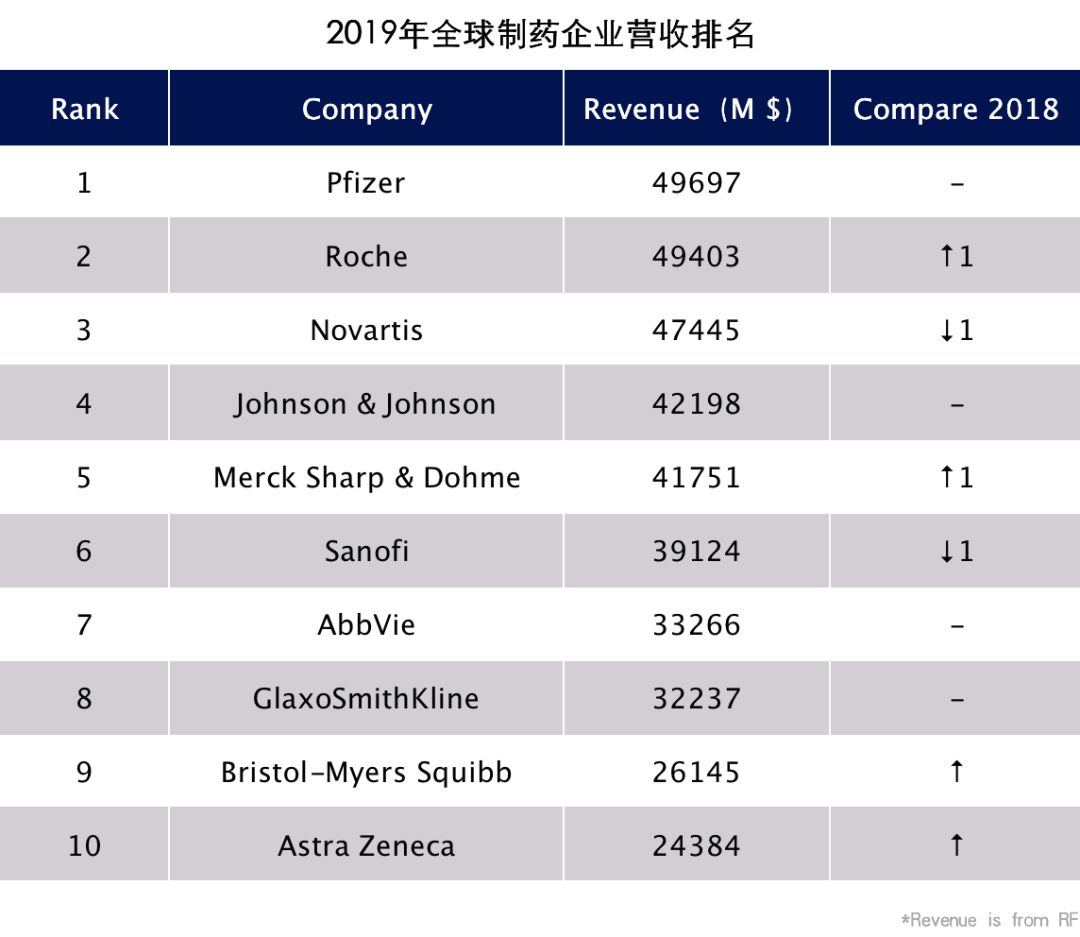

2019全球顶级药企营收Top10:辉瑞(PFE.US)位列第一

本文源自微信公众号“MedTrend医趋势”。

2019年,是全球制药公司全球战略分化的重要一年,是拆分还是并购,纷纷尘埃落定,而聚焦核心,创新是不变的主题!

2019年中国市场风云变幻,拼战略,拼全球管线的落地,更拼短兵相接。

在变革之下,重磅药物或是高歌猛进;或是青黄不接;...靴子尚未落地,变革还将继续。

汇率均以2020年2月16日当日汇率换算(辉瑞、GSK去除消费者健康营收,罗氏、强生、默沙东只计算制药业务)

2019年,保持排位不变的有辉瑞(PFE.US)、强生(JNJ.US)、艾伯维(ABBV.US)、葛兰素史克(GSK.US),其余企业均有变动。其中,礼来、安进守位失败,遗憾出局;BMS收购新基后成功补位,强势回归;阿斯利康(AZN.US)2019业绩亮眼,荣升为榜单新秀。

辉瑞、罗氏、诺华(NVS.US)分别排名第一、二,三。罗氏蛰伏两年后,超越诺华,重回榜眼。

辉瑞改革大刀阔斧,两大业务的剥离,对年终业绩产生了负面影响(-1%);

默沙东(MRK.US)K药成功入驻“百亿美元俱乐部”,上升1名,但新品却乏善可陈;

赛诺菲(SNY.US)2019则比较艰难,优势领域糖尿病业务全线告急,下滑1位;

安进(AMGN.US)($233.63亿)以10亿美元之差败给AZ,礼来$223.2亿无缘TOP 10;

武田(TAK.US)收购夏尔一年后,如将2018年Q4和2019年9M累加计算(2019/1/1-2019/12/31),2019全年接近270亿美元,或将超越阿斯利康和BMS...

1辉瑞制药(Pfizer)

2019年制药营收(百万美元):49697

2019年营收:-1%

研发费用:8650(占总营收16.7%,同比+8%)

2019年是辉瑞急速转型的一年,对三大业务先后收购、分拆和联诀,剥离消费者健康和辉瑞普强业务,轻装上阵,专注创新药。但对2019全年业绩产生了负面影响,从制药业务来看(创新药+普强),同比-1%。

6月,辉瑞宣布以114亿美元收购Array BioPharma,显示出聚焦创新药的决心。2019年,辉瑞创新药业务营收394亿美元,同比+5%,是今年唯一有所增长的业务。

7月,辉瑞宣布彻底剥离非专利药业务辉瑞普强。2019年,辉瑞普强营收102.3亿美元,同比-18%,占辉瑞总营收20%,是除创新药外的第二大业务。8月,辉瑞和GSK的消费者保健业务合并成为新公司,辉瑞完成对其剥离,这对公司全年收入产生了影响,2019年,该项业务营收仅达20.98亿美元,同比-42%。

以2019为分界,辉瑞的新模式逐渐浮现——“一家基于科学、专注创新的药企。”新辉瑞也将随着转型,或许会淡出连续多年保持的全球药企收入前三名。

驱动力来源于

品牌创新药前三甲的稳定增长

①肺炎疫苗Prevenar 13($58.5亿,同比+3%),新兴市场同比+27%,主要是政府采购以及中国儿童用药持续增长;

②乳腺癌新药Ibrance($49.6亿,同比+23%),美国市场占据主导,以及新兴市场的上市推动;

③抗凝药Eliquis($42.2亿,同比+26%),驱动力来自于口服抗凝剂市场份额的增加。

新产品的爆发性增长

①罕见心脏病药Vyndaqel/Vyndamax,2019年5月美国获批,短短7个月内轻松突破2亿,国际市场同比+180%;

②肾癌药Inlyta由于第二季度斩获与avelumab联用晚期肾细胞癌(RCC)的一线治疗,美国市场同比+249%。全球营收4.77亿美金,同比+64%。

2019中国市场表现

辉瑞普强2019年在中国区增长7%,但受4+7影响,Lipitor(立普妥)和Norvasc(络活喜)等品种未被纳入,2019年Q4销售下滑1%。

2罗氏制药(Roche)

2019年制药营收(百万美元):49403

2019年营收:+11%

研发费用:10415(占总营收21%)

2019年罗氏营收同比+11%,在TOP 3 中增长势头最为强劲。同时是在TOP 3中研发投入比最高的制药巨头。

驱动力来源于

PD-L1单抗Tecentriq、甲型血友病Hemlibra获得高达三位数的翻倍增长

Tecentriq已收获过4个一线适应症,数量为目前PD-L1之最,2019年营收18.75亿法郎,同比+143%,其中一线肺癌适应症贡献最大;Hemlibra营收13.8亿法郎,同比高达+516%,该药2017年11月获FDA批准,2019年国际、美国及日本市场增长率均超出500%。

多发性硬化症Ocrevus;乳腺癌药物Perjeta+ Kadcyla,非小细胞肺癌Alecensa均获得高双位数增长,分别为+57%、29%、45%、38%。

Ocrevus营收37亿法郎,已成为全球第二大多发性硬化症的畅销药物;Perjeta+ Kadcyla凭借在早期乳腺癌中的优异表现,成为拉动罗氏乳腺癌产品的主要驱动;而Alecensa在2017年底获批一线用药,2018年成ALK+肺癌市场新王者,2019年营收8.76亿瑞士法郎,取得绝对领先优势。

2019中国市场表现

2019年下半年,罗氏制药中国市场的营收同比+36%,达到31亿瑞士法郎。

继三驾马车安维汀、赫赛汀和美罗华后,罗氏的另外两个抗癌药阿来替尼、帕妥珠单抗也通过谈判进入2019年国家医保目录。重磅药物Tecentriq一线治疗广泛期的小细胞肺癌(SCLC)适应症,2月14日获NMPA审批,肝癌适应症也已递交上市申请。

3诺华制药 (Novartis)

2019年制药营收(百万美元):47445

2019年营收:+6%

研发费用:9402(占总营收19.8%)

同辉瑞一样,诺华在2019年也通过系列调整,剥离非核心业务,聚焦创新疗法赛道。

剥离:28亿美元分拆爱尔康。

并购:53亿美元收购武田的干眼症产品Xiidra;97亿美元获得PCSK9 siRNA药物inclisiran。

驱动力来源于

创新药物净销售额377亿美元,增长8%。

银屑病重磅药物Cosentyx($35.51亿,同比+25%)和心衰药物Entresto($17.26亿,同比+68%)增长尤为强劲;今年5月上市的脊髓性肌萎缩症(SMA)药物Zolgensma,营收达3.61亿。

15个产品在2019年销售额突破10亿美元,全部来自于创新药。

2019中国市场表现

2019年,中国区营收为22亿美元,同比+13%,是诺华新兴市场的重要增长引擎。

增长驱动:Consetyx和Entresto等重磅产品在中国获批,11款产品入选2019年国家医保目录。诺华计划在未来5年全球上市50+款药物,推进中美同步。

4强生制药(Johnson&Johnson)

2019年制药营收(百万美元):42198

2019年营收:+3.6%

研发费用:11335(占总营收13.8%)

2019年,强生在消费者健康(+0.3%)和医疗器械业务(-3.8%)乏力的情况下,制药业务(+3.6%)扛起了强生稳定增长的大旗。免疫、肿瘤、神经、肺动脉高压等业务全面开花,有6个重点产品以双位数持续增长。

驱动力来源于

免疫业务“腾笼换鸟”成效显著

强生在免疫管线的更新换代堪称教科书级:Remicade因仿制药竞争带来的市场萎靡(2019同比-17.8%),迅速被Simponi、Stelara、Tremfya的强劲增长补位。其中,Stelara已成为强生免疫新一代当家花旦,三大适应症在2019年营收63.61亿美元,同比+23.4%,正在向“百亿美元俱乐部”进军。

肿瘤业务稳定增长

多发性骨髓瘤的单抗药物Darzalex的销售额接近30亿美元,在欧美等31个国家地区市场持续强劲增长;靶向抗癌药Imbruvica在4个一线方案上渗透率逐步提高,持续增长+30%;今年刚获批前列腺癌适应症的Apalutamide,有望接棒专利到期的Zytiga。

2019中国市场表现

Zytiga是强生首个在国内销售额超十亿元的产品,但在2019年带量采购中落选,未来将面临较大压力。同时恩格列净以及利伐沙班新适应症虽然入选2019年新医保目录,但是也都要面临仿制药的竞争。专利悬崖下,只能寄希望于新品,Stelara、Tremfya、Darzalex、Apalutamide将会是未来中国市场增长的最大动力。

5默沙东(Merck Sharp & Dohme)

2019年制药营收(百万美元):41751

2019年营收:+11%

研发费用:9872(占总营收21%)

默沙东2019年排名上升一位,位居第5。虽然新药产品表现并不抢眼,但依靠Keytruda、Gardasil 9以及Lynparza 和Lenvima的强劲表现,依然实现了整体营收同比+11%的佳绩。

驱动力来源于

K药2019年营收$110.84亿,同比+54.6%,以第五名迈入“百亿美元俱乐部”。2019年新增7个适应症的强势拓展,也使其与O药的距离进一步拉开。

HPV疫苗Gardasil 9在中国需求仍在,但随着国产品种的上市替代,高增幅似乎难以为继,同比仅+18.6%。

与阿斯利康合作开发的乳腺癌药物Lynparza、与卫材合作开发的肝癌Lenvima均成绩不菲,分别同比+137.4%、+171.1%,累计营收3.4亿美元。

2019中国市场表现

2019年,默沙东中国区的销售额增长迅猛,同比+58%。同样的,K药、HPV疫苗贡献最大,但是随着国产PD-1单抗陆续上市,在它们NSCLC适应症获批后,K药将迎来较大竞争,未来的关键点在于这些大适应症进入医保的情况。在K药增速放缓后,后续产品的推进将更为重要。

6赛诺菲(Sanofi)

2019年制药营收(百万美元):39124

2019年营收:+2.8%

研发费用:5024(占总营收12.8%,同比+1.1%)

2019年赛诺菲增长持续放缓,糖尿病接棒产品Afrezza、Toujeo、Soliqua均表现不佳,王牌产品Lanuts又身陷专利悬崖。好在受免疫炎症领域、疫苗业务板块拉动,扳回一局,抵消了大部分影响。

驱动力来源于

免疫炎症业务增长迅速

抗炎药Dupixent(dupilumab)表现优异,年销售额达20.74亿欧元,同比+163.2%,目前已在34个国家销售,未来有望突破100亿欧元。

主要疫苗产品均有增长

另一部分业绩驱动力,来自于疫苗业务(同比+9.3%,销售额达57.3亿欧元)。 其中潘太欣(百日咳、白喉、破伤风、脊髓灰质炎和b型流感嗜血杆菌联合疫苗)在中国市场增长突出。

2019中国市场表现

受“4+7”影响,2019年,赛诺菲在中国的日子不如以往。四大品种以价换量相继中标,但以此带来的,却是销售额阶梯式下滑,Q4更是出现“断崖式下跌”(四个季度分别同比+22.3%、+17.1%、+13.7%、-21%)。

为应对“4+7”的影响,2020年,赛诺菲中国把重心转向专科药产品组合。2019年12月,两大重磅药物在中国获批上市:

波立达(阿利西尤单抗)获批用于治疗原发性高胆固醇血症或混合型血脂异常;

法布赞(阿加糖酶β)被批准用于治疗罕见病法布雷病。

同时,赛诺菲于2019年12月向国家药监局提交了Dupixent用于特应性皮炎的第一个NDA,预计在2020年获得批准。

7艾伯维 (AbbVie)

2019年制药营收(百万美元):33266

2019年营收:+1.6%

研发费用:6408(占总营收19.3%)

2019年,在连续增长7年后,药王Humira迎来拐点,同比小幅下跌3.9%,但仍以191.69亿美元的收入占据半壁江山,帮艾伯维保住了基本盘。

但看似光鲜的背后其实已经危机重重。美国市场专利保护虽确定延长至2023年1月,而在欧洲及中国市场,修美乐不得不降价超80%,保住地位。有所弥补的是,艾伯维的接棒产品在砸入重金后,已逐渐显出抬头之势。

驱动力来源于

血液肿瘤业务大幅上涨

靶向药物Imbruvica($46.74亿,同比+30.2%)、白血病新药Venclexta($7.92亿,同比+130.2%)。

自身免疫接续产品重磅频出

银屑病新药Skyrizi去年4月上市,销售额达$3.55亿,潜力十足,有望成继强生、诺华、礼来后该领域出炉的又一重磅炸弹。类风湿关节炎药物Rinvoq于2019年8月获批,年底营收达$4700万,作为第二代特异性的JAK1抑制剂,其安全性更佳,有望在未来超越辉瑞的托法替布。

2019中国市场表现

在2019年国家医保目录谈判大战中,艾伯维喜忧参半。修美乐的成功入选,有望一洗中国市场的颓势,迅速放量;但另一款丙肝药物维建乐,不敌吉利德、默沙东平均85%的降幅,遗憾出局,虽候补选手丙肝新药艾诺全于2019年5月获批,但此后,艾伯维不得不面对整个丙肝药销售的较大压力。

8葛兰素史克 (GlaxoSmithKline)

2019年制药营收(百万美元):32237

2019年营收:+7%

研发费用:4379(占总营收12.9%)

排除消费者保健业务,2019年GSK营收$322.37亿,同比+7%,排名不变。

过去一年,GSK动作频频,先是以51亿美元天价收购美国癌症药物制造商Tesaro,包括后者的PARP抑制剂Zejula,还有抑制PD-1,TIM-3和LAG-3检查点的药物。之后砍掉了11个在研项目,包括呼吸系统药物等。同时在一家细胞治疗公司Lyell身上下赌注,一切的动作都在表明,GSK要在肿瘤和免疫领域实现重大突破。

驱动力来源于

处方药业务增长稳健,同比+2%

得益于HIV药物dolutegravir系列产品+5%的增长,营收$60.42亿。

呼吸创新药

GSK持续保持呼吸产品的统治地位,其创新药品COPD三联复方Trelegy Ellipta增长超100%,营收5.18亿英镑,合计6.75亿美元;哮喘药Nucala上市4年后仍保持36%的高速增长。

疫苗业务增长强劲,同比+21%

带状疱疹疫苗Shingrix2019年气势如虹,同比+131%,未来有望取代默沙东的Zostavax;此外,百白破和脑膜炎疫苗也有双位数上涨。

2019中国市场表现

2019年,GSK有多款重磅产品在国内获批,包括COPD三联复方Trelegy、带状疱疹疫苗Shingrix、贝利木单抗,这些药物竞争压力较小,有望在未来贡献增长动力。但随之而来的,GSK也需要直面正大天晴、恒瑞等企业针对舒利迭的仿制竞争;此外,二价HPV疫苗Cervarix受到默沙东Gardasil系列的影响,中国市场销量明显下滑。

9百时美施贵宝(Bristol-Myers Squibb)

2019年制药营收(百万美元):26145(包括新基2019.11.20-12.31的收入)

2019年营收:+16%

研发费用:6148(占总营收23.5%)

2019年11月21日,BMS完成了对新基740亿美元的世纪大收购,获得肿瘤、免疫、炎症领域多个极具潜力的产品管线,同时将银屑病药物Otezla(阿普斯特)以134亿美元出售给安进。并以此挺入全球药企TOP 10行列。

驱动力来源于

肿瘤药物的强势增长

新基在多发性骨髓瘤药物领域地位显赫,其中龙头产品Revlimid2019年销售额达108.23亿美元(+12%),迈入"百亿美元俱乐部";新一代免疫调节剂Pomalyst销售额同样抢眼,达25.25亿美元,同比增长24%。

O药增长放缓

O药在2019年销售额为72.04亿元,同比增长7%。但其实自2018年Q3以来,其每季度销售额基本稳定在18亿美元,增长疲态已显。

2019中国市场表现

整个BMS的产品在中国区的销售并不尽如人意,包括肿瘤药Revlimid、Sprycel、白蛋白紫杉醇,心血管药Eliquis等都面临仿制药激烈的竞争。今年1月,自身免疫药Orencia通过审批,初出茅庐就不得不承受来自阿达木单抗及其生物类似药的压力。由于国产PD-1的竞争以及K药在一线肺癌上的统治力,O药仍将举步维艰。想要获得中国市场,重磅新品将是未来决胜的关键。

10阿斯利康(Astra Zeneca)

2019年制药营收(百万美元):24384

2019年营收:+10%

研发费用:6059(占总营收24.8%)

2019年,阿斯利康凭借$243.84亿营收,首次闯入全球TOP 10行列,以小幅优势(10亿美元)超越安进($233.62亿)上榜。

值得一提的是,阿斯利康虽是TOP 10中的新贵,但其研发投入比却在十强中位居榜首。

驱动力来源于

肿瘤管线三大王牌齐发力

肺癌药Tagrisso今年由二线治疗升级一线,适用人群的扩增为其带来了$31.89亿,同比+71%的增长;PD-L1单抗Imfinzi增长势头不减(+132%),新适应症的获批增加了想象空间;与默沙东合作的卵巢癌药物Lynparza,自上市以来一路高歌猛进,在2019年取得了$11.98亿的销售额,完败GSK的尼拉帕利(2.97亿美元)。

呼吸业务持续增长,同比+13%

因呼吸制剂防治难度较大,老药Pulmicort并未受专利到期影响,仍久而弥坚,同比+14%;Fasenra作为第三款获批的IL-5单抗,落后于GSK的Nucala和梯瓦的Cinqair。但是,凭借给药依从性上的优势,保持着迅猛的增长态势,今年大增137%至7.04亿美元。

2019中国市场表现

2019年,阿斯利康中国市场贡献48.8亿美元营收,同比+35%,占到全球业务的21%,已是继美国之后的公司第二大市场。这与阿斯利康的中国战略的领先性密不可分,在“政策”主导的2019年,阿斯利康的药政事务表现“可圈可点”:

8月,罗沙司他在国内获批非透析的慢性肾性贫血(NDD-CKD);

9月,Tagrisso继二线治疗被纳入医保后,一线治疗也获批准;

11月,奥拉帕利、达格列净、罗沙司他成功入驻2019年医保目录,其中,达格列净的“灵魂砍价”,几乎让阿斯利康的品牌国人皆知;

12月,Imfinzi在国内获批,有望为国内III期NSCLC患者提供新选择。

这些,使阿斯利康成为2019年在中国最为成功的外资药企,并且还将继续创下新高。

最后,我们看看2019年,来自TOP 10药企的畅销药物排名。

2020年开端,随着制药巨头财报同时进行的,还有他们大刀阔斧的架构重塑:

2月5日,默沙东宣布剥离女性健康产品、过专利期品牌药和生物类似药,成立一家独立的上市公司;

2月6日,GSK也决定“一分为二”:一个将专注于药品和药物开发,另一个将专注于消费者医疗保健产品;

2月12日,赛诺菲首席执行官Paul Hudson宣布改组公司管理层,重新梳理战略架构,4位高管随即离职。从以上企业的表现中,我们看到:制药巨头们都在重新梳理产品线,聚焦优势业务,这似乎意味着,剥离短板,聚焦长板,将成为下个十年制药业的战略基调。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP