港股美股市场数据周报——VIX指数攀升至历史高位

本文来自微信公众“张忆东策略世界”,作者:张忆东。

投资要点

一、港股、美股市场监测(注:本文中“本周”指的是20200224-20200228)

1、港股市场综述

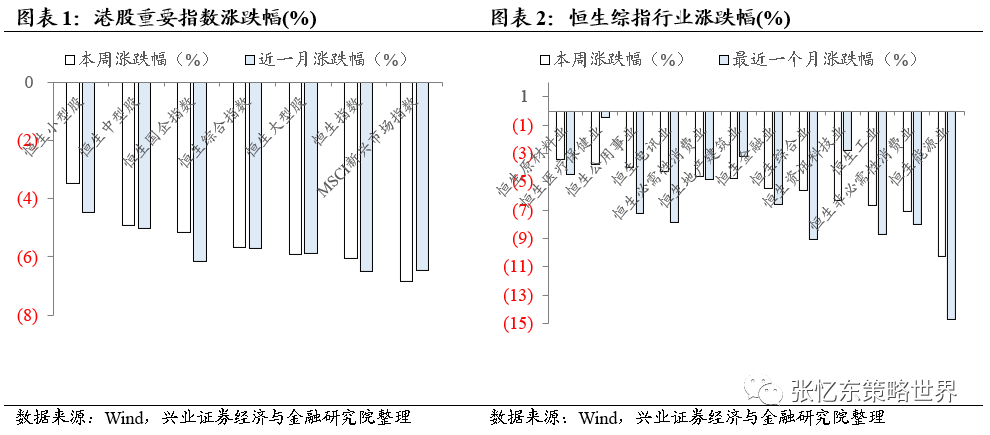

股指表现。恒生指数(跌6.1%)、恒生大型股(跌5.9%)和恒生综指(跌5.7%)领跌,其余指数中,恒生小型股跌3.5%,恒生中型股下跌4.9%,恒生国企指数下跌5.2%。另外,相较于新兴市场(MSCI新兴市场指数跌6.8%),港股略显出“避风港”特征。行业指数均下跌,恒生工业(跌6.7%)、恒生非必需性消费业(跌7.1%)和恒生能源业(跌10.3 %)领跌。

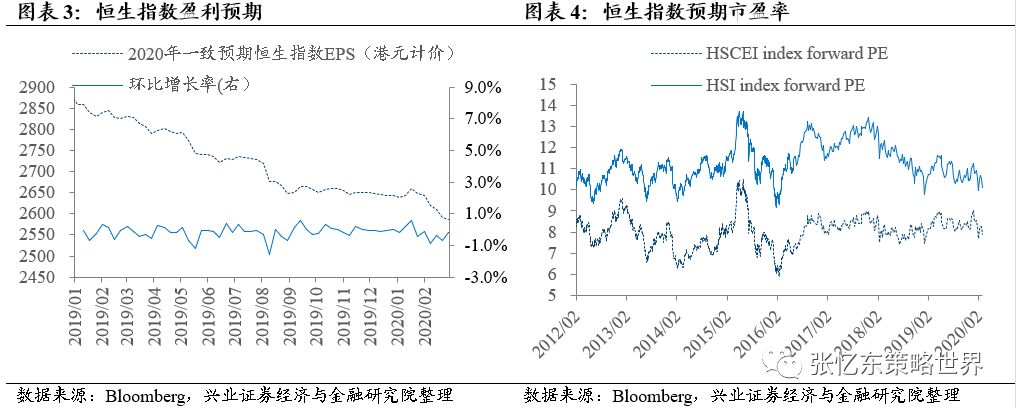

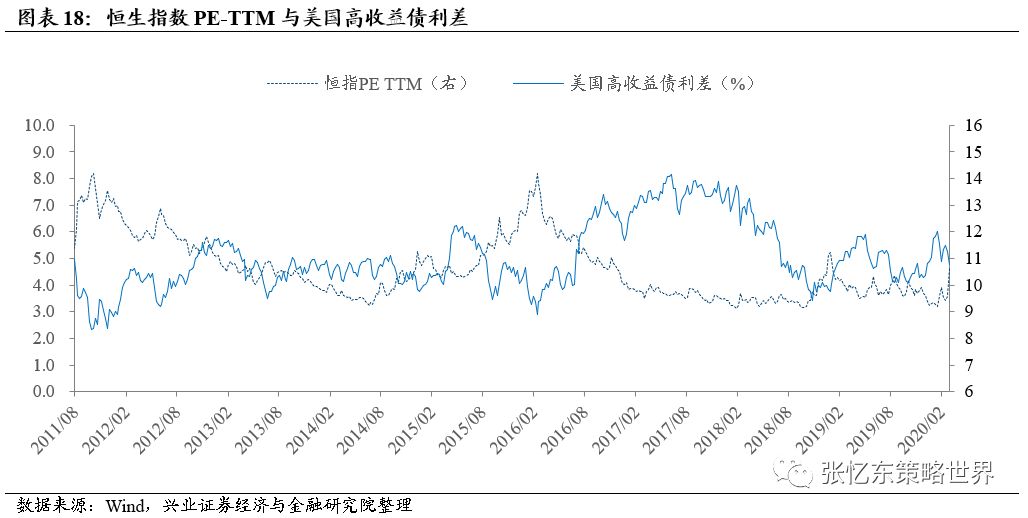

估值和盈利预期环比下降。截至2月28日,恒指预测PE(一致预期)为10.1倍,恒生国指预测PE为7.9倍,二者均低于2005年7月以来的1/4分位数;恒指2020财年一致预期EPS较上周下降0.21%。

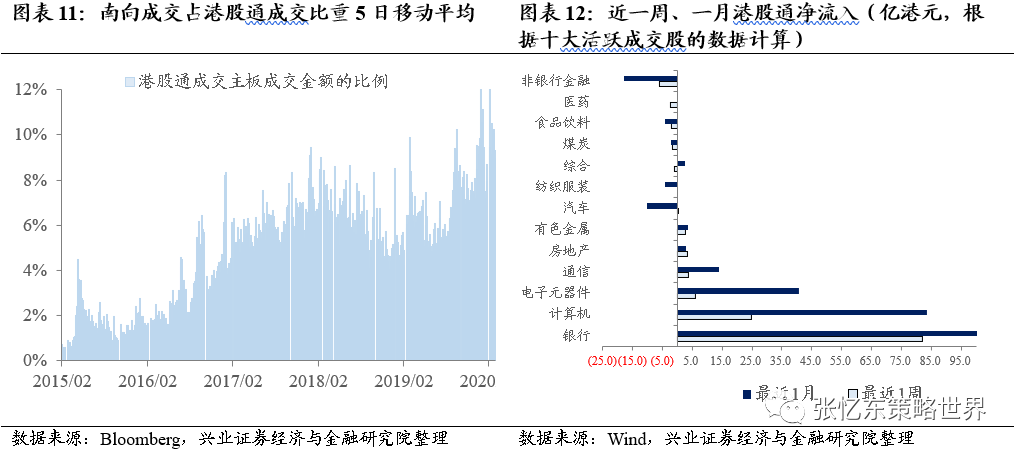

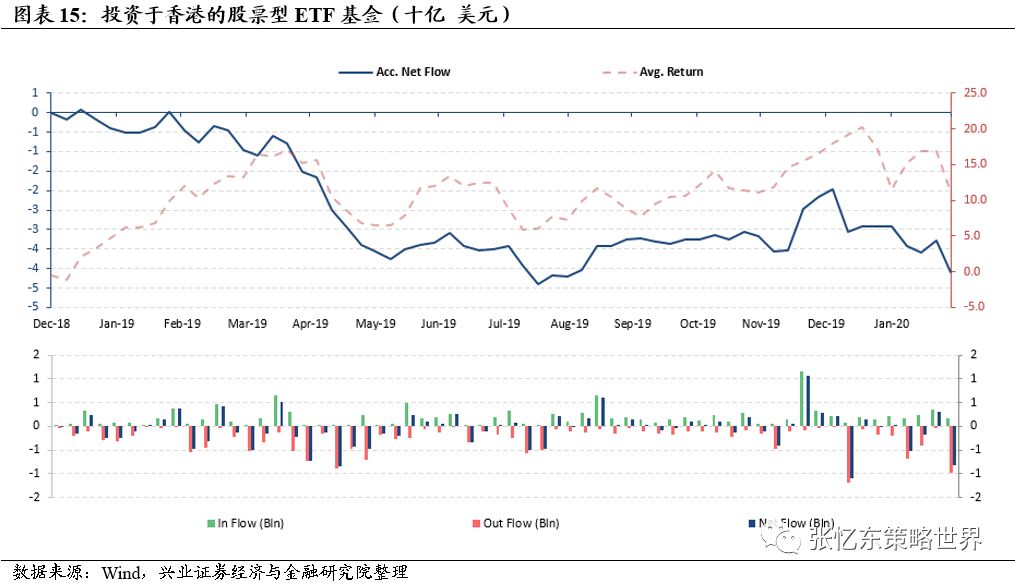

资金流动。本周港股通资金净流入169亿人民币,自开通以来累计买入成交净额达10565亿人民币。从十大活跃成交股的数据来看,南向资金主要流向银行、计算机和电子元器件,流出非银行金融、医药和食品饮料。据统计口径,本周投资于香港的股票型ETF基金净流出资金8.2亿美元。

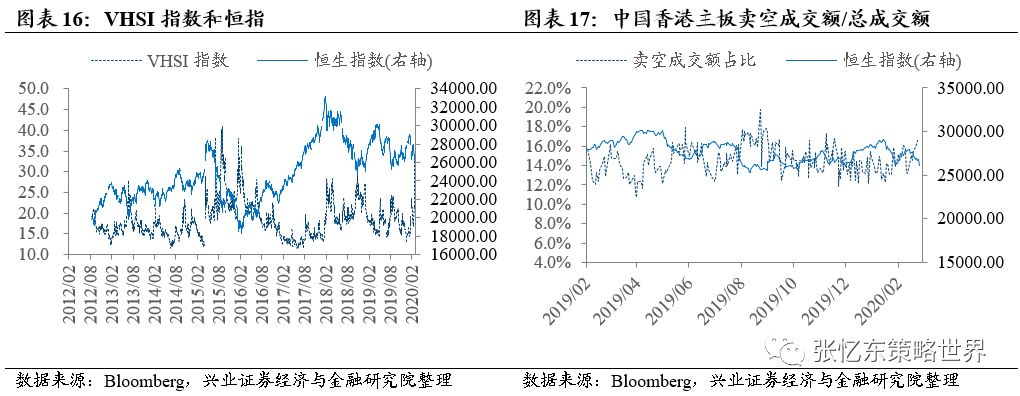

投资者情绪谨慎:截至本周五,恒生波指为32.7%,高于上周的18.2%,处于2011年8月以来的99%分位数;主板周平均卖空成交比为16.4%,高于上周的15.5%。

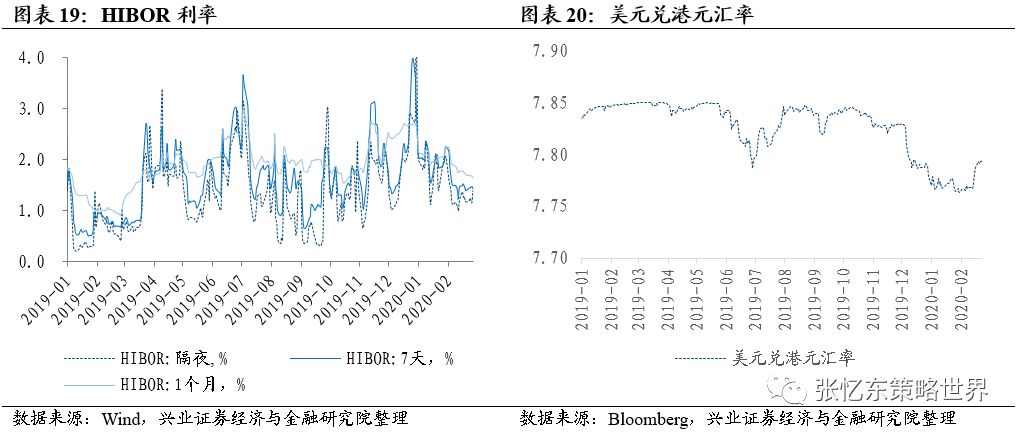

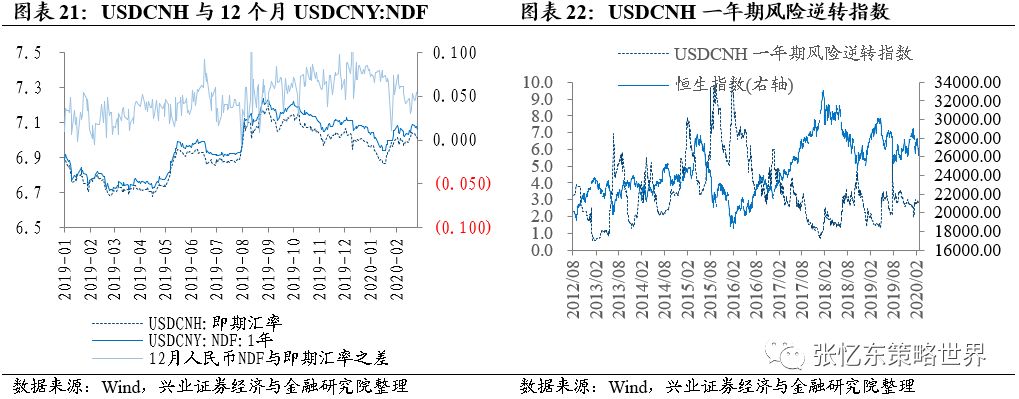

货币市场,HIBOR利率(隔夜、7天)上升,HIBOR1个月利率下降。相较于上周五,本周五HIBOR隔夜利率上升0.22%至1.4%,7天利率上升0.04%至1.44%,1个月利率下降0.05%至1.65%。汇率市场,截止本周五,美元兑港元汇率上升至7.7952;截止至2月27日,USDCNH即期汇率下降至7.0104,12个月人民币NDF下降为7.0605。

2、美股市场综述

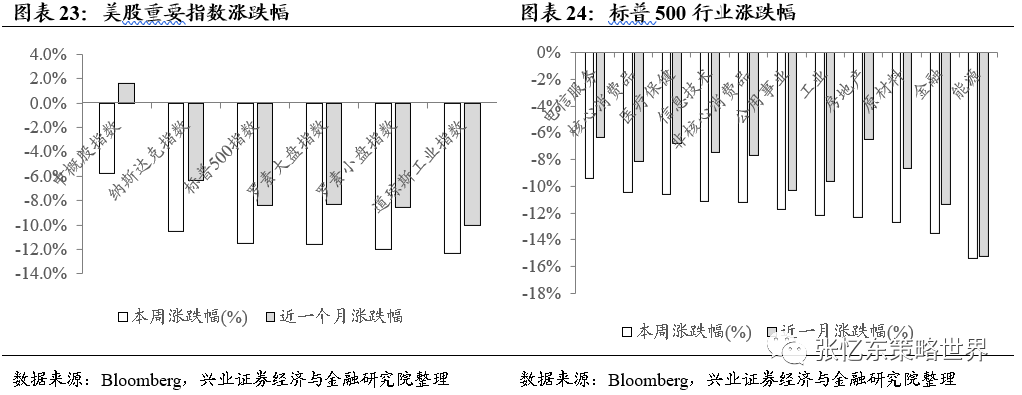

主要指数均下跌。道指(跌12.4%)、罗素小盘指数(跌12.0%)和罗素大盘指数(跌11.6%)领跌,中概股指数跌5.8%,纳斯达克指数跌10.5%,标普500指数下跌11.5%。行业上,能源(跌15.4%)、金融(跌13.5%)和原材料(跌12.7%)领跌。

估值环比有所下降,但仍处于高位;盈利预期下降。标普500预测市盈率截至本周五为17倍,低于上周五的19.2倍,处于1990年以来的中位数水平和3/4分位数之间;2020财年一致预期EPS较上周下降0.17%。

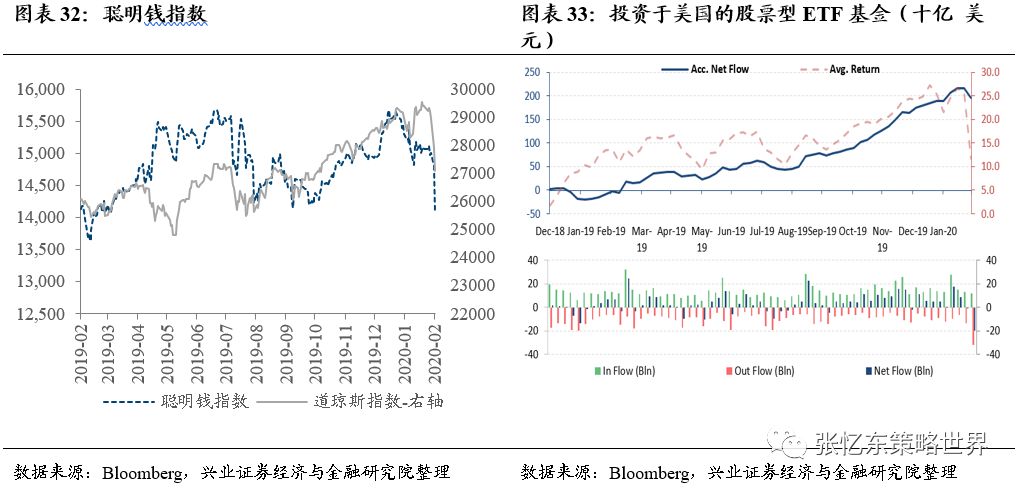

资金流动。据统计,本周投资于美国的股票型ETF基金净流出202.6亿美元。

投资者情绪恐慌。1)本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为2.1,位于2014年7月以来的90%分位数,处于较高水平;2)截至本周五,VIX指数从上周的17.08上升为40.11,位于2014年7月以来的99%分位数。本周五,VIX指数日内一度攀升至49.48。

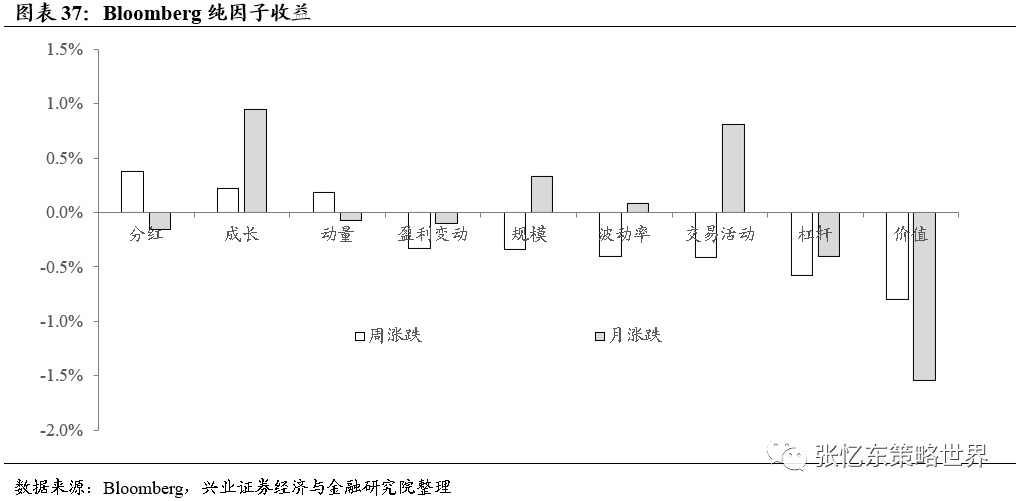

纯因子收益:本周,分红(涨0.4%)、成长(涨0.2%)和动量(涨0.2%)领涨,价值(跌0.8%)、杠杆(跌0.6%)和交易活动(跌0.4%)领跌。

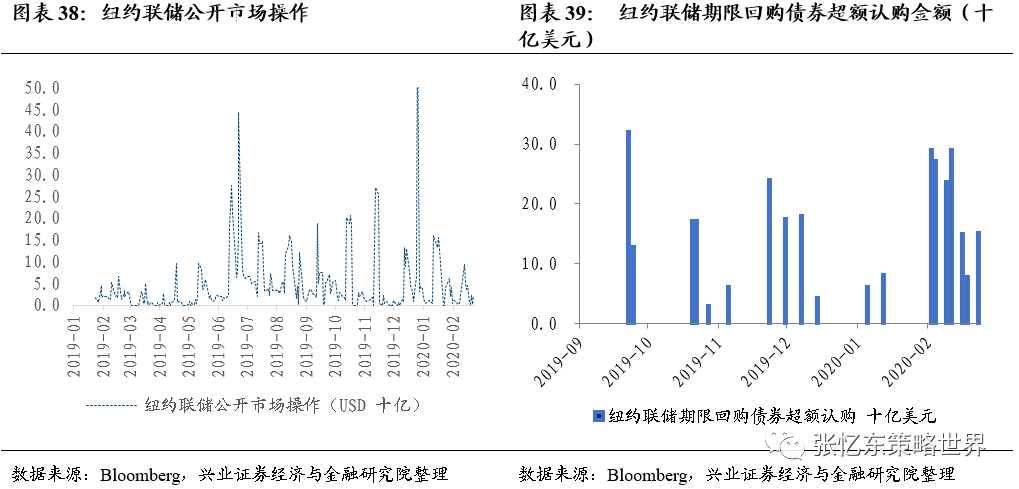

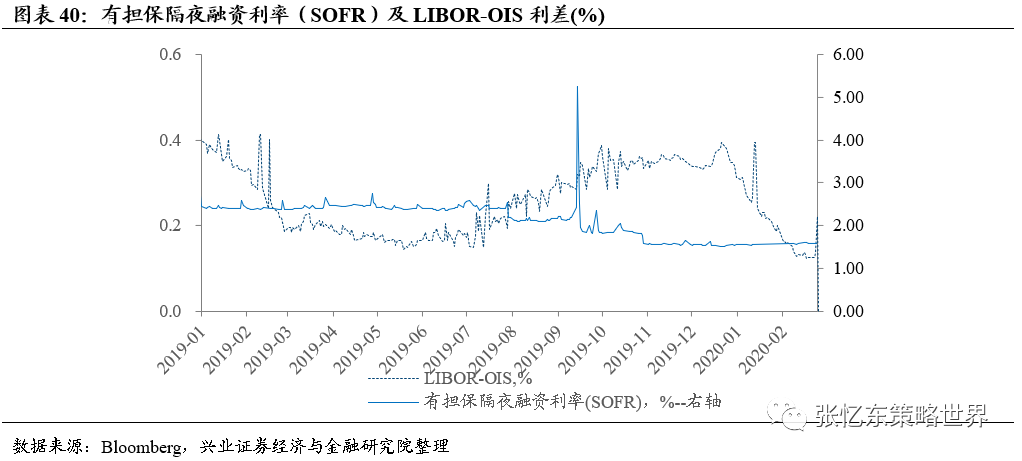

流动性:本周,纽约联储隔夜回购资金54.65亿美元,处于2019年以来的低位水平;期限回购债券超额认购金额达152.25亿美元。货币市场利率与上周基本持平。本周五,有担保隔夜融资利率(SOFR)水平为1.58%。

二、全球资产市场表现

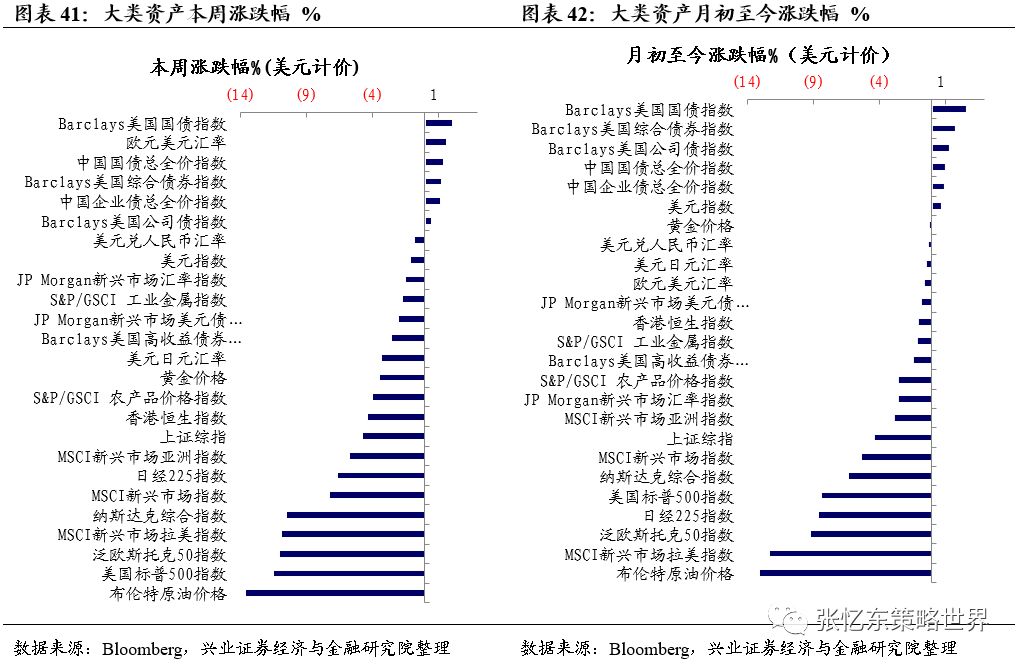

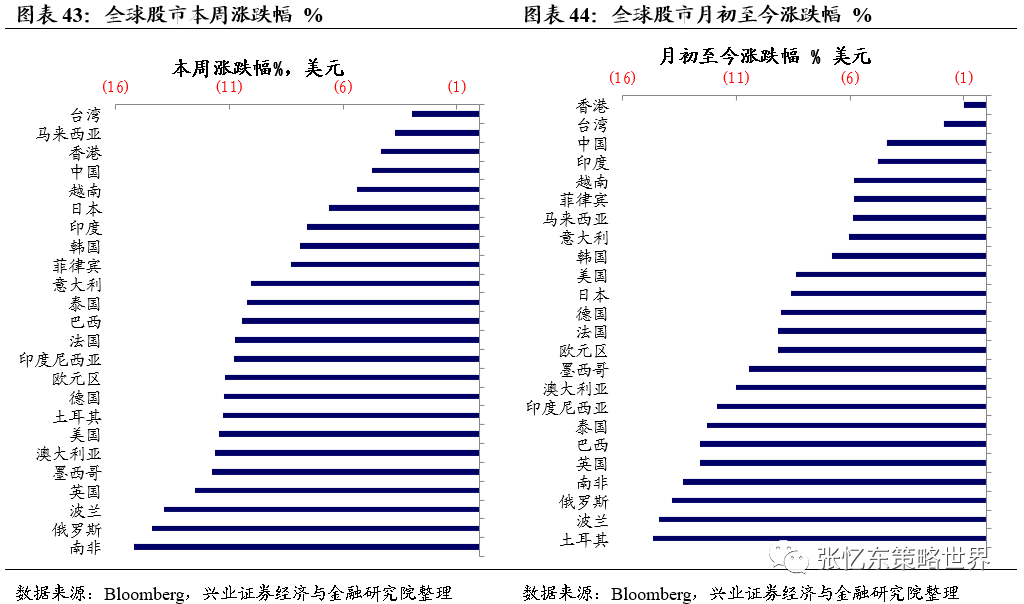

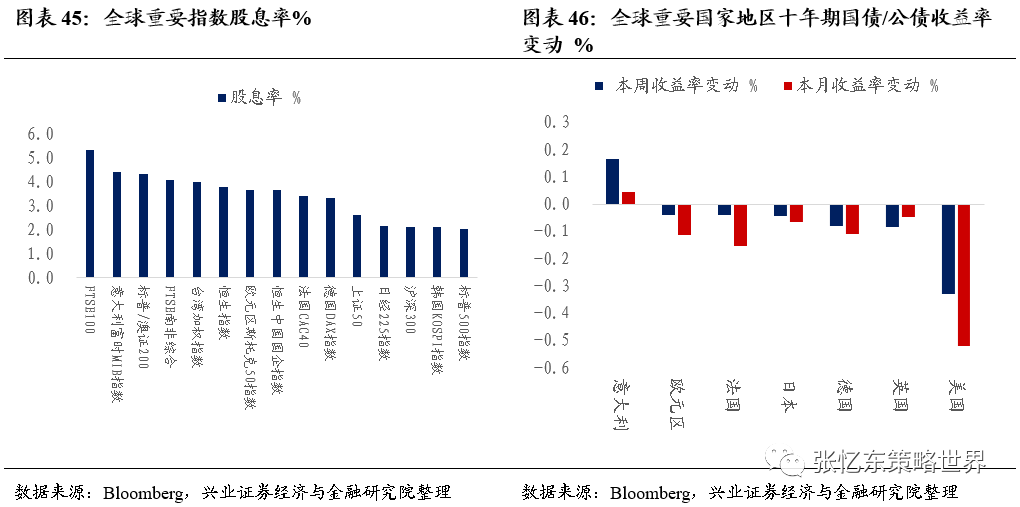

跨资产:债券>工业金属>黄金>农产品>原油>股票;股票市场:全球股票市场均下跌,南非(跌15.2%)、俄罗斯(跌14.4%)、波兰(跌13.9%)领跌;债券市场:本周除意大利外,主要发达国家10年期国债收益率普遍走低。意大利10年期国债收益率上升17bp,美国10年期国债收益率下降33bp。

大宗商品:大宗商品价格下跌,本周黄金价格下跌3.51%,布伦特原油价格下跌13.64%。汇率:本周美元指数下跌1.14%。欧元美元汇率涨1.65%,美元兑人民币汇率跌0.8%,美元日元汇率跌3.33%。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测

1、港股市场监测

1.1、港股市场表现概览

本周港股主要指数均下跌。恒生指数(跌6.1%)、恒生大型股(跌5.9%)和恒生综指(跌5.7%)领跌,其余指数中,恒生小型股跌3.5%,恒生中型股下跌4.9%,恒生国企指数下跌5.2%。另外,相较于新兴市场(MSCI新兴市场指数跌6.8%),港股略显出“避风港”特征。行业上,行业指数均下跌,恒生能源业(跌10.3 %)、恒生非必需性消费业(跌7.1%)和恒生工业(跌6.7%)领跌。

1.2、港股盈利趋势与估值

估值和盈利预期环比下降。

截至2月28日,恒指预测PE(一致预期)为10.1倍;恒生国指预测PE为7.9倍,二者均低于2005年7月以来的1/4分位数。

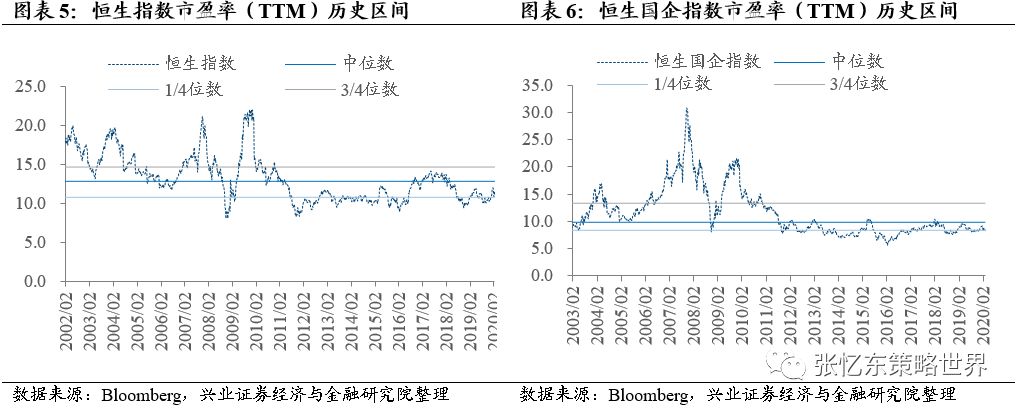

恒生指数当前静态估值水平(TTM市盈率)为10.8倍;恒生国指PE-TTM为8.3倍,二者均处于2002年以来的1/4分位数附近。

恒指2020财年一致预期EPS较上周下降0.21%。

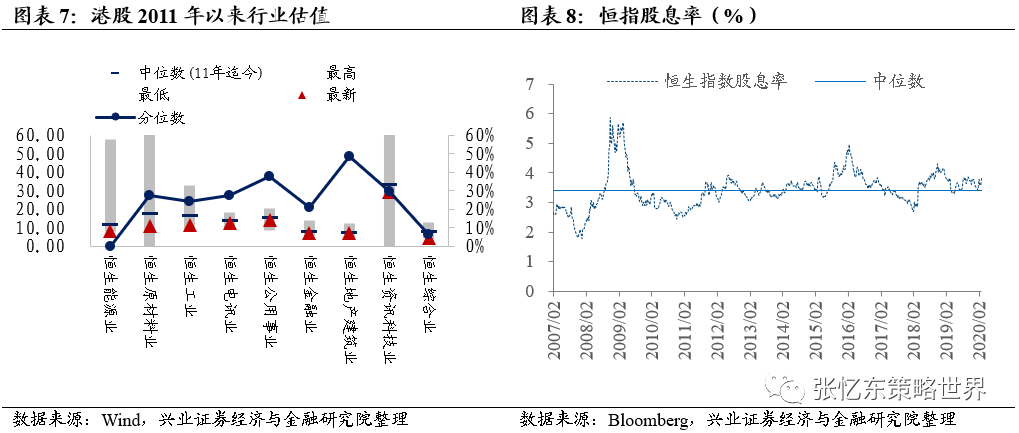

截至2月28日,从静态市盈率(TTM)的角度,行业估值分位数特征如下:

首先,横向看,估值相对较高的是恒生地产建筑业(48%)、公用事业(38%)、资讯科技业(30%);

居中的为恒生电讯业(28%)、原材料业(27%)、工业(24%)和金融业(21%);

估值较低的综合业(7%)和能源业(小于1%)。(注:行业括号内百分比数值为当前最新市盈率所在分位数,分位数的时间起始点为2011年1月)

当前恒生指数的股息率为3.8%,高于2006年9月以来的中位数。

1.3、资金流动

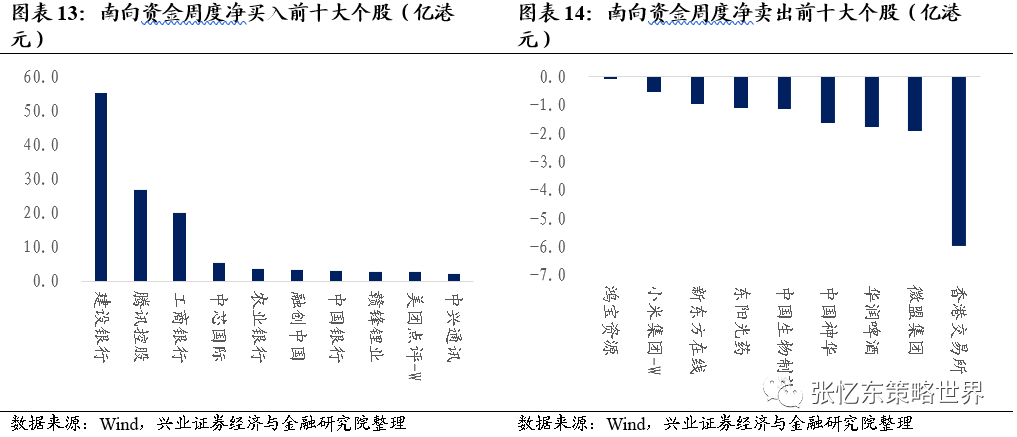

港股通资金净流入。本周港股通资金净流入169亿人民币,自开通以来累计买入成交净额达10565亿人民币。从十大活跃成交股的数据来看,南向资金主要流向银行、计算机和电子元器件,流出非银行金融、医药和食品饮料。

南向资金周度净买入前十大个股为建设银行、腾讯控股、工商银行、中芯国际、农业银行、融创中国、中国银行、赣锋锂业、美团点评-W、中兴通讯;净卖出个股为鸿宝资源、小米集团-W、新东方在线、东阳光药、中国生物制药、中国神华、华润啤酒、微盟集团、香港交易所。

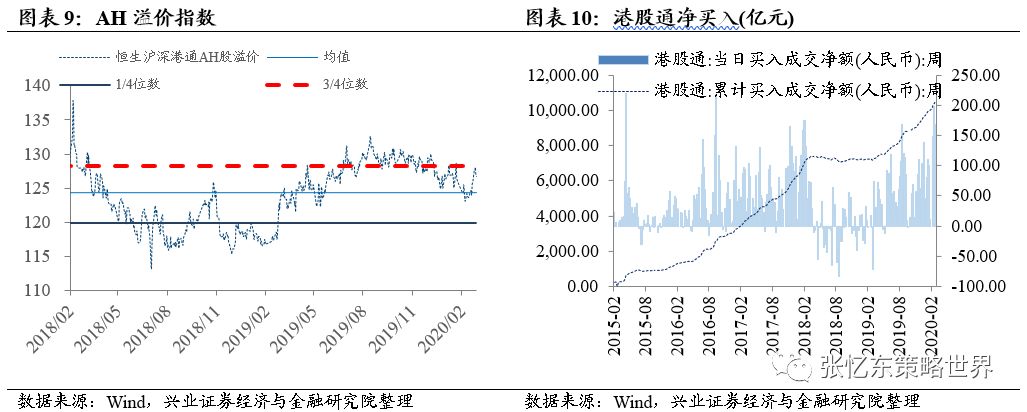

周度南向资金成交/全部港股通成交为11.7%,低于上周的14.6%。截至本周五,AH溢价指数从上周的125.8上升为126.7,位于2017年以来的中位数和3/4分位数之间。

本周投资于香港股票型ETF基金净流出资金8.2亿美元。

1.4、港股投资者情绪

投资者情绪谨慎。截至本周五,恒生波指为32.7%,远高于上周的18.2%,处于2011年8月以来的99%分位数;主板周平均卖空成交比为16.4%,高于上周的14.6%。当前美国高收益债利差(相比10年期美债收益)由上周五的3.59%上升至4.61%,处于2010年以来的56%分位数水平。

1.5、中国香港市场利率汇率跟踪

货币市场,HIBOR利率(隔夜、7天)上升,HIBOR1个月利率下降。相较于上周五,本周五HIBOR隔夜利率上升0.22%至1.4%,7天利率上升0.04%至1.44%,1个月利率下降0.05%至1.65%。

汇率市场,截止本周五,美元兑港元汇率上升至7.7952;截止至2月27日,USDCNH即期汇率下降至7.0104,12个月人民币NDF下降为7.0605。USDCNH一年期风险逆转指数为2.83%,低于上周五的2.94%,处于2011年以来的39.3%分位数水平。

2、美股市场监测

2.1、美股市场表现概览

本周,主要指数均下跌。道琼斯工业指数(跌12.4%)、罗素小盘指数(跌12.0%)和罗素大盘指数(跌11.6%)领跌,中概股指数跌5.8%,纳斯达克指数跌10.5%,标普500指数下跌11.5%。行业上,能源(跌15.4%)、金融(跌13.5%)和原材料(跌12.7%)领跌。

2.2、美股盈利趋势与估值

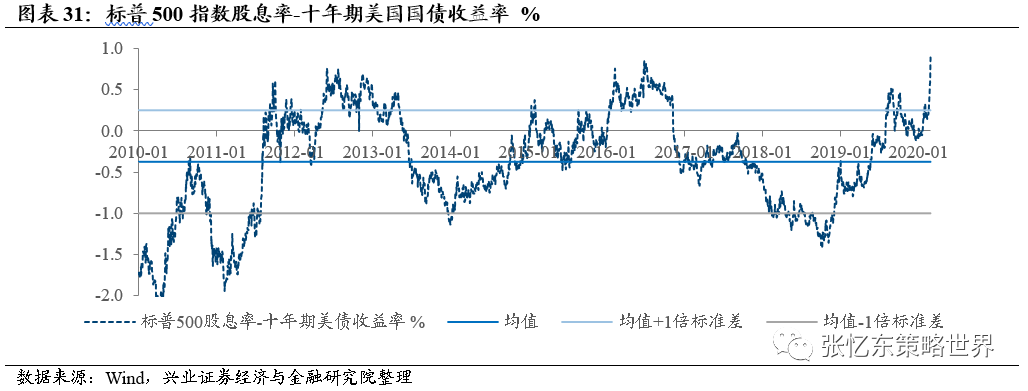

风险溢价水平略有上升,盈利预期下降。标普500指数2020财年Bloomberg一致预期EPS较上周下降0.17%;股权风险溢价截至本周五为4%,高于上周五的3.1%,高于2010年11月以来的3/4分位数。

(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)

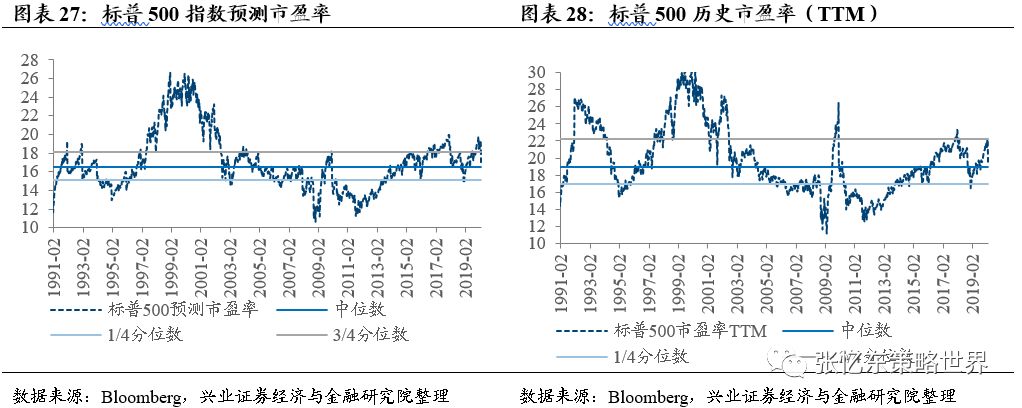

估值环比有所下降,但仍处于高位。标普500预测市盈率截至本周五为17倍,低于上周五的19.2倍,处于自1990年以来中位数和3/4分位数之间。标普500市盈率(TTM)为19.5倍,低于上周五的22倍,处于1990年以来的中位数水平和3/4分位数之间。

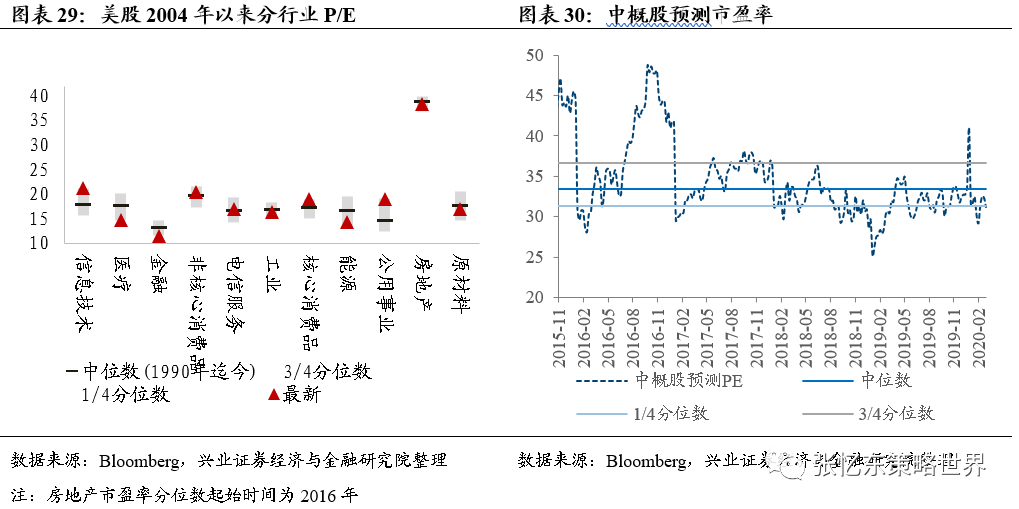

行业估值特征如下:

当前公用事业(97%)、核心消费品(82%)、信息技术(75%)市盈率 TTM接近或高于1990年以来的3/4分位数水平;

非核心消费品(64%)、电信服务(58%)介于中位数和3/4分位数之间;

工业(46%)、原材料(44%)的估值水平处于中位数附近;

房地产(40%)、能源(38%)、医疗(23%)、金融(21%)的估值水平低于中位数。(注:括号内百分比数值为对应行业市盈率 TTM于1990年以来的分位数)。

本周五中概股预测市盈率为31.2倍,略低于上周五的32.3倍,处于2015年以来的1/4分位数附近。

本周五标普500指数股息率与十年期美国国债收益率之差升至0.89%,高于上周五的0.33%,高于2010年以来的均值+1倍标准差,处于2010年以来的最高分位数水平。

2.3、资金流动

截至2月25日,聪明钱指数由上周五的15006.16点下跌至14079.73点,跌幅达6.2%。

据统计,本周投资于美国的股票型ETF基金净流出202.6亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪偏谨慎。

本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为2.1,高于上周的1.8,位于2014年7月以来的90%分位数,处于较高水平;

截至本周五收盘,VIX指数从上周的17.08上升为40.11,位于2014年7月以来的99%分位数。本周五,VIX指数日内一度攀升至49.48。

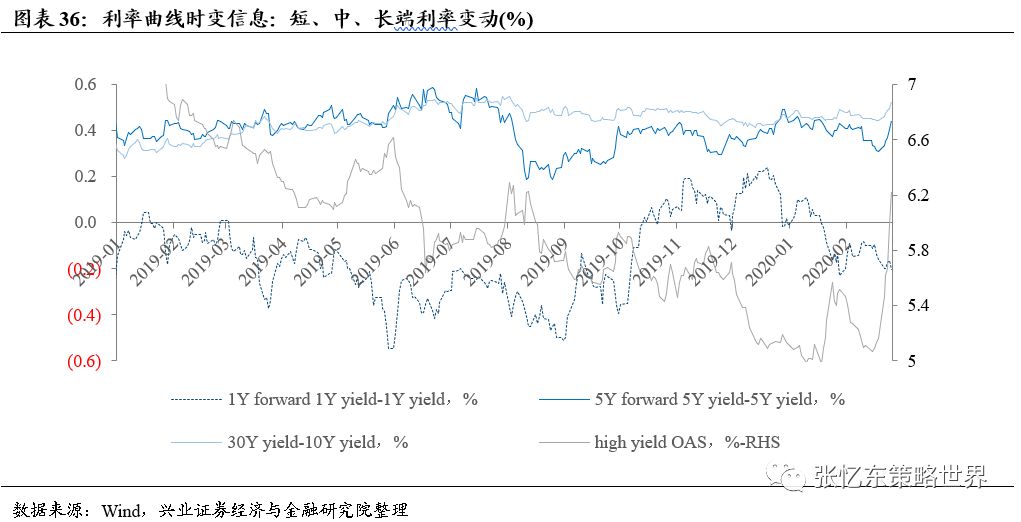

货币政策预期与中长期增长和通胀预期。本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差下降4bp至-0.20%;5Yforward 5Y yield-5Y yield(中期增长和通胀预期)利差上升13bp至0.44%;30年-10年国债利差(长期增长和通胀预期)上升8bp至0.53%。高收益利差上升107bp至6.23%。

(注:短期货币政策预期,即1Y forward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Yyield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

本周,分红(涨0.4%)、成长(涨0.2%)和动量(涨0.2%)领涨,价值(跌0.8%)、杠杆(跌0.6%)和交易活动(跌0.4%)领跌。最近一个月成长风格占优,价值风格跑输。

2.6、美国流动性数据跟踪

本周,纽约联储隔夜回购资金54.65亿美元,低于上周226.4亿美元,处于2019年以来的低位水平。纽约联储期限回购债券超额认购金额达152.25亿美元。

货币市场利率与上周基本持平。本周五,有担保隔夜融资利率(SOFR)水平为1.58%,略低于上周的1.6%。LIBOR-OIS利差为0.22%,高于上周0.13%。

二、全球资产市场表现

本周全球资产市场表现:

1)跨资产:债券>大宗商品>股票;

2)股票市场:全球股票市场均下跌,南非(跌15.2%)、俄罗斯(跌14.4%)、波兰(跌13.9%)领跌;

3)债券市场:本周除意大利外,主要发达国家10年期国债收益率普遍走低。意大利10年期国债收益率上升17bp,美国10年期国债收益率下降33bp;

4)大宗商品:大宗商品价格下跌,工业金属表现优于黄金、农产品和原油。本周黄金价格下跌3.51%,布伦特原油价格下跌13.64%;

5)汇率:本周美元指数下跌1.14%。欧元美元汇率涨1.65%,美元兑人民币汇率跌0.8%,美元日元汇率跌3.33%。

三、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP