近2000倍超购加冕新科招股王,烨星集团(01941)迎接资本高峰的征途

作为几乎是同一时间走上港股资本市场舞台的超千倍认购物管企业,烨星集团(YE XING 01941)与兴业物联(XING YE 09916)或许会像名称缩写一样,开启相似但又注定有些不一样的资本道路。

智通财经APP了解到,成长潜力十足的物业管理公司,仍是2020年港股资本市场的宠儿。2020年3月9日,此前因国际配售股份获超额认购7倍,香港公开发售股份获超额认购逾1400倍获得“超购王”之称的兴业物联,在众多市场投资者关注的目光下正式登台表演。然而突如其来的外部大环境原因使得兴业物联上市首日以跌幅近9%的1.81港元破发价格开盘,好在收盘时涨幅依然回到了+2.01%。

从大跌到收涨,明显可以看到市场资金对物业股的钟爱。在此背景下,另一家热门物管公司烨星集团,更是以国配提前2天关簿、公开发售近2000倍超购迅速摘走了兴业物联的“超购王”头衔,上演了一场“没有大热门,只有更热门”的资本大戏。

而之所以烨星集团能轻易摘取“超购王”头衔,在智通财经APP看来,这或许多因其母公司扶持力度、项目布局、业绩增长趋势、当前估值水平,以及点石成金的李家杰博士作为基石投资者保驾护航等综合优势的结果。毕竟,港股投资者向来是“不见兔子不撒鹰”的主。

体量和布局的对决

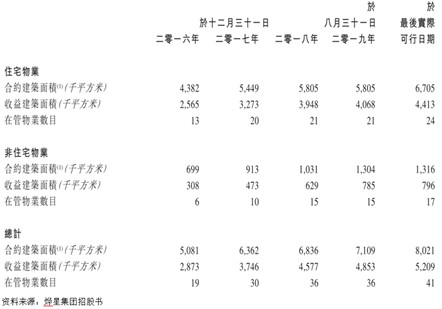

在管面积体量和项目布局,烨星集团相较兴业物联还是更有优势。智通财经APP了解到,成立于2003年的烨星集团,最新数据显示管理的总收益建筑面积约为520万平方米,包括24项住宅物业以及17项非住宅物业;相较于兴业物联旗下17幢商用楼宇、3幢政府楼宇及1个工业园的210万平方米在管建筑面积体量优势较为明显。

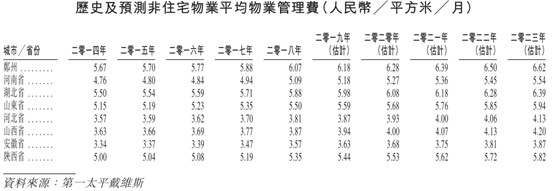

而在布局方面,兴业物联专注于为河南省的非住宅物业提供物业管理及增值服务,截止目前公司除一项安阳市的在管物业外,其余的项目全部集中历年非住宅物业平均管理费较周边各大省份均有一定领先的郑州市,这也是为什么公司能录得行业水准之上的毛利率水平。

而烨星集团布局所在的主要京津冀地区,不仅目前管理费水平较高,未来更是在巨大经济潜力爆发下有着更多的利润提升空间。智通财经APP了解到,数据显示,截至2018年京津冀城镇化率仅65.9%,大幅低于长三角和珠三角大湾区城镇化率的72.1%、72.7%,只相当长三角2010-2011年和珠三角大湾区2007年的水平,预计2023年将达到69.1%。其中主要拖累均值的河北省城镇化率为56.4%,甚至低于全国平均的59.6%,预计2023年要达到61%。目前来看,北京和天津对周边区域经济的辐射效应明显弱于上海、深圳等城市,后续潜在建设空间要大很多。

由于2016-2018年由于“去杠杆”和“环保高压”的约束,京津冀需求释放不及预期,不过在近期政策回暖支持下,京津冀建设资金环境逐步改善。2019年6月10日,中办、国办发布《关于做好地方政府专项债券发行及项目配套融资工作的通知》,允许将专项债作为部分重大项目资本金,并进行市场化融资,随着政策支撑力度的逐步加强,京津冀建设的资金环境得到显着改善,之后更是有望同时向长江经济带、海南自贸区等经济引擎地带扩张。

集团资源扶持力度各有千秋

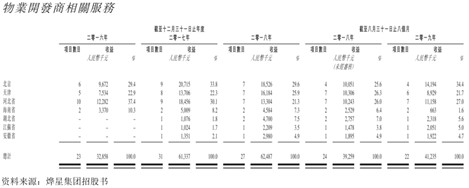

母公司的重视作为物管企业发展重要因素,是两家公司长期发展要共同面对的。智通财经APP了解到,自2004年开展业务以来,烨星集团一直主要为鸿坤集团开发的物业提供相关服务。于2016至2018年末、2019年8月底以及最后实际可行日期,鸿坤集团提供的管理物业应占总收益建筑面积,分别约为290万平方米、370万平方米、450万平方米、480万平方米及520万平方米,分别占公司总收益建筑面积的100.0%、100.0%、99.1%、99.1%及99.0%。同时,自2004年开始控股股东控制的母集团一直担当公司最大客户,并长期维持业务关系。于往绩记录期内中,来自五大客户的收益占2018年总收益近40%,其中母集团收益占总收益达到了36.3%。公司于招股说明书中明确表示,公司为鸿坤集团开发物业提供服务将成为稳定收益来源,同时公司竞争力也将随着鸿坤集团不断增长的项目储备及物业开发项目组合而得到提升。

兴业物联方面,母公司也在支撑其发展,但后续或存不稳定因素。智通财经APP了解到,2016至2018年末以及2019年9月底,其母公司正商集团开发的非住宅物业总建筑面积分别占到了89.1%、94.0%、96.1%及94.9%的比重,公司为正商集团开发非住宅物业服务带来的收入占相关板块的94.0%、88.2%、88.3%及87.7%,物业工程服务的收入更是全部来源于正商集团,足见母公司的扶持力度。但是根据穆迪的预计,2019年正商集团的土地储备将下降至540-570万平方米,土地储备规模只能支撑正商集团房地产开发和销售不到两年,所以从长远角度来看,烨星集团发展确定性较兴业物联会更高。

业绩增长态势写着不同曲线

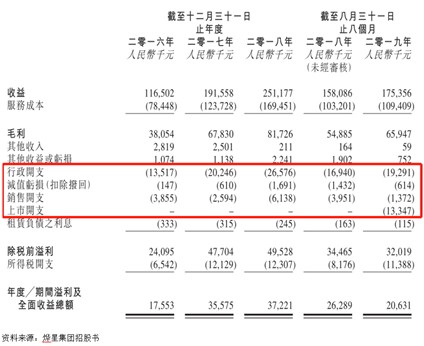

营收规模、利润率水平同步提升,烨星集团业绩增长调头向上。智通财经APP了解到,公司营收按服务类型划分可分为物业管理服务、物业开发商相关服务和增至服务三类,2016-2018年全年以及2018、2019年前八月,营收占比最大的物业管理服务分别录得7379万元人民币(单位下同)、1.13亿元、1.69亿元以及1.07亿元、1.23亿元;物业开发商相关服务分别录得3285.8万元、6133.7万元、6248.7万元以及3925.9万元、4123.5万元;增至服务为985.4万元、1703.8万元、1938.9万元以及1149.4万元、1153.2万元,各业务收入全面增长的基础上,公司营收总规模保持持续增长态势,2019年前八月达到1.75亿元,同比增长10.9%。

营收增长的基础上,公司在分阶段交付住宅及非住宅物业管理项目带来的规模效应,加上将清洁、园艺、设备维护及场地安全服务予分包商的比例增加,从而降低了劳动成本及物业管理服务单位成本,公司毛利率水平也由2018年前八个月的34.7%提升至37.6%,使得毛利同比大幅增长20.2%至6594.7万元。而费用方面,除了行政开支同比增长13.9%至1929.1万元,减值亏损、销售开支、租赁负债利息均分别同比下降57.1%、65.3%、29.4%至61.4万元、137.2万元、11.5万元,使得公司扣除上市开支后的经调整净利率同比提升2.8个百分点至19.4%,经调整净利润同比大涨29.2%至3397.8万元,相比于2018年净利润4.6%的同比增速大幅提高,净利润水平更是始终保持在15%以上的行业高位。

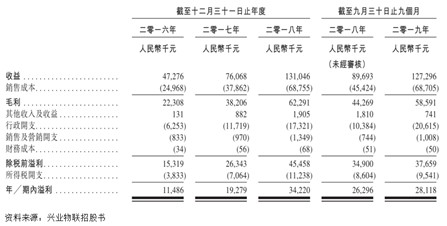

兴业物联同样保持较高的净利润增速,但2019年前9个月财报显示其增速同比有轻微下滑。智通财经APP了解到,2019年前九个月,公司营收同比大幅增长41.9%至1.27亿元,扣除近800万元左右的上市开支之后,近3600万元的经调整净利润同比增速达到37%,虽然2018年77.5%的增长有所下降,但仍处于高速增长阶段。展望未来,公司2019年前九个月46%的毛利率水平依旧高出行业水准,不过录得了3.4个百分点的同比下滑,而且公司在招股书中曾表示,由于部分楼宇设备保修期将到期,日后还会产生额外维修成本,再加上劳动及分包成本持续增加,公司毛利率水平会受到一定限制。

就目前而言,两家公司业绩依旧能保持较稳定的增长态势,其中烨星集团增速提升确定性会略强一些。

基石投资者和估值水平的切磋

基石投资者优势,成为了烨星集团股价定心丸。智通财经APP了解到,兴业物联并未有基石投资者参与其中,这使得市场大环境出现问题时公司股价缺乏强有力的支撑,一定程度导致了公司上市首日股价低开走高的背后是高达44.4%的换手率。而烨星集团方面,其基石投资者名单中出现了恒基地产(00012)联席主席兼董事总经理李家杰的名字,其持有的Successful Lotus Limited认购了2100万港元股份,知名投资者加上基石认购股份具备六个月禁售期的限制,为稳定市场情绪起到了重要作用。

优势更为明显的烨星集团,估值也处在相对较低的水平。智通财经APP了解到,目前兴业物联目前市值对应动态市盈率也有近20倍,相比于碧桂园服务(06096)、绿城服务(02869)、奥园健康(03662)动辄30-60倍动态市盈率的估值而言算不上高。而烨星集团方面,最新市场消息表示其招股定价为1.56港元,对应动态市盈率仅在15倍左右,综合来看烨星集团估值是处于相对低位的。

此背景下,烨星集团的定价和估值似乎有明显的让利策略,或将吸引大量市场投资者关注,正如向来以点石成金的恒基主席李家杰博士所作出的决策一样,此刻市场因恐慌暂时离场的那些资金或许已整装待发,烨星和兴业和而不同的资本之路,也或将在3月13日迎来投资者资金的交汇点。

扫码下载智通APP

扫码下载智通APP