风险资产开启暴跌模式后,为什么难以自我修复?

本文来源微信公众号“沧海一土狗”。原标题《为什么市场难以自我修复?——兼论宏微观视角的冲突》。

宏微观视角的冲突

最近,全球市场有两个显著的特征,一、特别缺美元,美元指数创新高;二、权益资产跌得特别惨。两股势头十分迅猛,让人绝望。

那么,为什么风险资产的价格下跌开启暴跌模式之后,往往难以自己刹住呢?为了回答这个问题,我们继续沿用前文《全球是怎么掉入流动性陷阱的?》的基础模型:居民资产负债表平衡,做一些微小的放松和推导。

假设在一个体系中居民持有的风险资产和安全资产的量是固定的,当居民风险偏好提高时,每个人都想提高自己风险资产/安全资产的比率,于是,大家纷纷争夺风险资产,最终的结果是:各类资产的数量不变,但风险资产的价格上升;相反,如果每个人都想降低自己风险资产/安全资产的比率时,大家纷纷争夺安全资产,最终的结果是:各类资产的数量不变,但风险资产的价格下跌。

正向的推导易于理解,但相反的推导则稍微有些费解——我们只是在争夺存款,为什么风险资产的价格要下跌?事实上,这反映了微观视角和宏观视角的不同,对于个体而言,他可以通过卖出风险资产获得存款来降低自己的风险资产/安全资产比率,但对总体来说,这是不可能的,他缺乏这样的一个交易对手。于是,系统只有一个平衡方式——降低风险资产的价格。

这种微观-宏观视角差异很普遍,譬如,对于个人而言,获得储蓄的方式是少消费,但是,对总体而言,储蓄=投资,假设整个系统的投资量固定,每个人都想通过减少消费来获得储蓄,最后的结果就是总体的消费减少,物价降低。也就是说,系统通过通缩的方式,来让每个人获得合意的储蓄。

此外,综合上面两个微观-宏观视角差异的例子,我们不难得出这样一个推论,用货币的方式理解通缩,完全是画蛇添足。事实上,当个体意愿和宏观环境发生冲突的时候,价格相对有弹性的资产自然而然地调整价格,来平衡这种冲突。

在第一个例子里,价格相对有弹性的资产是风险资产;在第二个例子里,价格相对有弹性的资产是消费品。沿着这条直觉路径往下推演下去,我们就可以发现,温和通胀的真实意义:

在于平衡各种资产的相对价格弹性,平衡才是好的。

好了,又扯远了,我们把话题拉回到我们的主题——风险资产的价格波动。

市场的自发修复机制

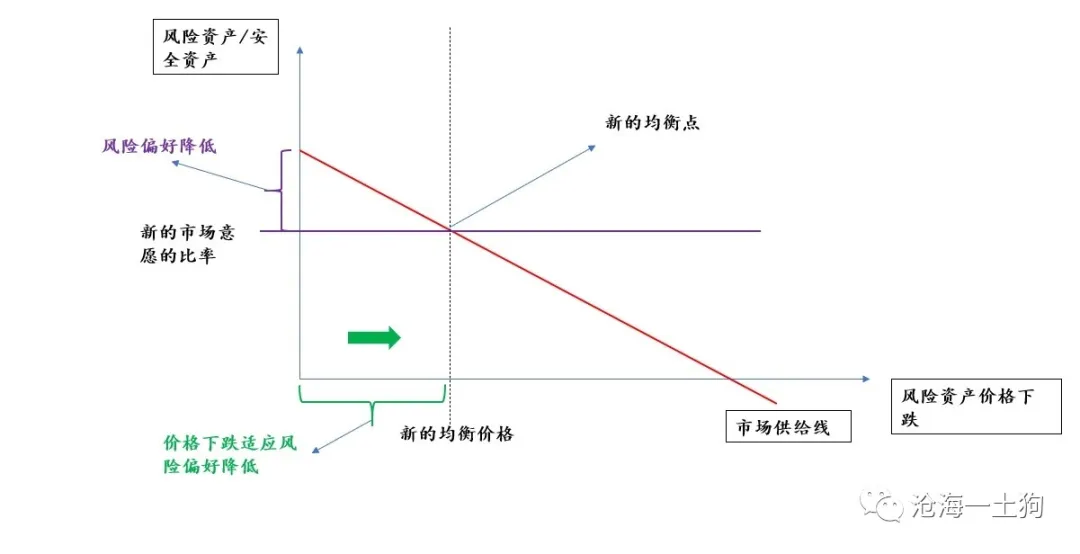

如前文假设,当市场风险偏好降低时,整个市场意愿的风险资产/安全资产的比率会降低,但是,市场实际的风险资产/安全资产的比率又高于这个水平,根据前面提到的宏观逻辑,市场最终会通过风险资产价格的下跌,来释放这股压力,达到新的平衡。如下图所示,

最终,个体意愿的平均水平和宏观比率的实际水平达到一致,市场达到均衡的水平。这就是市场的自发修复机制。

自相关性带来的麻烦

可是,现实情况并没有上面模型描述的那么美好,在上面的模型里,居民的风险偏好和风险资产的价格是不相关的。所以,风险资产价格的下跌会有一个自然的刹车。但是,在实际情况下,居民的风险偏好和风险资产的价格是相关的。

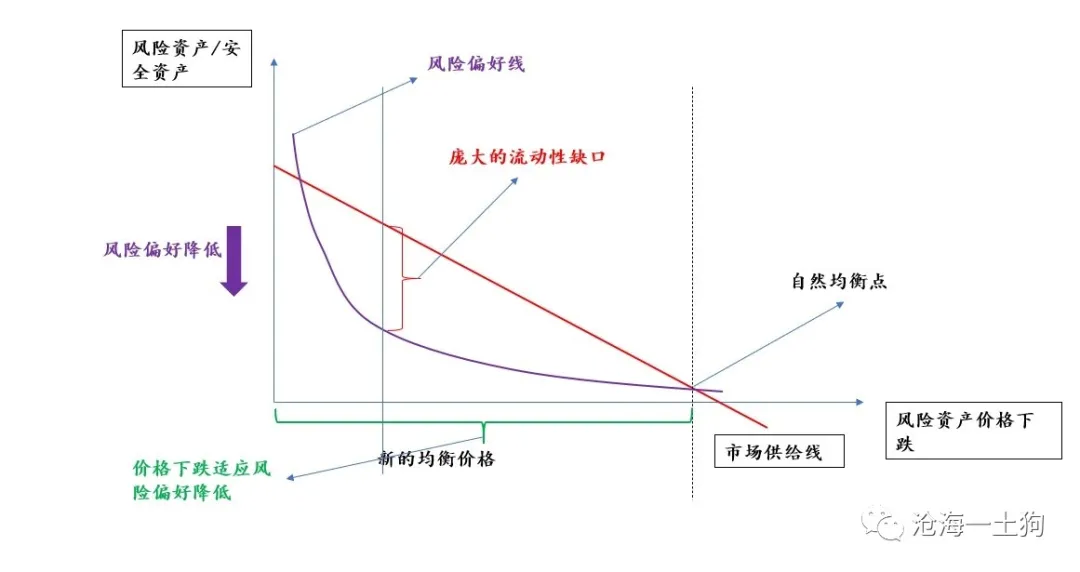

我们要增加新的假设:随着风险资产价格的下跌,居民的风险偏好降低。于是,我们得到了一条向下的“需求曲线”,如下图所示,

在新的假设下,市场很难通过下跌来达成新的平衡,反而会出现越下跌越失衡的情况。如大括号里所展示的,在市场最饥渴的时候,市场意愿的风险资产/安全资产比率和实际的风险资产/安全资产比率有着巨大的缺口。于是,市场出现了流动性陷阱,人们迫切地需要现金或存款,想要抛出一切风险资产。

在这一轮下跌里,我们可以看到,全球对于美元极度饥渴,美元指数暴涨。

透过这个模型,我们就能知晓,流动性到底缺在哪里?这种insight是微观视角所无法获得的。此外,通过这个模型,我们也能得出一个一般性的推断:只要美元指数处于高位甚至保持上涨态势,新的均衡远未到来。

风险资产价格下跌,会降低居民的风险偏好。这种相关性(索罗斯说的反身性)会给系统自我修复带来巨大的麻烦。新的均衡点终将到来,但是,价格跌得远远比缺乏相关性的时候深,时间也推迟得更加久。

在这种情况下,市场是无效的,他需要借助外力的帮助来摆脱相关性带来的恶性循环。放任不管,只会带来更大的灾难。

救助的正确姿势

近期,人心惶惶,美联储迅速地把联邦基金利率降低到0,并且扩大QE的规模,似乎这是应对危机的标准姿势。然而,我们并没有看到很好的实际效果,我们只看到市场进一步下挫。

那么,问题出在哪里呢?它似乎没有意愿或者能力去抓住主要矛盾。在整个市场里,矛盾的主体是居民日益降低的风险资产/安全资产比率需求和较为刚性的风险资产/安全资产比率供给。

所以,真正有效的手段是把一部分风险资产转换成安全资产,这样就能提高供给,缓解系统内的矛盾。

不幸的是,美联储只是把一些安全的资产转化成更加安全的资产,比如,买国债。这真的是隔靴搔痒的举措。他应该更加激进一些。

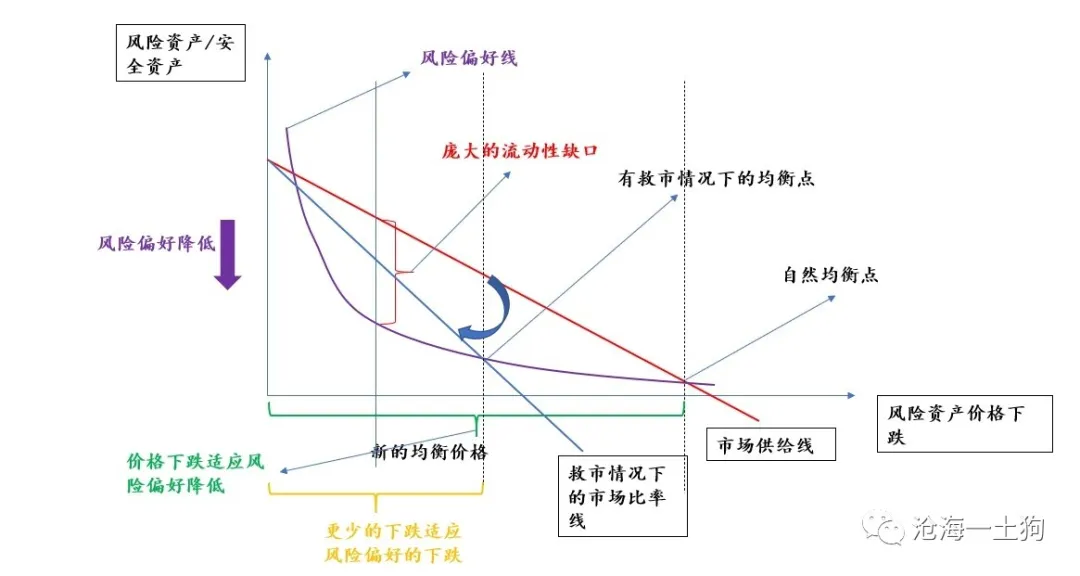

救市的正确姿势应该是改变系统风险资产/安全资产的比率(供给侧),使得市场的供给比率,可以随着风险资产价格的下跌,更快速的下行。

最好的办法当然就是美联储购买垃圾债投放基础货币,购买ETF投放基础货币。不幸的是,目前,它面临一系列法律约束,希望它能尽快地解决这个问题。

此外,通过上图,不难发现,美联储吃进风险资产吐出安全资产将极大地改善系统风险资产/安全资产比率供给——供给曲线顺时针旋转。于是,市场只要经历更少的下跌和更少的时间就能重新恢复均衡。

隐蔽的杠杆

可笑的是,事态已经恶化到这个程度了,大家还在扯皮,不愿意承认这是一次金融危机,理由是没有大量的杠杆违约,也没有出现金融机构倒闭,和2008年银行出问题不一样。

真的没有杠杆吗?我想大家一定是对杠杆有误解。

资金池本身就是杠杆,即便这个资金池没有借钱。因此,资金池需要得到更加严密的宏观审慎管理。

下面我们就来解释为什么资金池也是杠杆。

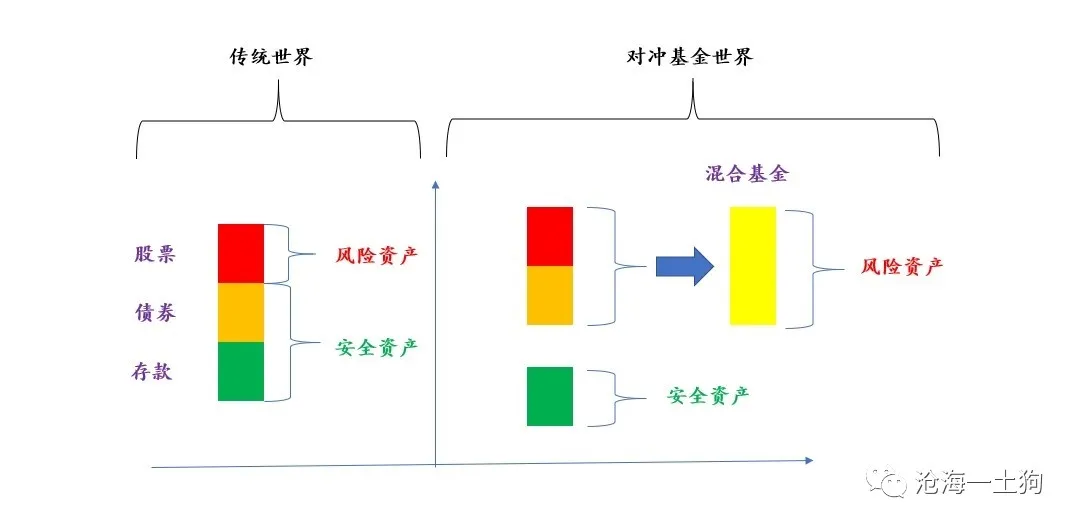

在传统的世界里,假设股票资产的量是100,债券100,存款100,居民把存款和债券当成安全资产,于是,这个世界的风险资产/安全资产的比率供给是0.5;在对冲基金的世界里情况出现了变化,对冲基金把债券和股票混合在一起,居民把这个200的资产一同视为风险资产,所以,这个世界的风险资产/安全资产的比率供给是2。当岁月静好的时候,一切都无所谓,居民意愿的风险资产/安全资产的比率能和实际供给的比率相适应。

当居民的风险偏好急剧下滑的时候,第二个世界变得极其脆弱。释放供需压力的方式,会变得很新颖——系统需要以最快的速度把混合基金里的债券和股票分开。

然而,稍微有点生活经验的人都知道,把一碗红豆和一碗绿豆混合在一块容易,把它们分开却很难。

由于把不同类的资产混合在一块也会恶化系统内风险资产/安全资产比率的供给,所以,混合本身也是杠杆。其实,在这一波里,我们经历了太多的吊诡状况:作为避险资产的黄金也会大跌,作为避险资产的国债也会大跌,形形色色的资产相关性趋于1。这跟以前的状况不一样,因为我们把太多的东西绑在了一块,我们需要海量的流动性把这些东西解开。一方面是日益降低的风险偏好,另一方面是被捆绑式基金拧成麻花的风险资产/安全资产比率的供给。这次的情况真的很危险。我们需要全球央行更加迅速,更加激进的措施,迅速地把油罐从柴火堆旁边拿开——越拖沓,越危险。

结束语

当今的金融界,真的有些狂妄,他们试图制造出一种新的永动机——靠全球对冲,对冲掉一切风险,做空现金。

我们真的能靠资金池的方式,对冲掉一切风险么?现实给了我们一记响亮的耳光,当所有人都尝试全球对冲的时候,我们是可以对冲掉一些表面上的风险,但是,整个系统在悄悄地积累流动性风险。

大家对冲得越充分,系统的流动性风险越大,因为我们把太多种类的豆子掺杂在一块了。

写到这里,不得不再次向伟大的约翰-梅纳德-凯恩斯致敬,他最大的贡献不是什么凯恩斯主义的药方,那些东西早就被后面的歪和尚念歪了。他最大的贡献是开创了宏观经济学,开创了一种总量看问题的视角,这是一种充满paradox的视角:对个人来说,自私是好的,但对群体来说,每个人都特别自私,却是不好的;对个人来说,减少消费可以积累财富,但对群体来说,每个人都减少消费,整个社会将滑向衰退。对个人来说,拥有越多的房子越富有,但对整个国家来说,拥有过多的房子,简直是灾难。

对个别机构来说,分散配置可以降低个体面临的风险,但对整个系统来说,每个机构都分散配置将提高系统的流动性风险。

他在《通论》里坦言,传统观念认为,黄金特别适合作为价值标准的理由是因为黄金的供给无弹性。结果正是因为有这种特性,才使得我们陷入困难的境地。

这一次我们面临相同的矛盾,从传统的角度来看,我们应该遏制道德风险,避免被大而不倒所绑架,所以,捍卫安全资产的价值,保持安全资产相对于风险资产的刚性是好的;但是,当下的微观正义正在让我们陷入困境:居民的恐慌制造了很高的安全资产诉求,把意愿风险资产/安全资产比率压到很低的水平,由于安全资产的供应缺乏弹性,系统只能靠降低风险资产的价格配平,进一步制造恐慌。是坚持微观正义,还是积极寻求宏观上的正义——再平衡不同资产的供给弹性?这不是一个经济学命题,而是是一个伦理命题。

嗯,又一个宏观、微观视角的冲突,所以,符合微观直觉,微观正义的东西未必是好的。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP