2020年1-2月新能源乘用车分析:出租租赁领域表现很强

本文转自微信公号“崔东树”

2020年中国新能源乘用车市场表现相对较低迷,其中出租表现较强,新势力乘用车私人表现相对优秀,合资企业与自主品牌企业形成齐头并进的局面。在部分区域市场合资品牌和造成新势力都取得很好的突破。

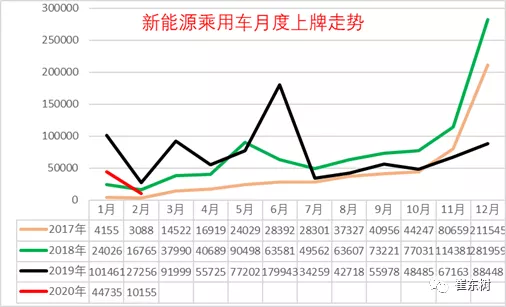

1、20年新能源车上牌表现

2020年1—2月的从而达到5.5万台,同比下滑57%,而其中1月份同比下滑56%,2月份同比下滑63%,疫情对新能源车上牌影响不是很大。

2020年1-2月新能源车增长总体较平稳,这主要是车市的上牌与厂家销量的不同步。因此1月的占比特别异常高,2月偏低的情况。

2、乘用车增长特征

乘用车的私人消费增长总体较慢,补贴波动导致的增长规律明显。新能源乘用车上牌走势相对复杂,虽然19年总体1-5月同比增长较好,但仍属于相对较低水平。

在中国乘用车市场全年的销量中,新能源占据了举足轻重的作用,改变了中国乘用车市场的销售规律,每年12月份新能源乘用车销售高峰对全年销售贡献度极高。部分企业由于部分盲目跟风发展新能源车,导致传统车市场受阻,技术提升缓慢,自主品牌企业加速倒闭退出。

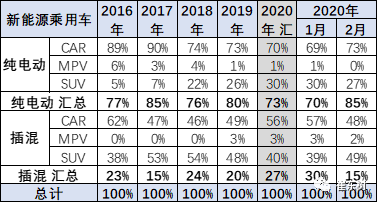

3、新能源乘用车产品特征

我国新能源乘用车产品朝纯电动、大型SUV化方向发展。新能源乘用车的产品逐步走上稳定,大中型乘用车成为主力,SUV市场也有逐步恢复的特征。

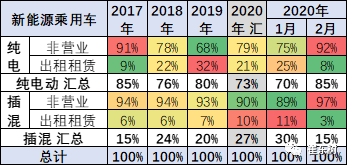

4、新能源乘用车用途特征

新能源乘用车的出租租赁类占比逐步提升。纯电动2020年租赁的占比相对2019年同期稍有下降。

单位性质的纯电动乘用车基本都是出租用途,其他用途的新能源乘用车还没有太大市场,或者市场逐步萎缩,这也是补贴减少导致的新能源乘用车缺乏市场竞争力的体现。

乘用车的市场是波动巨大的市场,但2020年电动市场似乎低迷。

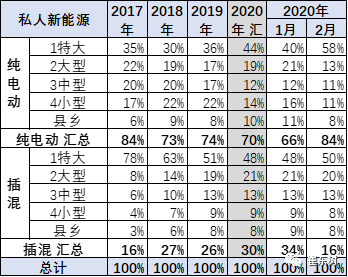

5、区域市场的表现在逐步改善

纯电动乘用车主要在限购特大城市需求较强,2020年纯电动乘用车在特大城市,占到总销量44%,较2019年提升8个百分点,这也是说明限购城市的纯电动车市场需求较为综合全面,

插电混动的限购市场的需求逐步下降,从2017年的79%下降到2018年的68%,下降到2020年的48%,体现了整个非限购城市市场的扩张需求,同时也体现了合资品牌新能源车有较强市场适应能力。

6、插混与电动乘用车的需求差异

目前看非限购城市的插电混动车占比逐步提升,大城市从2017年的0.1%上升到2020年的0.8%,而限购城市常规车从2018年5.5%下降到2020年的2.9%,也体现了限购城市的新能源车的需求相对电动化,而插电混动在限购城市的需求,2020年较2019年的占比下降.

目前看限购城市的纯电动车占比大幅提升,从2017年的6%上升到2019年的10%,而非限购城市中的,大型城市中型城市和小型城市的新能源车的纯电动车的销量占比基本相同,2019年都在3%左右的水平,

目前看襄阳市场的销量占比在持续下降,2018年达到当地总销量1.1%,到2020年下降到0.7%,也就是说新能源车的市场渗透总体逐步下降中。这也是a000级补贴快速下降导致的新能源车市场的萎缩情况。

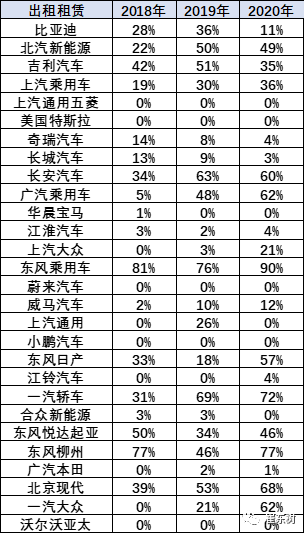

7、出租租赁领域表现很强

各厂家也在努力推动出租市场的渗透,不问企业出租汽车租赁市场渗透,表现积极突出,有北汽基地,广汽,长安,东风,一汽等表现突出,网约市场森投率都相对来说较高。

在新势力企业的出租望约奋斗率相对较低,特斯拉及,未来汽车,小鹏汽车,合众汽车的新能源渗透率在网约车渗透率都比较低。

8、各区域市场的企业差异化很强

各地出租市场的表现相对差异化较大。今年表现较强的出租市场是广州,上海,济南,成都,海口等。其中各个厂家,在各地的出租市场表现也是差异较大。本地产品在本地出租市场的占有率并不一定很高,比如杭州市场,深圳市场,还有天津市场今年都是外地品牌表现相对优秀。总体来看,异地表现相对较强的,比如说济南的北京现代、海口的东风乘用车,杭州的上汽乘用车,深圳的广汽乘用车以及天津的广汽乘用车,梁山的吉利汽车,苏州的北汽新能源都是在出租领域表现相对较强的,

,

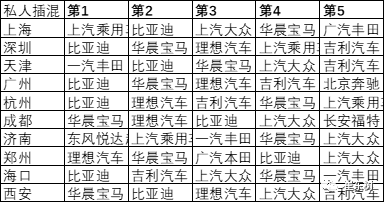

私人插电混动市场,呈现本地品牌相对较强的特征,当地消费者对本地车企更加信任。其中上海的上汽乘用车,深圳的比亚迪,天津的一汽丰田,都是属地企业表现相对优秀。在插电混动市场合资品牌的表现相对优秀,其中上汽大众,华晨宝马,东瑞达起亚等都有在部分市场表现相对优秀的特征,

私人纯电动市场的特色相对鲜明,高端化趋势极其明显,除了北京是比亚迪表现优秀,天津市合众新能源上一批车,柳州市上汽通五菱,其他地区大部分都是在市场低迷期的特斯拉表现相对优秀,与此同时,未来汽车成为纯电动车的高端市场的第2位,小鹏汽车成为第3位,而传统造车企业在私人表现的并不突出。

造车新势力的未来汽车,小鹏汽车,威马汽车,表现都是很不错的,

天津市场,柳州市场和郑州市场的新能源车私人车市需求相对异常,体现一定的政策支持和企业运作的努力。

扫码下载智通APP

扫码下载智通APP