三大风险消化完毕,新高教(02001)上车机会到了吗?

近日,在市场的血雨腥风中,教育板块出现企稳反弹的迹象,而新高教集团(02001)的企稳反弹更明显,反弹时间及空间均优于行业。反弹之际,新高教放出2019年成绩单,向市场秀出了肌肉。

智通财经APP了解到,3月23日,新高教发布2019年业绩,实现总收入12.52亿元(人民币,下同),同比增长72.2%,主营收入10.89亿元,同比增长94.1%,毛利5.42亿元,同比增长89.5%,收入及毛利均达到历史最高水平。此外,公司2019/2020学年总在校生人数11.35万,同比增长21.3%。

新高教这几年始终保持着不错的成长速度。对比港股同行,从内生增长的角度看,公司可谓港股教育板块中的明星股,但市值表现却并不理想。最近几个交易日,公司股价反弹幅明显,特别是业绩公布之后。

那么,新高教这份年度成绩单都有哪些看点?其市值又是否有持续提升的机会?

业绩增长保持强劲

新高教是国内领先的民办高等教育集团,提供本科、专科教育,于2017年4月在港交所上市,上市之后通过外延式收购扩张,成功收购并表4所大学,目前拥有7所学校,分布于7个省份,成为港股高教板块中布局范围最广、成长水平领先的标的。

新高教2019年大部分业绩指标创下历史新高。以近五年看,公司的主营收入及毛利复合增长率分别达到41.2%和41.4%,领跑港股同行。此外,股东净利润五年来增长了2.71倍,年复合增长率也达到38.9%。

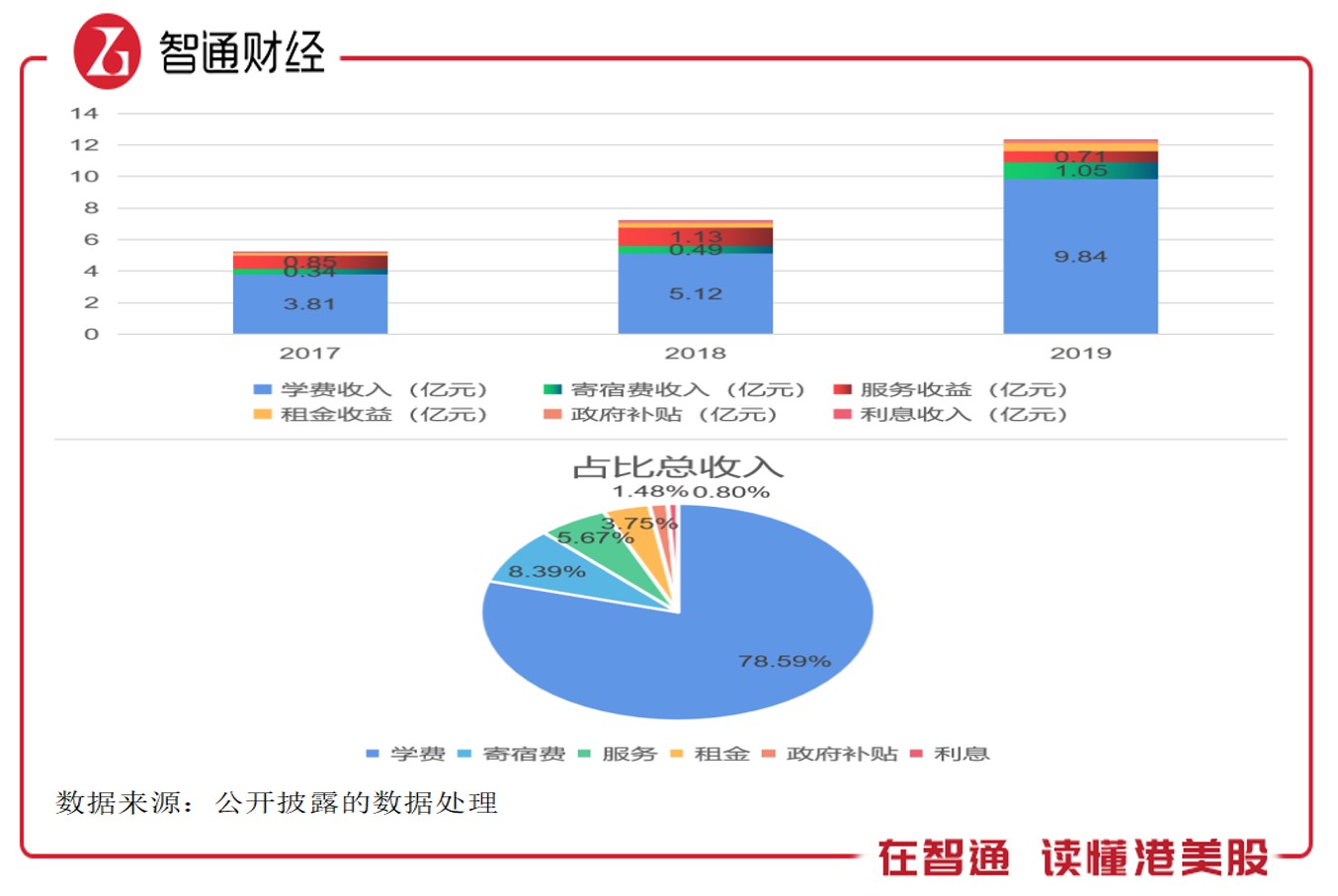

新高教总营收包括主营收入和其他收益及增益,前者包括学费和寄宿费,后者主要包括服务收益、租金收益、利息收入、政府补贴以及食堂收益,核心收入来源于学费,2019年学费收入占比主营收入90.4%,占比总收入78.59%。近三年,新高教学费和住宿费收入复合增长率分别为60.71%和75.73%。

值得注意的是,新高教营收开始趋向多元化。除了主营的学费和住宿费,其他收益项中,归属于培训及后勤的收入表现也不错,2019年实现收入1.144亿元,近三年复合增长率高达49.5%。

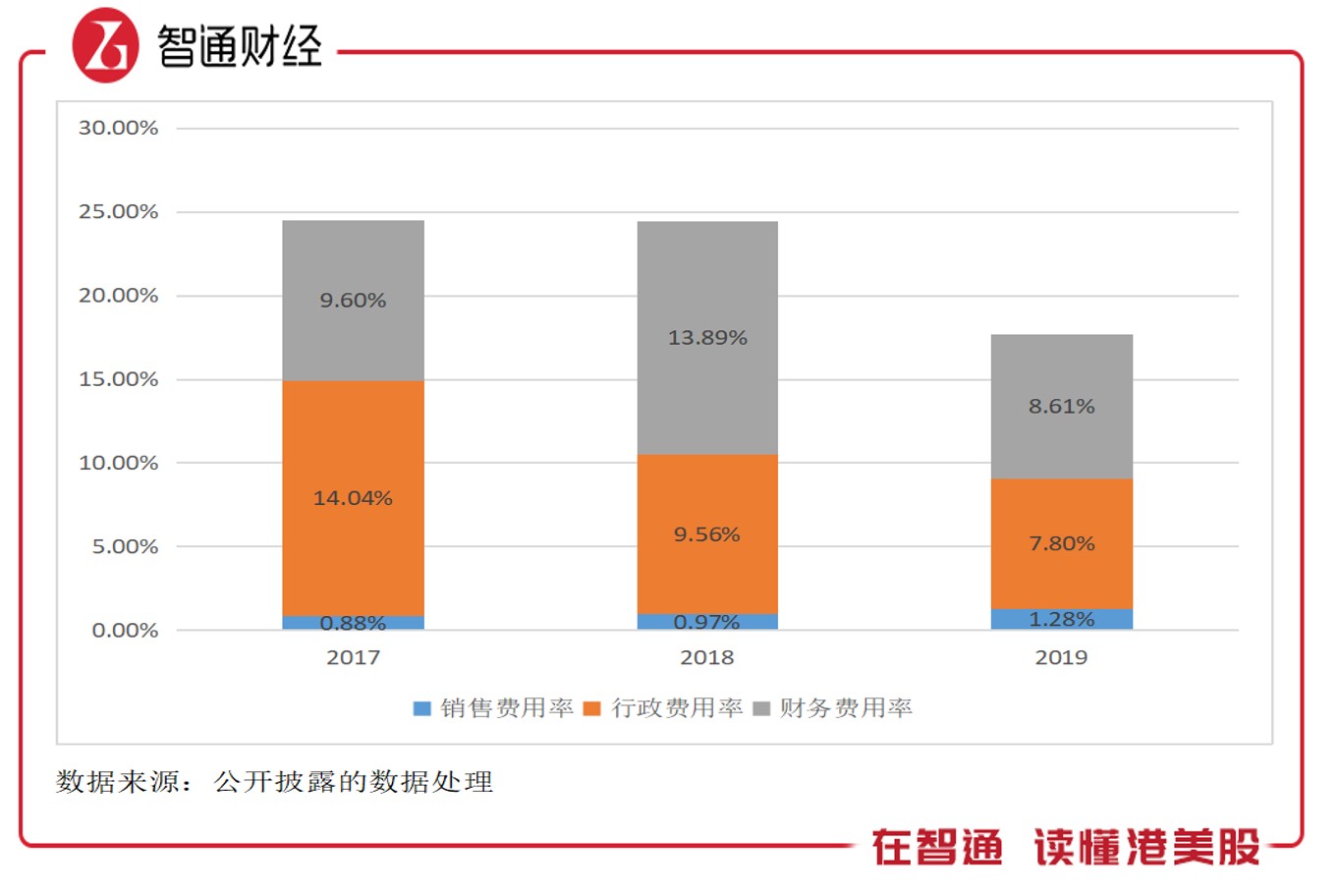

新高教不断优化费用,期间费用率逐年下滑,2019年为17.69%,较2017年下降了6.83个百分点。2018年,公司加大了收购力度,财务成本较高,但2019年放缓了速度,财务费用率下降了5.28个百分点,行政费用率呈逐年优化的趋势;业绩公告显示新高教在2019年加大了教学成本投入,继续坚持通过提高教学质量走“高质量发展”之路。

新高教的利润表比较好看,主要体现为成长强劲,各项业务包括主业和副业都在发力,盈利受并表影响有所下滑,有一定的行业特征,但该公司通过不断优化费用水平,提升整体的盈利能力,这也为未来盈利水平的持续提升带来更多可能性。

(一)内生增长:高于同行

新高教能够保持高增长并领先于同行的业绩,得益于“双轮驱动”的业务战略,即内生增长+外延增长(价值投资)两架马车驱动业绩。

内生增长围绕着主业和副业打造内生动力,以提高质量、扩大收入、做轻资产的高大轻战略,在主营业务上,主要为提升学费和住宿费,在副业上,主要为针对学生及特定群体增加提供附加值等服务产生更多的收入来源,整体保持在高增长的水平。

主业的内生增长,核心为学费及住宿费的提升,而影响的要素主要为学生数量、学校规模以及人均学费水平。

新高教在上市之前,主要运营两所学校,分别是云南学校和贵州学校。这两所学校成长强劲,2019/2020学年,云南学校与贵州学校在校生近三年复合增长率分别为13.9%和5.4%。此外,华中学校于2017年计入学生人数,近三年复合增长率高达37.3%。

以增量贡献来看,2018/2019学年新增47476名学生,上学年计入的三所学校增量贡献17.34%,2019/2020学年新增11741名学生,没有新增计入的学校,上学年计入的学校增量贡献100%。2019/2020学年,合计学生数量113507名,近三年复合增长率达44.6%。

在学费方面,新高教根据不同专业需求,每年对不同专业进行学费调整,本科的收费比专科要高些,旗下各所学校人均学费,均有不同程度的上升,整体平均学费年化增长3%-8%。

新高教保持强劲的内生增长动力,这也是业绩持续高增长的核心原因之一。此外,公司也在做轻资产,目标是盘点资产、科学分类,通过发掘创新业务模式,降低投入,以提高资产回报率。

新高教吸引学生以及提升学费水平有两大法宝:一是就业率非常高,二是产融结合,合作企业强大。

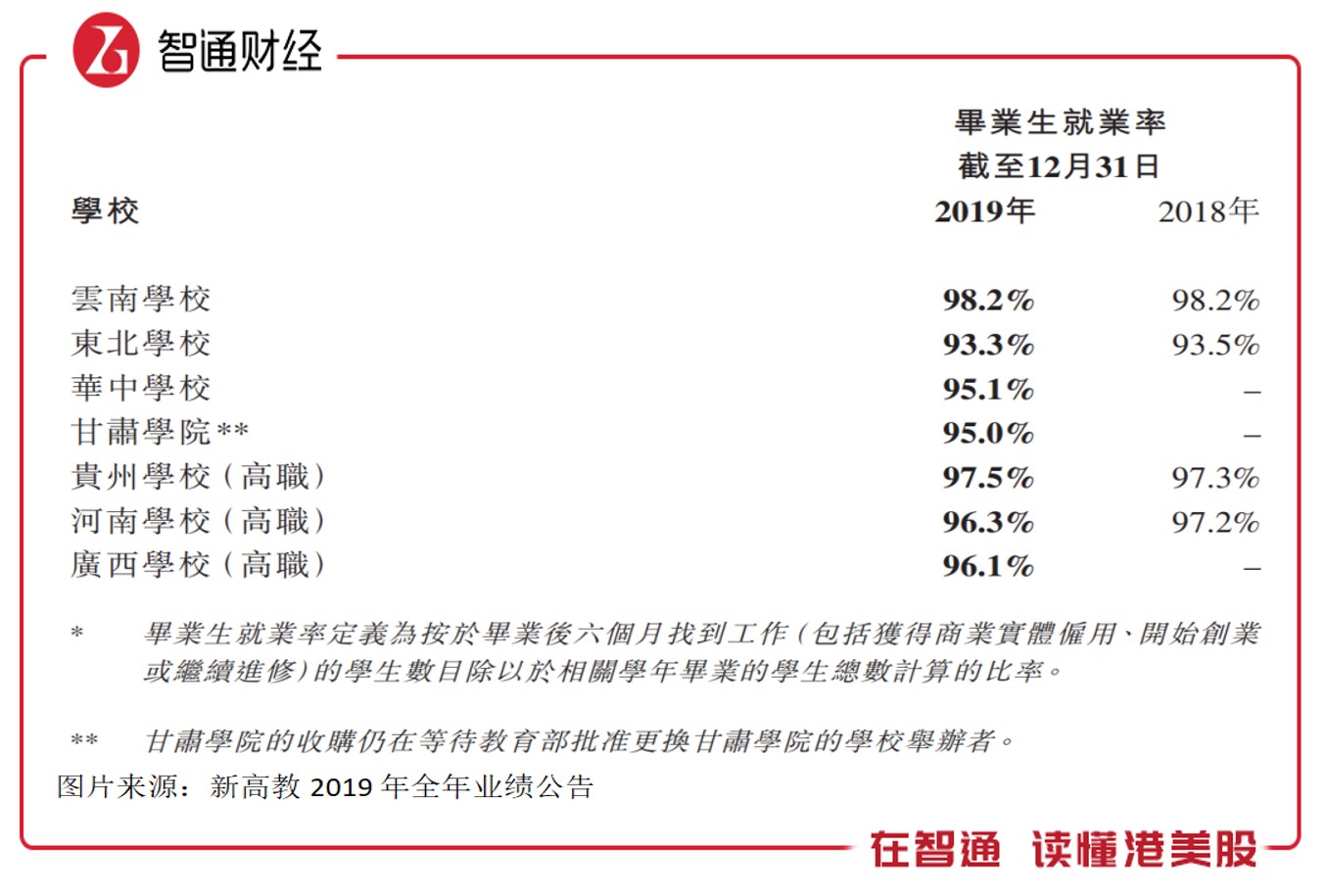

2019年,新高教的7所学校平均就业率达97.35%,远高于行业水平,其中高品质(主要为毕业生就业于世界500强、中国企业500强以及上市公司)就业率达38.48%,其中云南学校往年的就业率水平均达到98%以上,在港股上市公司中,处于领先水平。

该公司积极践行国家的产融结合政策,与众多知名企业建立深度校企合作关系。截至2019年,拥有逾 10000 家就业合作单位,包括华为、微软、阿里巴巴等知名企业,通过师资共享、课程资源共享、实验实训室建设、专业共建、行业学院共建等合作方式联合开展人才培养。为了增强学生实践水平,该公司期间新增校内外实验实训基地164家,包括校内实验实训室40个以及校外实习基地124家。

(二)价值投资:毛入学率低地区

新高教业绩驱动的另一辆马车:价值投资。价值投资是该公司外延式增长的战略,上市后完成并表4所学校的收购,1所待并表收购,形成“7省区办学+集团总部”的布局。

该公司的投资策略主要有两个方向,一是毛入学率低、生源多、未来发展空间大的地区,二是专注高等教育标的。2018年,全国高等教育毛入学率为48.1%,而该公司布局的七大省区毛入学率基本都低于全国平均水平。

值得注意的是,新高教投后管理能力堪称优秀,投后学校的学生人数基本都呈稳健增长的态势,其中华中学校和河南学校增长水平领跑行业。华中学校是一所全国先进独立学院,2019年学费及住宿费收入均增长了40%,河南学校受益于办学质量和区域优势,近三年收入也实现超过40%的复合增长水平。

受2018年《送审稿》的影响,教育股都普遍估值下杀,对于民办高教行业而言,实际的影响并不大,收购扩张仍是行业发展的主要路径。截至2019年12月,高教上市公司累计收购 40 所学校,其中包括14所独立学院、7所独立设置本科学校以及9所专科学校。2018年以来,收购力度比较猛的公司,比如中教控股及希望教育,分别收购了4所及6所学校。

三大风险已消化完毕

虽然成长速度很快,但新高教在资本市场的表现并不理想,主要受三大原因影响,一是2019年的做空报告,二是负债水平高,三是收购新疆学校的纠纷。新高教2019年遭遇沽空,但沽空已被事实所反驳,新疆学校的问题也得到了妥善解决,2019年12月获得新疆高院的胜诉判决。这两个因素的影响,已经被充分消化。

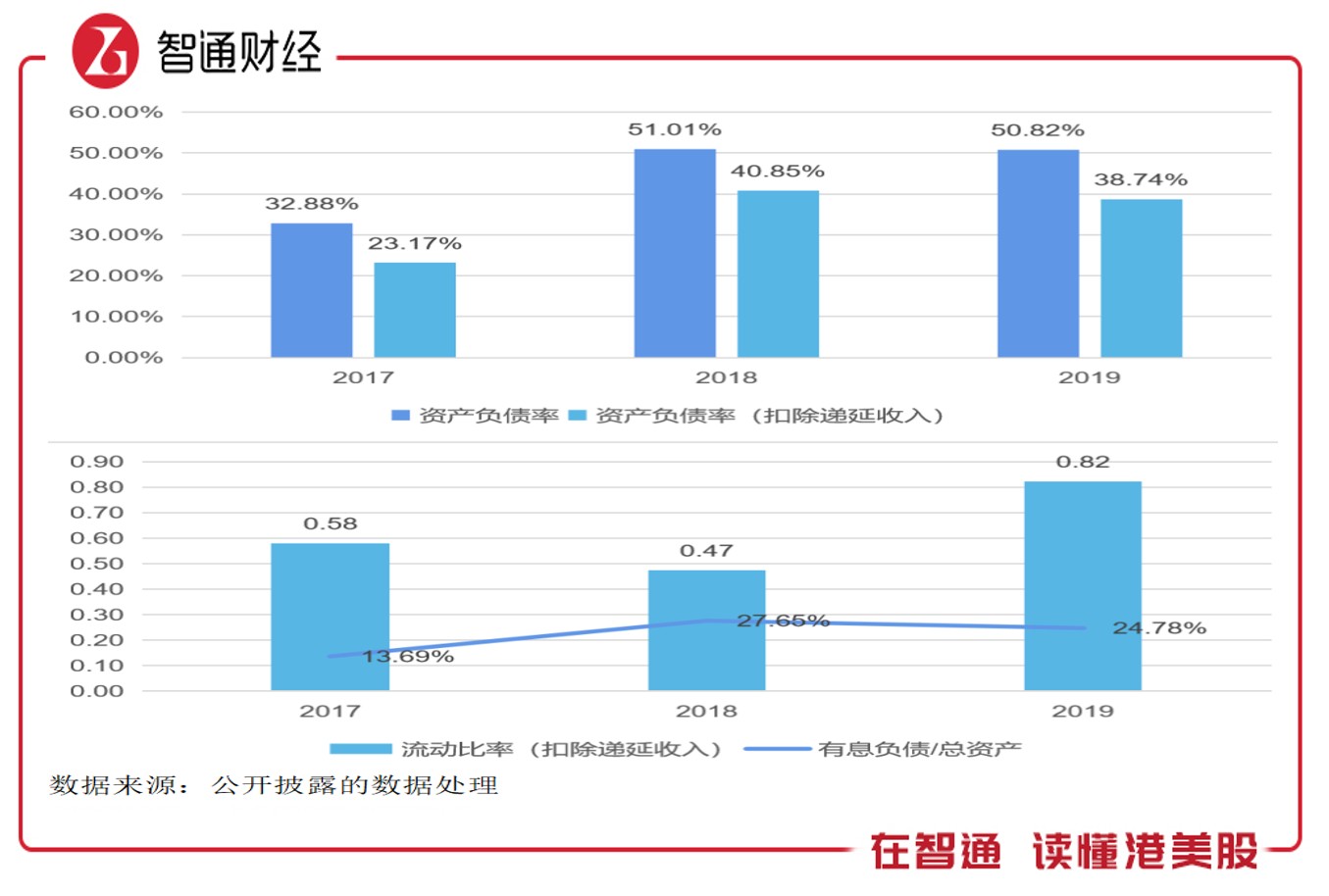

关于负债水平高的问题,实际上,其负债整体来说并不算高,且2019年已经有了明显的改善。2019年,新高教资产负债率50.82%,其中扣除递延收入后,资产负债率仅为38.74%。该公司的负债压力主要为短债压力,2019年改善明显,流动比率(扣除递延收入)0.82倍,同比提升74.5%。

2019年,新高教现金储备倍增,负债水平减半,在手现金(现金等价物及定期存款)6.67亿元,同比增长90.65%,有息负债净额4.39亿元,同比降低49.8%,净有息负债/总权益比例大幅改善,由2018年的38.3%下降至14.9%。公司运营效率也大幅度提升,期间经营现金流净额8.31亿元,同比增长81.96%。

由此观之,影响新高教市值的三大风险目前已基本消化完毕,公司股价从3月20日开始反弹,至今反弹幅度超30%。其中3月25日,大盘转好,其股价一度拉升超过14%,充分说明了投资者对公司价值的认可。

在公共卫生事件期间,各个行业都受到了影响,对于教育行业,学校都延期了开学时间,而新高教一直致力于提高数字化教学水平,线上教学资源充分发挥了作用,满足了在线教学需求,在线教学平台累计4000多万访问人次。由于教育学费递延,事件对该公司业绩影响极小。

综上看来,新高教以“内生增长+价值投资”双轮驱动战略,业绩持续保持较高的成长水平,内生增长强势,受益于优质的教学质量、高于行业的就业率,以及深化产融结合,合作的知名企业众多等因素,价值投资稳健。此外,公司短债压力大幅改善,投资者可持续关注其市值提升的机会。

扫码下载智通APP

扫码下载智通APP