海底捞(06862)扩张中的隐忧:一二线城市单店增长见顶,翻台率下跌

本文来自微信公众号“资本侦探”。文中观点不代表智通财经观点。

本文要点:

海底捞(06862)2019年净增302家餐厅,相当于每1.2天开一家新店,但高速扩张也带来了天花板和上涨的成本。海底捞在一二线城市的餐厅人均消费上涨,但翻台率下跌,同店销售额出现负增长,说明其在一二线市场的布局趋近饱和。高速扩张中的海底捞在成本控制和翻台率上依然可圈可点,卫生事件不会压垮这家餐企龙头,但很可能拖缓其扩张进程。

卫生事件期间,海底捞作为餐企龙头备受关注,但无论是企业官方还是创始人都鲜少发声。外界对海底捞的关注都围绕着同一个问题:卫生事件冲击下,海底捞能撑多久?

3月25日,海底捞公布了截至2019年12月31日的全年业绩报告,这份报告中所呈现的海底捞的发展状况和“家底”,多少能回答外界的关切。

财报显示,海底捞2019年的主要业绩指标如下:

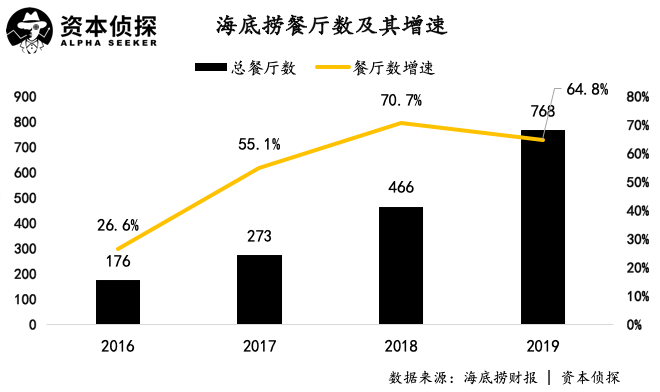

总收入为265.56亿元(人民币,下同),较2018年同比增长56.5%,低于预期的272.4亿元;公司拥有人应占净盈利为23.45亿元,同比增长42.44%;餐厅扩张迅速,全球门店数达768家,全年净增302家,相当于每1.2天开一家新店。

这样的增长应该算意料之中。上市之后,资金充裕的海底捞开启了高速扩张进程,扩张直接推高了海底捞的收入,这点在财报中亦有显示。

不过,扩张带来收入增长的同时,一些重要指标出现了令人担忧的情况。比如海底捞最令同行羡慕的翻台率,2019年首次出现了负增长,而这只是扩张中的负面信号之一。

高速扩张中的隐忧

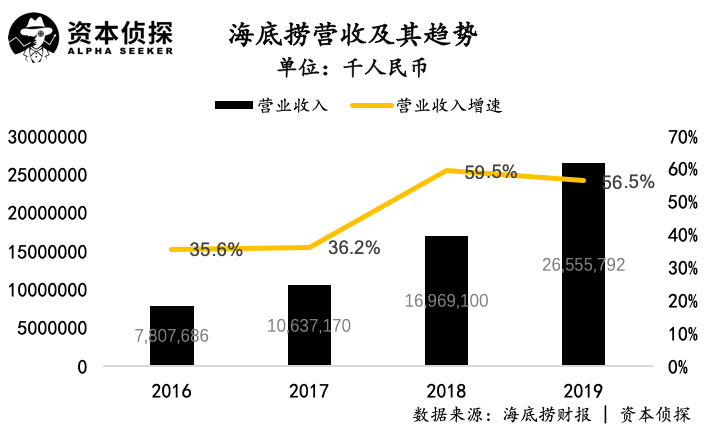

财报显示,海底捞2019年营收为265.56亿元,同比增长56.5%,增速虽然相比去年的59.5%略有降低,但海底捞仍处于高速增长的轨道中。

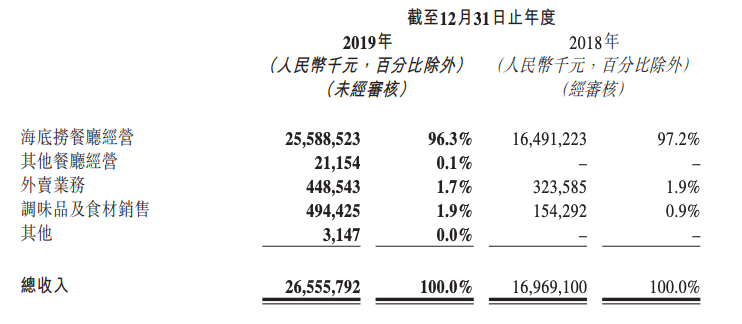

海底捞绝大部分的收入依然来自餐厅,2019年海底捞在餐厅经营中取得收入255.89亿元,占总收入比96.3%,相比去年的97.2%略有下降,原因是调味品及食材销售的收入占比明显提高,该项收入在2019年的占比甚至高于外卖业务。

中国大陆市场依然是海底捞餐厅营收的基本盘,2019年海底捞餐厅在中国大陆市场取得收入234.03亿元,占餐厅经营所得总收入占比的91.1%,相比去年的92%略有下降。

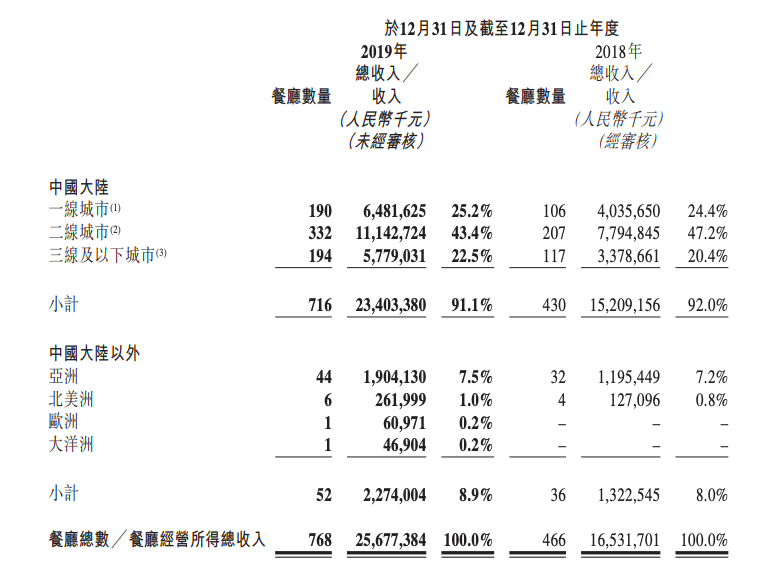

收入的增长主要来自新店开设,2019年,海底捞共开设新店302家,其中286家在中国大陆,16家在中国大陆以外,全球餐厅总数达768间,相比去年增长64.8%。

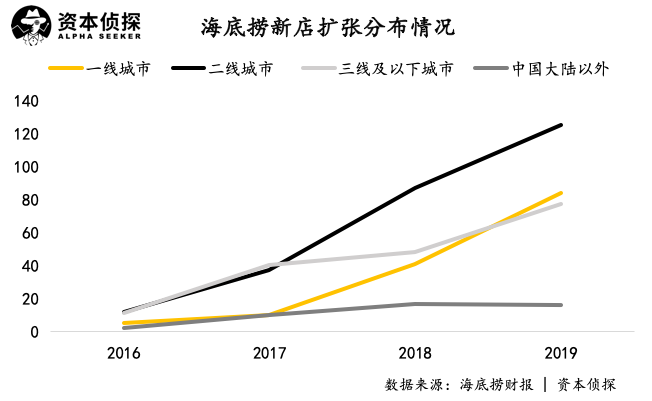

在扩张的地域性考虑上,海底捞延续了此前的策略,依然以二线城市为主。2019年海底捞在二线城市新增餐厅125间,在一线城市新增84间,在三线及以下城市新增77间。目前,海底捞在一线城市共有餐厅190间,二线城市332间,三线及以下城市194间。

一二线城市无疑意味着更高的客单价,财报显示,2019年海底捞在一、二、三线及以下城市的人均消费分别为110.1元、99.4元、94.9元,三项数值均高于去年同期。

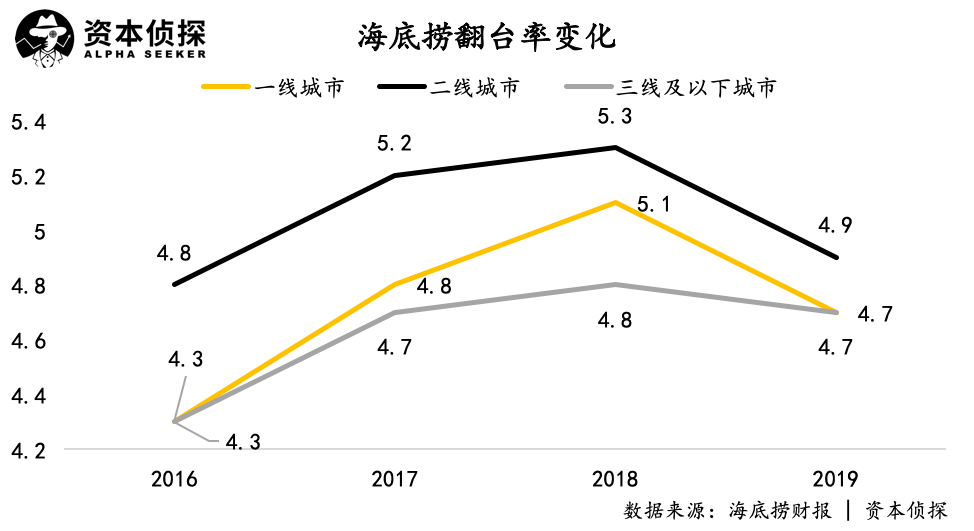

不过,考虑到一线城市仅包含北上广深,海底捞在一线城市的餐厅布局趋近饱和,而同样的情况也会出现在海底捞密集发力的二线城市市场。在本次财报中,海底捞的平均翻台率首次出现下降,从2018年的5.0次/天降为2019年的4.8次/天,其中以一二线城市餐厅的翻台率下降最为显著。

2019年,海底捞一线城市餐厅的翻台率为4.7次/天,去年同期为5.1次/天;二线城市餐厅的翻台率为4.9次/天,去年同期为5.3次/天;三线及以下城市的翻台率为4.7次/天,略低于去年同期的4.8次/天。

从财报中可以明显感知,扩张是拉低整体翻台率的主要原因,海底捞2019年新店的翻台率仅为4.1次/天,而去年同期为4.5次/天。

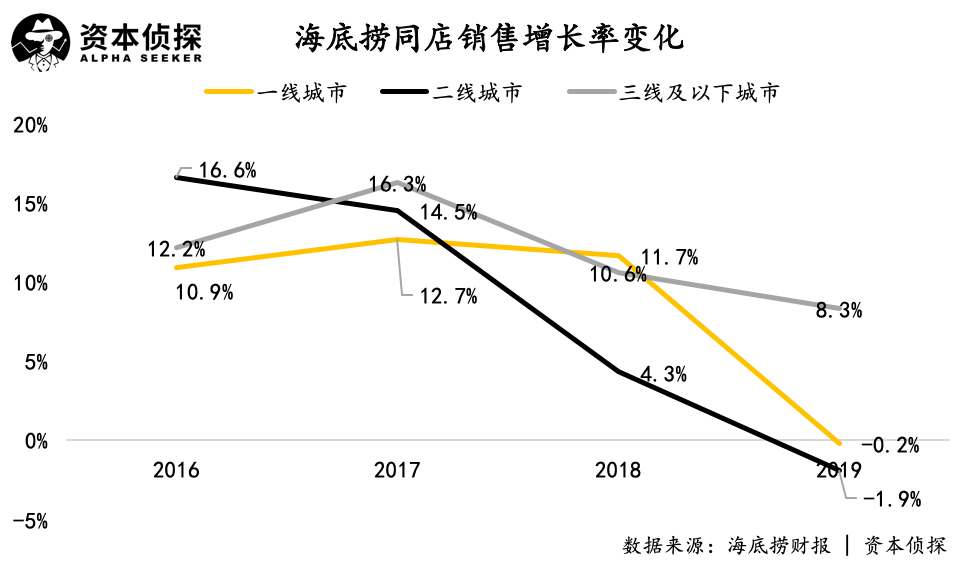

和翻台率一同出现负面信号的,还有海底捞的同店销售额增长率。2019年,海底捞二线城市的同店销售额增长率为-1.9%,去年同期为4.3%;一线城市的同店销售额增长率为-0.2%,相比去年同期的11.7%大幅降低。

一二线城市餐厅人均消费上涨,而翻台率下跌,同店销售额出现负增长,汇总上述信息会指向同一个结果:虽然客人消费的比以前多,但来店的人数却在降低。换句话说,海底捞在一二线城市的单店收入增长已现天花板,只能靠开新店增加整体营收。

扩张能有效提高收入,但也带来了成本的上涨。

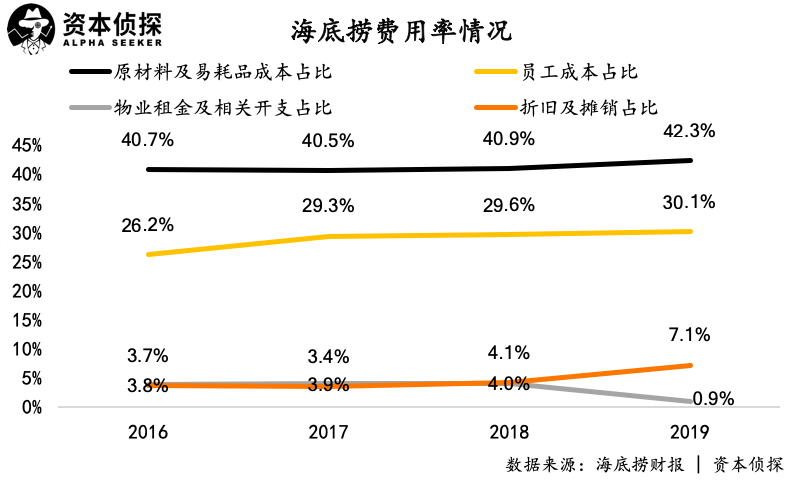

在餐企的成本结构中,原材料、人工、店铺租金是三项主要成本。根据海底捞财报,其2019年的原材料及易耗品成本占了总营收的42.3%,较去年同期上涨1.4%;员工成本占30.1%,较去年同期上涨0.5%。

由于按照新租赁会计准则调整,海底捞的本次财报的租金成本录于折旧及摊销项目下,其物业租金和折旧及摊销成本的总占比为8%,与去年的8.1%持平,相较2017年的7.3%明显上涨。

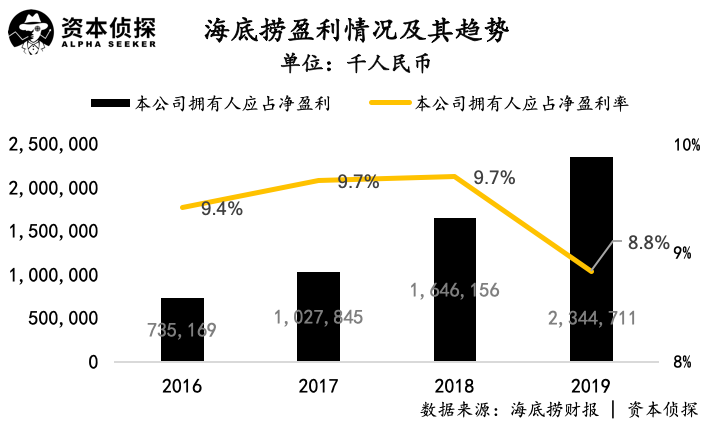

成本上涨的影响,直接反映在海底捞的盈利能力上。根据财报,海底捞2019年公司拥有人应占净盈利为23.45亿元,同比增长42.44%,低于营收的增速。海底捞在2019年的净盈利率为8.8%,明显低于前三年的表现。

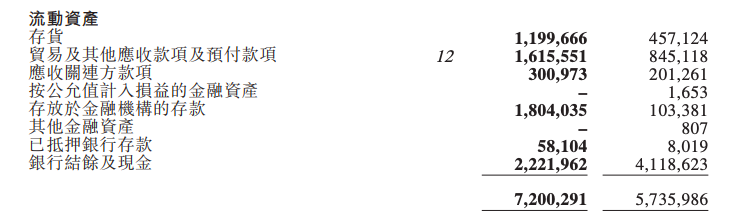

在现金储备上,由于全年扩张迅速,海底捞2019年年末的银行结余及现金为22.2亿元,低于年中的30亿元,也低于去年同期的41.2亿元。

海底捞不会被卫生事件压垮,但扩张或将放缓

总体来看,海底捞的这份财报喜忧参半。好的一面是扩张顺利,且对营收的贡献显著;坏的一面是其在一二线城市的单店增长有见顶迹象,成本的上涨对盈利能力也有一定影响。

就事论事而言,在具体的指标上,海底捞依然是餐企中的佼佼者。虽然翻台率有所下降,但相比同行(如呷哺呷哺低于3次/天)仍占领先地位。此外,由于海底捞品牌的强引流效应、选址效率和高店效,其租金成本在扩张的同时也得到了有效控制。

如果没有卫生事件的出现,预计海底捞还将持续其扩张进程,在一二线城市市场趋近饱和的背景下,以三线及以下城市的下沉市场将是其主要目标。事实上,去年海底捞就有过要“加密下沉”的表态。

下沉市场不是万能的,其客单价存在明显短板。海底捞在一二线城市的人均消费呈现持续上涨的态势,但在三线及以下城市却出现起伏。从2016年到2019年,海底捞三线及以下城市的人均消费分别为92.8元、94.5元、92.1元、94.9元。相比一二线城市的增长态势,下沉市场的客单价似乎已经触及天花板。

不过,考虑到下沉市场对海底捞而言是尚待开垦的“增量”,可以预见海底捞在下沉市场的扩张依然能够有效提振营收。

但这一切因为卫生事件的出现可能要放慢脚步。

受卫生事件影响,海底捞在2020年1月26日起暂停了在中国大陆所有餐厅的运营,虽然在3月12日以后,大部分关闭的门店重新开放,但这段时间里人力和租金等固定成本仍需支出,加上卫生事件持续的影响,海底捞在短期内仍将承受巨大成本压力。

至于“海底捞能撑多久“这个问题,海底捞在财报中关于卫生事件影响的描述不多,只说了门店重新开放后经营表现正逐步改善,现有资金来源能够支持集团持续经营。

从海底捞的现金储备和存放于金融机构的存款、以及其在资本市场的影响力来看,其资金链断裂概率不大,但能够肯定的是,往日沸腾的火锅正遭遇前所未见的寒流,而这阵寒流还将持续不少时日。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP