物管行业业绩可预测性及稳定性较强,轻资产模式强化资本回报

本文来自兴业证券。

投资要点

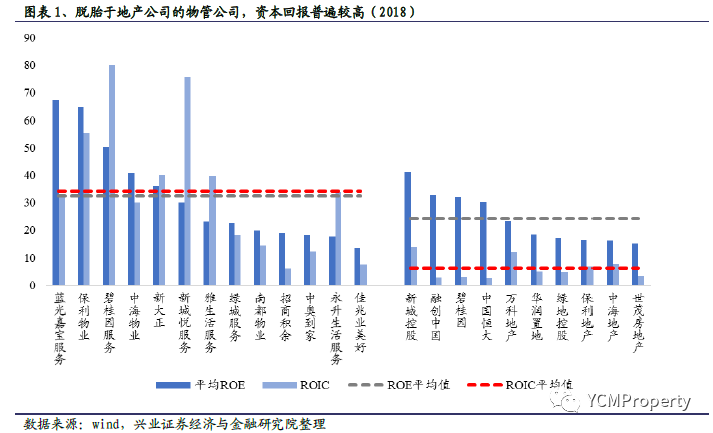

物业管理行业是一门稳定赚钱的生意。从资本投入回报的角度,在管面积超5000万平米的物管公司ROE平均34%,即使扣除关联交易占比较高的非业主增值后ROE仍然达到27%,同时,无有息负债的经营模式使得全口径的投入资本回报ROIC平均37%,相对其他轻资产行业比较也是较高的水平。地产行业前10强ROE平均24%,ROIC平均6%,脱胎于地产行业的物管行业盈利能力更强,持续稳定的创造价值。

轻资产运营模式强化资本投入回报。轻资产的运营模式,大量的人力和科技赋能作为重要的生产资料,但是并不直接体现在资产负债表上,因此股东回报的财务指标表现更佳,这也是行业属性决定的。企业的价值创造不依赖资本的投入,更多的依赖人力的管理水平和科技对生产力的提升。

人力资源以简单技能人力为主,员工教育本科以下占比约90%,通过管理团队优秀的组织能力运营和拓展,赋予轻资产模式较高效率▪ 科技赋能处于发展初期,随着人工智能以及物联网等科技的场景化落地,未来科技提升业主满意度以及降低成本的空间广阔

不谋求短期的暴利,毛利率净利率虽然看似微薄,但通过彻底的轻资产和大量的无息杠杆获得较高盈利水平。物管行业的盈利模式不在于看得到的暴利,例如较高的毛利率和净利率,而在于彻底的轻资产和大量的无息杠杆水平。低利润率考验管理水平,行业内优秀公司通过极低资本投入的方式运作以及预收款方式增加杠杆,股东回报并不低,同时行业属性类似消费,平稳且高频,不像强周期行业盈利指标波动剧烈。

行业薄利经营,竞争格局相对较好。高毛利伴随高竞争,较低的毛利净利水平使得竞争者进入时会慎重,低利润使得盲目的冒进可能亏损,因此低利率水平反而使得行业能够平稳发展。▪ 彻底的轻资产模式运营扩展效率高。总资产中固定资产与存货等有形资产较低,行业的运营以及拓展不依赖资本投入,轻资产模式较为彻底。▪ 企业杠杆以无息负债为主。行业权益乘数指标较高,但以优质的无息负债为主,且预收款模式,使得行业现金流较好,在放大收益的同时,经营稳健性较强。

物管公司业绩与估值匹配,业绩的可预测性较强,业绩的稳定性较强,凸显长期投资价值。物管公司进驻小区之后,正常经营情况下很难掉单,业主更换物管公司程序上也较为繁琐,因此物管公司的稳健性较高。同时,因为大股东竣工项目的交付,以及物管行业渗透率提升过程中品牌优质物管公司第三方拓展相对容易,因此整体收入增长情况比较容易预测。简单估算,假设企业每年的股东盈利ROE在考虑分红的情况下,折现后应该为公司的估值水平。

投资建议:物管行业盈利水平高且稳定,轻资产模式强化股东回报,通过彻底的轻资产和有效杠杆获得较高盈利水平。持续推荐机构物业龙头招商积余。

风险提示:人力成本上升过快

报告正文

1、脱胎于地产行业,物管行业资本回报高,持续创造价值

物业管理行业是一门稳定赚钱的生意。从资本投入回报的角度,在管面积超5000万平米的物管公司ROE平均33%(扣除非业主增值后ROE平均27%),ROIC平均34%。地产地产行业前10强ROE平均24%,ROIC平均6%,物管行业资本回报率高于地产且波动较小。

物管公司的业务模式使得ROIC较高。预售款模式运营,基本上不需要负债经营,因此全口径投入资本的ROIC较高。相对于地产行业普遍较高的有息负债,物管行业的运营模式特点决定了公司的发展几乎不需要负债,因此相对于地产公司低于10%的ROIC,物管公司ROIC能够达到30%甚至更好,对资本回报来说是一门相当难得的生意模式。

2、轻资产模式强化资本回报,人力成本占比较高

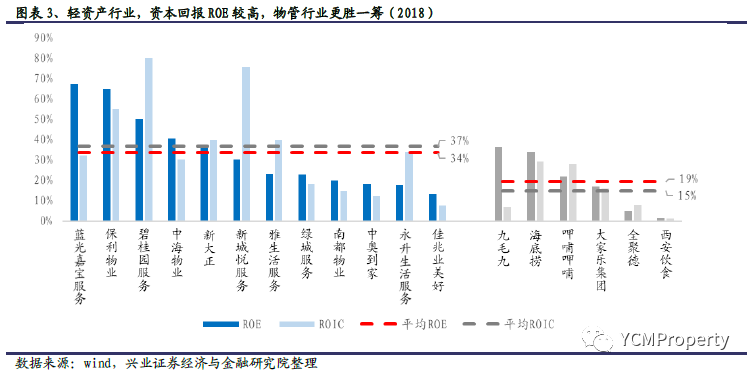

一般而言,轻资产模式的资本回报较高。物管行业头部公司的资本使用效率更胜一筹。我们通过净资产收益率(ROE)和投入资本回报率(ROIC)两个指标来测度资本使用效率。

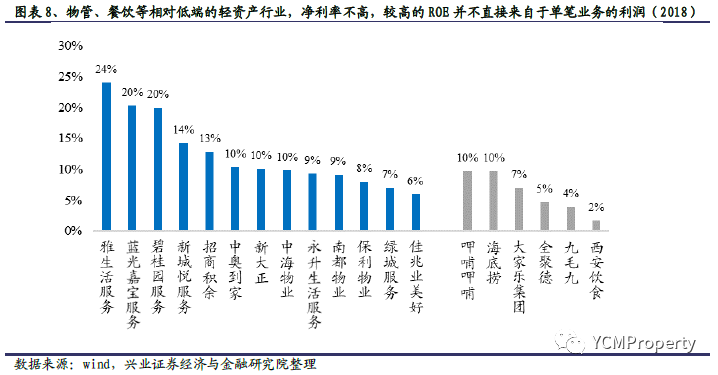

2018年,物管行业具有代表性的十二家公司平均ROE为34%,其中蓝光嘉宝服务(02606)、保利物业(06049)和碧桂园服务(02007)的ROE更是高达67%、65%和50%。而餐饮行业2018年平均ROE为19%,龙头企业ROE也仅为36%,远低于物业管理行业。

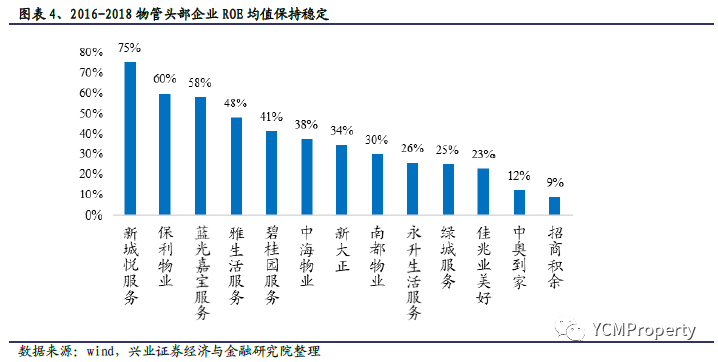

从 ROIC来看,物管行业十二家公司2018年平均ROIC为37%,优势相当显著。当我们去掉物管企业业务中的非业主增值服务部分,可以发现优质物管公司的ROE仍然较高,同时,2016年至2018年物管行业头部企业的ROE基本保持在稳定的高水平,龙头企业2016年至2018年的ROE均值超过30%。由此可以看出,轻资产行业中,同样的股东资本投入,物业管理行业的回报率是更胜一筹的,同时这种较高的回报率也具有相当的稳定性,是可以持续的。

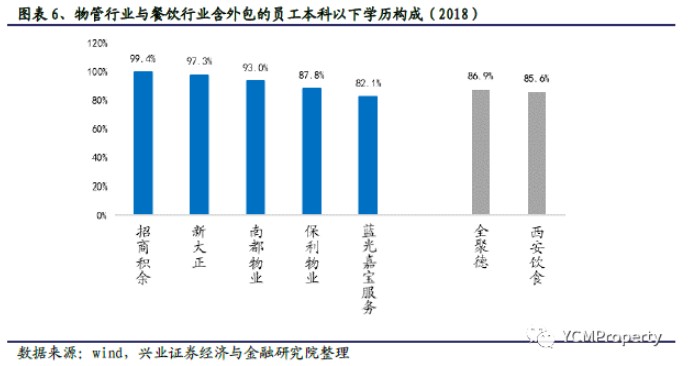

物管行业的轻资产模式,人力成本占比普遍超过80%。通过将外包调整回体内的方式,整理数据后分析,人力成本占比普遍超过80%,相对其他轻资产行业也处于较高的水平。如何管理人,而不是如何管理物,是企业运转的核心竞争力。

物管行业的员工构成以非高技能人力资源为主,管理团队优秀的运营管理水平放大资本杠杆,赋予轻资产模式较高效率。当前阶段,物管行业的主营收入中,基础物业管理占比仍然较高,以基础的保洁保安保绿保修等传统服务为主,对员工劳动技能的要求较低。预计随着增值服务占比的逐步提升,业主对服务的要求也会提升,预计未来越来越多的高技能劳动者会加入行业。

物管行业普遍采用外包模式,优化体内运营效率。通过外包,主要是基础物业管理业务外包,将附加值较低的业务外包出去,使得管理层将精力更加聚焦于性价比更好的管理和未来业务拓展。

3、不谋求短期的暴利,毛利率净利率虽然看似微薄,但通过彻底的轻资产和大量的无息杠杆获得较高盈利水平

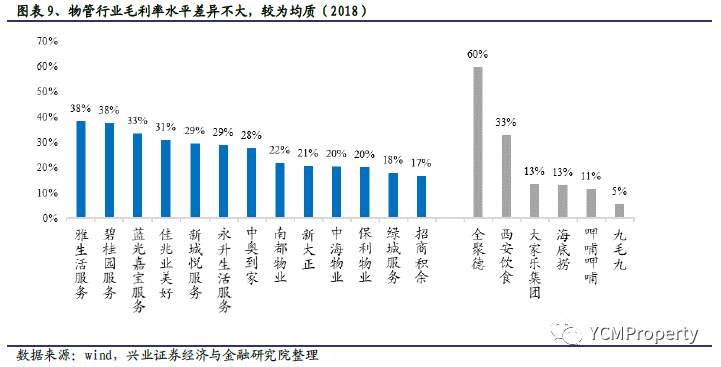

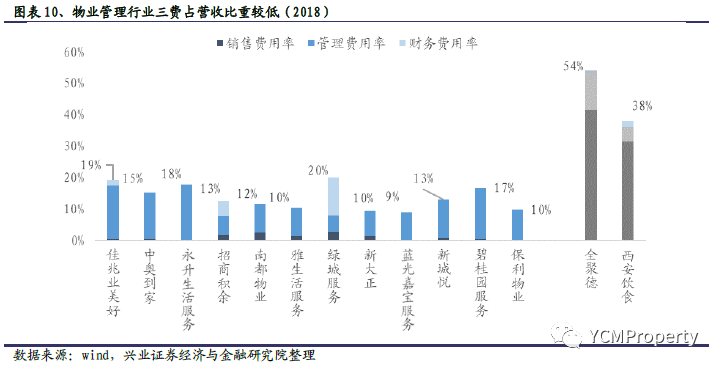

前面论述了轻资产行业中物管行业表现出较高的ROE,具体通过指标分解来看,物管行业的盈利模式不在于看得到的暴利,例如较高的毛利率和净利率,而在于彻底的轻资产和有效的杠杆水平。低利润率考验管理水平,行业内优秀公司通过极低资本投入的方式运作以及预收款方式增加杠杆,股东回报并不低,同时行业属性类似消费,平稳且高频,不像强周期行业盈利指标波动剧烈。

行业薄利经营,竞争格局相对较好。高毛利伴随高竞争,较低的毛利净利水平使得竞争者进入时会慎重,低利润使得盲目的冒进可能亏损,因此低利率水平反而使得行业能够平稳发展。

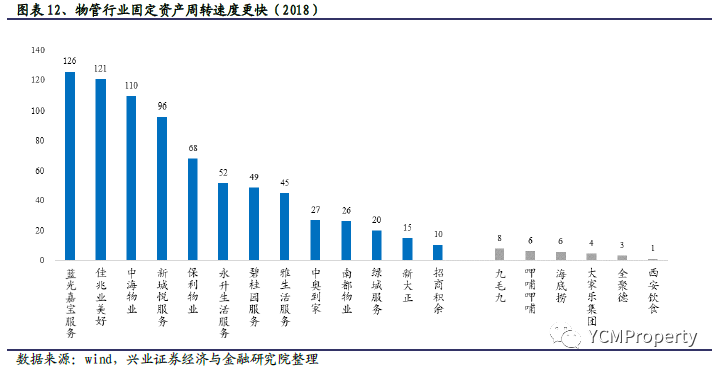

彻底的轻资产模式运营扩展效率高。总资产中固定资产占比低,行业的运营以及拓展几乎不依赖资本的投入,轻资产模式较为彻底。

企业杠杆以无息负债为主,企业现金流更具主动性。行业权益乘数指标较高,但以优质的无息负债为主,且预收款模式,使得行业现金流较好,在放大收益的同时,经营稳健性较强。

3.1 行业薄利经营,竞争格局相对较好

物管行业的高投资回报不完全来自高利润率。通过对整体净利率和毛利率等盈利性指标的分析,物业管理行业头部企业平均销售净利率和毛利率分别为12%和26%,属于薄利行业。

3.2 彻底的轻资产模式,使得运营与扩展效率高

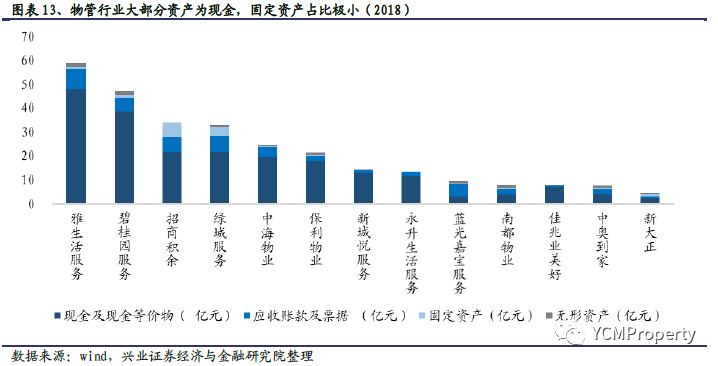

物管行业资本密集度低,固定资产与存货等有形资产占比低。企业在创造价值的过程中是否密集的使用“重资产资源”是企业主要偏向采用“轻资产模式”还是“重资产模式”运行的一个重要指标。对于资本密集度比较低的企业,我们常常认为它采用的是偏“轻资产”的运行模式。具体反映在企业的财务指标特征上,一般表现为固定资产投入少,存货周转率,资产周转率比较快。从总资产周转率角度,物管行业的平均资产周转率为1.1。可以发现物管行业资产超过半数为现金及其现金等价物,其次为应收账款,而固定资产只占到极小的比重,印证了物管行业轻资产的特性。而进一步分析固定资产周转率,可以发现物业管理行业十三家代表性企业的固定资产周转率中位数为49,均值为59,远高于同类行业的固定资产周转速度。

物管行业总资产中,现金占比高,需要周转的有形资产低。主流物管公司,总资产中,以现金为主,以及营收账款,表现出较强的稳健经营能力。

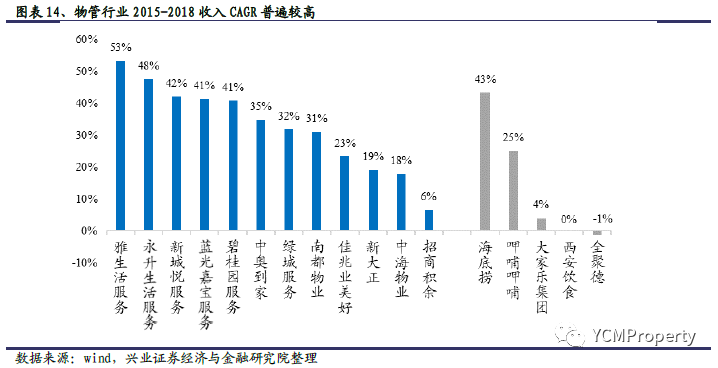

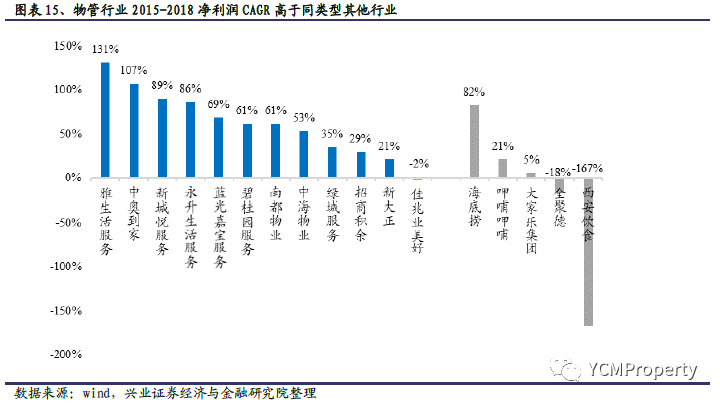

周转的另一面即为成长,无需资本投入即可扩张。选取的13家物管公司2018年营业总收入同比平均增速为36%,其中雅生活服务、蓝光嘉宝服务和碧桂园服务收入增速均超过50%。从净利润来看,物业管理行业三家头部企业净利润同比增速突破100%,增长显著。同时,通过两个行业各家企业2015-2018年收入和净利的CAGR可以看出,物管行业收入和净利在最近几年都保持较高水平的稳定增长,年均复合增长率普遍高于同类其他行业。

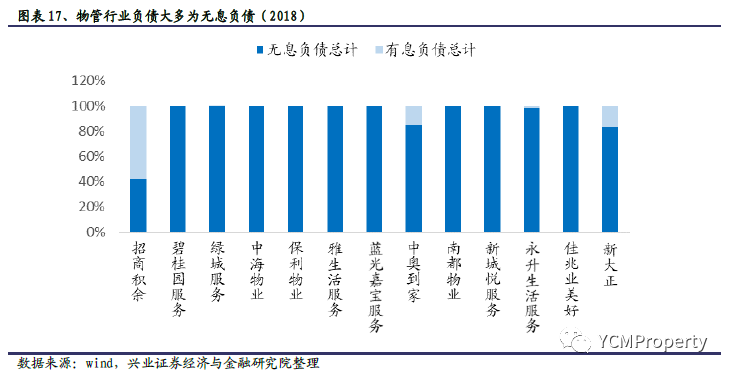

3.3 企业杠杆以无息负债为主,放大盈利

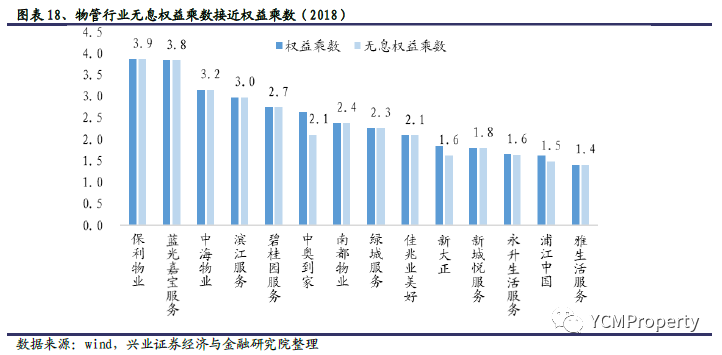

无息负债成为物管行业的负债主体,良性杠杆下扩大盈利水平。2018年,物管行业十二家公司的平均权益乘数为2.5,处于较高的水平。企业的负债分为有息负债和无息负债,通过进一步调查物管行业十二家公司无息负债的占比情况可以看出,物管行业目前绝大部分负债都是以应付账款、预收账款、应交税费等为代表的无息负债,这种通过预收款方式增加负债提高的权益乘数并不能和高杠杆简单划等号,反而是物管行业在供应链上下游具有较高话语权和决策力的表现。

4、盈利与估值相匹配,稳定及高可预测性凸显长期投资价值

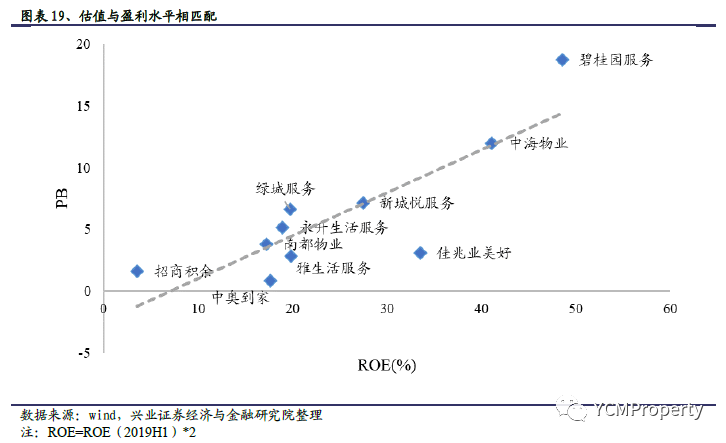

因为较强的稳健经营特点以及较高的业绩预测性,物管行业比较适合现金流折现来进行估值。物管公司进驻小区之后,正常经营情况下很难掉单,业主更换物管公司程序上也较为繁琐,因此物管公司的稳健性较高。同时,因为大股东竣工项目的交付,以及物管行业渗透率提升过程中品牌优质物管公司第三方拓展相对容易,因此整体收入增长情况比较容易预测。简单估算,假设企业每年的股东盈利ROE在考虑分红的情况下,折现后应该为公司的估值水平。

主流物管公司估值与业绩相匹配。较高的ROE对应着较高的PB水平,下图反映了不同公司盈利情况对应的估值水平,市场整体有效。预计未来盈利水平较低的公司有望均值回归。

投资建议:物管行业盈利水平高且稳定,轻资产模式强化股东回报,通过彻底的轻资产和有效杠杆获得较高盈利水平。持续推荐机构物业龙头招商积余。

风险提示:人力成本上升过快

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP