广发海外:沪港深基金积极买入,港股中长线价值依然较高

本文转自微信公号“广发港股策略” 文:广发海外策略廖凌、朱国源

港股策略周论:沪港深基金Q1:加仓“稀缺性”资产Q1公募基金南下配置港股有何特征?本期策论我们结合基金一季报进行剖析。主动偏股型沪港深基金高仓位运行,港股配置比例小幅下降。沪港深基金20Q1股票配置比例小幅上升。

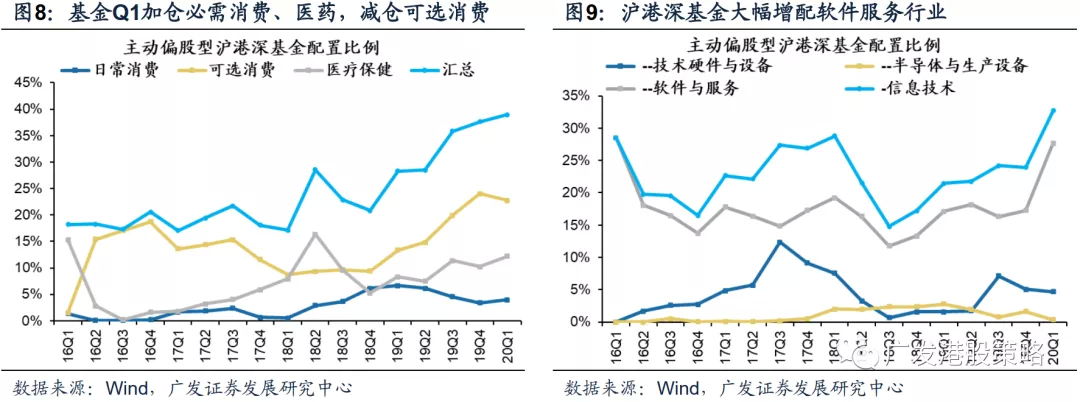

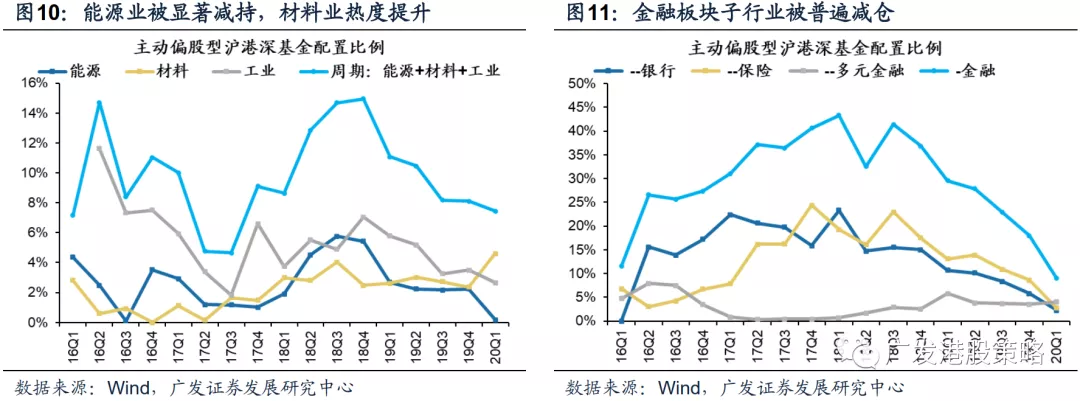

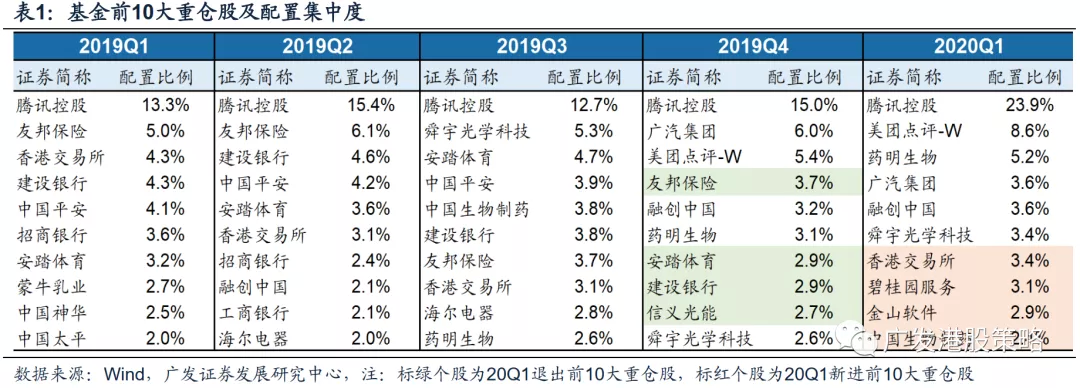

AH市场选择上,AH市场相对走势影响沪港深基金配置偏好,港股Q1跑输A股,沪港深基金港股配置比例小幅下降。软件服务仍是沪港深基金港股第一重仓行业。Q1单季行业持仓偏好变化具有四大特征:(1)消费行业内部分化,必需消费、医疗保健“低敏感”,获小幅加仓,但可选消费热度下降;(2)科技行业整体持仓占比创历史新高,但贡献均来自软件服务子行业;(3)油价暴跌导致沪港深基金对能源行业的配置降至16Q3以来最低位,但材料行业中的有色金属、水泥等子行业受关注较高;(4)银行、保险行业均受到大幅减仓,沪港深基金金融行业持仓占比大幅下降。

个股层面,沪港深基金重点加仓“稀缺性”资产。基金持股市值前两大、Q1持股占比提升幅度前二的港股公司均为腾讯控股(00700)、美团点评-W(03690)。

沪港深基金Q1其他重点加仓个股也多具有“稀缺性”,主要集中TMT、消费及服务、医药等“新经济”领域。投资策略:沪港深基金积极买入,港股中长线价值依然较高。短期海外市场因业绩下修带来的波动或传导至港股。但从中长线看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来港股独立性更强。行业配置关注低估值(银行、地产)、低波动(必需消费)、稀缺性(物业服务、软件互联网、医药)三条主线。

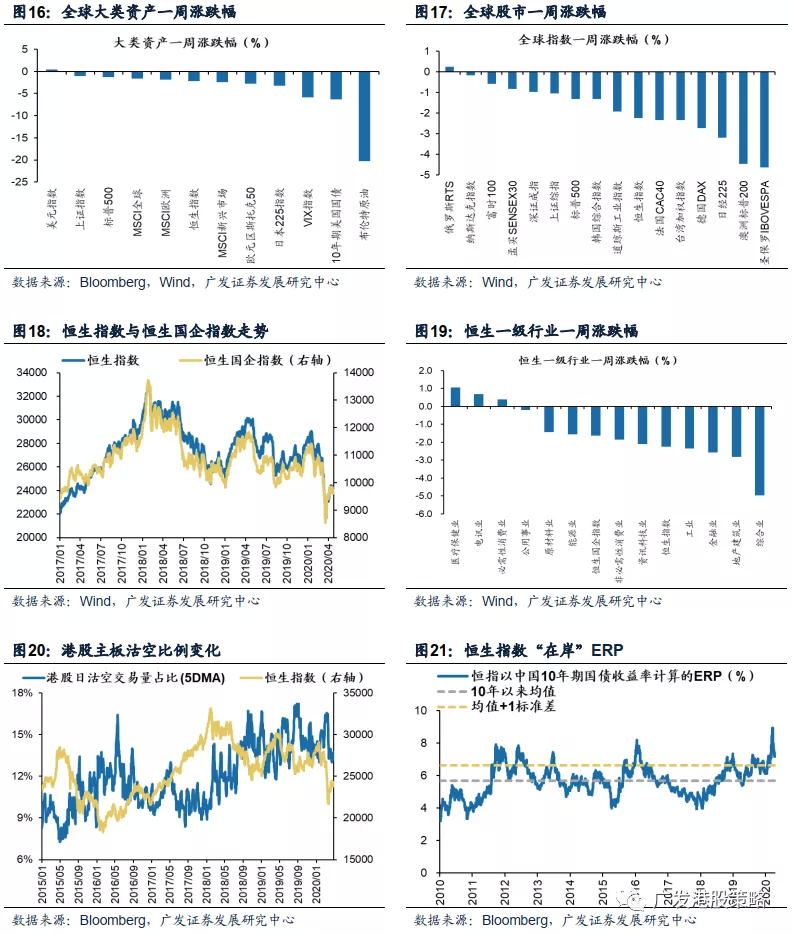

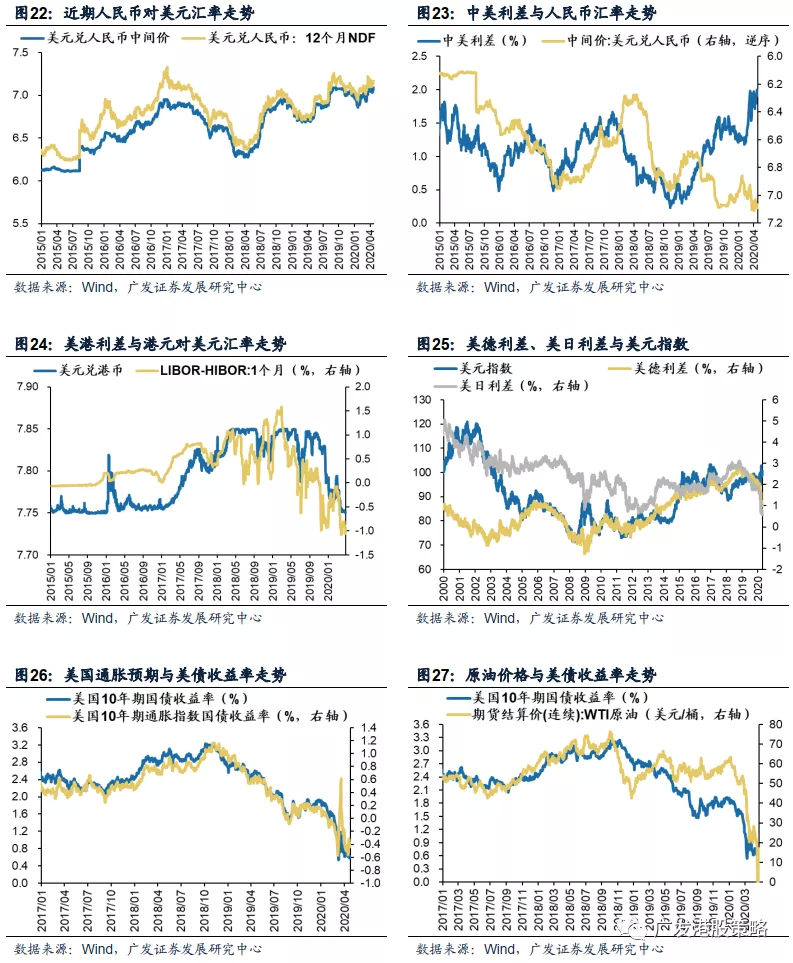

市场概览与情绪跟踪本周(4.20-4.24)恒生指数下跌2.25%,板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。HVIX指数、主板沽空比例上涨,港股看跌看涨期权比例小幅下降。 宏观流动性与估值跟踪本周(4.20-4.24)人民币兑美元汇率变化较小,10年期美债利率回落至0.60%,中美利差191BP。

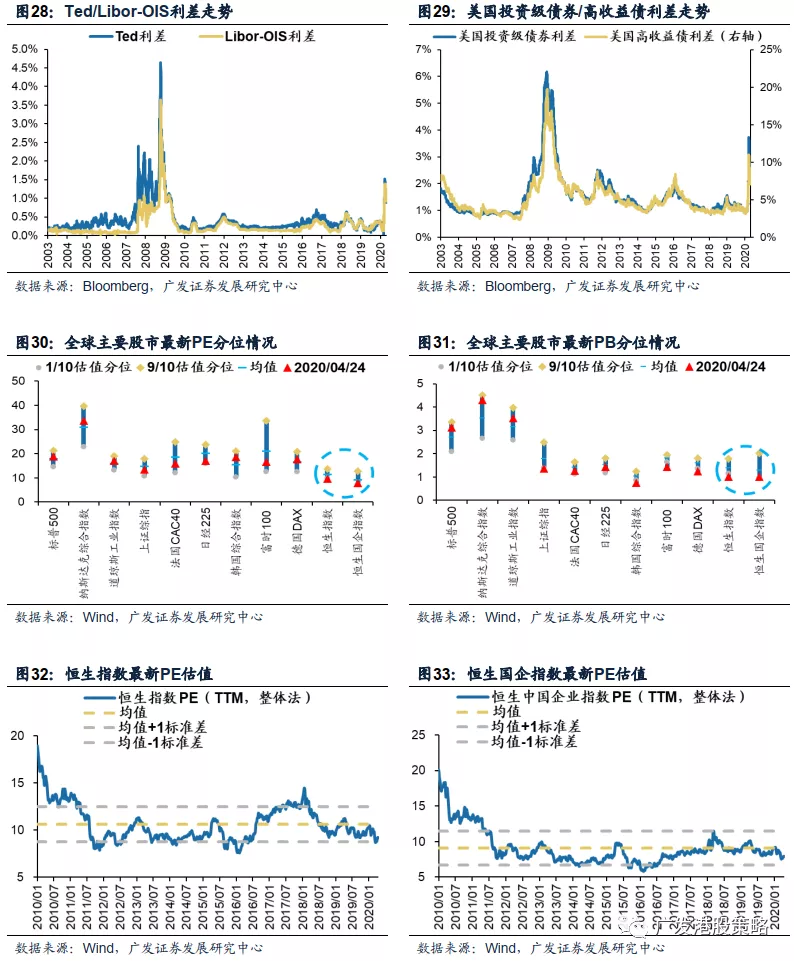

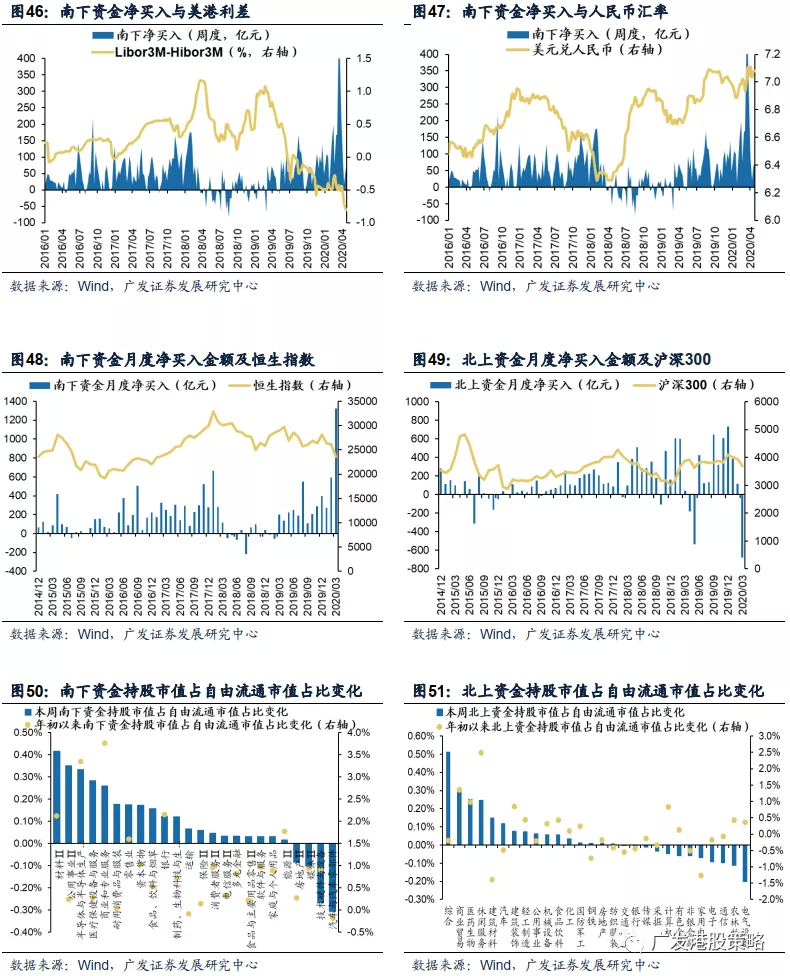

WTI原油价格下跌至16.9美元/桶。恒生指数PE 9.19倍,低于历史均值水平。 一致预期EPS跟踪本周(4.20-4.24)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。 南下北上资金跟踪本周(4.20-4.24)北上资金净流入24.2亿元,南下资金净流入75.8亿元,港股成交额中南下资金参与占比小幅下降。 核心假设风险美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

一、港股周论:沪港深基金Q1:加仓“稀缺性”资产

本周全球股市普跌,港股恒生指数、恒生国企指数分别下跌2.25%、1.62%。板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。

受国内和海外爆发影响,Q1港股出现“危机式”下跌,外资大幅流出,但与此同时南下资金“主动买跌”,一季度大幅流入港股,其中3月净流入超1300亿元,创历史最高单月净流入记录。

我们在《看多港股,长线价值者的福音——写在恒指PB“破净”之际,2020-03-22》中指出,加快了港股“定价权”的转移。而正值本周国内公募基金公布了爆发以来的第一份季度报告,让我们可以从资产配置、行业和个股等多维度分析公募沪港深基金在Q1对港股布局的变化。

1.1 沪港深基金保持高仓位运行,港股配置比例小幅下降

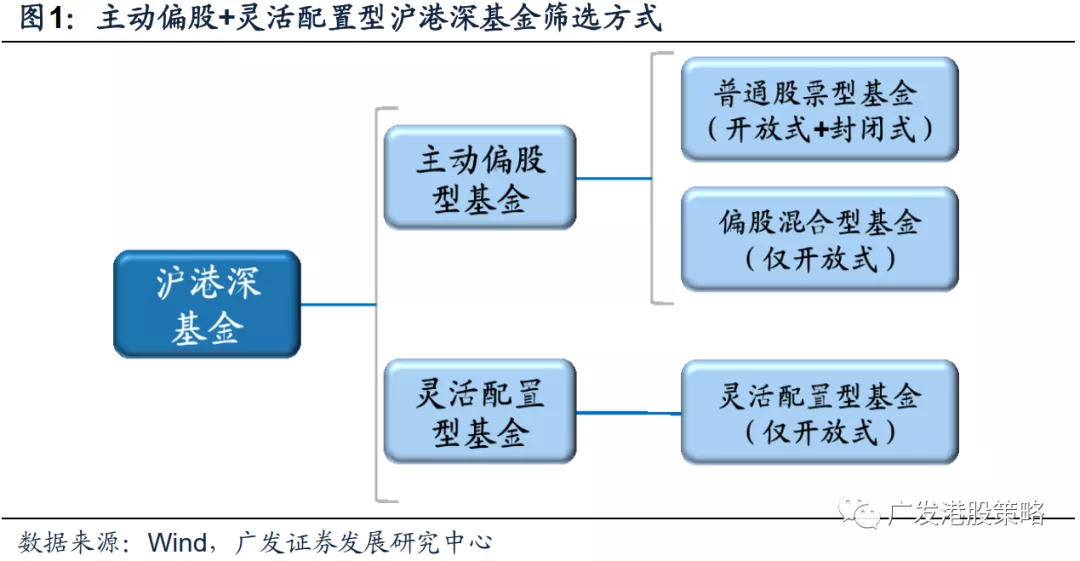

全部沪港深公募基金中,我们以“主动偏股型+灵活配置型”为考察对象,以主动投资(偏股配置)+灵活配置为口径筛选,对沪港深基金配置与持仓情况进行分析。(下文沪港深基金均采用以上口径)

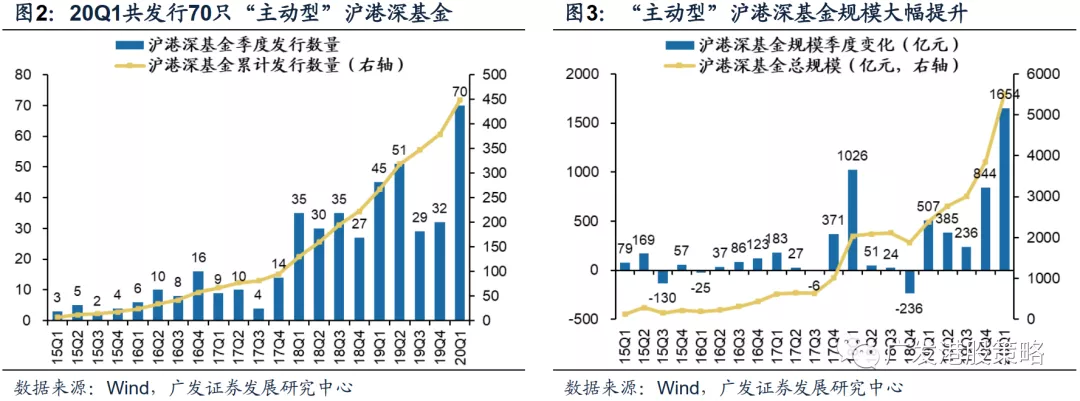

截至20Q1,已发行主动偏股型沪港深基金累计449只,Q1单季发行数量达70只,创互联互通以来最高纪录。规模方面,沪港深基金总规模超过5500亿港元,在Q1港股明显回撤的背景下,沪港深基金总规模逆势提升超1600亿元。

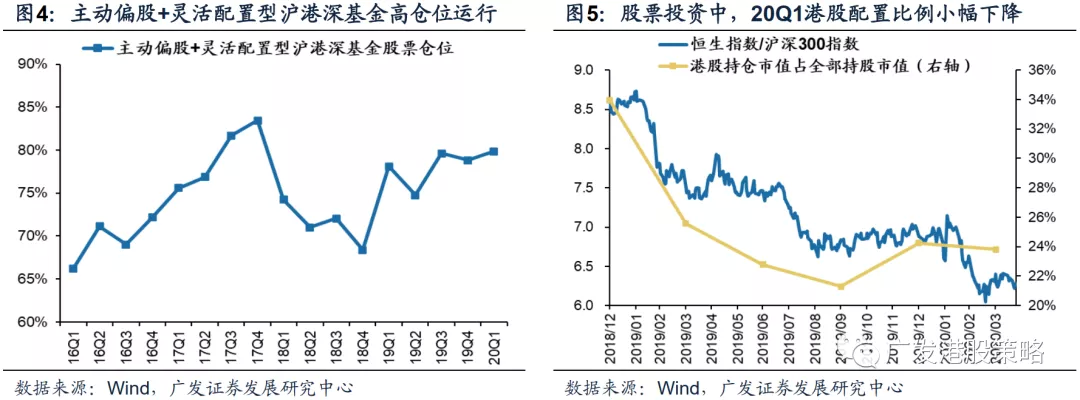

沪港深基金高仓位运行。与全体主动偏股型公募基金20Q1小幅降仓不同,主动偏股型沪港深基金20Q1小幅加仓,股票配置比例由19Q4的78.8%小幅上升至79.9%。从更长的时间维度看,16年以来沪港深基金股票仓位均值为74.9%,20Q1仓位仅低于17Q3、17Q4。

港股配置比例小幅下降。沪港深基金AH市场配置比例与AH股市相对走势相关性较高。20Q1先后在国内与海外爆发,兼具“在岸”与“离岸”属性的港股先后受到冲击,Q1明显跑输A股。反映到沪港深基金对AH市场的选择上,基金港股持仓市值占全部持股市值比例较Q4小幅下降。

1.2 行业配置:增配软件服务,金融行业减仓幅度最大

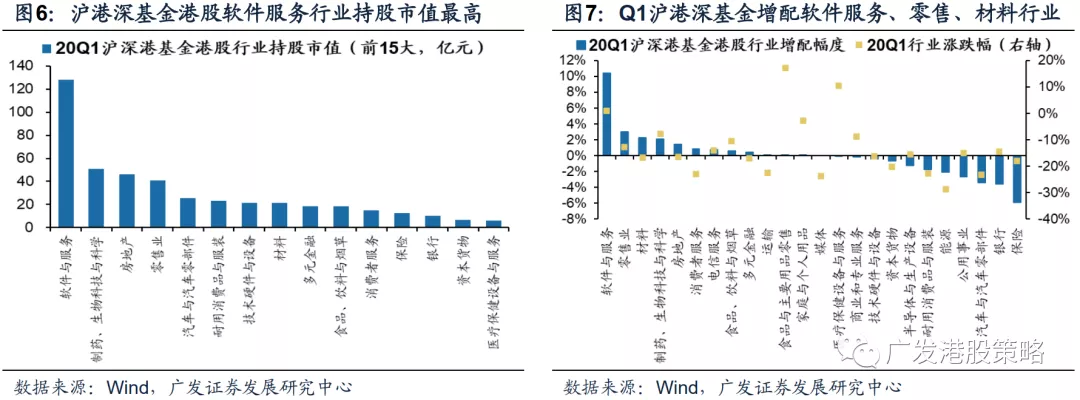

软件服务仍是沪港深基金港股第一重仓行业,且20Q1进一步加仓。截至20Q1,沪港深基金港股持股市值最高的行业是软件服务,持股市值达128.2亿元,其次为医药、房地产。

从Q1单季度行业持仓占比变化看,20Q1沪港深基金大幅加仓软件服务行业,小幅加仓零售、材料、医药等行业,同时大幅减持保险、银行等金融板块个股。

消费:整体持仓占比小幅上升,但内部出现分化。可选消费行业在19Q1-Q4持续获得加仓,但年初以来受影响,行业热度开始降低;但另一方面,必需消费、医疗保健行业具有高确定性,对“低敏感”等特征,Q1获沪港深基金加仓。大消费板块二级行业中,沪港深基金持仓占比提升较大的子行业包括零售业、消费者服务,持仓占比减少幅度较大的子行业包括汽车与零部件等;

科技:子行业分化,资金追捧软件服务。沪港深基金Q1信息技术行业持仓占比大幅提升至32.7%,创16年以来最高纪录。但细分二级行业后可以发现,主要贡献来自软件服务子行业,Q1沪港深基金大幅增配软件服务行业的同时,对技术硬件、半导体行业的买入并不积极;

周期:整体降仓,但材料业受关注度较高。受油价暴跌影响,沪港深基金对港股能源行业的配置已降至16Q3以来最低位。但与此同时,材料行业持股占比在20Q1大幅提升至4.6%,创历史新高,进一步细分行业分析,受青睐的材料子行业主要包括有色金属、水泥等;

金融:沪港深持仓占比大幅下降,子行业被普遍减仓。沪港深基金20Q1金融行业持仓占比9.0%,前值18.0%,自18Q3以来已连续6个季度减持。二级行业中,除多元金融获得小幅加仓外,银行、保险行业均受到大幅减仓,仓位变化幅度在全部24个二级行业中排名最后两位。

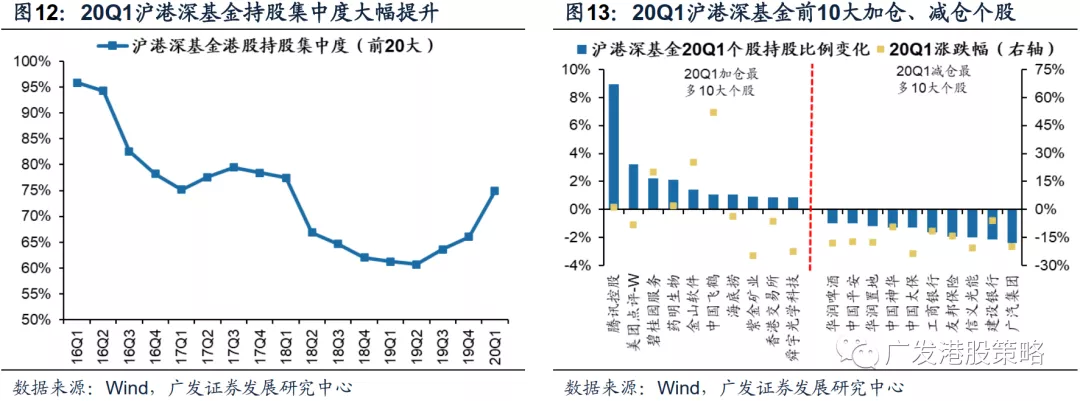

1.3 个股持仓变化:沪港深基金加仓港股“稀缺性”资产

20Q1沪港深基金港股持股集中度继续上升,前20大港股重仓股持股市值占比74.9%,较19Q4大幅提升。个股层面,截至20Q1,沪港深基金港股前五大持仓个股分别为腾讯控股(00700)、美团点评-W(03690)、药明生物(02269)、广汽集团(02238)、融创中国(01918)。

从个股持股占比变化看,沪港深基金20Q1前三大加仓个股分别为腾讯控股(00700)、美团点评-W(03690)、碧桂园服务(06098),减仓幅度较大的个股包括广汽集团(02238)、建设银行(00939)、信义光能(00968)等。

综合而言,主动偏股型沪港深基金一季度重点加仓中资“稀缺性”资产,主要集中TMT、消费及服务、医药等“新经济”领域。

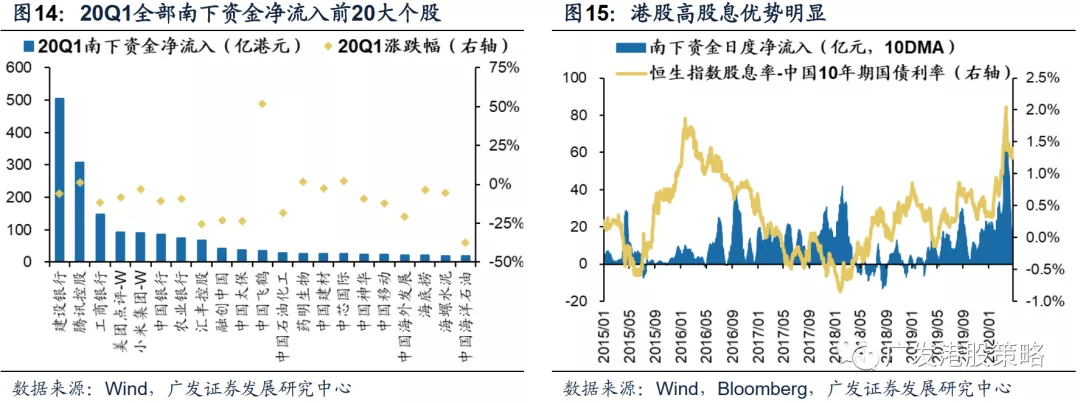

但如果把统计口径扩展到全部南下资金,与主动偏股型基金Q1减仓港股银行股不同,南下资金20Q1前10大净流入个股中,有5只银行股(图14),其中南下资金对建设银行(00939)的净买入金额超500亿港元。

20Q1主动偏股型沪港深基金减仓港股银行股,但全部南下资金却大量净买入银行股,这一差异如何解释?

我们认为,出现这一现象的关键在于不同类型的资金投资目标存在差异,买入港股银行股的资金可能更多来自偏长线的配置型资金,如保险资金等。这类资金风险偏好相对较低,更加关注具有低波动、高股息等特征的个股。而Q1港股大幅回撤之际,银行股的高股息优势进一步凸显。

1.4 投资策略:业绩下修加大美股波动,港股中长线价值依然较高

依据基金一季报,我们从资产配置、行业和个股等多维度,对沪港深基金配置特征进行剖析。

20Q1新发行“主动偏股型+灵活配置型”沪港深基金70只,创互联互通以来最高纪录。规模方面,尽管Q1港股出现回撤,但沪港深基金规模逆势提升超1600亿元。

沪港深基金高仓位运行,港股配置比例小幅下降。沪港深基金20Q1股票配置比例由19Q4的78.8%小幅上升至79.9%。AH市场选择上,AH市场相对走势影响沪港深基金配置偏好,受先后在国内与海外爆发影响,兼具“在岸”与“离岸”属性的港股Q1明显跑输A股,沪港深基金港股配置比例小幅下降。

行业层面,软件服务仍是沪港深基金港股第一重仓行业。从Q1单季度行业持仓占比变化看:(1)消费行业内部分化,必需消费、医疗保健“低敏感”,获沪港深基金小幅加仓,但可选消费行业热度下降;(2)科技行业整体持仓占比创最高纪录,但贡献均来自软件服务子行业;(3)油价暴跌导致基金对能源行业的配置降至16Q3以来最低位,但材料行业中的有色金属、水泥等子行业受关注较高;(4)银行、保险行业均受到大幅减仓,沪港深基金金融行业持仓占比大幅下降;

个股层面,沪港深基金持股市值前两大、Q1单季持股占比提升幅度前两大的港股公司均为腾讯控股(00700)、美团点评-W(03690)。Q1其他重点加仓个股也多具有“稀缺性”,主要集中TMT、消费及服务、医药等“新经济”领域。

投资策略:沪港深基金积极买入,港股中长线价值依然较高。短期美股或因业绩下修产生波动,并对港股市场产生情绪面和资金面上的负面影响。但从中长线来看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来市场波动下港股的独立性增强。

行业配置继续关注“低估值、低波动、稀缺性”三条主线:(1)对于长期资金而言,港股高股息是一个极佳的配置方向(银行、地产);(2)考虑到基本面的拖累开始体现,“低敏感”的必需消费“抱团”效应有望继续;(3)持有港股的优质“稀缺资产”是长期不变的主题,尤其是与内地经济相关的优质稀缺中资股,集中在物业服务、软件互联网、医药等“新经济”领域。

市场概览与情绪跟踪:本周(4.20-4.24)恒生指数下跌2.25%,板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。HVIX指数、主板沽空比例上涨,港股看跌看涨期权比例小幅下降。

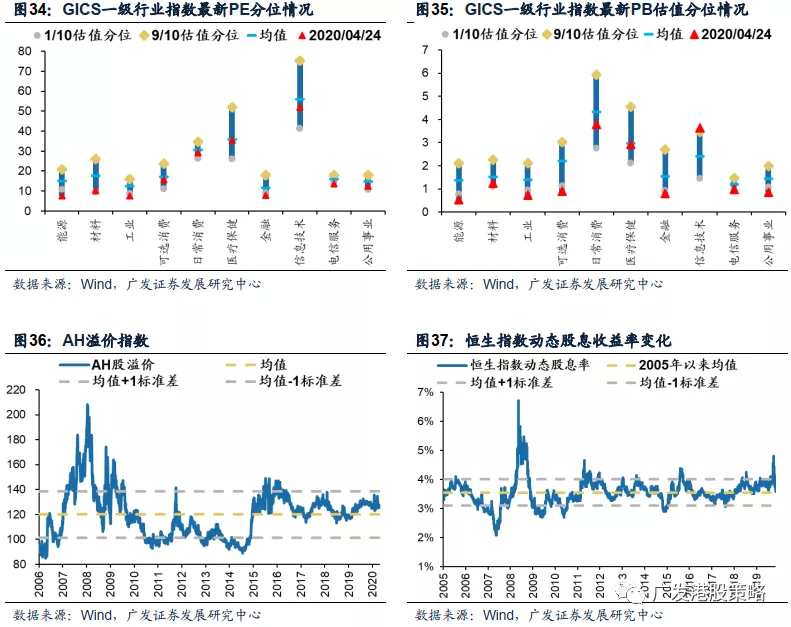

宏观流动性与估值跟踪:本周(4.20-4.24)人民币兑美元汇率变化较小,10年期美债利率回落至0.60%,中美利差191BP。WTI原油价格下跌至16.9美元/桶。恒生指数PE 9.19倍,低于历史均值水平。

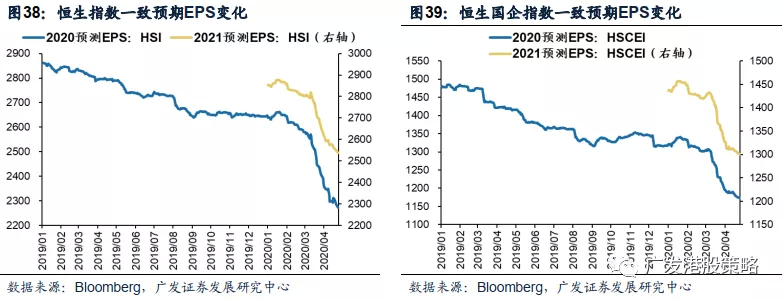

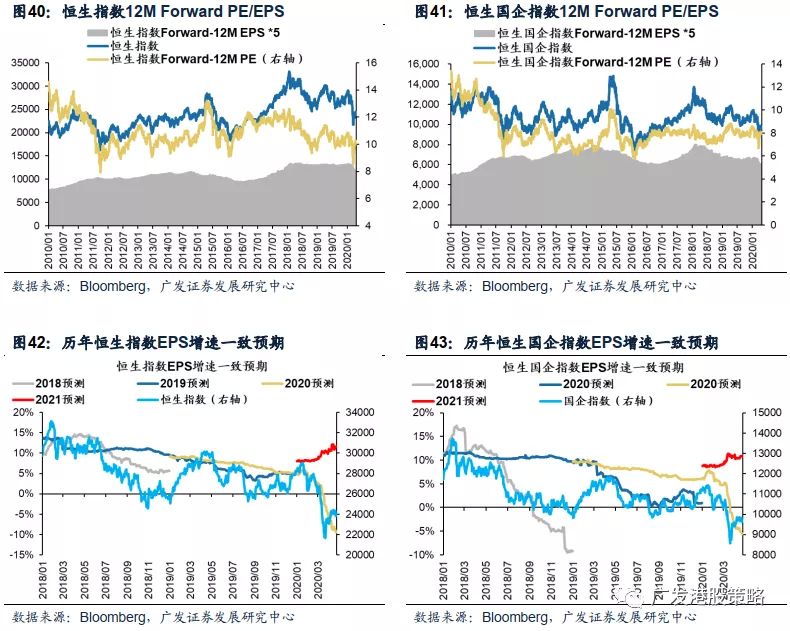

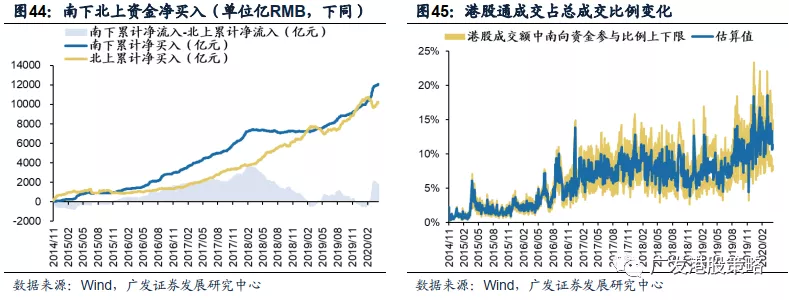

一致预期EPS跟踪:本周(4.20-4.24)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。南下北上资金跟踪:本周(4.20-4.24)北上资金净流入24.2亿元,南下资金净流入75.8亿元,港股成交额中南下资金参与占比小幅下降。

二、一周港股流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

经济和上市公司盈利不达预期的风险

扫码下载智通APP

扫码下载智通APP