康龙化成(03759)一季报点评:受益于汇率、财务费用节省,20Q1利润显著提速

本文来自微信公众号“医心医意要健康”,作者:光大医药团队。

事件

康龙化成(03759)发布2020年一季报,20Q1实现收入9.59亿、归母净利润1.02亿、扣非归母净利润1.21亿元,分别同比增长26%、87%、128%,实现EPS 0.13元,业绩符合预期。

点评

受益于汇率、财务费用节省,20Q1利润显著提速。2019年各季度收入增长均在30%左右,20Q1为26%,受卫生事件影响,环比小幅降速。19全年、20Q1归母净利润分别同比增长64%、87%,扣非归母净利润分别同比增长58%、128%,环比显著提速,原因在于19Q1基数低,港股上市后在手现金增加带来财务费用节省,以及汇率因素综合导致。具体业务层面,20Q1实验室服务收入6.39亿元,同比+28.00%;CMC收入2.02亿元,同比+19.64%,增速稍低,原因在于卫生事件影响发货物流;临床研究服务收入1.13亿元,同比+25.41%。

卫生事件危中有机,港股上市助推全流程、全球化布局。全球卫生事件持续扩散,市场担忧影响公司海外客户订单。另外,卫生事件可能对全球经济造成冲击,继而影响全球一级市场Biotech融资。我们认为,不必悲观:1)研发投入的承压,反而促进研发外包率的提升;2)海外卫生事件扩散下,可能影响外资CRO业务开展,国内CRO有望借此进一步扩大全球市场份额。2020年3月底,公司在手现金和交易性金融资产合计近40亿元。公司于2019年11月登陆H股,后续全球化布局值得期待。3)国内需求增加;4)行业长期趋势不变。

激励力度较大,深度绑定核心员工。公司于2019年11月完成实施限制性股票和股票期权激励计划,涉及227名员工,408万份权益占公司总股数的0.62%。按照公司当前市值555亿元计算,人均约152万元,力度较大。

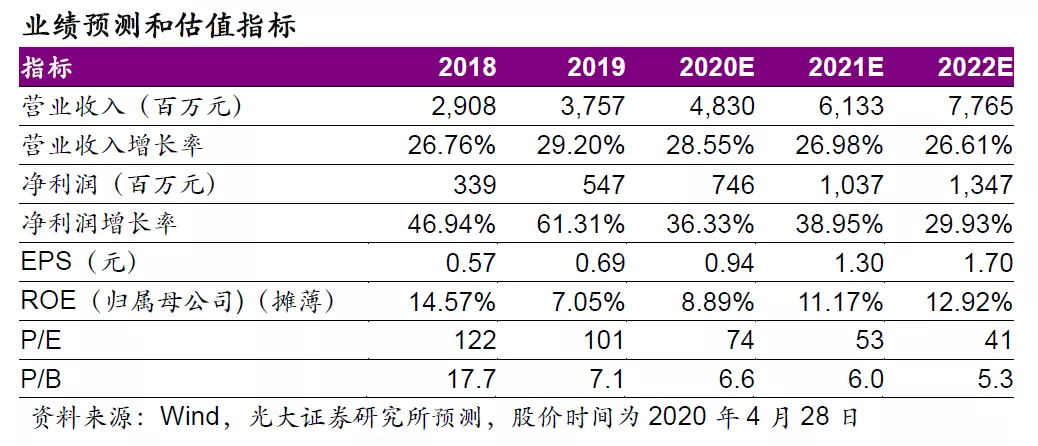

盈利预测与投资评级:公司作为国内第二大临床前CRO,受益行业高景气。我们维持20-22年EPS预测为0.94/1.30/1.70元,分别同比增长36%/39%/30%,对应20-22年PE为74/53/41倍,维持“买入”评级。

风险提示:卫生事件持续;企业研发投入不及预期;竞争加剧。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP