美联储QE效果式微,宽松力度和经济增长不成正比,股市料能续命,但这波春风还能吹多久?

本文来源于汇通网。

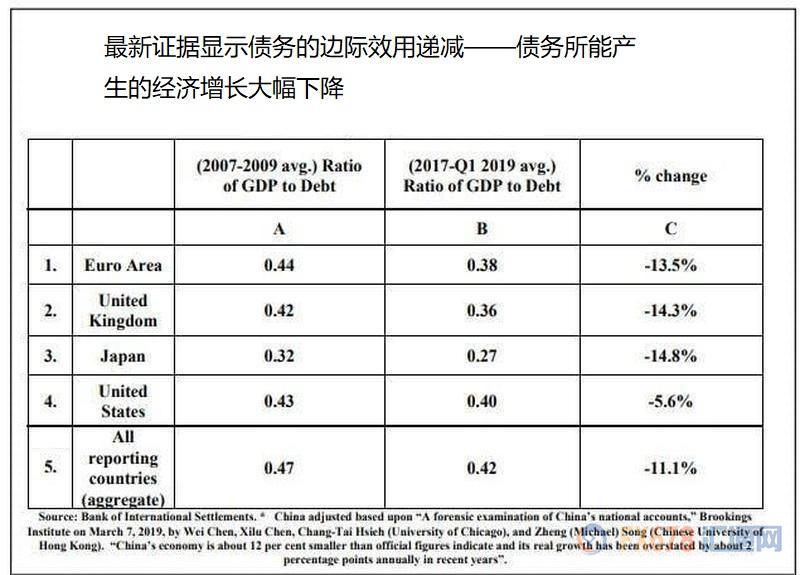

导语 即使是凯恩斯主义经济学家现在也承认,整个现代经济体系正处于崩溃的边缘,其主要原因之一是:债务的边际效用正在崩溃,需要增加更多的债务才能产生经济增长。同样的情况是,每一次出台的新的量化宽松政策的边际效用都在迅速的下降,美联储凭空创造出来的钱不会进入经济,而是会被困在资本市场。这导致了资产价格的恶性通货膨胀,甚至更广泛的经济崩溃。

即使是凯恩斯主义经济学家现在也承认,整个现代经济体系正处于崩溃的边缘,其主要原因之一是:债务的边际效用正在崩溃,需要增加更多的债务才能产生经济增长。

同样的情况是,每一次出台的新的量化宽松政策的边际效用都在迅速的下降,美联储凭空创造出来的钱不会进入经济,而是会被困在资本市场。这导致了资产价格的恶性通货膨胀,甚至更广泛的经济崩溃。

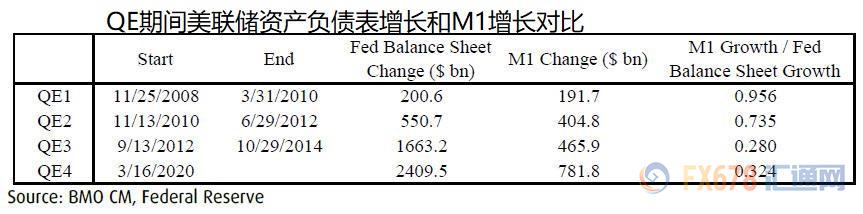

量化宽松对应的M1供应量不断下降

正如蒙特利尔银行(BMO)的丹尼尔·克里特(Daniel Krieter)所写的那样,“当前量化宽松对实体经济的影响比之前的量化宽松行动要慢”,美联储的资产负债表每增加1美元,M1货币供应量就增加约0.32美元,相比之下,第一和第二轮量化宽松分别增加了0.96美元和0.74美元。蒙特利尔银行写道:“迄今为止,扩张性政策大多导致资产价格上涨。”自从2009年以来蒙特利尔银行就一直持有这个观点。到目前为止,我们距离不可避免的结局又近了十年,在这一结局中,美联储对M1没有任何影响,这一阶段也将被称为“游戏结束”阶段。

正如蒙特利尔银行所解释的那样,我们从古典经济学的角度分析经济周期,会发现货币当局会处于被动的地位,同时更多的依赖看不见的手来引导经济。

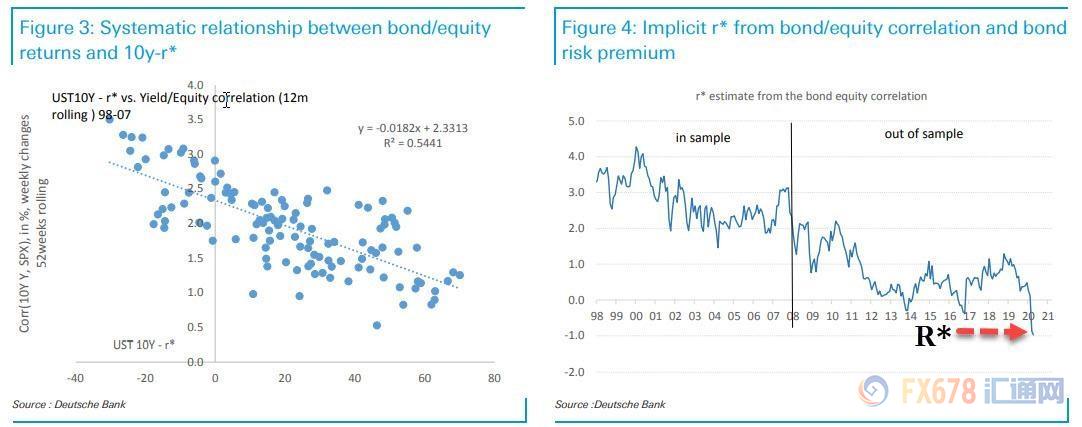

在这种情况下,如果假定R*是保证充分就业和稳定的自然利率,r是当前的利率,如果r>R*,意味着储蓄将会增加,经济正在收缩。反之如果r<R*,那么意味着消费将会增加,经济处于扩张。

当r<R*时,由于利率较低,这时候消费者和企业对于货币需求将会增加,推动经济和消费发展,但是随着借款持续增加,借款成本上升,因此会推动利率走高直到r=R*,在这种情况下,消费将会放缓,同时收入增速放缓,导致经济增速同步下滑。

而代表充分就业和稳定的R*并不是一成不变的,也是随着市场的不确定性和风险规避情绪而下降,而一旦出现这种情况就意味着经济可能进入了“衰退”周期。因此当市场遭遇的冲击越大的时候,也往往意味着R*的快速下降。因此在公共卫生事件冲击下,当时的R*实际上处于一个很低的水平。

由于r<R*往往才能带动经济和消费复苏,因此r需要加速下滑,以保持一个更低的水平,这就是今年全球央行采取非常规的货币政策的重要原因,在这种情况下,负利率也成为了选择之一。

美联储不接受零利率和负利率使得传统货币政策理论失效

但是自从1913年美联储干预以来,这一理论一直没有奏效。

在2008年,次贷危机引发了经济危机。正如旧金山联储最近的一项研究所示,当时R *进入负值区域。美联储可以降低利率,但是受到了不能跌破零利率的限制。

在这种情况下,美联储如果想要进一步降低r,就必须通过其他手段,因此美联储实施了量化宽松措施,通过持续的资产购买成功刺激了经济,但是这导致的一个负面影响就是M1的迅速增加。

M1是最基本的货币供应量,基本上只包括现金和支票/活期银行账户。一般而言要消费某种商品或服务,必须从M1中付款,因此量化宽松措施所导致的M1增加量实际上可以看做是因为量化宽松所推动的消费增加量。

同时从某种意义上说,货币供应量的增加就是综合利率的降低。而美国史无前例的财政刺激措施降低了市场的不确定性,因此一定程度上又可以视作推动了R*的上升。

因此我们可以理解,美国史无前例的货币和财政刺激政策的最终目标就是使得r<R*,从而再次推动经济发展。

但是在2008年至2009年美联储的响应速度较慢。因为在经历了严重的违约之后,量化宽松政策直到2008年11月下旬才宣布,这导致近一万亿美元的债务受到违约的影响,不过得益于量化宽松措施使得实际违约得以避免。

不过蒙特利尔银行指出,避免违约的原因经济资源再次没有回到经济中,而进入壁垒也没有降低。这表明,金融危机后有吸引力的投资机会并不像衰退深度所表明的那样丰富。

这导致的结果是复苏步伐缓慢,最终促使美联储开始新一轮的量化宽松政策,以刺激消费增长。

综上所述,我们了解了美联储导致货币政策失效的原因——因为量化宽松似乎正经历着收益递减,这可以从金融危机后连续几次量化宽松中的超额准备金与M1之间的相关性下降来证明。

由于量化宽松政策直接导致银行储备的增加,但只有一小部分转化为货币供应量的增长并推动消费和投资。从每一个量化宽松的阶段来看,QE1非常有效,是使经济摆脱衰退的重要因素。QE2的边际效用依然很高,大约为0.735,表明每1美元的量宽措施可以转化为0.74美元的货币供应量。但是到了QE3,相关性下降到只有0.28美元,导致推动GDP增长的通胀很低。从这个角度来看,量化宽松对实体经济的影响随着时间的推移而减弱。

为什么会出现这种情况?

消费的边际效用减少:量化宽松政策(和货币政策)通常被称为“从未来借款”。但是,只有少量的未来消费可以通过货币政策拉入当前时期。这可能适用于耐用品的消费,但是因此产生的消费需求无法为公用事业带来足够的收益。

贫富悬殊:贫富悬殊加剧了边际消费效用减少的影响。量化宽松政策往往会抬高金融资产的价格,使拥有资产的人变得更加富有。大量的量化宽松货币最终落在富人手中,富人的消费方式不太可能随着财富的近期增长而改变。

通胀预期:最后,货币政策的关键在于预期。通胀与通胀预期之间的高度相关性表明,通胀是自我强化的。在量化宽松政策出台前后,人们曾预期,它可能导致通胀失控。在经历了多轮量化宽松政策而没有大幅推高通胀之后,人们可能已经普遍认识到,量化宽松不太可能导致通胀,因此现在消费的动力略有减弱。

在美国连续五年没有实行量化宽松政策之后,与QE3相比,当前量化宽松政策的效用似乎有所增加。但是,对消费的追踪仍然远低于QE1和QE2的水平。那么,当前的量化宽松很可能不会刺激大量的消费,因为r不会像过去那样受到影响而走低(通过货币供应量增加),并且可能仍远高于R*。

更糟糕的是目前R*现在可能比历史上任何时候都低,而据德意志银行(Deutsche Bank)称,他们认为当前R*为-1%。

显然公共卫生事件直接降低了R *。如果有更大的不确定性只会将其进一步推向负值。而当货币供应增加但是却无法推动消费时(因为r仍远高于r *),则储蓄率会上升。因此,金融资产的价格普遍上涨。

蒙特利尔银行表示为何尽管近期经济疲软,但股市表现仍然如此出色。因为不能转化为消费的货币供应必须导致更高的金融资产价格,直到违约导致财富毁灭。这对经济复苏意味着什么?由于过去二十年的宽松政策,对于实际经济活动的促进作用已经大幅减弱。这意味着,除非R *显增加,否则经济增长走上正轨是不可能的,这可能会和公共卫生事件的进展密切相关直接。

该怎么做?

在此期间,将发生以下两种情况之一。美国政府要么继续协助公司避免破产,要么等待违约发生。如果帮助企业,信心(和R*)可能会以政府的巨大代价而相对更快地恢复。但是,在这场衰退结束之际,经济资源不会有大笔回报,随之而来的复苏将令人失望。

否则,违约可能会达到历史性水平,因此而引发的经济衰退将是漫长而痛苦的。但是一旦衰退结束,美国经济可能会迎来强劲的经济复苏。

对风险资产意味着什么?这意味着,迄今为止,风险资产得到了刺激措施的技术支持,尤其是在量化宽松不再像以前那样有效的情况下。然而,如果不能在短期内解决公共卫生事件问题,一波大规模违约是不可避免的。这可能导致的结果是金融资产价格的技术上行压力,较高比例的储蓄需求是由避险资产来满足的,风险资产遭到抛售并导致财富缩水。

这也解释了为什么美联储被迫进入债券市场,因为没有对二级市场的直接干预,较低的债券价格会导致更高的违约率。目前,美联储已经设法推迟了这一进程,但鲍威尔也只能做这么多来抵消基本面的崩溃,这将导致持续的评级下降,以及最终无数公司的违约,其中许多将是美联储直接投资。美联储在“市场”上的行动将成为国会不间断听证会的主题,并最终使人们对美元作为储备货币产生怀疑。

但是,在达到此触发水平之前,量化宽松将继续构成技术上的顺风,影响金融资产价格上涨。这可以一直持续到违约率上升为止,这可能要等到六月或更晚,因为政府刺激资金开始枯竭,资产价格将再次下降。

然后会发生什么呢?风险资产将继续下滑直到大选结束。到了2021年,因为美联储流动性泛滥的滞后效应最终将冲击标准普尔500指数,并导致风险资产的最后一次爆炸性增长,推动股市上涨逾40%,尽管这未必是良性的结果。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP