腾讯(00700)Q2财报点评:三大板块业务全线亮眼,期待B端业务提速

本文来自微信公众号“杨仁文研究笔记”,文中观点不代表智通财经观点。

核心观点

事件:

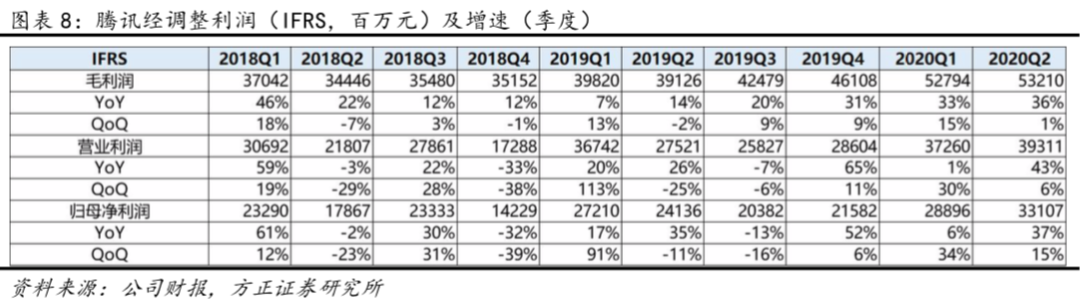

腾讯(00700)公告2020Q2财报,实现营收1148.83亿元(YoY+29%,QoQ+6%),营业利润393.11亿元(YoY+43%,QoQ+6%),净利润324.54亿元(YoY+31%,QoQ+10%),归母净利331.07亿元(YoY+37%,QoQ+15%)。

点评:

1、主要财务指标分析:营收净利双超预期,增值业务、社交广告及金融科技与企业服务三大板块增速亮眼,毛利率、营业利润率持续改善。

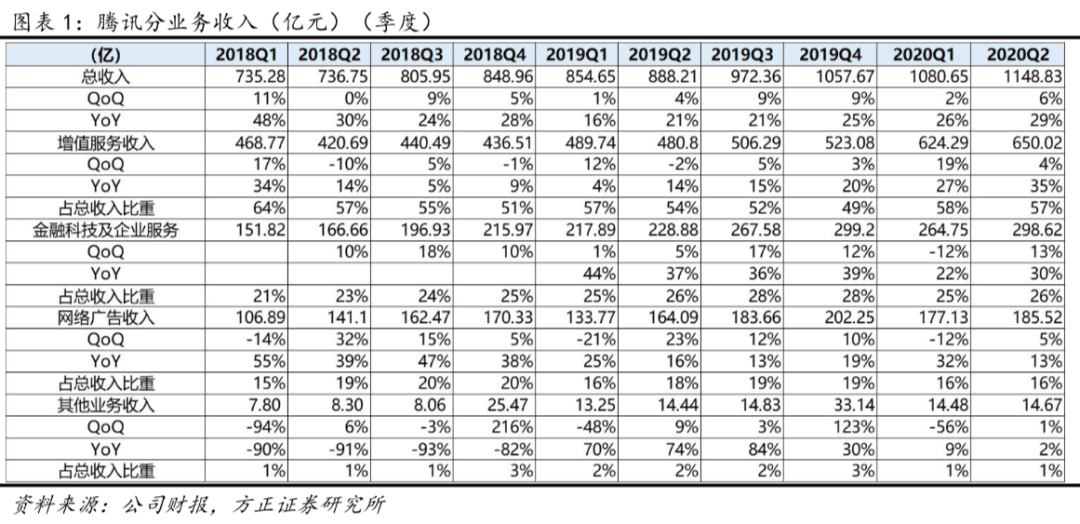

(1)20Q2业绩总览:实现营业收入1148.83亿元(YoY+29%,QoQ+6%);实现营业利润393.11亿元(YoY+43%,QoQ+6%);归母净利润331.07亿元(YoY+37%,QoQ+15%)。

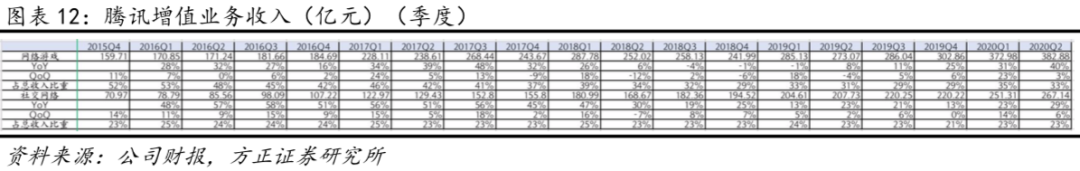

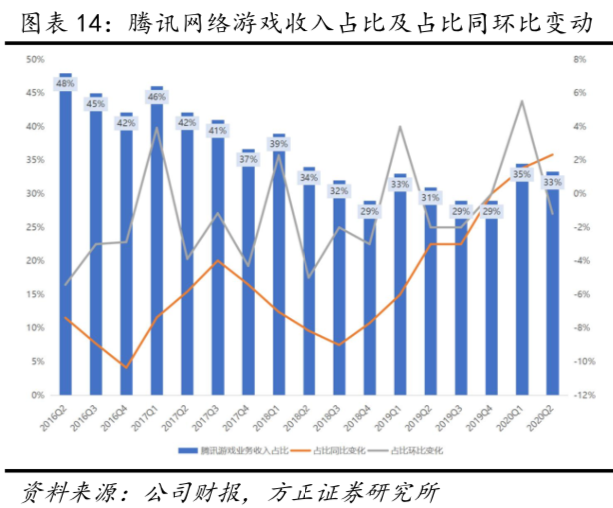

(2)20Q2分业务收入及毛利率:①增值服务收入650.02亿元(YoY+35%,QoQ+4%), 营收占比57%,毛利率53.7%(YoY+1pct,QoQ-5 pct)。其中网络游戏收入382.88亿元(YoY+40%,QoQ+3%),营收占比33%(YoY+2pct,QoQ-2pct);社交网络收入为267.14亿元(YoY+29%,QoQ+6%),营收占比23%(YoY持平,QoQ持平)。②金融科技及企业服务收入为298.62亿元(YoY+30%,QoQ+13%),营收占比26%,毛利率28.9%(YoY+5pct,QoQ+1pct)。③网络广告业务收入达185.52亿元(YoY+13%,QoQ+5%),营收占比16%,毛利率51.4%(YoY+3pct,QoQ+2 pct)。其中媒体广告收入达32.90亿元(YoY-25%,QoQ+5%),社交及其他广告152.62亿元(YoY+27%,QoQ+5%)。

(3)20Q2费用情况:销售费用率7%(YoY+1pct,QoQ持平),管理费用率(包含研发费用)14%(YoY持平,QoQ+1pct),研发费用率9%(YoY+1pct,QoQ+1pct),财务费用率2%(YoY持平,QoQ持平)。

2、20Q2手游业务继续维持强势增长(YoY+62%,QoQ+4%),《王者荣耀》《和平精英》等旗舰手游流水稳定居高,递延收入再创新高,重磅储备产品丰富;海外游戏活跃用户数增长显著,预计《PUBG MOBILE》Q2海外流水超2.7亿美金,全球化能力不断增强。即将推出的游戏新品包括:自研产品《地下城与勇士》(ARPG手游/腾讯Neople合作开发/预计20H2上线)、《使命召唤手游》国服版、《天涯明月刀手游》、《秦时明月世界》、《光与夜之恋》;代理产品《梦想新大陆》、《从前有座灵剑山》、《小森生活》等。

3、数字内容收费增值用户数增至2.03亿(YoY+20%),腾讯视频会员数创新高,将持续升级内容生态构建综合视频平台;微视DAU增长显著,微信视频号DAU破2亿;斗鱼虎牙收到初步合并方案,合并后将与企鹅电竞密切合作。

4、20Q2社交广告继续保持强劲增长(YoY+27%),得益于微信尤其是朋友圈带动的广告曝光量增加+移动广告联盟eCPM的提升,微信可帮助广告主沉淀私域流量,长期广告潜力仍待释放。

5、卫生事件后线下商业支付数据反弹,叠加理财用户及业务规模的扩张,带动Q2金融科技业务增速回升,短期受卫生事件影响线下项目交付业务延期,但重大合同已落地,有望持续贡献收入增量,未来将继续加强2B领域基础设施建设和产业互联网战略。

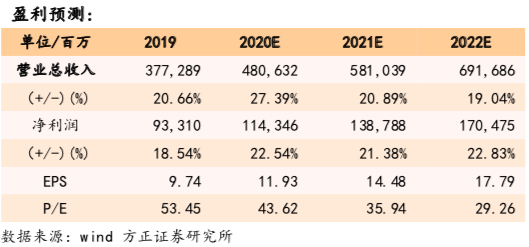

6、盈利预测与投资评级:我们预计公司FY20-22年营收分别为4806/5810/6917亿元,归母净利润分别为1143/1388/1705亿元,对应EPS为11.93/14.48/17.79元,对应PE分别为44/36/29X,维持“推荐”评级。

风险提示:活跃用户增速放缓风险、游戏内容监管风险、新游审批进度风险、稳定优质内容生产风险、互联网信息发布政策变更风险、视频内容监管风险、内容成本快速增加风险、渠道成本快速增加风险、竞争风险、反垄断风险、金融政策变更风险、投资风险、估值调整风险、汇率风险等。

报告正文

事件:

1、20Q2收入和利润:

(1)IFRS数据:20Q2实现营收1148.83亿元(YoY+29%,QoQ+6%),营业利润393.11亿元(YoY+43%,QoQ+6%),净利润324.54亿元(YoY+31%,QoQ+10%),归母净利331.07亿元(YoY+37%,QoQ+15%)。

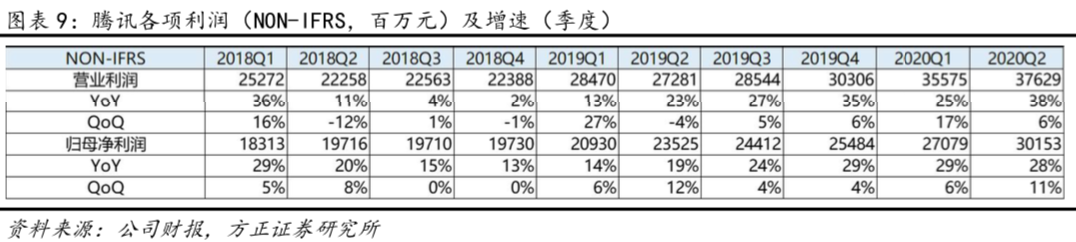

(2)Non-IFRS数据:20Q2营业利润376.29亿元(YoY+38%,QoQ+6%),归母净利润301.53亿元(YoY+28%,QoQ+11%),每股摊薄盈利3.130元(YoY+27%,QoQ+11%)。

(3)20Q2分业务收入和毛利率:

增值服务收入650.02亿元(YoY+35%,QoQ+4%), 营收占比57%(YoY+ 2pct,QoQ-1pct)。其中网络游戏收入382.88亿元(YoY+40%,QoQ+3%),营收占比33%(YoY+2pct,QoQ-2pct);社交网络收入为267.14亿元(YoY+29%,QoQ+6%),营收占比23%(YoY持平,QoQ持平)。

金融科技及企业服务收入为298.62亿元(YoY+30%,QoQ+13%),营收占比26%(YoY持平,QoQ+1pct)。

网络广告业务收入达185.52亿元(YoY+13%,QoQ+5%),营收占比16%(YoY-2pct,QoQ持平)。媒体广告收入达32.90亿元(YoY-25%,QoQ+5%),占网络广告收入18%(YoY-9pct,QoQ持平),占总营收比2.8%;社交及其他广告152.62亿元(YoY+27%,QoQ+5%),占网络广告收入82%(YoY+9pct,QoQ持平),占总营收比13.2%。

其他业务收入为14.67亿人民币(YoY+2%,QoQ+1%),营收占比1%(YoY持平,QoQ持平)。

2、其他财务数据:

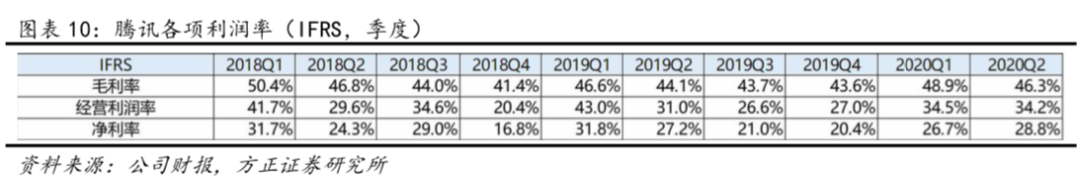

毛利及毛利率:20Q2毛利532.10亿元(YoY+36%,QoQ+1%),毛利率46.3%(YoY+2pct,QoQ-3pct)。

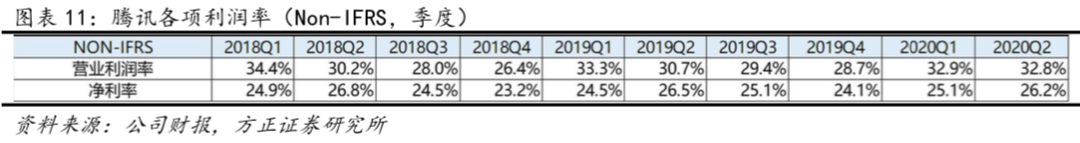

营业利润率及净利率:20Q2营业利润率为34.2%(YoY+3pct,QoQ持平),归母净利率28.8%(YoY+2pct,QoQ+2pct)。Non-IFRS营业利润率为32.8%(YoY+2ct,QoQ持平),归母净利率26.2%(YoY持平,QoQ+1.0pct)。

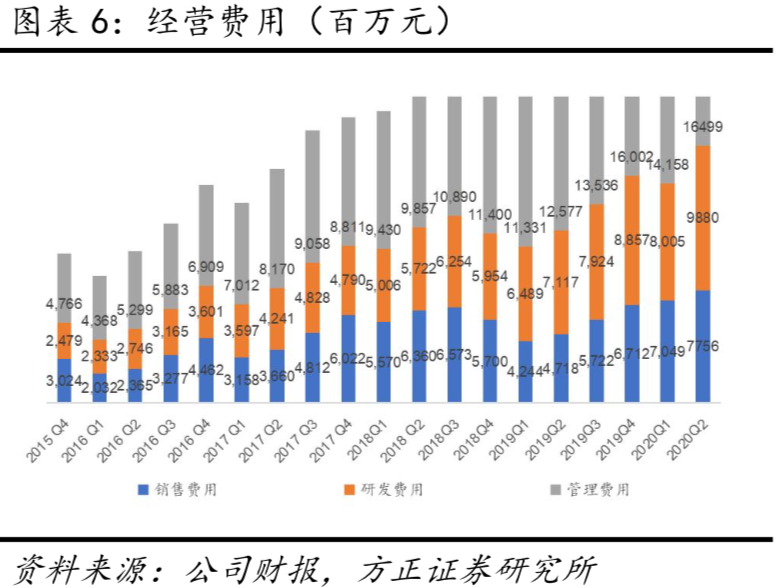

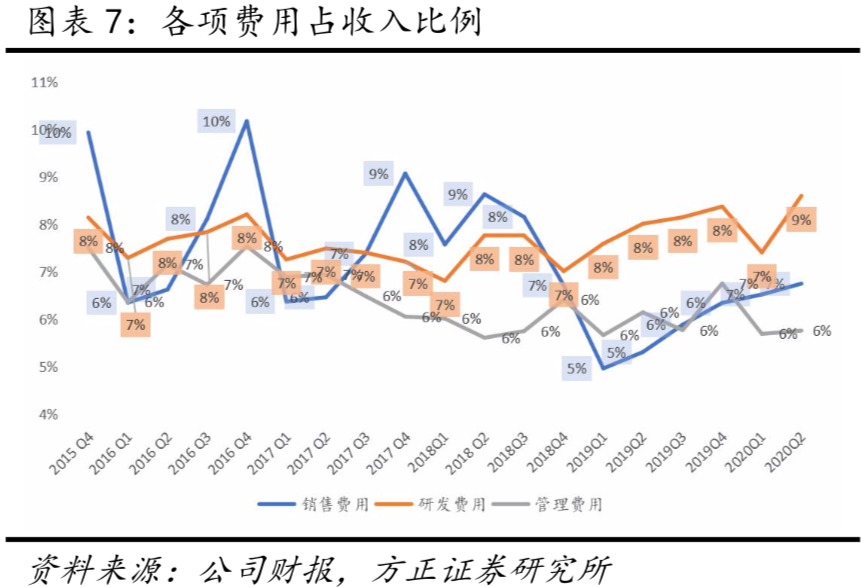

费用:20Q2销售费用77.56亿元,同比增长64%,营收占比7%(YoY+1pct,QoQ持平)。公司一般及行政支出164.99亿元(包含研发费用)(YoY+31%,QoQ+17%),营收占比14%(YoY持平,QoQ+1pct)。其中研发费用98.8亿元(YoY+39%,QoQ+23%),营收占比9%(YoY+1pct,QoQ+1pct),除去研发费用后的一般行政支出费用66.19亿元(YoY+21%,QoQ+8%)。

现金流:20Q2公司自由现金流为284.51亿元,同比增长37%,环比减少27%。20Q2经营活动现金流为440.64亿元,资本开支87.96亿元,媒体内容付款58.64亿元及租赁负债9.53亿元。

*自2020年起,自由现金流调整为:经营活动所的现金流量在减去所支付的资本开支基础上,再减去所支付的媒体内容开支及租赁负债。于2019年Q1、Q2、Q3、Q4重新呈列的自由现金流分别为人民币168亿元、126亿元、281亿元、以及313亿元。

3、运营情况:

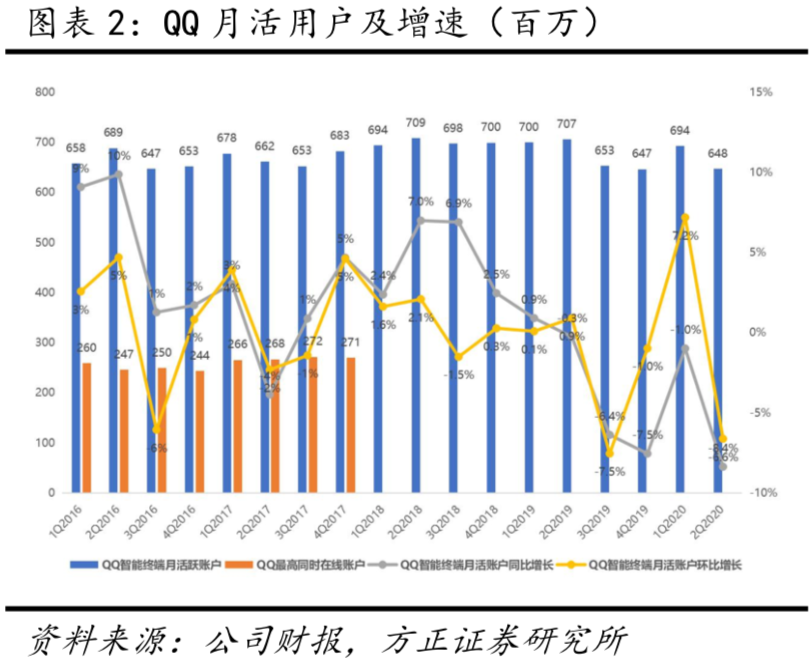

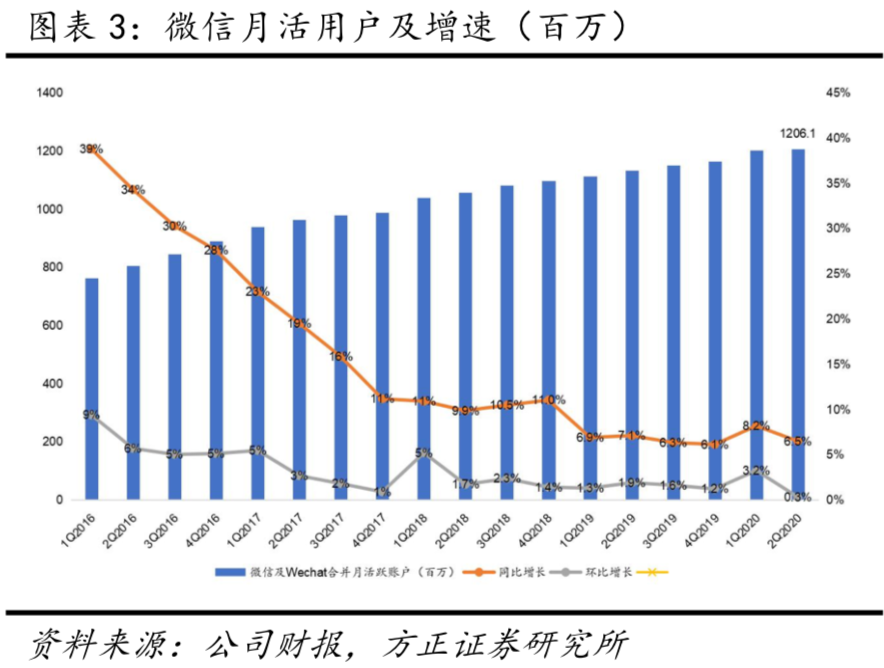

20Q2微信和WeChat合并MAU为12.06亿(YoY+6.5%,QoQ+0.3%);QQ智能终端MAU达6.48亿(YoY-8.4%,QoQ-6.6%);收费增值服务注册账户达2.03亿(YoY+20.4%, QoQ+3.0%)。

核心观点:

1、主要财务指标分析:营收净利双超预期,增值业务、社交广告及金融科技与企业服务三大板块增速亮眼,毛利率、营业利润率持续改善。

(1)20Q2业绩总览:20Q2实现营收1148.83亿元(YoY+29%,QoQ+6%),高于彭博一致预期的1124.39亿元;实现营业利润393.11亿元(YoY+43%,QoQ+6%),归母净利润331.07亿元(YoY+37%,QoQ+15%),远超彭博一致预期的291.72亿元。

(2)20Q2分业务收入、成本及毛利率:

①分业务收入:

增值服务收入为650.02亿元(YoY+35%,QoQ+4%), 营收占比57%(YoY+ 2pct,QoQ-1pct)。其中网络游戏收入382.88亿元(YoY+40%,QoQ+3%),营收占比33%(YoY+2pct,QoQ-2pct),网络游戏业务增长主要由包括《和平精英》、《王者荣耀》在内的国内游戏,以及海外市场的智能手机游戏的收入增加所推动,部分被个人电脑客户端游戏, 如《地下城与勇士》、《穿越火线》的收入减少所抵销。社交网络收入为267.14亿元(YoY+29%,QoQ+6%),营收占比23%(YoY持平,QoQ持平),该项增长主要由数字内容服务包括虎牙(自2020年4月起作为附属公司合并)直播服务的贡献、音乐服务会员数增长以及游戏虚拟道具销售收入增长所推动。

金融科技及企业服务的收入为298.62亿元(YoY+30%,QoQ+13%),营收占比26%(YoY持平,QoQ+1pct)。同比及环比增长主要因为日均交易量和单笔交易金额增加带动了商业支付收入的增长,以及理财平台收入的增长。同时,因公有云消耗量增多(尤其是互联网服务及民生服务行业),也带动了公司云服务收入增多。

网络广告业务收入达185.52亿元(YoY+13%,QoQ+5%),营收占比16%(YoY-2pct,QoQ持平),该项增长主要由于流量上升及价格较高的视频广告占比上升推动移动广告联盟收入增长,也受惠于微信朋友圈因广告库存及曝光量增长而带动收入的增加。媒体广告收入达32.90亿元(YoY-25%,QoQ+5%),占网络广告收入18%(YoY-9pct,QoQ持平),占总营收比2.8%,下滑主要由于品牌广告主需求疲弱,及部分综艺节目与电视剧的制作和播放延迟影响;社交及其他广告152.62亿元(YoY+27%,QoQ+5%),占网络广告收入82%(YoY+9pct,QoQ持平),占总营收比13.2%,增长主要系微信广告资源(尤其是朋友圈)推动了广告曝光量迅速增长。

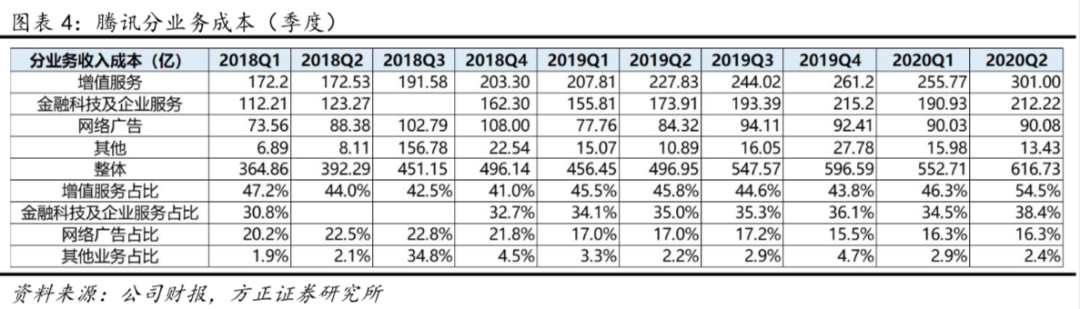

②分业务成本:20Q2公司收入成本达616.73亿元,同比增长24%,环比增长12%。增值服务收入成本301亿元(YoY+32%,QoQ+18%),环比下降主要由于渠道及分销成本以及内容成本(包括虎牙直播服务的内容成本)上升所致。金融科技及企业服务收入成本212.22亿元(YoY+22%,QoQ+11%),同比上升主要反映因支付活动导致交易成本上升,以及因云业务规模扩大使得服务器与频宽成本增加。网络广告收入成本90.08亿元(YoY+7%,QoQ+0%),同比上升主要因移动广告联盟的流量获取成本增加以及服务器与频宽成本增加所致,部分被由于较少的内容播放导致的内容成本减少所抵消。其他业务收入成本13.43亿元(YoY+23%,QoQ-16%)。

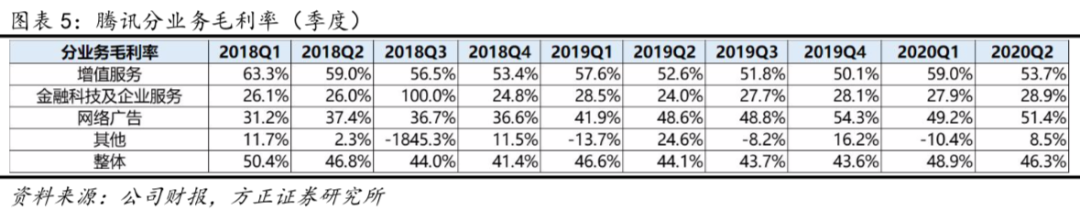

③分业务毛利率:20Q2实现毛利润527.94亿元(YoY+33%,QoQ+15%),毛利率48.9%(YoY+2.3pct,QoQ+5.3pct)。其中增值服务毛利率53.7%(YoY+1pct,QoQ-5pct),金融科技及企业服务毛利率28.9%(YoY+5pct,QoQ+1pct),网络广告业务毛利率51.4%(YoY+3pct,QoQ+2pct),其他业务毛利率8.5%(YoY-16pct,QoQ+19pct)。

(3)费用情况:20Q2销售费用77.56亿元,同比增长64%,销售费用率7%(YoY+1pct,QoQ持平)。公司一般及行政支出164.99亿元(包含研发费用)(YoY+31%,QoQ+17%),营收占比14%(YoY持平,QoQ+1pct)。其中研发费用98.8亿元(YoY+39%,QoQ+23%),研发费用率9%(YoY+1pct,QoQ+1pct),除去研发费用后的一般行政支出费用66.19亿元(YoY+21%,QoQ+8%)。

(4)利润率情况:

IFRS利润及利润率情况:20Q2实现营业利润393.11亿元(YoY+43%,QoQ+6%),净利润324.54亿元(YoY+31%,QoQ+10%),归母净利331.07亿元(YoY+37%,QoQ+15%)。

Non-IFRS利润及利润率情况:20Q2实现营业利润376.29亿元(YoY+38%,QoQ+6%),归母净利润301.53亿元(YoY+28%,QoQ+11%),每股摊薄盈利3.130元(YoY+%,QoQ+11%)。

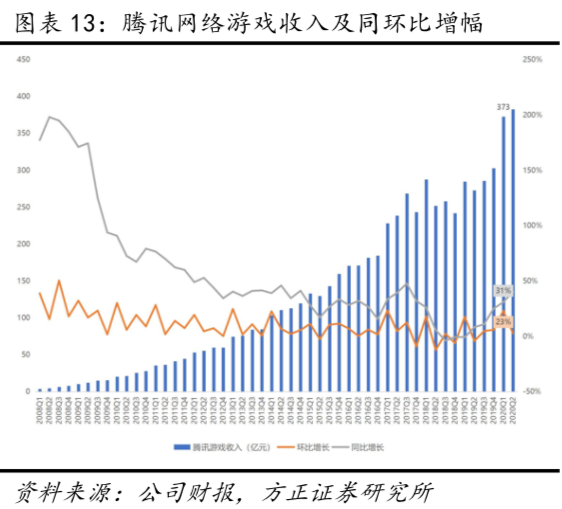

2、20Q2手游业务继续维持强势增长(YoY+62%,QoQ+4%),《王者荣耀》《和平精英》等旗舰手游流水稳定居高,递延收入再创新高,重磅储备产品丰富;海外游戏活跃用户数增长显著,预计《PUBG MOBILE》Q2海外流水超2.7亿美金,全球化能力不断增强。

20Q2腾讯网络游戏收入382.88亿元(YoY+40%,QoQ+3%),营收占比33%(YoY+2pct,QoQ-2pct),20Q2腾讯的递延收益余额为948.55亿人民币(YoY+68%,QoQ+4.6%),同比上升显著,创造历史高点,后续将陆续贡献收入增长。

20Q2腾讯手游收入为360亿元(YoY+62%,QoQ+4%)(包括归属于社交网络业务的智能手机游戏收入),占网络游戏总收入比为94%。根据游戏工委发布的数据,2020H1我国游戏市场实际销售收入1394.93亿,手游市场实际销售收入1046.73亿元,占比75.64%。由此推算腾讯20H1网络游戏收入市占率达54.2%,手游市占率达67.5%。(该数据包含海外游戏收入,由于公司未公布具体手游数据,故此处市占率存在高估)。

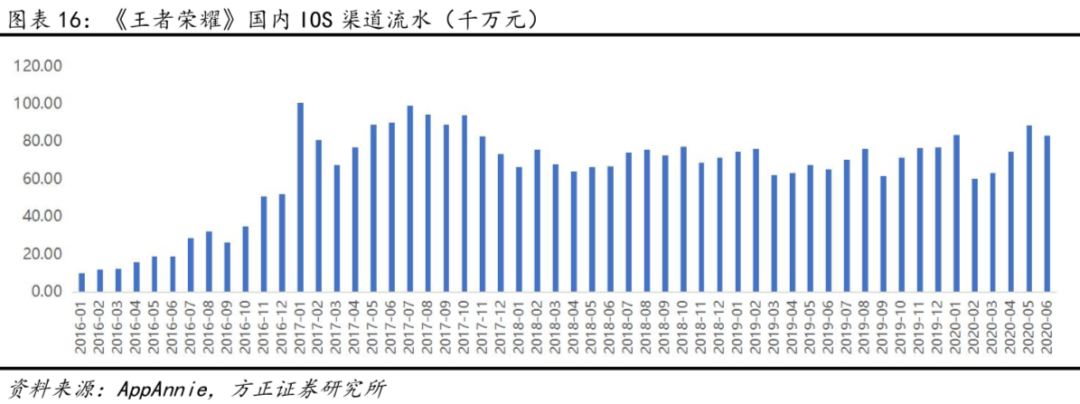

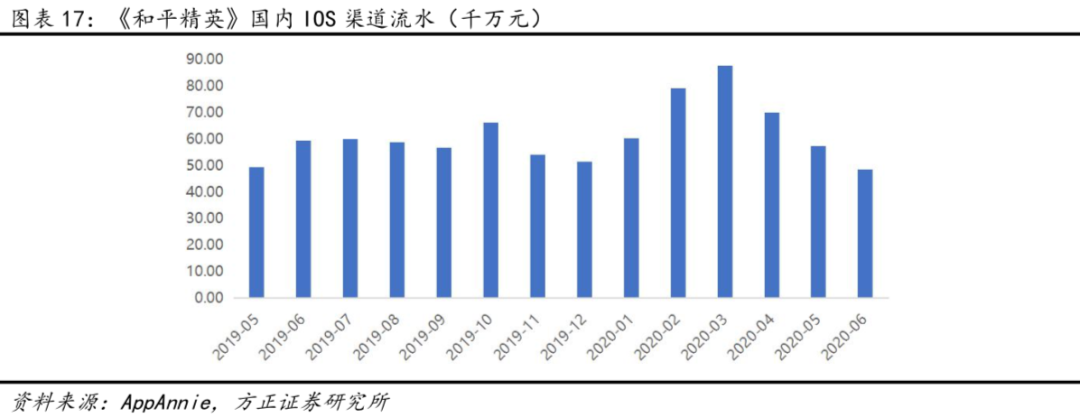

头部游戏稳居畅销榜TOP2,持续贡献高收入:《王者荣耀》在其周年活动“五五开黑节”期间发布多款顶级皮肤,提升了用户活跃度;《和平精英》在一周年庆以全新的内容及游戏模式,提升了玩家的竞技游戏体验,此外还与特斯拉合作于七月份在《和平精英》游戏内推出特斯拉汽车的皮肤,广受玩家欢迎。

20Q2以来新上线游戏持续拓宽多细分领域创新品类,不乏重点产品:20Q2至今腾讯共上线9款手游,其中自研产品5款,代理产品4款。自走棋手游《战歌竞技场》上线首日即登上免费榜TOP5,该产品自2019年7月4日登陆海外市场以来,受到了东南亚玩家的欢迎,长期占据东南亚多国下载榜前列;基于流行中国漫画IP改编的动作游戏《一人之下》上线首周维持畅销榜TOP5,根据伽马数据首月流水预估1亿元+;Supercell开发的 《荒野乱斗》国服版于6月上线后荣登当月iOS中国区下载排行榜榜首,进一步延续了其在快节奏3v3 MOBA类型游戏中的全球领导地位;作为《龙之谷》IP的续作,盛趣游戏研发、腾讯独家代理的MMORPG产品《龙之谷2》上线一小时即空降iOS免费榜TOP1,上线首周稳居畅销榜TOP10;东方美学解密手游《画境长恨歌》由腾讯追梦计划及光子工作室打造,通过数字化、具象化的形式对《长恨歌》进行了全新演绎,一上线便在社交媒体掀起了热烈讨论。

游戏行业政策及游戏版号储备:腾讯2020至今共获11款国产+进口手游版号,分别为《使命召唤手游》、《梦想新大陆》、《最强魔斗士》、《画境长恨歌》、《不可思议之梦蝶》、《乱斗之星》、《天涯明月刀》、《秦时明月世界》、《螺旋风暴》、《光与夜之恋》、《战歌竞技场》。其中,《使命召唤手游》为美国知名主机游戏研发商动视暴雪王牌IP改编,在海外上线以来进入多个国家畅销榜前十,国内众多FPS游戏玩家对其期待已久;《天涯明月刀》自手游化开始已积累庞大的预约用户,其端游版本历史表现力强劲,多项技术指标达次世代水准,除了本身的优质IP加持,还具备腾讯自研的游戏引擎优势;《梦想新大陆》为祖龙娱乐研发的首款虚幻引擎4自由策略回合RPG手游,将在8月17日开放启梦测试,预计将于20H2上线。

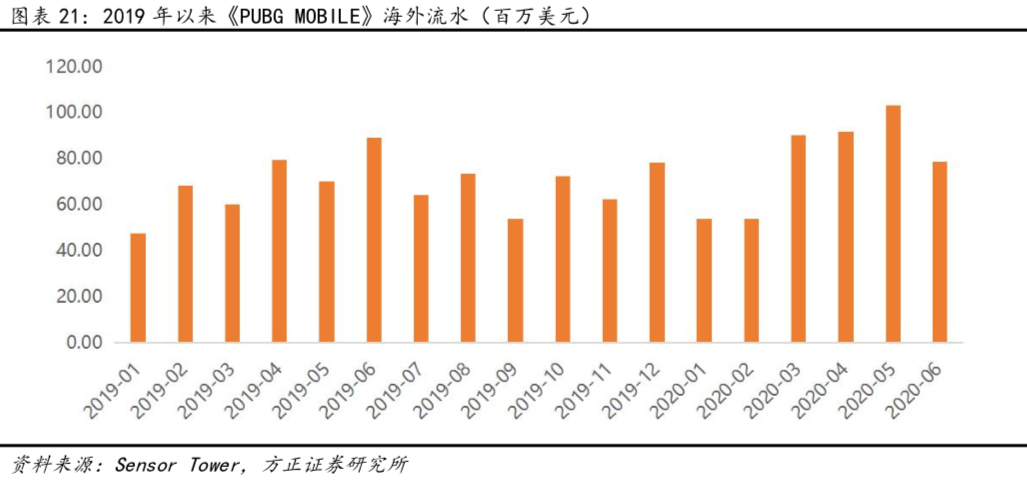

游戏出海:在国际市场上,由于新游戏的推出以及随着用户在居家令期间的使用时长增加,腾讯海外游戏月活跃账户数同比及环比显著增长。新发布的沉浸式队制动作类端游《Valorant》,已在第二季成为 Twitch上全球观看时长最高的游戏,反映该游戏对喜爱沉浸式动作类游戏玩家的即时吸引力;代理的角色扮演手游《CODE:D Blood》(龙族幻想)在日本地区表现优异,预下载开启不到6小时便火速登顶日本iOS免费榜,创造了2020年以来国产MMO手游日本最佳成绩。

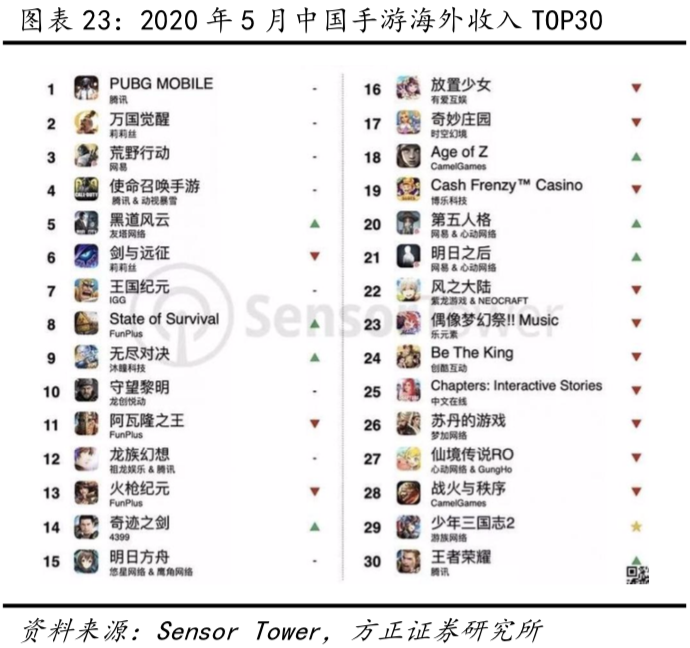

根据App Annie 《2020年5月中国厂商出海收入排行榜》,腾讯上升两个位次排名第一。据Sensor Tower数据,腾讯自研游戏《PUBG MOBILE》在2020年5月中国出海游戏收入榜中排名第一,《使命召唤手游》排名第四。《PUBG MOBILE》海外持续表现强劲,在5月13日登顶美区iOS手游畅销榜,当月吸金1.06亿美元,环比增长14%,同比增长33%,再次刷新国产手游出海收入记录。

重点产品数据及展望:

《王者荣耀》:长期稳居中国畅销榜TOP1,根据Sensor Tower数据,2020年6月《王者荣耀》全球收入超过1.93亿美元,较2019年6月增长50.4%,位列全球手游收入榜冠军。

《和平精英》:长期稳居中国畅销榜TOP3,根据Sensor Tower数据,2020年1-7月,《和平精英》在中国App Store的总收入达到16亿美元。

《穿越火线:枪战王者》:长期稳居畅销榜TOP20,根据伽马数据,2020年5月流水居市场第十位。

《QQ飞车》:长期稳居中国畅销榜TOP20,竞速类第一名。

《火影忍者》:长期稳居中国畅销榜TOP20, 根据伽马数据,2020年5月流水排名第7名,排名上升9个位次。

《乱世王者》:长期稳居中国畅销榜TOP30,策略类TOP5。

《PUBG MOBILE》:108个国家居畅销排行榜前十位,并在主要国家市场(亚洲,欧美)均获得前十畅销。根据Sensor Tower数据,2020年5月全球收入1.06亿美元。

《一人之下》:上线首日畅销榜TOP5。根据伽马数据,上线首月流水预估1亿元+,位列2020年5月新游流水测算榜第一名。

《荒野乱斗》:上线首日畅销榜TOP5,目前稳居畅销榜TOP20。

即将推出的游戏新品包括:自研产品《地下城与勇士》(ARPG手游/腾讯Neople合作开发/预计20H2上线)、《使命召唤手游》国服版(FPS手游/腾讯动视合作研发/已获版号)、《天涯明月刀手游》(MMORPG手游/已获版号)、《秦时明月世界》(MMORPG手游/已获版号/预计2020年内上线)、《光与夜之恋》(女性向手游/已获版号/预计2020年内上线);代理产品《梦想新大陆》(MMORPG手游/祖龙娱乐研发/已获版号)、《从前有座灵剑山》(RPG手游/凯撒娱乐研发)、小森生活(休闲模拟手游/盛趣游戏研发/已获版号)等。

3、数字内容收费增值用户数增至2.03亿(YoY+20%),腾讯视频会员数创新高,将持续升级内容生态构建综合视频平台;微视DAU增长显著,微信视频号DAU破2亿;斗鱼虎牙收到初步合并方案,合并后将与企鹅电竞密切合作。

20Q2增值服务收入650.02亿元(YoY+35%,QoQ+4%),其中社交网络收入为267.14亿元(YoY+29%,QoQ+6%),营收占比23%(YoY持平,QoQ持平),主要来源于直播服务及音乐流媒体等数字内容服务的收入贡献。20Q2数字内容收费增值服务账户数增长20%至2.03亿,主要来自视频及音乐内容服务会员数的增长。

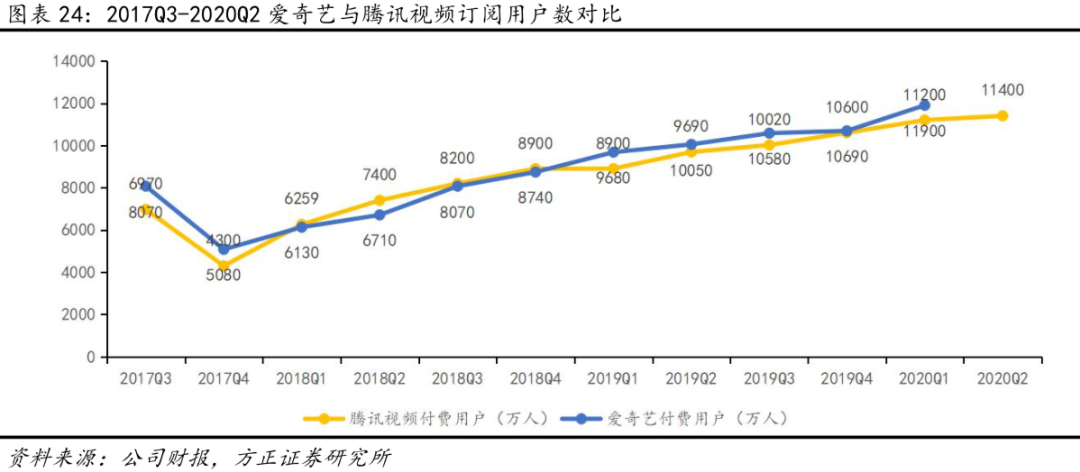

腾讯视频:20Q2腾讯视频的订阅用户数增长至1.14亿(YoY+18%,QoQ+2%),腾讯视频日活跃用户数及流量上升,主要系优质自制动画、剧集以及优质网络独播剧成功吸引用户,自制剧集《传闻中的陈芊芊》、《穿越火线》及网络独播剧《三十而已》等播放表现良好。

腾讯视频20Q2推出卫视上星热播剧集《三叉戟》、《幸福触手可及》、《局中人》、《燃烧》,根据艺恩数据显示,四部剧集2020Q2分列第二、第三、第五和第九位,播映指数74.2、73.9、72.2和68.6,观看度均破75,其中《清平乐》为81.41。豆瓣评分《三叉戟》7.7,《幸福触手可及》5.3、《局中人》5.4、《燃烧》6.4。微博话题#三叉戟#8.3亿阅读,讨论量31.6万,#幸福触手可及#82.4亿阅读,讨论量912.8万,#局中人#3.5亿阅读,讨论量12.4万,#燃烧#1.1亿阅读,讨论量9.8万。7月17日上线的《三十而已》,上线26天累计播放量57.6亿,网络反响热烈,剧中不少情节受到网友热议,据不完全统计,该剧上线20天内诞生超150条与剧情相关热搜,平均每日超7条,霸榜微博热搜榜,微博话题#三十而已#254.7亿阅读,786.5万讨论,豆瓣评分6.8;

20Q2综艺方面,腾讯视频推出的能量女团成长综艺《创造营2020》于5月2号正式上线,2020Q2位列艺恩综艺播映指数第二,播放量累计36.3亿,微博话题#创造营2020#247.8亿阅读,7086.5万讨论,豆瓣评分5.4;音乐团体竞演节目《炙热的我们》于5月29日正式上线,2020Q2位列艺恩综艺播映指数第五,播放量累计3亿,豆瓣评分6.4,微博话题#炙热的我们#58.3亿阅读,2490.2万讨论;此外真人秀综艺《拜托了冰箱第六季》4月28日上线,2020Q2艺恩数据综艺播映指数排行榜居第八位,累计播放量7亿,豆瓣评分7.2,微博话题#拜托了冰箱#97.6亿阅读,1397.7万讨论。

20Q2网剧方面,5月18号上线的《传闻中的陈芊芊》成为网剧黑马,据骨朵数据,播出首月每日都位列网络剧日播排行榜TOP5,累计播放量21.6亿,微博话题#传闻中的陈芊芊#97.9亿阅读,313.7万讨论,豆瓣评分7.5;5月28日上线的腾讯视频网络剧《月上重火》,据骨朵数据,上线后连续4天位列位居排行榜榜首,目前累计播放量9.4亿;7月1日上线的《锦绣南歌》目前累计播放量25.3亿;7月20日上线的游戏同名网剧《穿越火线》上线23天,累计播放量98亿,豆瓣评分7.8。

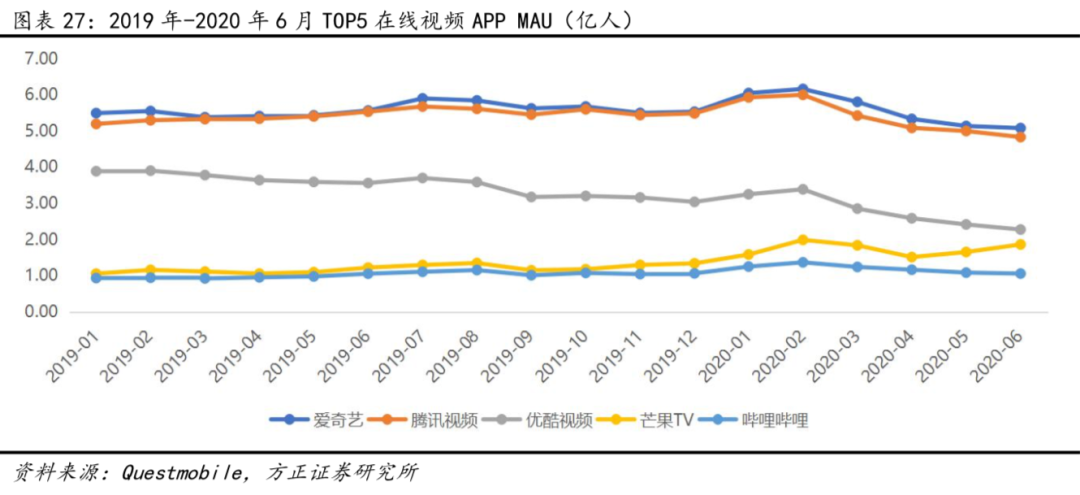

根据QuestMobile的数据,2020年6月视频行业头部App爱奇艺、腾讯视频、优酷视频月活跃人数分别为5.08亿、4.83亿和2.27亿。

8月2日,腾讯视频2020年度发布会表示,腾讯视频将构建综合型视频平台。在生态建设方面,腾讯视频将加大对优质内容的投入;升级网络电影、剧集、纪录片等长视频品类的分账制度;重视长短视频生态建设,将推出为内容创作者打造的独立账号体系——腾讯视频号。

8月8日,腾讯视频动漫年度发布会,公布了60多个动画项目,其中包括22部重磅动画新项目,20个已宣动画新进展,22部持续开发国漫系列作品;项目原作囊括了文学、游戏、漫画等多个领域的头部IP,包括《斗罗大陆》、《龙族》、《斗破苍穹》、《全职高手》、《魔道祖师》等。借助动画VR、虚拟角色开发等,腾讯视频动漫将通过系列的开发运营,线上内容资源等应援、线下漫展演唱会等,打造国漫角色的IP产业链闭环。

视频直播:8月10日,斗鱼和虎牙双方分别收到腾讯给出的初步合并建议,方式是换股合并。截至8月12日,腾讯拥有斗鱼38%A类普通股,对应38%的投票权;8月10日,原虎牙母公司欢聚集团宣布将转让3000万股虎牙B类普通股,转让交易总价为8.10亿美元现金,是腾讯继今年4月行权并控股虎牙后,再一次提升其在虎牙的投票权,现已超过7成。预计合并后的斗鱼、虎牙将与腾讯现有直播平台企鹅电竞展开密切合作。

短视频:20Q2公司加强了短视频内容,使微视、新闻信息流平台及小程序用户流量及短视频浏览量均有所提升。618期间,腾讯微视联合京东、苏宁等多个品牌以及明星、达人发起了主题为“618电商月”的电商直播系列活动,启动“618热爱趴”、“618宠粉直播夜”、“超级品牌日”、“火箭少女101告别典礼会直播”等多主题活动,通过直播带货、趣味玩法抽奖等互动形式实现用户增长,拓宽用户群体。据QuestMobile的报告,2020年6月短视频行业头部App抖音短视频、快手MAU分别为5.1亿、4.3亿,较19年同期分别增长5.6%、26.2%,同期微视MAU 9,615万,同比增长86.7%,取得显著进展。

视频号:2020年1月22日微信视频号正式开启内测,经历半年快速迭代后,日活已经超过2亿。6月已开启微信小商店内测,不仅可以助力视频号,还将在微信内建立短视频—直播—卖货整条链路闭环,实现在微信内短视频变现流程。

腾讯音乐:在线音乐订阅收入与付费用户均持续实现了创纪录增长。20Q2腾讯音乐总营收为69.3亿元,同比增长17.5%。其中,在线音乐订阅收入同比增长64.7%至13.1亿元,在线音乐付费用户达4710万,同比增长51.9%,在线音乐ARPPU(每付费用户平均收益)同比增长8.1%,在线音乐服务付费率从去年同期的4.8%大幅提高到7.2%。另外,腾讯音乐付费用户数量也在继续增长,20Q2腾讯音乐在线音乐服务的付费用户人数为 4710 万人,同比增长51.9%。

2020Q2腾讯音乐公布了未来三大重点方向:第一是长音频,4月,腾讯音乐正式发布长音频战略,同时推出长音频新产品“酷我畅听”,2020Q2长音频MAU渗透率提高到9.4%(YoY+104.3%);第二是TME live,腾讯音乐正在借此树立线上演唱会的行业标杆,打通线上+线下的音乐体验;第三是音乐公播,4月完成对中国标杆性线下公播公司瑞迪欧的股权投资,正式入局龚波音乐市场。6月12日,周杰伦全新付费单曲《Mojito》在QQ音乐首发上线。单曲在正式上线之前,便已有超300万人次预约,新歌相关话题登上QQ音乐与微博热搜;单曲正式上线后吸引了众多用户涌入QQ音乐进行付费购买,截止7月12日,该专辑在QQ音乐中已销售约560万张,全网总销量约700万张,QQ音乐占总销量的80%。8月11日,腾讯音乐联合环球音乐宣布续签数年期版权授权战略协议,并将合资成立音乐厂牌。

4、20Q2社交广告继续保持强劲增长(YoY+27%),得益于微信尤其是朋友圈带动的广告曝光量增加+移动广告联盟eCPM的提升,微信可帮助广告主沉淀私域流量,长期广告潜力仍待释放。

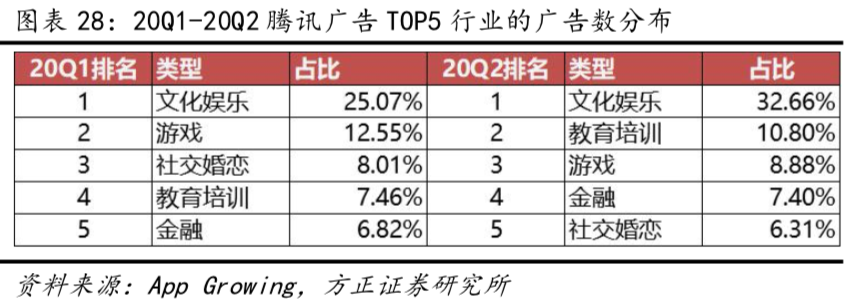

2020Q1公司实现网络广告收入185.52亿(YoY+13%、QoQ+5%),同比及环比增长得益于社交网络广告的强劲增长,同比增速略有下滑,主要系卫生事件后广告主结构及投放力度的变化,20Q1及互联网服务行业受益于居家办公,广告支出投放力度较大,Q2其广告支出回落到正常水平。20Q2广告主行业分布更加多元化,电子商务及教育行业广告主重点投放推广618大促及暑期课程,汽车及消费电子拼配等广告主也伴随消费回升而增加广告支出。

2020Q1公司实现社交及其他广告收入152.62亿元(YoY+27%、QoQ+5%),同比增长强劲,主要系广告曝光量尤其是朋友圈广告曝光量上升明显,腾讯此前于2019年5月和12月分别全量开放第三条和内测第四条朋友圈广告位,并于今年2月中旬全面开放第四条广告。此外20Q2腾讯移动广告联盟流量上升,且由于视频广告占整体广告曝光量的比重达40%(19Q2占比为个位数),eCPM上升显著,共同推动收入增长。微信可以帮助广告主沉淀私域流量,包括在在其公众号、小程序与客户建立联系,维持长远忠诚的客户关系,而非单次投放。

2020Q1公司实现媒体广告收入32.90亿元(YoY-25%、QoQ+5%),同比下滑主受到广告主预算削减、部分综艺节目及电视剧制作和播放延迟等因素的影响,预计部分综艺及电视剧将在下半年上线。

5、卫生事件后线下商业支付数据反弹,叠加理财用户及业务规模的扩张,带动Q2金融科技业务增速回升,短期受卫生事件影响线下项目交付业务延期,但重大合同已落地,有望持续贡献收入增量,未来将继续加强2B领域基础设施建设和产业互联网战略。

2020Q2公司实现金融科技与企业服务收入298.62亿元(YoY+30%、QoQ+13%)。公司金融科技收入同比及环比上升主要系商业支付及理财平台业务在用户及业务规模上的增长。卫生事件后线下商户尤其是中小企业正加快接入微信支付服务及商户管理工具,以便通过手机触达客户完成交易,实现数字化升级。20Q2商户尤其是零售及餐饮等行业对腾讯支付解决方案的需求上升带动商业支付的日均交易量及单笔交易金额同比均有所增长。20Q2微信还上线了支付分,支付分可使用覆盖70+场景,降低商户坏账91%的先押先享能力,为商户带来更多社交玩法及场景。公司理财平台20Q2继续稳步扩大业务,资产保有量取得同比及环比的增长,资产保有量及活跃客户量同比均实现增长。

云和其他企业服务收入同比及环比均实现增长,主要受到互联网公司及公共服务领域客户的云服务用量提升带动。在卫生事件的持续影响下,线下项目的交付工作尚未在第二季完全恢复,但公司与金融机构及公共服务领域客户签订了重大合同,同时扩大了在医疗、教育、会议及展览等新兴垂直领域的业务,协助客户实现数字化转型。

公司正持续加码“To B”领域基础设施建设和产业互联网战略,为企业服务业务提供坚实基石。2020年5月,腾讯宣布拿出5000亿元”All in”新基建,全面升级“基础设施、技术创新、研究资源”三大能力,以投带产促进to B领域的“内循环”,满足各传统行业数字化升级需求。7月,腾讯清远云计算数据中心正式开服,成为腾讯云首个开服的超大规模数据中心,未来还将陆续在全国新建多个百万级服务器规模的大型数据中心。同时腾讯也将加速云启产业基地、工业互联网基地、创新中心、产业园区等方面的建设。

6、盈利预测与投资评级:我们预计公司FY20-22年营收分别为4806/5810/6917亿元,归母净利润分别为1143/1388/1705亿元,对应EPS为11.93/14.48/17.79元,对应PE分别为44/36/29X,维持“推荐”评级。

7、风险提示:活跃用户增速放缓风险、游戏内容监管风险、新游审批进度风险、稳定优质内容生产风险、互联网信息发布政策变更风险、视频内容监管风险、内容成本快速增加风险、渠道成本快速增加风险、竞争风险、反垄断风险、金融政策变更风险、投资风险、估值调整风险、汇率风险等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP