宝龙商业(09909)中报点评:毛利率明显提升,强运营推动出租率维持高位

本文来自微信公众号“地产加把劲”,作者:竺劲。

核心观点

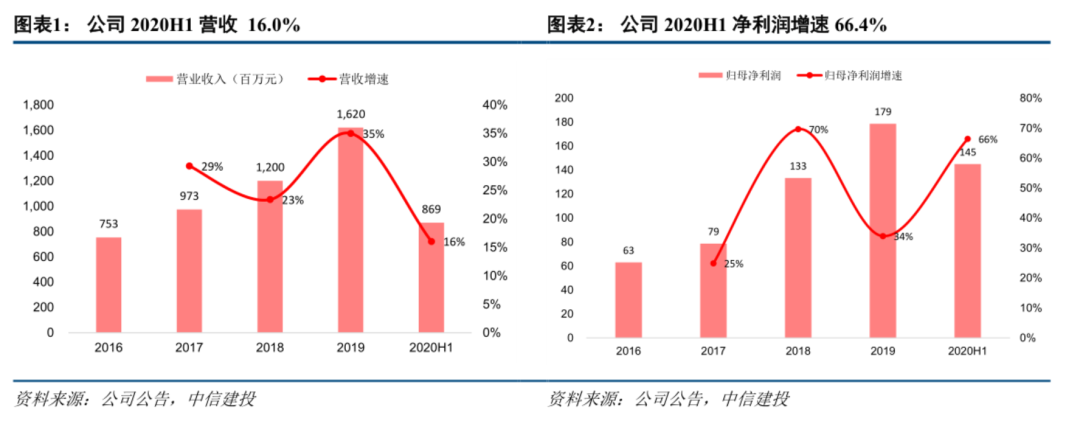

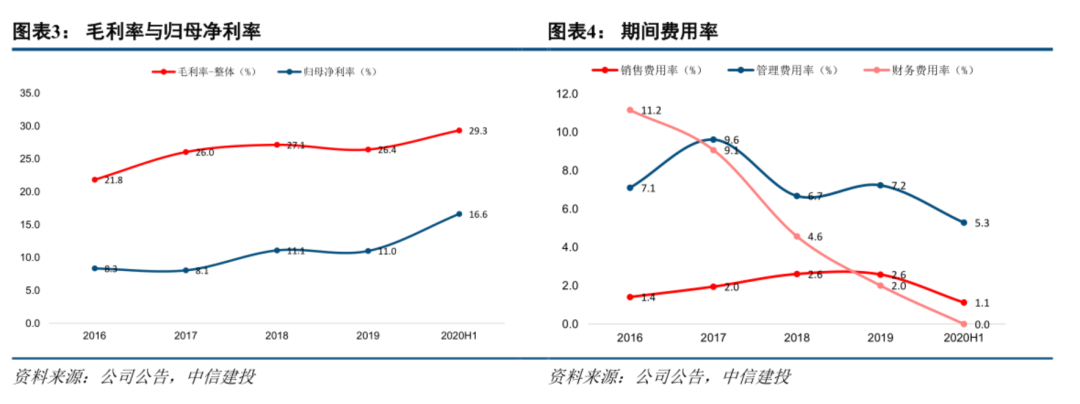

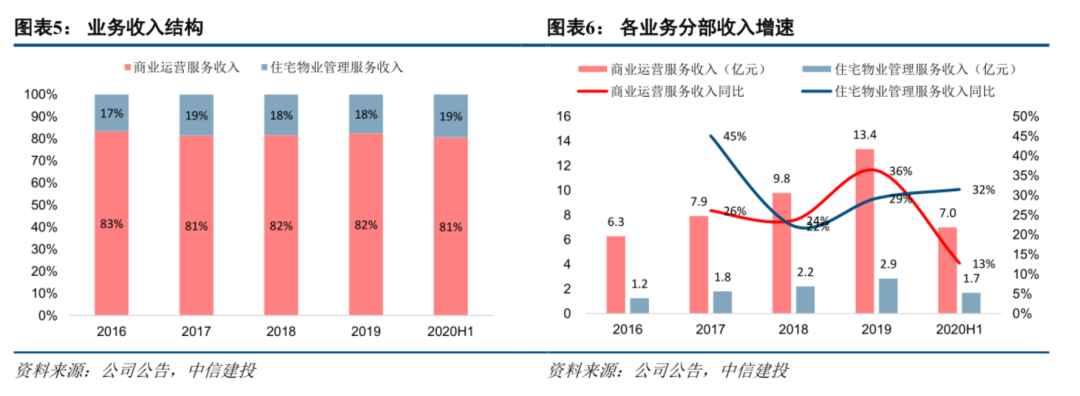

业绩增速超六成,公共卫生事件不改成长趋势。宝龙商业(09909)2020年上半年实现营业收入8.69亿元,同比增长16.0%;实现净利润1.45亿元,同比增长66.4%。净利润增速远高于营业收入的主要原因在于:1、运营成本和费用得到有效控制,其中,营业成本增速低于营收增速,同时销售费用缩减明显,且管理费用与去年持平未增;2、去年同期仍存在银行借款,需支付利息费用,而去年底上市前银行贷款已全部偿还,因此上半年无银行利息支出,此外,较多的账面现金带来利息收入增加。公司上半年综合毛利率为29.3%,较上年同期上升2.9个百分点,主要得益于两大业务板块效率的提升,其中商业运营服务对能耗控制带来了成本节约,住宅物管板块规模增长及增值服务业务收入的提高带来毛利率提升。

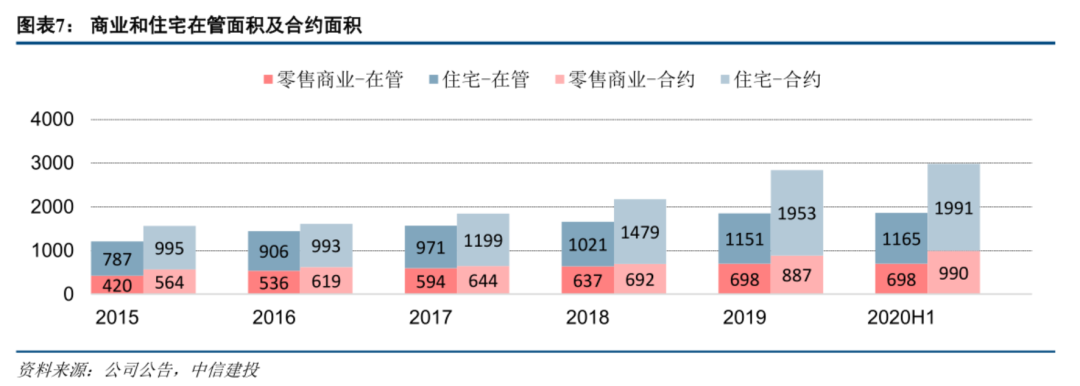

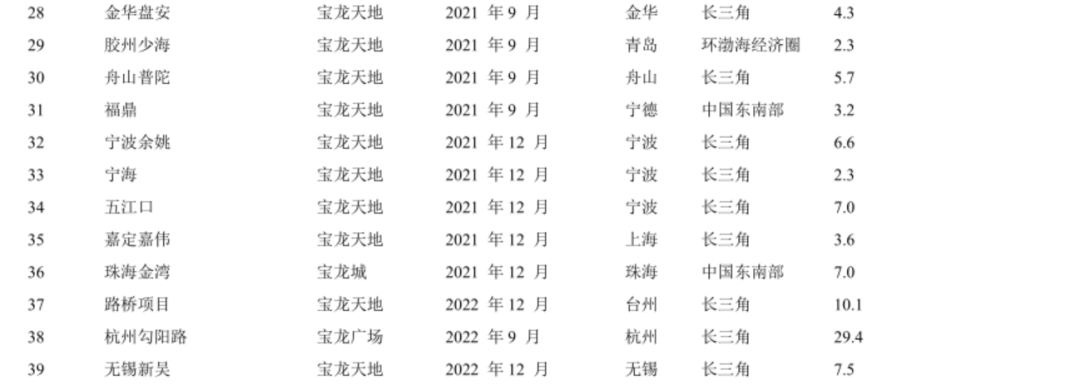

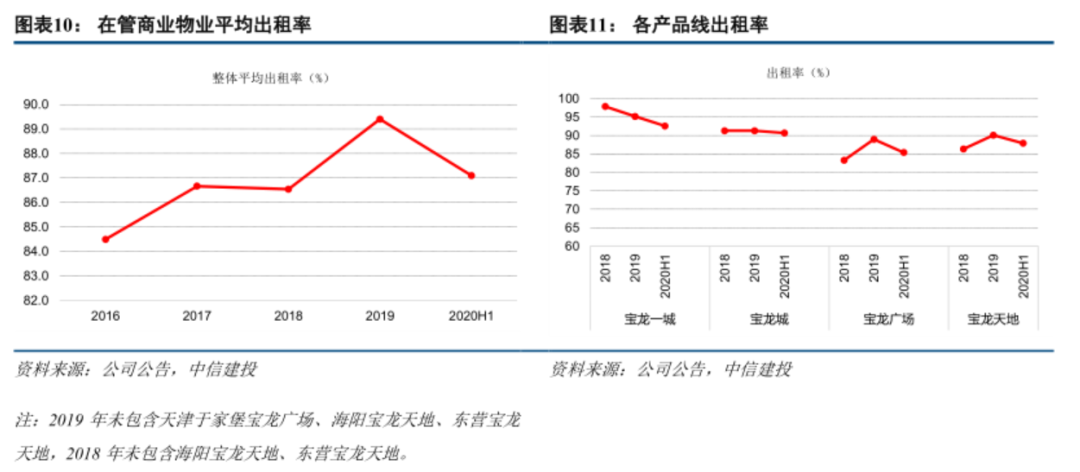

经受公共卫生事件考验出租率仅下滑约2个百分点,下半年集中开业面积135万方。2020年中期,公司在管商场平均出租率87.1%,较2019年底仅下降2.3个百分点,充分彰显公司项目优质且运营实力强。截至2020年中期,公司商业在管面积698万平,上半年无新项目开业,合约面积990万平,已签约未在管面积/在管面积约为41.8%;住宅在管面积1165万平,较去年底增长1.2%,合约面积1991万平,同比增长1.9%,其中已签约未在管面积/在管面积约为70.9%,储备丰厚。公司2020年9-12月计划集中新开业项目13个,开业面积135万方,将为明年业绩增长提供保障。

首单并购落地,传递发展决心。7月公司公告收购浙江星汇商业管理60%股权,后者目前共管理14个零售商业项目,总建筑面积89万方。我们认为,本次并购为公司上市后首单并购,并购计划的逐步兑现也将向资本市场传递积极发展的决心。

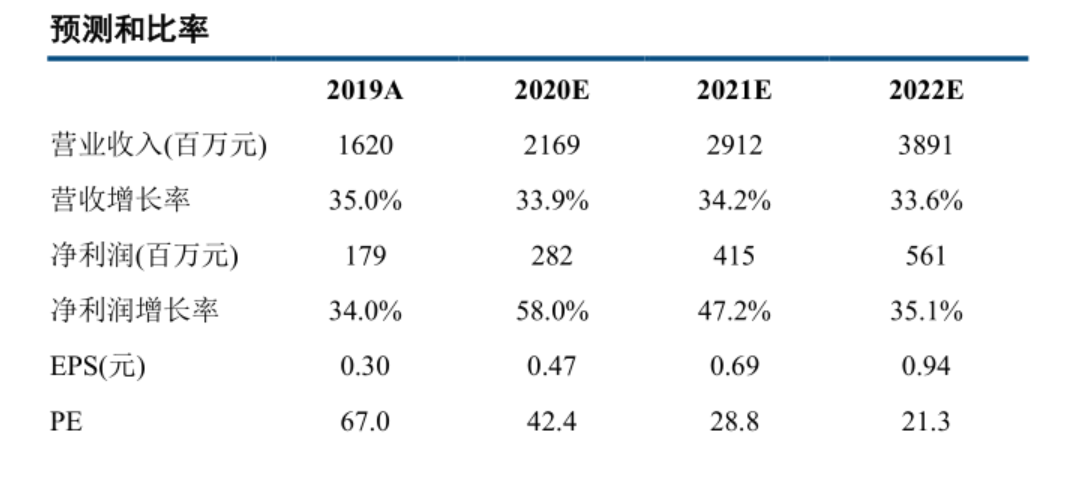

财务预测和投资建议(删略)

风险提示:公共卫生事件可能反复,商场的运营及开业计划、预售管理服务以及母公司住宅项目交付节奏可能受到不利影响。

(以下为节选内容,非报告全文)

1 业绩增速超六成,公共卫生事件不改成长趋势

公司2020年上半年实现营业收入8.69亿元,同比增长16.0%;实现净利润1.45亿元,同比增长66.4%。净利润增速远高于营业收入的主要原因在于:1、上半年受公共卫生事件影响,尽管收入增速较小,但同期运营成本和费用得到有效控制,其中,营业成本同比增速11.4%,低于营收增速,与此同时销售费用缩减,下降43%,且管理费用基本与去年持平未增;2、去年同期仍存在银行借款,需支付利息费用,而去年底上市前银行贷款已全部偿还,因此今年上半年无银行利息支出,此外,较多的账面现金带来利息收入增加,截至报告期末,公司账面现金已由年初的26亿元增至29.5亿元。

利润率出现改善,其中物管板块毛利率提升明显。公司2020年上半年综合毛利率为29.3%,较上年同期上升2.9个百分点;归母净利率16.7%,较上年上升5.1个百分点。综合毛利率出现改善主要体现在:1、商业运营服务分部中得益于公共卫生事件期间公司人工能耗成本控制,毛利率由2019年的29.3%升至2020年中期的31.1%;2、住宅物管服务分部由于在管规模的扩大和增值服务收入的提升,毛利率由2019年的12.4%升至2020年中期的21.9%,提升9.5个百分点。随着公司进一步推进区域化整合管理,以及科技赋能,未来毛利率仍有提升空间。

2 经受公共卫生事件考验出租率仅下滑2个百分点,下半年开业面积135万方

截至报告期末公司总在管面积1863万平,合约面积2981万平,下半年集中开业新项目。不同分部来看,截至2020年中期,公司商业在管面积698万平,上半年无新项目开业,合约面积990万平,较去年底增长11.6%,其中已签约未在管面积/在管面积约为41.8%;住宅在管面积1165万平,较去年底增长1.2%,合约面积1991万平,同比增长1.9%,其中已签约未在管面积/在管面积约为70.9%。公司2020年计划新开业项目13个(其中1个为重新开业),集中在9-12月份,其中8个项目位于长三角。

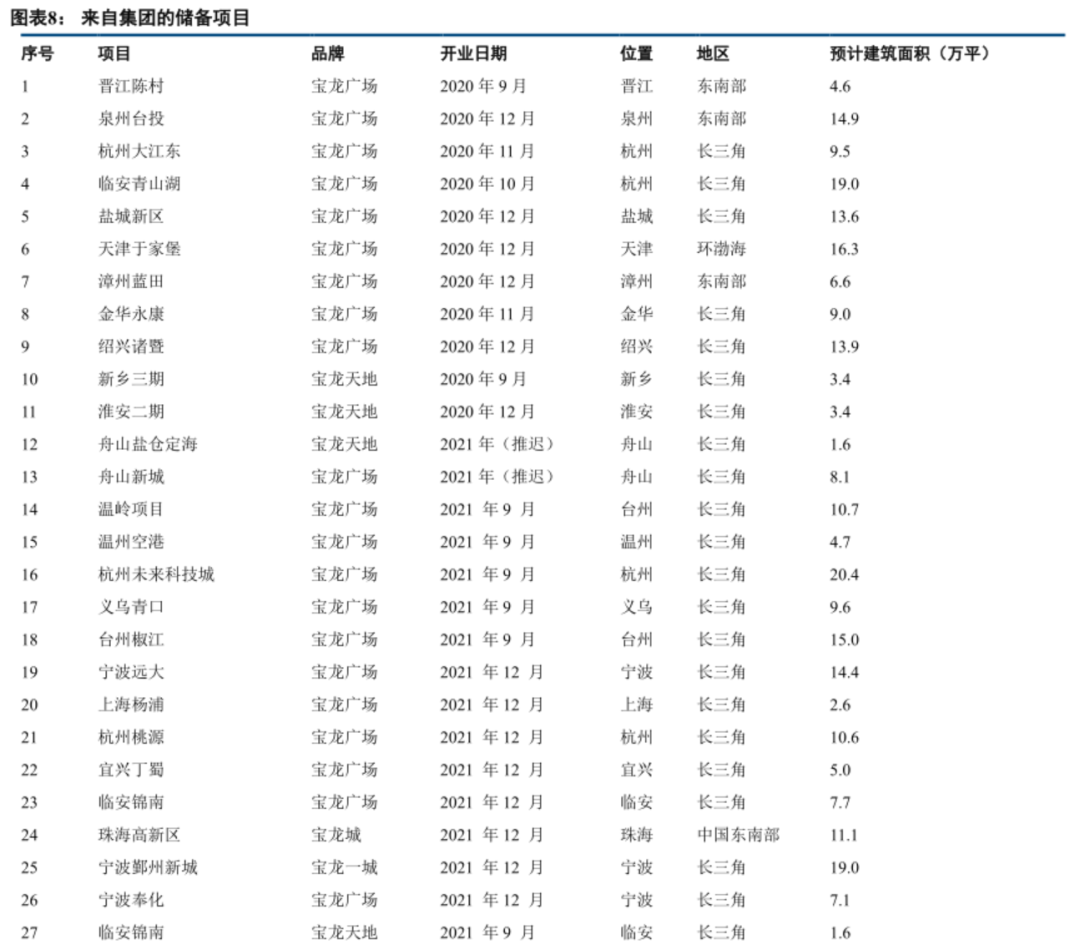

目前未来三年公司计划开业面积399.3万平,占目前在管面积57.2%,项目主要布局在长三角。分来源来看,目前公司来自集团的储备商业项目面积355.7万平,来自独立第三方的储备项目面积43.6万平;分年度开业面积来看,2020/2021/2022年分别计划开业135.1/208.8/55.5万平;分区域来看,长三角占绝对比重,2020/2021/2022年长三角开业面积占比分别为69%/85%/91%。随着未来母公司商业地块的继续获取,以及公司自身的外拓和并购,在管或储备面积将在此基础上继续增长。

2020年中期,公司在管商场平均出租率87.1%,较2019年底仅下降2.3个百分点,得益于公司项目优质且运营实力强,经受住了公共卫生事件的考验。各产品线来看,宝龙一城、宝龙城、宝龙广场和宝龙天地的出租率分别为92.6%、90.7%、85.4%、87.9%,较去年底均有所下滑。

3 首单并购落地,传递发展决心

公司7月公告公司附属全资子公司上海御龙物业管理有限公司斥资4055万元收购浙江星汇商业管理有限公司60%股权。本次收购标的为浙江星汇商业管理60%股权,浙江星汇商管截至目前共管理14个零售商业项目,总建筑面积89万方。根据协议,浙江星汇商管的股东及实控人承诺2020-2024年浙江星汇商管将实现扣非后归母净利润分别为600/768/983/1258/1611万元,根据我们盈利预测,收购标的约占公司业绩比重在2%左右,且每年将实现28%增速。根据持股比例和各年业绩,简单测算5年内公司将收回约77%的投资额,投资回收期合理。本次收购符合公司深耕长三角的战略,公司将根据自身经验和管理水平进一步提升收购标的旗下合约项目的经营效率和盈利水平,并将标的业绩并表。尽管此次并购所占业绩比重较小,但我们认为,一方面可继续依托原有团队继续拓展项目,渠道优势得以整合,另一方面本次并购为公司上市后首单并购,并购计划的逐步兑现也将向资本市场传递积极发展的决心。

4 盈利预测与评级(删略)

5 风险提示

1、公共卫生事件可能反复,商场的开业可能不及预期,导致商业运营及管理服务收入增速和毛利率不及预期;

2、公司并购外拓速度可能不及预期,导致商业运营及管理服务收入增速不及预期;

3、预售管理服务可能受到公共卫生事件的不利影响,以及母公司住宅项目交付节奏可能不及预期,导致住宅物管服务收入增速不及预期。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP