建发国际集团(01908):销售、融资、布局优势明显,物业服务锦上添花

本文来自微信公众号“小齐论地产”,作者:齐东、陈鹏。

投资要点

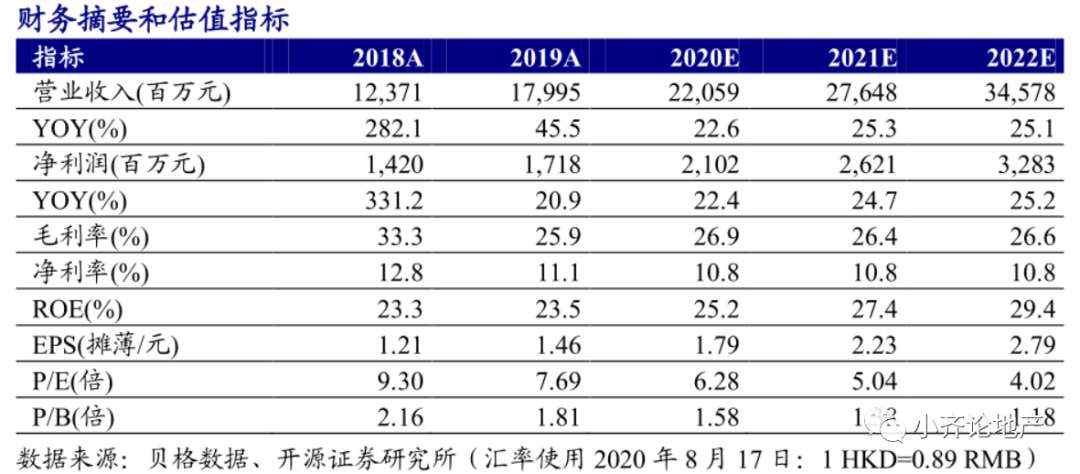

资源禀赋优越,销售、融资、布局优势明显,给予买入评级

建发国际集团(01908)背靠控股股东建发房产,在资源、融资、人员上将享受母公司的充分支持,致力于成为“房地产开发及房地产产业链综合投资服务商”。公司在布局上深耕大福建,同时战略进入华东、华南、华中核心一二线城市。近年来公司销售规模扩张迅速,拿地积极,兼具规模与品质。预计2020-2022年公司营业收入221、276、346亿元,同比增长22.6%、25.3%、25.1%;归母净利润21、26、33亿元,同比增长22.4%、24.7%、25.2%,EPS分别为1.79、2.23、2.79元,当前股价对应PE分别为6.3、5.0、4.0倍,首次覆盖给予“买入”评级。

销售规模飙升,土储质量兼备

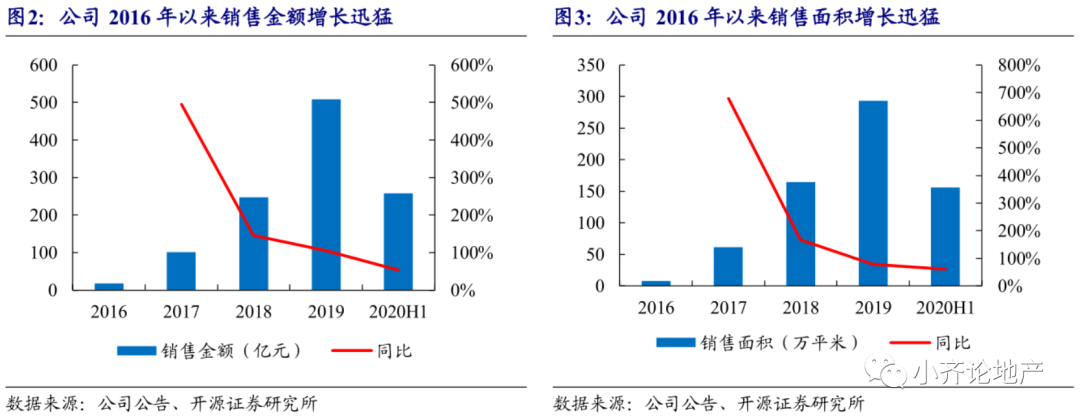

公司销售规模连续三年快速增长,2019年公司销售金额508.7亿元,同比增长104.8%;销售面积293.2万平米,同比增长78.6%;2020年上半年公司维持高速增长,销售金额257.58亿元,同比增长53%。公司土储质量兼备,主要布局二线城市,2019年土储可售建面为935万平米,预计能够满足2-3年开发需求。

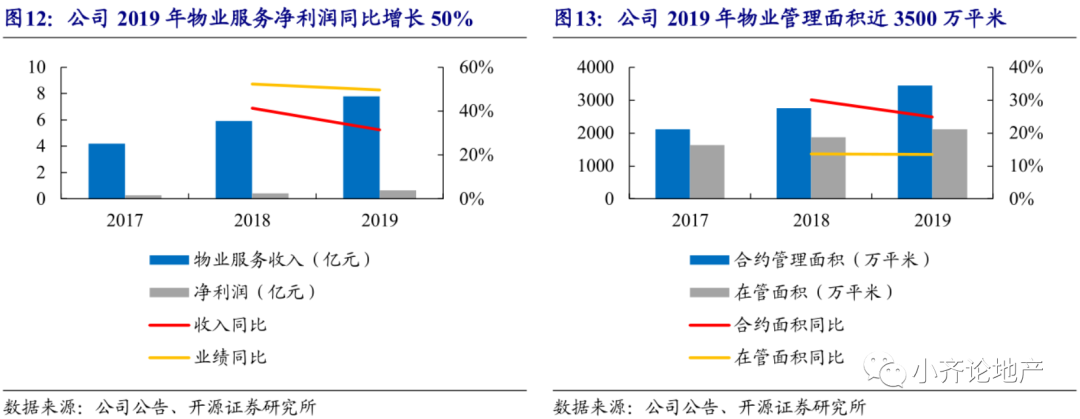

物业服务规模与业绩增长齐飞,品质优异获业主认可

建发服务2019年管理项目282个,服务客户逾13万户,合同管理面积3442万平米,同比增长25%;在管面积2121万平米,同比增长14%。公司表示合同管理面积每年可保持20%以上增速增长。2019年,公司物业服务收入7.79亿元,同比增长32%;净利润0.66亿元,同比增长50%;物业服务利润率持续上行,2019年净利率8.5%,同比提升1个百分点。

背靠集团,融资优势明显

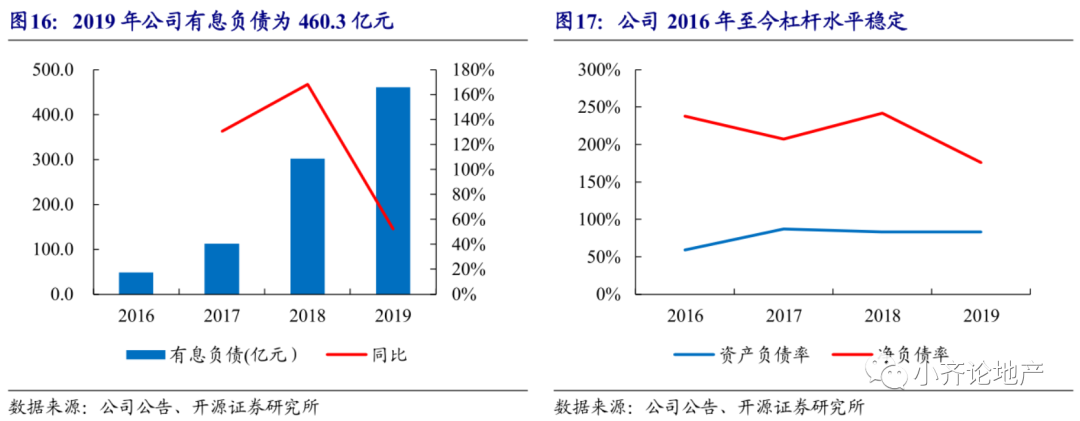

截至2019年底,公司有息负债为460.3亿元,同比增长52.3%;资产负债率83%,净负债率176%,同比下降66个百分点;加权融资成本5.4%。公司背靠建发集团,资金端可以获得来自母公司的充分支持,融资成本优势明显。

风险提示:行业销售规模波动较大;政策调整导致经营风险;融资环境全面收紧;汇率波动风险。

正 文

1、 建发国际集团:快速成长的后起之秀

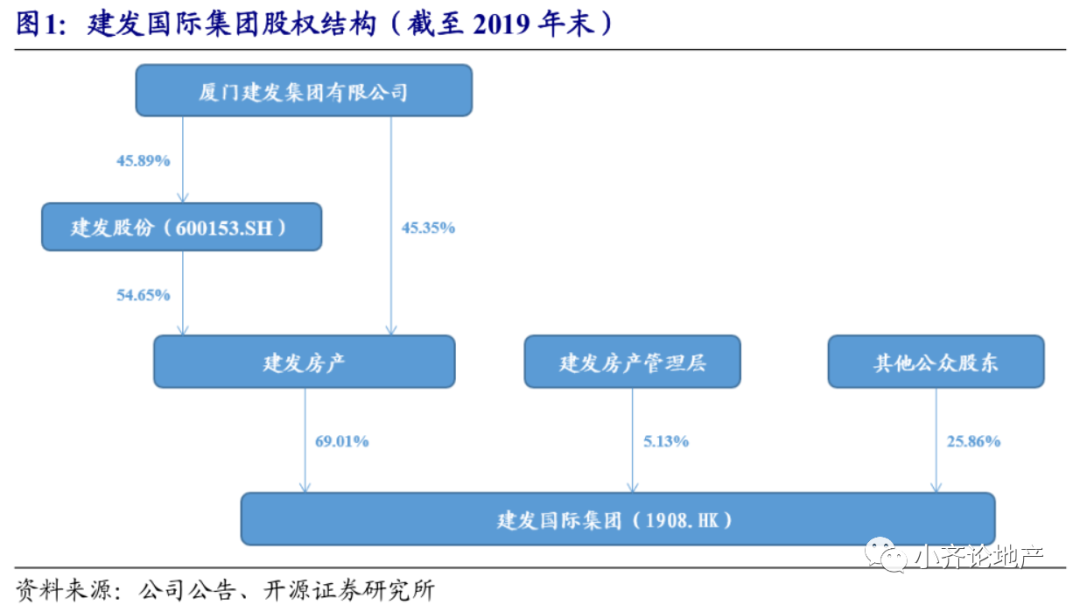

建发国际集团是世界500强厦门建发集团有限公司的成员企业,是中国房地产50强企业——建发房地产集团有限公司(以下简称“建发房产”)控股的香港主板上市公司。截至2019年末,控股股东建发房产的持股比例为69.01%。公司的实际控制人是厦门市国资委;建发房产管理层持有公司5.13%股权,其他公众股东合计持有建发国际集团25.86%股权。

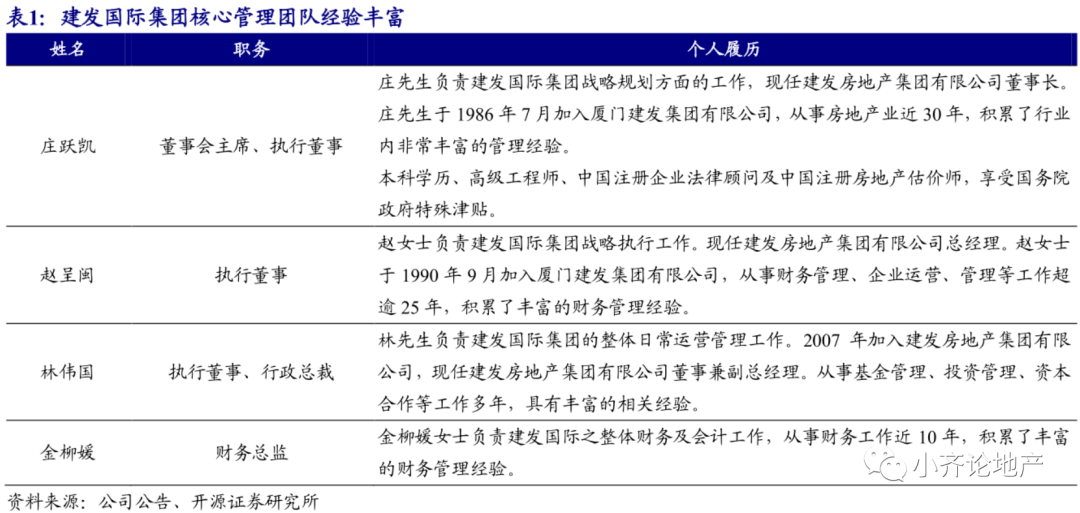

截至2019年末,建发国际董事会由8人组成,其中执行董事3人,分别是主席庄跃凯先生、赵呈闽女士、林伟国先生,非执行董事3人,独立非执行董事3人。

公司核心管理层包括主席庄跃凯先生、执董赵呈闽女士、行政总裁林伟国先生、财务总监金柳媛女士。核心管理团队基本都拥有多年的房地产项目开发操盘和管理经验,公司近几年的快速发展也证明了管理团队能力突出。

2、 销售规模快速扩张,土地储备充沛

公司作为行业的后起之秀,近三年销售规模快速飙升。2019年公司实现签约销售金额508.7亿元,同比增长104.8%;销售面积293.2万平米,同比增长78.61%;公司持续注重回款率的提升,2019年达94%。2020年上半年,公司继续维持高速增长,实现签约销售金额257.58亿元,面积155.85万平米,同比分别增长52.88%、60.84%。根据公司公告,预计2020全年公司销售规模有望达到700亿元。

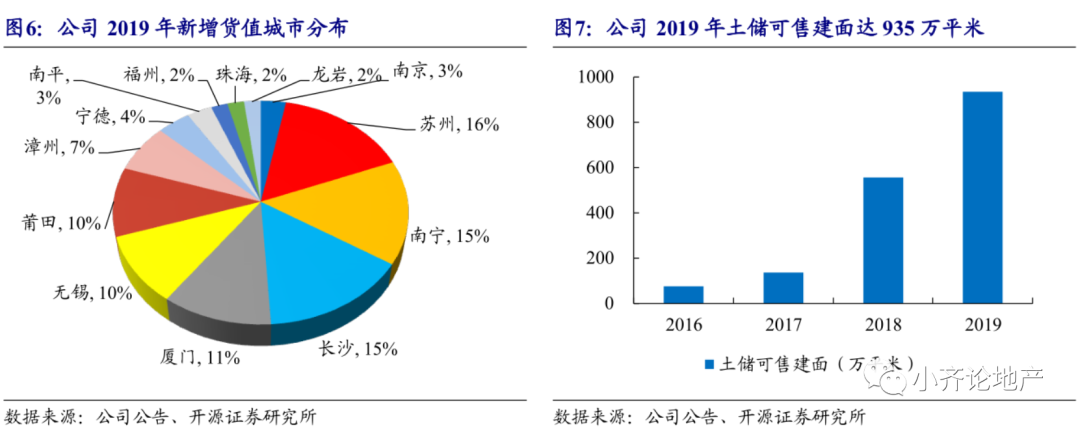

自2015年以来,建发国际集团通过土地招拍挂、关联方资产收购、项目合作开发等多种方式参与优质房地产开发项目,先后进驻厦门、福州、苏州、南京、杭州、长沙、武汉、广州、深圳、珠海、南宁等30个城市,布局福建、华东、华中、华南等区域市场,深耕强二线城市。2019年全年公司共获取40宗地块,累计可售面积667万平米,拿地金额420亿,楼面均价7508元/平米,占当期销售均价约43%。

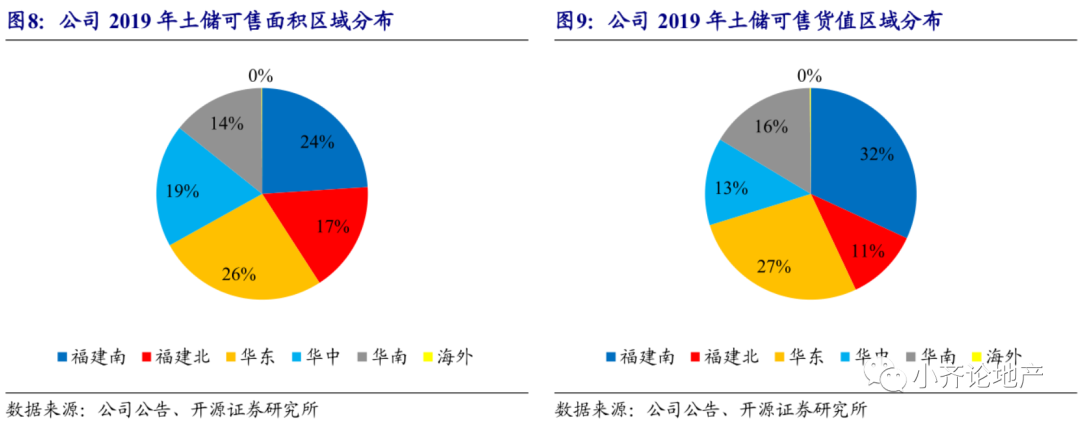

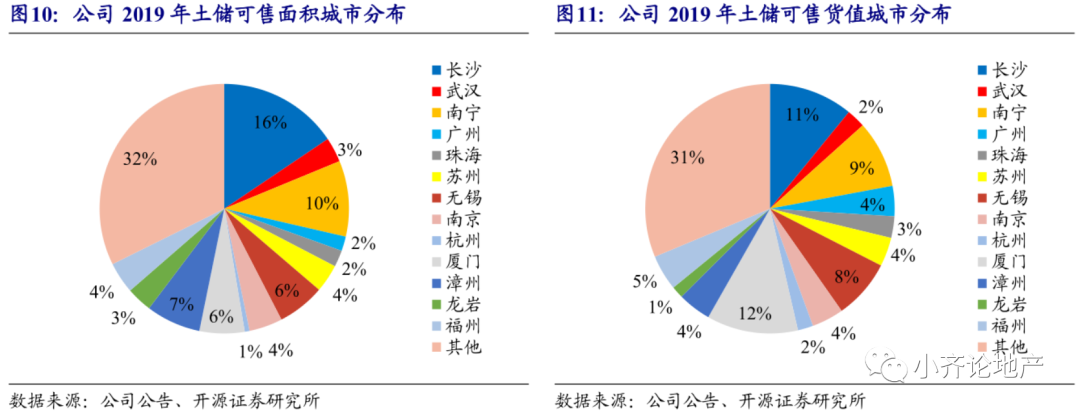

2019年,公司在手土储可售建面为935万平米,同比增长68%;总货值1620亿元,同比增长35%。区域分布看,福建仍然是公司的基本盘,公司土储中有43%可售面积布局在福建区域,此外华东区域占比27%。

从城市能级看,公司土储持续深耕核心一二线城市,一二线城市土储可售面积占比达76%,三四线城市占比仅24%。公司布局的三四线也大多位于福建区域,相对于内地的三四线城市基本面更加具备韧性。

3、 物业管理规模、利润增长持续靓眼

物业管理规模增长可观。公司旗下建发服务集团有限公司是专业的城市服务运营商,提供住宅、写字楼、医院、城市综合体等物管服务业务,业务覆盖32个城市。建发服务2019年管理项目282个,服务客户逾13万户,合同管理面积3442万平米,同比增长25%;在管面积2121万平米,同比增长14%。公司公告表示合同管理面积每年可保持20%以上增速增长。

2019年,公司物业服务收入7.79亿元,同比增长32%;净利润0.66亿元,同比增长50%;物业服务利润率持续上行,2019年净利率8.5%,同比提升1个百分点。

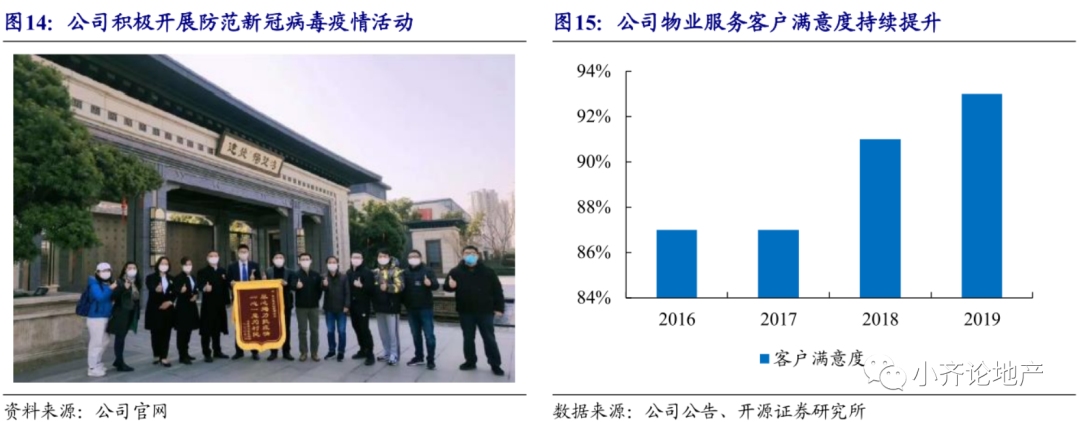

建发服务备受市场认可,位列2019年中国物业服务百强企业第41位;公司物业客户满意度逐年提升,2019年达93分,2019年物业服务满意度位列赛惟榜单地产行业第3,高美誉度服务备受业主认可。

4、 背靠集团,融资优势明显

2016年至今公司处于快速扩张阶段,有息负债也有所提升,但短期偿债压力较小。截至2019年底,公司有息负债为460.3亿元,同比增长52.3%;从结构看,公司金融机构借款中短期债务占比仅28%。公司资产负债率83%,净负债率176%,同比下降66个百分点;加权融资成本5.4%,同比下降0.3个百分点。

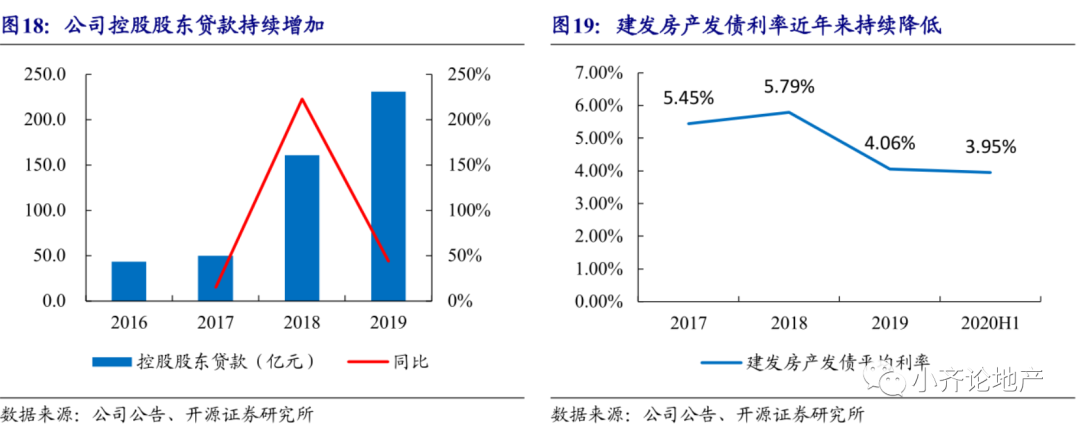

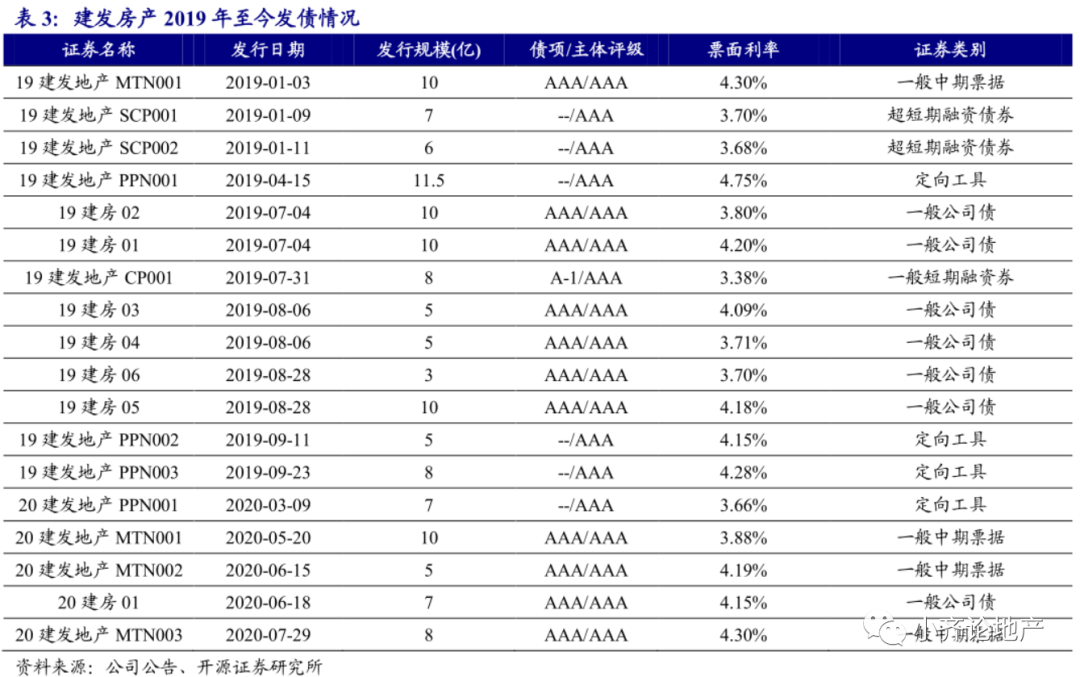

建发国际集团作为建发房产的控股子公司和建发集团的成员企业,在股东借款和融资上也享受很大优势,近年来公司获取了大量来自控股股东建发房产的股东贷款。2019年公司接受控股股东贷款合计230.8亿元,同比增长43.5%,而其股东建发房产本身融资利率非常低,2018年至今所发债券评级均为AAA级,2019年和2020年上半年平均发债利率仅为4.06%和3.95% 。

5、盈利预测与投资建议

建发国际集团目前营收仍然主要依赖于房地产开发结算业务,2019年公司房地产开发结算业务占比95%,考虑到公司2017-2019年公司销售规模增速较快,完成从101亿元至508亿元跨越,有效锁定未来2-3年业绩增速。

我们使用T期结算收入/(T-1/T-2期销售金额均值)来测算公司2020-2022年公司营收水平,预计未来三年T期结算收入/(T-1/T-2期销售金额均值)分别为55%、43%、42%,则可测算出2020-2022年房地产结算收入增速分别为21%、25%、25%。

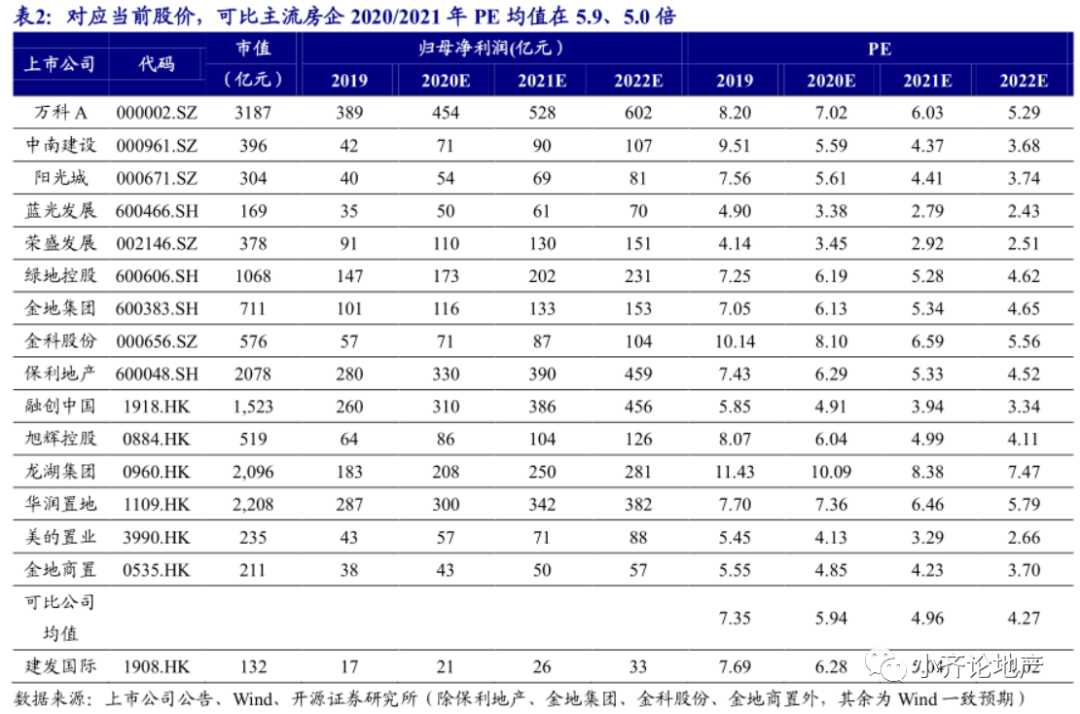

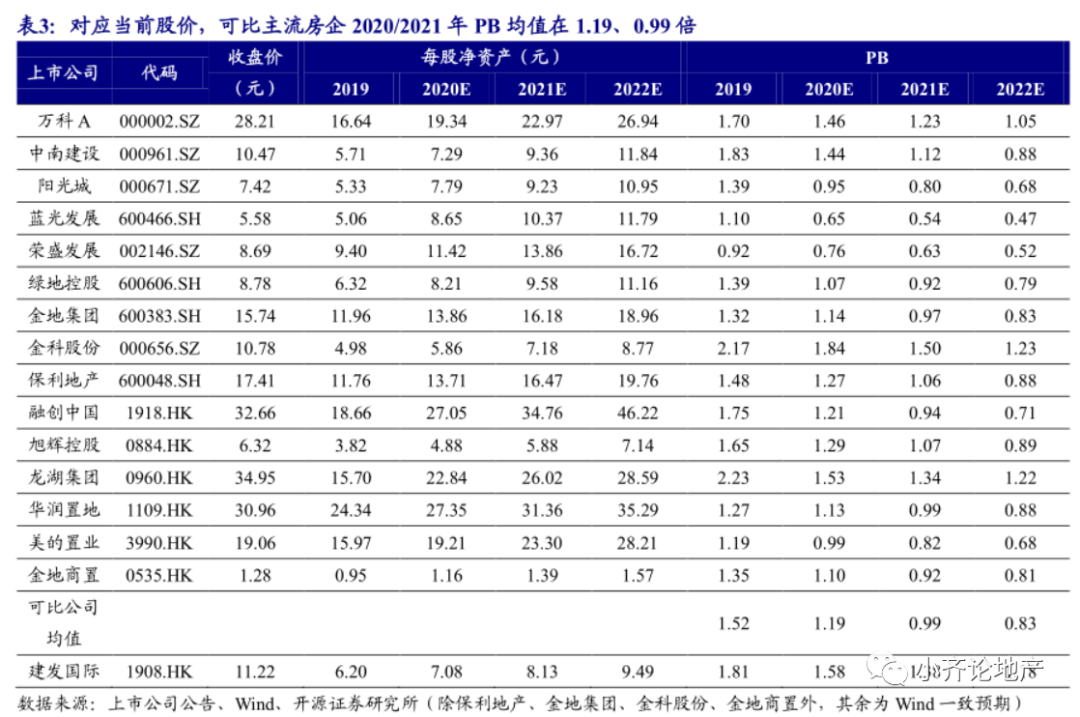

建发国际集团背靠控股股东建发房产,在资源、融资、人员上将享受母公司的充分支持,致力于成为“房地产开发及房地产产业链综合投资服务商”。公司在布局上深耕大福建,同时战略进入华东、华南、华中核心一二线城市。近年来公司销售规模扩张迅速,拿地积极,兼具规模与品质。预计2020-2022年公司营业收入221、276、346亿元,同比增长22.6%、25.3%、25.1%;归母净利润21、26、33亿元,同比增长22.4%、24.7%、25.2%,EPS分别为1.79、2.23、2.79元,当前股价对应PE分别为6.3、5.0、4.0倍。而2020-2022年行业可比主流公司估值均值在5.9、5.0、4.3倍,建发国际略高于行业平均水平,主要源于公司成长性更佳,业绩确定性更强。首次覆盖给予“买入”评级。

6、 风险提示

1)行业销售规模大幅下滑:行业销售规模整体下滑,房企销售回款将产生困难。

2)按揭贷款利率大幅上行:按揭贷款利率大幅上行则购房者购房按揭还款金额将明显上升,对购买力有损伤。

3)房地产政策大幅收紧:政策大幅收紧,则房地产销售将承压,带来销售规模下滑。

4)房企资金成本大幅上行:房地产企业资产负债率较高,资金成本上行将导致财务费用大幅增加,侵蚀利润。

5)港股波动性较大。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP