下半年房地产投资、销售、拿地如何走?

本文来自微信公众号“熊园观察”,作者:熊园、杨涛。

公共卫生事件以来我国经济持续修复,地产韧性是一大主因,其背后是各地房地产调控的差异化松动和货币宽松带来的利率下行。下半年,7.24房地产工作座谈会议、7.30政治局会议再次强调“房住不炒”以及近期各地有加码调控的趋势,对地产市场走势影响如何?全年地产投资增速将回升至多少?销售、拿地能否保持强势?本篇报告将对以上问题做出解答。

核心结论:预计下半年地产市场修复斜率将趋于放缓,全年地产投资增速修复至4.5%-6.5%,商品房销售面积小幅负增长-5%-0%。

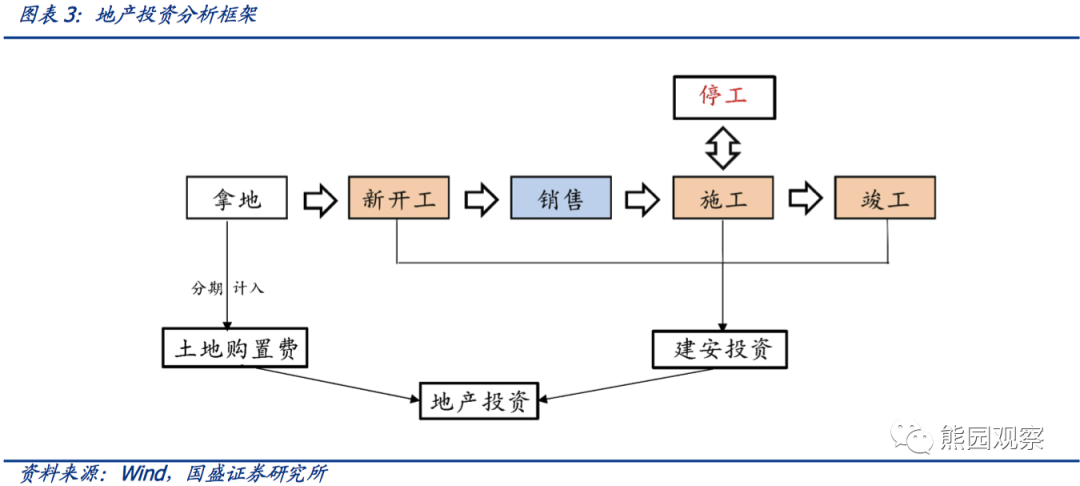

1、房地产投资分析框架:取决于拿地和施工,受销售影响大。地产投资主要由建安投资和土地购置费构成,分别占地产投资比重约60%、30%。地产投资的分析框架依据房地产开发的流程构建,包括“拿地-新开工-销售-施工-停工/竣工”几个环节,其中:建安投资主要取决于施工面积,土地购置费源于房企拿地金额的分批计入,销售是重要影响因素,其一方面直接影响房屋库存和房企预期,进而影响拿地、施工的积极性;另一方面影响地产投资资金来源,从而影响房企拿地、施工的能力。

2、全年地产投资增速有望4.5%-6.5%

>建安投资方面,预计全年增速约7.5%。建安投资主要有三种常见测算思路:

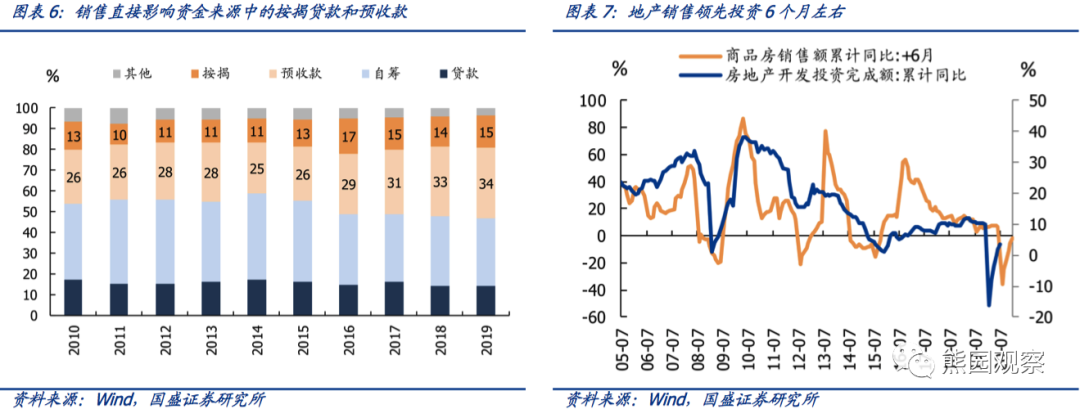

1)通过销售的领先性预测施工。历史上商品房销售一般领先地产投资6个月左右,但波动明显较大,今年货币环境较为宽松,商品房销售应呈回升趋势,但由于公共卫生事件影响,销售增速波动加剧,难以据其准确判断地产投资增速。

3)通过资金、周转率等因子直接拟合建安投资。考虑到建筑施工进度主要受到资金影响,进而影响房企资产周转率,同时为了更接近实际施工需求,引入钢材产量因素,三者共同作为自变量进行拟合,测算所得建安投资误差相对较小。就今年而言,预计全年新增社融同比增速约31%,资产周转率小幅下降至21%左右,全年钢材增速7%左右,对应建安投资增速7.5%。

3、下半年销售、拿地修复斜率可能明显放缓

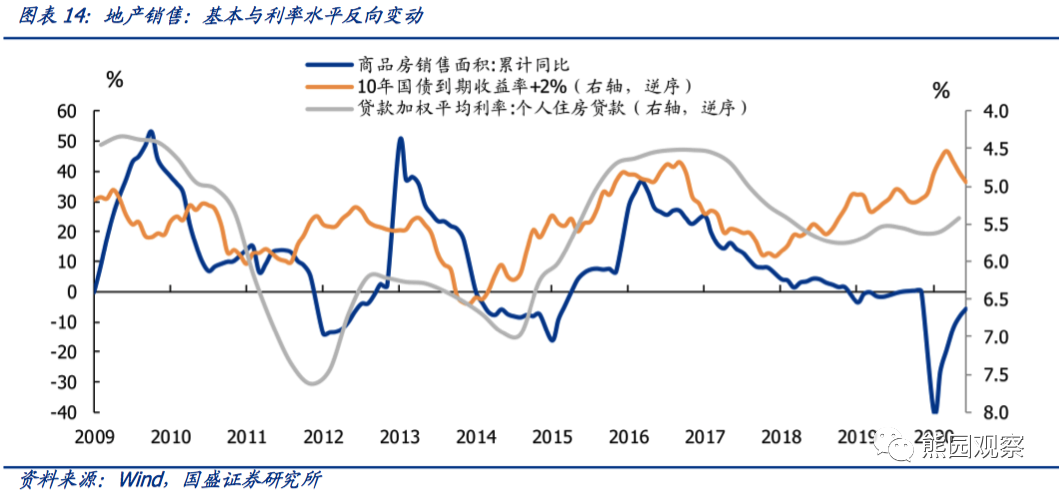

>商品房销售方面,预计全年可能实现-5%-0%的小幅负增长。中短期内,利率和政策是影响地产销售的两大主要变量。下半年预计房贷利率端将保持稳定,政策端可能有边际收紧、但仍偏向“名紧实松”。综合看,地产销售预计将延续修复态势,但受制于利率、政策边际收紧,修复斜率将明显放缓,全年商品房销售面积增速可能实现-5%-0%的小幅负增长。

>土地成交方面,预计下半年增速趋于放缓,全年增速仍较去年有明显提升。土地成交既取决于地方政府的土地供给,也取决于房企的拿地意愿和能力。其中供给主要取决于地方政府的地产政策调控倾向,需求主要取决于房企销售、资金、土地储备情况。下半年,预计土地供给将随政策边际小幅收紧,房企拿地意愿也将随销售、资金修复放缓而有所减弱。土地市场将较上半年有所降温,土地成交面积增速趋缓,但全年增速仍较去年有明显提升。

风险提示:公共卫生事件超预期演化、政策超预期变化。

正文如下:

二季度我国经济修复超预期,地产韧性是重要原因之一,其背后是地方政策的差异化松动、货币宽松带来的利率下行。往后看,下半年地产市场走势如何?全年地产投资增速将回升至多少?销售、拿地能否保持强势?本篇报告将对以上问题做出解答。

一、地产投资分析框架:取决于拿地和施工,受销售影响大

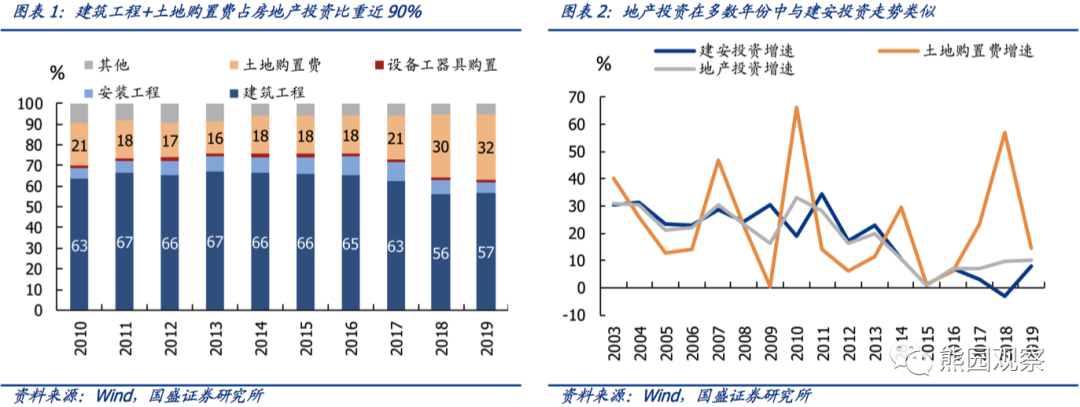

地产投资主要由建安投资和土地购置费构成。按照统计局的分类,房地产投资包括四个部分:建筑工程+安装工程+设备工器具购置+其他费用(主要是土地购置费),建安投资(建筑工程+安装工程)和土地购置费是房地产投资的主要组成部分。2019年,建安投资占地产投资比重约60%,土地购置费占比约30%,二者决定了地产投资走势。

地产投资的一般分析框架依据房地产开发的流程构建。具体而言,以期房为例,其开发流程主要包括“拿地-新开工-销售-施工-停工/竣工”几个环节,其中拿地和施工环节与地产投资的土地购置费、建安投资直接相关,销售环节对整个链条有重要影响。

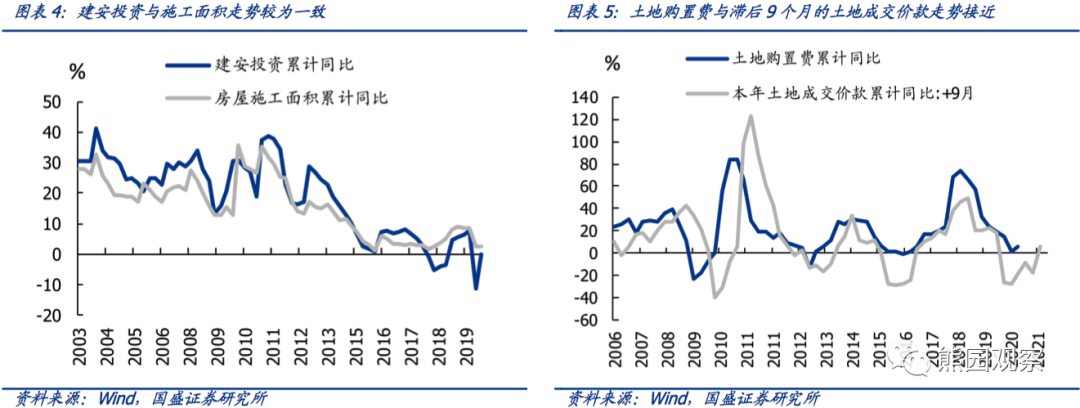

>建安投资主要取决于施工面积。建安投资在施工过程中逐步投入,单位投资强度变动不大的情况下,建安投资主要取决于施工面积,从数据上看,建安投资与施工面积走势较为同步。按统计局定义,施工面积包括五个部分:上期跨入本期继续施工+本期新开工+本期竣工+上期停缓建在本期恢复施工+本期施工后又停缓建的房屋建筑面积。可认为施工类似于蓄水池,取决于新开工(流入)、停工/竣工(流出)。

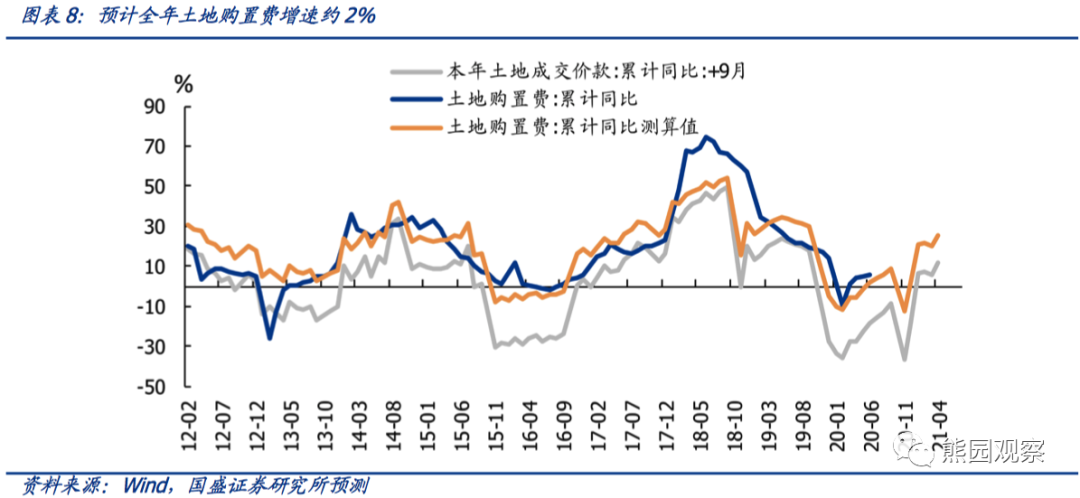

>土地购置费源于房企拿地金额的分批计入。根据统计局定义,土地购置费是地产企业取得土地使用权而支付的费用,按实际发生额填报,分期付款的应分期计入。从数据上来看,土地购置费滞后土地成交价款9个月左右。

>销售仍是影响地产投资的重要变量。如上所述,土地购置费和建安投资是地产投资的主要组成部分,分别取决于房企拿地和施工。而销售作为地产开发过程的核心,是影响房企拿地和施工的重要因素。这是由于:

1)直接影响:销售好坏反映需求强弱,直接影响房屋库存和房企预期,进而影响房企拿地、施工的积极性;

二、全年投资增速可能为4.5%-6.5%

地产投资的构成中,土地购置费和建安投资的测算思路差异较大,在此分别测算:

建安投资方面,其测算主要有三种常见思路:

1) 销售领先施工。如按照上述地产开发链条,销售应当对施工有一定领先性,则可以根据销售面积增速预测建安投资;

2) 通过新开工、停工倒推施工。如前所述,建安投资主要取决于施工面积,而施工面积包含新开工面积和竣工面积,不包括一直停工的面积。据此可构建公式如下:本期施工面积=上期施工面积+本期新开工面积-上期竣工面积-上期和本期一直停工的面积。其中上期施工和竣工面积已知,理论上若能预测出本期新开工和停工面积就可以倒推出本期施工面积。

3)通过资金、周转率等因子直接拟合建安投资。选取影响或直接反应建安投资(施工进度)的因子,如资金、周转率、钢材消耗等,对其走势进行预测,进而拟合预测建安投资;

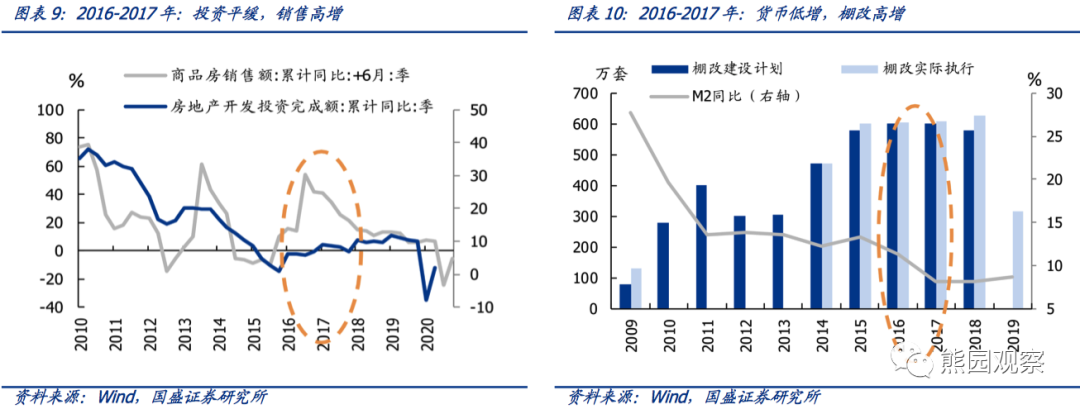

方法一:销售增速波动较大,难以借此准确预测投资增速。从历史数据来看,商品房销售在多数时间领先地产投资6个月左右,但波动明显较大,不利于准确预测。2016-2017年二者出现了较大的背离,我们认为其背后原因在于2016年开始的金融去杠杆导致房企资金趋紧,施工、拿地的积极性明显下降,进而拖累投资增速,而同期实施的大规模棚改计划则刺激了地产销售,二者结合实现了地产去库存的目的。

就今年而言,棚改影响较小,货币环境较为宽松,商品房销售应呈回升趋势,但由于公共卫生事件影响,进一步加剧了销售增速的波动,难以根据销售增速准确判断地产投资增速。

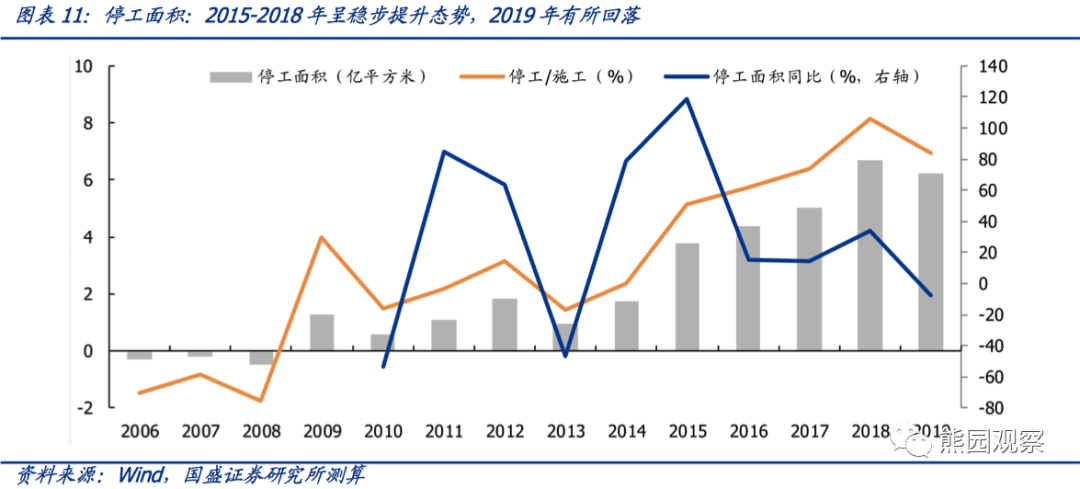

方法二:停工数据缺失,两变量增加误差,难以准确推算施工面积。首先,统计局并未公布停工相关数据,而利用“停工=上期施工+本期新开工-上期竣工-本期施工”测算历年停工面积,可发现2015-2018年停工面积及其占施工面积的比例呈现稳步提升态势,2019年则有所回落。停工面积占施工面积的比例近年来已经达到6%以上,影响已经不容忽视。

其次,停工和施工是对立概念,影响因素较为类似,若通过影响因素拟合停工面积,不如直接拟合施工更精确,且新开工测算可能进一步增加误差,因此通过新开工、停工面积倒推施工面积的方法难度较大。就今年而言,宽松货币环境下社融增速有望较去年明显提升,但周转率可能出现回落,也难以从定性角度判断停工走势。

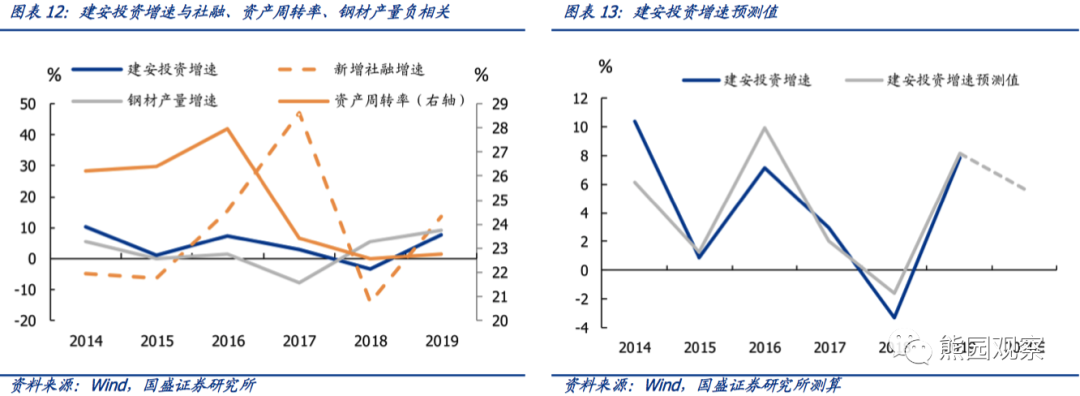

方法三:使用社融、资产周转率、钢材产量增速回归预测,误差相对较小。建筑施工进度主要受到资金影响,进而影响资产周转率,同时为了更接近实际的施工需求,我们引入钢材产量因素,三者共同作为自变量进行拟合,发现所得建安投资增速预测值与真实值差距相对较小。

就今年而言,1)社融方面,我们预计宽松货币环境下,全年新增社融有望达33.5万亿,同比增速约31%(具体请参考前期报告《上半年货币政策和财政政策执行报告的8大信号》);2)资产周转率方面,由于房企竣工后才能确认收入,营收通常滞后销售2年左右,而2018年商品房销售额增速较2017年小幅回落,我们预计今年资产周转率小幅下降至21%左右;3)钢材产量方面,累计增速已由今年2月低点的-2.5%修复至1-7月的3.7%,考虑下半年南方雨季影响消退,施工进度可能加快,可能拉动全年钢材增速达到7%左右;对应建安投资增速约7.5%。

综上所述,我们预计2020年全年土地购置费增速约为2%,假设地产投资其他费用与其增速相同,对应规模49500亿元;建安投资增速约为7.5%,假设设备工器具购置与其增速相同,对应规模89950亿元。二者合计可得今年地产投资规模约139500亿元,对应增速约为5.5%,考虑误差预计全年地产投资增速可能为4.5%-6.5%。

三、下半年销售、拿地修复斜率可能将明显放缓

1. 商品房销售

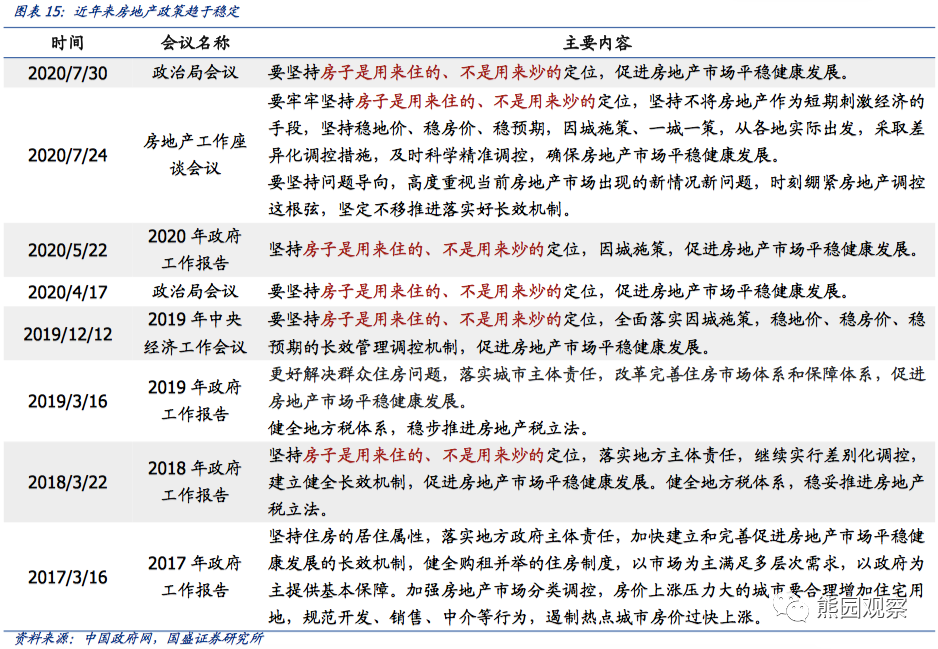

政策端,可能有边际收紧,但仍偏向“名紧实松”。近年来地产调控政策趋于稳定,始终坚持“房住不炒,因城施策”的原则。下半年中央房住不炒和地方差异化松动的博弈有望延续,结合7.24房地产工作座谈会议表态,在稳增长压力较上半年减轻的环境下,预计政策端可能也有边际收紧,但整体仍偏向“名紧实松”。

综上所述,短期看,下半年地产销售预计将延续修复态势,但受制于利率、政策边际收紧,修复斜率将明显放缓,全年商品房销售面积增速可能实现-5%-0%的小幅负增长。

2. 土地成交

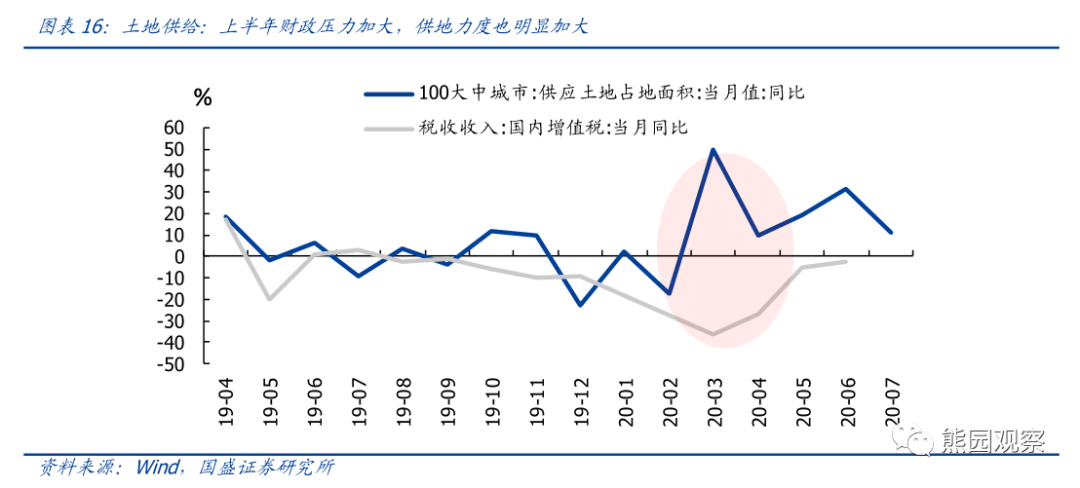

土地供给主要取决于地方政府的地产政策调控倾向。以今年上半年为例,受公共卫生事件影响,3月当月增值税下降36.3%,地方政府财政压力、稳经济压力明显加大,同期房地产政策趋于放松,供地力度也明显加大,3月土地供应面积同比增速逆势提升至50.1%,创近2年来增速新高。

拿地需求主要取决于房企销售、资金、土地储备情况等。如上文所述,拿地是地产开发流程的起始环节,销售情况一方面直接影响房企预期,进而影响拿地意愿,另一方面与其他资金来源共同决定房企的拿地能力。从数据上来看,土地成交与商品房销售、资金走势较为一致。

就今年下半年来看,预计土地供给可能将随政策边际小幅收紧,同时房企拿地意愿也将随销售、资金修复速度放缓而减弱。整体来看土地市场将较上半年有所降温,土地成交面积增速趋于放缓,但全年增速仍较去年有明显提升。

风险提示:

1、公共卫生事件超预期演化:如海外输入导致国内公共卫生事件二次暴发,可能拖累地产施工。

2、政策超预期变化:如全球经济发生衰退甚至金融危机,地产政策可能明显放松。如地产市场过热,调控政策可能加码。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP