浙商证券:数据化提效叠加冷冬利好,全面看多20Q4服装板块

本文来自微信公众号“纺服新消费马莉团队”,作者:马莉腾曦骥川陆雨。

报告导读

数据化改革提效叠加天气利好,全面看好服装龙头20Q4重现17Q4-18H1板块大行情。

投资要点

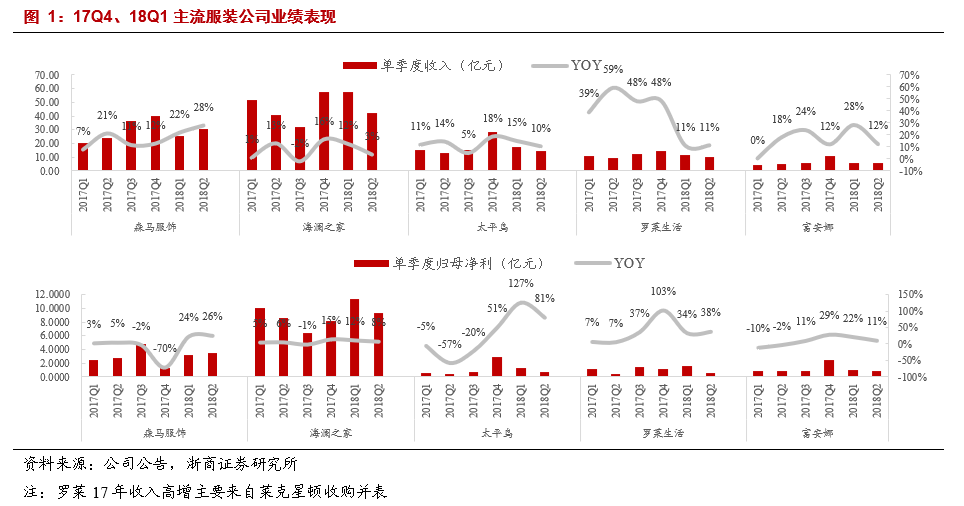

17Q4/18H1服装板块超额受益明显,天气利好+龙头自身改革双重驱动

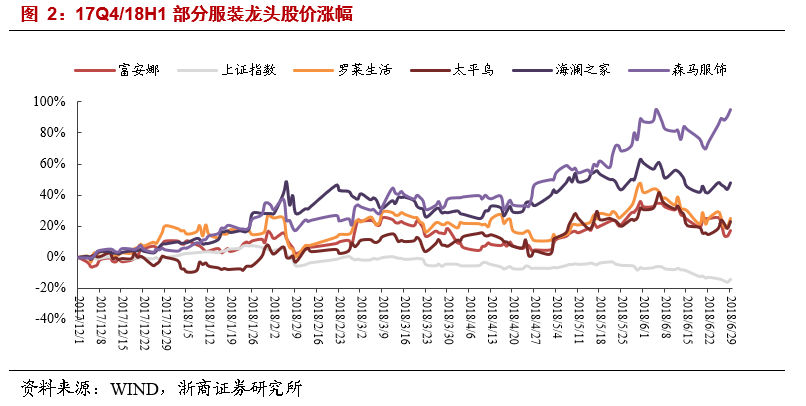

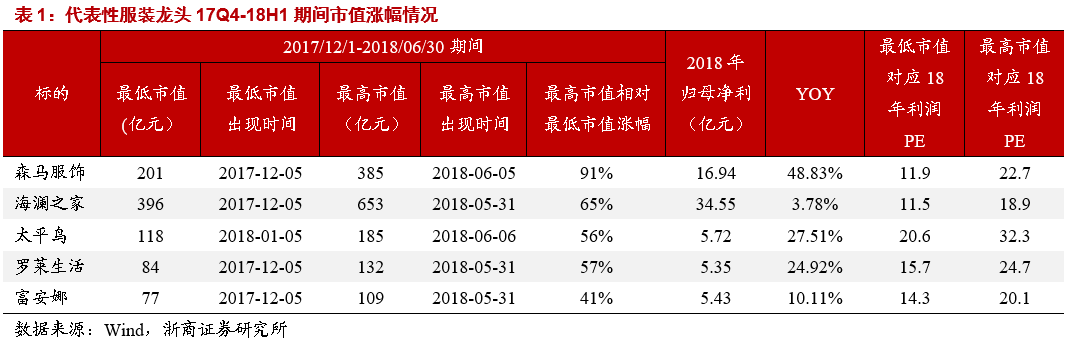

服装的上一轮行情可追溯到17Q4,全行业12年开始的零售改革到17年调整基本完成,渠道库存基本理顺、渠道冲回正向增长;叠加冷冬天气以及春节靠后利好,各服装品牌龙头在17Q4-18H1持续录得优秀收入表现,带动板块相较大盘表现出明显超额收益,龙头森马服饰17年12月-18年6月涨幅超过90%,从估值看,当时服装品牌动态估值均在20X以上,太平鸟最高估值超过30X。

短期看:十一销售数据超预期,冷冬+低基数+春节晚保证服装品牌今冬业绩可期

今年的十一在假期叠加降温的两重利好下,主流上市公司在假期8天期间无论线上线下都有非常明显的增长提速。同时上游江浙织机开工率在十一更是创下14年以来新高。我们认为在19Q4暖冬带来的低基数下,20年冬季服装板块有望集体迎来强劲的业绩复苏趋势。

长期看:全力推进数据化,服饰龙头运营能力再上新台阶

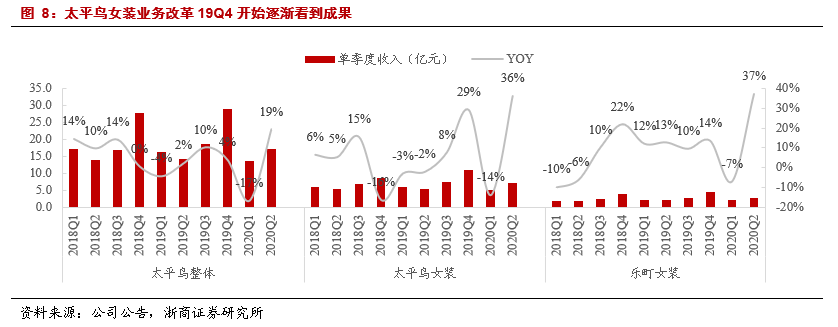

20年是中国服装品牌从零售导向转向消费者导向的元年。以安踏体育和太平鸟为首服装品牌在20年卫生事件刺激下开启了全面数字化转型进程,希望用更加直接的方式面对消费者,并依靠直接分析消费者数据指导公司的货品开发并优化组织流程。太平鸟女装在依靠线上数据发掘消费趋势指导产品选择后业绩提升明显,20Q2卫生事件下公司录得上市以来最快单季度收入增速。

标的推荐

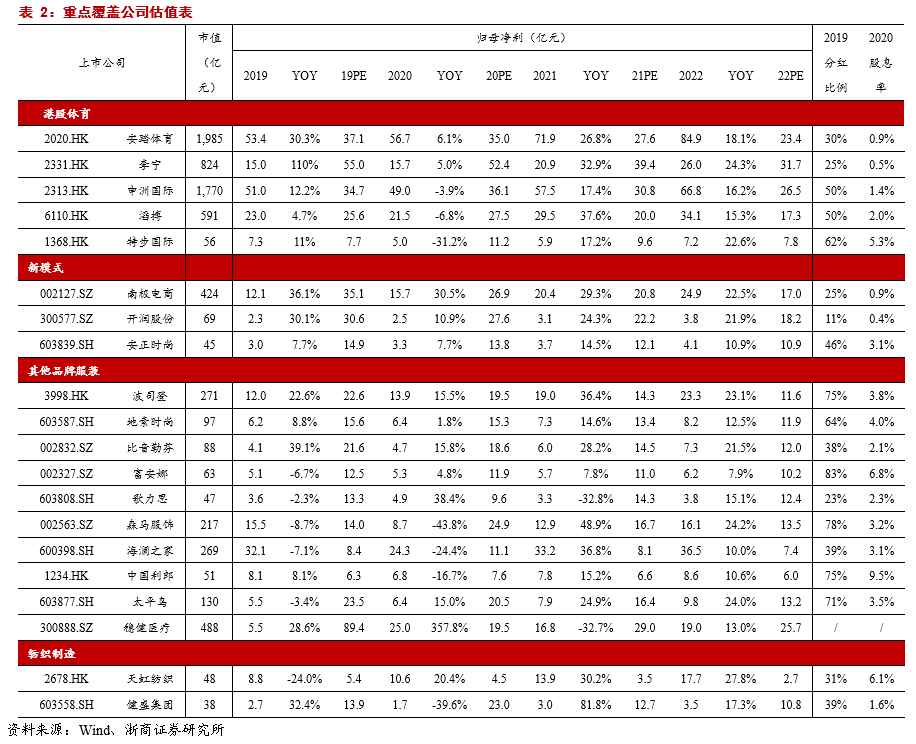

在冬季天气和过年时间的外因帮助以及数据化全面推进下上市公司自身运营能力全面升级的内在驱动下,我们全面看好20Q4服装板块行情,目前板块龙头估值相较17Q4/18H1仍有明显提升空间,重点推荐太平鸟(对应20/21 PE 21X/16X)、南极电商(对应20/21 PE 30/23X)、波司登(对应21/22财年PE 22/16X)、比音勒芬(对应20/21 PE 20X/16X)、地素时尚(对应20/21 PE 16X/14X),同时建议关注李宁(02331)、安踏体育(02020)、申洲国际(02313)以及A股海澜之家、森马服饰等龙头。

报告正文

1. 2017Q4/2018H1服装板块行情回顾

17Q4/18Q1服装板块经历了一波全板块行情,在冷冬及过年较晚的利好因素下,经过多年改革能力逐步加强的服装龙头销售数据全面向好。

1.1. 17Q4/18H1涨幅回顾:板块整体录得明显超额收益

服装的上一轮行情可追溯到17Q4——从2012年开始的全行业零售改革调整告一段落,线上蓬勃发展同时线下重启渠道扩张,叠加冷冬以及春节靠后带来的利好,以森马服饰为代表的诸多服装公司在17Q4及18QH2都表现出了明显高于以往年份的收入和利润增长幅度。

在服装消费数据及服装品牌公司报表收入全面向好的背景下,A股服装公司在17Q4/18H1表现出了强劲的增长势头,森马服饰17年12月至18年6月涨幅超过90%,其他龙头包括海澜之家、罗莱生活、太平鸟、富安娜等也均录得可观涨幅,相对大盘表现出了明显的超额收益。

从当时的估值上来说,太平鸟在18H1最高达到过对应当年的32X,其他龙头的动态估值也均在对应当年20X之上。

1.2. 上涨基本面:龙头自身渠道及供应链改革叠加天气利好双重驱动

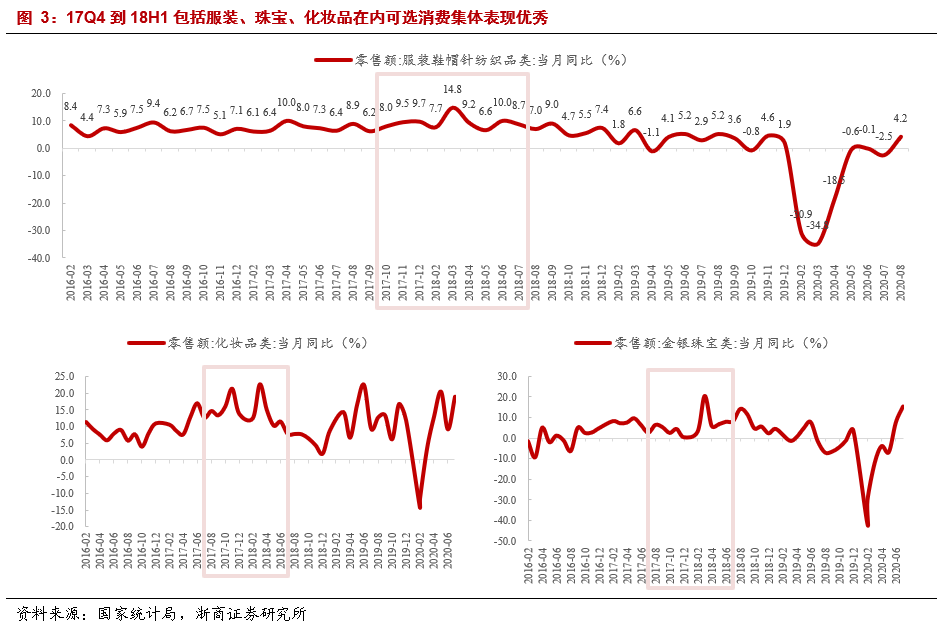

17Q4/18H1服装板块性的机会主要由于于四大方面:1)宏观经济2017年表现向好,利好消费。17Q4到18H1包括服装、化妆品、珠宝在内的可选消费普遍表现强劲。

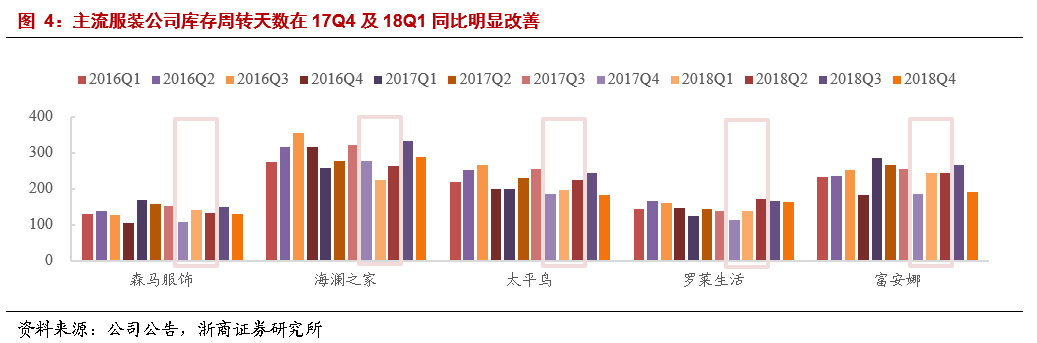

2)服装行业2011年以来渠道调整持续至17年,渠道库存已基本清理至正常水平。1)主品牌门店数量基本停止收缩;2)同店恢复正增长;3)渠道库存得到有效控制。包括女装、男装、家纺、运动行业在17年Q3的报表表现可以看到渠道库存出清卓有成效、周转明显改善。

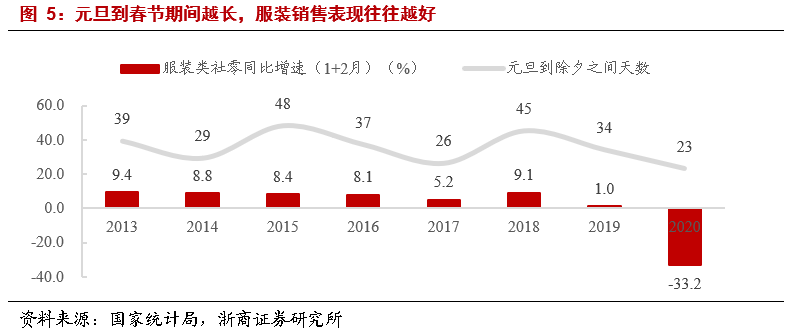

3)17年北方冬季较冷叠加18年春季较晚,利好纺服业整体销售。一方面由于17年北方冬季较冷,各品牌17年四季度零售情况良好,我们认为这将对各品牌17Q4报表收入带来提振;另一方面18年春节较晚有望利好18年一季度销售,这主要是由于元旦至春节之间往往是高毛利冬装的销售旺季,而春节的提前则会缩短这一黄金销售时间段;同时春节之后由于假期的结束,消费需求往往相对较淡,因此春节的前后对整个Q1的销售有着较大的影响。我们从数据上也能观察到这一情况的出现。除去受到暖冬影响的15、16年,其他年份这一趋势均较为明显。

4)龙头多年致力商品+供应链+零售端全面提效,优势沉淀下17Q4以来基本面表现突出。伴随着渠道调整,纺服品牌龙头在过去几年发力全面提效,商品端加强企划、选款能力,供应链端精简供应商团队,订单更集中向优质供应商发放,保证稳定交期及品质,零售端加强对终端销售及库存数据掌握,通过零售数据反馈拉动供应链补单,致力好品卖深。多管齐下下龙头领先优势愈发明显,叠加17Q4以来零售大环境多重利好,基本面表现突出。2. 短期看:十一销售数据超预期,冷冬+低基数+春节较晚保证服装品牌今冬业绩可期我们认为20Q4同样也已经具备了17Q4行情的基础。从短期看,在天气转冷下各服装品牌十一销售数据明显好转,同时在冷冬预期下上游的开工率也明显提升。

2.1. 十一销售数据明显好转,冷冬预期下行业需求有望明显回暖

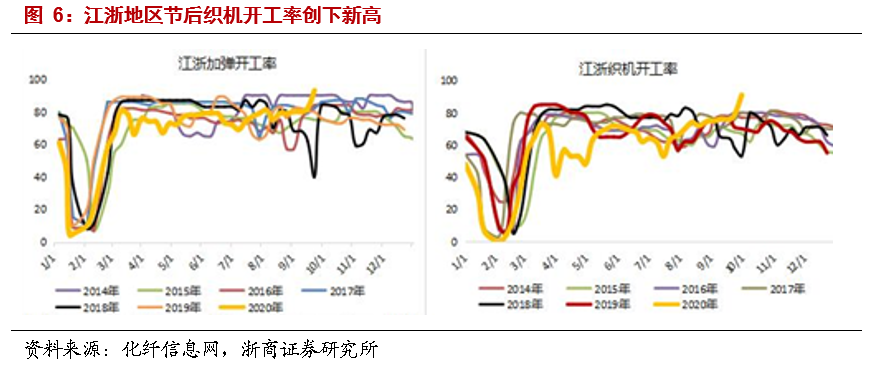

今年的十一在假期叠加降温的两重利好下,主流上市公司在假期8天期间无论线上线下都有非常明显的增长提速现象;在国庆强劲的销售数据支撑下,江浙地区的织机开工率在国庆后半阶段提升显著超过90%,达到了14年以来的最高值。这样的开工率说明下游服装品牌在冷冬预期下已逐渐开始补库,行业对今年冬天的信心明显提升。

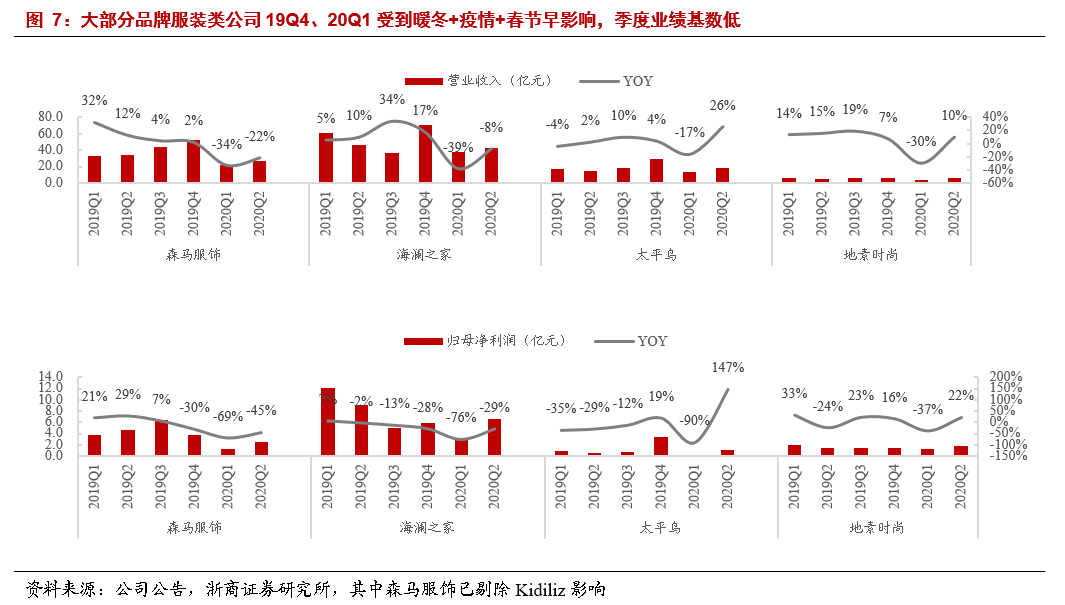

2.2. 19Q4受暖冬影响销售低基数为20Q4打下基础

龙头品牌在19Q4经历了暖冬影响并在20Q1受到卫生事件和过年时间影响,销售基数均相对较低,这也为这些龙头品牌今年的增速打下了基础。

3. 长期看:全力推进数据化,服饰龙头运营能力再上新台阶

自17年以来的渠道和供应链改革后,服装品牌在对终端渠道的控制以及供应链的反应速度上均已经有了明显的提升,以往单纯依靠订货会的盲目订货形式基本已经不复存在,依靠小单快反的方式来管理库存成为龙头品牌公司常态,批发模式向零售模式的转型基本完成。我们看到,我国服装品牌正在迈入第三步即以消费者为导向的数字化阶段。

在17年已有的改革基础上,以安踏体育和太平鸟为首服装品牌在20年卫生事件刺激下开启了全面数字化转型进程,希望用更加直接的方式面对消费者,并依靠直接分析消费者数据指导公司的货品开发并优化组织流程。

以太平鸟为例,在多年的供应链管理水平提升的基础上,公司女装在19H2开始依靠线上销售数据发现消费趋势,并在线上销售数据的指导下重新设计快单或对爆款进行追单,让线上的销售数据真正反哺整个公司的产品开发方向。同时公司的组织流程也全面转向数据驱动,部门之间打破隔离器围绕线上发现的爆款抱团作战并实行超额分享制,员工积极性得到全面激发。

从投资建议来看,在冬季天气和过年时间的外因帮助以及数据化全面推进下上市公司自身运营能力全面升级的内在驱动下,我们全面看好20Q4服装板块行情,目前板块龙头估值相较17Q4/18H1仍有明显提升空间:

1)从自身管理能力提升以及增长潜力角度,建议重点关注太平鸟(对应20/21 PE 21X/16X)、南极电商(对应20/21 PE 30/23X)、波司登(对应21/22财年PE 22/16X)、比音勒芬(对应20/21 PE 20X/16X)、地素时尚(对应20/21 PE 16X/14X);

2)建议继续关注运动主线的李宁(对应21年PE 39X)、安踏体育(对应21年PE 28X)、申洲国际(对应21年PE 31X);

3)同时A股白马龙头中海澜之家(对应21年PE 9X)、森马服饰(对应21年PE 18X)相较17/18年估值同样处于低位,随业绩复苏估值有望实现上行。

4. 风险提示

1)卫生事件影响消费热情;2)气候意外变化影响冬装销售

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP