支架集采新规恐慌:这场赌局没有企业赢家

全国支架集采终究还是安排上了。

虽然此前各省市有试点集采支架,但市场总认为支架和仿制药不一样,支架是非标品,而仿制药是标准品,因此支架全国大面积集采的可能性低,但10月16号,国家组织高值医用耗材联合采购办公室发布《国家组织冠脉支架集中带量采购文件》,代表国家冠脉支架集采方案正式落地。

由于此次集采规则和以往不一样,因此导致市场恐慌,高值耗材相关个股纷纷重挫。港股的微创医疗(00853)、爱康医疗(01789)大跌逾11%,A股的乐普医疗(300003)、凯利泰(300326)、大博医疗(002901)等纷纷大跌。

那么到底是何种集采规则,才导致如此大的市场杀伤力呢?

以价换量行不通了

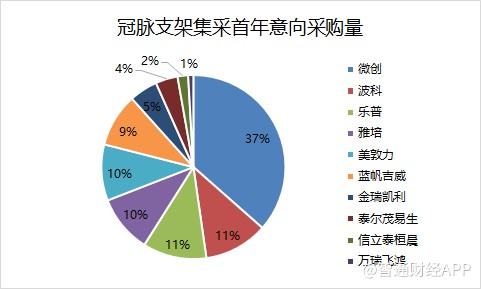

此次集采大约107万根,按照80%倒算,对应134万根的报量,算上乐普、吉威等不在此次集采范围内的不锈钢支架,与大家常识判断的150万根全国销量是吻合的。反过来说,如果集采选择弃标,去争剩下20%市场,算是不得已的次优选择,毕竟冠脉支架和慢性病药品不一样,不大存在所谓的院外市场。

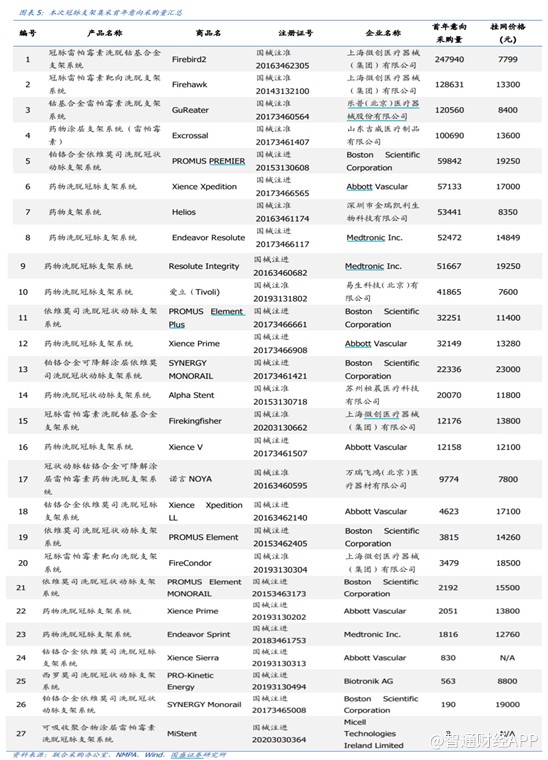

从大的角度来看,本次全国冠脉支架集采方案综合了此前诸多城市耗材集采试点的经验。品种确定方面参考了天津的3+N人工晶体带量采购方案,即“软晶体淘汰硬晶体”,旨在通过政策实现产品升级换代。因此本次冠脉支架集采的品种确定为材质为钴铬合金或铂铬合金,载药种类为雷帕霉素及其衍生物(依维莫司),未纳入不锈钢支架采购。

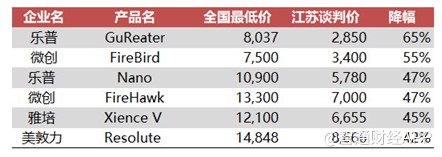

另外,价格则参考的是江苏省的带量采购价。具体来看,本次带量采购的价格申报规则是:申报价≤最低产品申报价1.8倍,或申报价>最低产品申报价1.8倍,但低于 2850元,以此来进行价格的限制。

2850元的数据参考的是江苏省的带量采购价。由于之前江苏省级冠脉支架集采,乐普的钴基支架从8000+降价65%到2850元,成为江苏集采最低价。所以,此次国家集采隐含的意思就是不管啥产品,如果愿意降到之前江苏集采最低价,基本上就能中标。

具体来看,本次采购共有12家企业,涉及27个产品,价格由低到高取10个品种(根据采购习惯,多取1/3品种入围)。

同一企业入围产品数量超出 3个时,按超出数量等量增补入围 。等量增补后,仍存在同一企业入围产品数量超出 3个的情况,继续等量增补,直至所有产品均不满足等量增补入围条件:12家企业中,波科、雅培各有6个品种,微创4个品种,美敦力3个品种;最差局面为,波科/雅培中选,市场形成双寡头态势,不利于降价及市场竞争,且存在价格垄断及产品供应的风险,因此引入增补方案。

采购量首年107.4万,周期2年,意向采购量通过采购主体中使用量大于500个的医院报送量总和(134万)的80%计算,107.4万可视为现实市场量。

采购量的分配为此次集采的最大难点,除报送需求中选产品及价格最低产品采购量有明确规定外,其余量医院自主选择权力较大,充分尊重目前临床术者使用行为,保证术者可购买到期望使用的耗材,进而降低政策实行的阻力。具体规则如下:报送品规全部在10名以内,按需求及意向分配;报送品种部分未中选,实行再分配政策,首先分配第一名中选产品且分配量不低于待分配量10%,目的是保障最低价产品采购数量 ;其余用量可三选一,中选的报送产品、价格低于报送产品的中选产品、中选产品前五名,目的为鼓励厂商降价;报送品种均为中选,首先分配意向采购量10%给第一名中选产品,其余量在中选前五名中自由分配。

规则引起的厮杀

由于11月5日才开始集采,所以还有很多不确定性。不过,通过上述规则来推演,第二代支架2850元的价格线肯定会被击穿,第三代也会有很多家低于2850元。

此次集采是二代三代一起集采,但是并没有分组,两款产品制定了同一个标准,最低价的1.8倍,2850元。

二代支架大家的成本都很低,击穿2850元的价格线是必然的,二代支架肯定是在2850元以下12选10,那么两条价格线就没有了意义,就是一个单纯的压价竞选,价格很可能跌破1500元,甚至有可能跌破1000元。

三代支架大家成本很高,就需要进行博弈。

作为企业,肯定是价格越高越好。所以如果支架企业达成某种共识,竞争不激烈,申报价≤最低产品申报价1.8倍很好满足,最低价报2850元,其他企业只要价格低于2850*1.8=5130元,都符合“申报价≤最低产品申报价1.8倍”。

显然,谁都不想做落选的那两家,因此大家的竞争一定很激烈,价格就会趋近于2850元这个必中线。这是规则引起的第一层博弈。

支架企业中肯定存在类似药品集采中的“齐鲁制药”的企业,想通过低价策略,挤压中选企业个数,达到获得更多市场份额的目的。那么报价在2850-5130元之间并不保险,如果有一家企业低于2850÷1.8=1583元,那么超过2850元的玩家都会出局。因此,支架企业为了中选,价格会定在2850以下,这是规则引起的第二层博弈。

博弈到此,其实已经达到了医保局想要看到的局面,因为如果博弈进入第三层,大家争取在2850元以下中选,10%的采购量,与后面9家企业相比差不太多,反而价格过低对利润的损伤会很大。

因此得出一个结论,降价最多的企业,会把价格压在1583元附近,以此来减少中标企业数量,绝大企业会选择在2850元附近,在保证中标的同时保证利润。

由于此次集采规则对于最低价中标的优待并不大,主要是能在弃标采购量至少获得10%份额,与药品集采给予最低价是优待相比,光脚者大翻盘效应不大,中间企业机会相对比较大,比如易生科技。另外还有产能情况是否满足,在本次集采中,小企业搅局可以,但突破难,综合来看,此次集采的方案中,企业均处于被动的局面,没有任何一个企业可以主动,唯一的主动是可以放弃,但放弃也意味着放弃大部分市场份额。

对微创医疗(00853)的影响

分析完集采规则后,对各家企业的影响也基本上有定性了,作为集采意向采购量最大的微创,且主力品种都在集采范围内,产品能否中标,以什么样的价格中标,对微创的冠脉业务影响很大。

由于微创并没有公开披露出厂价,假设此次医院上报的意向采购量39万支是根据去年实际总量的80%定的,以此推算2019年微创国内的支架销量在50万支左右。再根据微创去年年报披露的数据:DES业务主要就是火鹰+火鸟,其中火鹰销售量占比为25%、销售额占比为39%,同时去年DES国内收入2.31亿美金,折合人民币16.2亿元(忽略FireCondor的少量销售),可以推断出微创的火鹰平均出厂价约为5148元,火鸟平均出厂价约为2684元。

2019年微创国内支架收入16.2亿,净利率高达40%多,该部分利润约6.8亿,其中冠脉业务总利润7.8亿,其余1亿利润来自球囊、海外支架业务等。

由于冠脉业务中,火鸟销售额占比比较大,其平均出厂价低于2850元,而火鹰平均出厂价则远高于2850,对于微创而言,此次冠脉支架集采必然不能丢,因此为了保证中标,火鸟报价或低于2000元,该业务降价相对会缓和些。但是对于火鹰业务来说,按照中标规则,微创火鹰的报价范围在2860~5130,而为了中标,价格或降到不到3000,但难处在于火鹰正处于快速成长阶段,如果降价力度不够,市场份额丢失,如果降价幅度够大,利润空间也大面积下降。

总体来说,即使经历过此轮集采降价,冠脉支架业务对于微创来说还是现金奶牛业务,每年仍然会贡献几亿利润去培育其他业务,只不过评估微创医疗整体业务时,心脏支架业务的估值要有所下调。不过微创后续孵化的业务也处于研发后期或者是上市初期,未来微创医疗仍然是国内医疗器械领域的头部企业。

另外此次支架集采对于其他耗材来说也是重要的信号,虽然国内很多高耗赛道都处于发展早期,几年之内都没法进行集采,哪怕真的集采也是加速国产替代对国家厂家是利好,但只要给足够长的时间,再新兴的行业都会发展成熟,再难的产品都会有足够多的厂商做出来,集采都是迟早的事。

扫码下载智通APP

扫码下载智通APP