康宁医院(02120):首支精神病医院概念股何时能“病愈”

受美联储加息预期等多重利空影响,双12当天,A、H股均惊现跳水。以恒指为例,截至收盘,恒指跌1.44%,报22433.02点。大盘失利之下,头顶“首支精神病上市医院”概念股光环的温州康宁医院股份有限公司(02120)(以下简称“康宁医院”)也表现不济。截至12月12日收盘,最高跌幅超过0.43%,最低报价34.85港元,较上一个交易日每股下跌约0.15港元。

开创精神病医院概念股

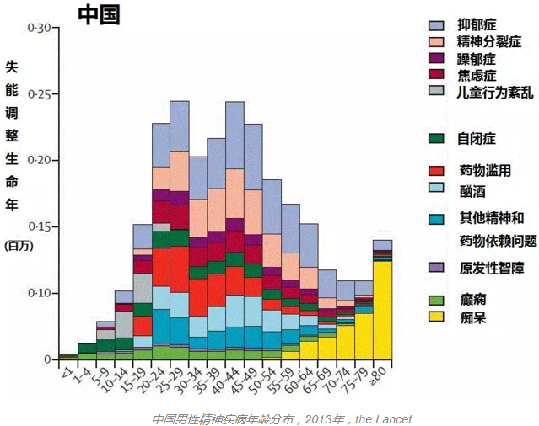

我国精神卫生医疗向来需求旺盛,精神疾病患者基数较大,患病率持续增长。据卫生部统计数据,截至2015年底我国重度精神患者超过1600万人,各类精神疾病患者超过1.8亿人,登记在册严重精神障碍患者达到429.7万人。近年我国精神疾病患病率明显上升,由1993年的0.72‰上升至2013年的1.5‰,增长超过一倍,以我国男性为例,其20-64岁,因抑郁而患精神疾病的比例便在急剧增多。

病患成倍增长,也说明了该领域市场越大。智通财经调查发现,2014年,全国十大精神科医疗集团的收入合共占该市场总收入人民币299亿元(单位下同)的8.2%。而民营精神科医疗市场的规模也由2010年的22亿元增长至2014年的51亿元,年均复合增长率为23.8%,预计2015年到2019年的市场规模将由62亿元增至136亿元,年均复合增长率为21.8%,高于公立医院19.5%的增长率。

其中,1996年成立的康宁医院无疑是该市场的佼佼者。作为我国最大的民营精神科医疗集团,其在我国整个精神科医疗市场排名第二,市场占有率为1.0%;私家精神科医疗市场中占有率为5.8%。截至2015年6月30日,康宁医院投入运作的床位数目已经达到2210张。

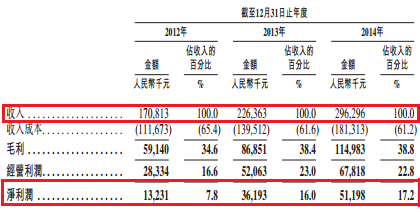

受益高市场占有率,2012-2014年间,康宁医院的营业收入连年递增,从2012年的1.71亿元升高至2014年的2.96亿元,年均复合增长率达到31.7%。同期,康宁医院的净利润由2012年的1320万元,增长至5120万元,年均复合增长率为96.9%;而毛利率也年均超过三成,最高达到38%。2015年上半年,康宁医院的毛利率则已经超过40%。

财务硬指标得到稳健增长后,2015年11月,“有钱腰杆硬”的康宁医院启动IPO并迅速成功登陆港股主板市场,成为港股首家上市“精神病医院”。事实也表明,因良好的财务表现以及概念股驱动,在招股配售之初,投资者便十分看好康宁医院的未来:按每股38.7港元定价,集资净额约6.11亿港元,公开认购部分获124.3倍的超额认购,投资者认购一手中签率100%;而挂牌首日,康宁医院股票最高曾见49.95港元,截止收盘报49.1港元,成交1374.7万股,涉资4658.3万港元。

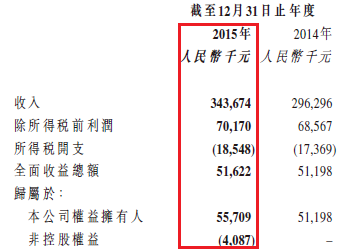

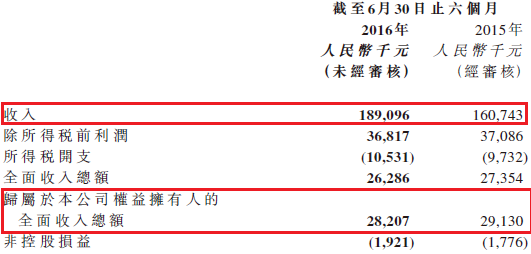

资本市场热捧之际,康宁医院也不负众望。2015年报显示,康宁医院全年收入3.44亿,同比增长15.99%;全年净利润5571万,同比增长8.8%;毛利率37.9%。

只卖“艺”不卖药

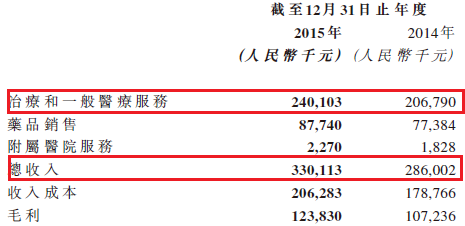

然而,细看康宁医院营收不难发现,2015年,该医院主要收入为自有医院运营收入和医疗机构管理收入(主营业务支柱——自有医院收入为3.3亿元,同比增加15.4%,占总收入的96.1%),药品销售收入占26.6%,同比下降0.5%。

换句话说,也就是康宁医院只提供诊疗服务,而不卖药。要知道,现阶段,国内大部分民营医院均是依靠药品供应链收入而实现的盈利。如专做体检业务的瑞慈医疗(01526),2016年上半年,综合医院收入共1.44亿,而来自住院药品业务以及门诊药品业务收入占据综合医院总收入的55.2%,达到7917.9万。

虽然药品销售对医院的整体业绩重要,但康宁医院似乎有意在减少该业务比重。相关财报记录,2012-2014年,该医院的治疗和一般医疗服务费收入分别为1.09亿、1.5亿、2.07亿,分别占同期总收入的63.8%、66.3%、69.8%。其中,毛利部分的“医院治疗和一般医疗服务毛利”为9304.6万,占总毛利的80.9%;药品销售毛利为1319.4万;管理服务费毛利为775万。

从这些财务数据可以看出,康宁医院药品销售收入比例不断下降。药品销售毛利占毛利的比例,从2012年的24.8%降到了2014年的11.5%。该医院所有的收入中,有51%的收入来自医保的支付。2014年,医保收入占所有收入的51%,两年中增长了61个百分点。

针对康宁医院减少药品销售业务比重的行为,业内有观点认为,此举虽然打破了传统医院依靠药品盈利的传统模式,但因为精神疾病的特殊病理往往需要给药控制,若不重视药物业务显然不可取,最终或将陷入盈利模式单一的风险。

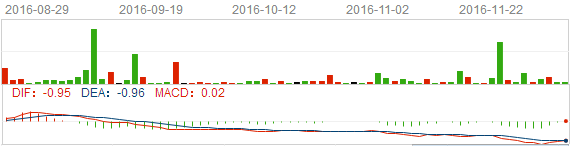

也许出于对该观点的担忧,股市开始“遗弃”康宁医院。2015年11月24日,该公司股票跌幅超过9.29%。此后便长期处于疲软,2016年1月-2月的1个月内,该公司股票更是一路跳水,期间最低收盘价跌破37.8港元,每股较挂牌首日收盘价49.1港元减少11.3港元,损失可谓惨重。

纵然康宁医院股价遭遇跳水,可这并未起到“花钱消灾”的效果。2016年上半年,该公司实现收入1.89亿,较2015年同期增加17.6%。自有医院运营收入及管理医疗机构的管理服务费收入均有所增加。但自有医院毛利率减少至36.0%,管理医疗机构业务毛利率为51.1%;整体毛利率减少至36.7%(截至2015年6月30日止六个月:40.6%)。报告期内,股东应占净利润为2820万,较2015年同期减少3.2%。

大范围并购导致毛利润下降

之所以康宁医院毛利率会大幅度下降,其实与近年大范围吸纳医院以及引进的新设施使用率较低有关。

康宁医院自2011年开始以温州为核心向周边县市建立县级医院,并在2014年采取了以自营医院——“中心、卫星”的发展模式向环渤海(以燕郊为中心)、西南(以成都为中心)和华南(以深圳为中心)三大区域扩张,以实现双向转诊和优化资源配置从而发挥经营杠杆。该模式下,该公司先后建立了温州康宁医院、温州怡宁老年医院、青田康宁医院、苍南康宁医院、永嘉康宁医院、乐清康宁医院、临海康宁医院等医院。

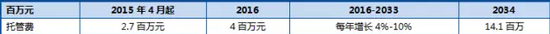

另外,还利用托管医院的方式,先后吸纳了平阳长庚精神科(公司2014年1月起开始托管,托管费第一年为20万,其后逐年增加1万,未来医院若扩展会就扩展病房一次性增加收取每年20万);成都仁一医院精神科(于2014年9月开始管理,协议期10年);燕郊辅仁医院(公司跟医院所有方签署20年托管协议:每年要支付相应的金额,剩下公司自负盈亏)。

以及北京怡宁医院(投资1470万元,占49%)、浦江黄锋精神专科医院和淳安黄锋康恩医院(通过购买和增资的方式控股目标公司51%股权,从而达到控股两家精神专科医院。公司共投入2400万左右控股目标公司51%,对赌协议2016年600万税前利润,公司大概以PE10倍估值并购)等。

除上述方式吸纳医院外,康宁医院还在全国大范围地进行控股,以取得相关医院运营权。如衢州怡宁医院(控股60%);平阳康宁医院(100%控股);杭州怡宁医院(100%控股);深圳怡宁医院(控股52%)。

并购大招不断,但并非都取得了成功。根据现实情况,康宁医院整体运营布局在浙江省内的托管经营相对成功,其主要原因是经营环境相对良好;而跨省扩张由于市场状况不熟悉以及医师资源把握能力弱,掌握资源不足而和合伙人议价能力低等问题,托管经营效果并不明显,甚至部分处于赔本赚吆喝的状态。

大范围的并购也给公司带来运营成本压力。2016年上半年,康宁医院自有医院的成本增加至1.15亿,较2015年同期增加22.5%;管理服务费成本增加至430万,同期增加210.7%。二者增幅之和大于收入增幅。这也导致康宁医院上半年的毛利率下降近4个百分点。

此外,新医院的吸纳还令销售成本和行政成本陡增。报告期内,因临海康宁医院和老年医院分别新开业,增加宣传投入,该公司销售开支为100万(截至2015年6月30日止六个月:50万),较2015年同期增加97.3%;行政开支占总收入的比例增加至20.9%,达3961.4万(截至2015年6月30日止六个月:16.5%,达2658.9万)。其中,光雇员福利开支就由去年同期的854.2万增长至1524.7万。

A股上市计划引猜疑

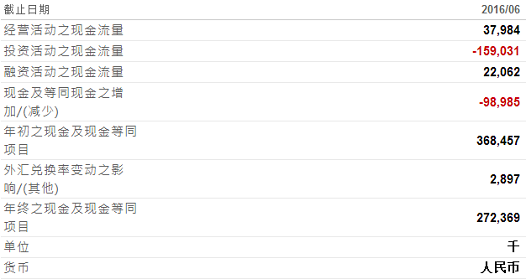

不过,毛利润下跌、运营成本上升的同时,康宁医院“土豪多金”,并未遭遇资金压力。2016年上半年,该公司应收账款的增速较去年有所放缓,低于收入的增加速度;现金流方面,公司上半年手上现金流为2.72亿,其中经营现金流3798万,高于公司的实际净利润。

不差钱的背景下,康宁医院却在2016年年中宣布,计划发行面值为每股1元,发行规模不超过约811.55万股,不超过其全部已发行股本的10%的A股用于满足新医院建设。针对A股上市计划,康宁医院方面曾表示,主要出于两方面考虑:一是国内资本市场可以让公司获得更多人的认可,有利于提升公司的品牌影响力;二是A股的流通性比港股要大很多,且国内市场的估值要明显高于境外。

原本以为这一消息可以一波流地拉升康宁医院股价,但结果却是让投资者对其未来充满犹豫,甚至质疑。据康宁医院股票K线图走势,在其宣布将计划A股上市后,股价呈现平稳下滑,而中报业绩发出之后的近3个月内,股价更是再次跳水,期间,最低收盘价间32.9港元,当日的成交量仅为5500股,交易金额18.55万,流动性十分差。

纵观康宁医院本身,尽管依靠稳健的现金流并购了多家医院,理论上为自己未来谋得了有利位置,但短期内仅靠现有的“自有医院以及医疗机构管理”业务给自己营收增量,不免让人觉得该公司盈利点单一。从这一方面而言,康宁医院股票不受投资者欢迎也是理所当然。依据当前34.90港元的股价,对应2016年业绩约21.5倍的市盈率,预计四季度以及2017年一季度的业绩都不会有较大的攀升。不过,随着医院、设备使用率低下等问题的解决以及正式发行A股,成为“H+A”股后,康宁医院未来的估值必将高涨,反观当前较低的股价,则不失为一个进入的好机会。(文/田宇轩)

扫码下载智通APP

扫码下载智通APP