新股前瞻︱续约率下滑,盈利能力不足,建发物业资本梦何时能圆?

虽然近两年地产行业有所降温,但是物管行业的温度却在持续上升,从排队上市的物管公司可见一斑。已经“上车”的公司获得资本热捧,还在排队的也是等的煎熬。

智通财经APP观察到,9月30日建发物业向港交所主板递交招股书,中金公司为独家保荐人。不过眼看着其他公司纷纷收获喜讯,作为建发集团(01908)的附属公司,建发物业IPO市场关注度也极高,却迟迟没有消息。那么和其他物业公司相比,建发物业又有哪些看点呢?

行业竞争激烈,毛利率低于同行

物管是一门不错的生意,因此在中国的市场参与者众多。

根据中指院的资料,2019年业内有13万家运营中的物业管理公司,行业分散且竞争激烈,不过行业有向头部集中的趋势。智通财经APP观察到,物管服务百强企业近几年发展相对迅速。2015年至2019年,平均在管面积从2360万平方米增至4280万平方米,年复合增长16%;平均在管物业数量从154项增至212项,年复合增长8.3%;所在的城市平均数量从27个增至31个,平均收入从5.4亿元增至10.4亿元,年复合增长17.8%。

然而横向比较,建发物业在行业中似乎不占优势。根据中指院数据,按照综合实力排名,2019年建发物业在国内百强企业中排名36,不过不论从营收规模、在管面积还是盈利能力,建发物业都不算突出。

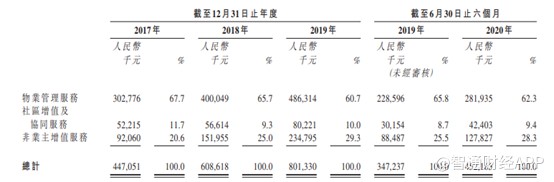

智通财经APP观察到,从业务类型来看与大部分物管公司一样,公司的营收绝大部分来自物业管理服务。2017至2019年上半年,物业管理服务收入占比都在65%以上,但是随着建发物业的母公司建发国际集团(01908)的房产销售增长,非业主增值服务需求量增加,非物业增值服务收入占比逐步提升,到2020年6月30日止,物业管理服务收入占比下降至62%,而非业主增值服务从2017年的20%提升至2020年6月30日的29%左右。社区增值及协同服务收入占比基本上稳定在10%附近,占比最小。

从在管面积看,截至2020年6月30日,建发物业业务覆盖中国10个省、直辖市及自治区的24个城市,中国管理203项物业,向13.7万个物业单位提供物业管理服务,在管建筑面积共2170万平方米。而该等数据低于截至2019年底百强物业的平均水准。

营收方面,2017至2019年度,公司营业收入分别为人民币4.47亿元、6.09亿元以及8.01亿元,复合年增长率为33.9%。截至2020年6月30日,公司的营业收入为4.52亿元,较2019年同期同比增长30.26%。2019年营收规模较百强物业均值仍有差距。

这说明在物管行业中,即使是百强物业公司也存在头部聚集效应,综合排名36名的建发物业,实际上竞争实力并不算强。

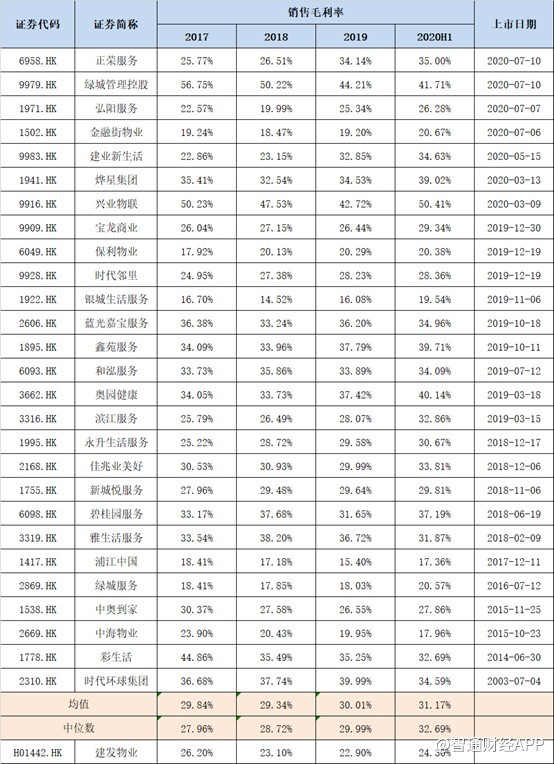

毛利和毛利率方面,2017-2019年度,公司的毛利分别为1.17亿元、1.41亿元以及1.83亿元,年复合增长率为25.2%,截至2020年6月30日,公司的毛利为1.09亿元,较去年同期同比增长29.76%。毛利增长较为平稳,但实际上毛利率却出现明显波动,2017年至2020H1,公司毛利率分别为26.2%、23.1%、22.9%和24.3%,而且与已经上市的物管公司相比,其毛利率水平低于行业均值和中位数。

其原因在于,非业主增值服务占比增加,而且非业主增值服务的毛利率水平较同业偏低。据了解,其他物管公司的非业主增值服务的毛利率水平普遍在20%以上,建发物业不足15%。

续约率下降,现金流告急

虽然建发物业有建发集团作靠山,但是建发物业的第三方项目较多,这种业务模式实际上是一把“双刃剑”,虽然远期成长空间大,但是业绩不稳定,仅就目前的市场现状而言,这种业务模式的业绩风险也比较高,这在客户合同续约方面可以体现出来。

对于物管公司而言,合同续约率和合同重续率至关重要,不过建发物业近几年的关键指标却不乐观。

2017年至2020H1,建发物业合同续约率分别为95%、92.7%、86.7%和85.7%,逐年下滑;合同重续率(就收益而言)分别为98.3%、96.1%、84.2%和96.6%,合同重续率(就在管面积而言)分别为98.7%、96.8%、82.4%和91.1%。

建发物业的续约率整体呈现下滑趋势,而中指院数据显示,百强物管公司在2016年至2019年间的平均续约率为98.3%,且没有明显趋势性变化。这些数据可以说明,建发物业以往的合同续约率就低于百强物管平均水平,逐年下滑表明客户流失较为严重,而且该趋势还未企稳。

另一方面,2020-2023年,建发物业合约到期的再管面积比例分别为8.1%、16.2%、21.9%、10.7%,合计占目前再管面积的56.9%。若建发物业续约率继续下滑,合约到期能否续约存不确定性,那么公司业绩的稳定性将会承受更大压力。

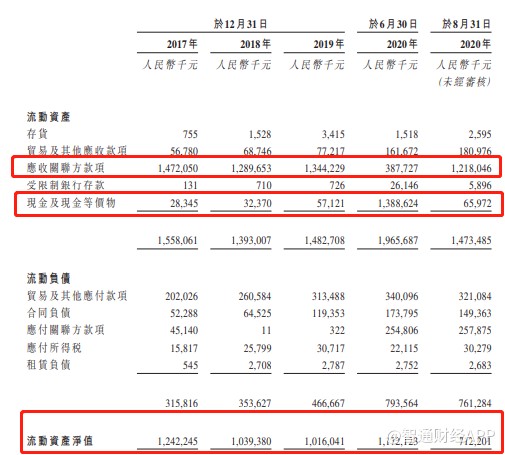

开拓新客户,尤其是第三方客户,必然要有充足现金流打底,不过从最新数据看,现金情况也比较紧张。截至2020年6月30日,公司拥有现金流13.88亿元,但是仅仅两个月之后,截至8月31日,现金流仅剩6597万元,相对的,应收关联方款项从3.87亿增至12.18亿元,流动资产净值也从11.7亿降至7.12亿。

从以往数据看,应收款多现金流少,是公司和行业属性,但是就目前建发物业的体量而言,其现金流所能容纳的应收款项空间十分有限,维持“温饱”尚可,但不足以支撑业务的扩张,一方面制约了公司发展,另一方面年内或者期内现金流不足,也增加了公司的运营风险。

因此,总体而言,虽然建发物业的综合实力排名位于国内百强中36名,但是从营收规模、在管面积这些硬指标上,都明显低于百强物管平均水平,盈利能力也弱于同行。最主要是,从发展趋势看,其逐年下滑的合同续约率,和相对紧张的现金流,无不在提示着公司的运营风险。

扫码下载智通APP

扫码下载智通APP