开源证券:李宁(02331)2020年业绩超预期,净利率持续提升

本文转自“吕明可选消费研究”,文中观点不代表智通财经观点

投资要点

2020年业绩超预期,线上渠道成为主要增长引擎,维持“买入”评级

2020年李宁(02331)实现营收144.57亿元(+4.2%)、归母净利润16.98亿元(+13.3%),扣非归母净利润为16.98亿元(34.2%),超市场预期。2020H2表现出较强疫情后恢复能力,线上渠道拉动业绩增长,李宁品牌线上电商/线下批发/线下零售渠道的收入分别为41.93/69.39/33.26亿元,分别同比增长+30%/+1%/-10%。长期来看,公司围绕商品/渠道/供应链全方位的零售转型有利于构筑长期的业务竞争力,有望获取更多市场份额;短期来看,伴随疫情得到控制,预计强劲的零售渠道表现和电商业务增长将推动公司盈利能力更上一层。上调2021/2022年净利润预测至22.92/29.51亿元(此前预测值为20.46/25.67亿元),预测2023年净利润为36.28亿元,分别对应EPS为0.9/1.2/1.5元,当前股价对应PE为52.7/39.5/31.6倍,维持“买入”评级。

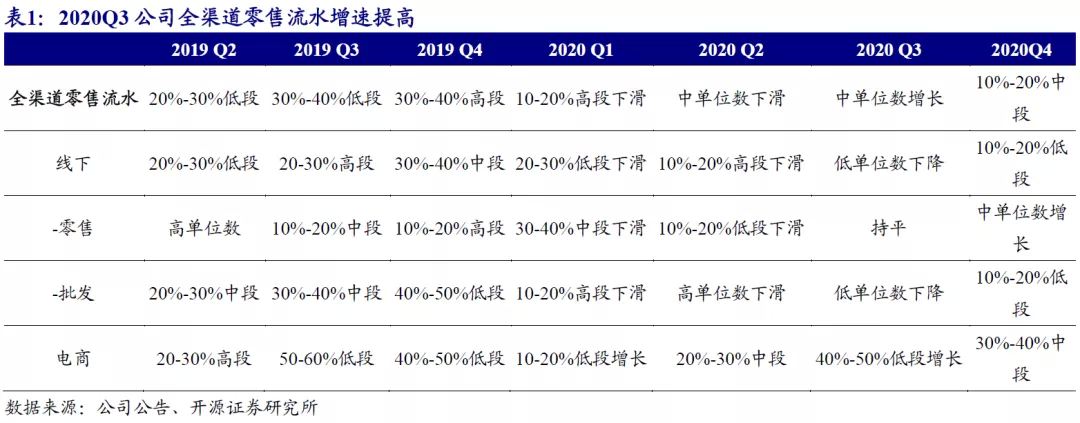

2020H2全渠道流水增速转正,2020Q4渠道表现显著恢复

流水方面:电商渠道流水实现30-35%低段增长,拉动2020年李宁品牌全渠道流水增长1%(不含李宁YOUNG),2020H2全渠道流水增速转正。门店数量方面,截至2020Q4李宁门店/李宁YOUNG门店共计5912/1021家,同比2019年减少537/80家,但销售面积录得高单位数增长;同店销售方面,2020年同店销售实现中单位数增长,线下渠道录得中单位数下降,其中零售和批发渠道增速均为中单位数下降。

盈利能力持续改善,营运资金状况表现良好

(1)盈利能力方面:2020年公司整体毛利率为49.1%,与2019年持平;净利率为11.1%(+2.6pct),净利率超预期得益于各项费用占比减少;销售费用率、管理费用率、财务费用率分别为30.6%、5.6%、0.39%,同比减少1.4pct,1.4pct,0.04pct;(2)营运能力方面:截至2020Q4,公司存货为14.6亿元(-5%);经营净现金流27.6亿元,净现金增加了14.8亿达到74.4亿元;应收账款周转率较2019年同期上升4.32次,达到21.49次,经营情况进一步好转。

风险提示:疫情持续时间超预期,产品升级和渠道优化不达预期。

1、2020年业绩超预期,净利率持续提升

2020年公司实现营收144.57亿元(+4.2%);实现归母净利润16.98亿元(+13.3%),扣非归母净利润为16.98亿元(+34.2%),超市场预期。

收入上升主要系2020H2疫后恢复能力较强,线上渠道拉动业绩增长。李宁品牌线上电商/线下批发/线下零售渠道的报表收入分别为41.93/69.39/33.26亿元,分别同比增长+30%/+1%/-10%,其中(1)线上电商渠道持续增长,收入贡献占比上升至28%(+5.5pct);(2)线下零售渠道(直营)收入下降主要系疫情期间暂时关闭店铺及关闭低效店铺所致,但在疫情减轻后恢复弹性较大,2020H1零售渠道收入同比下跌 24.0%,而2020H2收入同比增长3.7%;(3)线下批发渠道流水下滑但收入上升主要原因是旧品收入较低而新品收入持平,新品单价高单位数增加抵消了新品发货的高单位数下降,毛利率增高所致。

(1)按品类拆分:2020年鞋类、服装、配饰分别实现收入63.38/73.65/7.54亿元,同增4.2%/3.6%/11.7%;占总收入比分别为43.8%/51%/5.2%。

(2)按渠道拆分:2020H2全渠道流水增速转正,Q4渠道表现显著恢复

流水方面:2020年李宁品牌全渠道流水增速(不含李宁YOUNG)为1%,2020H2全渠道流水增速转正,体现出良好的疫后复苏能力。

线上电商渠道流水实现低于35%的增速,拉动整体流水保持1%的增速,主要受益于公司持续实行电商扩充策略,加强线下至线上渠道的引流,提升线上渠道效率;线下渠道流水增速下降5%,其中新品零售渠道流水录得低单位数下滑主要系促销压力、店铺数量下降所致,但新品单价提升拉动平均件单价实现低中位数上升缓解了疫情期间产品折扣率上升对流水的负面影响;批发渠道(不含羽毛球和足球的专业批发商)流水下滑低单位数,下滑主要系批发量下降。

单季度看:2020Q4线下渠道增速由负转正,录得10%-20%低段增长,其中零售渠道实现中单位数增长,批发渠道增速显著恢复,实现10%-20%低段增长;电商渠道流水持续高速增长,录得30%-40%中段增长,主要受益于公司加大线上营销活动、积极拓展微商城等销售渠道。

门店数量方面,截至2020Q4李宁门店共计5912家(不含李宁YOUNG),同比2019年减少537家;李宁YOUNG门店共计1021家,同比减少80家,主要原因是疫情导致公司关店节奏加快,开店时间延迟所致。批发/零售渠道店铺数量较2019年减少390/143家,店数虽有高单位数的下降,但销售面积有高单位数上升,主要系公司继续强化大店的策略。

同店增长方面,2020年同店销售实现中单位数增长,(1)线下渠道录得中单位数下降,其中零售和批发渠道增速均为中单位数下降;(2)电商渠道增速低于35%。公司通过扩大高坪效店铺的面积、管理可控开支,有效缓解了店铺盈利压力。

单季度看,2020Q4李宁同店销售录得10%-20%低端增长,其中线下渠道方面,零售(直营)渠道录得高单位数增长,批发(加盟)渠道录得中单位数增长,环比三季度的中单位数下降,有明显改善;电商渠道实现30%-40%低段增长,持续高速增长。

2、盈利能力持续改善,营运资金状况表现良好

毛利率:2020年公司整体毛利率为49.1%,与2019年持平。分开各个项目对毛利的总体影响来看,批发毛利率(+1.2 pct),直营毛利率(-0.7pct),销售渠道收入占比(-0.5pct),库存储备及研发费(+0.3pct),其他(-0.3pct)。2020年,公司对生产经营的各个环节进行了进一步的优化升级,我们预计毛利率在未来有进一步的提升空间

净利率:净利率超预期,若扣除2019年非经常性损益2.34亿元,2020年公司整体净利率为11.1%(+2.6pct),净利率超预期得益于各项费用占比减少。

费用:2020年公司销售费用率、管理费用率、财务费用率分别为30.6%、5.6%、0.39%,同比减少1.4pct,1.4pct,0.04pct。

(1)销售费用(经销开支)下降主要系销售人员奖金及门店人力外包费用的减少,疫情期间可变租金随零售终端销售收入下降而减少,部分门店租金的减免,公司亦对公司广告等市场推广费用进行了有效的控制。

(2)管理费用(行政开支)下降主要系公司对管理人员的支出、研发的投入进行了控制。此外2019年公司因集团整体渠道架构重组,计提了一次性与经营无关的商誉减值3639万,而2020年无此情况。

营运能力方面:

(1)存货:截至2020年12月31日,公司存货为14.6亿元(-5%),2019年同期为15.4亿元。存货减少系2020年公司开始致力于消化旧品库存,同时对新品库存进行了及时的减单调整等举措。存货原值在下降的同时,2020年存货周转天数为68天,与2019年持平。存货结构在不断优化,6个月或以下的新品占比为78%(+2pct)。

(2)经营性现金流:2020年公司经营净现金流27.6亿元,净现金增加了14.8亿元达到74.4亿元。充足的现金余额可以帮助公司从疫情影响全面恢复,也有助于公司继续在业务、渠道等方面进行投资,从而提升品牌和运营,支持业务持续健康增长。同时,2020年现金循环周期为20天,2019年为26天,现金循环周期进一步缩短。

(3)应收账款:2020年公司应收账款周转率较2019年同期上升4.32次,达到21.49次,进一步好转。

3、核心竞争力:深入推进“单品牌、多品类、多渠道”策略,强化产品与渠道效率

产品端:

(1)公司五大核心品类为篮球、跑步、训练、羽毛球以及五大核心品类,分别从专业产品和运动时尚两个方面给消费者带来李宁式品牌体验。

(2)专业产品领域:新科技、新材料的加持使得产品性能愈发极致,旨在不断提高运动员赛场的竞技表现。同时,签约了许多著名运动员并推出的明星家族核心IP系列的产品也受到了消费者的广泛好评。

(3)运动时尚领域:公司推出具有潮流元素、多元化风格的产品,与年轻消费者进行深度对话。通过与不少潮流品牌一起推出联名款,如“LINE FRIEMDS”、“XLARGE”,通过在社交媒体制造话题营销活动,在为新品造势的同时,也不断增加公司品牌的曝光度。

渠道端:

(1)扩展高质量可盈利门店:2020年公司积极扩大高坪效店铺的面积,店数虽有高单位数下降,但是门店面积有高单位数字上升。通过不断推进大店开始,加速关闭亏损及低效店,门店效率得以提升。2020全年,批发和零售的SSSG都有中单位数的下滑,但截至2020年12月31日止的第四季度,零售渠道录得高单位数增长,批发渠道录得中单位数增长,线下渠道业绩拐点已出现。

(2)整合大电商业务模式:公司整合全渠道与会员部门,通过线上与线下营销资源的共享,公司整体业务协同性更强。

供应链端:建立主动生产的灵活高效供应链,为增长带来驱动力

(1)优化组织架构,重塑管理文化:公司通过业务需求不断优化组织架构,跨部门、跨系统的工作方式使得供应链各个环节的效率得以提高,业务核心竞争力不断增强。

(2)推动供应链端由被动生产转变为主动生产,产品设计、生产、销售各个环节制定详细计划并紧密结合,通过与战略供应商长期发展、协同成长,打造高质量的供应链,给公司带来稳定的驱动力。

李宁式体验:2020年双十一,李宁的电商旗舰店录得7.7亿元的销售新纪录,是运动行业国产品牌单店第一。在“十四五”规划中,要求加快推进体育强国的建设,站在体育用品行业的政策风口上,公司有望直接从中受益。此外,新冠疫情使得全民的运动意识普遍提升,体育产业将迎来更广阔的发展空间,李宁作为专业运动和国潮品牌大有可为。

4、盈利预测与投资建议

2020年李宁品牌(不含李宁YOUNG)经营业绩超预期,线上渠道成为主要增长引擎。2020H2全渠道流水增速显著恢复,零售业务疫后复苏弹性较大,体现出良好的疫后复苏能力。长期来看,公司围绕商品/渠道/供应链全方位的零售转型有利于构筑长期的业务竞争力,有望获取更多市场份额;短期来看,公司控费能力具有显著成效,伴随疫情得到控制,预计强劲的零售渠道表现和电商业务增长将推动公司盈利能力更上一层,上调2021/2022年净利润预测至22.92/29.51亿元(此前预测值为20.46/25.67亿元),预测2023年净利润为36.28亿元,分别对应EPS为0.9/1.2/1.5元,当前股价对应PE为52.7/39.5/31.6倍,维持“买入”评级。

5、风险提示

疫情持续时间超预期,产品升级和渠道优化不达预期。

(智通财经编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP