中泰国际:港股底部已现,把握右侧买入机会

本文来自“中泰金融国际”。

策略研究

投资研究月度观点:底部已现,把握右侧买入机会

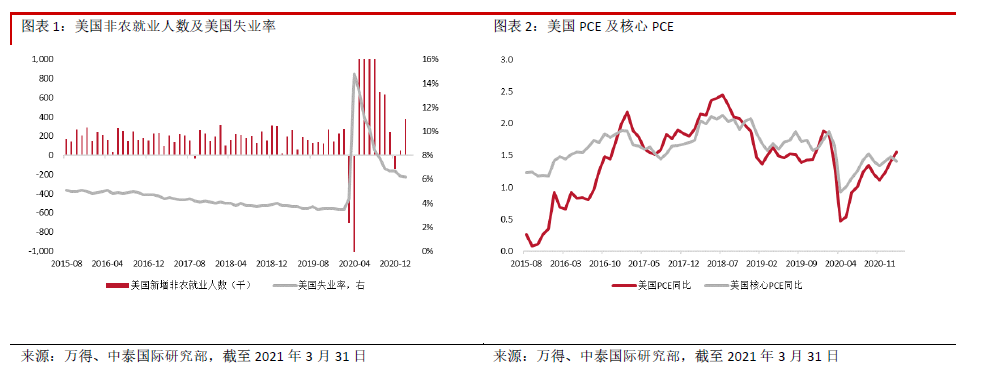

自上次议息会后,美联储首次出现偏鹰表述,或表明美联储已开始主动引导市场预期,为将来收紧政策做准备。3月25日,美联储主席鲍威尔在接受采访时表示,“随着经济的好转,将逐步减少所购买的美国国债和抵押贷款支持证券的数量,并在经济几乎完全恢复之时,撤回在紧急时期提供的支持” 。而另一方面,在财政刺激以及疫苗加速普及的支持下,美国目前的经济复苏速度已超预期。美国2月非农就业增加37.9万人,大幅高于市场预期的增加20万。美国总统拜登提出新的疫苗接种目标以及基建刺激法案,也将支持更广泛的就业以及经济活动复苏。未来需持续关注美联储对于缩减QE这一灰犀牛事件的态度。

在该种背景下,美债收益率有进一步上行的空间。但美债收益率上行对于港股的负面影响,或已在前期的调整中充分反映。即使未来收益率继续上行,对港股的边际影响也将减弱。我们看到近期美债收益率下行阶段,港股也没有立刻上行,说明两者的相关性并不稳定,也并不是此消彼长的线性关系。前期股市对于收益率上行的负面反映,或更多是情绪因素导致。预计未来因收益率上行导致大盘再次普跌的概率较低,市场阶段性底部或已明确,需把握右侧买入机会。即使估值较高的科技股也会转而进入基本面驱动的差异化行情。但过去半年个股普涨,大量标的频创新高的情况可能不会再出现。这意味着,今年的选股难度会大大提高,能够跑出的个股数量也会大大减少。基本面驱动的行情之下,行业之间分化的局面也会减弱,选股的重要性或超过赛道的重要性。

美国经济在货币及财政双因素推动下超预期复苏,推升美元中期走强预期。而美元的走强则不利于新兴市场整体的表现,资金流出新兴市场拖慢了港股反弹进程。自2021年以来,伴随着美元指数反弹约3.2%,亚太主要市场已连续3个月出现资金净流出。港股市场短期内也受到资金回流发达市场的负面影响,虽然底部已经出现,但未来反弹的进程或比较温和,大概率呈现U型而非V型。配置方面,该阶段需要均衡配置新旧经济,可适当增加估值合理、阶段性增速回升的周期股的比重,关注疫情受损板块,如旅游、酒店和航空等的行业修复机会,精选调整到位的科技股,逐步增加仓位。

宏观经济回顾

海外宏观:经济复苏强劲,收益率持续上行

美国2月非农就业增加37.9万人,大幅高于市场预期的增加20万,失业率则从6.3%回落至6.2%。随着美国疫情大幅改善,劳动力市场也快速恢复。主要恢复来自于服务业,其中主要贡献来自于休闲及酒店行业。虽然美国劳动力市场出现了加速修复的情况,但仍存在6.4%的缺口。目前的失业率水平较疫情前仍有较大差距。就业完全修复还需要经济的进一步复苏。

美国2月CPI同比增加1.7%,增速较上月提高0.3个百分点,主要受到能源价格上涨的带动。剔除能源和食品价格后的核心CPI同比增加1.3%,增速较上月下降0.1个百分点,低于预期。随着疫苗接种的进行及经济的进一步复苏,未来核心CPI有望复苏,但仍大幅低于美联储的理想通胀控制目标。

通胀抬头以及美国经济复苏推升10年期美债收益率突破1.7%。美联储3月利率决议,基本政策取向与之前保持一致,鸽派口吻并未进一步加强。对于缩减QE的态度,也是再次强调了为时尚早,与之前的表述并无二致,但却打消了市场产生的疑虑。对收益率上行采取的态度依然是不行动,并未达到市场之前主动管理收益率的预期。相信随着经济进一步复苏及通胀上行,收益率仍有提高空间。但在近期美联储对外的表态开看,美联储已开始呈现偏鹰口吻,或为将来收紧政策做准备。拜登于3月31日宣布的2万亿美元的基建和经济复苏计划,或加速美联储这一进程,需要持续关注。

国内宏观:政策边际收紧

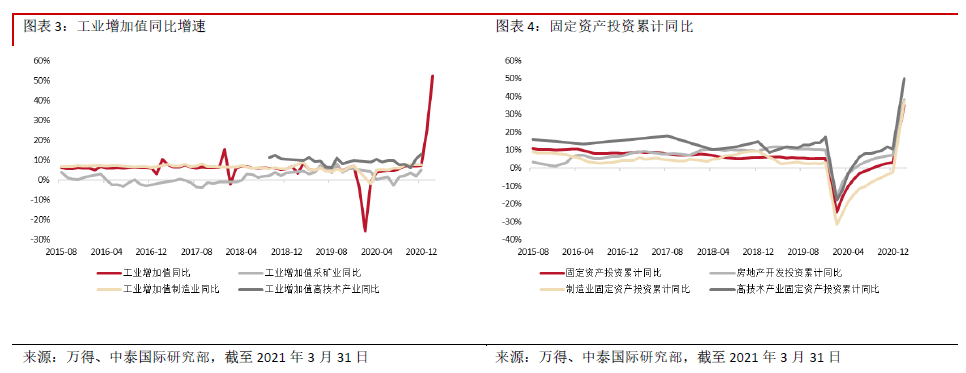

1-2 月规模以上工 业增加值的同比增长 35.1%,好于预期,增速较上月提高 27.8 个百分点,较2019年同期增长16.9%,两年平均增长8.1%。由于就地过年等政策的支持,即使排除低基数因素,工业生产能仍然保持较快复苏速度。制造业同比增长39.5%,增速为三大类行业中最高。多数行业持续恢复, 41个大类行业中有40个行业同比保持正增长。装备制造业和高技术产业增加继续领先,两年平均增速分别达到10.2%、13.0%,高于整体水平。汽车制造业同比增幅最大,达70.9%。

1-2月城镇固定资产投资同比增长35.0%,较2019年同期增长3.5%。两年平均增速为1.7%,低于预期。制造业投资同比增速达37.3%,但两年平均增速下降3.4%。随着年初以来中长期贷款持续高增,预计制造业投资仍有回升空间。房地产开发投资同比增速达38.3%,1-2居民中长期贷款出现回升,显示近期房地产需求仍然较强。基础设施投资同比增速为36.6%。随着政府债发行放量,后续基建投资增速也有上行空间。

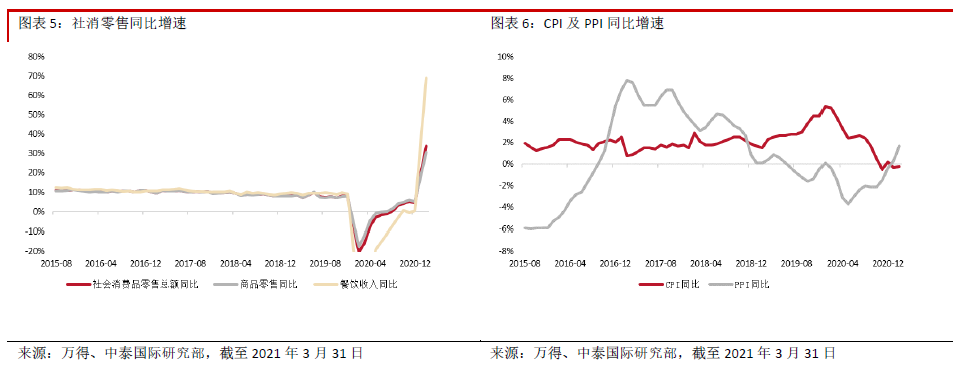

1-2月份社会消费品零售总额同比增长33.8%;较2019年同期增长6.4%,两年平均增长3.2%。在去年低基数效应的作用下,1-2月社消同比大幅增长,但19年以来的平均增速仍然较低,显示疫情对消费的影响仍未完全消退,也意味着未来消费有进一步提升空间。从类型上看,餐饮收入恢复仍要慢于商

品零售。而就地过年的政策,以及居民消费向线上转移,导致城镇消费较农村消费复苏更加明显。多数商品销售态势保持强劲。可选消费整体仍在复苏过程中,其中金银珠宝类在春节期间表现亮眼,同比销售接近翻倍。必需消费品继续保持稳健,其中,烟酒类和日用品类由于春节期间馈赠需求增加,以及折扣力度加大,也出现了较高增速。

2月CPI同比下降0.2%,高于预期及前值0.1个百分点,主要由于春节以后,猪肉及蔬菜的市场需求持续回落。而随着前期中央储备肉的投放,以及生猪存栏量增速恢复,猪肉供应较为充足。预计未来猪肉价格将继续呈现下行趋势,3月CPI或继续同比下降。PPI方面,2月PPI同比增加1.7%,高于预期0.2个百分点,高于前值1.4个百分点,主要受到全球经济复苏预期所带动。美国上月的非农数据大幅超预期,另外,拜登2万亿美元的经济刺激法案落地,将再次提高全球经济的复苏预期,进一步刺激大宗商品价格的上涨,带动PPI价格的加速回升。

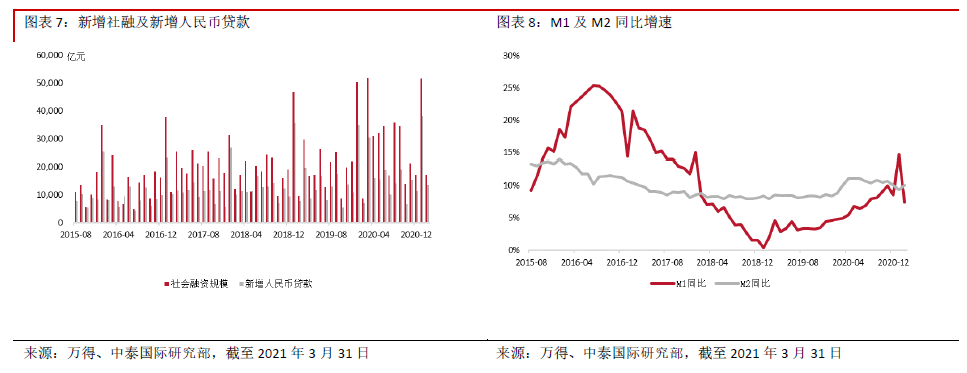

2月新增社融规模为1.71万亿元,同比多增8000多亿。2月末存量社融同比增长为13.3%,增速较上月末提高0.3个百分点。主要由于去年疫情造成的低基数,导致今年2月开工同比增速较高。但是在今年保持宏观杠杆率整体稳定的背景下,今年货币政策或边际收紧,预计3月信贷增速有所下滑。M1同比增长7.4%,增速较前值回落7.3个百分点。M2同比增长10.1%,增速较前值提高0.7个百分点。

港股策略展望

全球主要大类资产表现

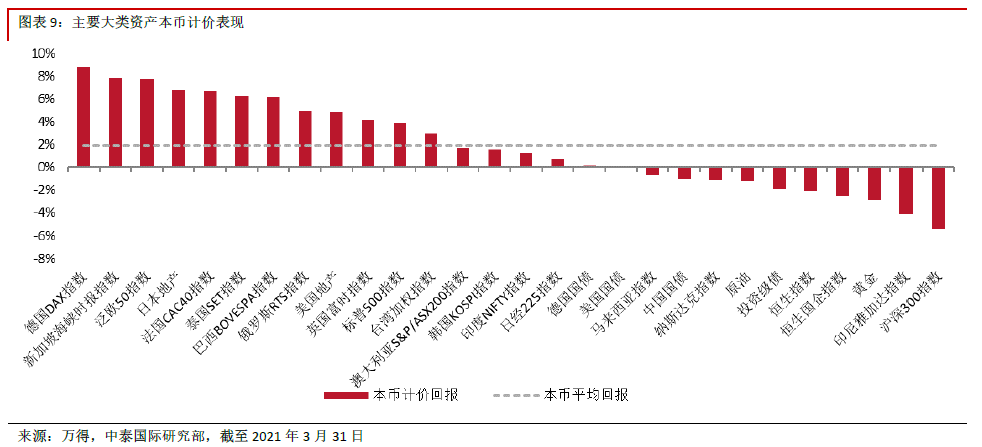

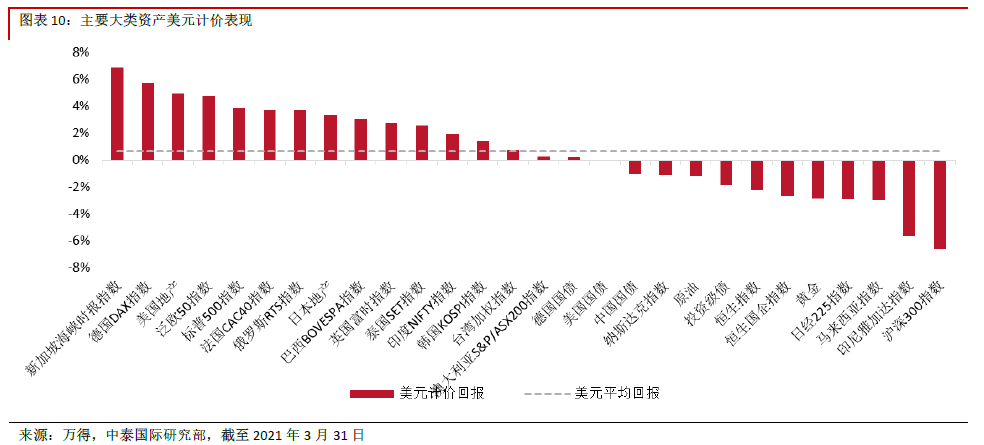

2021年3月,大类资产呈现分化走势,发达市场明显幅跑赢新兴市场。其中以德国、欧洲及日本市场领涨全球股市。美股表现相对温和,纳指小幅下跌,明显跑输道指及标普500指数。港股及A股市场则跟随其他亚太新兴市场领跌主要股市。美元指数呈现低位反弹,且美联储鸽派态度出现松动,黄金随着风险偏好上升而出现走弱。原油在前期快速上涨之后,伴随着美元升值,上月出现小幅回调。以美元计,3月恒生指数下跌2.2%,恒生国企指数下跌2.7%,沪深300指数下跌6.6%。原油下跌1.2%,黄金则下跌2.8%。经济复苏前景之下,债券收益表现继续呈现弱势。国债收益率整体好于投资级债券,发达市场国债略好于中国国债。

股指表现及估值盈利分解

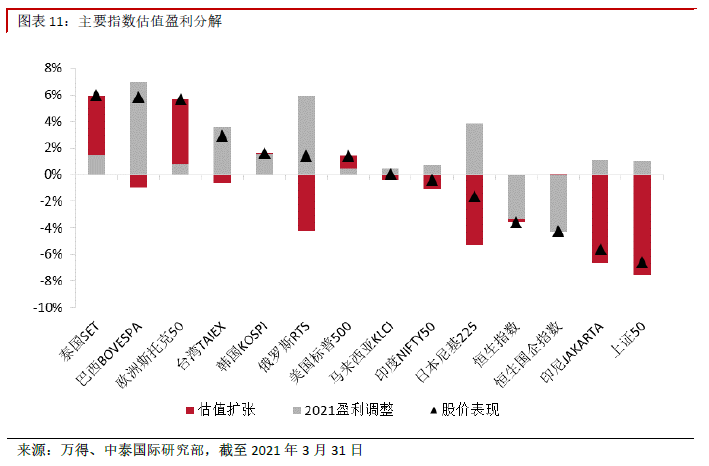

港股市场3月呈现盈利大幅下滑,但估值基本持平,导致指数出现一轮明显调整。A股表现则主要受到估值大幅收缩的拖累,而盈利预期继续呈现小幅上调。美股市场受益经济复苏及全球资金回流,走势与港股及A股相反,呈现估值盈利双双扩张。具体来看,3月恒生指数估值收缩0.3%,盈利预期大幅下调3.3%。国企指数估值基本持平,盈利预期下调4.3%。上证50估值大幅收缩7.5%,盈利预期上调1.0%。标普500 指数估值扩张1.0%,盈利预期上调了0.4%。

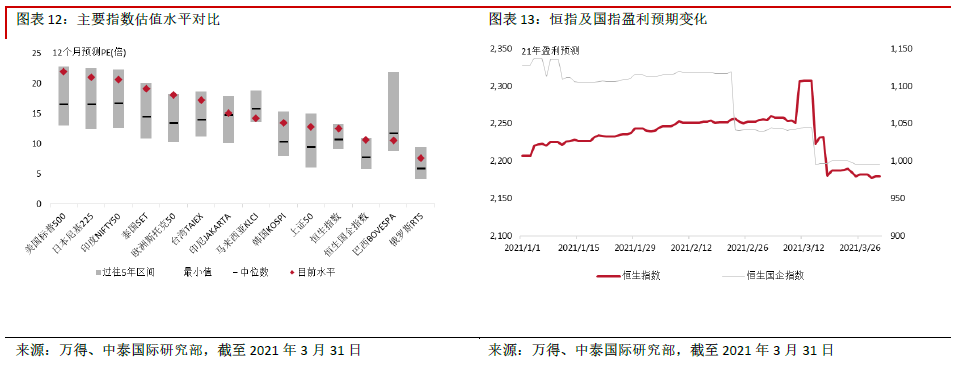

恒生指数目前估值在12.5倍,经过调整仍处在历史较高位置,明显高于过去5年中位数水平。国企指数估值在10.7倍,亦接近于历史高点。在全球来看,香港市场估值排位有所上升,恒指及国指估值均已经高于巴西及俄罗斯。美股估值目前在22.0倍,较上月进一步扩张,继续处在过去五年的较高水平,大幅高于过去5年中值16.6倍。除了马来西亚、印尼及巴西,多数主要市场估值均处在偏高位置。从PB来看,恒指目前估值继续保持在历史中位数水平。

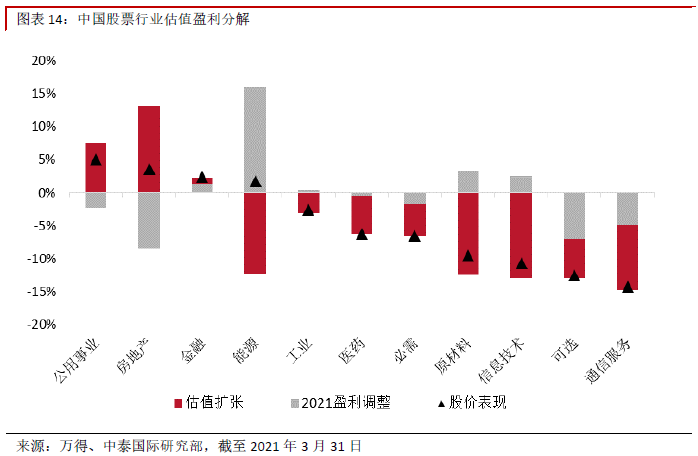

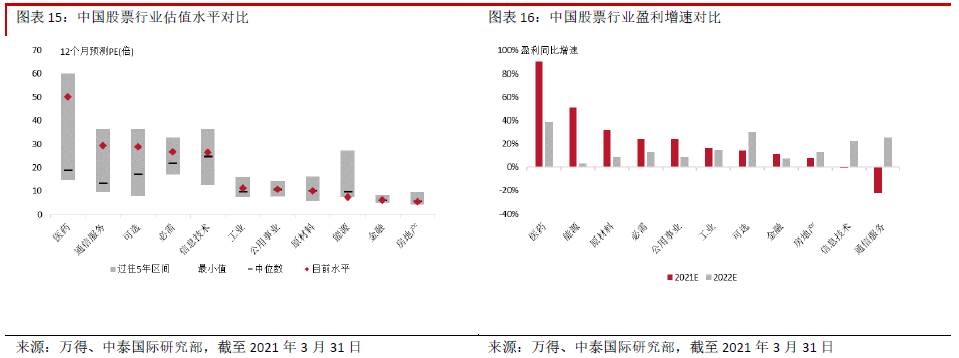

行业估值盈利分解

中国股票分行业来看,3月份一级行业继续呈现为新旧轮动。其中公用事业、房地产、金融、能源涨幅最大,分别达到5.1%、3.6%、2.4%及1.8%,但整体涨幅较2月收窄,显示股价或已反映通胀上行预期。除了能源业估值出现收缩外,其他领涨行业均以估值扩张带动。通信服务、可选消费、信息技术等前期涨幅较大的行业,在风格轮动之下,继续表现为估值收缩带动股价回调。期间信息技术业盈利预期仍然上调了2.6%,显示基本面仍然向好。医药及必需消费也受风格轮动拖累,但防御特性导致整体估值收缩幅度相对较小。

从行业估值来看,医疗保健、通信服务、可选消费、必需消费估值环比均出现回落,但仍处75%分位数之上。信息技术业估值在经过连续调整之后,目前已经较为接近历史中位数水平。周期行业整体估值仍然处在历史中位数水平,能源业估值已跌至历史低位。2021年预测盈利增速较高的行业仍然信息医药、能源、原材料,盈利增速分别达到90.8%、51.4%、32.0%。信息技术及通信服务业2020年盈利整体超预期,基数提高导致2021年盈利预测增速下滑,预计未来仍有上调空间。

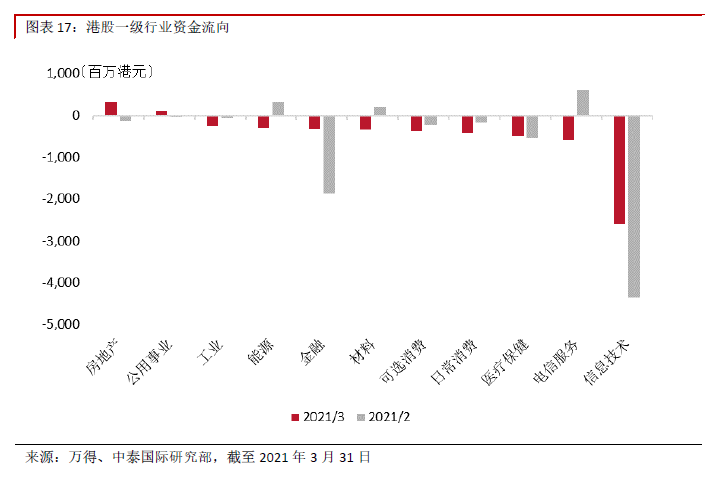

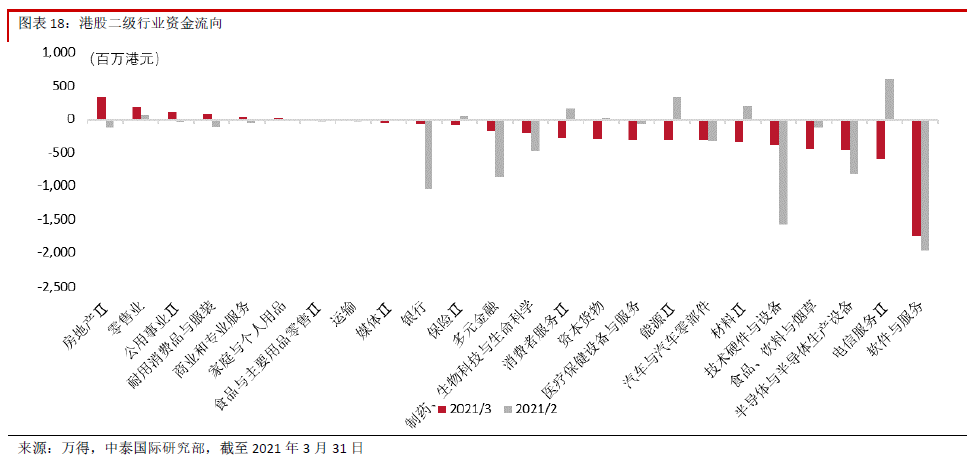

资金流向

3月,伴随着全球资金从新兴市场回流发达市场,港股整体资金也出现大幅净流出。在一级行业中,仅房地产、公用事业出现资金净流入,其余行业则均为净流出。信息技术依然为净流出最大的行业,但环比已大幅减少。电信服务从净流入转为大幅净流出,医疗保健业净流出规模与上月接近。24 个二级行业中,仅6个呈现净流入,主要集中在房地产及零售业。18个板块呈现净流出,其中,软件与服务业仍然净流出量最大,电信服务、半导体与半导体生产设备、食品饮料与烟草也有较大净流出。

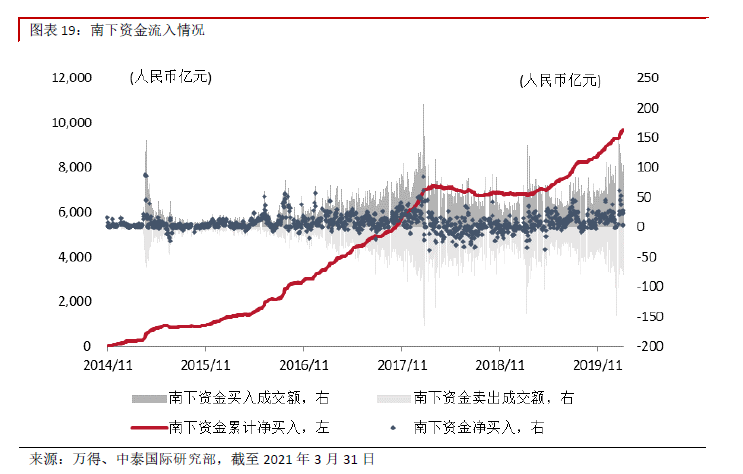

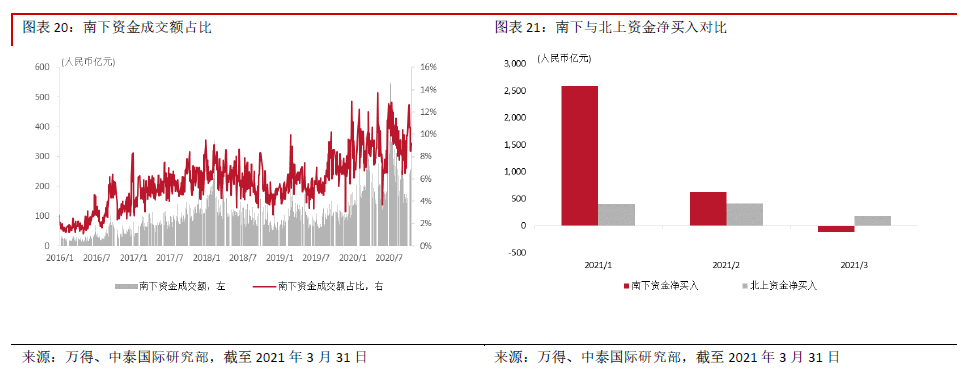

南下资金

南下资金3月净流出106.3亿元,日均净流出4.6亿元,环比下滑111%。同期北上资金日均净买入8.1亿元,虽然环比也出现明显下滑,但好于南下资金。3月南下资金日均成交额392.8亿元,占比11.7%,较上月下滑2.3个百分点。3月南下资金净买入最多的标的为腾讯控股(00700),但规模已较上月明显减少。中国移动(00941)的净买入规模也出现大幅下滑。小米集团-W(01810)受到一系列基本面利好,从净卖出转为净买入。3月的热门标的中出现了一些原材料及消费领域的新标的,如中国宏桥(01378)、国美零售(00493)、蒙牛乳业(02319)等,均有较大净买入。而思摩尔国际(06969)、中芯国际(00981)、药明生物(02269)、香港交易所(00388)、中国海洋石油(00883)、美团-W(03690)等前期热门标的,均出现大幅净流出。

4月策略展望

益率下行阶段,港股也没有立刻上行,说明两者的相关性并不稳定,也并不是此消彼长的线性关系。前期股市对于收益率上行的负面反映,或更多是情绪因素导致。预计未来因收益率上行导致大盘再次普跌的概率较低,市场阶段性底部或已明确,需把握右侧买入机会。即使估值较高的科技股也会转而进入基本面驱动的差异化行情。但过去半年个股普涨,大量标的频创新高的情况可能不会再出现。这意味着,今年的选股难度会大大提高,能够跑出的个股数量也会大大减少。基本面驱动的行情之下,行业之间分化的局面也会减弱,选股的重要性或超过赛道的重要性。

美国经济在货币及财政双因素推动下超预期复苏,推升美元中期走强预期。而美元的走强则不利于新兴市场整体的表现,资金流出新兴市场拖慢了港股反弹进程。自2021年以来,伴随着美元指数反弹约3.2%,亚太主要市场已连续3个月出现资金净流出。港股市场短期内也受到资金回流发达市场的负面影响,虽然底部已经出现,但未来反弹的进程或比较温和,大概率呈现U型而非V型。配置方面,该阶段需要均衡配置新旧经济,可适当增加估值合理、阶段性增速回升的周期股的比重,关注疫情受损板块,如旅游、酒店和航空等的行业修复机会,精选调整到位的科技股,逐步增加仓位。

自上次议息会后,美联储首次出现偏鹰表述,或表明美联储已开始主动引导市场预期,为将来收紧政策做准备。3月25日,美联储主席鲍威尔在接受采访时表示,“随着经济的好转,将逐步减少所购买的美国国债和抵押贷款支持证券的数量,并在经济几乎完全恢复之时,撤回在紧急时期提供的支持”。而另一方面,在财政刺激以及疫苗加速普及的支持下,美国目前的经济复苏速度已超预期。美国2月非农就业增加37.9万人,大幅高于市场预期的增加20万。美国总统拜登提出新的疫苗接种目标以及基建刺激法案,也将支持更广泛的就业以及经济活动复苏。未来需持续关注美联储对于缩减QE这一灰犀牛事件的态度。

在该种背景下,美债收益率有进一步上行的空间。但美债收益率上行对于港股的负面影响,或已在前期的调整中充分反映。即使未来收益率继续上行,对港股的边际影响也将减弱。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP