面板:拐点已至

本文来自“半导体风向标”。

基于对面板系列深度研究和前瞻性分析,我们认为面板行业三大拐点已至:

1、面板产业全球格局和定价权拐点

2、京东方和TCL的周期性属性拐点

3、京东方和TCL的利润拐点

一、面板产业全球格局和定价权拐点(面板的三轮周期)

周期,主导着半导体行业的螺旋发展,面板作为资本密度和技术门槛仅次于集成电路的半导体行业,经历了数轮周期最终形成了当下的行业格局,我们试图拨开迷雾探究面板周期的运行规律,和其背后潜在的投资机会。

有两个不变规律,深刻左右了整个行业的发展:

1、面板的摩尔定律:也就是代线的降维打击,隐藏的含义就是所有存量产能都是累赘,都会被后发竞争者用更高的效率和更新的技术颠覆。这也是面板行业在美国、日本、韩国、中国台湾、中国大陆等国家和地区之间不断流转的本质。

2、国家的成本优势:中国大陆具备全球最大的面板消费市场和相对完整的产业链集群,并且配合有效的社会管理机制,造就了中国面板行业在全球显著的成本竞争优势,这不是成本的短暂下降,而是成本曲线的确定性下移。

基于以上两个规律,我们总结过去十年面板的发展并展望未来,简单归结为三轮周期:

1、上轮周期(2013~2016年):8.5代线降维打击日本低次代线,结果是日本退出,这轮周期之后韩国三星和LGD的市占率达到历史巅峰,日本夏普破产、JDI重组,最后的结果是从“三国四地五虎将”变成“两国三地四巨头”,日本的逐步退出和收缩有效的降低了部分品类的周期性,但是当年竞争格局依旧不够清晰,2016~2019年国内厂商依旧在大规模扩建11代线厂能,为下一轮出清埋下伏笔。

2、本轮周期(2018~2020年):11/8.5代线降维打击韩国7代线,结果就是韩国产能退出。其本质是中国京东方、TCL、惠科的大量8.5/11代线对韩国存量落后产能的出清。11代线切割65/75寸的效率是94%/94%,而韩国的7代线切割65/75寸的效率是53%/72%,代线降代打击的结果就是韩国面板产业落后的成本结构将失去部分竞争力,低效落后厂能的出清是泛摩尔定律决定的,是产业经济学不可逆的规律,不会因短期价格波动所改变。

3、下轮周期(2023~2025年):展望未来,我们预计8.5代IT线降维打击中国台湾6代线,结果可能是中国台湾退出。京东方基于重庆B8线的成功,已占据了全球IT屏28%的市场,市占率居全球首位,同时中国台湾友达和群创在2013年之后均未有扩产,产能集中在6/7代线避开大屏TV市场,专注于IT屏,我们认为虽然这轮周期过后TV大屏LCD市场将趋于稳定,形成了类似于内存行业三星+海力士 70%市占率的双寡头格局,但是基于全球半导体产业不变的规律,最后一轮的产业出清或将发生在2025年。

结论:建议关注面板行业中长期竞争格局的根本性变化,并且我们预计2020年将是未来稳定盈利的起点,持续推荐并看好国产面板厂商在行业的主导地位。

投资建议:继续推荐显示面板龙头京东方A、TCL科技,建议关注中大尺寸产品受益标的彩虹股份、龙腾光电,手机面板国产龙头深天马A,OLED面板优质标的维信诺、和辉光电。

建议关注面板上游,材料国产配套优质标的杉杉股份、三利谱、八亿时空,设备国产配套优质标的北方华创、大族激光、精测电子。

二、京东方和TCL的周期性属性拐点(周期还是成长)

我们认为面板的周期性将大幅下降,现在京东方已经由周期跨入到准成长,未来将达到真正的成长状态。

周期的本质是供需的错配:

一般情况下,周期到成长有三种经典案例:

1、需求爆发:直接烫平供给的脉冲周期。

2、供给收缩:在需求平稳状态下,中长期产能紧缺,造成供不应求。

3、第二成长曲线:不断跨越行业内卷,寻找新的增长点。

第一种,典型行业是近年的光伏和新能源,还有2008年~2017年的智能手机市场,需求的结构性爆发,烫平原有的供需周期。

第二种,典型的就是面板行业,王氏定律作用下,后发优势成本和技术领先,将存量产能挤出市场,造成供给稀缺,并依靠后发供给侧深厚的壁垒造就确定的利润护城河。

第三种,典型的就是苹果公司,先后跨越电脑、MP3、智能手机,多个第二曲线,这需要创始人、掌舵者卓越的企业家洞察和执行力。

具体到京东方,我们认为公司已经具备第二种和第三种跨越周期的潜质,未来京东方将由周期跨入准成长,进而达到真成长的状态。京东方所在的面板行业,供小于求的紧缺关系将成为新常态:

一、存量供给持续收缩:全球的供给主要来自于中国大陆、中国台湾省、韩国:

1、韩国正处于产能持续退出的中继之中,继2016年关闭7代线开始、2020年继续关线、2021年将苏州产线转让给华星光电,目前韩国三星+LG全球的产能占比相较于2019年的30%已经大幅回落,而且因为韩产代线落后已经永久性丧失相对优势。

2、大陆的两个玩家:京东方早已经没有新的LCD扩产计划,而且重整了熊猫产线。TCL未来在大屏LCD领域的投入已经结束,随着未来行业进入稳定期,大陆的扩产相较于17年之前将大幅减少。

3、台湾省的友达群创,自从2013年以来就未扩充新产线,面对大陆在规模、产业链、代线的优势,只能防守。新增供给巨大的壁垒:面板的特殊性在于,其资本支出强度仅次于先进工艺集成电路,并高于成熟工艺晶圆厂,一条标准的10.5代线的投入约为400亿元,面对巨大的资本壁垒、准入壁垒、供应链壁垒、政策壁垒,还有技术壁垒,我们认为未来不会有新增玩家进入面板市场,未来的行业格局就是京东方和TCL华星光电成为全球双寡头。

二、新增需求持续扩张:主要来自于TV电视机、车载两大块:

1、电视机:虽然销量平稳增长,但是单台电视机的平均尺寸在稳步增长,根据群智咨询(Sigmaintell)数据显示,2020年全球LCD TV面板出货平均尺寸大幅增长了1.8英寸,预计2021年增长1.5英寸,达到48.6英寸。平均尺寸超1.5英寸的增长,预计可去化超200K G8.5代线的产能。大尺寸化依然是去化高世代面板产能的有效途径。

2、车载:未来无论是电车还是油车,大屏化的趋势还在加速,今后一台车上将会搭载中控屏、仪表屏、副驾屏、后视镜屏、后座屏、甚至天窗屏,未来车载将是一个非常确定的新增市场。

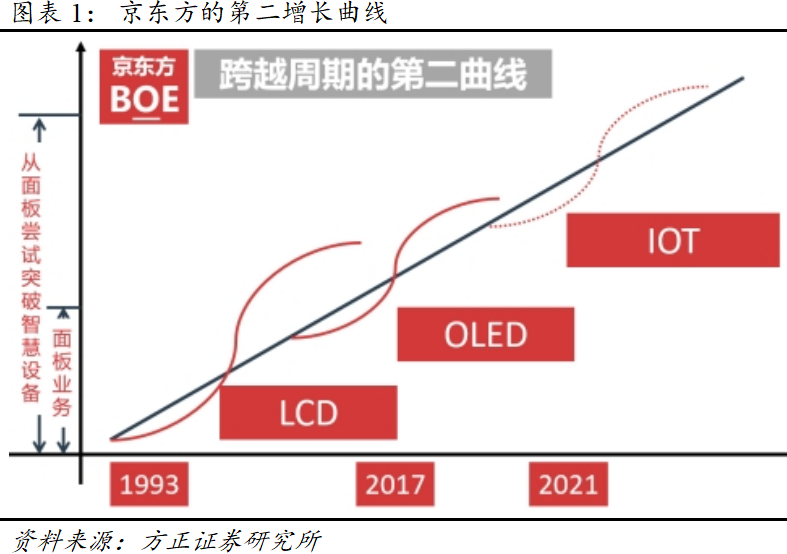

三、京东方的第三增长曲线明显:

1、第一增长曲线是LCD的全球领导地位。

2、第二增长曲线是OLED的弯道超车,市占率和未来产能规划都仅次于三星显示,遥遥领先其他竞争对手,未来中高端智能手机采用OLED柔性屏已经是不可逆的趋势。

3、第三增长曲线,京东方在LCD和OLED的全球领先地位都是以王东升为代表的京东方上一代管理层不懈努力造就的,新一代京东方管理层继续前行,利用京东方在物联网、传感、端口屏、技术和资源调度的底层能力,将京东方打造为信息交互和人类健康提供智慧端口和专业服务的物联网公司。

结论:经历过多轮面板周期洗牌之后,面板行业将由三国四地五虎将,进入京东方+TCL华星的全球双寡头阶段,现在京东方将由周期跨入准成长,进而未来达到真正成长的状态。

三、京东方和TCL的利润拐点

京东方和TCL已经预告一季报业绩,都是史上最好!

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP