中金:海外公募期权基金投资策略在A股的适用性

本文来自“中金量化”

摘要

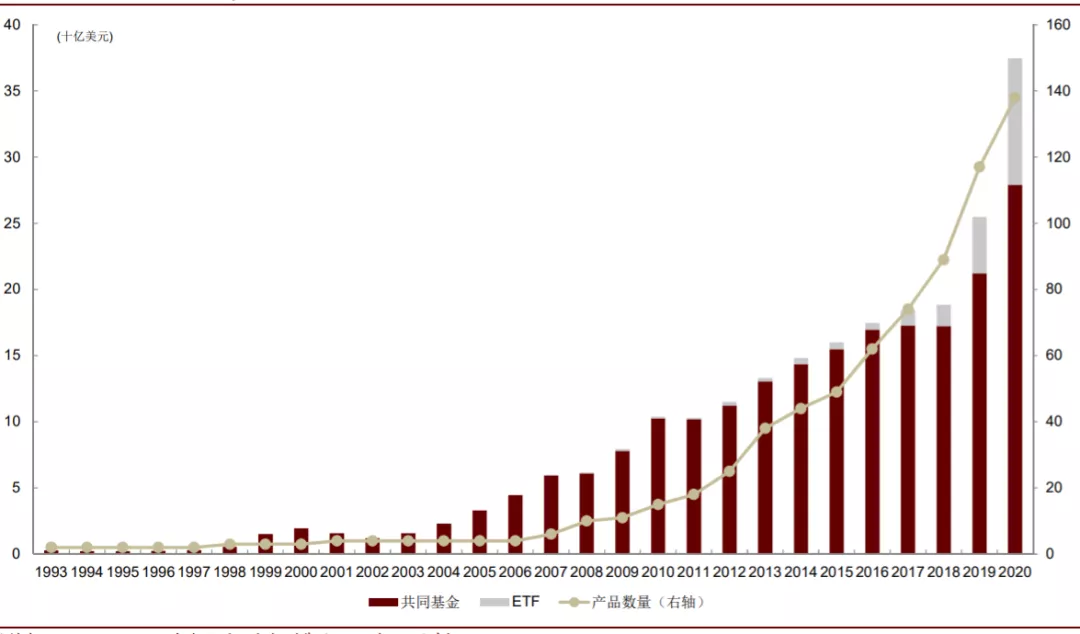

海外公募期权产品近几年发展势头迅猛,但市场份额仍很低

早在1977年,美国就已经推出了首只专注于期权交易的SEC注册基金,但直到2008年金融危机之后这类产品才获得更多投资者关注。截至2020年底,美国基于期权的(Option-Based)共同基金和ETF产品数量合计达到138只,规模超过350亿美元,尽管在美国公募基金的占比仍不足0.2%,但近几年发展势头迅猛,产品数量和规模节节攀升。

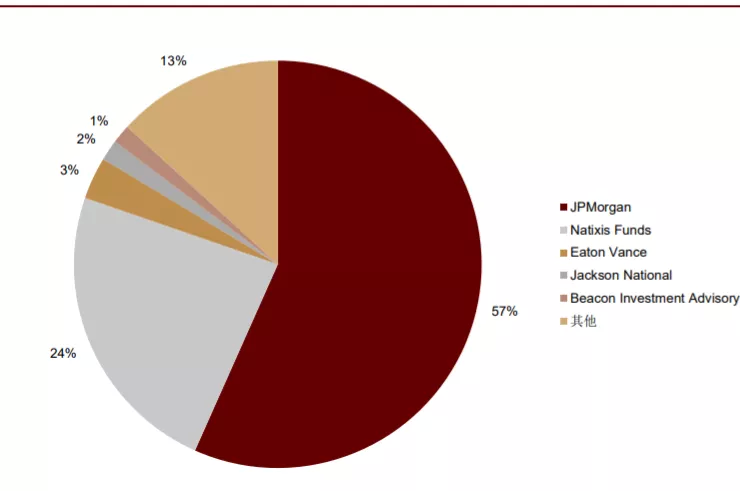

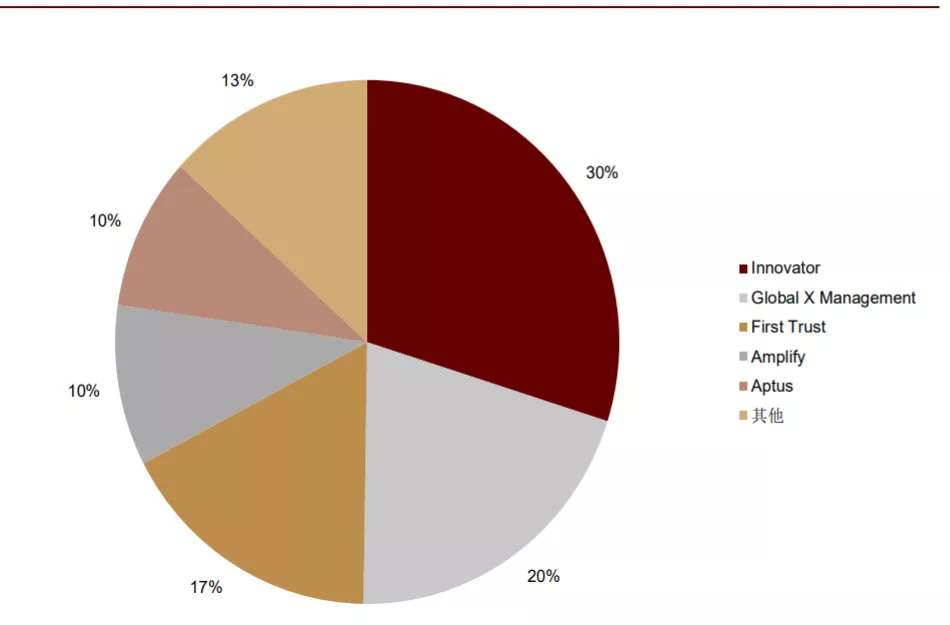

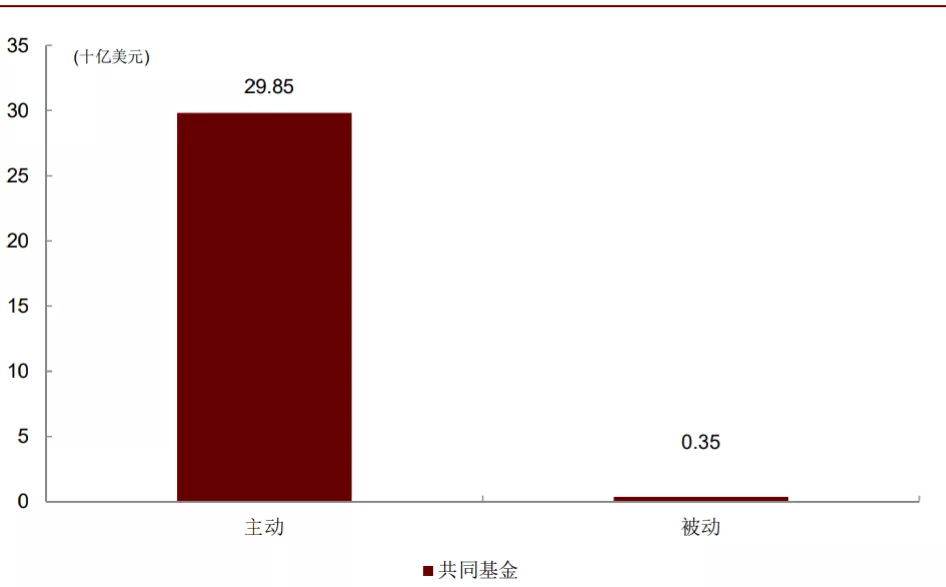

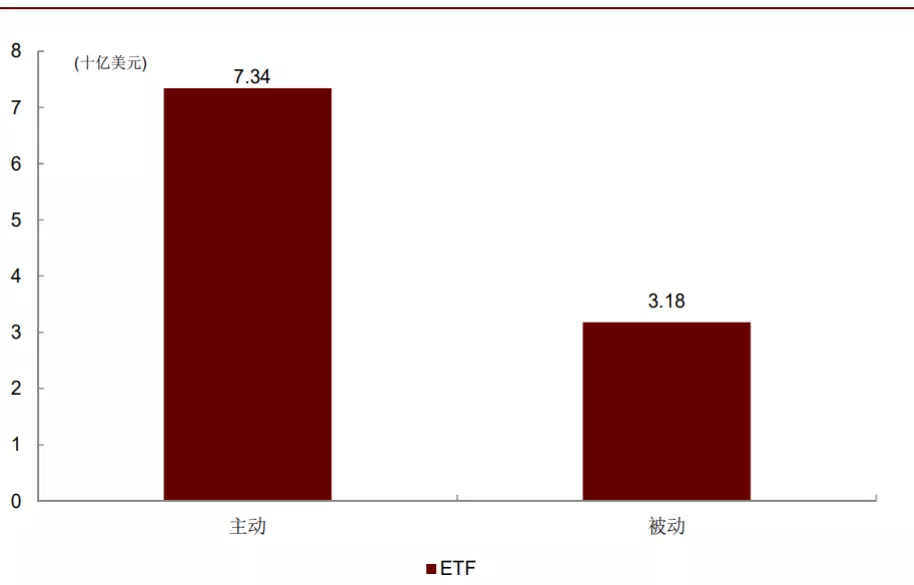

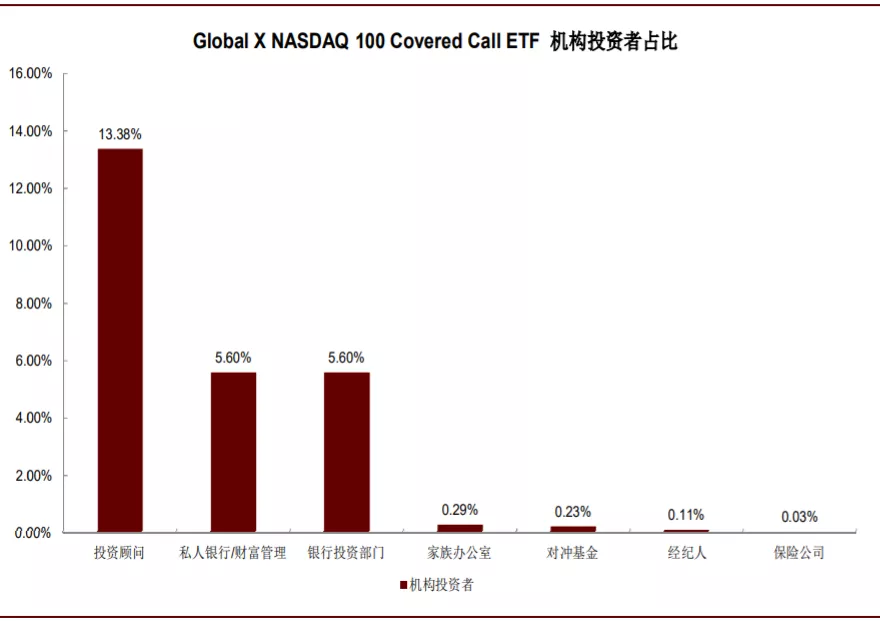

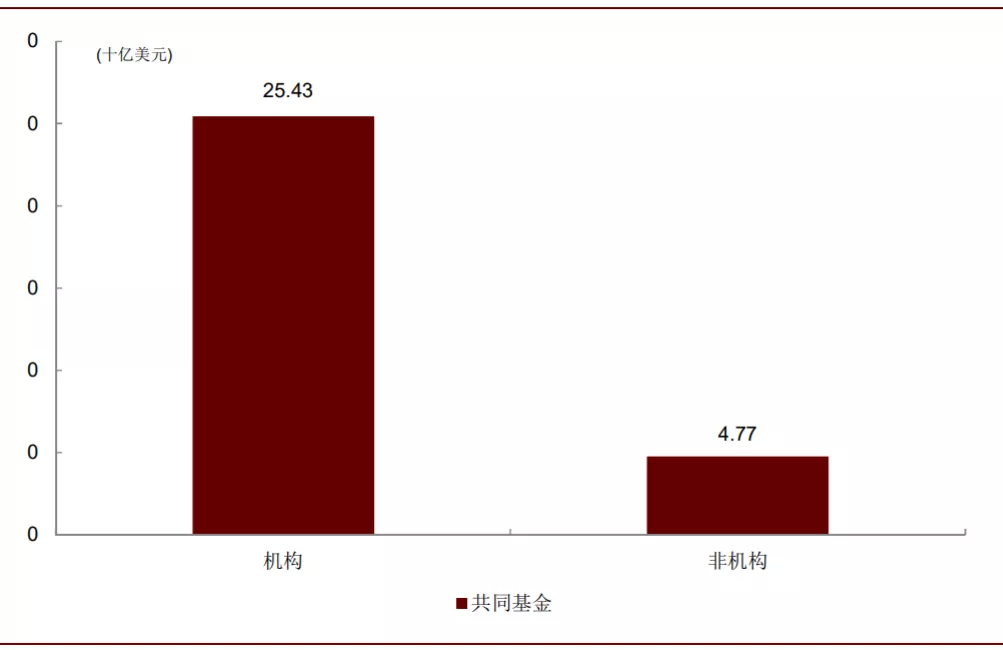

美国期权产品的头部化特征较为明显,前五大公司占据超过80%市场份额;运作模式上,期权ETF和共同基金产品均以主动管理为主,其中共同基金的主动管理占比相比于ETF更高;投资者结构上,期权共同基金的持有人以机构投资者居多,而ETF持有人中个人投资者占比相对更高。

备兑开仓、保护性认沽等为海外公募基金的主要投资策略

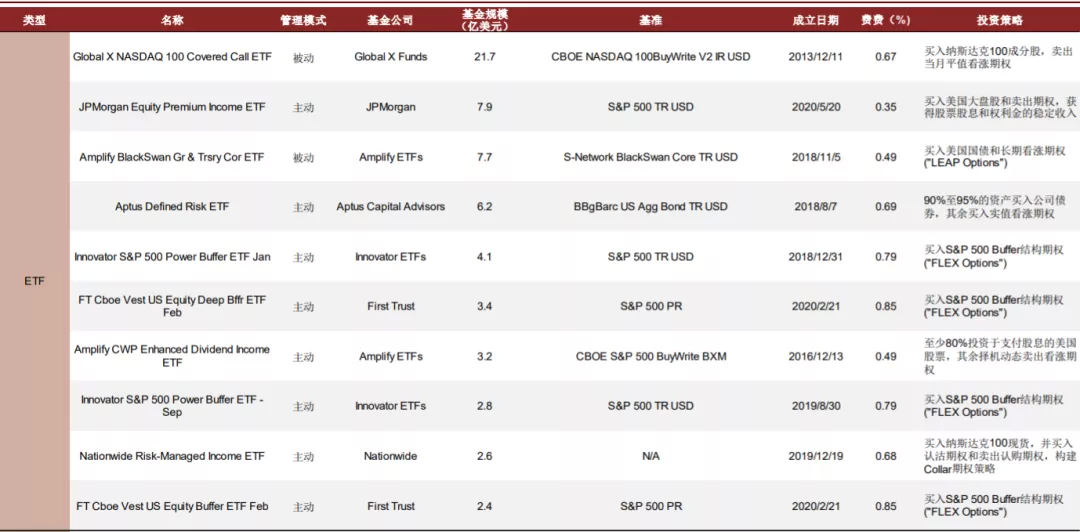

我们对美国期权基金的投资策略进行了梳理,主要包括以下几类:1)备兑开仓;2)保护性认沽;3)领口策略;4)固收+认购期权;5)复合策略。对主动基金而言,会根据市场环境动态使用不同的期权策略;对被动基金,则主要采用复制跟踪期权策略指数。

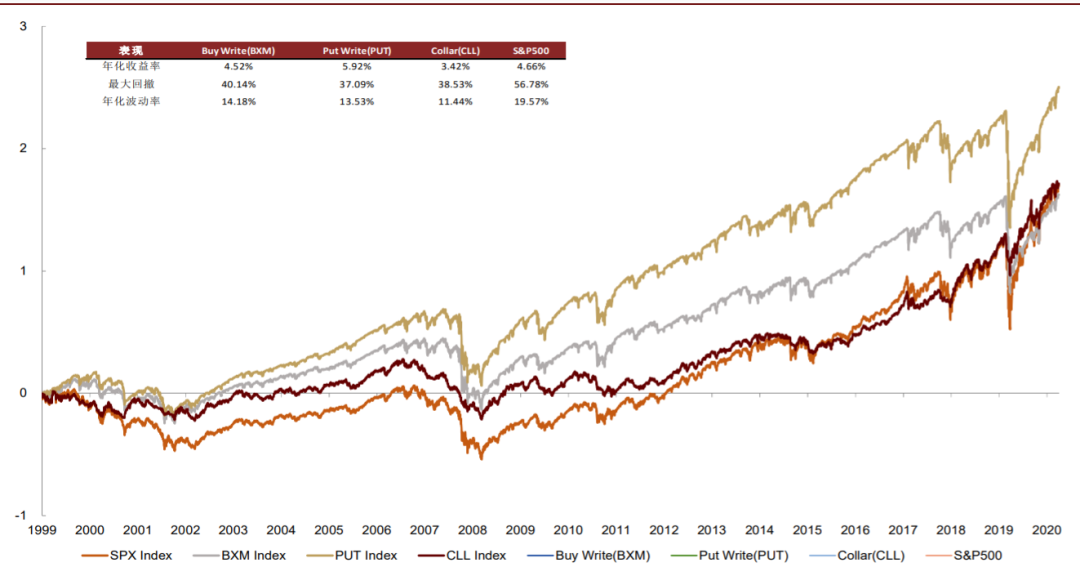

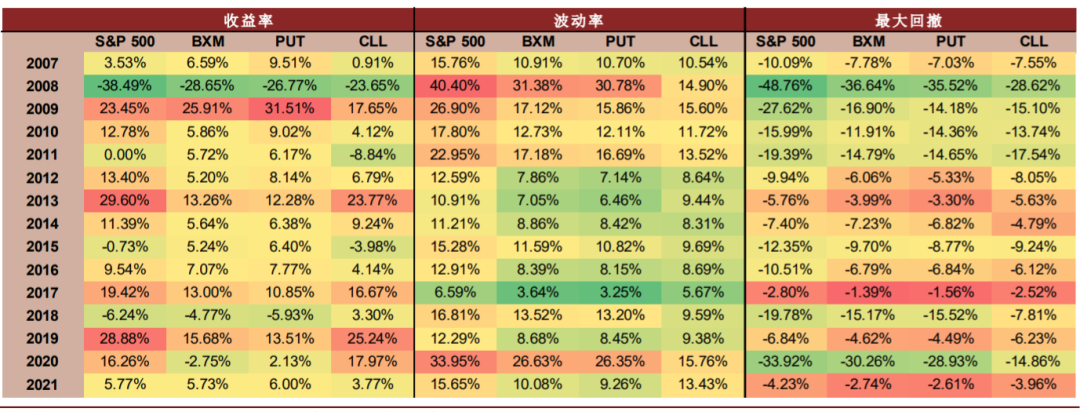

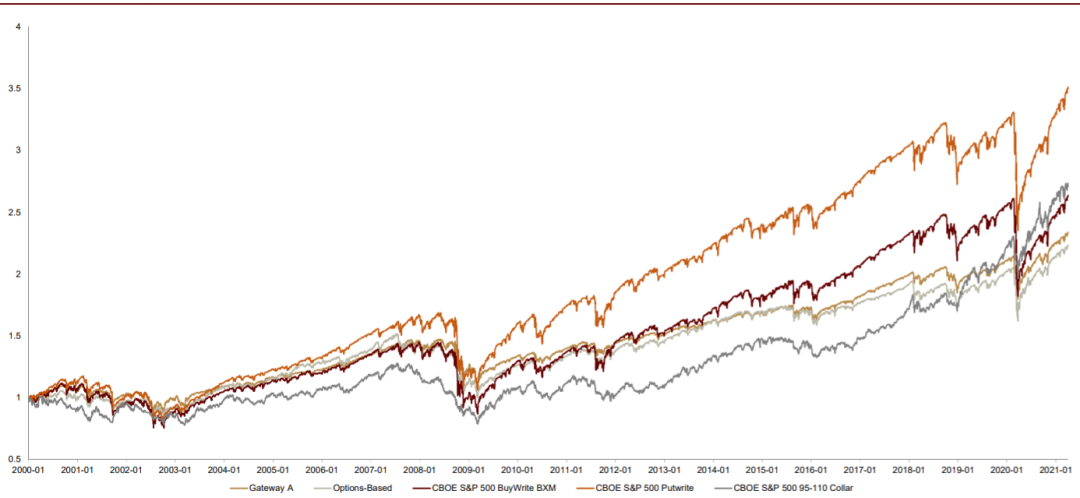

被动产品业绩:我们主要对比了Buy Write(BXM)、Put Write(PUT)、Collar(CLL)期权策略指数和标普500基准指数2000年至今的业绩表现,不难发现:三个策略均大幅减少波动率和最大回撤,但由于期权策略有其适用的市场环境,因此在不同年份期权策略指数的表现差异性较大。

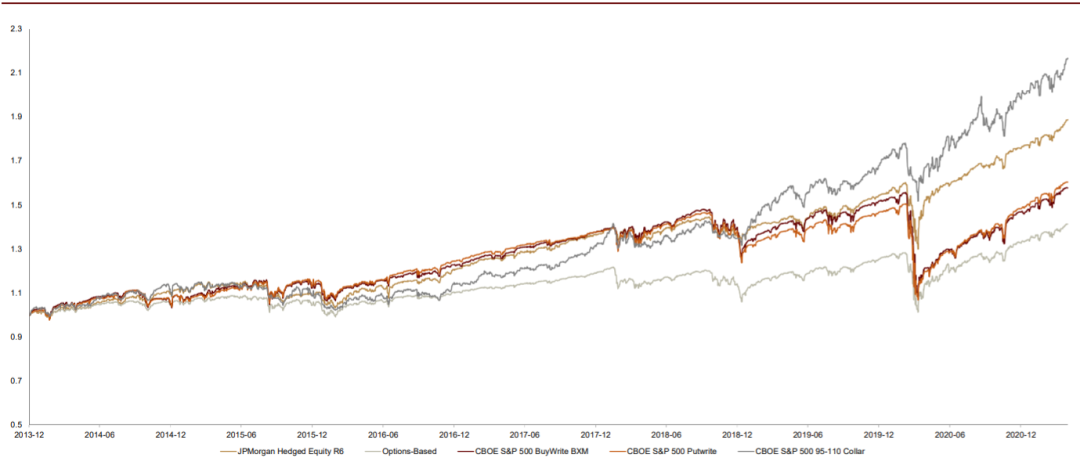

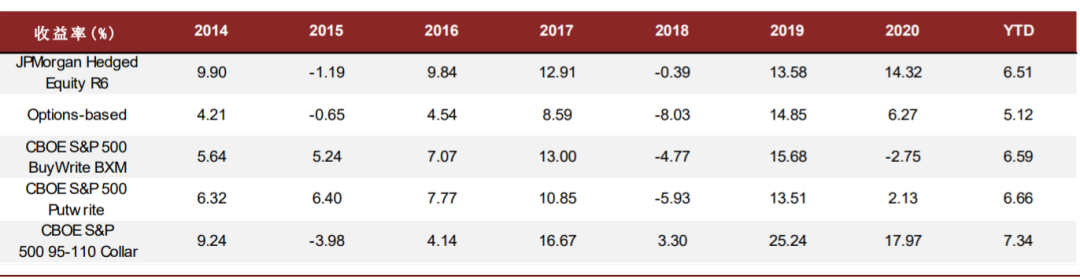

主动产品业绩:我们选取了两只规模最大的产品JPMorgan Hedged Equity R6和Gateway A,从收益上看,在同类产品业绩排名靠前,相对于期权策略指数并无明显优势,但波动和回撤控制上占优。

海外公募期权基金的投资策略适合A股市场吗?

目前,国内基于期权的公募基金仍为空白,但近期有两只产品正式申报,我们认为这类产品在国内有一定发展潜力,因此也对海外期权基金常用的投资策略在A股市场的适用性进行了实证研究:

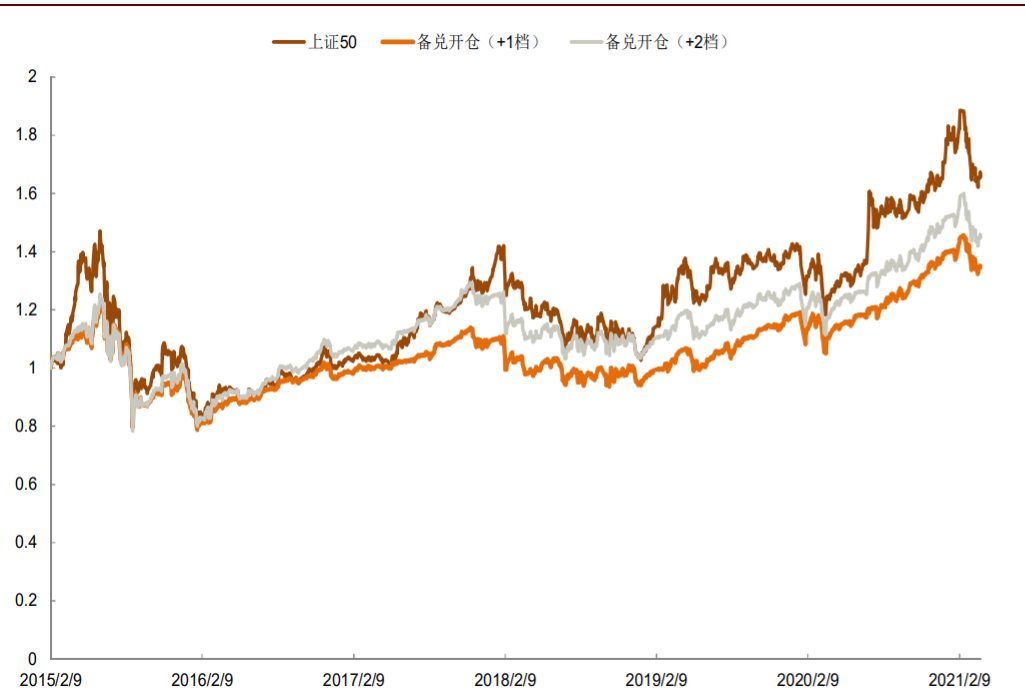

1) 备兑开仓策略尽管能降低组合回撤和波动,但收益表现平平,可能原因在于A股市场的涨幅主要集中在某些月份,而卖出虚值认购期权使得组合在此期间向上收益受限。

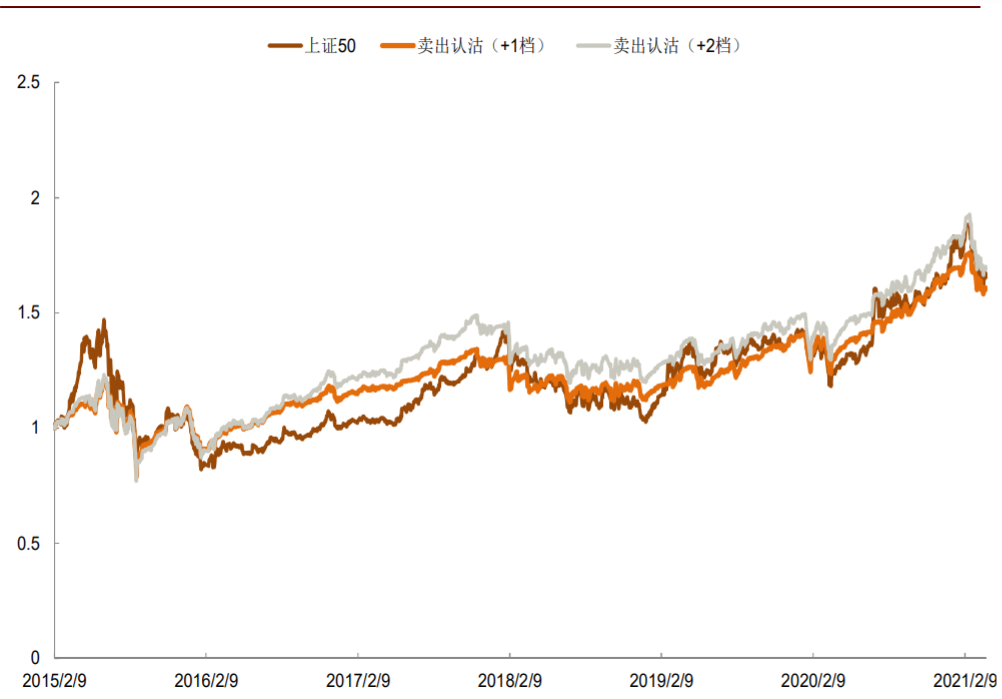

2) 卖出认沽期权和备兑开仓策略效果相似,但由于对冲工具稀缺性和下跌风险厌恶,使得波动率曲面左偏,认沽期权的定价相对更高,因此卖出认沽策略收益相比于备兑策略更优。

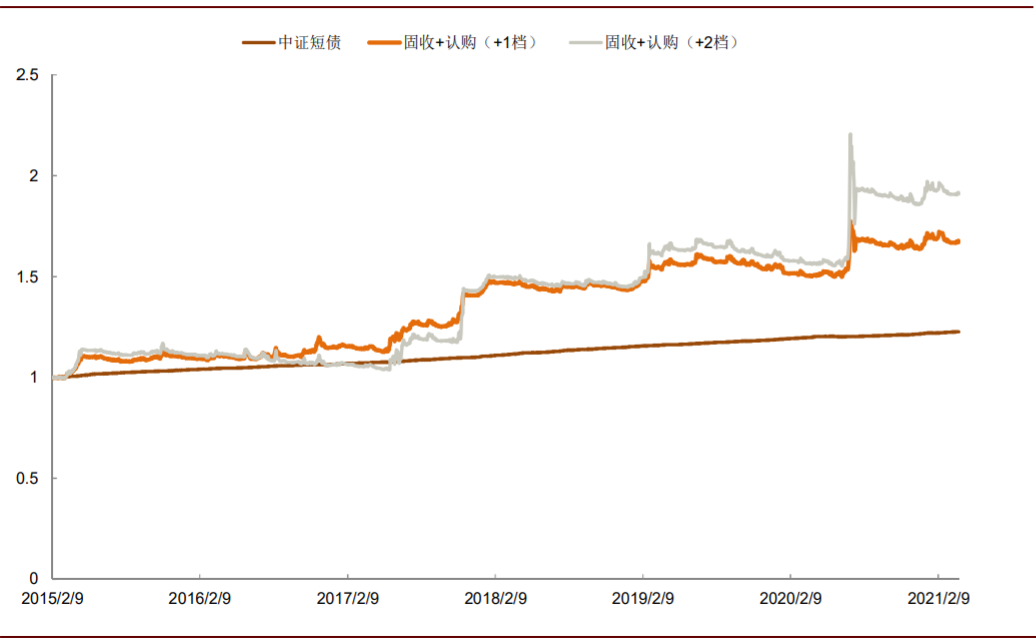

3) 固定收益+认购期权的策略在A股市场有表现空间,即通过大部分资产持有货币基金来尽可能实现资产保值,剩余资产滚动买入认购期权的策略,主要在于A股市场的“急涨”特性有机会实现现货价格和波动率齐升的“戴维斯双击”。

4) 持有现货并滚动买入保护性认沽合约的策略能有效抵御市场尾部风险,在2018年市场单边下跌时表现突出。

正文

海外公募期权基金市场概况

早在1977年,美国就已经推出了首只专注于期权交易的SEC注册基金,但随后相关产品的发展一直较为缓慢,直到2008年金融危机,全球投资机构的资产管理规模遭遇了大幅缩水。以此为分水岭,风险管理工作在各家机构的投资决策流程中的重要性不断提升;同时,通过加大另类投资来实现组合风险有效分散的理念也逐渐在机构投资者中深入人心。基于期权的投资策略,作为另类投资中的重要门类,因其损益结构的多样性、资金使用的高效性、与传统策略的低相关性等独特优势,赢得了众多投资者的青睐。

截至2020年底,美国基于期权的(Option-Based)共同基金和ETF产品数量合计达到138只,规模超过350亿美元,尽管在美国公募基金的规模占比仍不足0.2%,但近几年发展势头迅猛,产品数量和规模节节攀升。

基金公司层面,美国期权共同基金和ETF的头部化特征较为明显,截至2021年2月底,前五大公司占据主要市场份额,合计规模均占比超过80%;运作模式上,期权ETF和共同基金产品均以主动管理为主,其中共同基金的主动管理占比相比于ETF更高;投资者结构上,期权共同基金的持有人以机构投资者居多,而ETF持有人中个人投资者占比相对更高。

图表:美国基于期权(Option-Based)的共同基金和ETF规模近几年快速增长

资料来源:Morningstar,中金公司研究部(截至2020年12月底)

图表:期权共同基金产品的头部公司份额

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

图表:期权ETF产品的头部公司份额

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

图表:期权共同基金主动和被动规模

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

图表:期权ETF主动和被动规模

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

图表:Nasdaq 100 Covered Call ETF持有人结构

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

图表:期权共同基金机构/非机构基金规模

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

海外公募期权基金的投资策略及业绩

投资策略

我们对美国期权基金的投资策略进行了梳理,主要包括以下几大类:

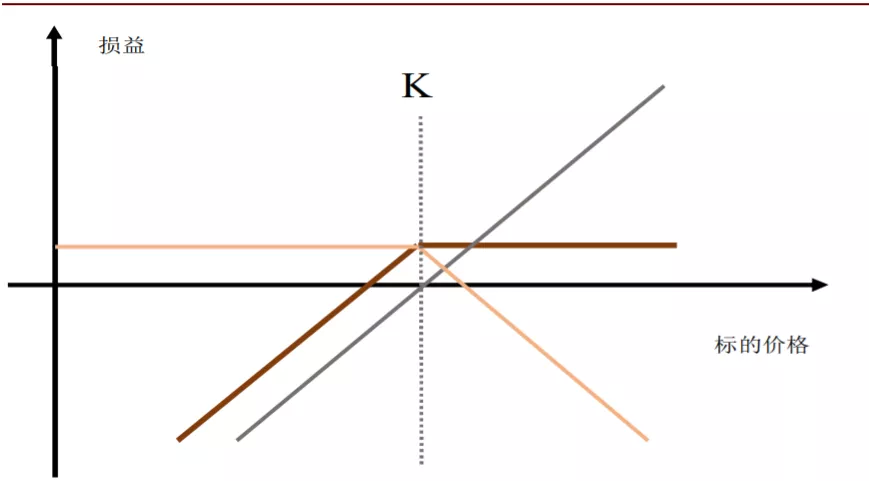

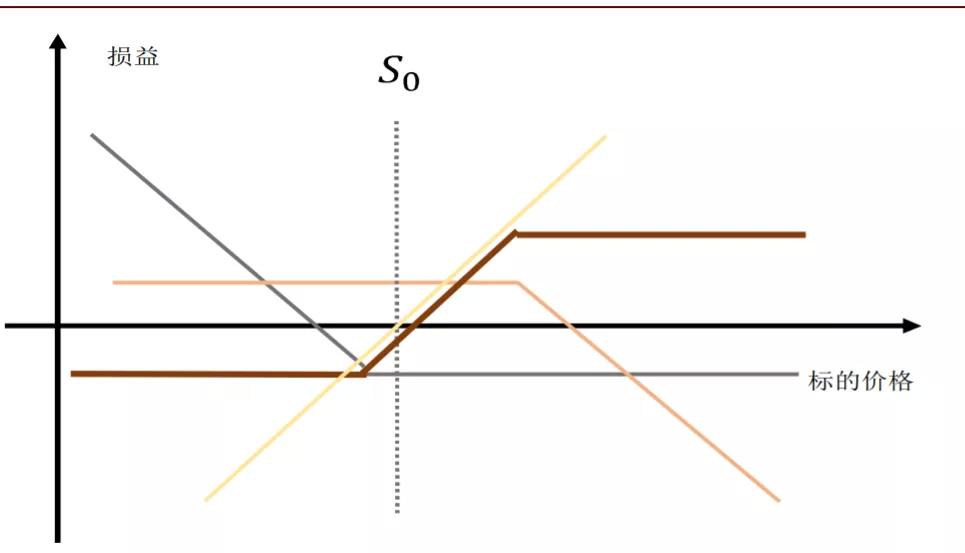

►备兑开仓:买入股票现货,并卖出认购期权

策略特点:

1)市场下跌时卖出认购期权获得增强收益,降低持仓成本。

2)市场上涨时最大收益受到限制。

3)现货做担保,无需保证金。

4)在市场小幅震荡、慢牛等行情中表现较好。

5)利用期权改变收益结构平滑波动,慢牛行情下复利效应获得长期收益。

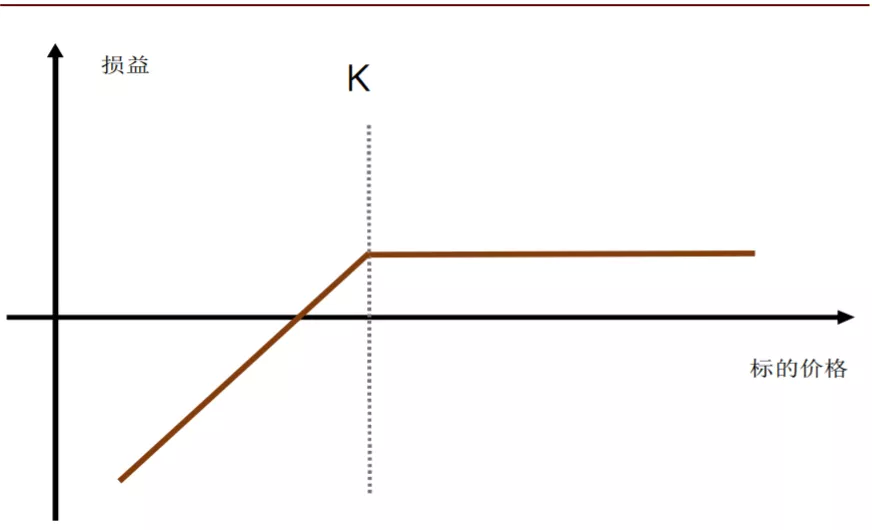

► 保护性认沽:买入股票现货,并买入认沽期权

1)市场下跌时,期权收益弥补下行亏损,锁定最大损失。

2)市场上涨时获得扣除期权费后的盈利,保留上行收益空间。

3)适用于不确定性较大、存在下行风险的市场环境。

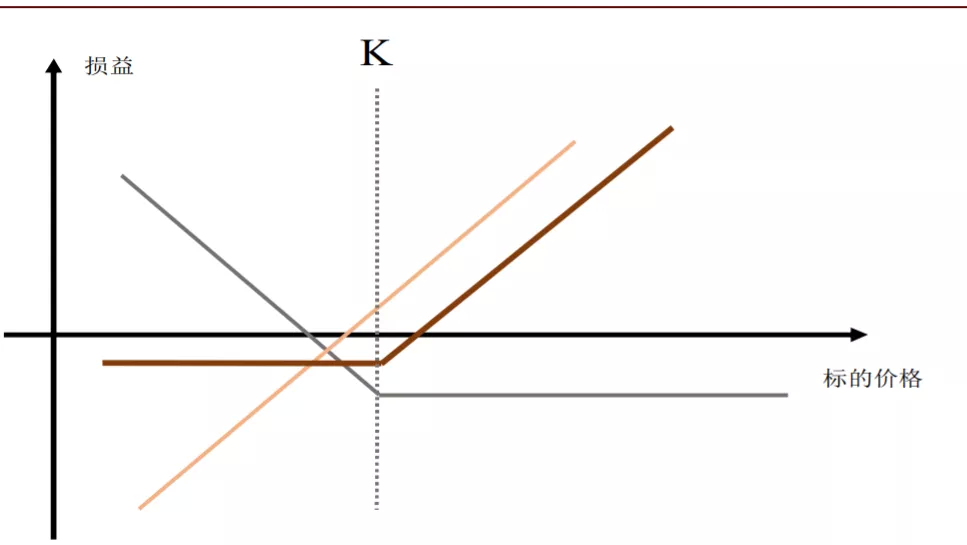

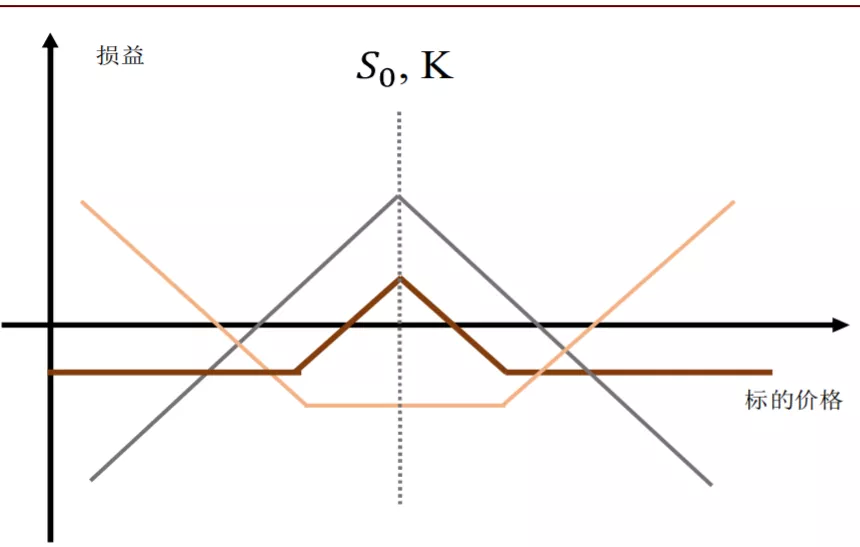

► 领口策略:买入股票现货,并卖出认购和买入认沽期权

策略特点:

1)市场小幅波动时,组合收益与现货相近。

2)市场大幅波动时,两个期权使得组合的亏损和收益均有限。

3)卖出认购期权可以抵消部分买入认沽期权的对冲成本。

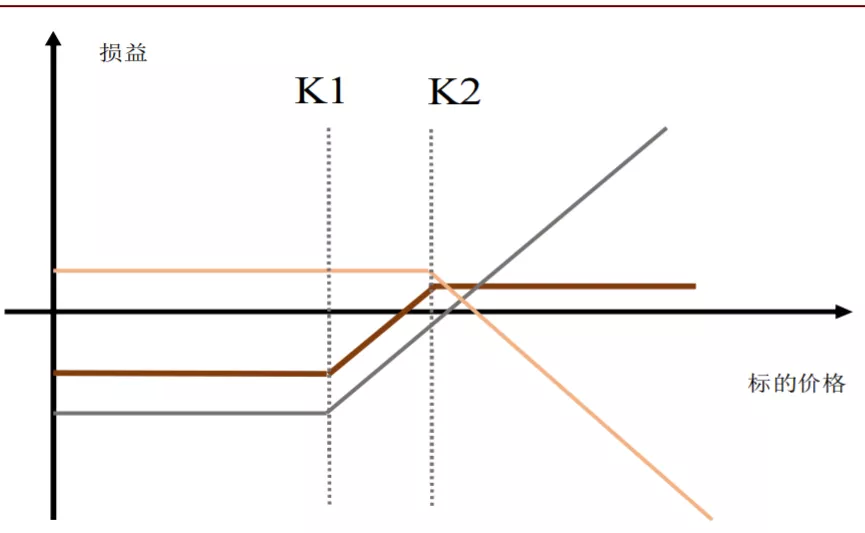

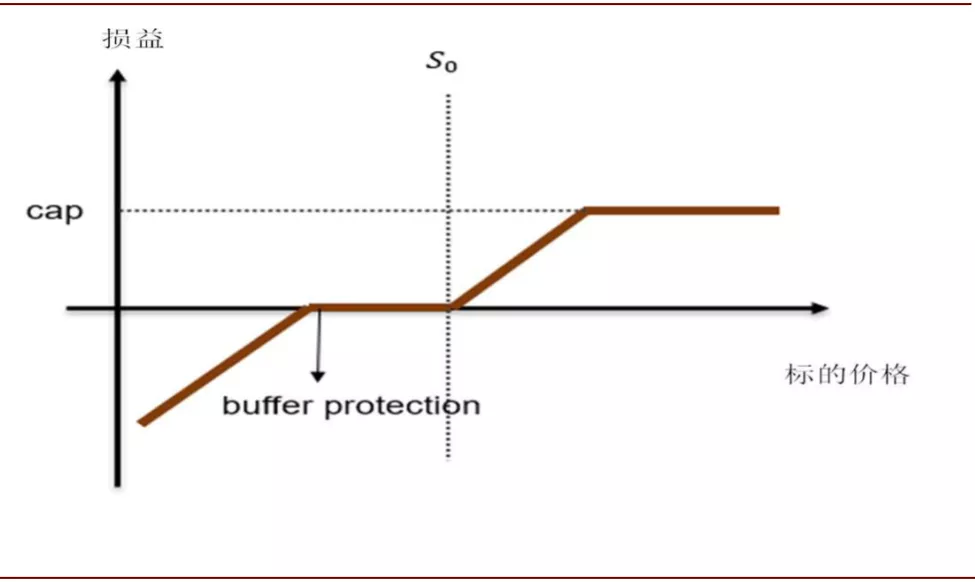

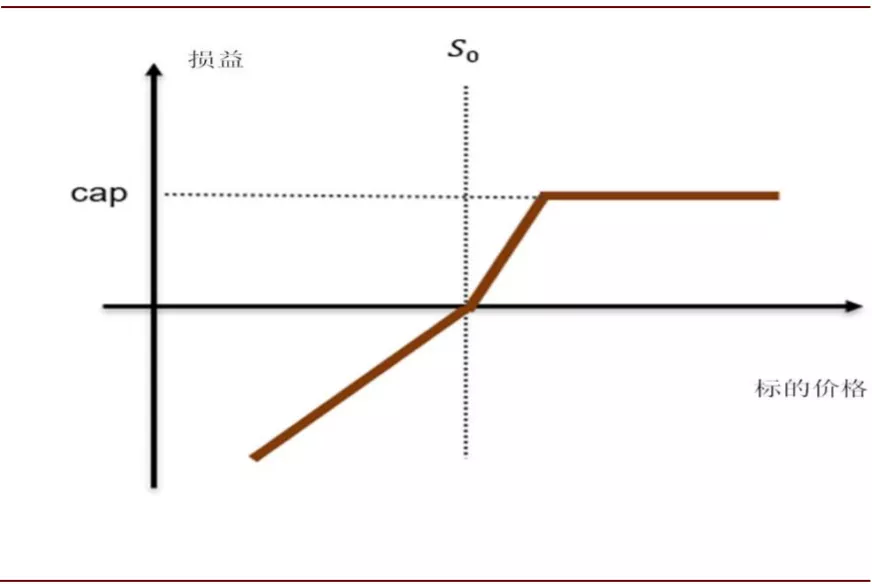

► 固定收益+认购:大部分资产买入固定收益,其余买入认购期权

策略特点:

1)利用固定收益的票息覆盖买入认购期权的成本。

2)市场上涨时,能够实现固收+收益增强。

► 复合策略:基于市场环境,动态采用不同的期权策略

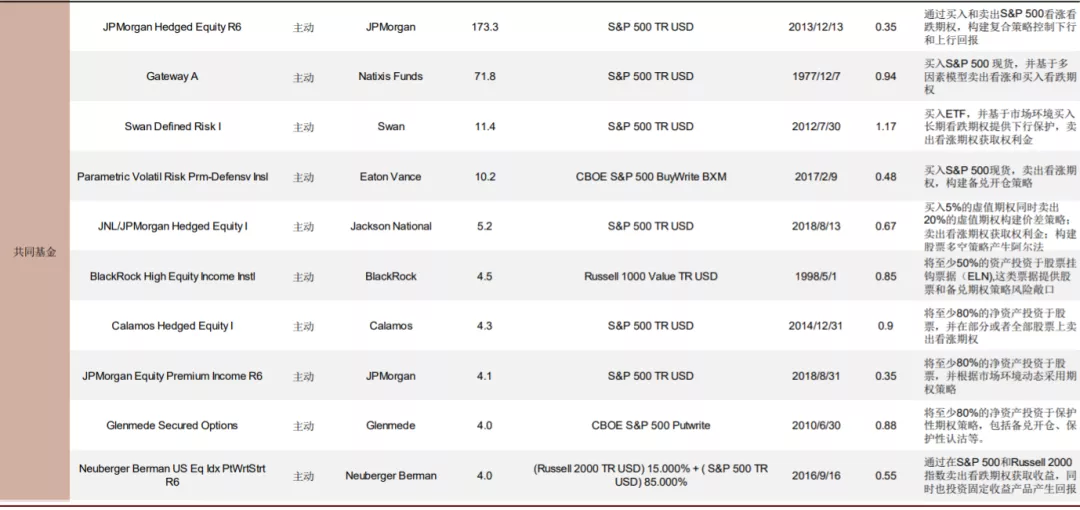

图表:美国基于期权策略的代表性公募基金

资料来源:Morningstar,中金公司研究部(截至2021年2月底)

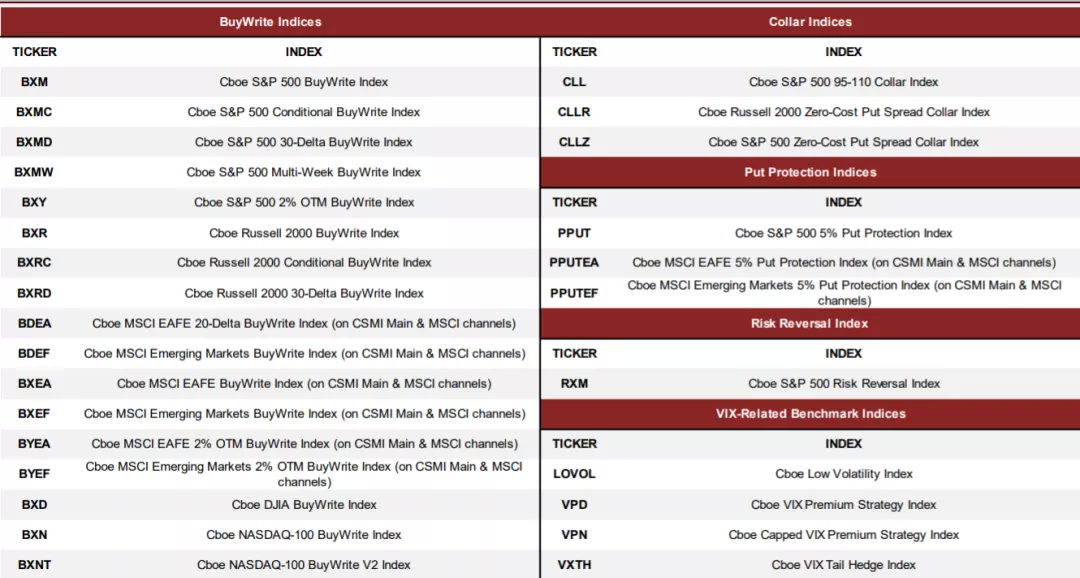

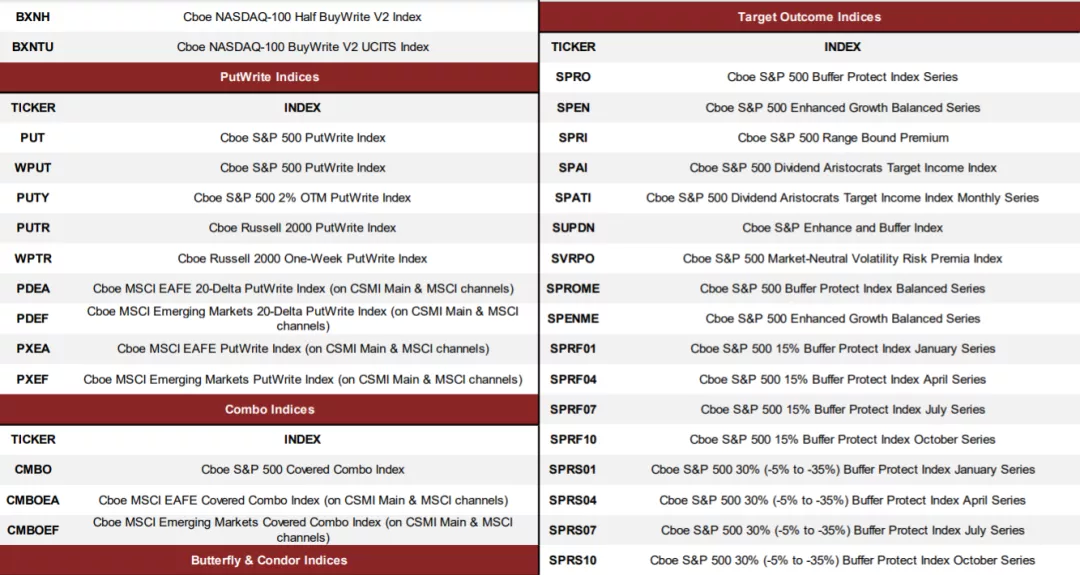

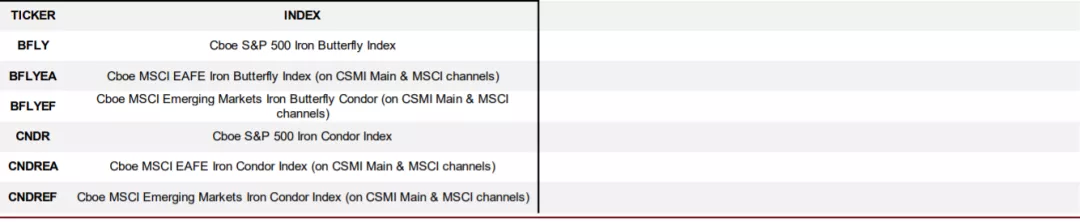

图表:CBOE期权系列指数

资料来源:CBOE,中金公司研究部

图表:备兑开仓策略收益结构

资料来源:中金公司研究部

图表:卖出认沽期权策略收益结构

资料来源:中金公司研究部

图表:保护性认沽策略收益结构

资料来源:中金公司研究部

图表:牛市认购价差策略收益结构

资料来源:中金公司研究部

图表:领口期权策略收益结构

资料来源:中金公司研究部

图表:铁蝶式期权策略收益结构

资料来源:中金公司研究部

图表:Buffer Protect 收益结构

资料来源:中金公司研究部

图表:Ehanced Growth 收益结构

资料来源:中金公司研究部

业绩表现

► 被动产品

我们主要对比了Buy Write(BXM)、Put Write(PUT)、Collar(CLL)期权策略指数和标普500基准指数2000年至今的业绩表现,不难发现:三个策略均大幅减少波动率和最大回撤,其中,Put Write的长期收益小幅跑赢标普500指数。

由于期权策略有其适用的市场环境,因此在不同年份期权策略指数的表现差异性较大,例如在2017、2019和2020年市场整体上涨,且个别月份涨幅较大时,BuyWrite和Put Write策略由于向上收益受限,因此整体表现平平,而在2007、2011和2015年偏震荡的环境中,相对于基准有一定超额收益。

图表:CBOE期权系列指数表现

资料来源:Morningstar,中金公司研究部(截至2021年3月底)

► 主动产品

我们选取了两只规模最大的产品JPMorgan HedgedEquity R6和Gateway A,从收益上看,这两只基金在同类产品中业绩排名靠前,相对于期权策略指数则无明显优势,但在波动率和回撤控制上占优。

图表:JPMorgan Hedged Equity R6基金历史业绩

资料来源:Morningstar,中金公司研究部(截至2021年3月底)

图表:GateWay A 基金历史业绩

资料来源:Morningstar,中金公司研究部(截至2021年3月底)

国内场内期权产品的发展概况

国内场内期权产品自上市以来整体发展快速平稳,“快速”主要体现在市场规模及投资者参与数量上,而“平稳”则体现在期权定价和投资参与的理性上。

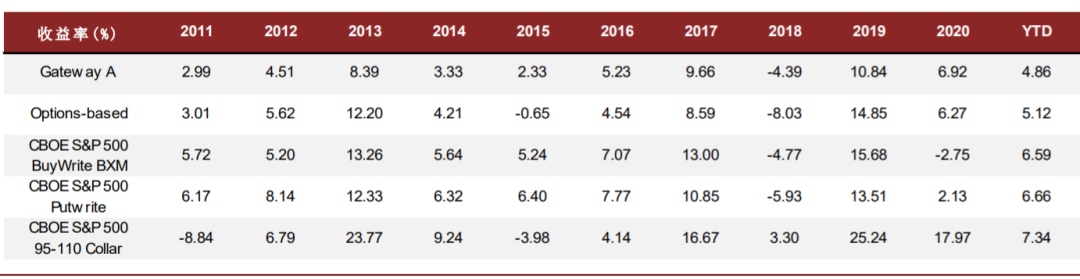

“快速”——上证50ETF期权于2015年上市交易,自上市以来,市场规模扩张迅速,2016年日均成交与持仓量分别为32万张与95万张。而2020年,这两个数字分别上升至213万张与274万张。沪深300期权产品于2019年才上市交易,2020年上交所、深交所和中金所沪深300相关期权产品日均成交量为191万张、32万张和6.9万张。虽然沪深300期权产品上市较晚,但市场成交有反超上证50期权的势头。

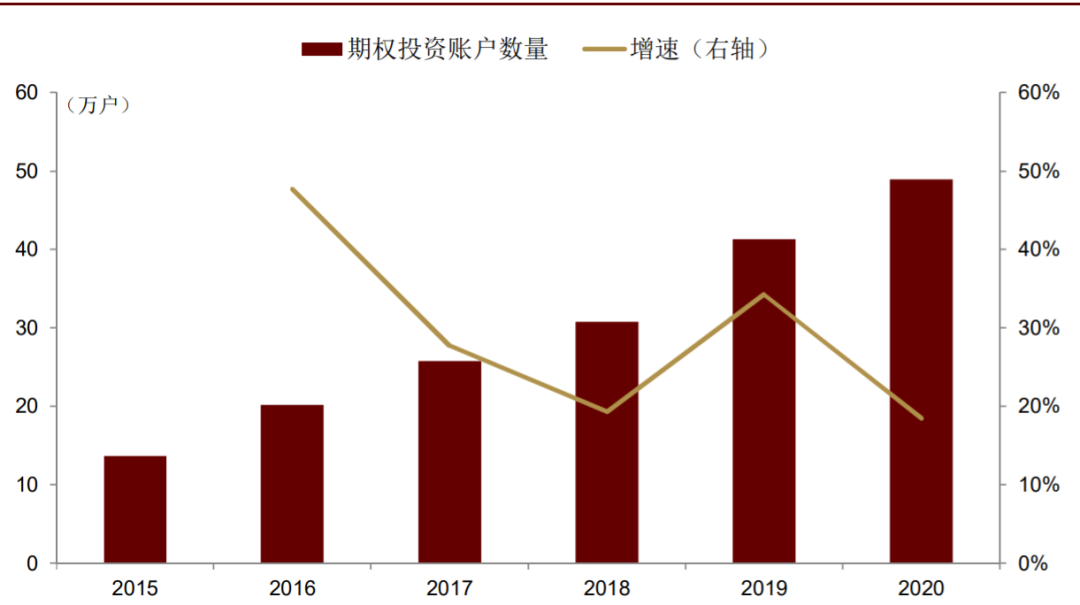

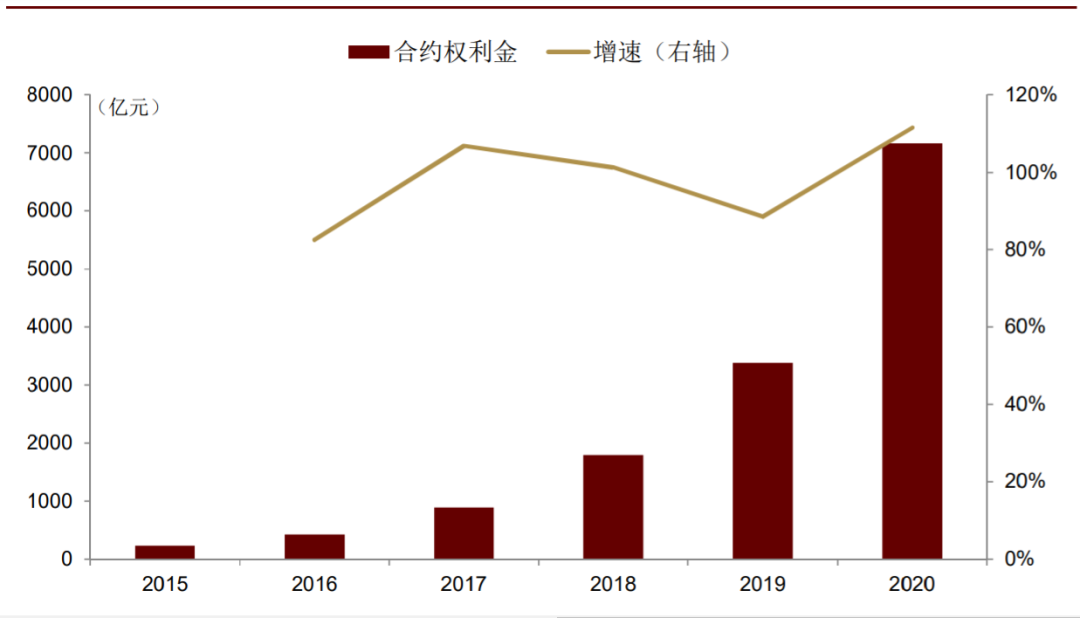

根据上交所数据显示,2020年上交所期权交易权利金7169亿元,较2019年增长超一倍(2019年期权权利金为3389亿元),其中上证50产品线权利金为3187亿元,沪深300产品线则为3980亿元。期权市场规模的快速发展一方面是得益于产品线的丰富,另一方面则是参与投资者的数量增加所导致的。2016年上海证券交易所期权投资账户20万户,截止2020年年底,上交所期权投资账户数量增加至49万户。

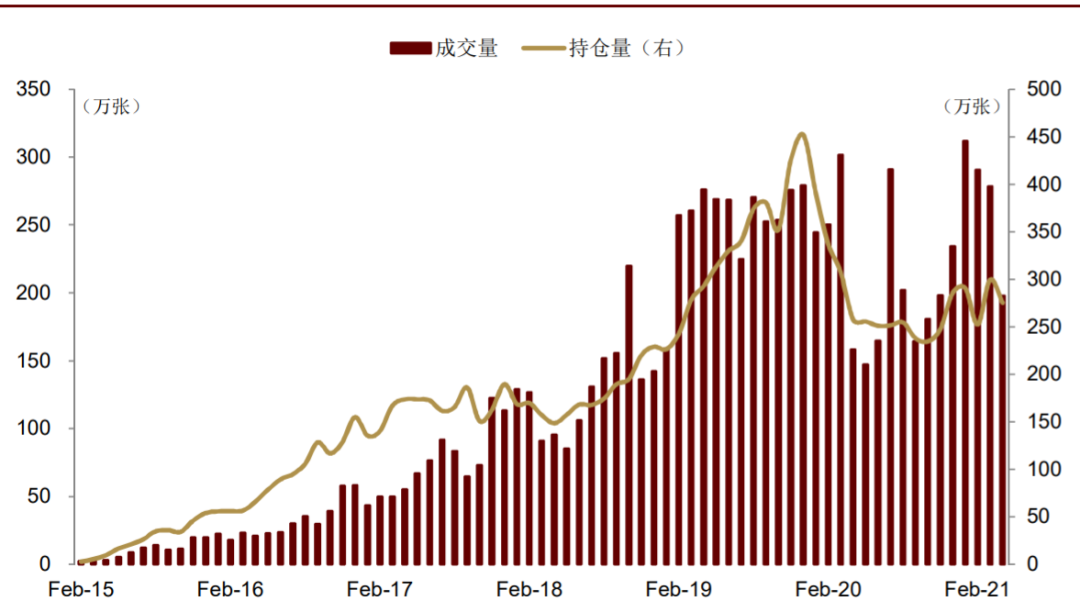

“平稳”——期权市场的平稳发展体现在诸多方面。首先,历史上看,期权产品隐含波动率变动基本与历史波动率同步,即使在某些极端时点,如2020年3月份,虽然期权产品隐含波动率较历史波动率发生一定偏离,但两者差异快速收敛。

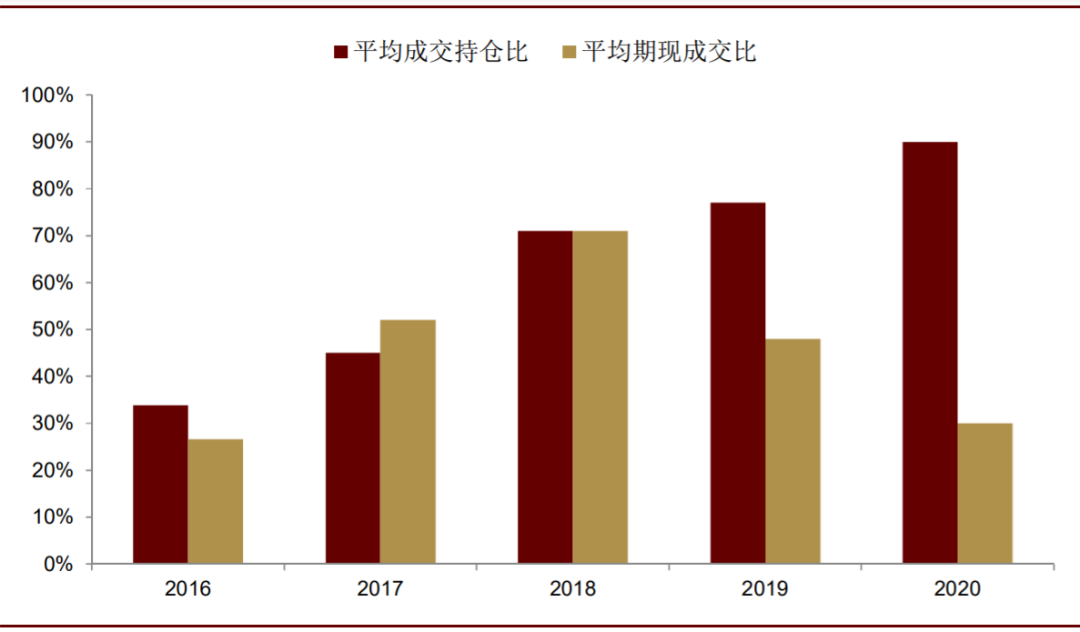

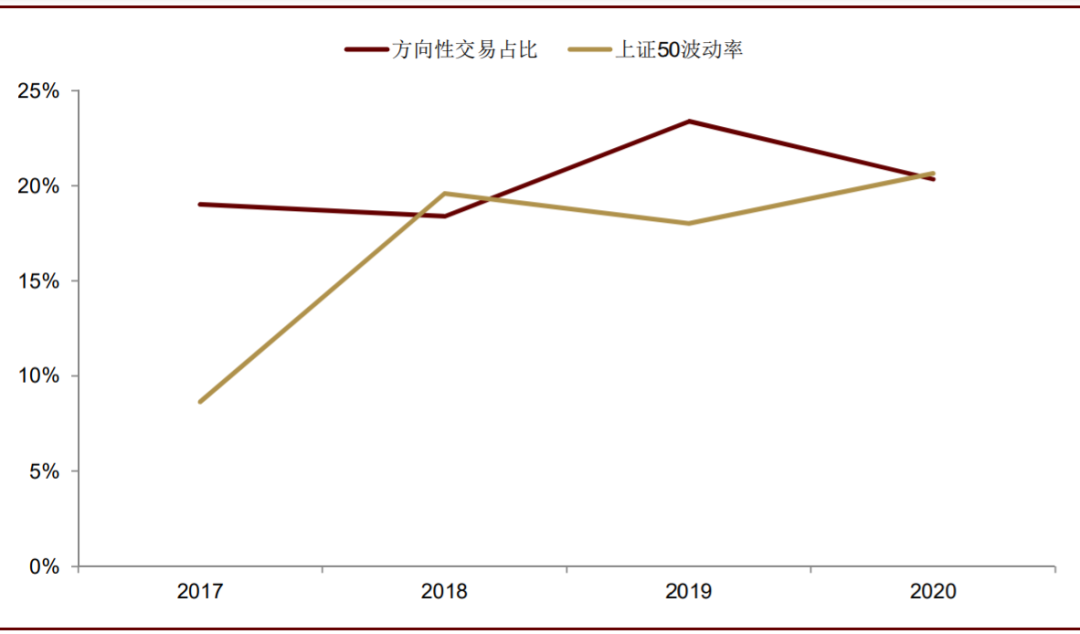

另外,上交所期权产品的期现成交比指标于2018年达到高位后一路回落,由此可见期权产品交易并非完全脱离现货产品。最后,观察上交所投资者投机交易(方向性交易)比例,可以发现该比例大体上在20%的水平徘徊。而且投机交易占比并不随市场波动加剧而提升。即使于2020年市场整体表现强势,上交所期权交易中投机行为不升反降。

图表:上证50ETF期权成交持仓情况

资料来源:上海证券交易所,中金公司研究部

图表:上证50ETF历史波动率及期权隐含波动率

资料来源:上海证券交易所,中金公司研究部

图表:华泰柏瑞沪深300ETF期权成交持仓变化

资料来源:上海证券交易所,中金公司研究部

图表:华泰柏瑞沪深300ETF期权历史波动率及期权隐含波动率

资料来源:上海证券交易所,中金公司研究部

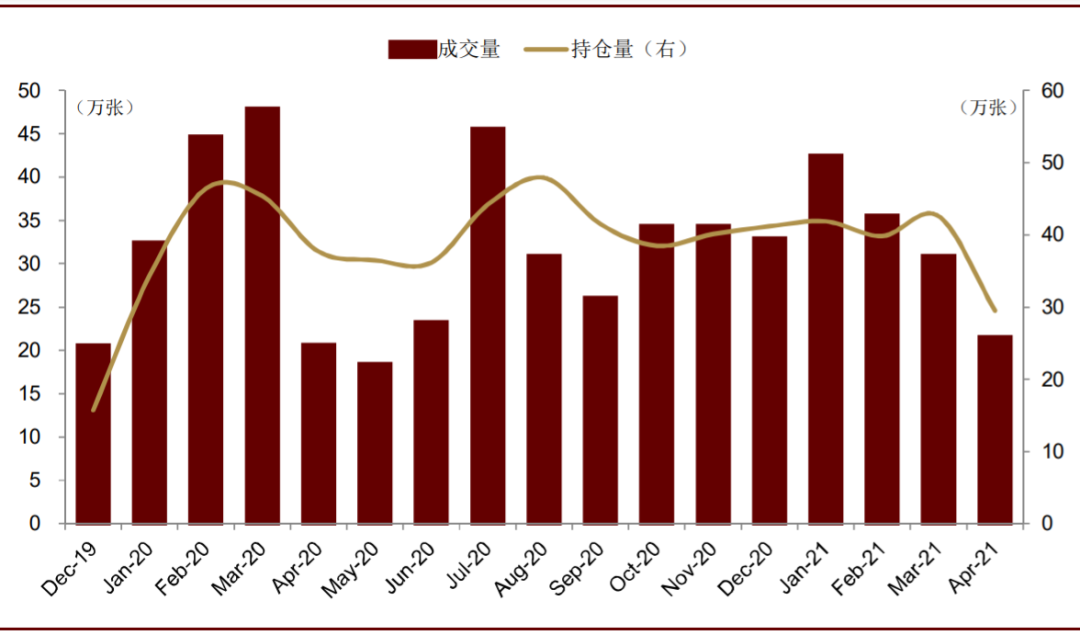

图表:嘉实沪深300ETF期权成交持仓变化

资料来源:上海证券交易所,中金公司研究部

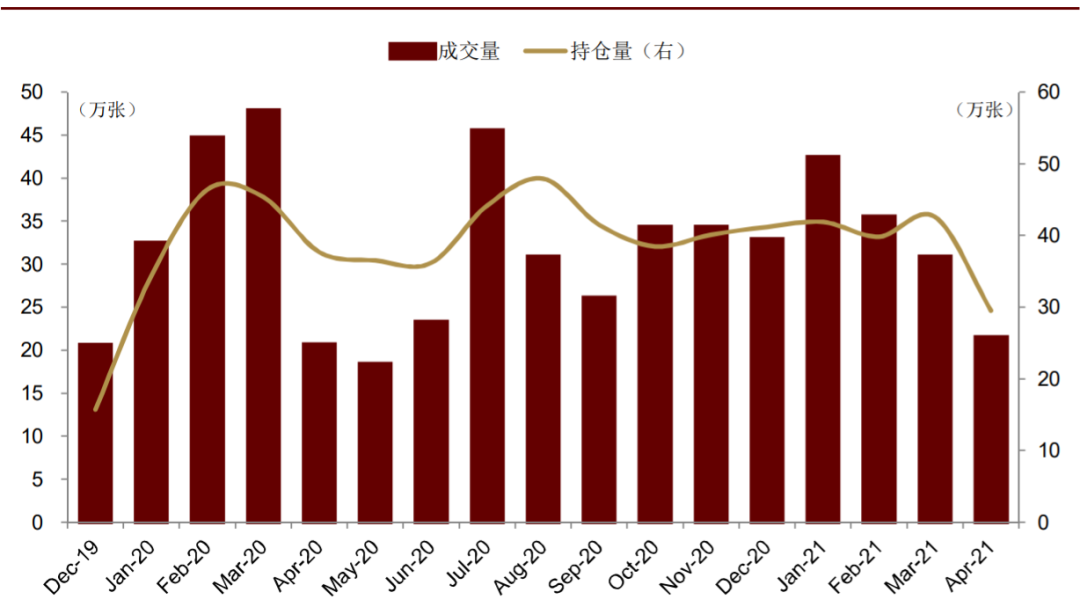

图表:嘉实沪深300ETF期权历史波动率及期权隐含波动率

资料来源:上海证券交易所,中金公司研究部

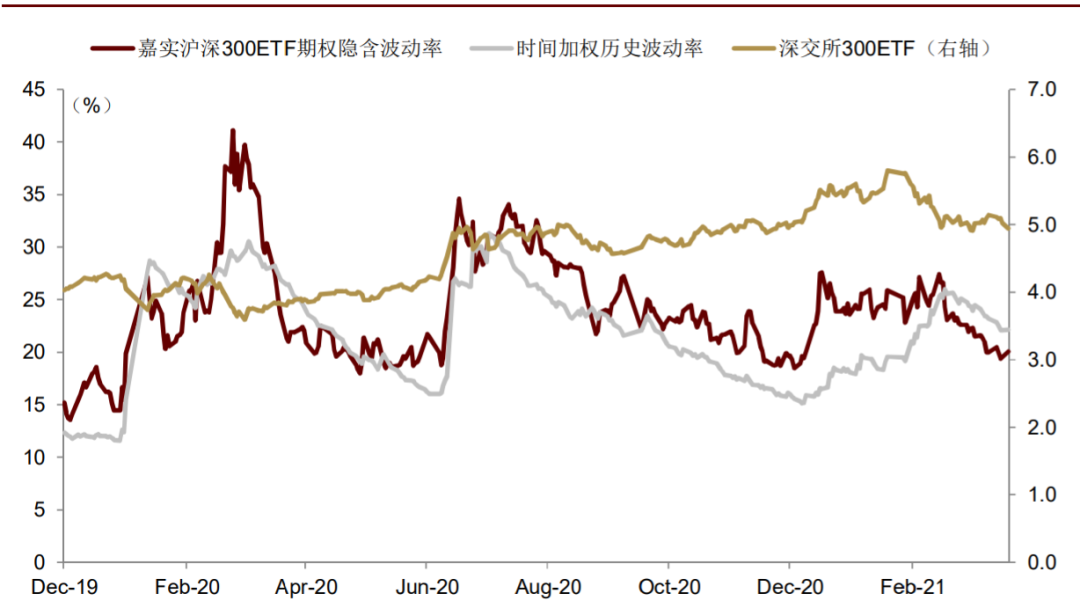

图表:中金所沪深300股指期权成交持仓变化

资料来源:上海证券交易所,中金公司研究部

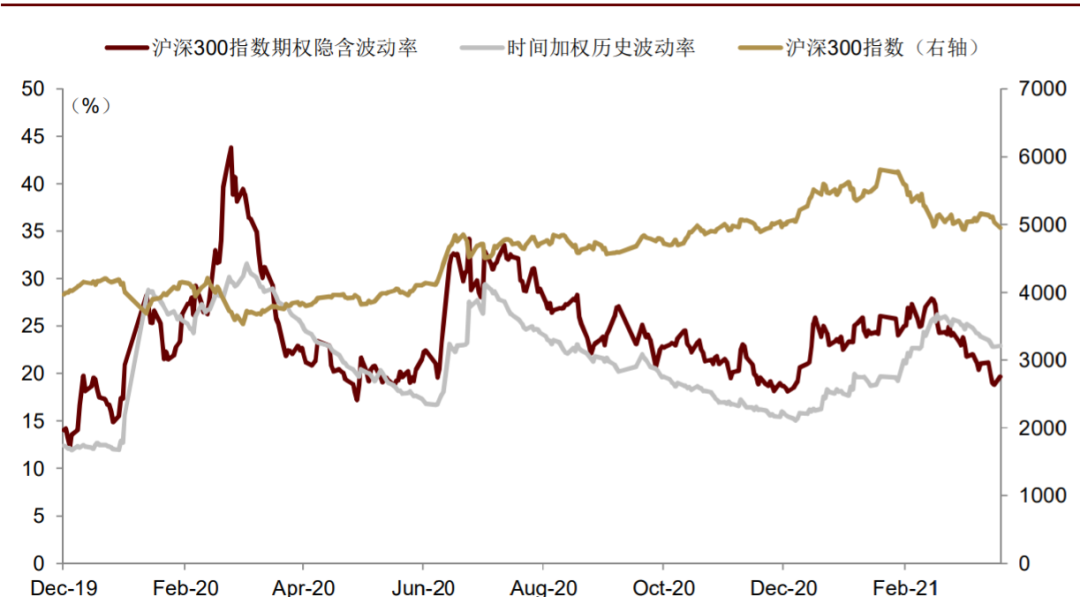

图表:中金所沪深300股指期权历史波动率及期权隐含波动率

资料来源:上海证券交易所,中金公司研究部

图表:上交所期权投资者数量稳步提升

资料来源:上海证券交易所,中金公司研究部

图表:沪深300相关期权产品上市后上交所权利金翻番

资料来源:上海证券交易所,中金公司研究部

图表:上交所历年期权产品成交比例情况

资料来源:上海证券交易所,中金公司研究部

图表:整体上看市场使用期权相对理性

资料来源:上海证券交易所,中金公司研究部

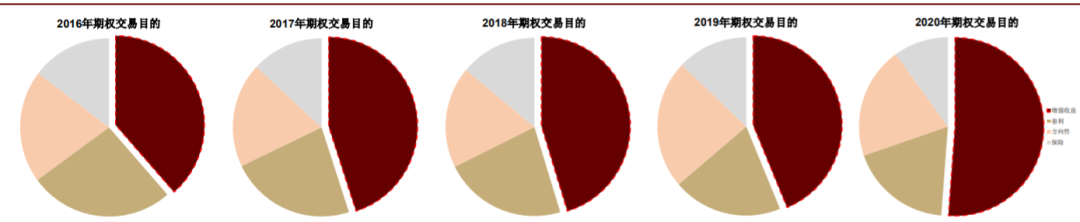

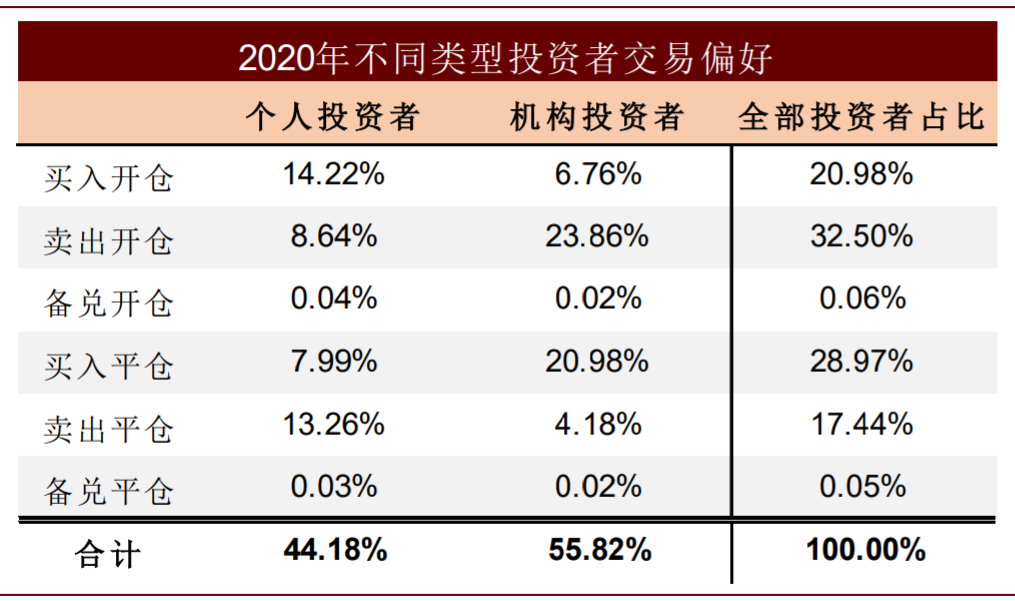

收益增强是投资者使用期权只要目的,不同类型投资者交易偏好存在一定差异。从上交所数据看,历史上投资者使用期权产品大致可分为收益增强、套利、方向性交易以及保险操作,其中收益增强长期以来是投资者使用期权的主要目的。

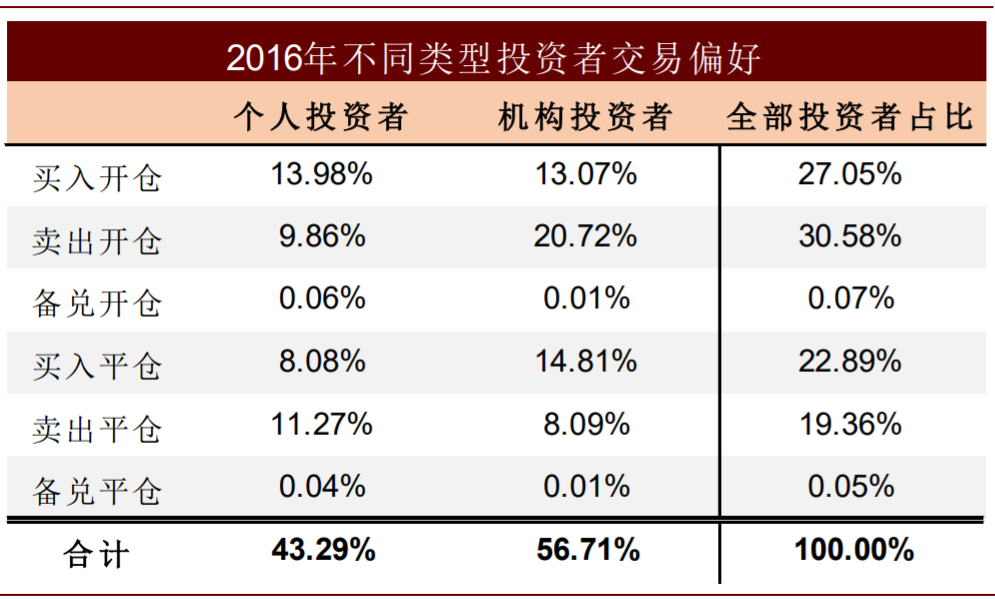

上交所2016年所有期权交易中,以收益增强为目的的占比为38.56%,该数字近年来一直上升,直到2020年,以收益增强为目的交易占比达51.17%。历年上交所机构投资者与个人投资者交易占比大体上五五开,机构投资者交易占比倾向略高于个人投资者。交易偏好层面,两类投资者存在一定差异。

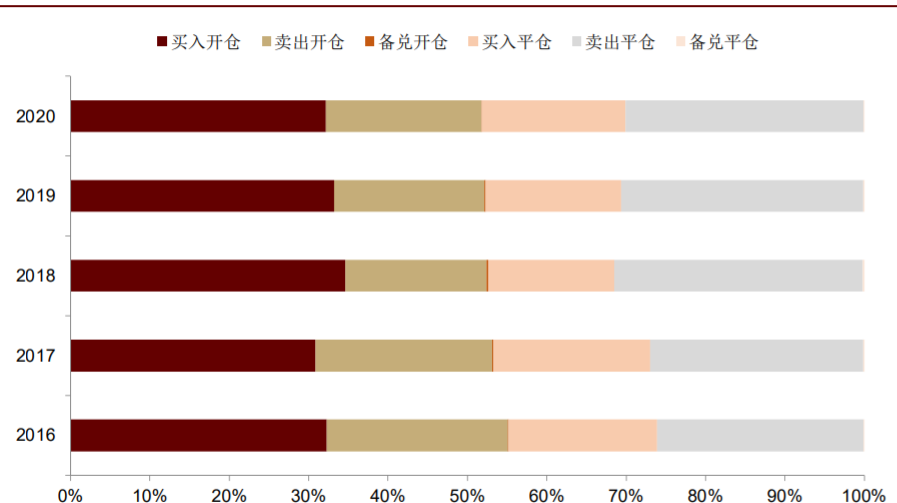

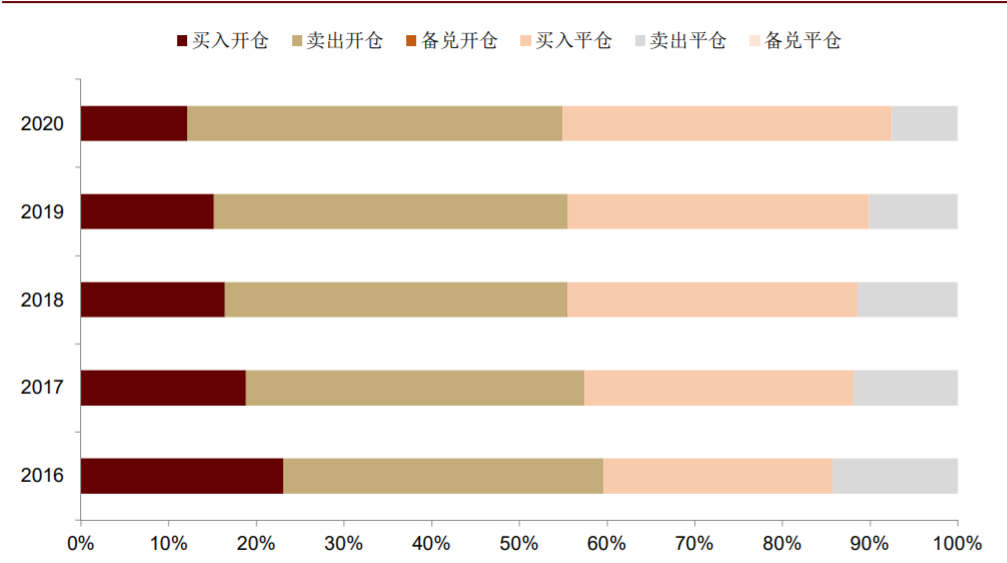

长期以来,个人投资者交易偏好相对稳定,买入开仓与卖出平仓是个人投资者主要的两种操作,交易占比长期在60%左右。机构投资者则更加偏好卖出开仓与买入平仓,而且该两类交易占比有提升趋势,两者占比由2016年约60%上升至2020年的超80%。

图表:收益增强是期权投资者主要交易目的,近年收益增强交易占比再度上升

资料来源:上海证券交易所,中金公司研究部

图表:上交所历年个人投资者交易行为分布

资料来源:上海证券交易所,中金公司研究部

图表:上交所历年机构投资者交易行为分布

资料来源:上海证券交易所,中金公司研究部

图表:上交所2016年不同类型投资者交易偏好

资料来源:上海证券交易所,中金公司研究部

图表:上交所2020年不同类型投资者交易偏好

资料来源:上海证券交易所,中金公司研究部

海外公募期权基金的投资策略适合A股市场吗?

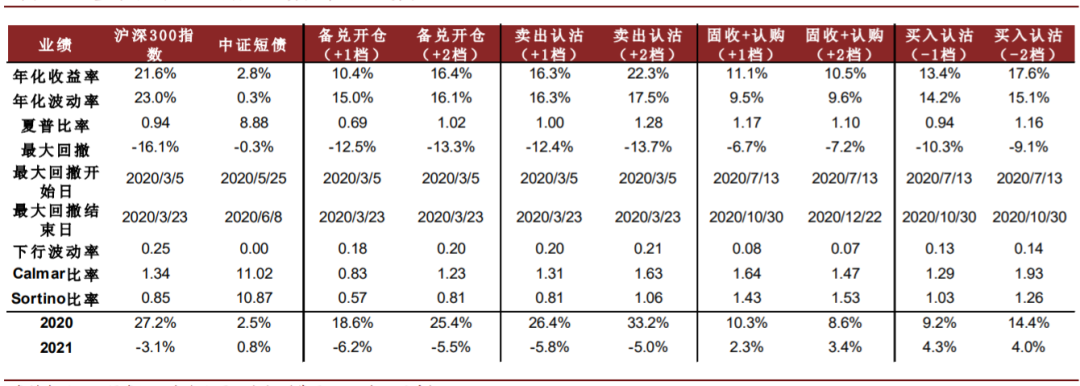

我们将海外期权基金常用的投资策略在A股市场进行了实证研究,发现:

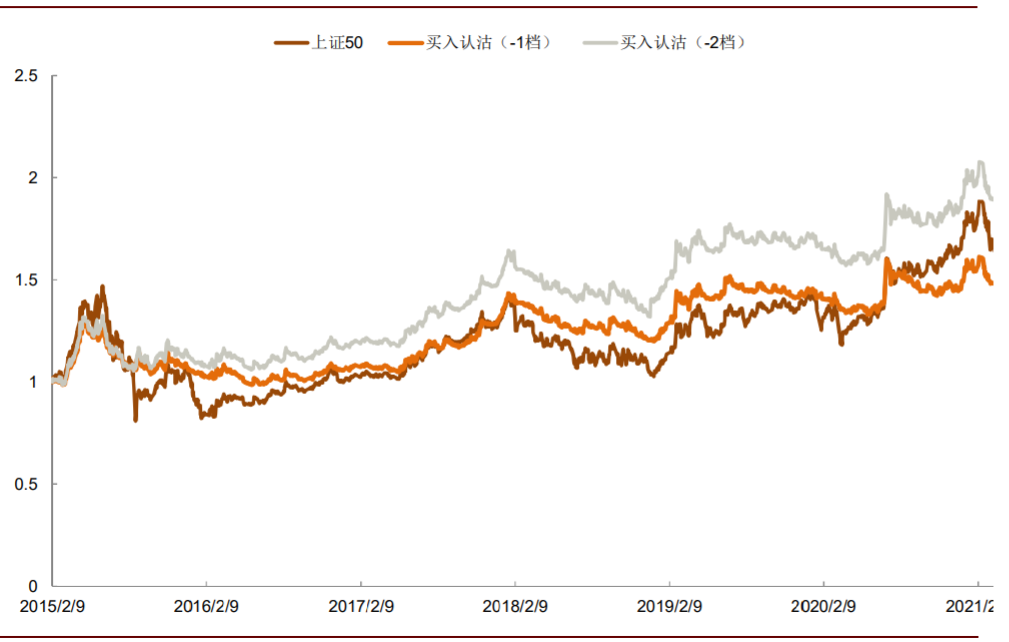

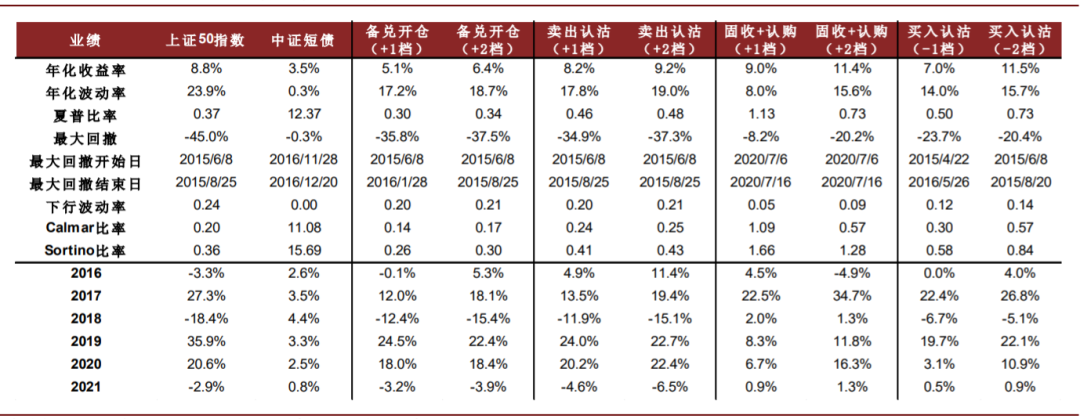

1) 备兑开仓策略尽管能降低组合回撤和波动,但收益表现平平,可能原因在于A股市场的涨幅主要集中在某些月份,而卖出虚值认购期权使得组合在此期间向上收益受限。

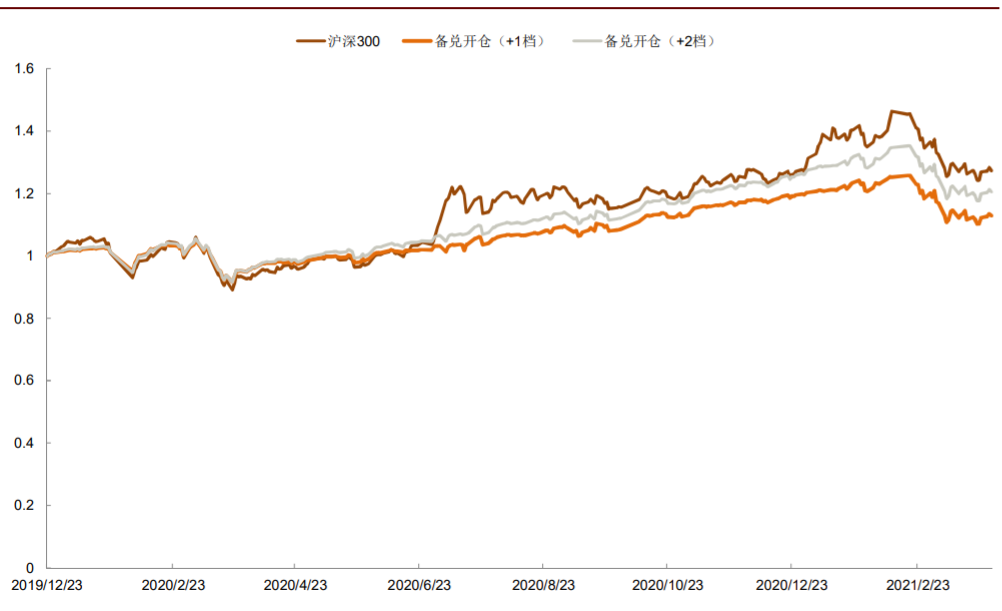

2) 卖出认沽策略和备兑开仓策略效果相似,但由于对冲工具稀缺性和下跌风险厌恶,使得波动率曲面左偏,认沽期权的定价相对更高,因此卖出认沽策略收益相比于备兑策略更优。

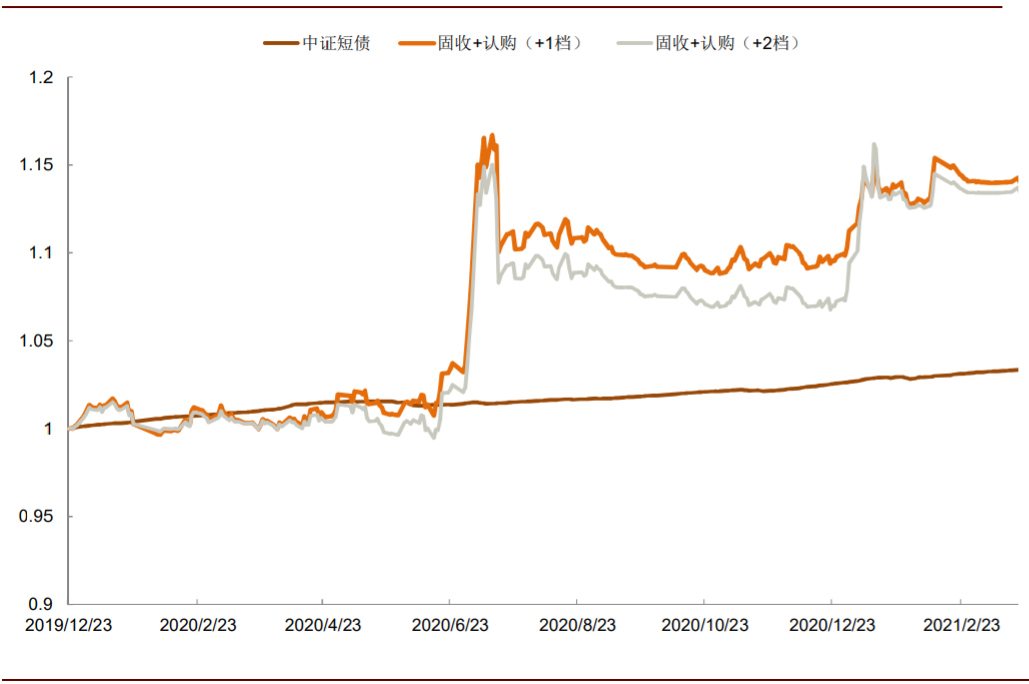

3) 固定收益+认购期权的策略在A股市场有表现空间,即通过大部分资产持有货币基金来尽可能实现资产保值,剩余资产滚动买入认购期权的策略,主要在于A股市场的“急涨”特性有机会实现现货价格和波动率齐升的“戴维斯双击”。

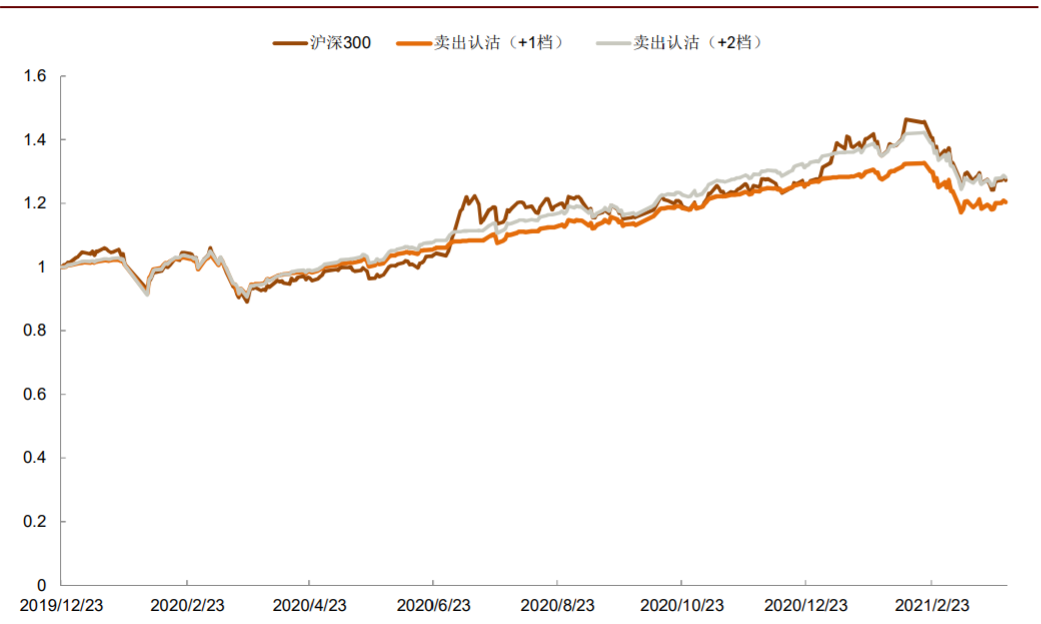

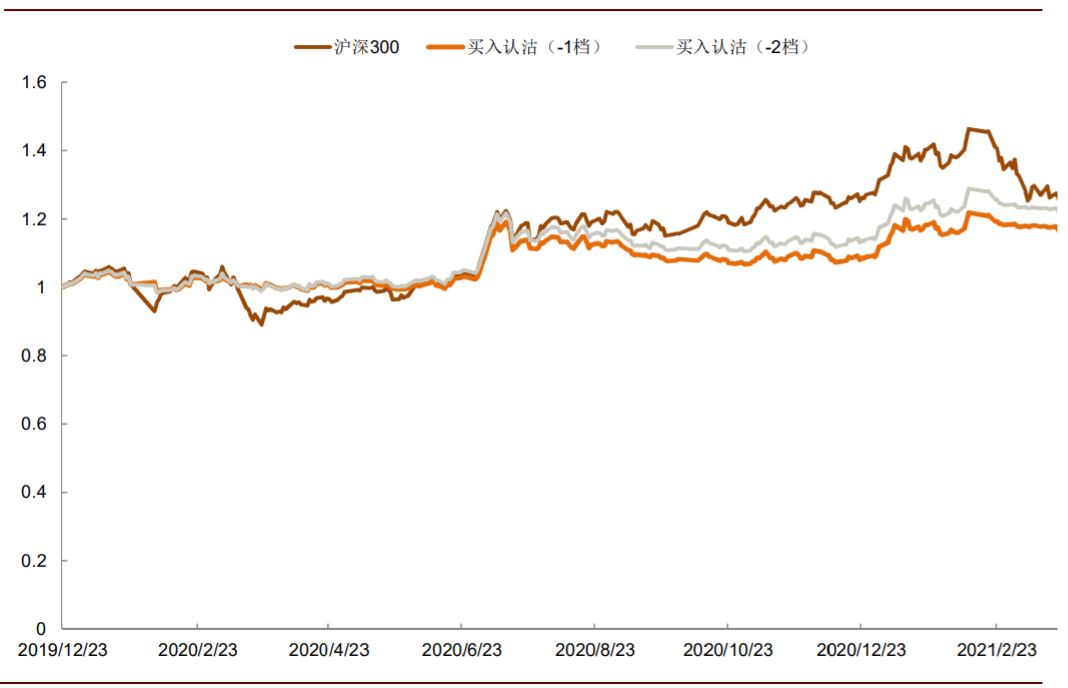

4) 持有现货并滚动买入保护性认沽合约的策略能有效抵御市场尾部风险,在2018年市场单边下跌时表现突出。

图表:备兑开仓(上证50 ETF)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:卖出认沽期权(上证50 ETF)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:固收+认购期权(上证50 ETF)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:保护性认沽(上证50 ETF)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:基于上证50ETF的期权策略业绩表现

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:备兑开仓(沪深300)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:卖出认沽期权(沪深300)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:固收+认购期权(沪深300)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:保护性认沽(沪深300)策略走势

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

图表:基于沪深300指数的期权策略业绩表现

资料来源:万得资讯,中金公司研究部(截止2021年3月底)

(智通财经编辑:魏昊铭)

扫码下载智通APP

扫码下载智通APP