招商证券:工业品局部过热现象明显,长期碳中和目标和短期价格预期稳定的矛盾较为突出

本文转自微信公众号“轩言全球宏观”。

核心观点:

1、包括股市和比特币在内的海外风险资产出现调整,主要受到两方面因素影响:第一,全球疫情进一步发酵施压经济复苏前景。第二,拜登政府计划大幅提升资本利得税,对市场构成冲击。美国总统拜登将建议对美国富裕阶层征收39.6%的资本利得税。加上投资收入3.8%的现有附加税在内,富人面临的联邦政府资本利得税总体税率可能高达43.4%,而目前的联邦政府资本利得税税率为20%。对富人加税的政策强调“公平”超过“效率”,因而对经济预期构成冲击。

2、当前全球输入性通胀压力上升,国内工业领域局部过热现象明显,长期碳中和目标和短期价格预期稳定的矛盾较为突出。在政策难以压缩总需求水平的前提下,稳定价格预期只能在供给方面想办法。4月以来,全国高炉开工率与钢厂产能利用率暂时止跌回稳,均回升至60%以上,粗钢日均产量连续两旬环比回升。预计在2季度全年价格高点期间,碳中和目标重点行业的供给压力将暂时趋缓。

3、综合当前工业40个子行业的量、价两方面的边际变化,可得出结论:第一,能源和原材料行业价格上升明显,增加值也有小幅增长。第二,装备制造业普遍呈现量增价跌,医药也属于此类。表明这些行业虽然需求回升明显,但产能恢复快、更新迭代快,汽车、电子设备最为典型。第三,房地产下游的非金属矿物制品(建材为主)、家具制造增加值都有所恢复,但价格也相对低迷。第四,消费品制造业的量、价涨幅都相对较小。

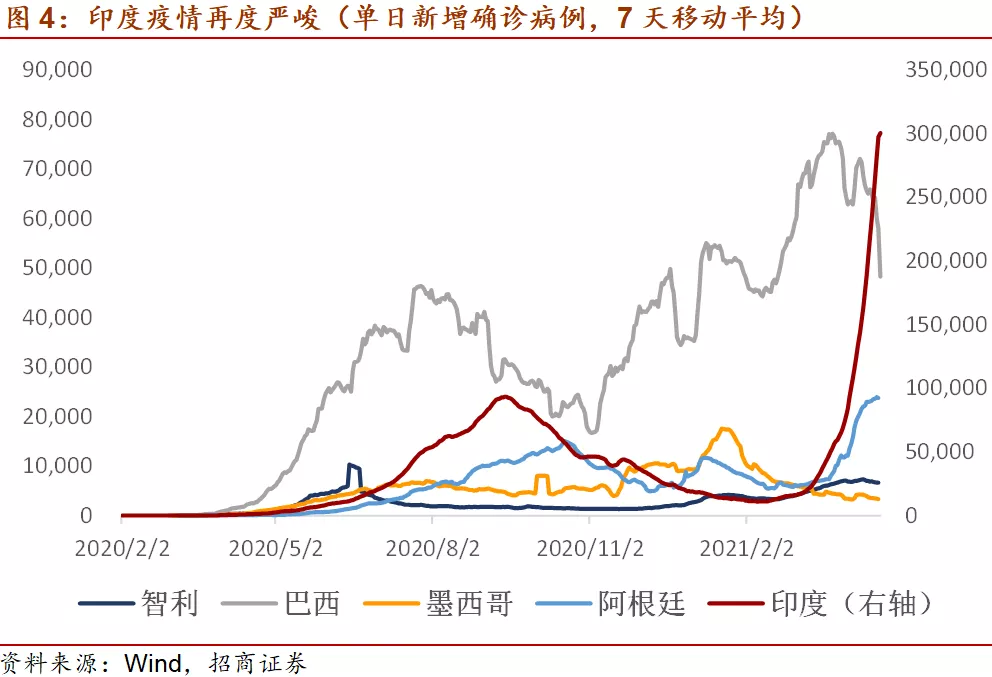

4、全球复苏的主要前景不确定性仍在于新兴经济体的防疫进展。一方面,印度新冠疫情单日新增33.25万例,创全球新高。此次印度疫情严重失控的主因在于大型集会活动,包括印度教的宗教集会和政治选举等。另一方面,部分新兴经济体的疫情情况有所改善。巴西的单日新增确诊病例有明显回落;智利的疫苗接种推进顺利,每百人接种量达到70.85。

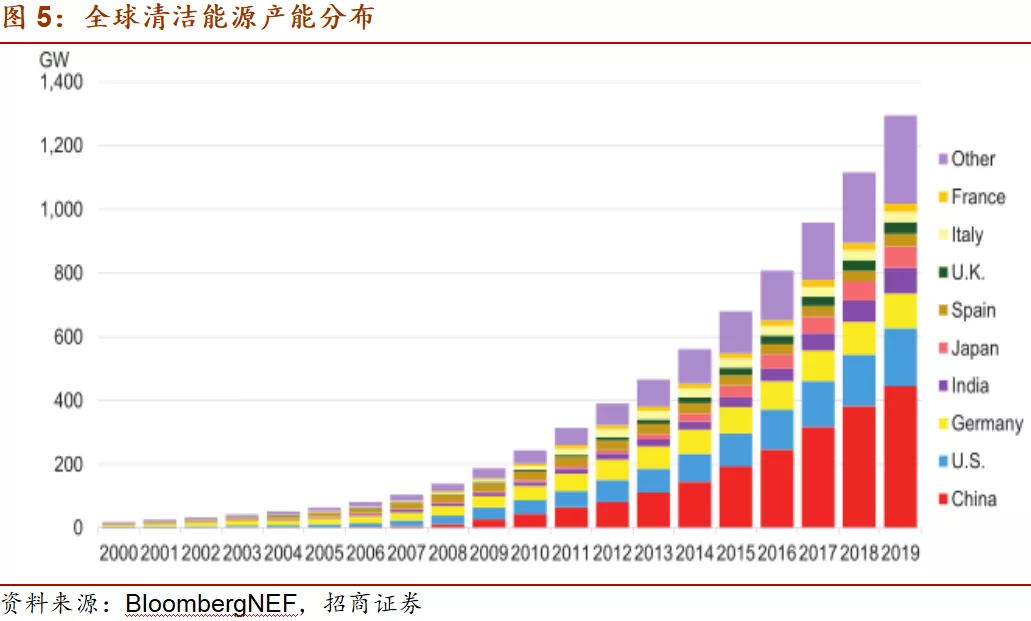

5、在本周举行的全球领导人气候峰会上,中、美、俄等四十位国家和国际组织领导人就减少温室气体排放,携手应对气候变化展开讨论。目前,全球范围内,已经设定碳中和目标的国家的碳排放量占比从2020年初的23%快速上升到60%,这为清洁能源产业打开了增长空间。在未来全球碳减排、实现碳中和的过程中,中国清洁能源产业可望收获最大红利。

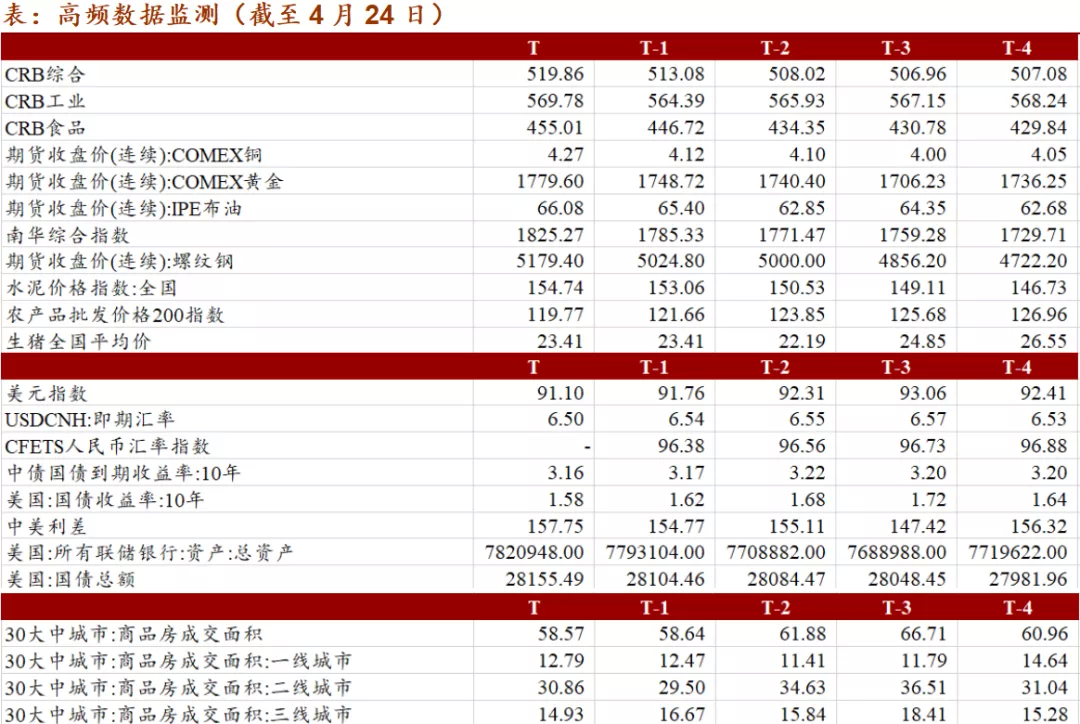

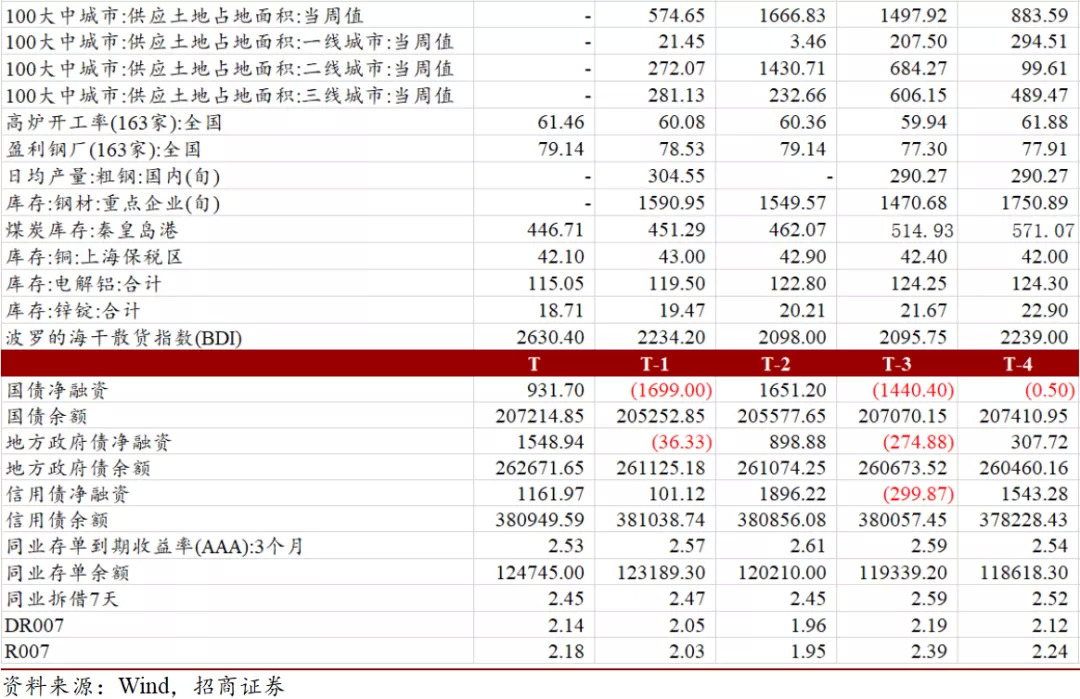

6、高频周度观测:商品价格持续上涨,美元指数下行。本周资金面宽松,资金价格涨跌不一。地产销售小幅降温,汽车销售平稳。政府债、信用债净融资回升。

总之,当前宏观焦点在全球疫情、美国加税、低碳发展、商品价格四个方面。尽管全球疫苗接种仍在推进,但印度疫情爆发再次提升不确定性;拜登政府将大幅提高资本利得税,也对全球风险资产形成冲击;全球领导人气候峰会召开,已设定碳中和目标的国家的碳排放量占比从2020年初的23%快速上升到60%。工业品局部过热现象明显,长期碳中和目标和短期价格预期稳定的矛盾较为突出。

一图一观点

一、海外股市下跌的两个原因

上周海外股市普遍下跌,标普500指数、德国DAX指数、日经225指数分别下跌0.1%、1.2%、2.2%,标普500指数VIX小幅抬升,引发避险需求上升,部分新兴市场也出现下跌,但在中国市场的引领下,新兴市场总体表现好于发达。10年期美债收益率维持近期低位。

包括股市和比特币在内的海外风险资产调整主要受到两方面因素影响:第一,全球疫情进一步发酵施压经济复苏前景。全球新增确诊人数持续走高,日本疫情告急,东京决定寻求疫情防控紧急状态,可能增加日本经济二次衰退的风险;印度新增确诊人数创历史新高,医疗系统不堪重负,面临疫情和经济失控风险。第二,拜登政府计划大幅提升资本利得税,对市场构成冲击。据媒体报道,美国总统拜登将建议,对美国富裕阶层征收39.6%的资本利得税。加上投资收入3.8%的现有附加税在内,富人面临的联邦政府资本利得税总体税率可能高达43.4%,而目前的联邦政府资本利得税税率为20%。对富人加税的政策强调“公平”超过“效率”,因而对经济预期构成冲击。

二、长期碳中和目标和短期价格稳定的权衡

受需求稳定和供给萎缩预期的影响,今年钢铁行业相关资产价格表现强劲。上周,螺纹钢期货价格上涨至5299元/吨,现货价格达到4833元/吨,持续刷新历史纪录,且近期上涨速度毫无放缓之意。A股钢铁行业涨幅在今年也位居市场前列。出现上述情况的重要推手是碳中和目标下2021年国家将压减钢铁产量。

然而,当前全球输入性通胀压力上升,国内工业领域局部过热现象明显,长期碳中和目标和短期价格预期稳定的矛盾较为突出。在政策难以压缩总需求水平的前提下,稳定价格预期只能在供给方面想办法。4月以来,全国高炉开工率与钢厂产能利用率暂时止跌回稳,均回升至60%以上,粗钢日均产量连续两旬环比回升。

预计在2季度全年价格高点期间,碳中和目标重点行业的供给压力将暂时趋缓。

三、工业40个子行业的量、价边际变化

量的方面:2021年1季度,工业增加值累计同比增长24.5%(不变价),两年复合增长6.8%,其中增长较快的行业主要包括电气机械、电子设备;医药制造;装备制造(专用设备、通用设备、汽车);黑色金属冶炼加工与金属制品;两年复合增幅为负值的行业仅有纺织服装、皮毛羽及制鞋两个行业。

价的方面:2021年3月,PPI同比增速升至4.4%,生产资料之中采掘类12.3%、原材料类10.1%、加工类3.4%;生活资料同比0.1%(前值-0.2% )。具体而言,石油与天然气、钢铁、有色金属、化学制品、化纤、煤炭等相关产品价格涨幅更大;而价格明显下降的行业主要是纺织服装、非金属矿物制品、汽车、电气机械、电子设备等。

综合当前工业40个子行业的量、价两方面的边际变化,可以得出如下几项结论:

1. 能源和原材料行业价格上升明显,增加值也有小幅增长。量的增幅有限与依赖进口(如铁矿石、原油等)、能耗较高因而生产受限(如电解铝)等因素有关。仅黑色金属加工业增加值、出厂价的两年复合增幅双双超过8%,属于量价齐升。

2. 装备制造业普遍呈现量增价跌,医药也属于此类。表明这些行业虽然需求回升明显,但产能恢复快、更新迭代快,汽车、电子设备最为典型。

3. 房地产下游的非金属矿物制品(建材为主)、家具制造增加值都有所恢复,但价格也相对低迷。这可能与房地产行业同时面临市场需求回升但调控政策趋紧的双向力量有关,企业认为行情并不持久,因而选择薄利多销。

4. 消费品制造业的量、价涨幅都相对较小。反映出消费正在经历缓慢但持续的内生修复过程,农业、食品饮料、烟酒、文体娱乐用品等相对较好,服装服饰制鞋量价齐跌。

四、印度疫情单日新增创全球新高,部分新兴经济体有所改善

全球复苏的主要前景不确定性仍在于新兴经济体的防疫进展。根据IMF的金融稳定报告,考虑到在2017-19年期间,新兴经济体约占全球增长的65%(如果不包含中国,该数字为40%),新兴市场的防疫进展会影响全球整体的经济复苏和金融风险水平。

22日,印度新冠疫情单日新增33.25万例,创全球新高。印度当局正在推动疫苗接种,其新冠疫苗接种总量达到1.296亿剂次,每百人接种量9.39剂次。此次印度疫情严重失控的主因在于大型集会活动,包括印度教的宗教集会和政治选举等。

部分新兴经济体的疫情情况有所改善。巴西的单日新增出现拐点,持续明显回落。此前智利疫情出现抬头,其四月封锁边境的决定一度对铜价造成冲击;在其疫苗接种推进顺利、每百人接种量达到70.85,智利的单日新增病例已见回落。

五、全球气候峰会开启清洁能源产业机遇,中国可望收获最大红利

在本周举行的全球领导人气候峰会上,中、美、俄等四十位国家和国际组织领导人就减少温室气体排放,携手应对气候变化展开讨论。目前,全球范围内,已经设定碳中和目标的国家的碳排放量占比从2020年初的23%快速上升到60%,这为清洁能源产业打开了增长空间。

数据显示:2005-2020年,全球风能发电增长11倍,太阳能发电增长118倍。在此过程中,中国清洁能源装备产能在2010年之后迅速提升,2019年末即已超过全球清洁能源产能总量的三分之一,较美、德、日等其它国家优势明显。在未来全球碳减排、实现碳中和的过程中,中国清洁能源产业可望收获最大红利。

六、高频周度观测:商品持续上涨,美元指数下行

商品价格持续上涨:本周CRB指数继续上行,4月22日CRB综合指数收盘522.6,较上周同期上涨6.4,CRB工业收盘570.4,较上周同期小幅上行2.3,CRB食品收盘460.1,较上周同期大幅上涨11.0。南华综合指数4月23日收盘1832.0,较前一周同期上涨9.3。农产品批发价格200指数收盘119.4,较上周同期下降1.2。生猪全国平均价4月23日收盘23.2元/公斤,较上周下跌2.9%。本周,COMEX铜收盘均值4.3,较上周上涨3.7%;COMEX黄金本周收盘均值1779.6,较上周上涨1.8%;IPE布油收盘均值66.1,较上周上行1.0%;螺纹钢期货收盘均值5179.4,较上周上涨3.1%。水泥价格指数4月23日收盘155.0,较上周同期上涨1.2。

资金面宽松,资金价格涨跌不一:本周资金面情绪指数日均低于50,本周资金面延续上周宽松,但资金价格小幅上行。3个月AAA同业存单收益率周均值收盘2.53,较上周上下行4BP。银行间同业拆借7天均值2.45,较上周下跌2BP。R007周均值2.18,较上周上行15BP。DR007周均值2.14,较上周上涨9BP。

美元指数下行:本周美元指数小幅下行,4月23日收盘均值90.83,较上周下降0.71。4月23日离岸人民币即期汇率收盘6.49,较上周同期下降0.04。美债10年4月23日收盘1.58,中美利差小幅回升至159BP。4月22日美国国债余额28.1万亿美元,4月同比增速15.4%,较3月的18.9%下降3.5百分点。

地产销售小幅降温,汽车销售平稳:本周30大中城市房地产销售面积均值58.6万平方米,较上周下降0.1%,其中一线城市和二线城市房地产销售面积分别为12.8和30.9万平方米,分别上升2.6%和4.6%;三线城市销售面积14.9万平方米,较上周下降10.4%。4月第一周汽车市场零售达到日均3.0万辆,同比2020年4月的第一周增长5%,表现相对平稳,但相对2019年4月的第一周下降9%。4月第二周的市场零售达到日均4.2万辆,同比2020年4月的第二周增长16%,相对2019年4月第二周是增长12%的,表现相对较好。

政府债、信用债净融资回升:截至本周,国债余额20.7万亿,本周新发行国债1231.7亿元,净融资931.7亿元,下周预计发行0亿元,预计偿还650.7亿元。地方政府债余额26.3万亿,本周新发行2630.2亿元,净融资1548.9亿元,下周预计发行1858.6亿元,预计偿还647亿元。信用债存量38.1万亿,本周新发行信用债5648亿元,净融资1162亿元,下周预计发行896亿元,预计偿还4146亿元。

(智通财经编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP