招商证券:集装箱船舶行业未来两年有望保持高景气

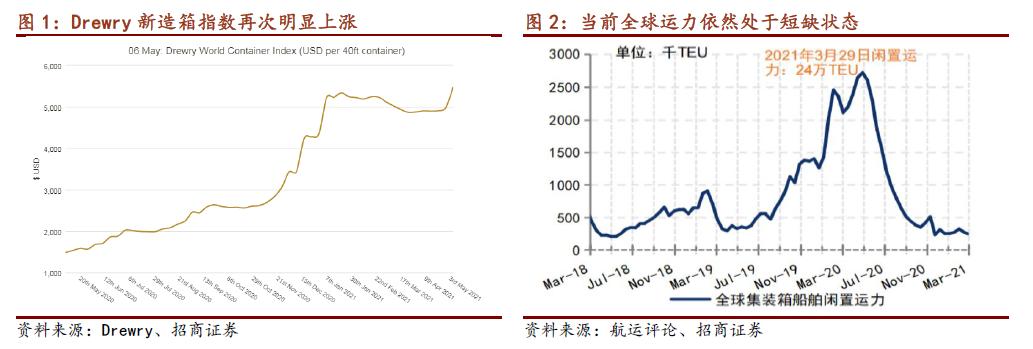

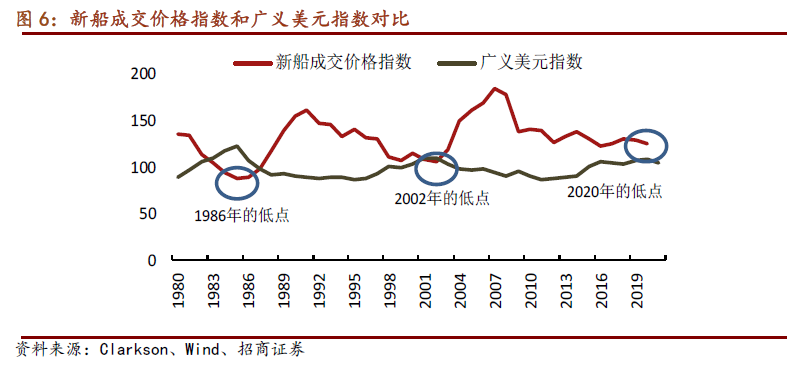

近期Drewry发布的新造集装箱价格指数涨势明显,再次创下新高,再次超出市场预期,再次印证我们的判断:此次行业是2-3年的复苏,并不是疫情短期影响。从去年10月招商宏观、交运、机械行业联合强烈推荐以来,板块表现优异,我们始终认为集装箱、船舶行业的景气回升与美元周期、航运周期、集装箱更新、船舶周期等因素有关,是长周期复苏,继续强烈推荐订单饱满的中集集团(02039),关注未来2-3年业绩逐步回升的中国船舶、中国重工。

点评

近两周以来,集装箱行业景气度继续强势上行。继上周大幅环比上涨9.8%后,5月14日Drewry新造集装箱价格指数一周内上涨4.7%达到5727美元/40英尺箱,超过了今年1月份最高点的5340。此外,德路里近期披露2021年1季度全球新造集装箱交付量约为140万teu,环比20Q4增长了10%,预计全年产量达到470万teu,同比增长52%。与此同时,租箱公司的租箱利用率也达到新高,Textainer今年2月这一指标达到99.5%。国内二手箱市场询价量上升,各地口岸的二手40英尺箱报价达到33000元,接近新造箱价。

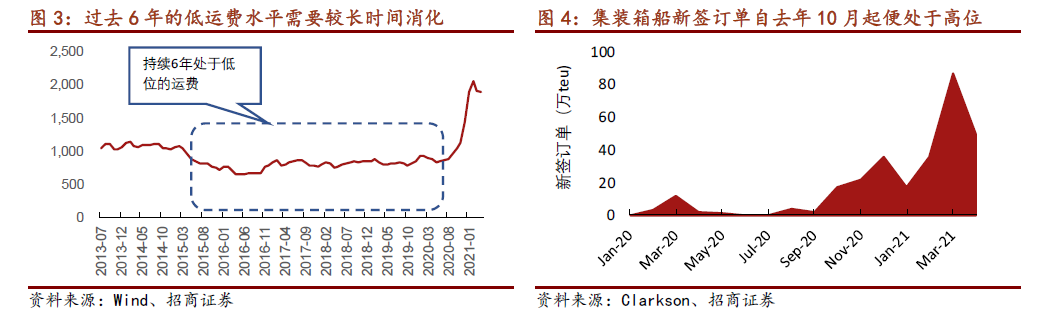

集装箱行业的高景气与集运景气同频。5月12日发布的CCFI(中国出口集装箱运价指数)达到1291.6,持续创下新高,同比增长33.2%。而根据美国Descartes Datamyne的调查,4月亚洲发往美国的海运集装箱达98.8万,同比+46.5%。和下游的高需求对应的是运力有限的扩张,Alphaliner的数据显示,5月13日全球集装箱船运力为2460.6万teu,仅同比增长3.7%。2021-2022年集装箱船运力增长短缺,是我们看好集运和集装箱行业的重要依据,另外,由于需求旺盛航运公司现在加大配箱比以前1.7,现在提高到2.2。

船舶行业订单明显回升,尤其是集装箱船大型化趋势明显。近期国内新造船市场,尤以新造集装箱船市场订单继续大幅增长。根据克拉克森统计,1-4月中国船厂累计获得248艘新造船订单,合计705万修正吨位,已达到去年全年订单的八成。新签166万teu的集装箱船,同比增长849%。从我国船厂新签订单结构来看,今年1-4月新签大型油轮数量同比下降48%,1万载重吨以下的油轮订单上升35%;新签散货船数量为60艘,同比上涨9%;新签集装箱船总数126艘,同比上涨4倍。

当下全球船东仍未停止大规模下单的热潮,4月30日达飞与中船集团签订了22艘合计23.5万teu的订单,Seaspan也将于近期签下20艘7000teu中型船的订单。另外,上一轮造船上升周期是2003-2008年,2010年左右是船舶交付高峰,未来更新需求将逐步释放,但是目前主要还是大型集装箱船需求增长。今年船价小幅上涨,万标箱级的集装箱船价上涨23.2%,2750teu级别的小型船价上涨16.4%,当然船用钢板价格也在大幅上涨,1-4月国内10mm钢板价格上涨19.2%,20mm钢板价格上涨19.7%,由于钢材占集装箱船成本占比20%左右,远低于散货船,因此船价上涨毛利率弹性将逐步释放。

虽然2021年交付的是低价船,同时原材料又大幅上涨,但是由于相对高价的船舶开始生产(加船),今年业绩也将回升。由于船舶是按节点确认收入,今年一季度新接大量集装箱船订单将在明年开工,2024年交付,因此未来2-3年业绩逐步提升。目前中国船舶集团2.3万TEU的集装箱船交船周期是15个月、VLCC交船周期12个月,散货船10个月,分段生产已基本实现自动化,效率提升明显。

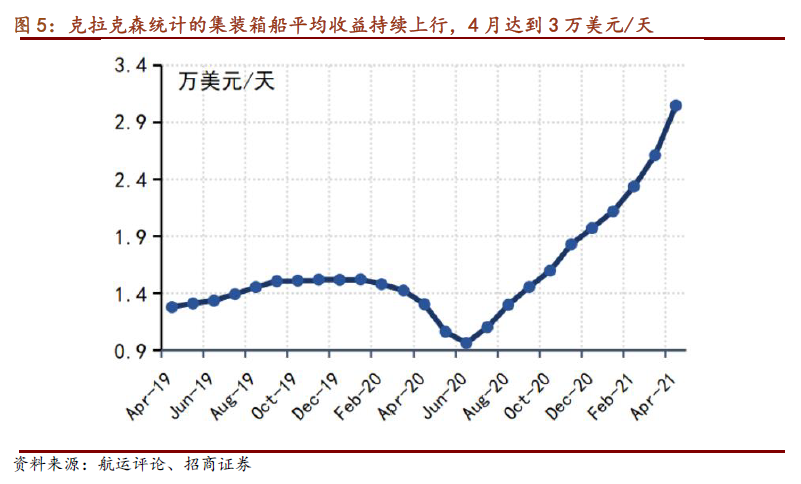

继续强烈推荐集装箱行业和相关公司。我们一直以来强调的逻辑:集装箱、集运乃至新造船市场的景气,根源在于包括美元周期、航运周期、旧箱更换的多轮周期叠加,因此这是一个长周期复苏逻辑,80年代以来航运船舶周期出现过三个低点1986、2002、2020,间隔为17年,集装箱行业将受益于集运行业持续景气,疫情只是短期扰动因素,加大的行业波动,未来两年仍将维持景气。例如,今年1月-2月大量空箱回流,春节期间船公司放弃美国农产品对外出口,也要运回空箱,但这一过程只是造成了箱价的短期震荡,4月起箱价又开始缓慢上升,直到当下达到新的高点。

从另一个角度来看,当下的高箱价和1月的高箱价演绎的逻辑有所不同,体现为三点:1)1月上海港、青岛港的CAX(集装箱可得性指数)均处在0.2的位置,意即出箱量极大而进箱量小,但当下两个港口的CAX指标已经居于0.6的位置;2)全球主干航线综合准班率指数在3月份便止跌反弹,收报26.11%,较2月份增加5.25pct,4月因苏伊士运河事件,亚欧航线准班率受一定影响,但亚洲-美洲航线准班率也并未明显下跌;3)1-4月以来美国出口中国贸易金额也同比增长了49.3%,双边贸易热度较高。

以上三点说明当前不平衡的供应链正在修复中,因此箱价依然维持高位只能说明空箱回流、供应链加速周转无法从根本上解决集装箱短缺的问题,2021年全球经济与贸易的复苏只会让集装箱景气拉长。Sea-intelligence通过复盘20年的CCFI指数,指出因过去六年的运费水平长期居于低位,导致当前的高运价仍需60周,预计到今年9-10月才能调整完毕。

相比集装箱行业,船舶行业的业绩弹性较低,但是未来2-3年业绩回升确定。船舶行业业绩弹性较弱,首先因整体建造、交付周期较长,因此当前集运业的高景气度只能部分折射到新造船市场,另一部分反映到租船市场,表现为克拉克森集装箱船平均收益已经达到3万美元/天,环比3月增长了15.4%;其次因为中韩间、以及国内船企竞争激烈,压制了船企在上下游的议价权,因此造船的价格上涨有限,也很难回到上一轮高点;这次订单回升主要是大型集装箱船需求暴增,尚未进入更新高峰期;另外原材料和人民币升值影响负面。

尽管如此,大量订单的涌现也在一定程度上改善了船企的经营生态,扬子江船业仅2个月便完成了全年的集装箱船订单目标,中国船舶2020年归母净利润下降了85%,仅3亿元,在这样的低基数下,未来业绩回升具有确定性。

风险提示:原材料涨价压力;全球贸易增速不及预期;汇率风险。

本文选编自“荣行机械”,作者:刘荣/时文博;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP