浙商证券:上调下半年原油价格中枢至每桶75美元,Q3可能进一步冲高、Q4可能回落

内容摘要

核心观点

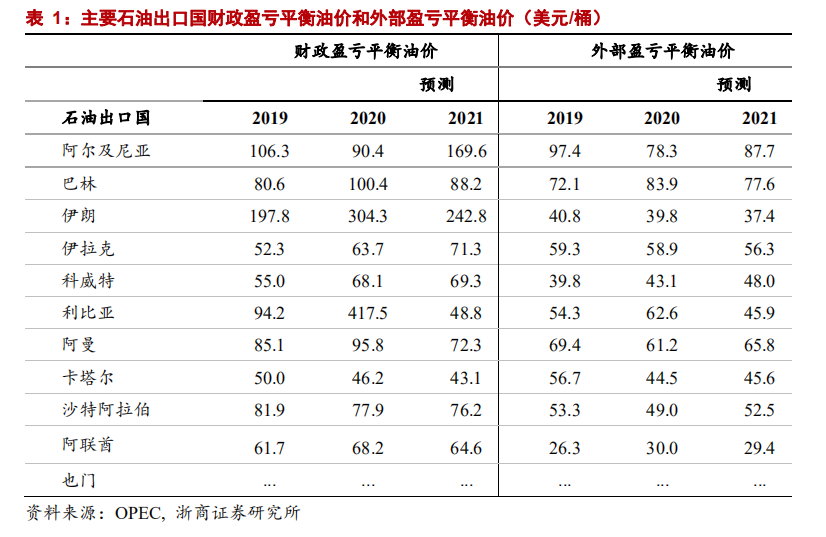

油价近期上涨的核心源于供给端弹性缺乏,原油需求积极修复后产油国增产幅度较为缓慢。拜登清洁能源的政策导向下,美国页岩油企业资本开支意愿趋弱,油价上升与页岩油产能扩张相关性减弱。市场份额不被侵蚀的情况下,OPEC乐于将原油供需控制在紧平衡状态。展望下半年,供给端看:一是油价逐渐升破各产油国财政平衡线后,产油国财政状况改善,OPEC+下半年产量有望小幅提升但仍控制供需处于紧平衡状态;二是伊朗存在下半年重返伊核协议并增加石油供给的可能,但最终谈判结果仍有较强不确定性。需求端看,美欧等发达国家在Q3逐步实现群体免疫后,原油需求可能在Q3持续修复。整体来看,预计下半年原油供需仍将处于紧平衡状态,我们将下半年布伦特原油的价格中枢上调至75美元/桶。短期供给侧尚难大幅放量、需求侧逐步回暖的情况下油价有望于Q3进一步上行;Q4起供给逐渐增加价格可能转向下行。国内CPI在Q4压力仍然可控不会成为货币政策掣肘。

油价近期上涨的核心动力源自于供给端弹性的缺乏

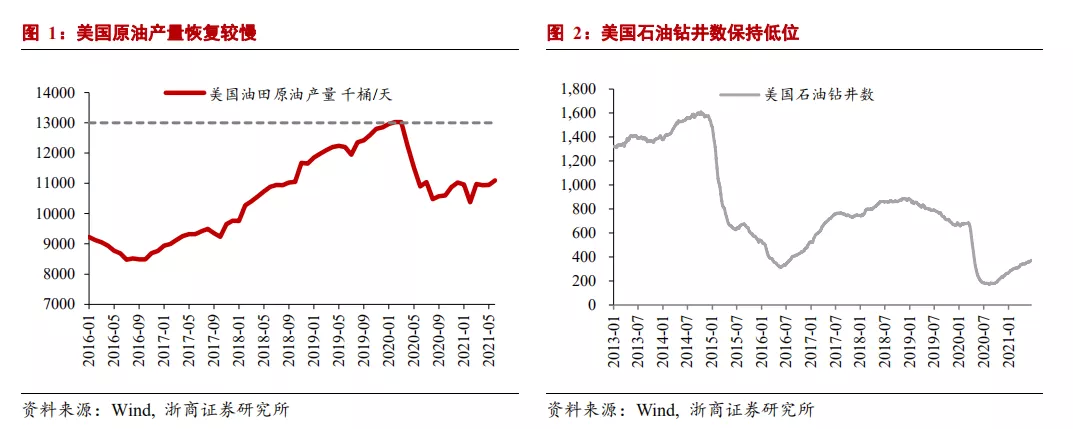

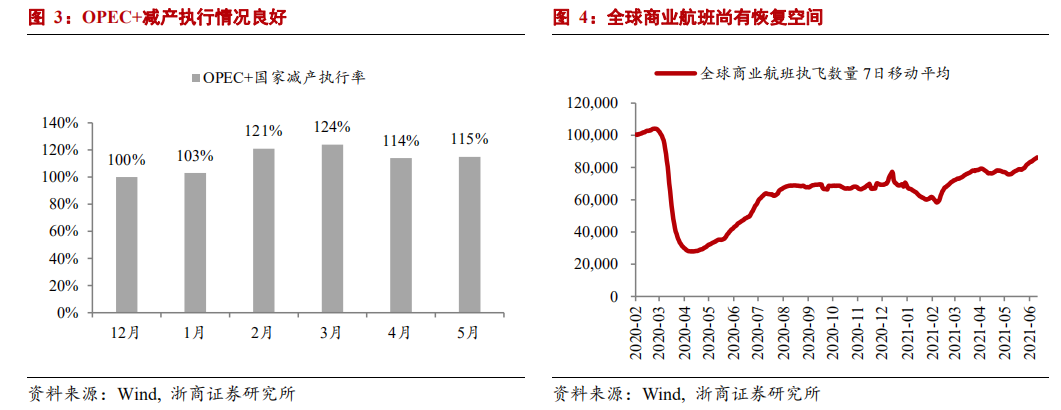

6月22日,布伦特原油期货主力合约突破75美元,我们认为,油价近期上涨的核心来源于供给端弹性的缺乏,原油需求积极修复的大背景下,产油国的增产幅度却比较缓慢。一方面,由于疫情冲击,产油大国的GDP和财政收入遭遇重创,相对于增产而言,石油国家更加希望油价能够恢复并保持在较高区间,实际上OPEC+减产协议签订以来,实际减产率一直在110%以上。另一方面,美国页岩油企业在疫情冲击之后更加注重保利润而非扩产能,资本开支意愿低,钻机数量一直维持低位,原油产量也只修复到疫情前的八成水平,而美国粗钢产量已基本恢复到疫前水平,与原油供给能力的修复形成了鲜明对比。

碳中和导致美国页岩油资本开支意愿趋弱,今年资本开支对油价变化弹性不足

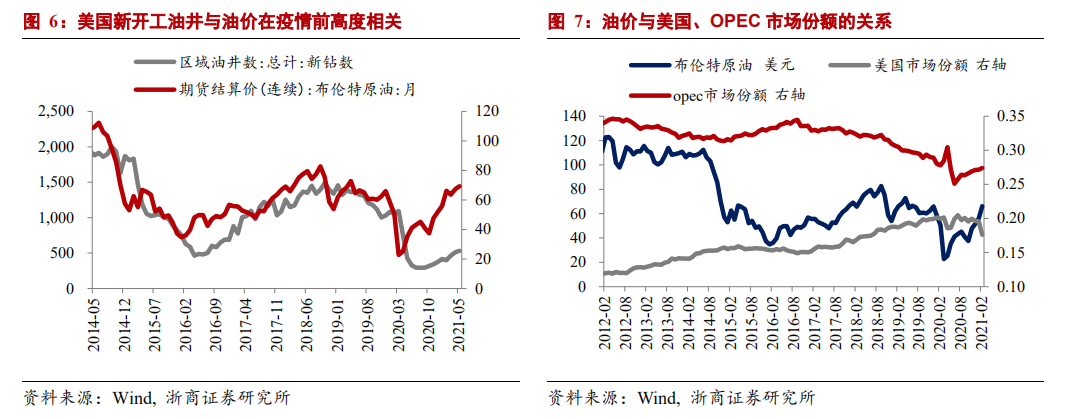

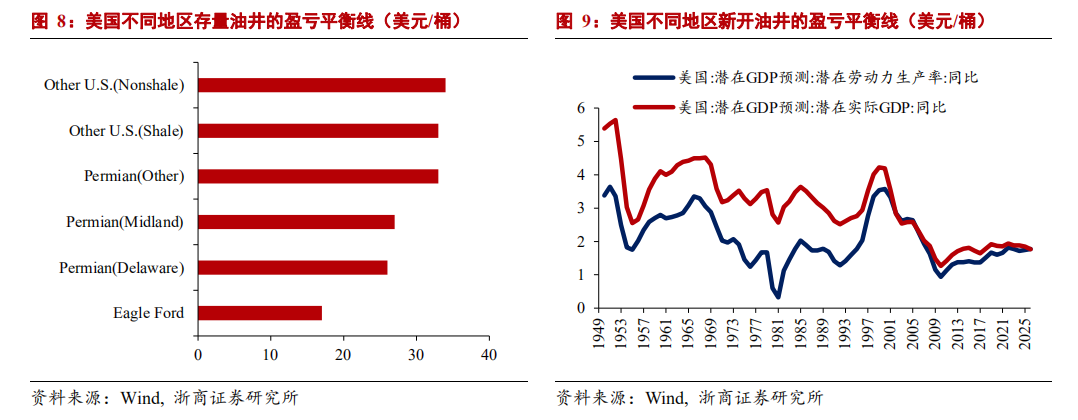

疫情以前,美国页岩油的资本开支与油价存在高度相关性,且油价变化具有明显的领先性。主要原因在于此前美国页岩油企业高度市场化运作,一旦油价上行且突破美国页岩油企业的盈亏平衡线,企业便会加大资本开支力度增产,表现为新开油井数的提升(美国企业新开油井的盈亏平衡线位于45-60美元/桶区间)。

疫情后,页岩油企业的资本开支与油价变化持续脱敏,今年以来油价的持续上行并未带动资本开支增长,核心原因在于拜登的清洁能源理念和政策正在结构性的改变页岩油企业管理层对未来的资本开支及战略规划。典型例证如今年5月埃克森美孚董事会加入多位清洁能源导向的董事,并明确不会增加在页岩油领域的资本开支;雪佛龙的股东大会也于今年5月投票通过议案要求企业进行削减温室气体排放总量的规划。在此情况下,美国页岩油企业的资本开支逐渐与油价脱钩,与政治导向相关性的明显增强。

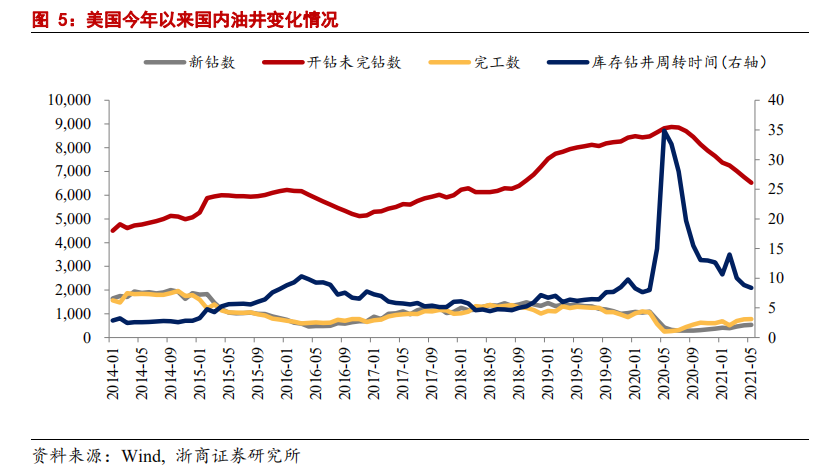

从新增资本开支看,美国今年累计新开油井数相较2019年同期下降66%;从存量油井施工速度来看,美国当前已开钻未完工的库存油井周转时间为8.4个月,周转速度远远低于2019年同期的6.2个月。

上调下半年原油价格中枢至75美元/桶,Q3可能进一步冲高、Q4可能回落

从供给端来看:一是伊朗存在下半年重返伊核协议并增加石油供给的可能,但最终谈判结果仍有较强不确定性。特朗普于2018年退出伊核协议并加强制裁以来,伊朗的原油出口量由此前的200万桶/日大幅下降到2019年的65万桶/日。根据伊朗官员透露的谈判进程,如果伊朗重返协定美国原则上同意取消特朗普任期内施加的所有制裁,伊朗的石油出口将逐步修复。根据当前进程,各国希望于8月中旬鲁哈尼卸任前达成协议;如果8月中旬无法达成,拟任总统莱西也已表达对伊核协议的支持。此后,美国国会将对伊核协议进行审议(根据2015年经验仍需60天审议期)。综合来看,如果谈判顺利,则伊朗的石油出口有望于Q4逐步恢复;但我们仍然提示谈判结果存在较大不确定性。

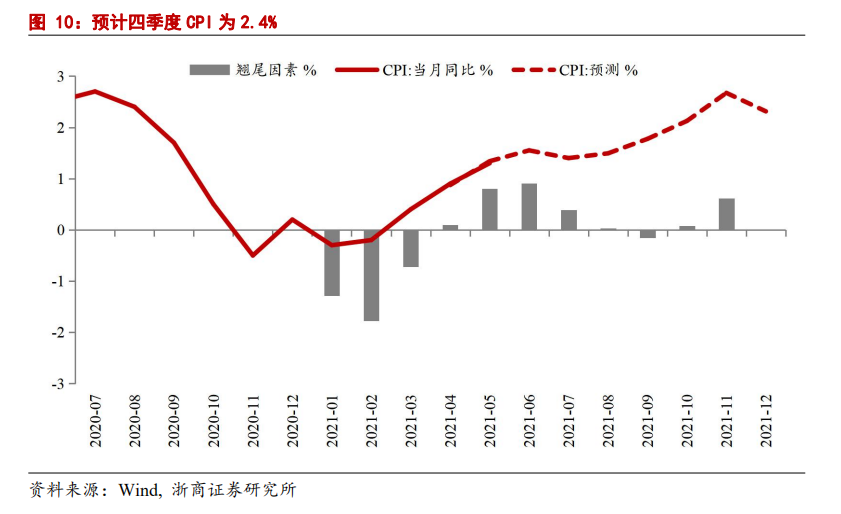

二是OPEC下半年产量有望逐步提升。鉴于上半年美国页岩油资本开支对油价弹性的缺失,在市场份额稳定情况下,OPEC+也乐于将原油供需控制在紧平衡状态,在推升原油价格的同时将自身财政收入维持在较高水平。油价逐渐升破各主要产油国的财政盈亏平衡价后(如OPEC第一产油国沙特财政盈亏平衡价为76.2美元/桶),产油国财政明显改善,OPEC+可能逐步小幅增产享受高油价红利(如俄罗斯已考虑提议增产)。从需求端来看,美欧等发达国家在Q3逐步实现群体免疫后,商业航班等原油需求可能在Q3持续修复。

整体来看,预计下半年原油供需仍将处于紧平衡状态,我们将下半年布伦特原油的价格中枢上调至75美元/桶。短期供给侧尚难大幅放量、需求侧逐步回暖的情况下油价有望于Q3进一步上行;Q4起供给逐渐增加价格可能转向下行。

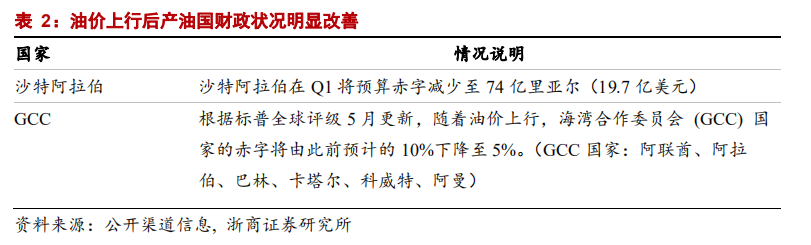

油价中枢上行对我国CPI存在一定影响但不会掣肘货币政策

一方面,石油、天然气价格对CPI交通燃料项和CPI水电燃料项有直接影响;另一方面,石油与生活中“衣食住行”各方面有千丝万缕的关系,如食品和衣物的运输、包装成本等。不过,由于猪周期仍处在下行通道,猪价与油价对冲,CPI超预期上行风险较小,预计四季度CPI达到2.4%,其中11月份因翘尾因素可能阶段性上冲至2.7%,与政府目标阈值3%还有一定差距,因此较难掣肘货币政策,四季度经济下行压力之下,预计货币政策基调将调整为“稳健略宽松”。

风险提示

DELTA病毒导致疫情大面积复发使得需求修复不及预期;中东政治风险破坏油价供给导致油价超预期。

本文编选自“浙商证券”,作者:李超、张迪、林成炜;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP