互联网平台面临着三重不利因素,反垄断只是其中一条而已

毫无疑问,2021年对互联网行业,尤其是互联网平台型公司而言,不是一个好年景。从年初以来,很多互联网巨头的股价已经下跌30%乃至50%之多。从现在的架势看,这种下跌趋势还会持续一段时间。

是什么导致了这样的坏年景?大部分人会不假思索地说:是因为加强监管,尤其是反垄断,还有信息安全等方面的审查。要知道,2020年港股和美股中概互联网公司的股价普遍都翻倍了,恰恰是在年底启动反垄断调查之后,它们才进入了下行轨道。这种解释似乎很顺理成章,遗憾的是,它很片面,不能告诉我们事态的全貌。

任何增长都不是无止境的,互联网平台也不例外。最迟从2018年以来,它们就面临着三重不利因素的阴影:流量增长枯竭;消费者习惯的改变;全球范围的平台经济反垄断。2020年的“疫情红利”在一定程度上冲淡了市场对这些不利因素的认识,但不可能真正消除这些不利因素。

事实上,互联网平台自身很早就意识到了问题,并努力寻找新的增长模式——无论找不找得到,过去十多年的“野蛮生长”都不可能回来了。因为经济基本面不允许,消费者不允许,监管部门也不允许。

流量增长枯竭:没有新领地可供攫取了

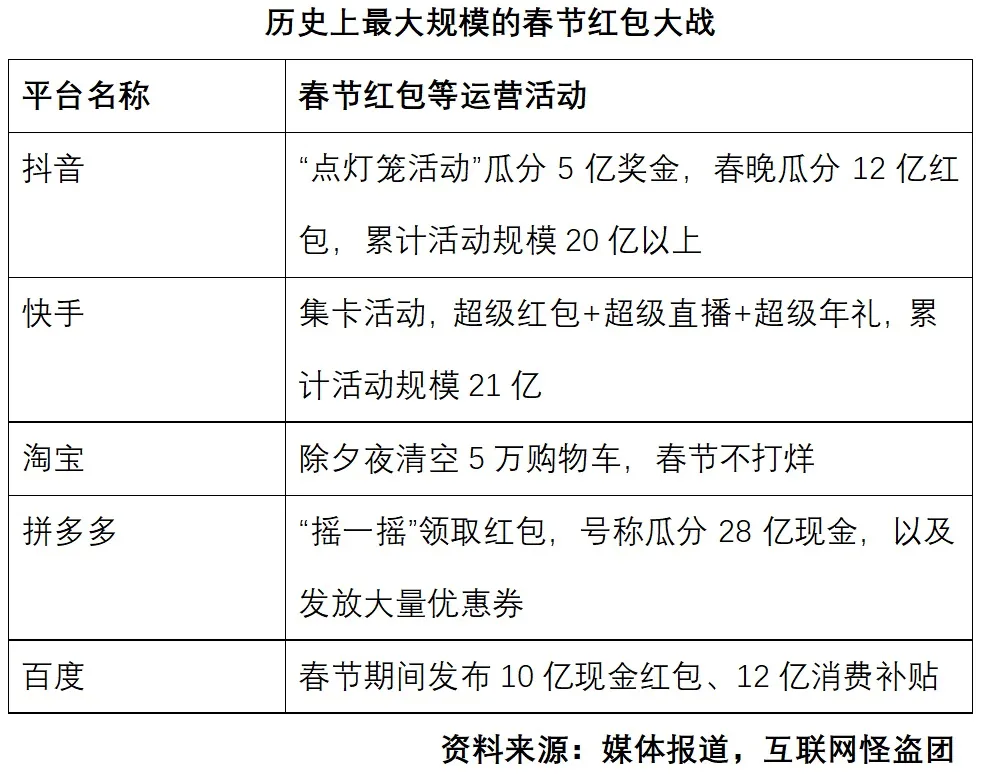

2021年春节期间,在“就地过年”的号召之下,大量年轻白领用户留在一线城市过年;互联网平台将其视为一个千载难逢的“拉增长”良机。以前每一年的春节,各大平台都会推出巨额红包活动,今年的红包规模是历史上最大的,有些平台甚至翻了一倍多。头部APP图标纷纷显示“分20亿”“分21亿”乃至“分28亿”,成为社交媒体纷纷转载的奇景。

有史以来最猛烈的红包活动,换来了喜忧参半的效果——抖音、快手(01024)、拼多多(PDD.US)似乎迎来了一波不错的增长,其他平台则效果平平。而且,春节期间的互联网流量总盘子几乎没有上升,用户日均时长仅仅同比上升了12分钟,只是流量从低线城市转移到了一二线而已。我们可以大胆推断:今年春节期间大部分平台的拉新活动的ROI都是历史新低,事后的流失率也是历史新高。

问题在于,难道平台没有意识到这一点吗?恰恰相反,它们早已意识到了随着“疫情红利”的退潮,中国互联网的流量红利即将彻底枯竭。所以,它们才要使用最直接、最赤裸裸的拉新手段,并且一定要压过竞争对手一头。以前,因为整个流量盘子在增加,平台即使什么都不做,也能实现一个最基本的增长率;现在,所有平台的流量增长,可能都来自竞争对手的损失。从“正和博弈”转向“零和博弈”,往往意味着博弈会更加残酷。

如果互联网平台还要实现与过去几年类似水平的增长(那几乎是不可能的),就必须进攻对方的核心领地;这个进攻,不仅仅是流量层面的进攻,还包括商业模式和生态层面的进攻。如果自建业务太慢,那就通过并购进行,或者双管齐下。在这方面最典型的例子是字节跳动,它几乎在进攻一切互联网细分行业,从而成为所有其他巨头的竞争对手。其实,快手的“四面出击”程度也不逊于字节跳动。

直播电商这条赛道,完美地体现了互联网巨头是如何互相进攻对方的腹地:这项业务本来是由淘宝、蘑菇街等传统电商平台创立的,并在2016-18年经历了第一个高速增长期。很快,快手、抖音等短视频平台均向这个战场投入了大量兵力,一开始是与电商平台合作,将自身流量导向外部购物车成交;然后它们不再满足于输出流量,而是试图建立电商交易闭环。接下来,微信也开始以公众号、小程序和视频号等多种形式尝试直播电商;就连百度也在2020年进入了战场。

没有任何互联网平台满足于与友商合作、向友商输出流量以换取分账;它们或早或晚地走上了“直播电商内部闭环”之路。这是一个不祥之兆,今后大概也会发生在其他新兴业务上面。因为各大平台既不互相信任,也不想让肥水流向外人田。即便是接受了腾讯(00700)投资、一贯被认为属于“腾讯系”的拼多多、京东(09618),也不愿意在流量和商业化方面过度依赖腾讯。可以想象,其他互联网公司之间的关系只会更加紧张。

未来几年,头部互联网公司的竞争态势会越来越险恶:每个人都拿着枪指着竞争对手,同时又被好几个人拿枪指着。即便开枪了,也不会打死竞争对手,只会换来一波更猛烈的反击。由于流量大盘已经稳定下来,又不可能发明足够多的新业态,这注定将是一场高度消耗的“堑壕战”,而不是速战速决的“运动战”。无论是投资者还是从业人员,都需要习惯这个“美丽新世界”,不管他们喜不喜欢。

消费者习惯的变迁:分化,以及个性化

多年以来,人们一直在争论:中国到底会出现“消费升级”还是“消费降级”,拼多多代表的是不是“消费降级”,等等。我们觉得这个问题从一开始就问错了,因为实际出现的不是单向的“升级”或“降级”,而是“消费分化”。这种分化不仅出现在不同地域、不同阶层的人群上,甚至可以出现在同一个人身上。

你可以尝试一下在手机淘宝搜索“蓝牙耳机”——销量最高的当然是那些200元甚至20元以下的入门级耳机,但是499元的华为、1599元的AirPods Pro卖的也不错,2000元以上的专业级耳机也有稳定的需求。其实,你去搜任何其他商品,结果也差不多——几十块钱的“拼多多同款连衣裙”卖得很好,几千块的国际大牌连衣裙新品也会在首发之日被抢购一空。这说明什么?说明贫富差距很大吗?

诸多的数据和案例证明:用户的消费决策不仅取决于他们的总预算,也取决于他们内心赋予各项开支的优先度。尤其是年轻用户,往往趋向于“在不重要的方面拼命省,在重要的方面拼命花”。他们会不顾一切地预定899元的正品手办、2000元的正品香水,也会毫不犹豫地争抢3元的插线板、6毛一包的纸巾。问题在于,每个人心目中的“重要”与“不重要”事物,是不一样的;有多少个消费者,就有多少种“消费分化”的路径。

对于电商平台,乃至一切与消费有关的平台而言,“消费升级”是最佳场景,因为它意味着较高的ARPU、较高的货币化率,也就是较高的利润;“消费降级”其实也不差,因为在这种场景下,平台只需要扶持那些价格较低、性价比较高的大单品,从而实现对生产流通环节的全面控制。无论如何,平台的统治地位都会很牢固,区别无非在于由天猫/京东统治,还是由拼多多统治而已。

“消费分化”则是一个截然不同的挑战:消费者高度个性化了。平台固然可以通过算法实现“千人千面”,但是实际执行起来很困难。个性化会导致私域流量的重要性提升,而平台对私域流量总是抱着忌惮之心,因为它在本质上是不受控制的。平台还可以通过内容电商、C2M定制等方式,去最大限度地迎合各类消费者的需求——但是代价很高昂,见效也不会太快。

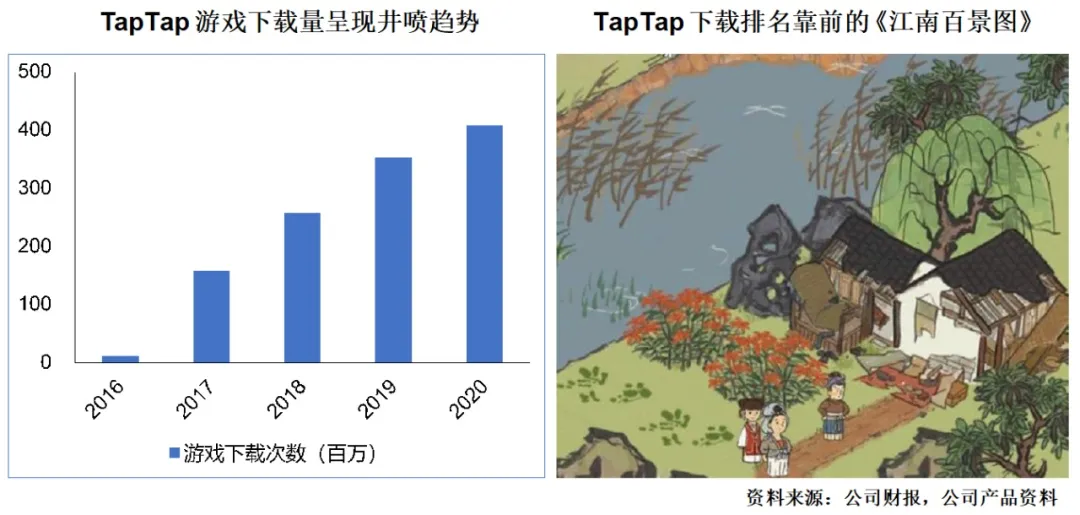

在内容产业,“消费分化”和“个性化”的趋势更加明显。以游戏为例,在短短4年之内,TapTap已经成为中国除了手机应用商店之外最大的游戏渠道,尤其是面向硬核玩家的最大渠道。在TapTap,你几乎看不到“传奇系”、换皮SLG等传统重度游戏;在那里占据统治地位的是独立游戏、创新游戏、二次元等垂类游戏。2021年,《江南百景图》《帕斯卡契约》是TapTap上的热门游戏,它们在传统的应用分发渠道是很难成功的。

游戏玩家的“个性化”进程,伴随着手机应用商店统治地位的崩溃。2020年,《原神》宣布不会登陆华为等应用商店,引起轩然大波;2021年,二次元、小众垂类游戏不登陆应用商店,只依托官网、TapTap或B站渠道,已经成了常规操作。原因很简单:垂类游戏不需要全渠道的流量覆盖,只需要一小撮高黏性核心玩家就够了。就算想做大玩家基数,依托核心玩家的口碑效应去“出圈”,也比粗放式的流量运营更有效率。

其他内容领域何尝不是如此?在长视频领域,平台全力打造的“头部大剧”面临口碑和收视率的双崩盘,已经不是一次两次了;在短视频、中视频领域,平台从来不能真正掌握热门内容的风向(尽管它们很热衷于主动造神)。一个内容品类的发展历史越长,用户口味就越分散,就越会形成各种垂类——平台的控制力也就越受挑战。

平台方及内容/产品方的博弈,是一个长期、动态的过程。在流量红利时期,平台方的话语权总体上是越来越强的;现在,消费分化和个性化可能构成对平台话语权的挑战。这并不意味着平台已经失去控制权,更不意味着所有内容/产品方都能跟平台扳手腕。我们只是认为,在长期,这个过程对平台是比较不利的。

互联网反垄断是一个全球性的长期命题

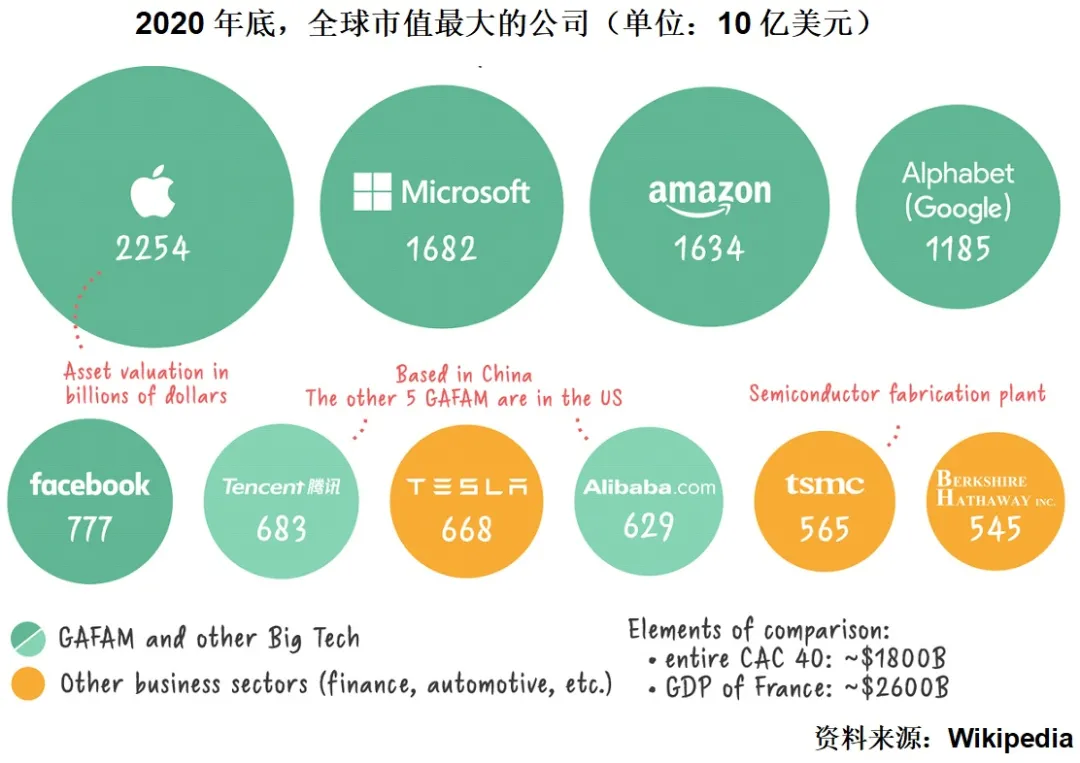

截止2000年底,全世界市值最大的十家公司,有七家是互联网公司(如果你认为微软(MSFT.US)不是互联网公司,那就是六家);其中四家是美国公司,两家是中国公司。中国最大的互联网公司——腾讯,市值已经非常接近美国第五大互联网公司Facebook(FB.US)。相比之下,法国CAC40指数的所有成分股市值也仅相当于2.8个腾讯,或0.8个苹果(AAPL.US);亚马逊(AMZN.US)和谷歌(GOOG.US)的市值之和超过了法国的GDP。2017年以来,美股市值的大部分增加值是由FAANG创造的,正如港股市值的大部分增加值是由“新经济公司”创造的。

这种局面足以提起全球各国监管部门的高度重视:互联网行业太大了,对经济的影响力太强了,足以让所有人不安。即便是19世纪末“镀金时代”的大型托拉斯,也不具备如此无孔不入的影响力。美国及欧洲的监管者已经针对“科技巨头”(Big Tech)提出了无数的限制方案,最严厉的方案包括拆分和市场禁入。公众舆论也对“科技巨头”非常不利,无论在哪个国家都是如此。

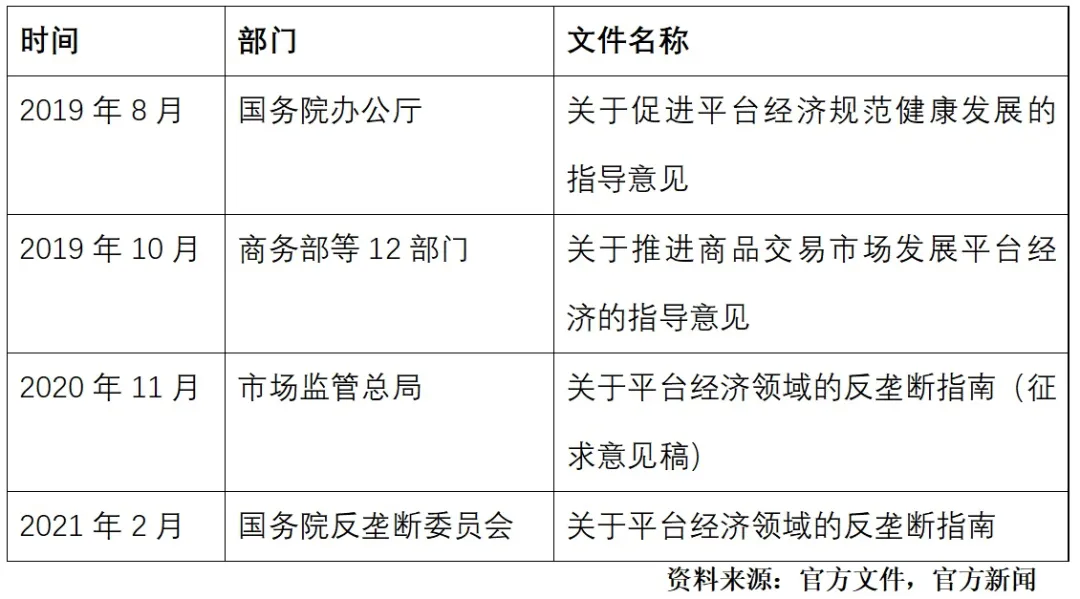

在中国,针对互联网“平台经济”的监管行动,至少可追溯到2019年下半年。2020年11月推出的《关于平台经济领域的反垄断指南(征求意见稿)》吸引了无数媒体和投资者的关注,最后于2021年2月正式公布。在此期间,已经有多家涉及互联网公司的并购被审查。可以想象,对互联网平台的限制性规定会越来越多。

从上述政策文件和官方媒体的政策解读当中,我们可以总结出如下要点:

主管部门对“平台经济”的核心期望是 “借助互联网搭台唱戏”,也就是巨头搭台、中小企业唱戏;发展“平台经济”不是要无限制做大平台本身,而是要借助平台的力量去促进新企业、新业态的出现。

欧美等国对互联网巨头的加强监管甚至分拆提议,得到了国内主管部门的注意,并被各类官方媒体大量援引。

“公平竞争”和“信息共享”被反复提到——前者是指平台之间要公平竞争、不得滥用市场地位,后者是指平台之间不得筑起“信息隔墙”,要允许消费者跨平台共享信息。

“平台经济”的概念不仅覆盖传统业态,也覆盖新业态。例如,汽车分时租赁、直播/短视频带货、社区拼团均被列入“平台经济”的范围。

显然,对互联网平台的监管势头加强,是一个全球性的长期命题。从今以后,互联网平台要通过并购实现外延式增长,难度会越来越大;使用用户数据的阻碍会越来越多;对合作伙伴的“征税权”也将受到更严格的限制。由于现有信息不足,我们无法准确估计反垄断对互联网公司业绩的影响;我们只能说,对这个影响怎么估计也不过分。

至于最近发生在一系列美股上市的中概互联网公司身上的监管调查,只是上述更大的监管图景当中的一个环节而已。综合看来,监管当然是互联网行业面临的最大难题之一,但绝不是唯一的难题——哪怕反垄断调查告一段落,它们仍然要面临前两个严峻难题的考验。不是所有平台型公司都能通过这一关。

本文选编自“互联网怪盗团”,作者:怪盗团团长裴培;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP