BMO:可选消费品(XLY.US)仍有上行空间,房地产板块(XLRE.US)持续火热

智通财经APP获悉,上周,可选消费品ETF(XLY.US)是标普500指数(SPY.US)中表现最好的板块,但仍未进入正区间,下跌0.3%。

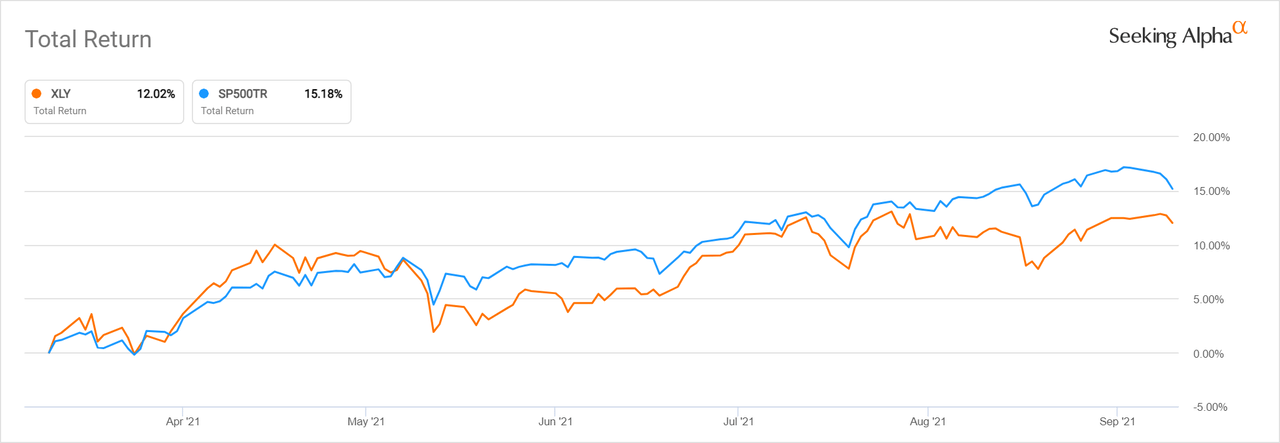

但自4月底以来,该板块仍落后大盘5个百分点,涨幅仅为2%。

与此同时,可选消费品ETF中的大型股也落后于标普指数,特斯拉(TSLA.US)上涨近4%,亚马逊(AMZN.US)持平。

美国银行证券最新的流动趋势数据显示,客户在三周内首次成为净卖家,抛售了约20亿美元的股票。

以Jill Carey Hall为首的策略师在一份报告中写道:“客户抛售了11个板块中的6个板块的股票,其中可选消费品板块的资金流出率最高,接近创纪录水平。鉴于可选消费品板块劳动强度高,我们一直认为该板块的利润率存在风险。”

不过,BMO Capital Markets首席投资策略师Brian Belski表示,现在还不是放弃投资可选消费品、转而投资主要消费品ETF(XLP.US)的时候。

Belski在报告中表示:“是的,新冠病毒Delta变种的扩散似乎削弱了最新的消费者信心和个人支出数据,但经济背景仍然稳固,这应该会对可选消费品行业起到支撑作用,该行业的每股收益增长在2021年和2022年的表现预计将高于市场,净资产收益率正在强劲回升。此外,该行业的相对年率表现已降至低于均值一个以上标准差的水平,这一水平通常随后会出现反弹。”

另外值得注意的是,可自由支配的股票与市场之间的相关性已升至2008年以来的最高水平,这表明投资者可能没有正确区分该行业的个股,这可能创造了买入机会。

房地产行业仍然见好,房地产ETF(XLRE.US)一直是今年迄今为止表现最好的板块,上涨了28%。房地产板块的流入资金大到18亿美元,为2019年2月以来的最高水平。

Carey Hall表示:“自第二季度财报季开始以来,能源、材料、房地产板块火热,这三个板块已经做好从通胀上升中收益的准备。”

据悉,瑞银最近减持了周期性股票,增持防御性股票。

扫码下载智通APP

扫码下载智通APP