“双11”概念:直播电商吸金,社交电商掉队

与去年相似,今年的双十一又是早早拉开了帷幕。“足月”的双十一,不仅时间周期愈发拉长,参与的平台、品牌数量亦远胜于十几年前双十一刚面世的时候,如今双十一俨然已发展为真正意义上的全民消费的节日。

在反垄断和互联互通等新政的引导下,电商行业生态悄然生变,也使得各方对电商平台之间的竞争与合作有了新的期待。而今年双十一,或许正是观察电商平台们在新环境下的绝佳时间窗口。

智通财经APP注意到,当前双十一各方激战仍酣,但若以二级市场的视角来看,近段时间相关标的的股价走势似乎并未能像部分投资者预期的那样持续表现。传统电商方面,以阿里巴巴(09988,BABA.US)为例,周K线看该公司在港、美股均已连续两周收阴线;而社交电商方面,蘑菇街(MOGU.US)和云集(YJ.US)的股价则是长期趴在历史底部区域。

直播成为最大亮点?

今年的双十一,最先引起广泛讨论的大概要数李佳琦和薇娅了。在10月20日即天猫本次双十一第一波预售开启日的当晚,据公开数据,李佳琦、薇娅直播间累计交易额分别达到106.53亿元、82.52亿元,销量分别高达3615.81万件、2483.4万件,顶流直播间的热度可见一斑。

在当前线上消费增速同比趋缓的背景下,直播电商无疑成为了电商平台继续实现高增长的重要抓手之一。就用户增速看,截至今年6月末,我国网络购物用户规模已经达到8.12亿,较2020年年末增长2965万;其中电商直播用户增长尤为迅速,截至6月末规模达到3.84亿,同比增长7524万,成为用户增速最快的领域之一。

另一方面,直播电商近年来对于消费品零售的贡献度亦在逐年提升。数据显示,2021年上半年直播电商额占网上商品和服务零售额比例已达到17.9%,相较于2020年底的10.95%有显著提升。

作为直播电商领域里的强有力竞争者,快手-W(01024)和抖音亦在加强其在双十一里的“存在感”。先来看快手,公司本次推出的116品质购物节分为9月-10月19日的“备战期”和10月20日-11月11日的“作战期”两个阶段。与往年不同的是,今年快手在大促期间拿出3倍流量扶持、3倍商家激励基金、6倍消费者购物福利以及千万服务商激励,并将尝试直播间加货架的双通道售卖场景,从而打造更立体的生意模式和购物体验。其中主播端,快手针对不同梯度的主播推出了“116超级主播挑战计划”、“116BigDay挑战计划”以及“主播排位赛”,对平台主播进行激励。

抖音方面,本次“抖音双11好物节”分为“好物提前买”(预售期,10月15日-10月27日)和“天天抢好物”(10月27日-11月11日)两个阶段,形式上抖音推出了直播间贴流贴价、短视频引爆、氛围升级、工具升级、限时佣金减免、DOU分期&抖音支付双补贴、千川激励以及报价“双11”八项举措,分别针对电商各环节助力商家销售。

抖音方面,本次“抖音双11好物节”分为“好物提前买”(预售期,10月15日-10月27日)和“天天抢好物”(10月27日-11月11日)两个阶段,形式上抖音推出了直播间贴流贴价、短视频引爆、氛围升级、工具升级、限时佣金减免、DOU分期&抖音支付双补贴、千川激励以及报价“双11”八项举措,分别针对电商各环节助力商家销售。

就发展看,快手与抖音在电商领域起步较晚,但基于其强大的用户流量以及内容优势,在过去几年两家都取得了令外界艳羡的发展速度。相较于前辈们,快手和抖音算是双十一里的新生代力量,但借助电商直播的蓬勃之势,二者在电商市场的份额或将持续提升。

京东(09618,JD.US)迎开门红,拼多多(PDD.US)加码百亿补贴

如果说淘、快、抖构成了直播电商的主战场,那么在这以外亦有实力玩家在积极另辟蹊径。以京东为例,内容方面,今年双十一京东继续打造内容生态圈,开设了“总裁直播”、“产业带新农人”、“Z世代趋势品牌”、“发现宝藏内容”等多个直播栏目,将品牌货品强渗透至各个链路;同时加入更多营销阵地和选品机制,以触达更多用户群,提高转化。

而在商品方面,京东在本次双十一期间进一步突出自身对供应链超强的整合能力,带来4亿件新品、超7亿件国潮商品,品牌及商家数量均超过往年;此外,京东还会与更多线下门店合作,日前其新上线的“小时购”接入了10万家全品类实体零售门店,线下零售的参与有望进一步提升平台的即时消费体验。

就京东此前披露的数据看,今年双十一其已取得开门红:截至11月1日24点,139个品牌下单金额破亿元,超4万个商家成交额同比增长超过200%;细分品类方面,京东家电开门红成交额超去年双十一全天。

反观拼多多,其大概能算是双十一里的一股“清流”。智通财经APP获悉,今年双十一拼多多继续加码百亿补贴,且补贴不设上限;同时,拼多多的百亿补贴不设定金和预售,下单即发货,直减无套路。

另值得一提的是,今年双十一拼多多将继续向农产品品牌倾斜流量资源、运营支持等。自今年8月下旬公布“百亿农研专项”计划以来,拼多多对于农业的重视、投入便被提高到了前所未有的高度。据悉,今年双十一期间,拼多多百亿补贴覆盖了包括中粮、盼盼、康师傅、今麦郎等众多农产品、食品加工品牌,以及本土成熟的初级农产品地标品牌与崛起中的水果地标企业品牌。

以苹果为例,拼多多通过百亿补贴、限时秒杀等资源倾斜,连续推出“苹果丰收季直播”及万人团等活动,并联合山西、陕西、山东、甘肃、四川、新疆六大苹果产地,加码补贴山西万荣苹果、甘肃花牛苹果等地标产品以及一众本土苹果企业品牌。

社交电商平台颓势难止

传统电商、直播电商在今年双十一争奇斗艳,但也并非所有的参与者都能“春风得意”。以2、3年前大放异彩的社交电商为例,今年双十一蘑菇街和云集的关注度较前文提到的大平台恐怕是相去甚远。

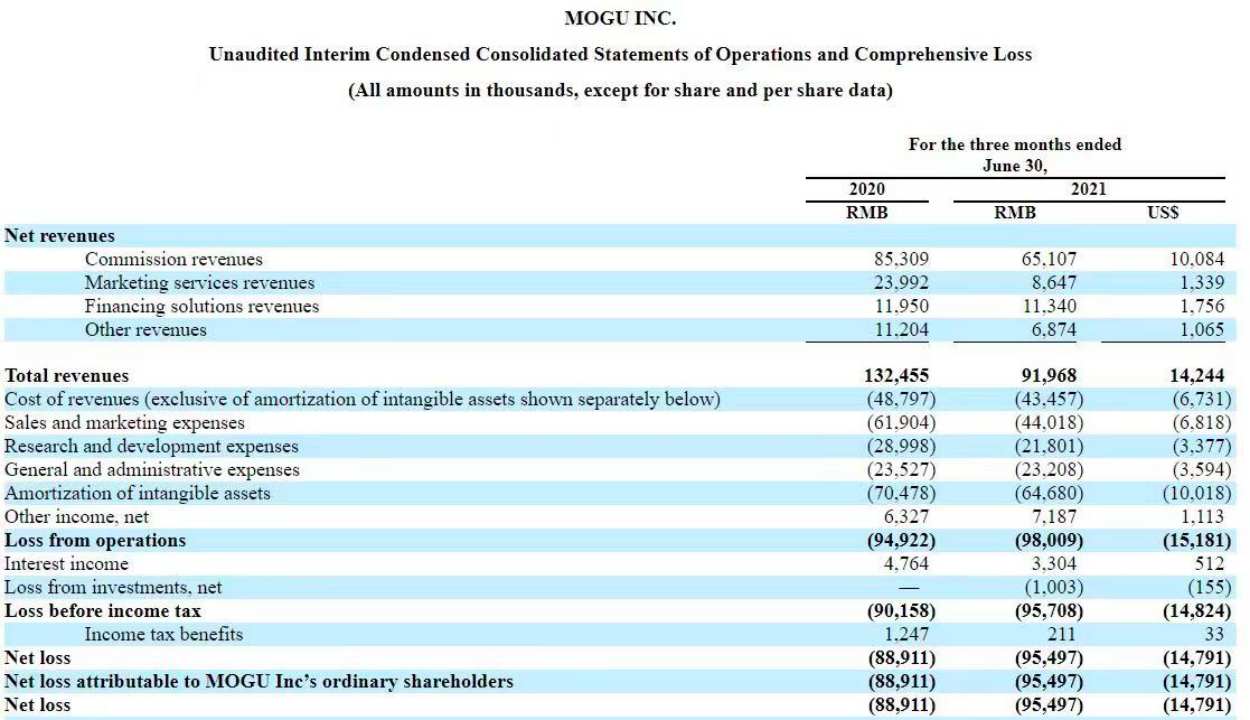

不过相比于在双十一里的“冷清”,或许业绩和股价的颓势才更令投资者揪心。先来看蘑菇街,根据其早前披露的2022财年第一季度“成绩单”,期内公司营收下降超过三成,仅为9196.8万元;归属于公司普通股股东的净亏损则达到9549.7万元。

尽管蘑菇街正在讲述新的故事,即向直播电商转型,且取得了一定的成效,但公司总体的基本面不容乐观。就数据看,2022财年第一季度期内公司平台总GMV为28.64亿元,其中直播GMV为26亿元,占比超过九成,且规模同比、环比均实现正增长。但这一体量在淘、快、抖面前,差的不是一星半点。

尽管蘑菇街正在讲述新的故事,即向直播电商转型,且取得了一定的成效,但公司总体的基本面不容乐观。就数据看,2022财年第一季度期内公司平台总GMV为28.64亿元,其中直播GMV为26亿元,占比超过九成,且规模同比、环比均实现正增长。但这一体量在淘、快、抖面前,差的不是一星半点。

另一方面,就经营路线来看,蘑菇街一贯走的是“小众”路线,虽然期间公司也不断尝试向其他类别扩张,但效果并不显著。高度依赖女装品类也使得蘑菇街成长的天花板较综合类平台为低,流量之困始终得不到妥善解决。

业绩惨淡,又缺乏想象力,无怪乎投资者“用脚投票”,就年K线看蘑菇街已连续三年收阴线,当前股价更是不足1美元。

直到目前为止,云集亦可说是上市即巅峰。不论是从业绩看,还是从股价走势上看,云集都很有些一言难尽的味道。而在前不久,云集还因为连续30个交易日股价低于1美元收到纳斯达克的警告。

业绩视角看,2019、2020年云集的净亏损均超过1亿元,进入2021年后公司的净利润稍有改善,其中Q2更是实现盈利;但营收角度,2019年-2021年上半年收入分别为116.72亿元、55.3亿元、12.29亿元,已露出加速下滑的态势。

云集的股价亦跟随业绩表现,上市以来一直跌跌不休。值得一提的是,自收到纳斯达克的警示后,云集的股价曾有一波反弹。10月20日,云集股价重回1美元,但隔日便再度掉头向下,截至目前云集股价报0.865美元,对应市值不足2亿美元。

综合来看,电商平台的格局已如双十一一般趋于稳定,目前看双十一已是头部平台的盛宴,尽管垂类平台亦对双十一有所布局,但热度远较头部平台为低。另一方面,电商巨头们侧重点亦有所分化,淘、快、抖们在直播电商上继续创造惊喜,京东开门红则再度传递出了积极信号,而拼多多的简单玩法亦为消费者在其他平台错综复杂的优惠规则以外带去了更多的选择。

扫码下载智通APP

扫码下载智通APP