新股前瞻 | 两场“怒放”摇滚演唱会起家 风华秋实第三次冲击港交所

在我国,唱片公司及艺人独立音乐工作室撑起了整个音乐版权市场。其中,来自国际、中国香港港及中国台湾、内地的唱片公司又在唱片板块中形成了三分天下的格局。

说起华语音乐唱片公司,首先浮现在脑海中的或许有摩登天空、英皇娱乐等。这些唱片公司背后的艺人,可以说代表了华语乐坛中的一个时代。

若以20世纪80年代CD开始进入中国为节点来看国内唱片市场发展,相较于历史可追溯至1930年代的海外音乐,我国唱片市场的发展时间仍较短,行业格局也相对分散。在总部位于中国的200多家唱片公司中,除市场份额排名第一的唱片公司占据了8.3%份额之外,其余公司所占市场份额均不到3%。

近日,在总部位于国内的唱片公司中以1.5%市场份额排名第五的风华秋实,再度于港交所更新了其招股书。其中,自今年1月首次提交申请后,此次是风华秋实第三次递表港交所主板。

两场怒放摇滚演唱会开启十年发展

据智通财经APP了解到,在音乐娱乐行业中,音乐版权、数字音乐、现场音乐表演、图书出版及影像产品构成了当前音乐娱乐领域的核心市场。而作为一家经营历史超过十年的音乐娱乐服务提供商,风华秋实的主营业务也围绕上述方向展开。

2010年,风华秋实通过主办集结唐朝、黑豹、郑钧、汪峰、Beyond以及魔岩三杰之二张楚、何勇等的两场摇滚演唱会——怒放,正式展开了其音乐娱乐业务。在此之后,公司还先后与黑豹乐队订立了独家全领域合约,并为黑豹乐队、汪峰等发布专辑。

2014年,子公司上海风华的成立,可以被看作公司的发展历程的另一个转折点。在此之后,公司分别与鹿晗、郝云等签订了独家音乐合约。

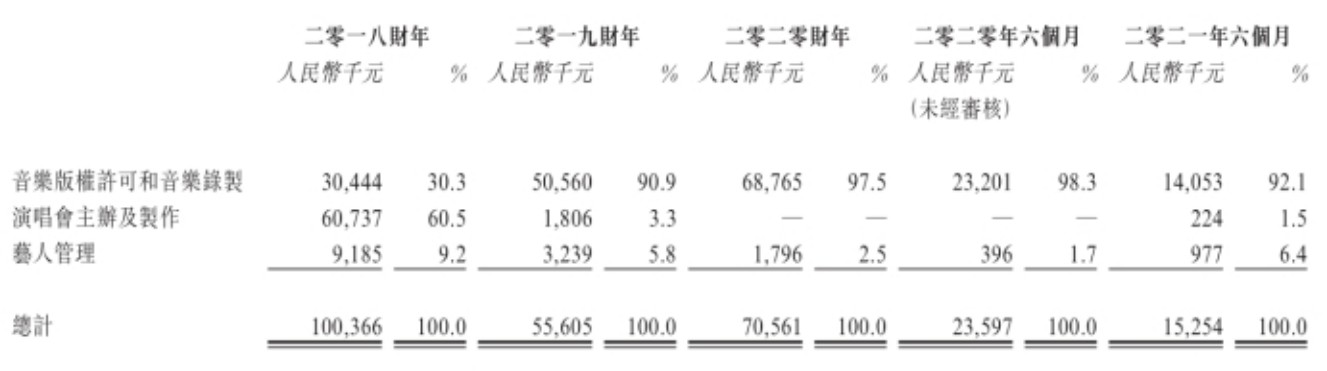

从主办演唱会起家发展至今,风华秋实业务包括了三大板块:1.音乐版权许可及音乐录制;2.演唱会主办及制作;3.艺人管理。

具体到公司主要业务音乐版权许可,据招股书介绍,风华秋实于2011年起建立其音乐库,音乐涵盖摇滚、流行、流行摇滚、民谣等各种流派,音乐作品数量于最后实际可行日期达623件。

其中,406件由公司制作,余下217件则直接或通过代理机构向第三方版权拥有人及音乐创作人购买。

2018-2020年间,公司音乐版权许可及音乐录制业务收入实现了稳步增长,收入复合年增长率达50.29%。然而,2021年六个月,公司营收出现同比约35%的下降,则主要与音乐版权许可及音乐录制业务收入下降有关。据招股书中透露,该期间内音乐版权许可业务收入下降则与一名单一艺人提供的音乐制作服务所产生的收入较少有关。

而从演唱会主办及制作业务表现来看,公司该业务收入除2018年有较突出表现外,其余业绩期间内为公司贡献收入较少。其中,2019年公司演唱会主办及制作业务收入大幅减少,则与鹿晗档期以及当年政策上对于演出及商业活动行政审批更加严格有关。在此之后,公司则减少了大型演唱会的举办。

由此来看,风华秋实于过去几个业绩期间内业绩总体保持稳定增长,其中音乐版权许可业务构成了稳定增长的基石。然而,从公司2019年及2021年六个月两个业绩期表现来看,一定程度上反映出公司业务表现存在对于单一艺人贡献敏感度较高的特点。

行业逐渐步入“后版权时代”

目前,作为音乐产业上游内容提供商,唱片公司的变现途径主要包括:实体或数字唱片、版权和演出等。而从风华秋实的收入结构来看,音乐版权许可及音乐录制业务为衡量公司成长性的主要依据。

由于音乐消费本身的特点,音乐用户相比视频用户更希望在同一个平台上找到想听的所有歌曲,使得音乐内容库相对视频内容库更强调完整性,拥有更大曲库的音乐版权方则往往也具有更强的议价能力。

从我国音乐版权的发展历史来看,2015年,随着“史上最严版权令”《关于责令网络音乐服务商停止未经授权传播音乐的通知》的发布,使得音乐版权正式成为音乐平台发展的主线。

各音乐平台通过购入版权建立护城河,不具备版权优势的平台则面临淘汰。据《2016年中国在线音乐行业研究报告》统计,彼时腾讯音乐娱乐集团的版权覆盖率高达90%,虾米音乐仅为20%。而通过在独立音乐上占据了绝对版权优势,网易云音乐版权覆盖率则达到了70%,仅次于QQ音乐。

2018年,随着国家版权局要求平台间实现99%的相互授权,平台则纷纷又将目光投向了1%的头部版权,独家版权之争也进入到白热化阶段。据行业数据显示,2019年,音乐版权价格达到2013年的约50多倍。

而在今年7月,一纸叫停独家版权的禁令,则标志着我国音乐版权发展向“后版权时代”过渡。在这一过程中,如何使唱片公司及音乐平台签订相对平等的协议,成为了受到关注的议题。

一直以来,国内平台支付给版权方的分成比例低于国际水平。曾有媒体报道,Spotify支付给内容、制作、版权代理等版权方的分成比例为70%,而国内平台支付内容方的比例则约为30%。

这背后,则与国内市场上游竞争格局分散,曲库内容存量相对较少导致议价能力较低有关。据天风证券曾在研报中指出,由于海外音乐工业起步较早,三大唱片公司索尼、华纳、环球均已有近半年甚至超过买年的发展历史,积累了庞大的内容库,也使得其在与渠道的谈判中处于强势地位。

然而,由于国内唱片市场发展时间较短,积累不深,存量内容较少且分布较分散。平台对上游单一唱片公司依赖较小,则使得其在与平台的谈判中议价能力较弱。而随着后版权时代的到来,音乐平台对于上游长尾资源的溢价能力有望增强。唱片公司提升曲库内容丰富度及优质版权数量,则成为保持竞争力的关键。

展望行业发展,普华永道则预计,中国唱片音乐市场(流媒体+数字音乐+线下专辑+表演权)于2022年可达整体规模约8亿美元,2017-2022年复合增长率约18.2%。

扫码下载智通APP

扫码下载智通APP