超卓航科:掌握稀缺技术拓展市场空间,营收高增长能否持续?

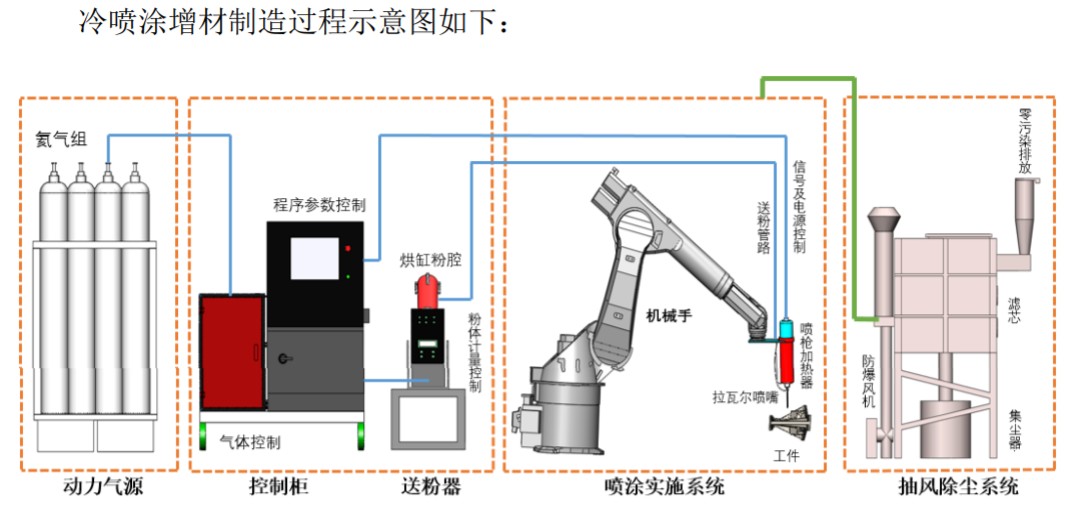

冷喷涂增材制造技术作为一种涂层制备方法,运用高速粒子固态沉积为基础,使得喷涂粒子在固态下碰撞基体,通过剧烈的塑性变形从而沉积形成涂层。

这一技术因为对基体不形成热影响,可以为近净成形技术直接喷涂制备块材以及零部件,所运用的领域前景广阔,包括防护涂层以及功能涂层的制备、装备制造以及再制造;目前冷喷涂增材制造技术已在美国、欧洲、澳洲等发达国家得到专业化的运用,相关领域包括直升机、战斗机、轰炸机、潜艇等军事装备修复再制造,例如知名的“黑鹰”以及“阿帕奇”等军用飞机,便是使用此技术进行修复。

在我国掌握冷喷涂增材制造技术,并且产业化运用于航空器维修再制造领域的公司数量较少,成立于2006年的湖北超卓航空科技股份有限公司便是其中之一;智通财经APP获悉,超卓科航已经于1月26日顺利过会,距离科创板上市再前进一步。

借助技术突破打开市场空间,推动业绩提升

超卓航科专注于定制化增材制造以及机载设备维修的业务,2015年以来,公司依靠自主研发,在冷喷涂增材制造领域获得重大突破,同时掌握了冷喷涂工艺的核心技术以及配套参数。

与此同时,超卓航科与军方单位维持多年合作关系,前者的技术研发受到后者的不断关注。2017年,超卓航科担任起落架大梁裂纹修复技术攻关的主要技术实施单位,并参与了再延寿项目研制的工作,获得了冷喷涂试修能力。2018年,通过军方单位的检验,公司的冷喷涂增材制造技术运用于我国多型号战斗机起落架大梁疲劳裂纹的修复,也为公司的业务增长打开了相应的市场空间。

通过掌握较为成熟的冷喷涂等增材制造技术,超卓航科继续开展增材制造技术的应用场景以及下游市场;目前,公司所研发的靶材适用于电子器件领域,以及航空紧固件产品适用于航空高温、高压环境,这些产品的成功推出,也进一步帮助公司拓展了所覆盖的领域,实现了业绩上的良好增长。

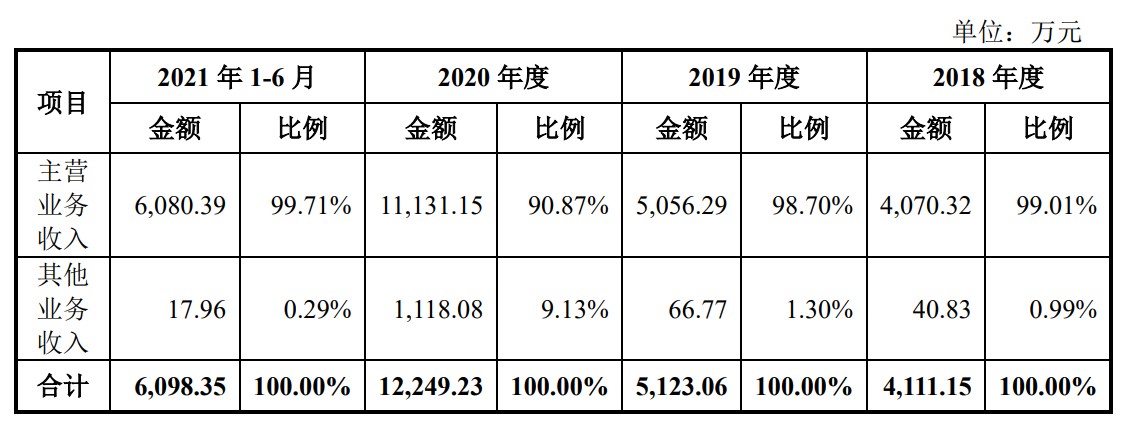

2018至2020年度,超卓航科的主营业务收入均超过90%,并保持较好的增速,也为总收入提供了增长的动力;过去三年公司的总收入分别达到4111.15万元、5123.06万元以及1.22亿元,复合年增长率达到72.61%。

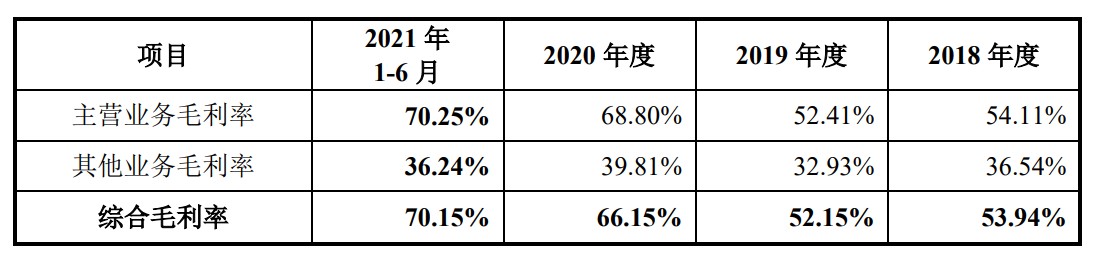

毛利率方面,超卓航科2018至2020年度分别实现53.94%、52.15%以及66.15%,2021上半年的毛利率进一步提升至70.15%。

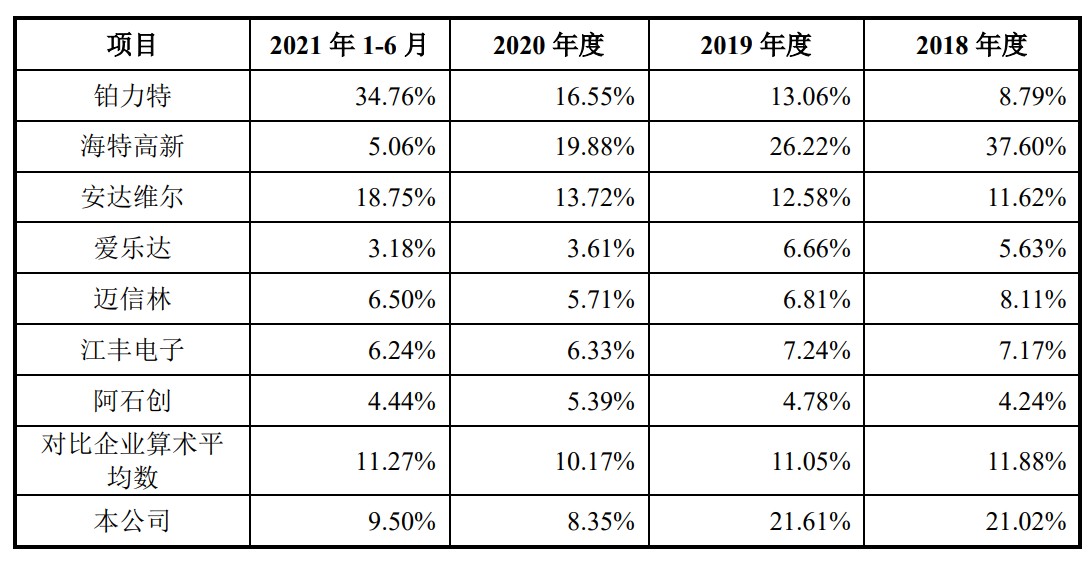

业绩虽然取得了不错的成绩,但增材制造和航空修复领域是技术密集型行业,因此需要不断的大额研发投入,从而确保在该领域内保持一定的竞争实力;2018至2020年度以及2021年上半年,超卓航科的研发费用率分别为21.02%、21.61%、8.35%以及9.5%,同行业可比公司的平均水平分别为11.88%、11.05%、10.17%以及11.27%。

可以看出,超卓航科的研发费用率在2018和2019年度保持在20%以上,超过行业平均值的近一倍,但2020年度出现明显下降,同比下降了61.36%;公司也在招股书中给出解释,主要原因为主营业务收入出现大幅度上涨,使得研发费用率相应下降,同时还有新冠疫情的影响,而2021年上半年的研发费用率有所回升。

为继续提升竞争力,超卓航科还将投入3068.09万元,开展钛合金粉末的冷喷涂工艺开发项目,未来这项技术有望帮助公司整合已有技术和服务,在产业链上进行扩展和延伸,同时在研发周期内将正在研发的技术应用于其他产品以及服务上。

军用、民用相关市场发展空间较大

深耕航空领域十余载,超卓航科已经获得全球主流适航标准制定主体,包括中国民用航空局、美国联邦航空管理局等,所颁发的维修许可资质;此外,还拿到了军品业务相关资质,具备了民用以及军用航空器维修许可资质。

军工发展以国防军费的投入作为基础,2021年我国国防支出预算达到1.36万亿元,实现6.8%的同比增长,维持较高的增速;此外,根据《新时代的中国国防》白皮书得知,2010至2017年我国国防费构成中,装备费所占比例提升至40%以上,武器装备建设仍旧是我国国防建设的重点发展方向。

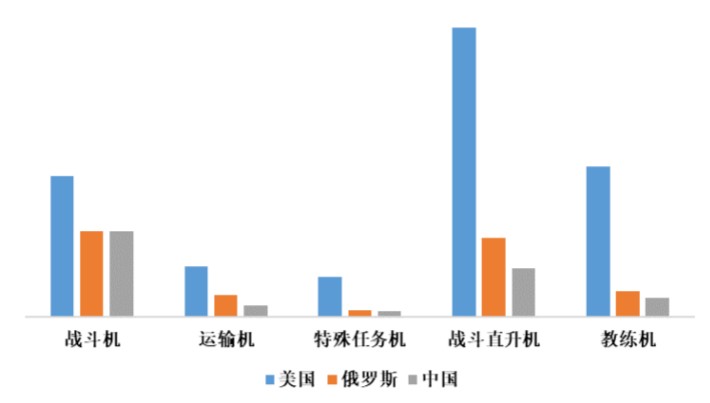

这其中的军机装备则是重要的组成部分,同样是国防安全的重要保障力量。根据《World Air Forces 2021》的数据,我国各类型主要的军机在数量、型号方面,都与美国有着较大的差距,因此未来的增长空间十分可观。

以战斗机为例,作为空中防空力量的核心,美国目前的作战歼击机主要为F-15以及F-16为代表的三代机,同时还有F-22以及F-35为代表的四代机,并也已经大规模投入使用。而我国的战斗机保有数量规模相比美国有较大差距,并且作战歼击机主要为二代和三代机,四代机还没有大规模投入使用;但随着我国国防建设和空中装备力量的持续增强,未来的战斗机规模需求也将维持上升趋势。

除此之外,得益于《加强实战化军事训练暂行规定》等政策,军队实战化训练的不断深入,演戏将有更多的实兵实弹情况;此外,重大演戏演练的任务也将增多,随着军机快速的提升质量、补充数量,以及耗损的增加也将更快,因此对军机的性能、质量以及完好率的要求将不断提高,也将极大的催生军机维修的需求。

根据《简氏防务周刊》的预计,2020至2029年,我国军机总投入将达到2287亿美元。航空装备的使用维修费通常占寿命周期费用的65%至80%,因此可以推算出,2020至2029年我国新增军机全寿命周期的航空装备维修再制造市场,其中规模预计将达到1486.55至1829.6亿美元。

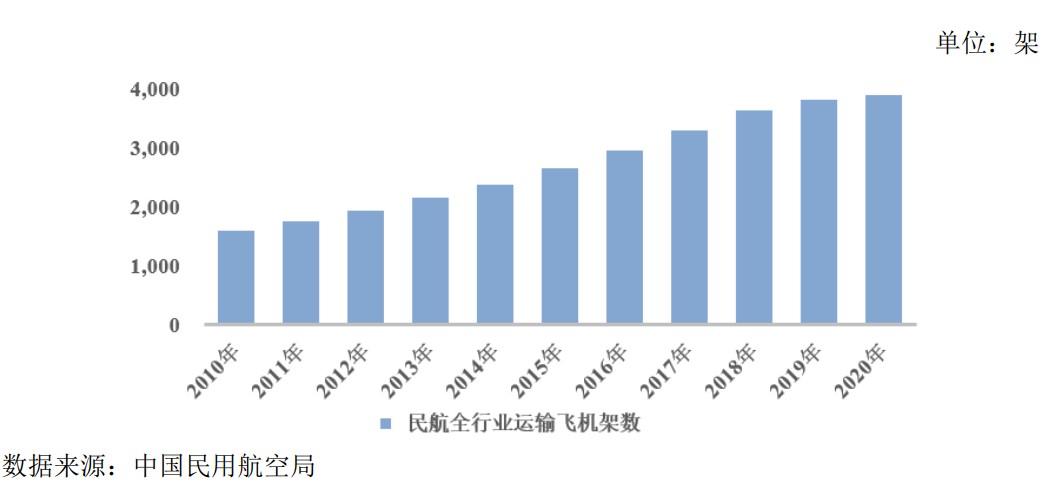

民用航空市场方面,可分为民用运输航空以及通用航空,首先来看民用运输航空;随着我国国民经济不断发展,为满足民航运输持续增长的需求,并带动航空运输业的发展,对于民航运输建设方面的投入也在增加,民航运输市场的发展也维持较快增速。

2010至2020年,我国民航全行业运输飞机架数持续增长,截至2020年底,民航全行业运输飞机期末在册架数达到3903架,相较于2019年底增长了85架。

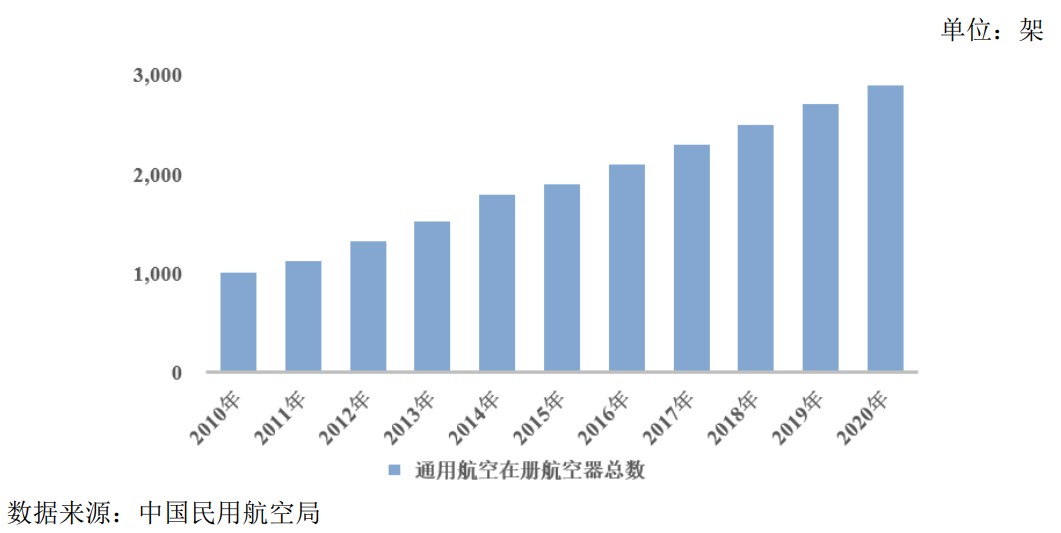

再看通用航空方面,国务院曾经于2016年发布《关于促进通用航空业发展的指导意见》,其中将通用航空产业定义为战略性新兴产业,并将加大发展该市场的力度;具体将加快构建基础设施网络,促进产业的升级转型,提升空管保障能力。

2010至2020年通用航空在册航空器总数也维持增长,截至2020年底,通用航空在册航空器总数达到2892架。

民用航空市场规模以及机队规模的不断增长,也为航空维修行业提供了充足的动力,维修市场容量保持上升趋势,并具有较好的发展空间。

根据OLIVER WYMAN CAVOK公司的预计,2025年的全球航空维修产业值有望达到1004亿美元,这其中的部附件维修达到192亿美元,而亚太地区将达到73亿美元,占到全球部附件维修总产值的38%,也将成为全球最大的维修市场。此外,2025年我国的部附件维修市场规模将达到25亿美元,也预示着民用航空维修与再制造市场具有较大的发展潜力。

扫码下载智通APP

扫码下载智通APP