浙商证券:稳增长持续演绎 关注地产链&低估值优质标的

当前时点建议关注消费板块五条主线:

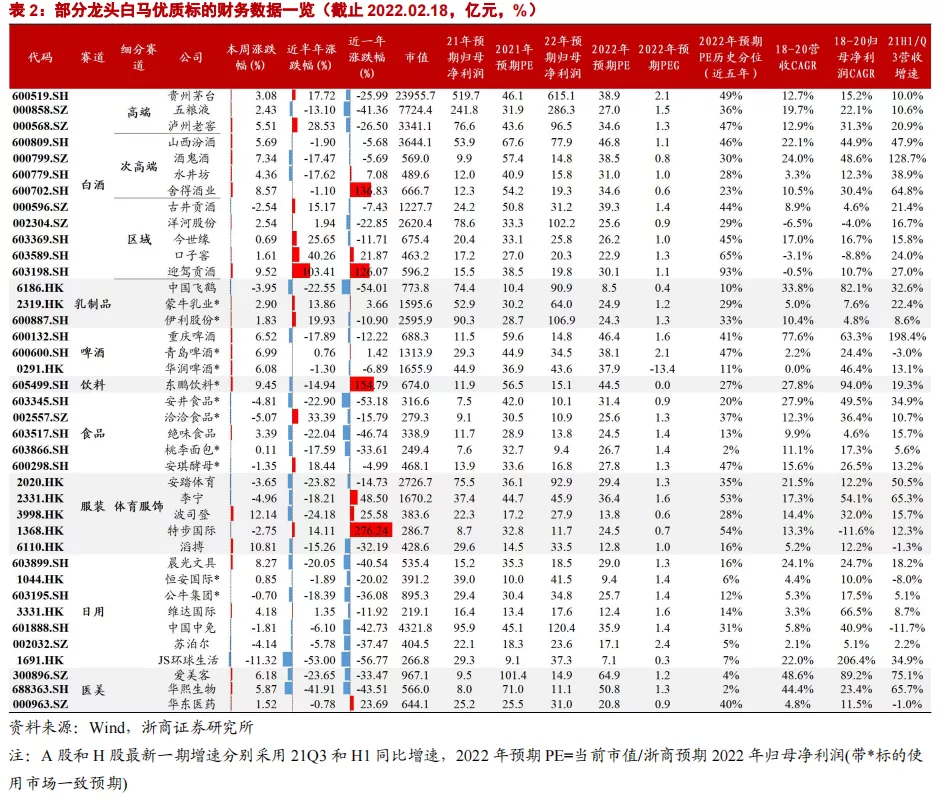

稳增长指引明确+政策渐次落地+疫情精准防控背景下,消费板块基本面及估值有望迎来双重修复,当前时点,建议关注如下主线及标的:

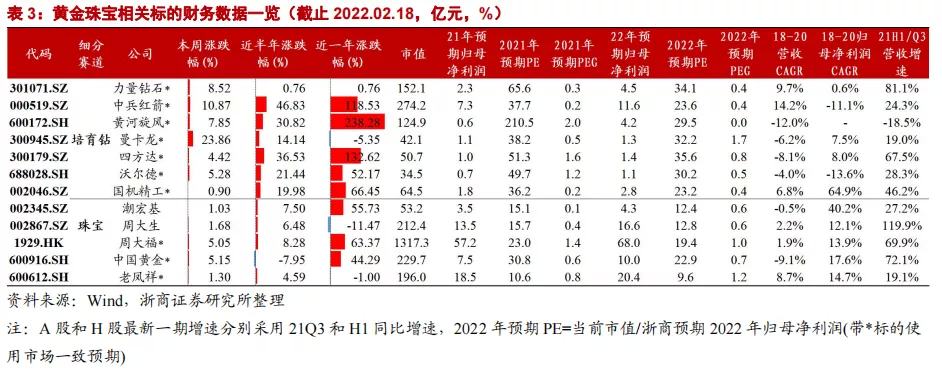

1、黄金饰品:旺季复盘——趋势明确,逻辑确认。根据世界黄金协会发布的《2022年中国黄金市场展望》报告,2022年中国黄金需求消费实现“开门红”。从除夕到元宵节前,中国黄金消费在去年高基数情况下仍同比增长12%,行业呈现高景气度。销售品类上以克重黄金为主,古法金饰品、硬足金饰品,以及虎年生肖饰品受到消费者欢迎。我们复盘近期调研及研究结果,进一步验证板块推荐核心逻辑:“审美觉醒”&“龙头变革”驱动头部品牌进入“黄金”时代。建议关注周大生(002867.SZ)、潮宏基(002345.SZ)、周大福(01929)、老凤祥(600612.SH)、中国黄金(600916.SH)。

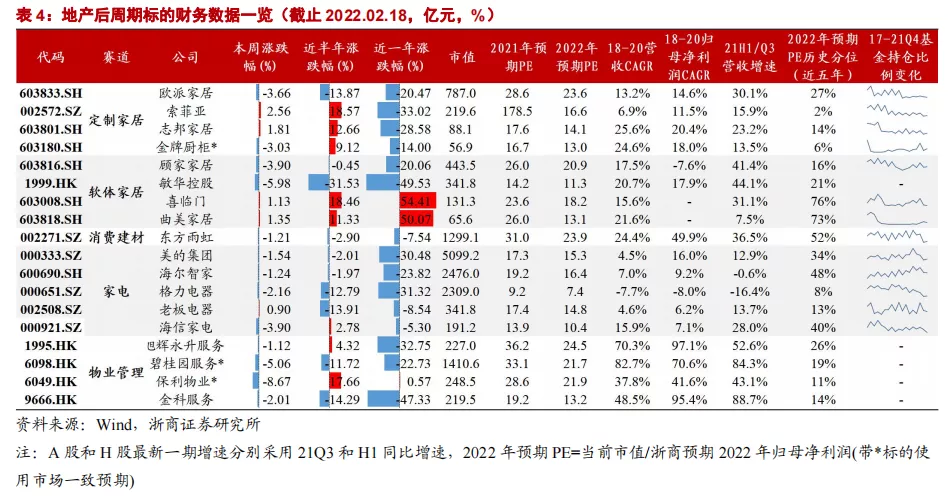

2、地产后周期:回调后配置性价比凸显。本周稳增长政策密集出台,发改委等多个部门印发《关于促进工业经济平稳增长的若干政策》和《关于促进服务业领域困难行业恢复发展的若干政策》,出台18项促进工业经济平稳增长的具体政策和43项促进服务业领域困难行业恢复发展的硬招实招。此外,多省市商业银行个人住房贷款首付比例降低引起市场广泛关注,预计“因城施策”式松绑后续会更加频繁。宽货币+宽信用&地产边际改善利好地产后周期属性较强的家电、家居行业,龙头家居、家电标的强α叠加扩品类、扩渠道,经营呈现良好增长态势,近期经历回调后配置价值更加凸显。建议关注顾家家居(603816.SH)、欧派家居(603833.SH)、曲美家居(603818.SH)、索菲亚(002572.SZ)、喜临门(603008.SH)、敏华控股(01999);老板电器(002508.SZ)、海信家电(002508.SZ)、火星人(300894.SZ)、亿田智能(300911.SZ)。

3、农业:二次探底加速,迎接周期反转确立。当前市场对母猪产能去化、上半年养殖亏损和4-5月份猪价走势仍存分歧,我们认为当下产能去化程度仍不足,二季度亏损加剧或引发淘汰带仔母猪的现象发生,资本市场或在二季度猪价加速下跌中形成对周期反转的一致性预期。我们依据企业“能繁母猪存栏变化”和“成本改善”两个角度来挑选标的,前者决定明年能否踏准节奏,后者决定能否熬过寒冬以及明年盈利空间,建议关注牧原股份(002714.SZ)、新希望(000876.SZ)、温氏股份(300498.SZ)、天康生物(002100.SZ)。

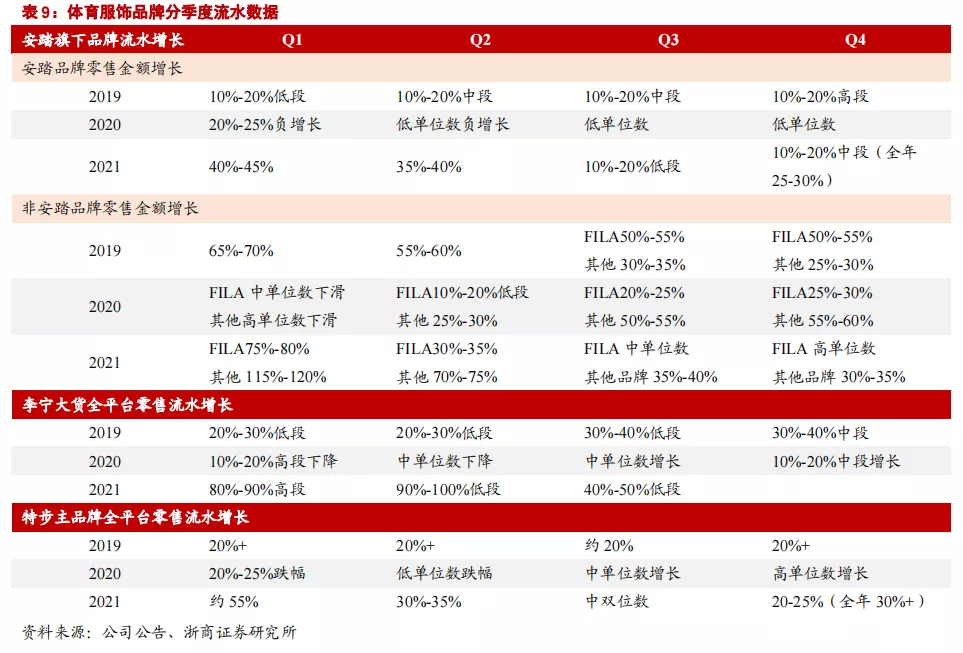

4、体育服饰:高端&国货开年旺销。冬奥带动下,高端运动品牌(安踏旗下始祖鸟、迪桑特)1月自然月及春节可比表现领跑行业,国货龙头李宁、安踏、特步、361°1月自然月及春节可比增速亮眼。建议关注安踏体育(02020.SZ)、李宁(02331)、特步国际(01368)、361°(01361)。

5、白酒:看好22Q1业绩高弹性+估值具性价比标的。基于当前酒企春节回款&发货&动销已临近尾声,市场将对酒企22Q1业绩进行矫正比对,我们看好22Q1业绩高增+估值具备性价比的标的表现,推荐贵州茅台(600519.SH)、五粮液(000858.SZ)、迎驾贡酒(603198.SH)、洋河股份(002304.SZ)、舍得酒业(600702.SH)。

风险提示:国内外疫情反复,产能扩张不及预期等。

报告正文

1. “稳增长”持续演绎,关注地产链&低估值优质标的

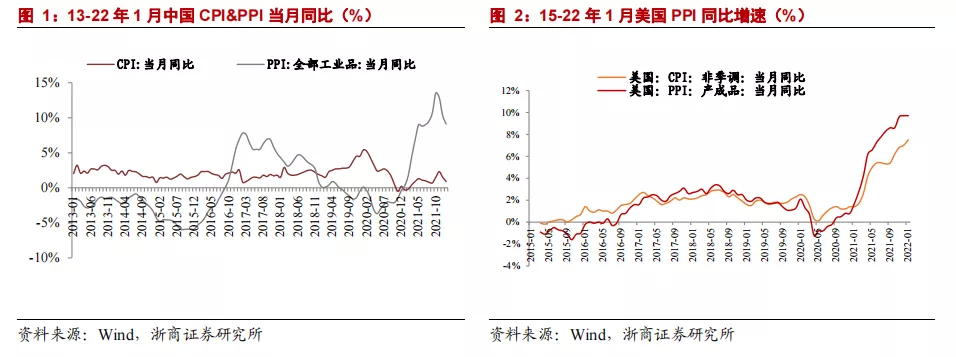

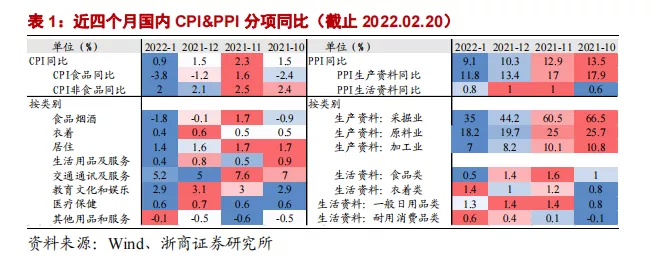

通胀无虞,“稳增长”仍是货币政策首要目标。本周,中美公布1月通胀数据,1)美国通胀数据超预期。1月美国CPI同比增速7.5%创1982年以来新高,美联储加息周期临近,美债利率上行预期下,市场风险偏好短期或仍受抑制,本周前期回调较多的低估值价值龙头表现回暖。2)国内PPI、CPI双双回落。PPI因国内供给充分释放、中游工业品价格普遍回落,1月环比-0.2%,同比+9.1%(前值10.3%);CPI受猪价探底、疫情抑制消费影响,1月环比+0.4%,同比+0.9%(前值1.5%),国内通胀无虞,稳增长仍是货币政策首要目标。

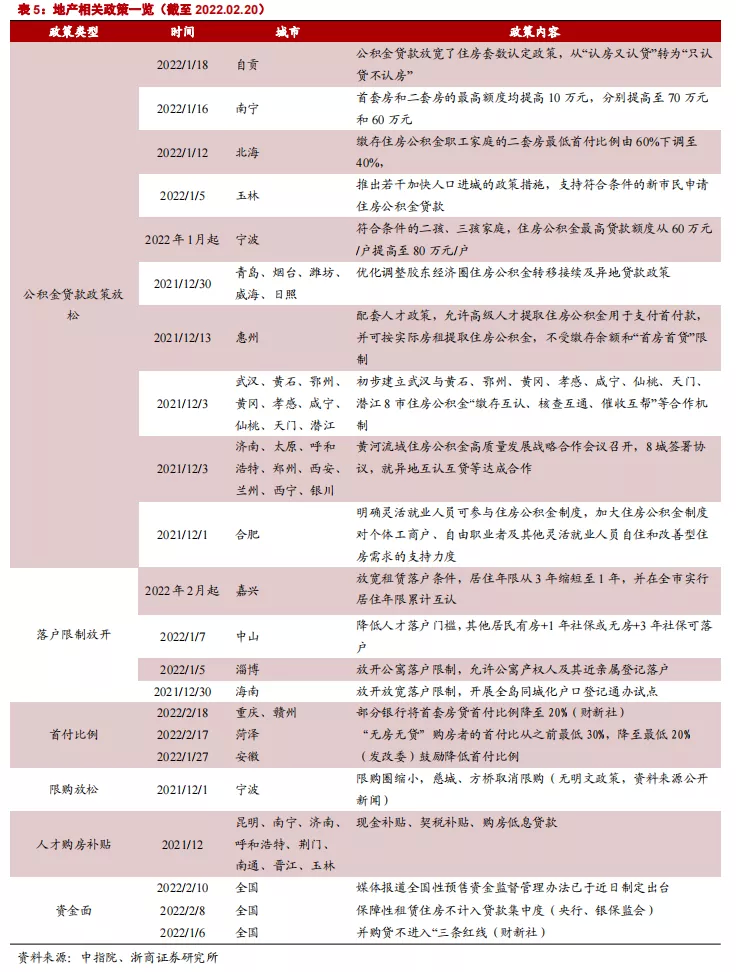

政策利好频出助力提振消费基本面,“稳增长”行情有望持续演绎。本周稳增长政策密集出台,发改委等多个部门印发《关于促进工业经济平稳增长的若干政策》和《关于促进服务业领域困难行业恢复发展的若干政策》,出台18项促进工业经济平稳增长的具体政策和43项促进服务业领域困难行业恢复发展的硬招实招。此外,多省市商业银行个人住房贷款首付比例降低引起市场广泛关注,预计“因城施策“式松绑后续会更加频繁。3月全国两会关键窗口期临近,预计后续稳增长相关政策将有序推出,伴随政策落地后效果兑现、经济基本面好转,预计“稳增长”行情有望持续演绎。

稳增长指引明确、政策渐次落地、疫情精准防控背景下,消费板块基本面及估值有望迎来双重修复,当前时点,建议关注如下五条主线:

1、黄金饰品:旺季复盘——趋势明确,逻辑确认。根据世界黄金协会发布的《2022年中国黄金市场展望》报告,2022年中国黄金需求消费实现“开门红”。从除夕到元宵节前,中国黄金消费在去年高基数情况下仍同比增长12%,行业呈现高景气度。销售品类上以克重黄金为主,古法金饰品、硬足金饰品,以及虎年生肖饰品受到消费者欢迎。我们复盘近期调研及研究结果,进一步验证板块推荐核心逻辑:“审美觉醒”&“龙头变革”驱动头部品牌进入“黄金”时代。建议关注行业龙头周大生、潮宏基、周大福、老凤祥、中国黄金。

2、地产后周期:回调后配置性价比凸显。近期政策利好密集出台,稳增长指引明确,宽货币+宽信用&地产边际改善利好地产后周期属性较强的家电、家居行业。除行业层面β外,龙头家居和家电标的强α叠加扩品类、扩渠道,经营呈现良好增长态势,近期经历回调后配置价值更加凸显。建议关注顾家家居、欧派家居、曲美家居、索菲亚、喜临门、敏华控股、老板电器、海信家电、火星人、亿田智能。

3、农业:二次探底加速,迎接周期反转确立。当前市场对母猪产能去化、上半年养殖亏损和4-5月份猪价走势仍存分歧,我们认为当下产能去化程度仍不足,二季度亏损加剧或引发淘汰带仔母猪的现象发生,资本市场或在二季度猪价加速下跌中形成对周期反转的一致性预期。我们依据企业“能繁母猪存栏变化”和“成本改善”两个角度来挑选标的,前者决定明年能否踏准节奏,后者决定能否熬过寒冬以及明年盈利空间,建议重点关注牧原股份、新希望、温氏股份、天康生物。

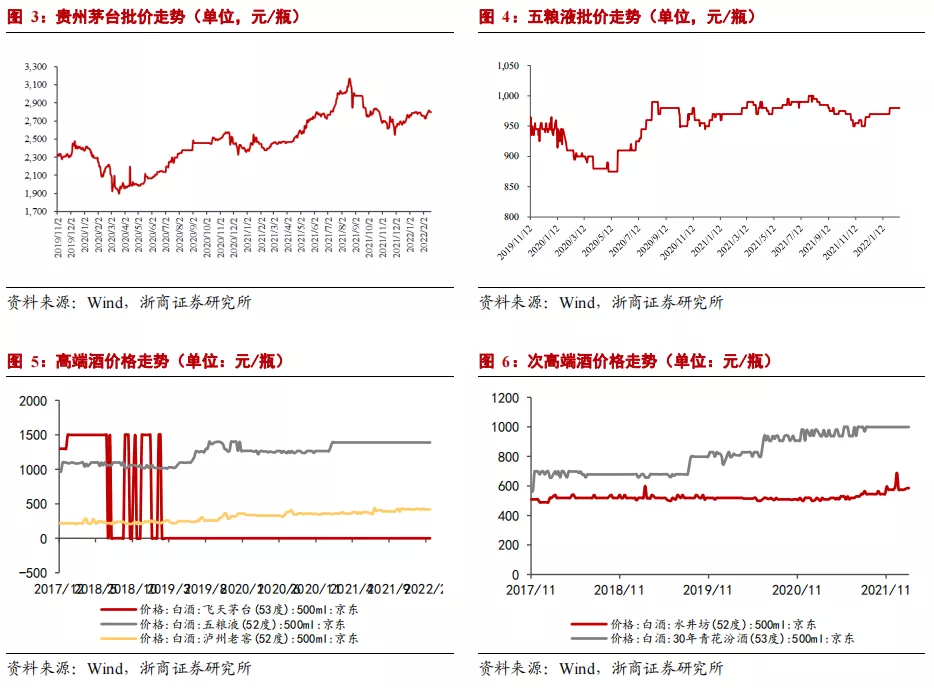

4、白酒:看好22Q1业绩高弹性+估值具性价比标的。基于当前酒企春节回款&发货&动销已临近尾声,市场将对酒企22Q1业绩进行矫正比对,我们看好22Q1业绩高增+估值具备性价比的标的表现,推荐贵州茅台、五粮液、迎驾贡酒、洋河股份、舍得酒业。

5、体育服饰:冬奥催化高端&国货开年旺销。冬奥带动下,高端运动品牌(安踏旗下始祖鸟、迪桑特)1月自然月及春节可比表现领跑行业,国货龙头李宁、安踏、特步、361°1月自然月及春节可比增速亮眼。建议关注安踏、李宁、特步、361°。

2. 当前时点,持续推荐消费板块五条主线

2.1. 黄金饰品:旺季复盘——趋势明确,逻辑确认

黄金珠宝:“审美觉醒”与“龙头变革”两大趋势正在上演。

春节&元宵节期间,国内黄金饰品实现高质量增长:根据世界黄金协会发布的《2022年中国黄金市场展望》报告,2022年中国黄金需求消费实现“开门红”。从除夕到元宵节前,中国黄金消费在去年高基数情况下仍同比增长12%,行业呈现高景气度。销售品类上以克重黄金为主,古法金饰品、硬足金饰品,以及虎年生肖饰品受到消费者欢迎。(复盘21年全年,黄金珠宝1-11月增速亮眼,主要受益于十一假期、婚庆需求旺盛带动,12月社零环比下行,主因疫情散点复发叠加圣诞活动档期减少(部分品牌响应不过洋节),珠宝12月社零同比-0.2%,环比11月增速5.7%下降5.9pcts。)

需求侧“审美觉醒”与供给侧“龙头变革”背景下,行业高景气预计将延续。2020年第三季度以来黄金首饰消费开启新一轮景气周期,我们认为黄金饰品消费爆发主要源自黄金首饰消费经历2014-2020年下滑后的正常回归(7年间黄金首饰消费量下滑31.5%)、黄金工艺改进及国潮崛起下年轻消费群体的认同、黄金高位回落后相对平稳及黄金的保值、抗通胀功能。我们认为,需求侧认同提升叠加消费复苏,黄金饰品高景气有望延续。

同时,我们复盘近期调研及研究结果如下,进一步验证板块推荐核心逻辑:“审美觉醒”&“龙头变革”驱动头部品牌进入“黄金”时代!(详情参考浙商研究零售团队外发报告《黄金饰品消费为何在当下时点爆发?》),具体要点总结如下:

(1)销售情况:河南地区经销商1月销售额增长近50%,大年初一至元宵节销售额增长50%,其中老凤祥增长约60%,周大生增长约50%。安徽地区经销商1月份销售额方面潮宏基+40%/周大福+18%/谢瑞麟+30%/老庙+29%;1-2月整体同店增长10%,其中潮宏基同店增长18%。京津冀地区经销商春节期间同店增长10%,其中周大生同店增长27%。周大福经销商1月正增长20%-50%;2月除了新城区15%增长(存在自然增长),其他地区下滑。

(2)一口价转克重情况:高线城市“一口价”仍呈现增长,主因一二线城市年轻人佩戴需求较高,偏好工艺好、造型独特的产品,对价格敏感度相对不高。三四线城市“一口价”转克重计价相对较多,主因三四线城市过往“一口价”产品划分不规范,信息透明情况下消费者在意黄金克重。分品牌看,周大福、潮宏基等头部品牌,会将“一口价”商品和克重计价商品有明确划分,受影响也相对较小;二三线品牌如周六福、梦金园影响比较大。

(3)开店情况:周大福通过“自营店+新城区计划+加盟商原区开店+精致店”加速开店。老凤祥优势地区在于江浙沪,通过考核加盟商进货量,倒逼加盟商加速开店和优化渠道。周大生在低线城市比较强势,政策支持力度较大,渠道逐渐向高线城市渗透,提高品牌形象。潮宏基品牌发力很快,对加盟商支持力度大,渠道向低线城市渗透。与此同时,终端方面观察到小品牌处于持续出清中。

(4)品牌比较:经销商更重视品牌力强的周大福,以及时尚感较强的周大生和潮宏基等品牌。周大福品牌忠诚度较高,掌握消费者心智;主要客群覆盖较广,既有年轻客群也有老一辈顾客。潮宏基早期以镶嵌类切入市场,产品时尚感较强,经销商看好潮宏基品牌长期发展潜力,通过发展潮宏基品牌迎合年轻人消费趋势。周大生具有一定时尚度,最早布局非婚类情景风格珠宝,其优势在于镶嵌类高毛利产品。

当前推荐:周大生、潮宏基;建议关注:周大福、老凤祥、中国黄金

2.2. 地产后周期:回调后性价比凸显,关注家居&家电优质标的

2022年1月,PPI环比-0.2%,同比+9.1%(前值10.3%),CPI环比+0.4%,同比+0.9%(前值1.5%),国内通胀无虞,稳增长仍是货币政策首要目标。本周稳增长政策密集出台,发改委等多个部门印发《关于促进工业经济平稳增长的若干政策》和《关于促进服务业领域困难行业恢复发展的若干政策》,出台18项促进工业经济平稳增长的具体政策和43项促进服务业领域困难行业恢复发展的硬招实招。

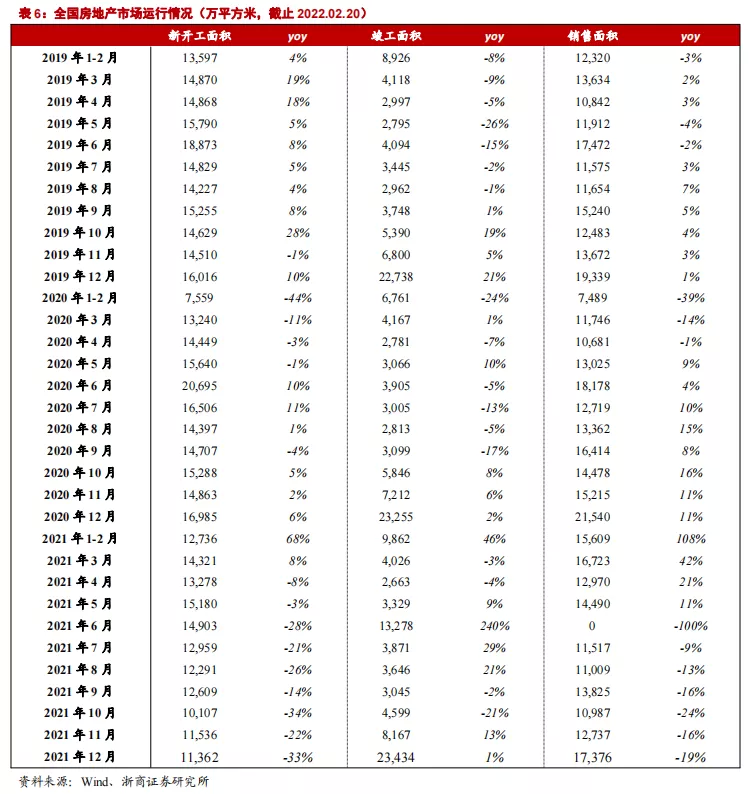

宽货币+宽信用&地产边际改善利好地产后周期属性较强的家电、家居行业。本轮地产政策收紧始于2016年9月,2021年上半年政策依旧持续高压,进入下半年在需求持续下滑,销售面积连续双位数负增长,同时在行业信用事件发酵影响下,9月开始央行在内的各部委频现边际放松表态,2021年四季度资金面出台放松组合拳,并逐步向需求面传导。本周菏泽降低商业银行个人住房贷款首付比例引起市场广泛关注,重庆、赣州也传出有银行降低首套房贷首付比例,政策持续改善,“因城施策”式松绑预计后续会更加频繁。

家居:延续宽松趋势,持续看好22年板块估值修复

当前观点:市场行情逐步从政策预期走向数据兑现,本轮β伴随后续政策落地后地产销售转好持续演绎,家居行业龙头份额加速提升,重视超额α增长。

1)中长期持续看好白马龙头顾家家居、欧派家居,龙头领先优势突出,自身成长具有很强的确定性,份额提升的逻辑更为通顺。其中顾家家居软体+定制一体化,套系化销售能力强、客单值驱动同店增长,由批发向零售模式升级,22年PE 21X。欧派家居整装大家居高速推进,CAXA信息化系统及供应链优势突出,渠道统治力强、同店增长强,22年PE 24X。

2)本轮建议重点关注高成长、低估值的弹性标的投资机会,最为推荐经营拐点将至的索菲亚,公司整家定制战略拉动零售客单价、客流量、转化率提升、预计22年完成700-800家门店重装,管理改善、315新打法可期,22年PE仅16X。建议关注曲美家居,E公司高质量经营,Stressless国内市场打入顺利,IMG大客户有序拓展,国内曲美直营与创新业务发力,规模效应+利息开支递减拉动盈利,22年PE为13X,同时建议关注喜临门公司是床垫黄金赛道核心成长标的,自主品牌零售渠道&品牌营销高举高打,22年PE为18X。

当前推荐:顾家家居、欧派家居、曲美家居、索菲亚、喜临门、敏华控股

家电:地产政策边际放松,建议关注白电龙头、高成长厨电及央空赛道优质标的。

宏观层面看:稳增长基调下,近期地产政策在持续改善,家电消费作为内需的重要部分,同时也是地产地产链的重要组成部分,终端需求或得到复苏,估值也有望修复。

当前观点:高成长集成灶细分赛道值得重点关注。

1)白电:关注优质龙头标的。核心数据看,1月空调内销受春节放假影响表现疲软,外销亦有下降。1月空调行业内销下滑9%,其中格力-16%、美的-2%、海尔持平;外销下滑2%,其中格力+9%、美的-11%、海尔+71%。1月内销数据表现较差,与春节放假提前相关。建议关注国内发力高端化、场景化布局,海外全面进入收获季,费用率改善兑现盈利能力的海尔智家(2022年PE为16x)。

2)厨电:关注高成长集成灶赛道。行业层面β属性强,中长期看好集成灶行业量价双升。量方面,集成灶相对于传统油烟机有吸油烟效果佳及节省空间两大优势,2021年集成灶的渗透率仅12%,在强产品力的支持下有望继续提升渗透率,且城镇居民对油烟要求更高,城镇化率提升将进一步拉动需求。价方面,集成灶销售均价呈提升趋势,2021H1较2015年提升15%,我们认为集成品类升级将进一步推动均价提升,高端机型零售量占比提升的大趋势下均价亦存在结构性提升机会。从具体数据看,1月集成灶行业均价提升,高端化消费趋势也验证我们的判断:1月集成灶线上渠道零售额下滑-8.8%,销售均价增加25.5%至7781元,但高端品类(15000+)零售额占比提升3.6pct至7.4%,线下KA渠道零售额上升6.5%,销售均价提升12.9%至10092元,高端品类(15000+)零售额占比提升2.7pct至10.8%。

渠道扩张为未来竞争看点,个股层面建议关注火星人及亿田智能。火星人:线上反哺线下模式成熟,经销商成长速度快(17-19年经销商平均提货额CAGR 14%,亿田10%,帅丰5%),一二线市场扩张快,经销门店占比22%,领先亿田及帅丰。亿田智能:2021年新聘工程及营销人才,招募区域大商,各类产品机型布局完善,为渠道扩张打下基础。

此外,厨电板块中传统品类稳定增长、新兴品类进入高增赛道的老板电器(2022年PE为15x)同样值得关注。

3)中央空调:关注受益精装修渗透率提升、消费者认知度提升的中央空调相关标的海信家电(2022年PE为10x)。

当前推荐:老板电器、海信家电;建议关注:火星人、亿田智能

2.3. 农业:二次探底加速,迎接周期反转确立

上周表现:上周(2022/2/14—2022/2/20)沪深300指数上涨1.08%,同期农林牧渔指数下跌1.02%,跑输沪深300指数2.10个百分点,在28个申万一级行业中排名第24位。子板块方面,上周种植业/动物保健/农产品加工/渔业/畜禽养殖/饲料板块涨跌幅分别为1.85%、1.38%、1.23%、0.28%、-2.05%、-2.74%。

核心数据:

生猪:上周全国生猪均价12.16元/kg,环比下跌10.19%,同比下跌56.40%;猪粮比4.52:1,环比下跌10.22%,猪料比价3.33:1,环比下跌10.44%;自繁出栏亏损495.14元/头,环比亏损加重47.05%,同比下降136.55%;外购养殖出栏亏损149.84元/头,环比亏损加重6253.28%,同比增加0.35%;本周仔猪均价23.88元/kg,环比下跌0.70%,同比下跌72.00%;二元母猪价格32.90元/kg,环比上涨0.23%,同比下跌58.04%。

肉禽:上周主产区毛鸡均价7.83元/公斤,环比下跌2.00%,同比下跌18.01%;鸡肉产品综合售价9.70元/公斤,环比下跌0.82%;鸡苗价格1.29元/羽,环比下跌29.12%。

种植链条:上周玉米现货均价为2728元/吨,环比上涨0.14%;小麦现货均价为2886元/吨,环比上涨0.31%;大豆现货均价为5226元/吨,环比持平;豆粕现货均价为302.86元/吨,环比上涨0.75%;早稻现货均价为2694元/吨,环比持平;中晚稻现货均价为2724元/吨,环比持平。

当前观点:二次探底加速,迎接周期反转确立

1、母猪产能去化分歧较大,我们如何看:当前市场对于母猪产能去化依然存在较大分歧,若按照农业农村部公布的数据来看,1月份全国能繁母猪存栏量仅环比下降0.9%,7个月累计调减274万头,产能去化幅度还远不足以启动新一轮周期,新的周期拐点或在2023年二季度出现。但根据畜牧业协会样本点的数据来看,2021年底规模场产能同比去化17%,散户同比去化幅度更高,根据猪易网等专家草根调研的母猪料数据来看,当前母猪产能去化幅度已达20%以上,未来2-3个月母猪若持续调减则足以支撑新一轮猪价反弹。我们通过草根调研发现当前产能去化北方快于南方、散户快于规模场,我们认为在2月份猪价一路走低且现金流压力较大的背景下,2月份能繁母猪或加速去化,且未来产能去化的主体为年出栏在1000-5000头商品猪的地方适度规模企业。

2、对于上半年养殖亏损和4-5月份猪价走势的分歧,我们如何看:

历史上猪周期多呈现上涨周期短,下跌周期长的特点,从2021年1月起算,猪价已累计下跌13个月,产业从2021年6月出现亏损,其中有7个月出现较大程度亏损。目前市场认为猪价可能在4-5月份出现阶段性反弹,主要依据在于2021年5月份母猪减少造成今年4月份生猪供应开始减少,而10月到今年1月新生健仔数据趋减也验证了这一观点。但我们发现北方猪价的回落快于南方,养殖成本也低于南方,北方猪价仍有下跌空间。今年1月、2月规模场的出栏完成度不及预期,有一定压栏现象,南方春节前饲料备货上升反映市场主体压栏和看涨情绪,而春节后发现误判行情因此大量抛售,我们观察到大量适度规模场面临现金流紧张的局面,二季度或出现一些踩踏式出售现象,猪价或再度加速下跌,饲料成本高企的情况下,行业亏损或持续加剧。

我们认为当前行业主动淘汰二元母猪的现象还比较少,而对淘汰母猪的统计忽略了部分胎次较少的三元母猪,可能造成数据失真,当下产能去化程度还不够惨烈,二季度亏损加剧或引发淘汰带仔母猪的现象发生。资本市场或在二季度猪价加速下跌中形成对周期反转的一致性预期。

投资建议:我们依据企业“能繁母猪存栏变化”和“成本改善”两个角度来挑选标的,前者决定明年能否踏准节奏,后者决定能否熬过寒冬以及明年盈利空间,建议重点关注牧原股份(成本优势显著,头均市值严重低估)、新希望(成本改善空间大,出栏有望高增长)、温氏股份(成本改善有望持续兑现)、天康生物(成本控制领先,现金流充裕)。

2.4. 体育服饰:冬奥催化高端品牌&国货开年旺销

冬奥会带动下,体育服饰高端及国货品牌终端动销表现亮眼,本周仍是市场关注重点。从冬奥来看,谷爱凌作为安踏代言人夺金后对品牌声量提升价值明显,FILA、DESCENTE、李宁、匹克等品牌也随赞助选手夺牌得到冬季运动领域有效品牌曝光;从草根调研动销数据来看,高端运动如始祖鸟、迪桑特1月自然月及春节可比表现领跑行业,国货龙头李宁、安踏、特步、361°1月自然月及春节可比增速也非常亮眼。

安踏体育:安踏品牌作为中国奥委会官方合作伙伴,谷爱凌、武大靖、苏翊鸣为代表的中国队运动员的优秀表现带动2月以来高质量的品牌露出,安踏及FILA品牌1月及春节动销表现亦环比向上,始祖鸟及迪桑特为代表的高端产品线销售增速领跑行业,体现出完善的优质品牌矩阵与品宣战略资源共振的效果。预计安踏体育22/23年归母净利92.9/114亿元,业绩对应22年PE 30倍,从长期看安踏依旧是中国可选消费领域难得的核心资产,建议持续重点关注。

李宁:1月至今零售增速继续领跑国货品牌,其仍处于产品及品牌改革的红利期,新管理层团队主导下的在供应链、零售层面的改革升级亦有序推进,22年虽然面临高基数压力,但考虑女性/滑板/单板滑雪等新品类的拓展以及经销渠道的发力,22年业绩增长仍有保障,预计22/23年归母净利46/57亿元,对应36/29倍的估值相较于仍旧向上的基本面仍具强支撑。

特步国际:160X为代表的明星产品推动特步主品牌在专业跑步领域声量持续上行,带动零售持续强劲增长及经销商提货信心,新品牌矩阵中K-SWISS也在22年初推进天猫旗舰店及哈尔滨全国首店开业;作为大众体育代表性标的之一,预计公司22/23年归母净利11.7/15.2亿元,对应22/23年估值25/19倍,同样建议关注。

2.5. 白酒:看好Q1业绩高弹性+估值具性价比标的

本周回顾:2月14日~2月18日,5个交易日沪深300指数上涨1.08%,食品饮料板块上涨2.97%,白酒板块上涨幅度高于沪深300,涨幅为3.53%。具体来看,金种子酒(+37.3%)、迎驾贡酒(+11.5%)、舍得酒业(+8.6%)、酒鬼酒(+7.3%)涨幅居前。

板块来看:本周上涨主线为事件催化&22Q1业绩超预期,其中金种子涨停主因引入战投,而迎驾贡酒、舍得酒业、酒鬼酒均为22Q1业绩增速或超80%的高弹性标的。

个股来看:

1)金种子:金种子控股股东拟引入华润战投,国企改革决心强。①引入战投利好金种子发展:金种子可借助华润推动全国/高端化,从而实现白酒业务规模稳步扩张;②对安徽省白酒整体格局短期影响不大:金种子业绩有望在华润协同下结构、渠道、管理机制等方面实现改善,实现战略复兴,但短期来看,引入战投事件对徽酒格局影响小。

2)迎驾贡酒:22Q1业绩有望实现超预期增长,洞藏势能不减。①超预期驱动因素:短期,洞藏系列强势崛起+渠道推力转向消费拉力+团购(主打中高价位酒)占比持续提升,助力迎驾利润表现超预期,中长期来看,强品牌力+高渠道利润+卡位主流价位带且消费者忠诚度低+强渠道实力赋能洞藏系列;②打款顺畅:1月预计回款超10亿,已接近完成去年一季度的量,预计22Q1利润将实现高增;③动销优秀:迎驾为为当前观测下来动销表现最优的酒企之一。目前渠道库存处于低位,即将进入提价控货阶段。

3)舍得酒业:低估值叠加22Q1超预期高增,赋予其弹性空间。超预期驱动因素:①12月公司对品味、智慧舍得提价,并对沱牌停货;②部分核心区域反馈打款比例预计达40%,一季度预计回款量较去年同期增长100%+;③21Q1业绩收入、净利润仅为10/3亿,基数不高。预计22Q1公司收入利润有望实现超100%增长,现在估值处于低位,具备性价比。

4)五粮液:我们认为五粮液在过去一年五粮液股价表现平平主因八代批价/系列酒表现等不及预期(内部管理层略有变动,稳定性及部分政策的执行造成一定影响),1月股价在市场预期管理层会有变化+春节动销及批价反馈平平下亦表现较为平淡。在当前节点推荐五粮液,主因:①经营层面来看,管理层顺利换届,内部治理稳定性及执行力均有望提升。②业绩层面来看,22Q1业绩确定性强。③宏观/政策角度来看:消费税落地概率或低。④配置时点来看:近期五粮液回调为加配良机。

数据跟踪:本周贵州茅台批价表现稳定,整体库存表现健康

贵州茅台:飞天散瓶批价约为2750元,整箱批价约为3150元(正常波动),系列酒及非标酒价格上调+发布新品1935+生肖酒较去年提前投放+经销商可执行非标产品计划外配额均将对一季度吨价有所贡献;五粮液:本周批价稳定在970-980元,自五粮液提价后,来年合同正在陆续签订中,预计春节前回款40%,发货比例30%+,库存健康;泸州老窖:批价约为920-930元,国窖21年回款已完成(+35%),明年国窖增速目标为30%,批价整体表现稳健;新品1952回款约40%。

本周推荐:基于当前酒企春节回款&发货&动销已临近尾声,市场将对酒企22Q1业绩进行矫正比对,我们看好22Q1业绩高增+估值具备性价比的标的表现,比如:贵州茅台、五粮液、迎驾贡酒、洋河股份、舍得酒业。

风险提示:国内外疫情反复,产能扩张不及预期等。

本文编选自浙商证券新消费玛莉团队微信公众号,作者:马莉,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP