大宗商品:东南亚供给恢复,约束仍存

摘要

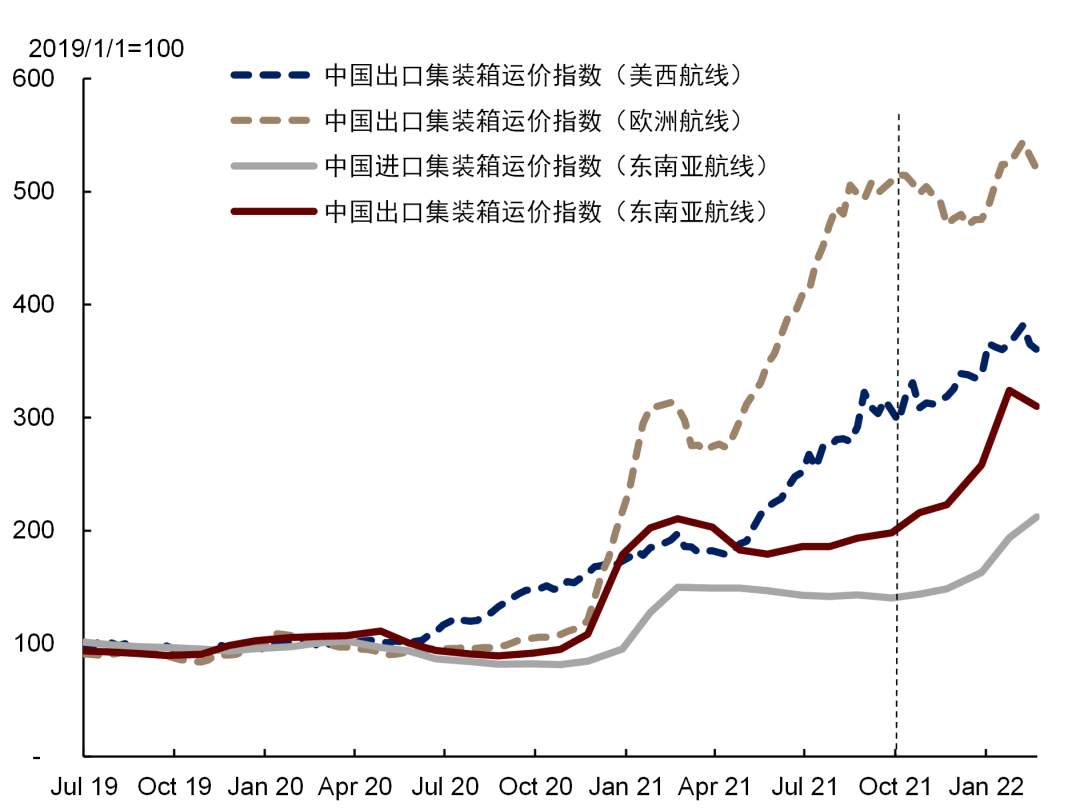

我们在《欧美对俄制裁升级,风险溢价再次抬头》中分析了地缘政治冲突对商品供给的潜在影响,截至目前能源、农产品和有色金属供应风险上升。更长期来看,我们在《投资错位与低库存:缓不济急》中提到,美国耐用品消费增速下降,而海外资本支出上下游错位可能在边际上推动有色金属和能源市场结构性短缺。近期我们注意到,中国至欧美航线运价有所下降,而中国往返东南亚运价于2021年四季度起快速上涨(图表4),东南亚主要国家PMI也回升到荣枯线以上。微观层面,我们观察到东南亚部分商品产量因疫情管控放松出现回升。对于油脂、镍、锡和煤炭市场,印度尼西亚(印尼)、马来西亚(马来)等东南亚国家都是重要的供给国,2020年以来疫情管控、不利天气影响了实际产量,往后看,贸易政策和“碳中和”约束可能成为供给增长的潜在不确定性。本篇报告我们聚焦东南亚,从资源禀赋、产业发展和供应前景等角度分析,提示相关大宗商品的供给恢复但仍然伴随风险和约束。

棕榈油:印尼实施出口限制,并加大国内补贴力度。棕榈油主产国印尼食用油供给面临严峻挑战,叠加原油价格上升,国际棕榈油和印尼食用油价格快速攀升。为保证本地供给,印尼对外实施棕榈油出口限制,对内实施补贴,颁布最高限价。我们认为该政策虽然可以弥补部分价差,但对印尼出口商或造成利润损失,并非长久之计。该政策短期可能有以下两种结果:1)印尼出口商为了减少亏损而加大出口,当地库存进一步降低,推高国际棕油价格。2)印尼出口减少,贸易需求转向马来,而当地库存已经较低,国际棕榈油价格或易涨难跌。(油脂:以“时间”换“空间”)。

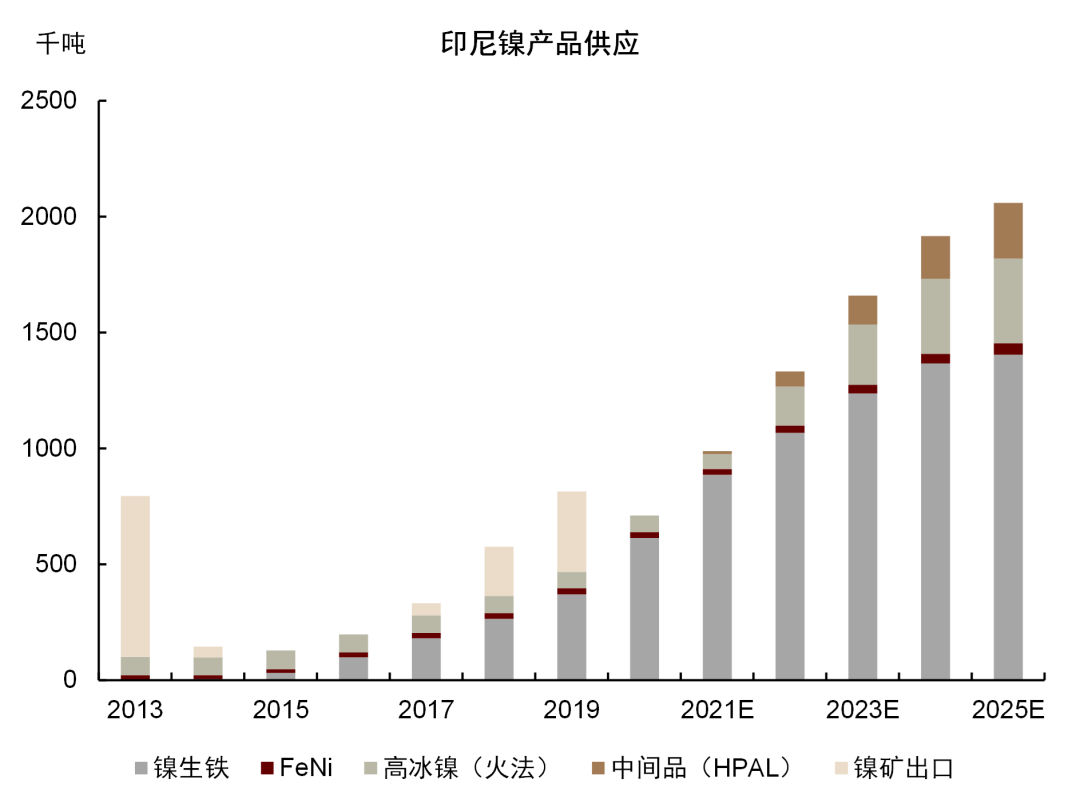

镍:印尼镍产业链持续扩张,菲律宾高品矿逐渐稀缺。自2014年印尼宣布禁止镍矿出口,中国企业家开始投资成本更低、资源丰富的印尼,当地镍生铁和下游不锈钢产业得以拓展,从最初的只有镍矿出口,转变为现在的镍生铁、高冰镍、不锈钢主要出口国,在产业链中占据了主要位置。向前看,我们认为印尼仍是全球镍生铁、高冰镍和不锈钢主要新增供给来源,并逐渐挤压中国高成本镍生铁生产商。但由于印尼出口政策收严趋势以及镍供给进一步集中于印尼,贸易壁垒强化、产业链成本上升的风险上升。另外,自2020年印尼正式禁止镍矿出口后,中国90%以上的镍矿进口来自菲律宾。近两年,菲律宾高品位镍矿出现枯竭的迹象,发往中国的多为中低品位镍矿,中国镍铁厂面临成本上升、对印尼高品位镍铁依赖度增加的问题(镍2022年展望:新供应、新约束)。

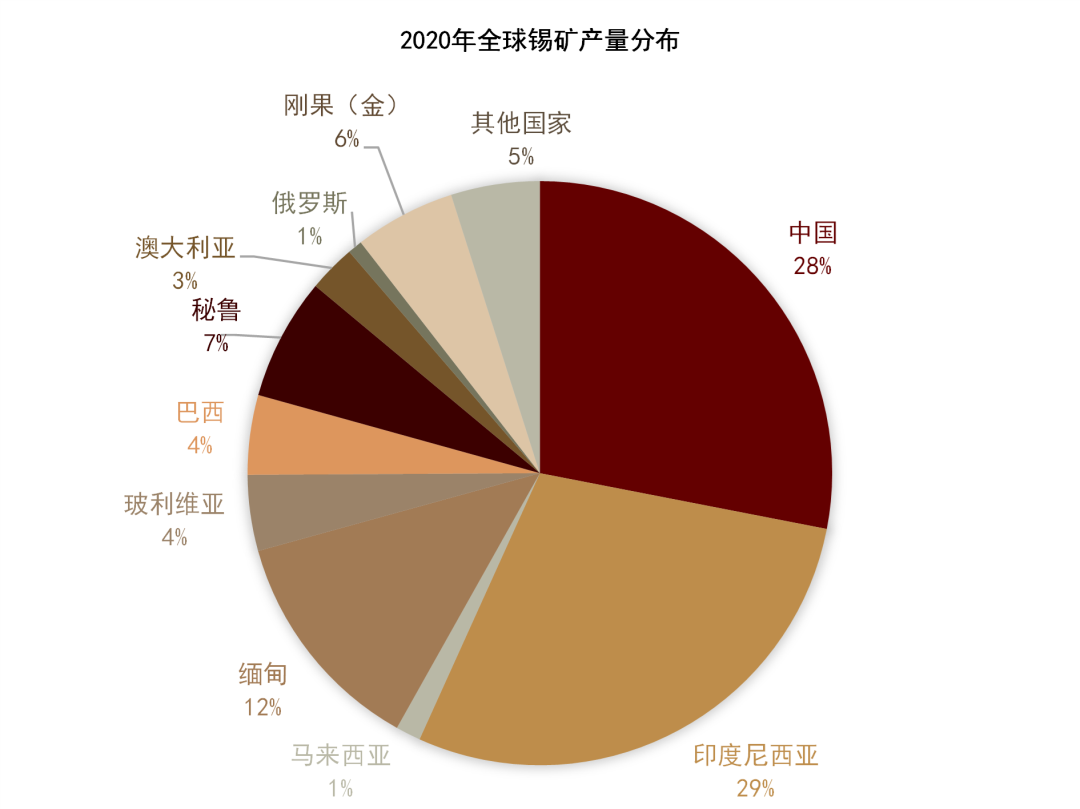

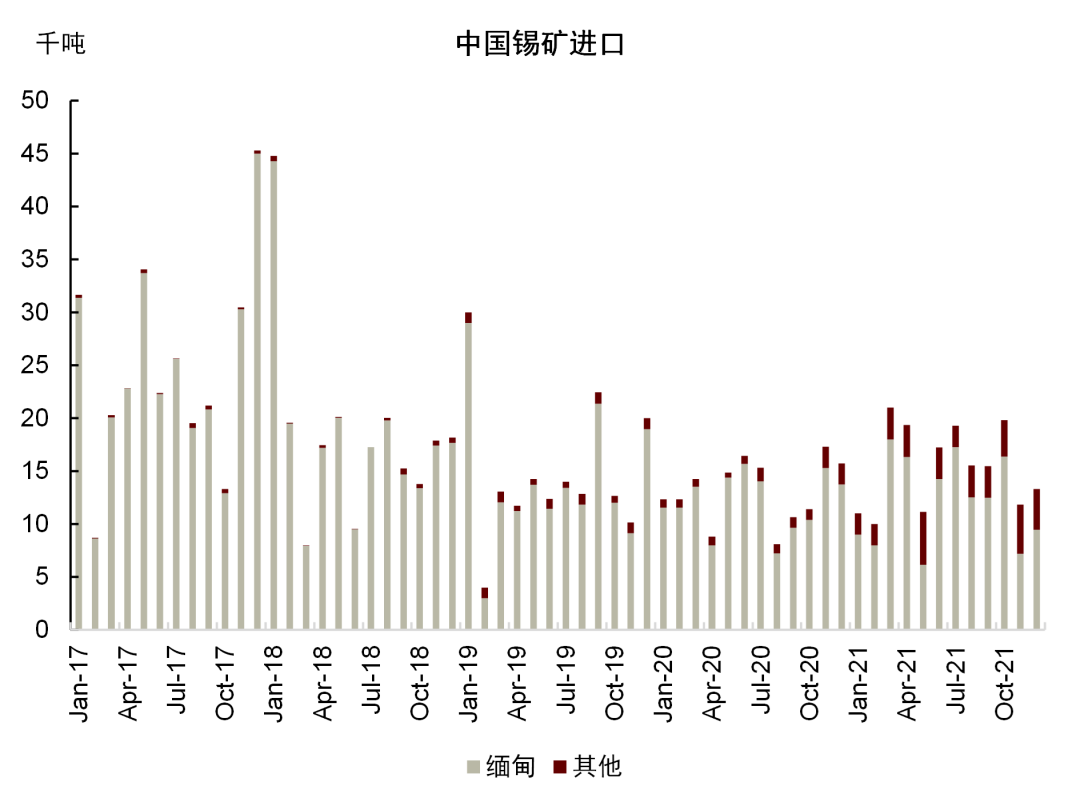

锡:印尼转向海上锡矿,缅甸锡矿逐渐枯竭。印尼是全球最大的精炼锡出口商,除了2020年疫情影响,印尼陆上锡矿储量逐渐枯竭也限制了锡矿产量,转向海上开采已成现实。另外,缅甸作为中国进口锡矿的主要来源,品位降低、资源枯竭的问题逐渐显现,2021年进口量占比从之前的90%以上降低至82%。我们认为这种趋势可能并不可逆,中期对国内冶炼产能来说是一个潜在瓶颈(锡:需求进入“快车道”,结构性缺口持续)。

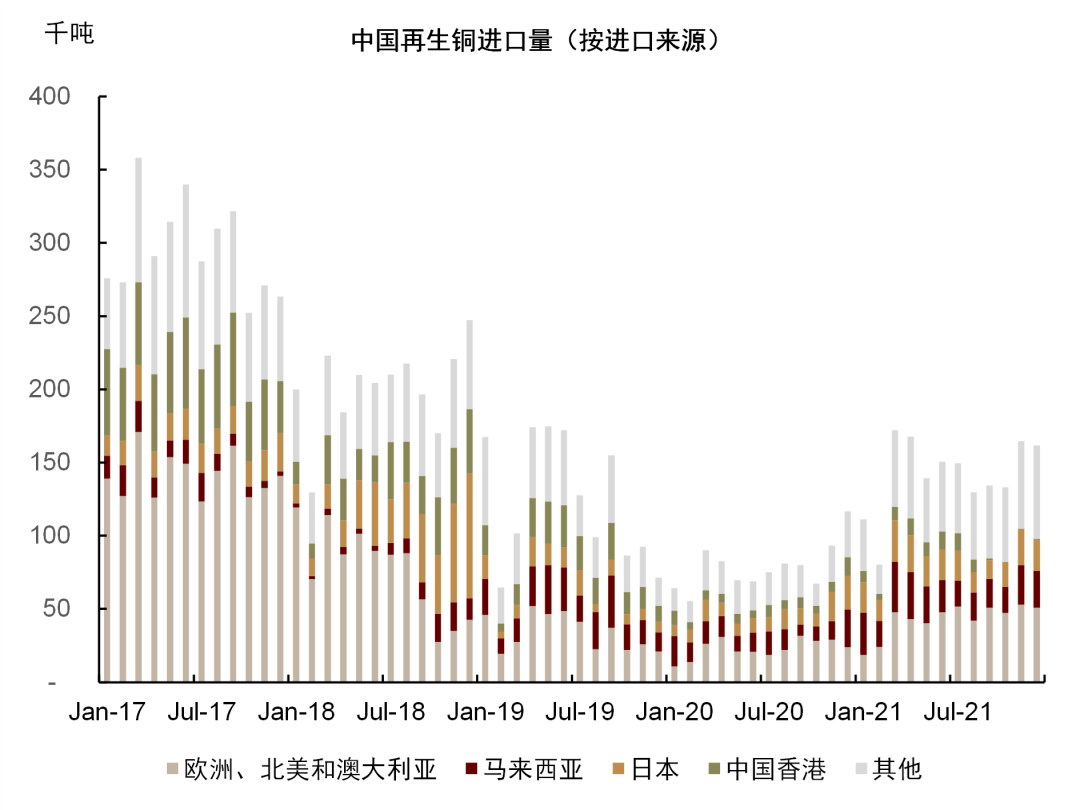

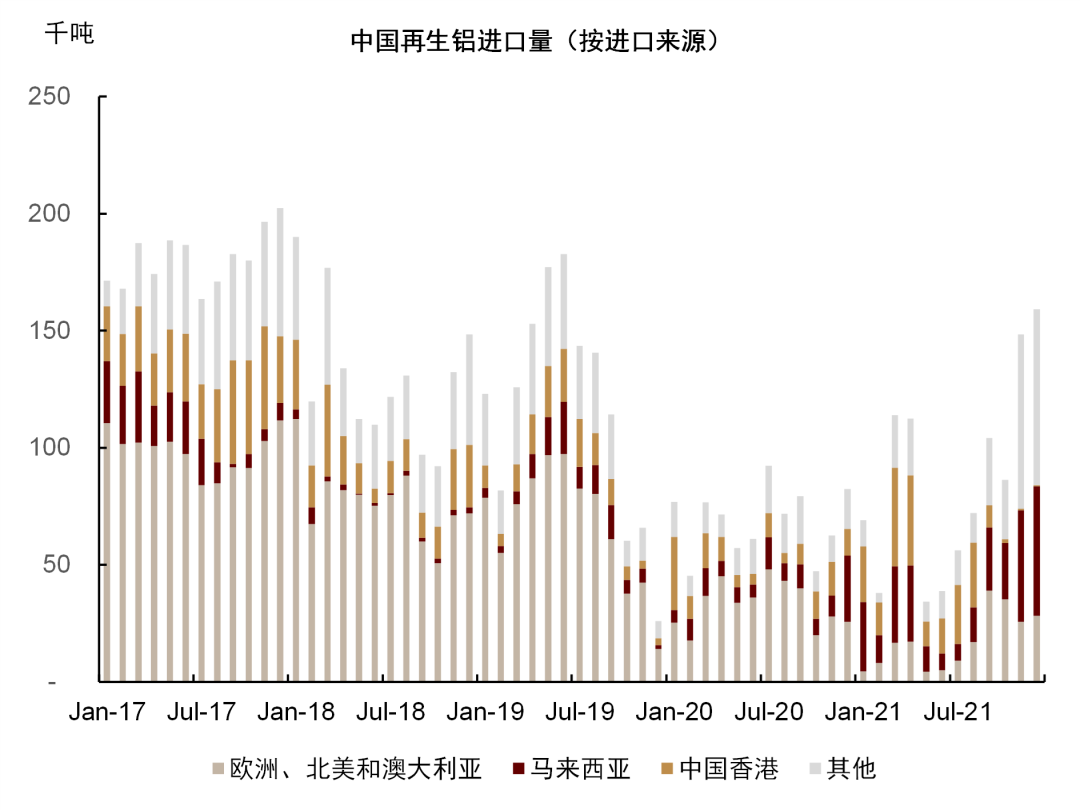

废金属:马来西亚废金属政策尚未对中国进口造成直接影响。2018年以来,随着中国对于废金属进口政策收紧,废金属被运往马来西亚及其他亚洲国家,经过拆解处理达到标准后才被进口到中国。2019年,马来西亚已代替发达国家成为我国进口废铜的第一大来源国。2022年1月开始,马来西亚开始收紧废金属进口,理论上这将打击当地废金属拆解加工并影响中国进口量,但截至目前我们还没有观察到该政策对中国进口和供给的实际影响。

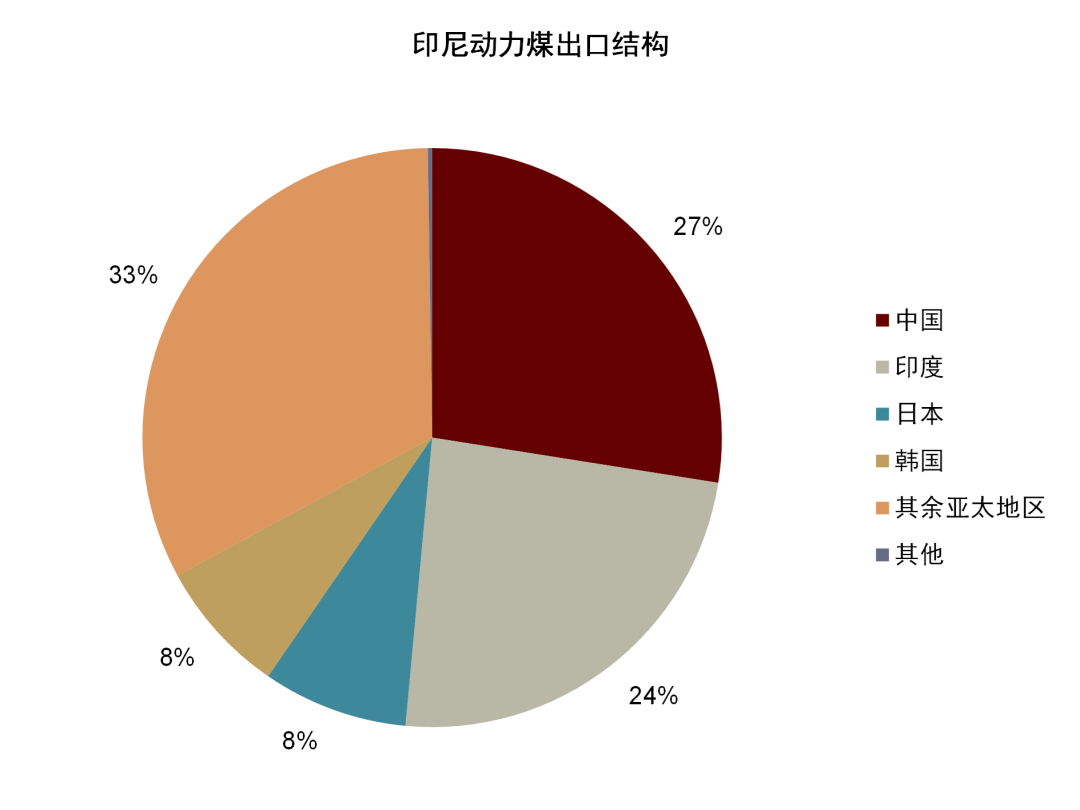

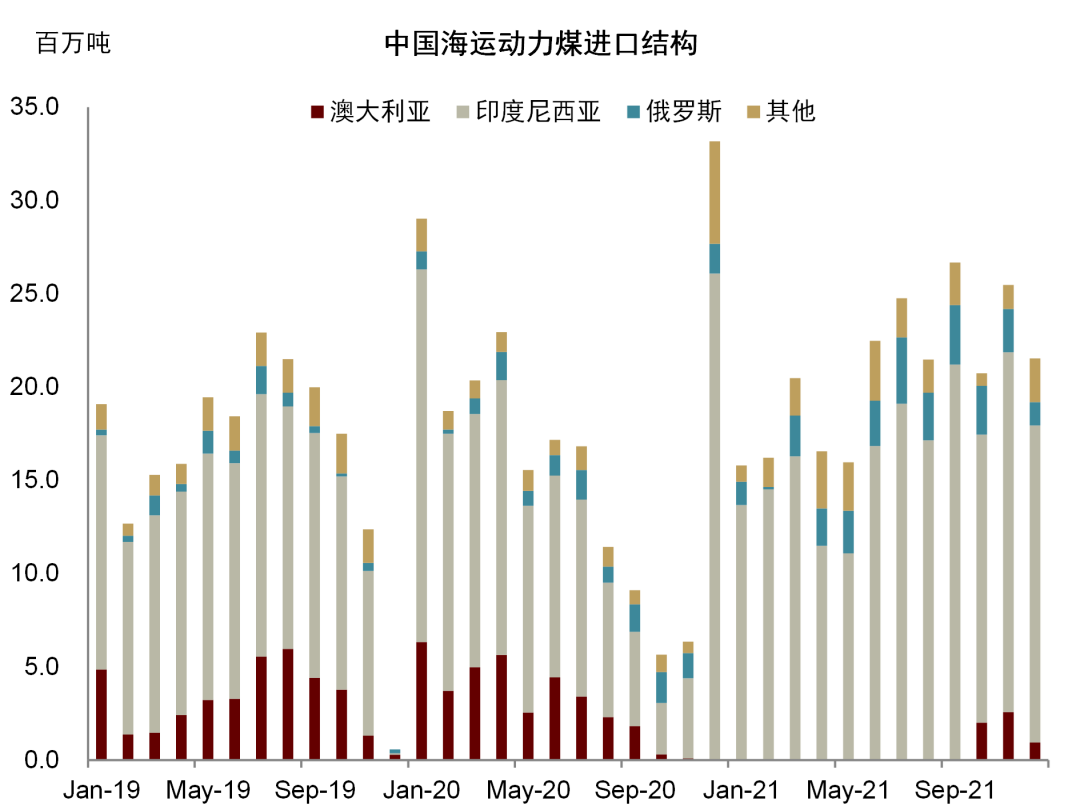

煤炭:国内进口依存度较低叠加保供稳价,印尼政策变化风险可控。2018年印尼出台了国内市场义务政策(DMO),要求煤企向国家电力公司出售产量的25%且限价70美元/吨[1]。但去年下半年全球煤炭价格普涨,出口盈利扩大,资源向出口倾斜,印尼电厂煤炭库存降低[2]。今年1月初印尼政府遂以要求煤企履行DMO为由宣布出口禁令,但很快又解除禁令。作为重要的海运煤供给国之一,短暂的出口禁令仍对市场造成扰动。但我国进口煤炭依存度较小,保供稳价下,我们预计外部风险总体可控。

正文

东南亚:供给恢复,约束仍存

我们在《欧美对俄制裁升级,风险溢价再次抬头》中分析了地缘政治冲突对商品供给的潜在影响,截至目前能源、农产品和有色金属供应风险上升。更长期来看,我们在《投资错位与低库存:缓不济急》中提到,美国耐用品消费增速下降,而海外资本支出上下游错位可能在边际上推动有色金属和能源市场结构性短缺。近期我们注意到,中国至欧美航线运价有所下降,而中国往返东南亚运价于2021年四季度起快速上涨(图表4),东南亚主要国家PMI也都回升到荣枯线以上,微观层面,我们也观察到来自东南亚的部分商品生产运营因疫情管控放松出现回升。

对于油脂、镍、锡和煤炭市场,印尼、马来西亚等东南亚国家都是重要的供给国,2020年以来疫情管控、不利天气影响了实际产量,往后看,贸易政策和“碳中和”约束可能影响增长预期。本篇报告我们聚焦东南亚,从资源禀赋、产业发展和供应前景等角度分析,提示相关大宗商品的供给恢复但仍然伴随供给风险。具体而言东盟资源和经济增长优势有以下几点。

经济增长与外国直接投资持续上升:近年来东南亚国家联盟(东盟)国家经济发展较快,2019年,其GDP 综合超过3万亿美元,增速达4.7%,人口超过六亿,2014至2019年外国直接投资五年复合增速约6.9%,是世界范围内重要的经济体之一。2020年由于新冠疫情,东盟国家GDP下滑3.3%。根据OECD和IMF预测,2022年至2026年东盟GDP可能都将维持5%以上的增长。

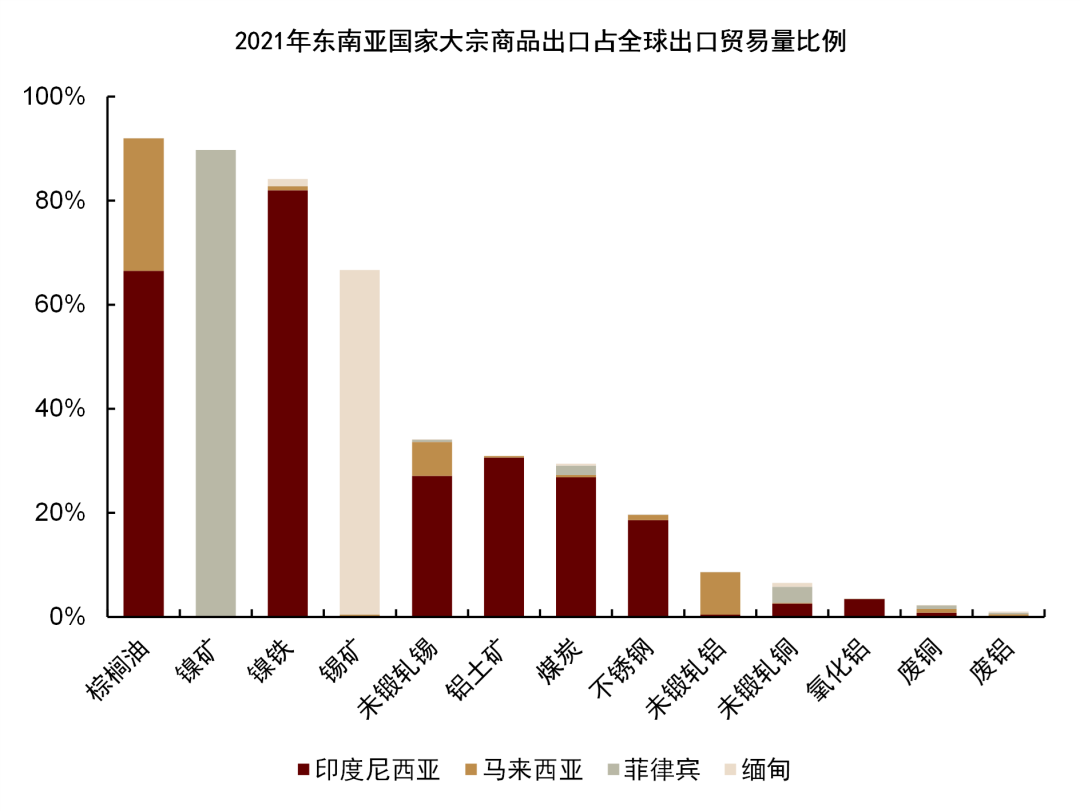

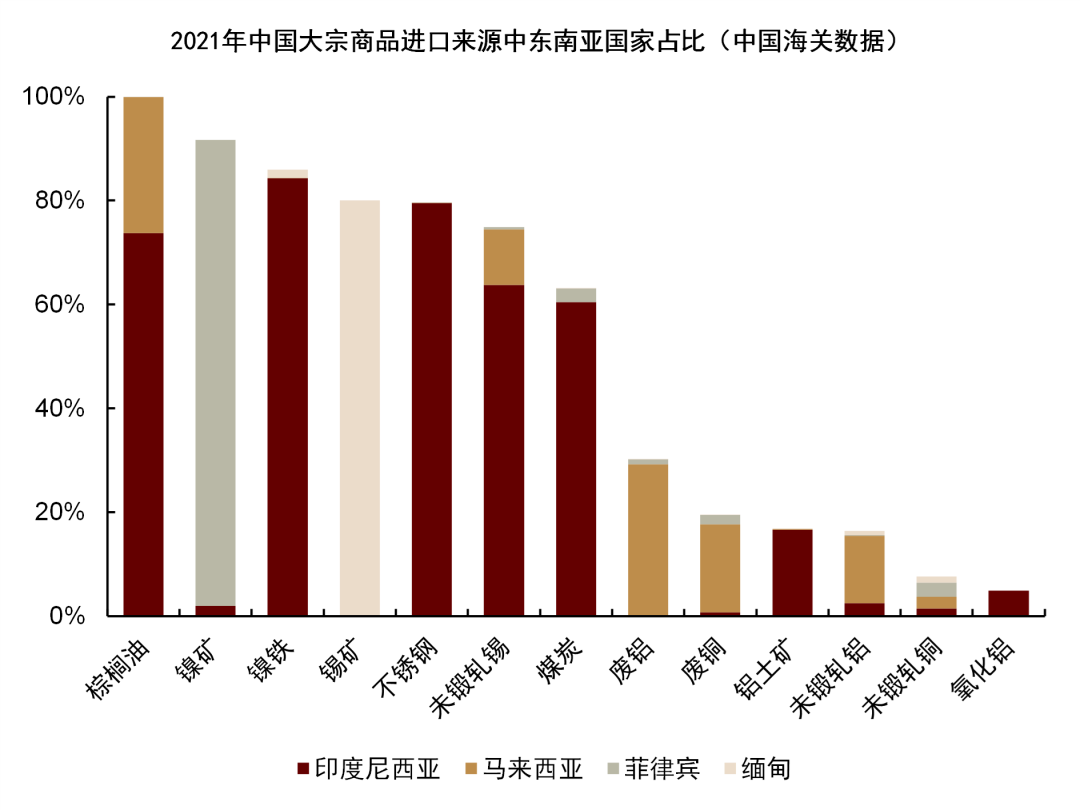

资源禀赋优越:东盟在多种大宗商品供给中占据主导位置(图表1)。如印尼在棕榈油、镍铁、锡、煤炭、铝土矿、不锈钢全球供给中都占有一席之地。从中国进口数据来看,印尼在棕榈油、镍铁、不锈钢、锡、煤炭进口中非常重要(图表2),马来西亚主要贡献了棕榈油、再生金属等,缅甸和菲律宾分别是中国锡矿、镍矿进口的主要来源。

全球重要的制造业加工地:包括纺织业、芯片业、手机制造和汽车加工等。东盟经济体2020年总出口中约30%是电子器件,21%是原材料和农产品,11%是机械器具。

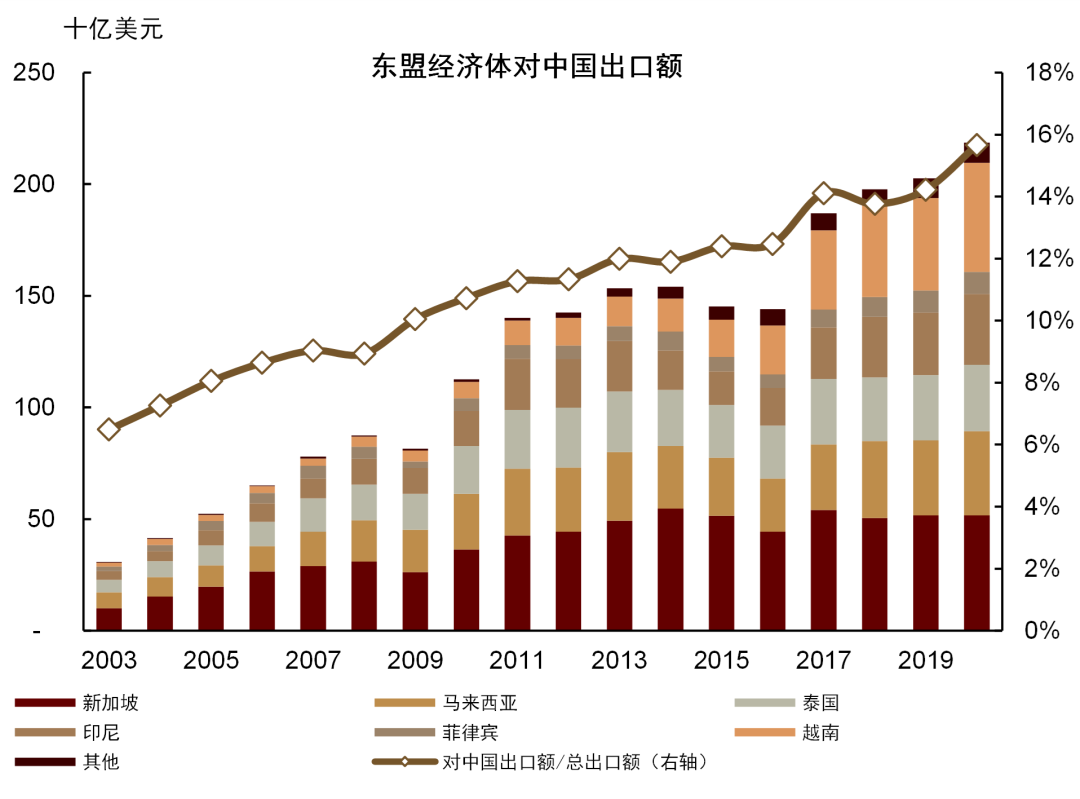

与中国的贸易和投资关系越来越密切:其出口总额中对中国出口额五年复合增速约9%,而且占比呈上升趋势(图表3),其中印尼和越南对中国的出口占比从2015年的10%左右分别提升到2020年的19%和17%。

综上,东南亚对于世界和中国的供应和贸易都很重要,但其供应增长和产业链稳定性仍具有不确定性,去年受疫情和不利天气影响、中期受当地产业政策变化影响、长期面临“碳排放”约束的挑战。

疫情及不利天气扰动:2020年至2021年,因疫情管控、劳动力不足叠加不利天气影响,印尼、马来西亚当地的棕榈油和精炼锡产量、印尼的镍生铁投产进度、缅甸的锡矿产量供给均受到干扰,助推价格升高。

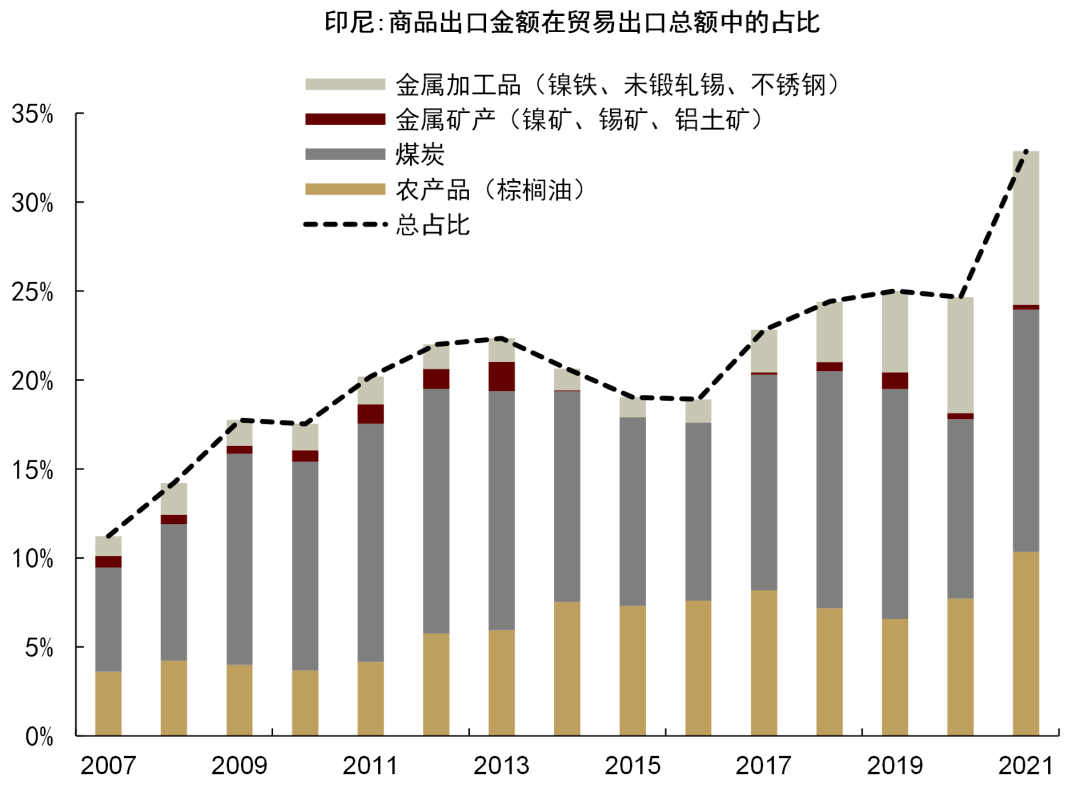

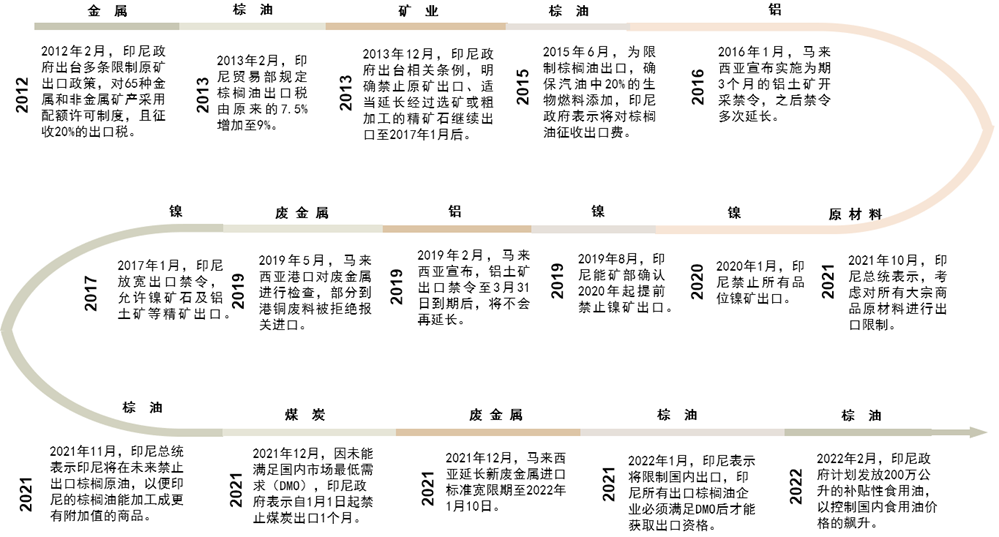

产业政策和贸易摩擦:近年来印尼借助资源优势,通过限制原矿、毛棕榈油出口而吸引外国投资、向下游延伸当地产业链,实现了将高附加值环节留在国内的目的(图表7),其中最典型的就是“镍-镍生铁-不锈钢”产业链的升级和扩张,如图表5,印尼的商品出口金额中,加工品的份额逐年上升,而原矿出口占比较小,随着中资企业在当地投资增产,我们认为这一趋势未来仍将持续。印尼声称仍可能继续收严镍产品出口政策[3],希望延伸本地“镍-高冰镍-电池级硫酸镍”产业链。不过这也带来更多贸易摩擦风险,如欧盟为了保护本地不锈钢[4]、生物燃料[5]供应商,对印尼不锈钢、生物燃料征收反补贴税,认为当地棕榈油生产导致森林砍伐过度,并表示将逐步停止其作为运输燃料的使用。

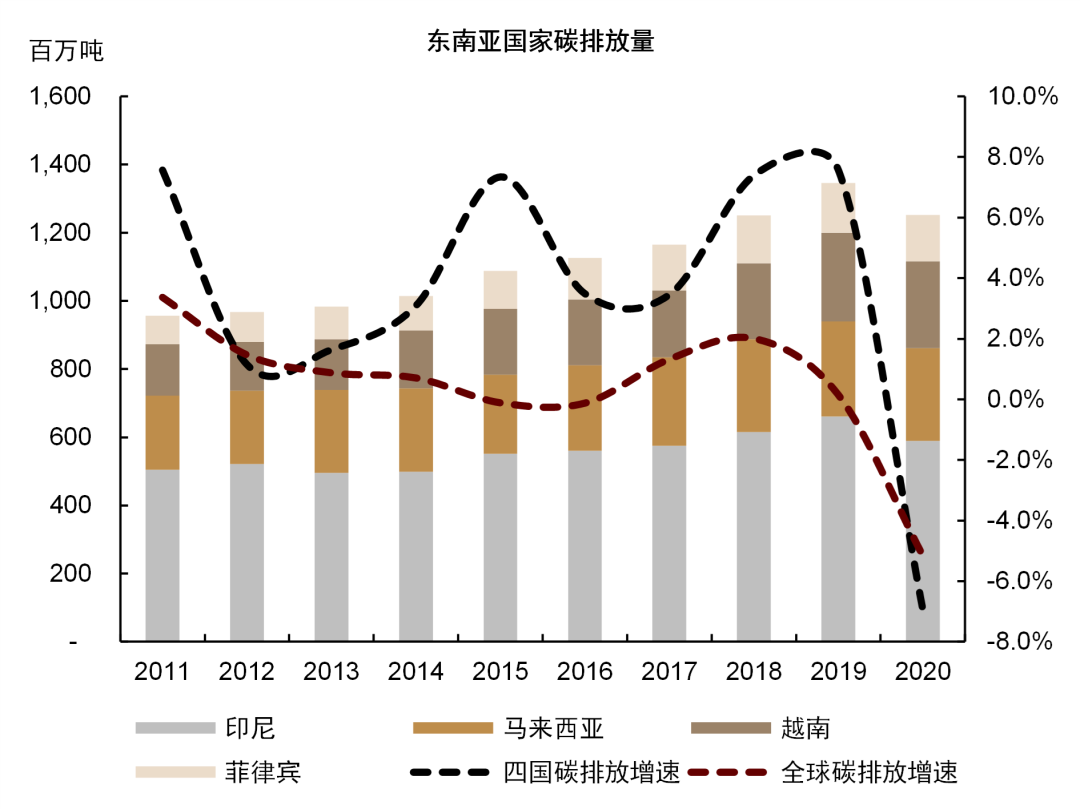

“碳排放”:如图表6,随着经济发展和产业升级,东南亚国家的碳排放量增速高于世界水平。根据BNEF,2020年印尼发电量中86%来自于化石能源,其中64%来自于煤炭。鉴于各国对“碳中和”以及逆转毁林的承诺[6],而目前东南亚的能源结构仍然依赖于煤炭,我们预计这可能对当地工业的生产成本、矿石开采、贸易成本、对外资的吸引力产生影响。去年印尼已经出台了碳税政策[7],将于2022年4月1日起针对燃煤蒸汽发电厂每公斤超过特定上限的碳当量排放缴税30印尼盾,相当于每公吨碳当量约2.1美元。

图表1: 东南亚国家大宗商品在全球贸易中的占比

资料来源:路透社,SMM,中金公司研究部

图表2: 中国大宗商品进口中来自于东南亚的占比

资料来源:Woodmac,中金公司研究部

图表3:东盟对中国出口额

资料来源:UN Comtrade,中金公司研究部

图表4: 东南亚航线运费上升

资料来源:万得资讯,中金公司研究部

图表5: 印尼大宗商品出口构成变化

资料来源:UN Comtrade,中金公司研究部

图表6: 东南亚国家碳排放量

资料来源:Ourworldindata,中金公司研究部

图表7: 东南亚主要国家关于大宗商品的政策梳理[8][9][10][11]

资料来源:路透社,马来西亚国际贸易与工业部,中金公司研究部

棕榈油:东南亚作为主产国供需格局偏紧,价格快速攀升

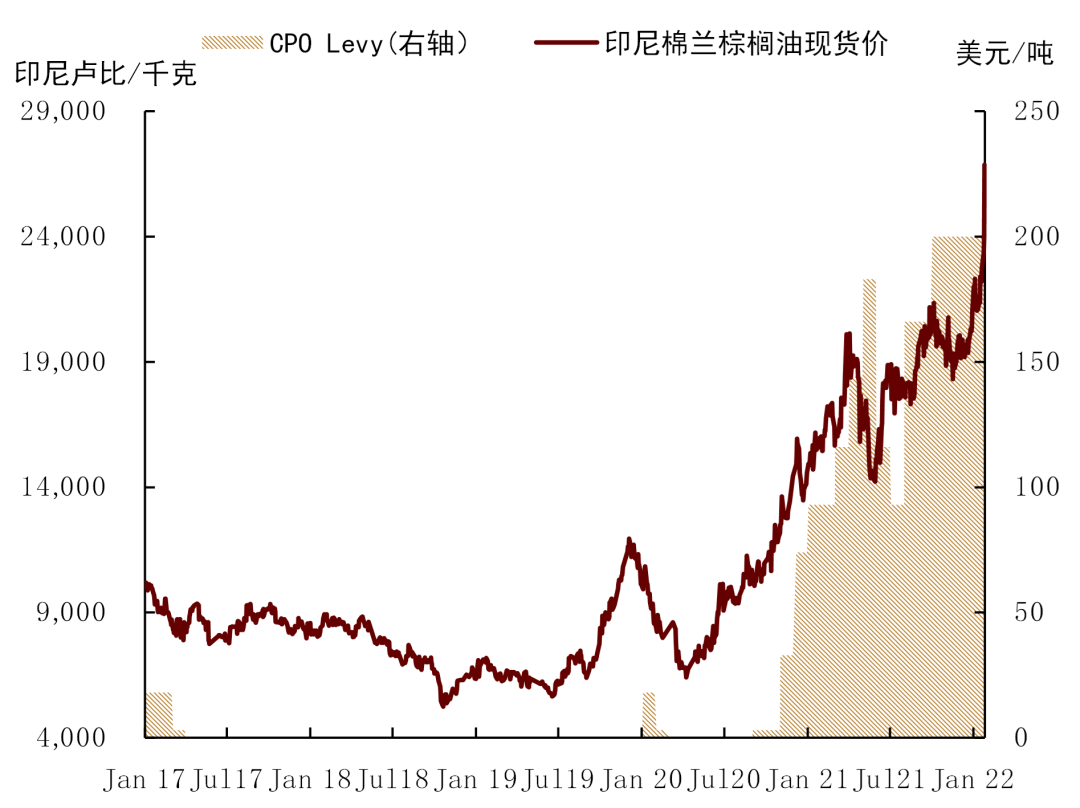

自新冠疫情爆发以来,东南亚棕榈油产量持续下滑,基本面偏紧导致国际棕油价格快速攀升。具体来看,一方面棕油行业属于劳动密集型产业,疫情导致主产国马来西亚(以下简称马来)外籍劳工短缺,棕油生产率大幅下滑(疫情以来短缺约7-7.5万人);另一方面,去年夏季以来,东南亚不利天气频发,导致丰产季累库不及预期,叠加出口与本地消费强劲,两大主产国棕油库存降至多年低位。从2021年6月起,印度尼西亚(以下简称印尼)国内日用棕榈油价格便呈现上升趋势,至2021年11月初已突破前期高位,升至20600卢比/千克左右。我们观察到,自2021年9月开始,印尼CPO出口税便达到166美元/吨,11月达到200美元/吨。但出口税的提高并未起到抑制国内食用油价格的作用,截至2022年2月22日,印尼棉兰地区棕榈油现货价为23350印尼卢比/千克,全国棕榈油价格较2021年初已累积上涨超过46%。

开源节流:对外实施出口限制政策,对内出台食用油补贴计划

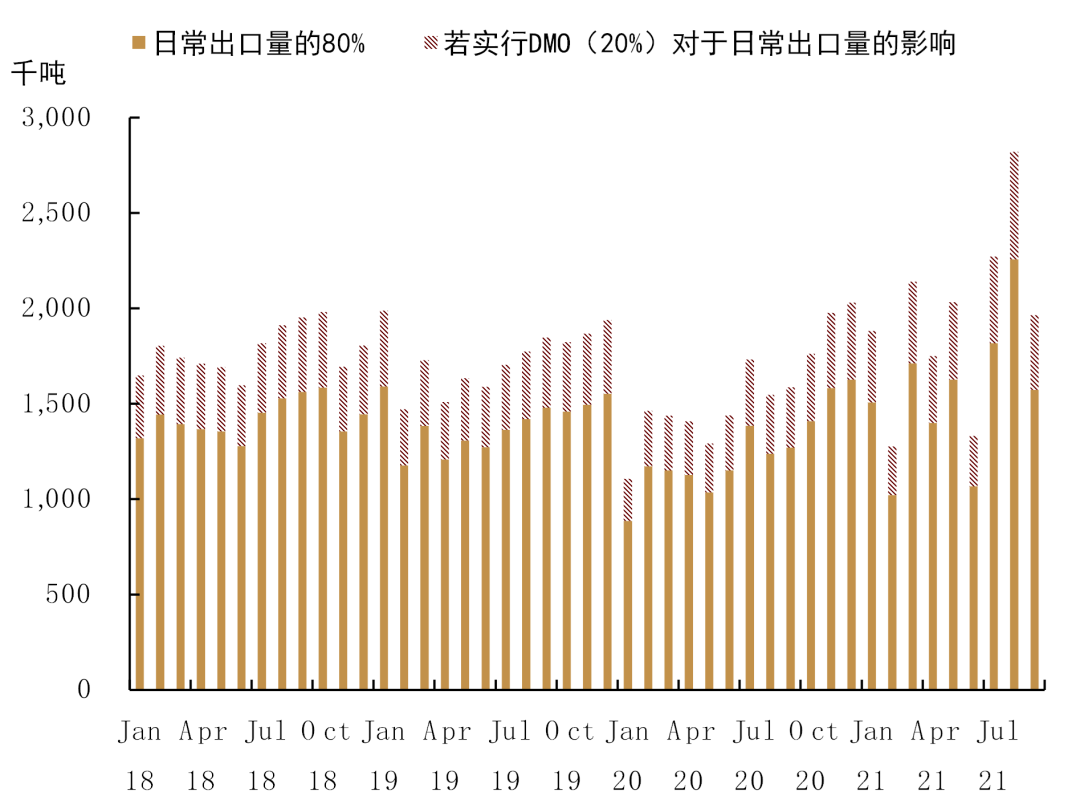

对外:实施出口限制政策。1月27日印尼政府颁布了国内市场义务(DMO)政策,要求棕榈油出口商必须将计划出口数量的20%在国内市场销售,消息一出对于国际棕榈油价形成强力支撑。此举通过限制棕榈油产品的出口,以支持国内供应、平抑国内食用油价格。此前,棕榈油产品不需要任何形式的出口批准,但现在出口商需要提交文件才能获得出口批准,包括出口计划和国内分销计划[12]。2月15日起,印尼政府又规定所有棕榈油产品的出口商都需要遵守国内市场义务(DMO),包括人造黄油和棕榈仁油等产品(此前出口许可证要求仅适用于毛棕榈油(CPO)、24度精炼棕榈油和废弃食用油)。

图表8:印尼棕榈油现货价格及出口关税

资料来源:印尼商品期货交易管理委员会,Bloomberg,中金公司研究部

图表9: 印尼棕榈油出口量受影响程度

资料来源:GAPKI,中金公司研究部

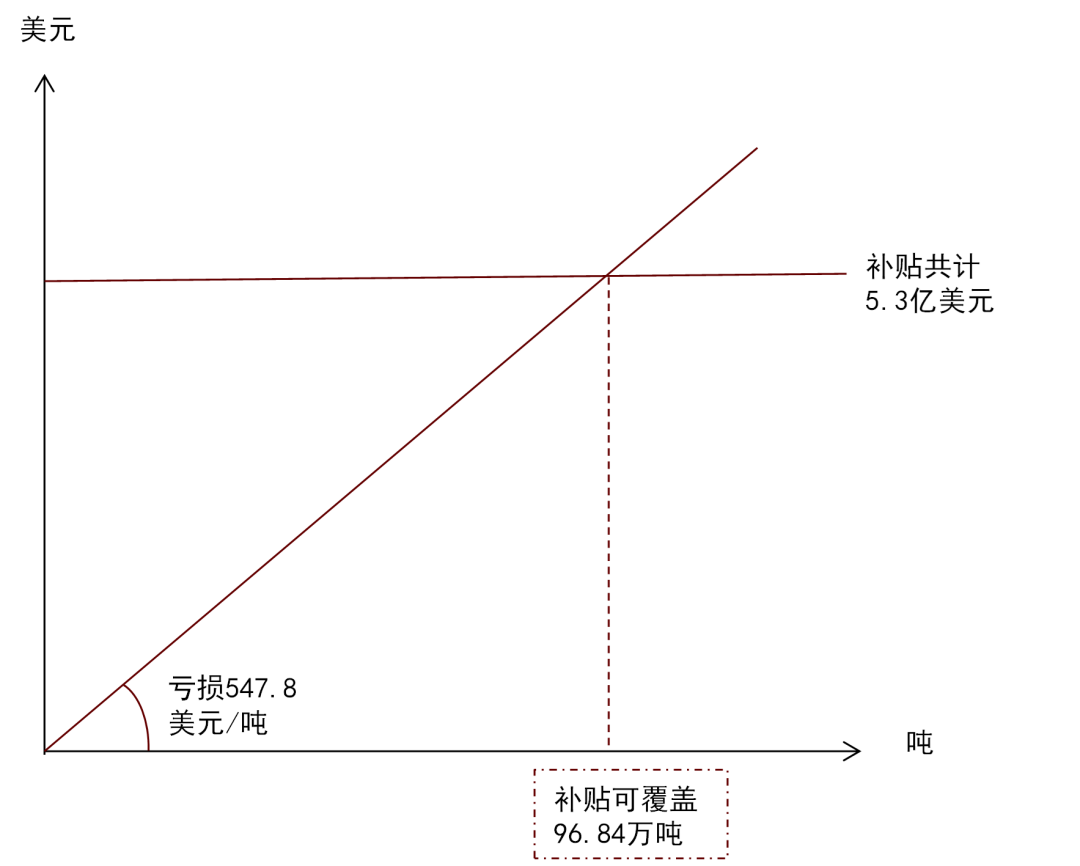

对内:出台食用油补贴计划。除出口限制外,印尼也在国内实行食用油补贴计划,以控制国内食用油价格。1月5日印尼贸易部表示,为了应对国内通胀上行及不断上涨的食用油价格,印度政府将从棕榈油出口税基金中拨款7.6万亿印尼盾(5.3亿美元)以补贴形式发放给参与该计划的公司,该基金与生物柴油强制计划的资金来源相同。参与该计划的公司须通过其分销网络采购和运送以棕榈油为原料的食用油,且将各种品牌和包装的食用油零售价格均设置在每升14000印尼盾(0.9美元)。该计划从1月18日起补贴每个月2.5亿升的食用油价格,持续6个月,总供应15亿升(约136万吨)的补贴食用油。

政策影响

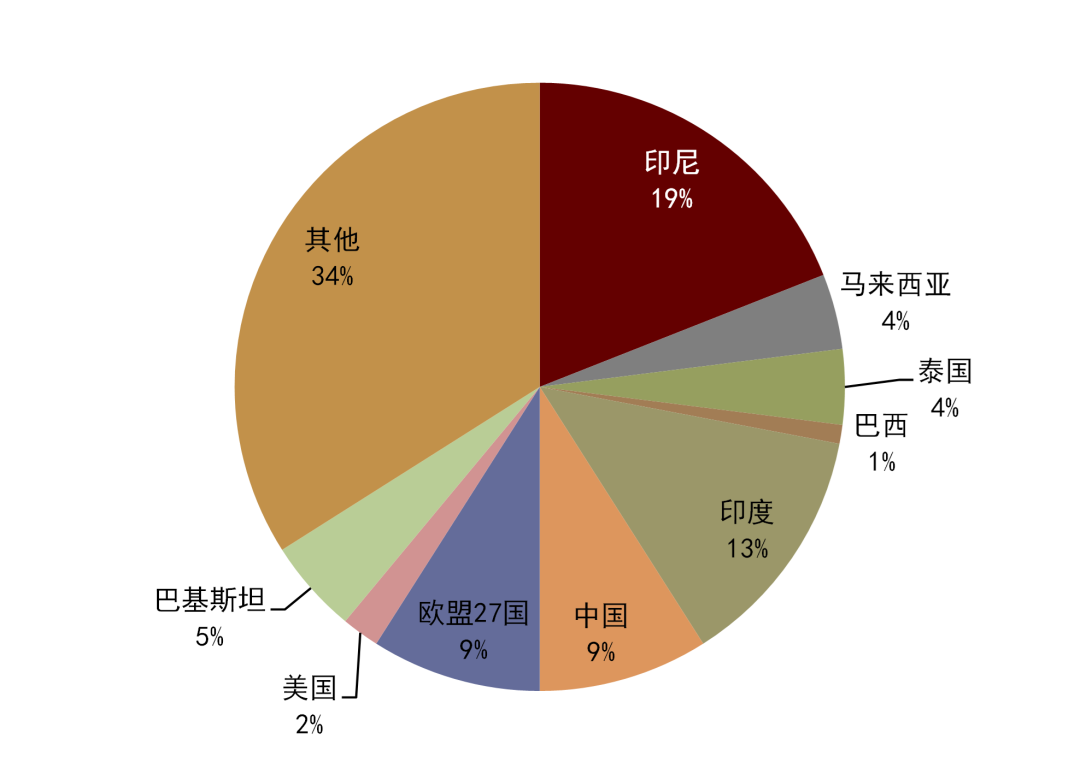

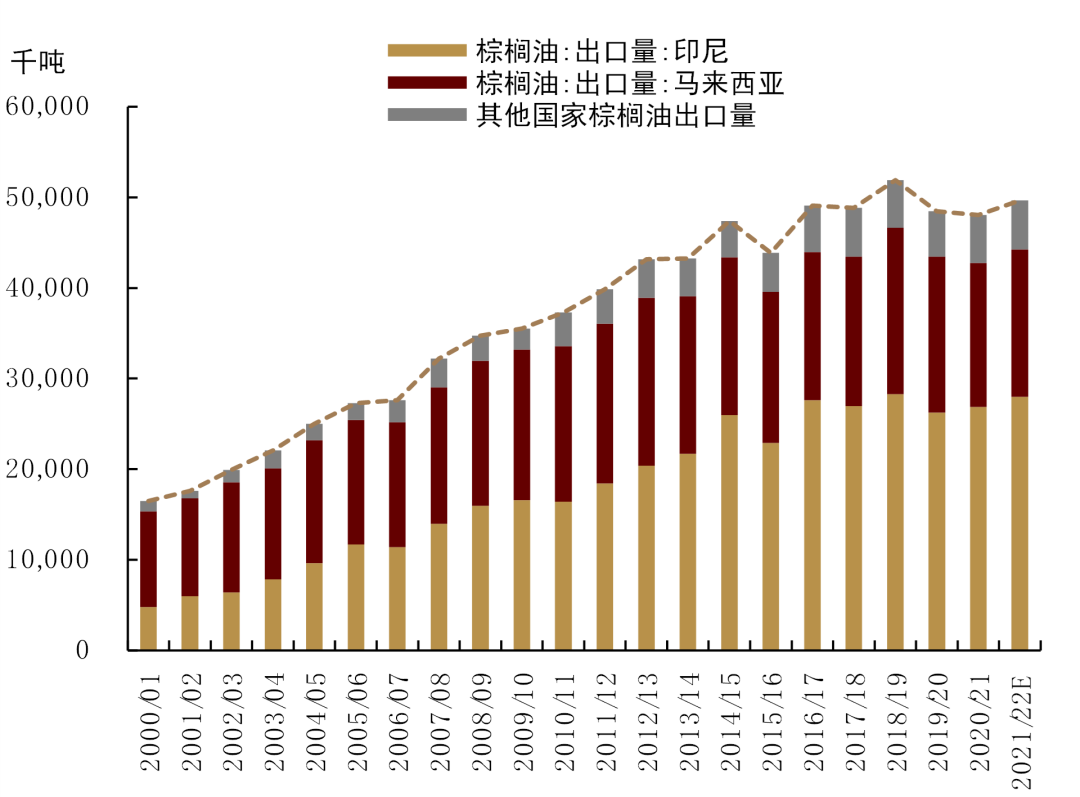

东南亚国家棕榈油产业在全球的地位举足轻重,印尼更是第一大国,这也是印尼出台棕榈油相关政策的底气所在。具体来看,印度和马来西亚是全球最重要的棕榈油生产、出口国,2021年两国棕榈油产量占全球总量约84%,出口量占全球总出口量约89%。分国家来看,从2005/06年开始,印尼棕油产量超过马来,马来是世界第二大主产国,产量不到印尼的一半(马来1870万吨,印尼4450万吨),从2011/12年开始,印尼棕榈油出口量超越马来成为世界第一大出口国,2021年出口量占全球出口约56.4%(印尼棕油总产量的64%直接出口),马来约占32.7%。中国和印度是全球最大的棕榈油进口国,2021/22年度印度、中国棕榈油进口量分别为8450千吨与7110千吨。具体来看,2021年中国从印尼进口棕榈油数量占国内进口总量的约68%,印度从印尼进口棕榈油数量占印度国内进口总量的60%左右。

图表10: 棕榈油主要消费国占比(2020年)

资料来源:USDA,中金公司研究部

图表11: 棕榈油主要出口国

资料来源:USDA,中金公司研究部

我们认为,本次出口限制对于印尼国内出口商或造成一定利润损失,尽管补贴计划可以弥补一定的价差,但并不是长久之计。由于印尼最高限价(14000印尼盾,以2022年2月25日汇率估算为0.974美元/升,折合1082.2美元/吨),出口商国内销售价格将会面对大幅亏损(截至2月22日,CPO FOB价格为1630美元/吨),但是食用油补贴计划可在一定程度上弥补出口商的损失(利益损失为547.8美元/吨),据我们计算,全部补贴可覆盖约96.84万吨。对比印尼补贴计划,每月供应2.5亿升食用油,总供应15亿升(约136万吨),略有不足。基于以上推断,我们预计,若印尼出口商通过加大出口总量,在扣除出口计划20%的情况下(或一定比例)仍然保持实际原有出口水准,从而平衡利润损失,那么继续加大出口并压低国内库存的方式将继续推高棕油价格。

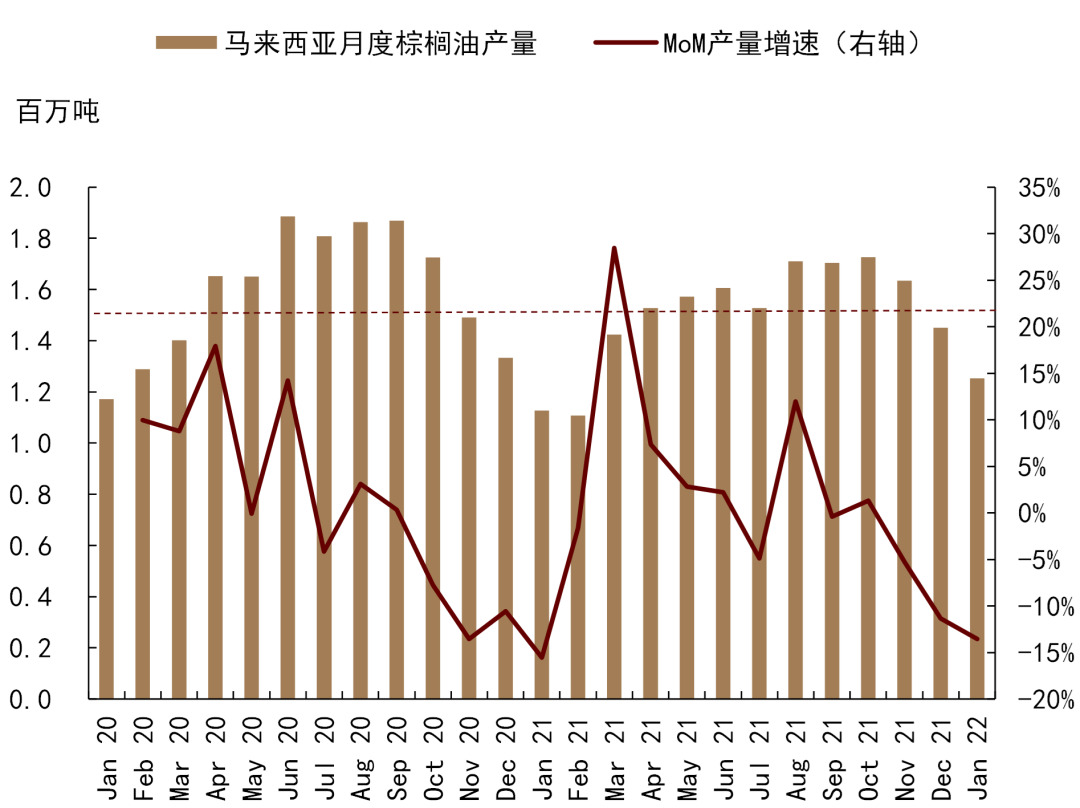

对于国际棕油市场来说,我们认为如果印尼出口减少,贸易需求或转向马来,国际棕榈油价格大概率走强。从五年历史均值数据来看,印尼每年1-6月20%出口量约为190-200万吨(通常下半年出口大于上半年),平均到每个月约减少30-35万吨。如果减少的出口量,全部转移至马来,基于马来目前的低库存状态,无疑会继续压低库存并使马盘价格进一步走强;在不降低库存的情况下,按照马来上半年月度产量的五年均值来计算,每月产量需要增加21.57%,按照历史的增产水平幅度来看,极少月份能达到该产量增值。事实上,基于当前的劳工状况和天气状况,增产已是难上加难,同时5月初是斋月消费旺季,因此我们认为,基于现阶段的基本面状况,棕榈油价格或将易涨难跌。

图表12:印尼国内食用油补贴政策

资料来源:GAPKI,中金公司研究部

图表13:马来棕榈油产量及月度增产速度

资料来源:MPOB,中金公司研究部

镍:现有供给和未来增量都集中于印尼

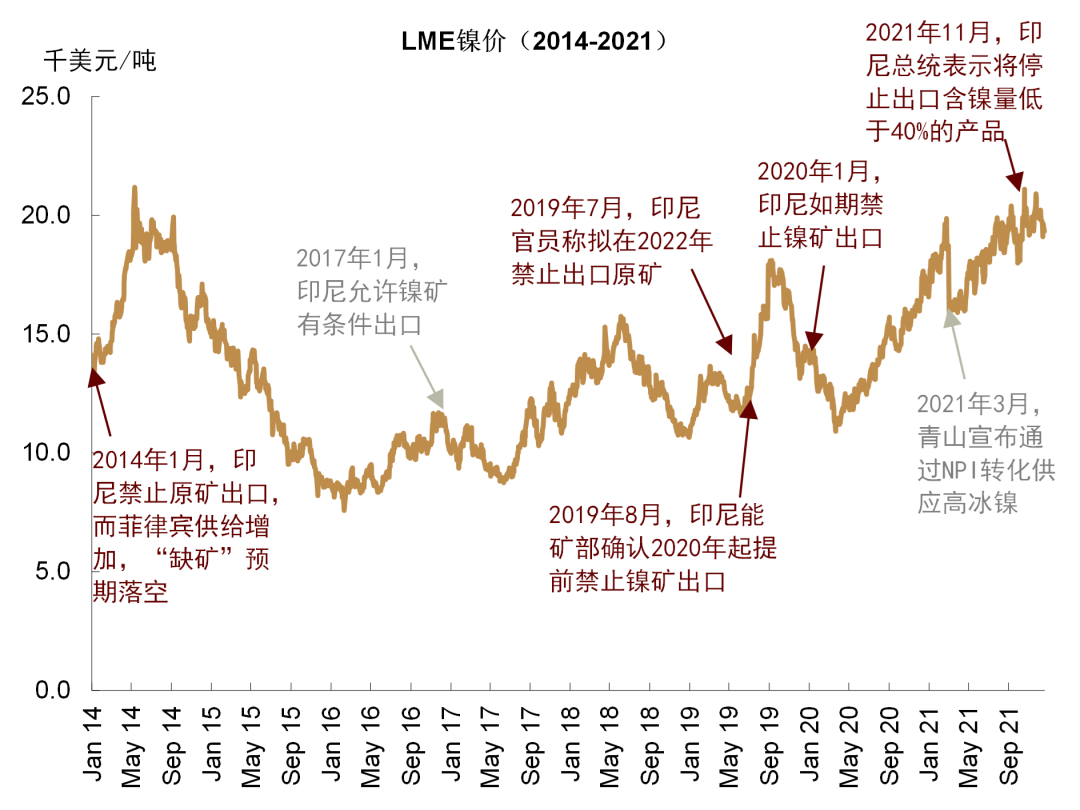

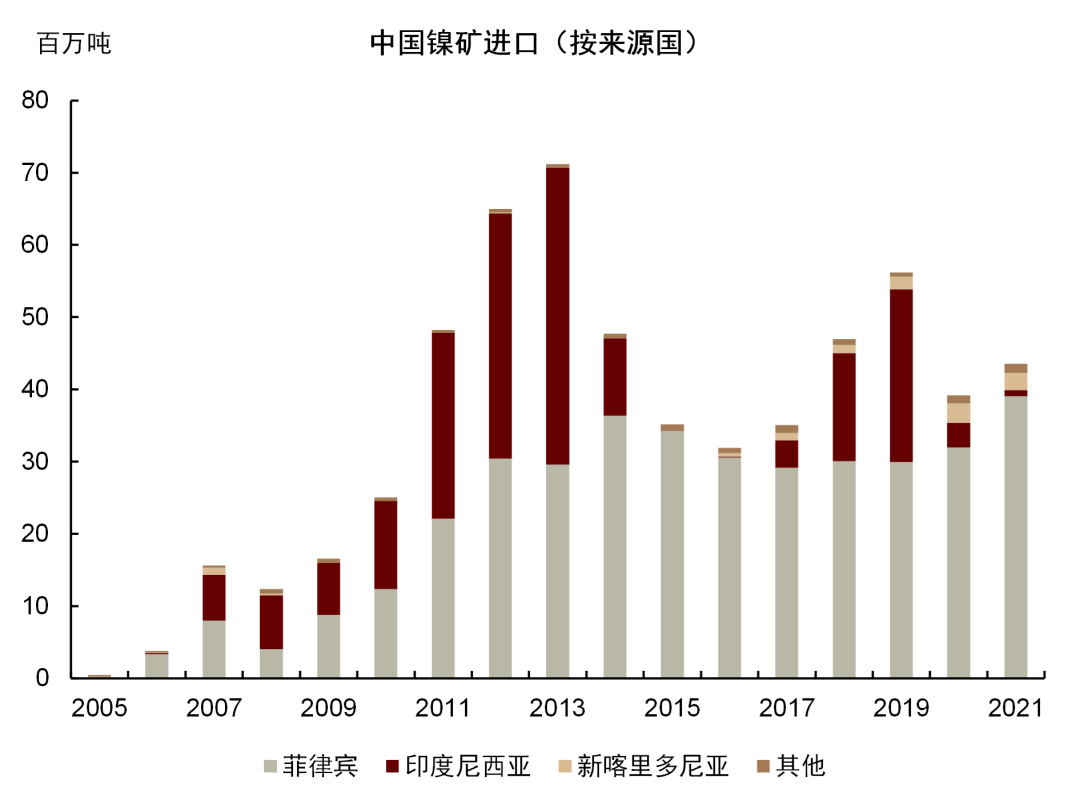

相较于其他大宗商品,镍产业链的独特之处在于技术工艺的发展和贸易政策的变化不断影响镍供应结构和价格,其中印尼、中国、菲律宾是主要角色。我们汇总了近年来镍价受印尼政策的影响(图表)。镍生铁的主要原料红土镍矿集中在印尼和菲律宾,由于2014年印尼宣布禁止镍矿出口,菲律宾成为中国镍矿进口主要来源,同时镍生铁以及不锈钢生产开始向成本更低、资源更丰富的印尼转移,印尼的政策对近年来镍价和行业格局都产生了较大的影响(镍2022年展望:新供应、新约束)。

近年来,由于印尼不断扩张的镍产业以及各个新能源产业公司对矿产资源的布局,使得贸易壁垒强化、产业链成本上升的可能性增大。2021年印尼官方称“将限制镍含量低于40%的镍产品出口,并且正在考虑对镍含量低于 70% 的镍产品征收出口税,旨在促进低镍产品在印尼进一步精炼到至少 70% 的含量,以推动镍电池产业链发展”。这意味着当地的镍铁项目不得不延伸至不锈钢、高冰镍等下游产业,才能得以出口和利用。另一方面,由于印尼镍生铁和不锈钢产业的快速扩张,欧盟为了保护本土的不锈钢行业,2021年12月决定对印尼原产冷轧不锈钢征收33.4%反补贴税率,并保持10.2%反倾销税。

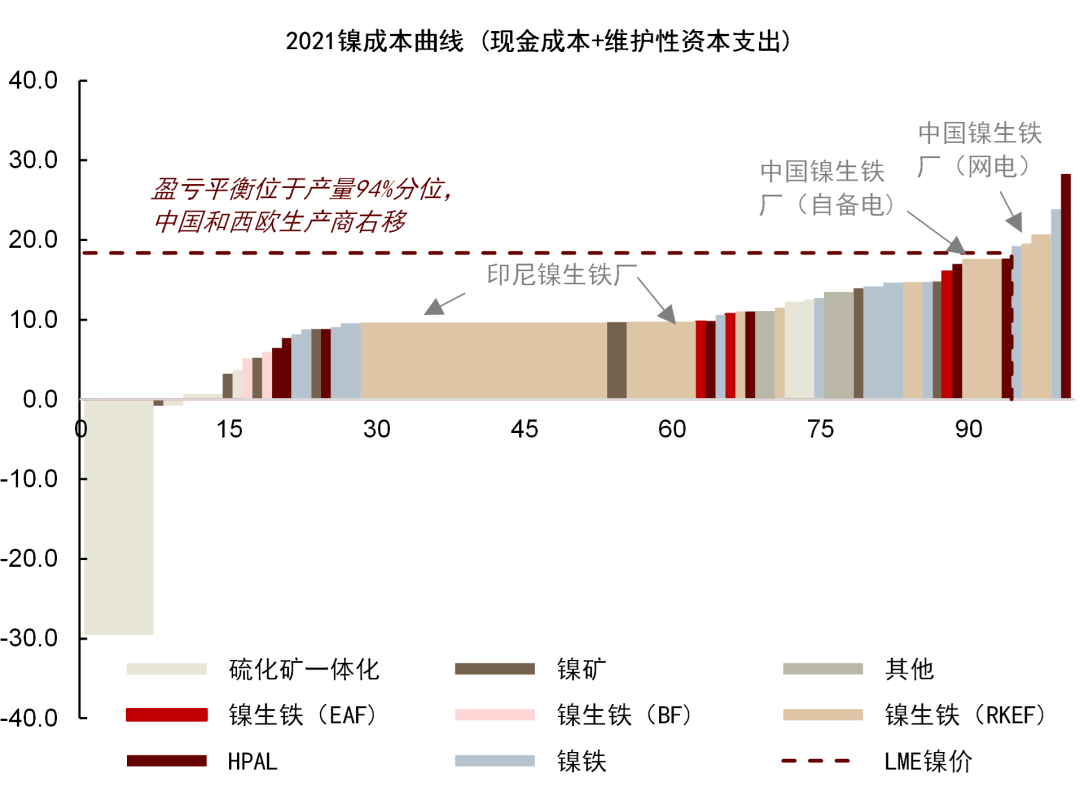

印尼:位于成本曲线较左端,且供给集中度仍在提升

随着印尼镍生铁产能快速扩张,镍生铁占全部镍产品产量比重扩大,截至2021年,我们估算镍生铁产量占所有含镍产品的48%,其中印尼供给占66%,这一比例仍将继续上升,并逐渐挤压中国高成本镍生铁生产商。2021年和2022年是印尼新增镍铁产线集中投产时期,而2021年三季度印尼疫情防控态势严峻,7月份印尼总统宣布限制外籍劳工入境[13],部分印尼镍生铁新建项目以及配套基础设施建设进度受到影响,2021年印尼镍生铁受疫情影响增产不及预期,一定程度上加剧了去年需求旺盛而供给相对不足的局面,推升了镍生铁价格。

电池原料供应端,印尼也将贡献主要增量,主要来自湿法高压酸浸(HPAL)生产镍钴中间品以及火法冶炼高冰镍项目。目前火法冶炼技术包括镍铁硫化吹炼以及富氧侧吹技术,前者已经被青山实现,但仍面临较多挑战。经济性方面,我们推测转产经济性可能需要硫酸镍和镍生铁的吨镍价差达到US$4,000-US$5,000,且该技术路线较高的能耗和碳排放也可能削弱其综合竞争力,这种技术路线可能成为潜在的边际生产产能,其更重要的现实意义是保障了硫酸镍的边际供应,使得镍的供需平衡在镍生铁-不锈钢、硫酸镍-三元电池两条供给路径不同增速增长的情况下有可能得到平衡。

菲律宾:高品位镍矿供给面临瓶颈

自2020年印尼禁止镍矿出口后,中国90%以上的镍矿进口来自菲律宾。近两年,菲律宾高品位镍矿出现枯竭的迹象,发往中国的多为中低品位镍矿,根据Mysteel统计,菲律宾镍矿平均品位从1.5%降低至1.2%-1.4%,且高品位矿枯竭将是不可逆的变化。2021年以来,我们估计国内镍铁厂在印尼禁矿以前累积的印尼镍矿库存可能已经消耗殆尽,菲律宾镍矿掉品问题更加凸显,中国镍铁厂面临成本上升、对印尼高品位镍铁依赖度增加的问题。另外,鉴于近年来印尼镍产业的快速扩张,市场上不免也有对印尼当地的镍资源实际储量的担忧。

图表14: 镍价变化(2014-2021)[14][15][16]

资料来源:路透社,SMM,中金公司研究部

图表15: 2021年镍成本曲线(按工艺路线)

资料来源:Woodmac,中金公司研究部

图表16: 中国镍矿进口

资料来源:中国海关,中金公司研究部

图表17: 印尼镍产品供应

资料来源:Woodmac,Mymetal,中金公司研究部

锡:供给集中度高,资源禀赋问题凸显

全球锡矿以及精炼锡的供给地理集中度高且多为欠发达地区、大多是本地供应商一家独大缺乏竞争,且跨国公司参与少、手工采矿(ASM)参与度高,此外,锡矿长期缺乏投资、开发周期长、现有矿山品位下滑、开采过程容易存在ESG问题,这些特点使得锡矿供给前景无论是新增矿规模还是潜在矿投产的进度都不甚乐观(锡:需求进入“快车道”,结构性缺口持续)。

印尼:从陆上锡矿转向海上锡矿

印度尼西亚是全球最大的精炼锡出口商,其年产量约为7~8万吨。当地国有公司PT Timah是印尼最大锡生产商,2018年新矿业法后更多的锡矿资源也流入了PT Timah公司,该公司拥有127个采矿许可区(IUP),几乎覆盖印尼锡矿100%的储量区域。根据公司报告,截至2020年,印尼陆上锡矿储量已经降低至1.6万吨金属量,相比2018年的高点少84%;而海上锡矿储量为26.6万吨。2021年前三季度,PT Timah报告的锡矿产量比2020年同期相比下降了约48%,主要是由于陆上采矿量的减少,而海上采矿量同比增加了14%。不考虑更多的资源量经勘探评估转为储量,我们预计截至2021年底,其陆上锡矿储量将不足1万吨,印尼锡矿转向海上开采,也加剧了与当地渔民的紧张关系。

缅甸:资源枯竭不可逆,锡矿产量下降

根据2020年的数据,中国锡矿进口大致占全国锡矿需求的30%左右,其中缅甸是主要来源。自2012年开始,缅甸锡矿产量大幅增加,出口量由2万吨增加至2016年的47万吨左右,主要供应到中国。2016年以后,品位降低、资源枯竭的问题显现,出口量逐年减少。2021年之前,缅甸矿占国内进口的90%~100%,而2021累计进口量占比降低至82%。我们认为未来这样的趋势仍将持续,中期内对国内冶炼产能来说是一个潜在瓶颈。

图表18: 全球锡矿供给分布

资料来源:安泰科,中金公司研究部

图表19: 中国锡矿进口

资料来源:中国海关,中金公司研究部

废金属(铜、铝):马来西亚再生金属进出口政策仍有不确定性

2018年以来,随着中国对于废金属进口政策收紧,更多的废金属被运往马来西亚及其他亚洲国家,经过拆解处理达到标准后才被进口到中国。中国废铜进口量2019年比2018年降低38%,但来自废铜的铜元素进口2019年比2018年总量降低18%,主要是因为铜锭和铜合金进口分别增加了71%和75%。这其中,来自马来西亚的废铜铜元素同比翻了三倍到214千吨;同时从马来西亚进口的铜合金数量也从2018年的6千吨增加到2019年的33千吨,成为我国进口废铜的第一大来源国(占总进口量~18%)。2020年11月起,中国再生铜、黄铜进口政策开始施行,符合标准的再生黄铜原料、再生铜原料和再生铸造铝合金原料,不属于固体废物,可自由进口。根据中国海关,2021年中国再生铜、再生铝进口分别同比增加80%、25%。

2021年9月1日,马来西亚国际贸易和工业部宣布将原定于11月开始执行的废金属进口标准收紧政策推后到2022年开始执行,之后又通知该政策将推迟到2022年1月10日开始执行[17],届时,马来西亚将要求进口的废铜金属含量至少达94.75%,与中国的再生铜资源标准相差无几。考虑到中国用了三年的时间逐渐推进政策提升进口废料的金属含量,我们推测马来西亚这一政策的立刻执行可能仍面临较多阻碍,截至目前还没有观察到该政策对中国进口和供给的实际影响。

图表20: 中国再生金属进口来源中马来西亚占比扩大

资料来源:中国海关,中金公司研究部

煤炭:印尼短暂的出口禁令对海运煤市场造成不小扰动

我国动力煤自给率较高,2021年对外依存度仅约6.1%。从动力煤进口来源中看,来自印度尼西亚的占比较高,2021年自印尼进口动力煤约1.93亿吨,占比约75%。同时,印尼也是全球海运煤市场上最重要的出口国之一,根据BP公司的统计[18],以热值计,2020年印尼煤炭出口约8.51EJ(1018焦耳),排名全球第二,仅次于澳大利亚。印尼煤炭出口的目的地主要为中国(2.34EJ)、印度(2.04EJ)、日本(0.69EJ)、韩国(0.64EJ)以及其余亚洲太平洋的国家与地区。总的来看,2020年印尼海运煤出口在整个亚太区域占据了大约34%的份额。

今年1月初,印尼曾一度停止了该国的煤炭出口。2018年印尼政府出台了国内市场义务(DMO)政策,要求煤企需向印尼国家电力公司PLN出售产量的25%,且供应价格上限为70美元/吨。但去年下半年以来全球煤炭价格普涨,海外煤炭价格曾一度超过200美元/吨。在国内售价与出口价格的价差巨大的情况下,资源纷纷向国际市场倾斜。印尼国营电厂PLN表示国内电厂的煤炭库存处于极低水平,印尼政府遂以要求煤矿企业履行DMO为由而实施了出口禁令[19]。虽然当前该禁令已经解除,但作为海运煤的重要供给国,短暂的煤炭出口禁令也对海运煤市场造成了不小扰动,并且引发了市场对未来供应不确定性的担忧。但就我国而言,考虑到对进口煤炭依存度较小,国内保供稳价下,我们预计外部风险总体可控。

图表21:印尼动力煤2020年出口(按目的地)

资料来源:BP,中金公司研究部

图表22: 中国动力煤进口(按来源国)

资料来源:中国海关,中金公司研究部

本文编选自中金点睛微信公众号,作者:郭朝辉、王炙鹿,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP