中金:国际油公司经营策略已变

摘要

经营活动现金流或创历史新高。结合已披露数据和媒体一致预期,2021年IOC公司经营活动现金流已创历史新高,突破了2014年的高点,北美独立E&P公司经营活动现金流已及基本接近2014年高点。展望2022年,媒体一致预期IOC和北美E&P公司现金流有望进一步创新高。

然而资本支出恢复显著滞后于油价。虽然2021年布伦特均价恢复到了71美元/桶水平,分别约为2012年和2014年油价均价的63%和71%,但国际油气公司资本支出周期恢复的速度较油价呈滞后的现象,且非线性关系。根据统计,IOC公司资本支出约为2014年历史高点55%左右水平;北美E&P公司资本支出约为40%左右水平,展望2022年预期有望实现(-10%)-20%的同比增长。

分红与回购是回报股东重要方法。根据统计,历史上来看国际油气公司分红水平与其当年实现的经营活动现金流趋势基本保持线性关系。2021年我们观测的20+34代表企业分红规模已接近历史高点。更值得一提的是,我们发现国际油气公司把回购股票作为回报股东的一种重要方法,特别是IOC公司回购规模的趋势,与国际油价亦或企业经营活动现金流亦呈正相关关系,我们理解为企业把回购作为与股东分享周期红利的重要措施。

IOC公司新一轮大规模回购正在路上。截至2022年2月,我们观察IOC公司里,多个超大型国际综合油气公司纷纷宣布新一轮大规模回购计划,根据统计,预计2022年至少达到460亿美元水平,超出2013年历史高点,其中壳牌、埃克森美孚、雪佛龙、英国石油、挪威石油和道达尔,依次宣布了回购计划规模达121、71、61、60、51和41亿美元。我们认为这也是相关股票在大宗商品上行周期受资本青睐股价不断创新高的重要原因。

风险

国际油价大幅回调;回购不及预期;向新能源业务转型回报不及预期。

正文

回购靠前,支出靠后,国际油公司经营策略已变

俄罗斯与乌克兰之间地缘冲突的发生,给全球大宗商品市场带来了直接的供应风险,为疫情后供需修复节奏错位的油气市场雪上加霜。截止今年2月底,布伦特原油现货价格已突破100美元/桶关口,自2020年4月阶段性见底后已经上涨逾4倍,且呈现持续上扬的趋势;无独有偶,国际天然气价格亦呈现大幅上涨的趋势,欧洲TTF、亚洲LNG现货和美国HH分别较两年前低点上涨了8.4、8.5和1.4倍。

受益于国际油气价格不断攀升,我们认为过去两年全球油气勘探与开发公司盈利和现金流持续改善。2021年国际油价环比不断走高,亦推升了多数油气上市公司股价大幅上扬,其中不乏屡创新高者。本篇报告,我们选取了全球20家国际综合油气公司(IOC)和34家北美独立勘探开发公司(北美E&P)为观测样本,主要从现金流分析角度出发,观察国际油气公司在大宗商品上行周期,如何管理现金流以及为何受资本的青睐。

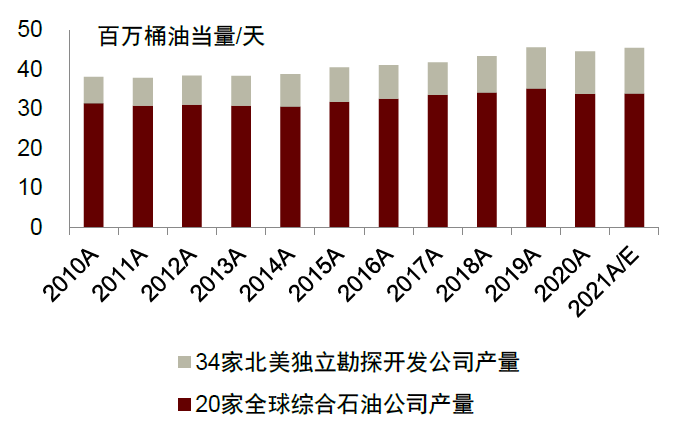

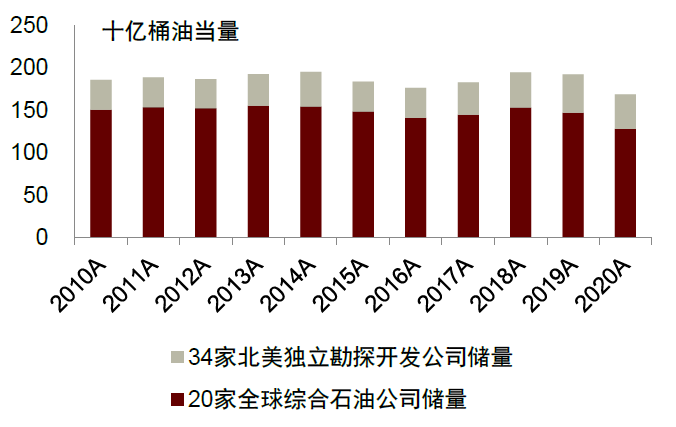

以2020年数据计算,我们选取的20+34样本企业分别代表了约3,400万桶油当量/天和1,100万桶油当量/天油气净产量,以及约1,284亿桶油当量和403亿桶油当量储量。通过样本统计观测,我们发现:

►2021-2022年经营活动现金流或创历史新高。结合已披露数据和媒体一致预期,2021年IOC公司经营活动现金流已创历史新高,突破了2014年的高点,北美独立E&P公司经营活动现金流已及基本接近2014年高点。展望2022年,受益于更高的国际油气价格,媒体一致预期IOC和北美E&P公司现金流有望进一步创新高。

►然而资本支出恢复显著滞后于油价。虽然2021年布伦特均价恢复到了71美元/桶水平,分别约为2012年和2014年油价均价的63%和71%,但国际油气公司资本支出周期恢复的速度较油价呈滞后的现象,且非线性关系。根据统计,IOC公司资本支出约为2014年历史高点55%左右水平;北美E&P公司资本支出约为40%左右水平,展望2022年预期可能实现-10%-20%的同比增长。

►低油价后时代,油公司更关注现金流回报。我们认为,在经历了2014-2016年油价大幅下跌,以及过去几年缓慢恢复的低油价时代后,国际石油公司在经营策略上更注重现金流回报,采取了“开源节流”的管控模式以及更谨慎的投资策略。2017-2021年我们统计的样本企业自由现金流基本呈持续改善的态势(剔除2020年疫情导致低油价的影响),展望未来我们预计国际油气公司自由现金流有望持续改善。

►分红与经营活动现金流趋势基本一致,回购是回报股东重要方法。根据统计,历史上来看国际油气公司分红水平与其当年实现的经营活动现金流趋势基本保持线性关系,即我们理解为派息率模式分红。2021年我们观测的20+34代表企业分红规模已接近历史高点。更值得一提的是,我们发现国际油气公司把回购股票作为回报股东的一种重要方法,特别是IOC公司回购规模的趋势,与国际油价亦或企业经营活动现金流亦呈正相关关系,我们理解为企业在现金流和资产负债表支持的范围内,把回购作为与股东分享周期红利的措施,而非在企业盈利和股价表现低迷时期,通过回购用于支撑股价彰显企业发展信心的工具。

►IOC公司新一轮大规模回购正在路上。截至2022年2月,我们观察的IOC公司里,多个超大型国际综合油气公司纷纷宣布了新一轮大规模回购计划,根据统计,预计2022年至少达到460亿美元水平,超出2013年历史高点,其中壳牌、埃克森美孚、雪佛龙、英国石油、挪威石油和道达尔,依次宣布了回购计划规模达121、71、61、60、51和41亿美元。我们认为这也是相关股票在大宗商品上行周期,受资本青睐,股价不断创新高的重要原因。

展望2022年,考虑到国际油价已经突破了100美元/桶的台阶,且国际天然气价格处历史高位震荡,我们预计IOC和北美E&P公司盈利和现金流有望进一步改善,自2021年以来大幅流入的自由现金流亦将允许油公司更从容的进行现金管理,包括但不限于:1)进一步提高分红,并启动新一轮大规模回购计划;2)进一步优化资产负债表,降杠杆;3)适当增加资本支出;4)加大向新能源转型的力度。

20+34个样本具有较高代表性

为了获取更详尽的公开经营和财务数据,我们选取的20+34个样本均是在不同交易市场上市多年的代表。20家IOC公司代表了约3,400万桶油当量/天的产量和约1,284亿桶油当量的储量,分别占全球比例约22.6%和4.5%,其中包括了英国石油公司和英荷壳牌公司、挪威石油、美国埃克森美孚和雪佛龙、巴西石油公司、法国道达尔以及中国的中国石油和中国石化。34家北美E&P公司代表了约1,100万桶油当量/天的产量和约403亿桶油当量储量,分别占全球比例约7.3%和1.4%,其中包括了美国康菲公司、切萨皮克能源公司、西方石油公司、赫式公司等等特大型独立E&P企业。我们认为上述代表具有较高的行业代表性,通过分析代表样本的数据,一定程度上可以反映油气市场主要参与者经营决策和趋势变化。

图表1:20+34代表企业产量趋势

资料来源:公司公告,中金公司研究部

图表2:20+34代表企业储量趋势

资料来源:公司公告,中金公司研究部

国际油气公司经营活动现金流或不断创新高

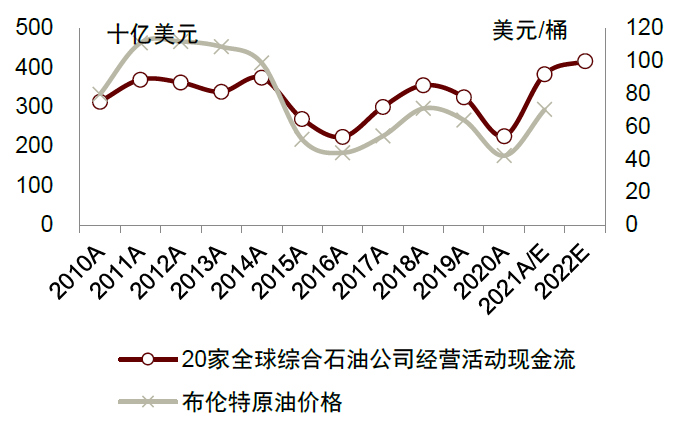

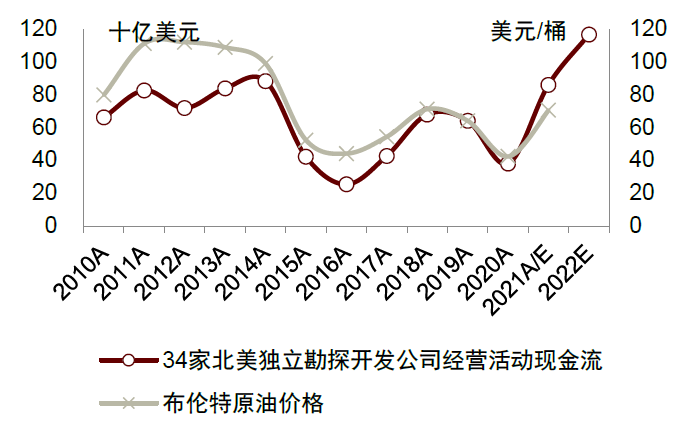

从我们选取的20+34样本企业实现的经营活动现金流来看,2010-2020年期间,IOC公司和北美E&P公司经营活动现金流的历史高点发生在2014年,分别达到了约3,742亿美元和882亿美元,低点发生在2016年,分别为2,233亿美元和254亿美元。我们认为,这主要是因为受国际油价波动影响,高点和低点年份布伦特均价分别为99美元/桶和44美元/桶水平。

结合2021年已披露数据和媒体一致预测,我们统计20家IOC公司经营活动现金流约3,828亿美元,超过了2014年创历史新高;北美E&P公司经营活动现金流约860亿美元,基本接近了2014年的高点。我们判断,国际油气公司现金流大幅改善,主要受益于1)国际油气价格自疫情后逐步恢复,2)技术升级和成本管控帮助企业盈利质量提升,和3)产量保持温和增长。

展望2022年,考虑到国际油气价格在疫情后仍处于稳步恢复的周期中,叠加地缘冲突发生给全球大宗商品市场带来了直接的供应风险,根据媒体一致预测,预计今年20+34样本企业经营活动现金流有望进一步创新高,分别达到4,164亿美元和1,166亿美元水平,较2016年低点增长86%和360%。

图表3:20家IOC经营活动现金流趋势

资料来源:公司公告,中金公司研究部

图表4:34家北美E&P经营活动现金流趋势

资料来源:公司公告,中金公司研究部

然而资本支出恢复显著滞后于油价

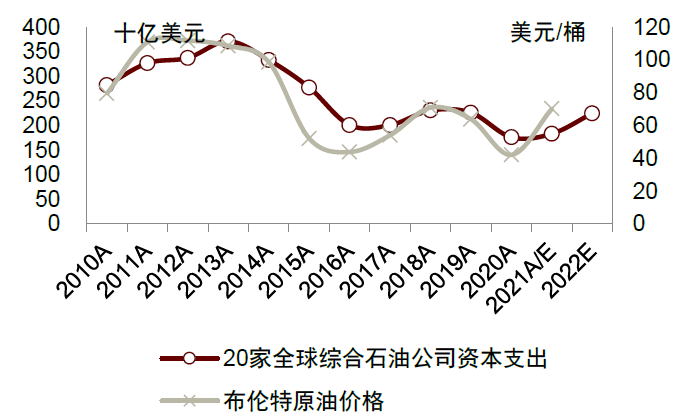

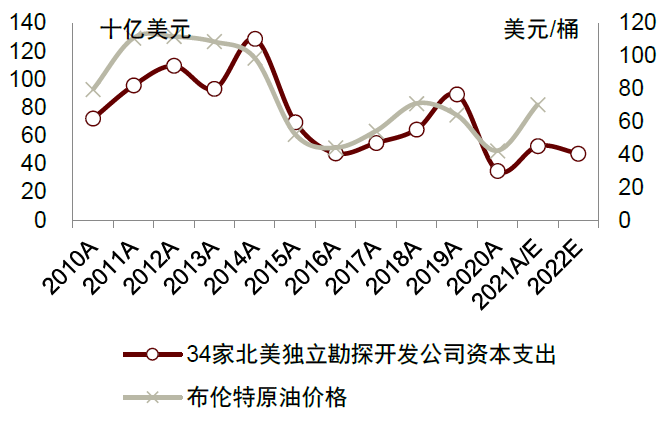

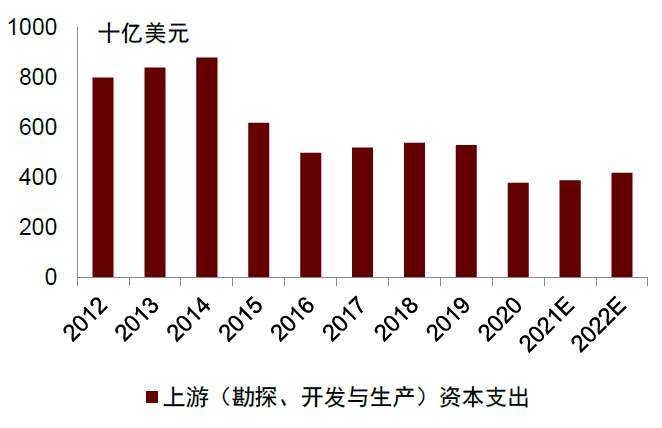

从我们选取的20+34样本企业发生的资本支出来看,2010-2020年期间,IOC公司和北美E&P公司经营活动现金流的历史高点分别发生在2013年和2014年,分别达到了约3,718亿美元和1,289亿美元,低点均发生在2020年,分别为1,766亿美元和351亿美元。我们认为,这主要除了受国际油价波动影响以外,同样受制于:1)2014年后国际油价大幅下跌,迫使国际油气公司纷纷采取“开源节流”的成本控制策略,帮助2014-2020年期间行业平均桶油生产完全成本降幅达约30%以上;2)IOC公司受全球碳中和政策约束的影响,对传统油气勘探和开发投入的增速大幅放缓;3)北美E&P公司管理层和股东越发重视现金流回报,从而采取更谨慎的投资策略,并非一味追求边际产能的扩张。

结合2021年已披露数据和媒体一致预测,我们统计20家IOC公司2021年资本支出约1,839亿美元,为2013年高点的49%;北美E&P公司资本支出约528亿美元,为2014年高点的41%。我们认为,虽然2021年布伦特均价恢复到了71美元/桶水平,分别约为2012年和2014年油价均价的63%和71%,但国际油气公司资本支出周期恢复的速度较油价呈滞后的现象,且非线性关系,考虑到碳中和政策以及股东对现金流回报更高的要求,亦为未来潜在更高的油价是否能刺激资本支出规模大幅上涨增加了不确定性。

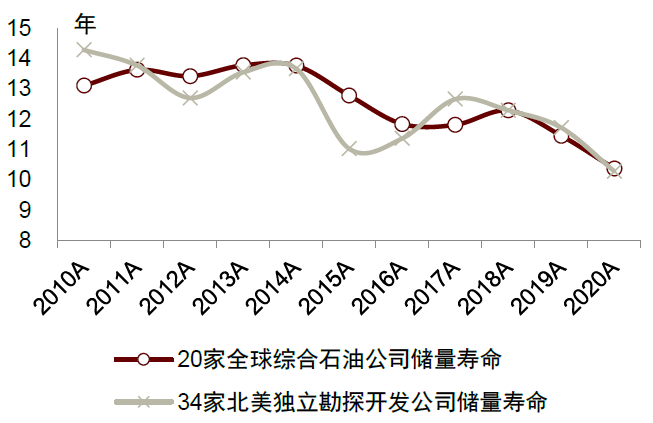

更谨慎的投资策略自然也为国际油气公司经营带来一些不良的后果,最显性的反映在油气储量接替上,根据我们统计的20+34样本企业储量寿命趋势来看,2019和2020年末,样本企业平均储量寿命(年末储量/年产量)从早年约14年的高位已经下滑到了10-12年区间。这意味着过去几年国际油气企业在勘探上的欠投资,逐步造成了其资源接替的能力出现了下滑。我们认为,这一定程度会反映出国际油气市场在面临一些突发意外事件的冲击下,保供能力可能削弱,且国际石油公司相对一些资源国的国家石油公司(NOC),对原油定价的话语权在下降。

展望2022年,根据截止3月7日的媒体一致预测,预计今年20+34样本企业发生资本支出,分别达到2,254亿美元和475亿美元水平,同比2021年预计增长23%和-10%,较历史高点仍下降39%和63%。其中北美E&P公司资本支出同比下滑,我们认为主要可能因为:1)一致预期尚未充分考虑国际较高油气价格可能刺激北美E&P公司资本支出超预期的可能性;2)用于收并购项目所需的资本支出尚未纳入预测范围。

图表5:20家IOC资本支出趋势

资料来源:公司公告,中金公司研究部

图表6:34家北美E&P资本支出趋势

资料来源:公司公告,中金公司研究部

图表7:20+34代表企业储量寿命趋势

资料来源:公司公告,中金公司研究部

图表8:全球石油天然气上游资本支出趋势

资料来源:雷斯塔能源资讯,中金公司研究部

分红和回购是企业回报股东的重要方法

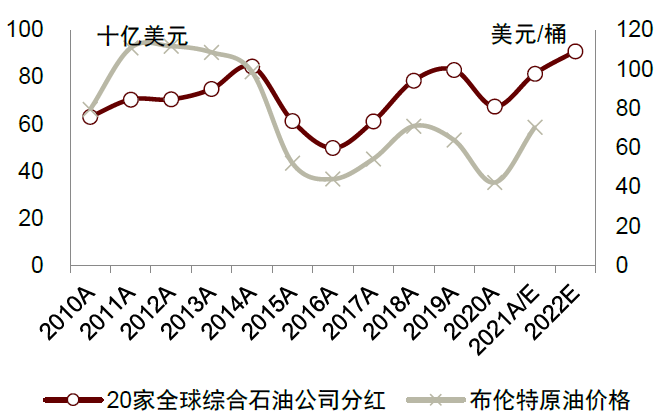

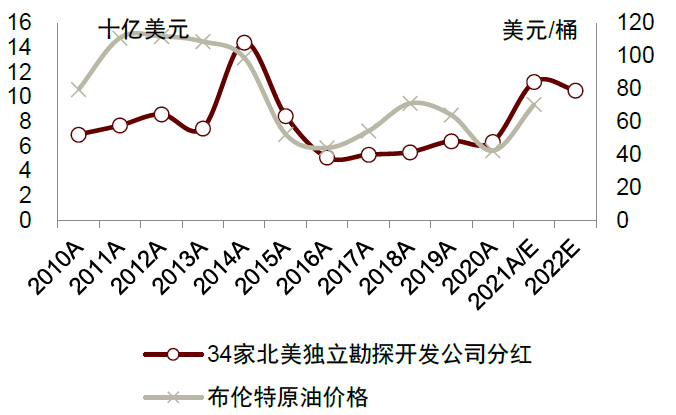

从我们选取的20+34样本企业实现的分红水平来看,2010-2020年期间,IOC公司和北美E&P公司分红规模高点发生在2014年,分别达到了约846亿美元和144亿美元,低点发生在2016年,分别约500亿美元和51亿美元。我们认为,样本企业分红水平基本跟其经营活动现金流趋势保持一致,受国际油价波动因素的影响较大。

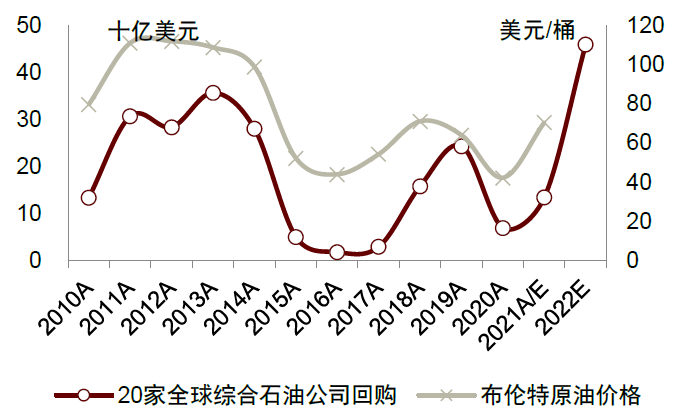

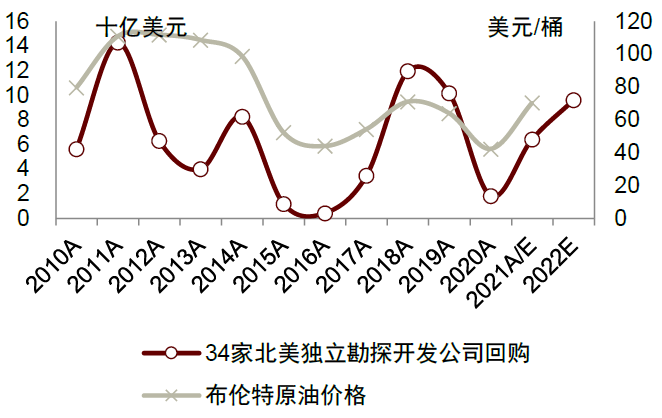

从样本企业回购策略来看,2010-2020年期间,IOC公司和北美E&P公司回购规模的历史高点分别发生在2013年和2018年,分别达到了约357亿美元和120亿美元,低点均发生在2016年,分别约19亿美元和4亿美元。值得提出的是,国际油气公司回购规模的趋势,与国际油价亦或企业经营活动现金流呈正相关关系,我们理解为企业在现金流和资产负债表支持的范围内,把回购作为股东回报的一种重要方法,而非在企业盈利和股价表现低迷时期,用于支撑股价彰显发展信心的工具。

结合2021年已披露数据和媒体一致预测,我们统计20家IOC公司分红约815亿美元,基本接近了2014年的高点;北美E&P公司分红约112亿美元,较2016-2020年平均水平亦大幅提升。20家IOC公司回购约135亿美元,同比接近翻倍,但较2013年高位为38%左右水平;北美E&P公司回购约64亿美元,同比增长2.5倍,但较2011年高位为45%左右水平。

我们认为,分红和回购策略是企业现金流管理的重要组成部分。特别对于能源公司而言,在当下投资者普遍预期行业未来面向传统能源业务的资本支出大概率不会重现快速增长的背景下,向新能源业务转型也是一个循序渐进的过程,那么投资者对于企业在大宗商品上行周期中,是否愿意分享红利、回报股东就尤为关注。而历史来看,欧美油气公司在这一点的表现,相对更为突出。

展望2022年,根据截止3月7日的媒体一致预测,预计今年20家IOC公司分红有望达约911亿元,可能突破历史高点;34家北美E&P公司分红则同比略有下降。我们预计20家1,680元/吨,预计至少达到460亿美元水平,超出2013年历史高点,其中超大型国际油气公司壳牌、埃克森美孚、雪佛龙、英国石油、挪威石油和道达尔,依次宣布了回购计划规模达121、71、61、60、51和41亿美元。

图表9:20家IOC分红趋势

资料来源:公司公告,中金公司研究部

图表10:34家北美E&P分红趋势

资料来源:公司公告,中金公司研究部

图表11:20家IOC回购趋势

资料来源:公司公告,中金公司研究部

图表12:34家北美E&P回购趋势

资料来源:公司公告,中金公司研究部

强劲现金流支撑慷慨派息、回购和优化负债表

综上所述,2021年无论是IOC还是北美E&P公司,自由现金流(OCF-Capex)净流入均可能非常可观,创下历史新高,即使我们考虑扣减当年宣布用于分红和回购的资金,IOC公司现金流入规模依然比过去11年以来最好水平高出约1.9倍,而北美E&P公司现金流入为11年为过去11年以来首次转正。

展望2022年,考虑到国际油价已经突破了100美元/桶的台阶,且国际天然气价格处历史高位震荡,我们预计IOC和北美E&P公司盈利和现金流有望进一步改善,自2021年以来大幅流入的自由现金流亦将允许油公司更从容的进行现金管理,包括但不限于:1)进一步提高分红,并启动新一轮大规模回购计划;2)进一步优化资产负债表,降杠杆;3)适当增加资本支出;4)加大向新能源转型的力度。

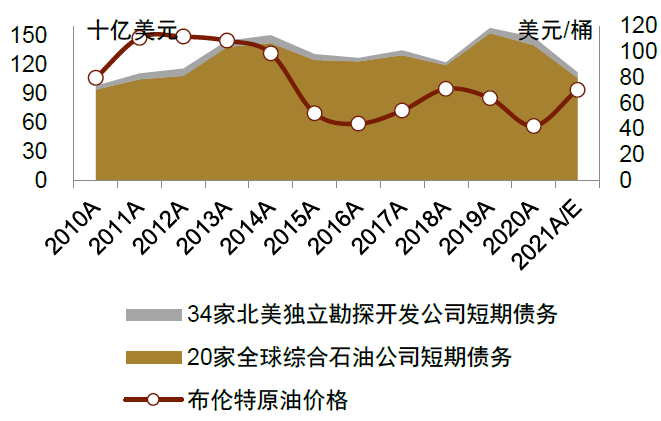

图表13:20+34代表企业短期债务趋势

资料来源:公司公告,中金公司研究部

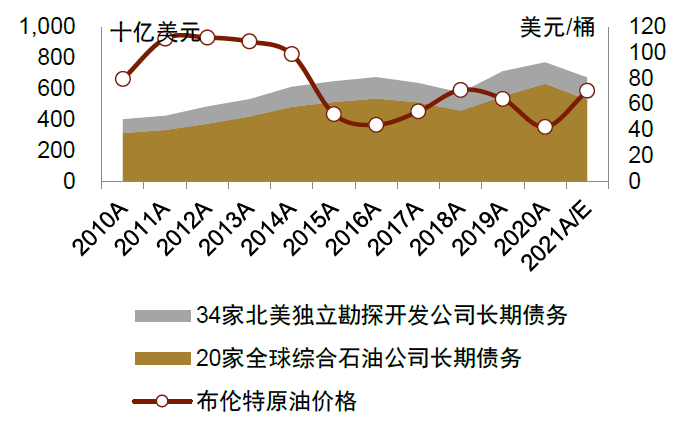

图表14:20+34代表企业长期债务趋势

资料来源:公司公告,中金公司研究部

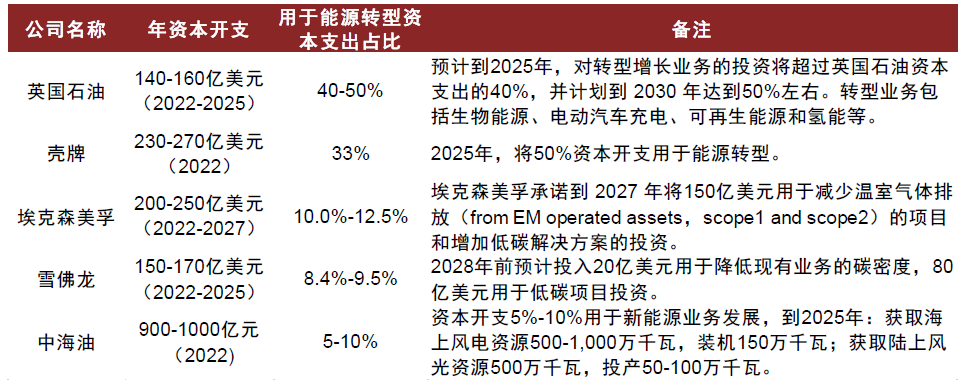

图表15:部分选择IOC新能源业务布局策略

资料来源:公司公告,中金公司研究部

风险

国际油价大幅回调。若俄乌局冲突逐渐趋于稳定,俄罗斯原油供应快速恢复,国际油价可能大幅回调,我们预计IOC和北美E&P公司盈利和现金流可能有所减弱。

回购不及预期。截至2022年2月,多个超大型国际综合油气公司纷纷宣布新一轮大规模回购计划,超过2013年高点,但是若国际油价大幅回调,回购不及预期,可能对股价造成一定的不利影响。

向新能源业务转型回报不及预期。我们认为新能源业务转型是一个循序渐进的过程,若新能源业务转型回报不及我们预期,可能会降低对投资者的分红,一定程度上影响股东对公司的信心。

本文编选自微信公众号“中金点晴”,作者:陆辰、秦宇道、傅锴铭;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP