润啤(00291):持续进击高端化,“啤酒茅”红海厮杀何时将突围?

“啤酒茅”华润啤酒成绩单来了!尴尬的是,尽管股价经历了3月中上旬港股的流动性杀跌后,从它今日中午(3月24日)的最新年度业绩来看,短期或仍难得市场的青睐,但当下价值下探空间也十分有限:

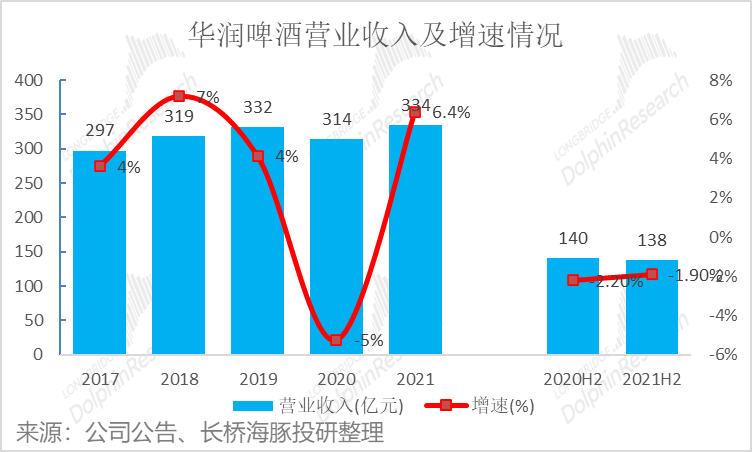

(1)21年全年实现营业额334亿元,同比增长6.2%,但看下半年增速较上半年增速转正为负,主要是疫情线下场景消费边际变差所致;

(2)净利润46亿元,同比增加119%,基本符合此前发布的业绩预告区间,2021年下半年净利润2.9亿,20年同期业绩为0.1亿元。全年业绩增长主要为:

a.根据搬迁补偿协议出让地块,获得初始税后补偿收益约人民币13亿元;

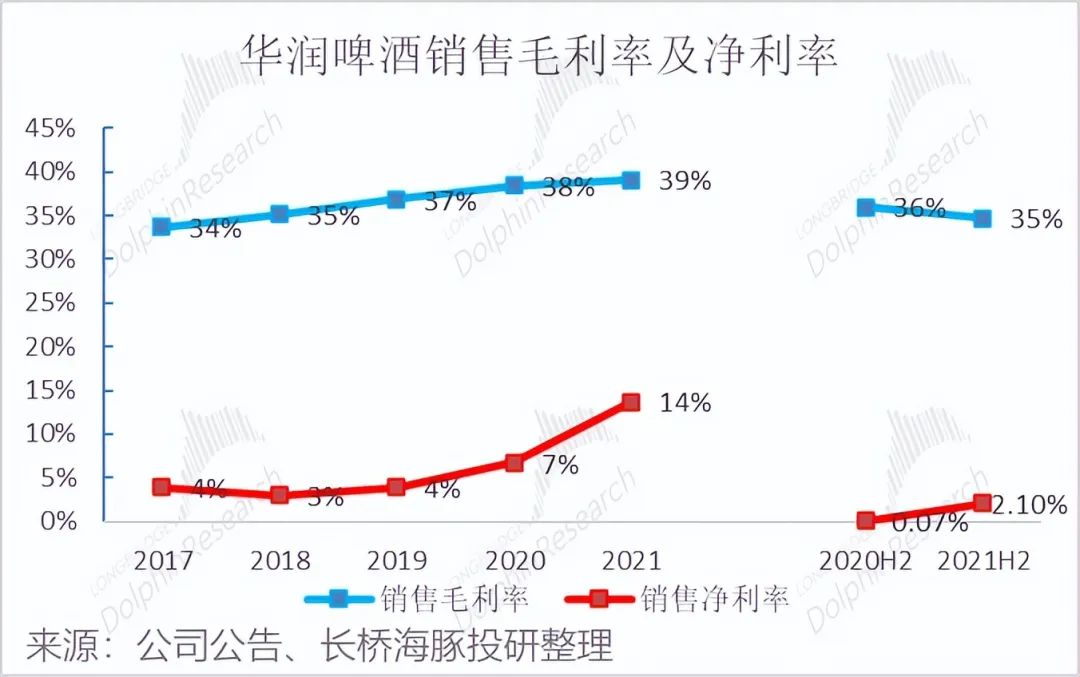

b.产品结构提升及提价推动毛利率提升;

c.固定资产减值和员工补偿与安置费用下降,抵消市场推广费用及销售员工成本的增加所致。

而这组数据透露出来问题是:

(1)短线来看:虽然受下半年年销量拖累,但从全年的实际利润来看,恢复得还是较为迅速,长桥海豚判断下来,除了走中高端品牌路线之外,公司还提升成本及费用效益,以及出让土地权益所得溢利;

(2)产品结构转型效果初现。华润啤酒2021年次高档及以上啤酒销量达187万千升,较2020年同比增长27.8%,占比整体销售提升明显,公司产品结构显著提升。

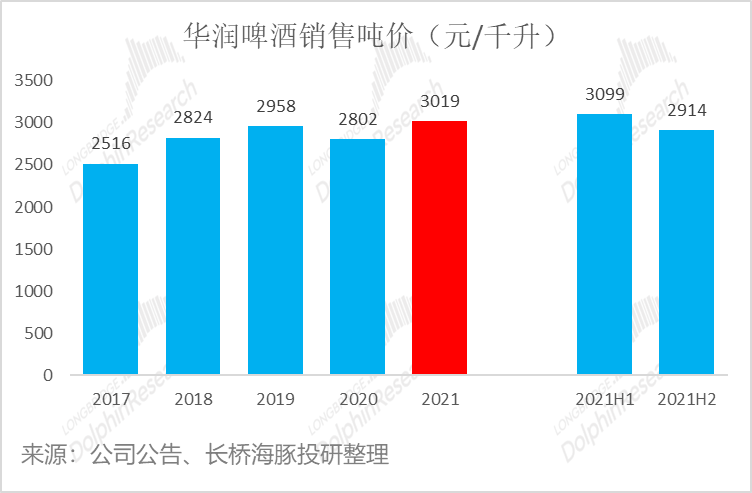

从总销量看,华润低端啤酒在全国的销售量最多,但公司21年整体销量增速虽然未能转正(主要受2021年下半年疫情反复销量下滑拖累),但下滑速度整体得到控制,值得关注的是受中高端啤酒带动,整体吨价大致上升约7%,产品结构持续升级中;

(3)涨价以平抑原材料成本提升。啤酒原材料和包材价格持续上涨,公司采取涨价措施以应对成本压力。据长桥海豚君的草根调研,公司2021年9月对勇闯天涯进行提价,我们预计提价需要2-3个月进行全国推进,因此2021年下半年提价可能无法完全抵消材料成本上升的影响,我们预计提价效果或将在2022年旺季有所反应。

(4)2021年下半年表现不佳为短期因素。下半年以来在疫情点状反复影响下公司销售量短期承压,同时原材料价格上涨压力逐渐显现,同时公司作为北京冬奥会的主赞助商,品牌广告费用投放力度加大,多因素叠加导致经营性利润略低于预期。

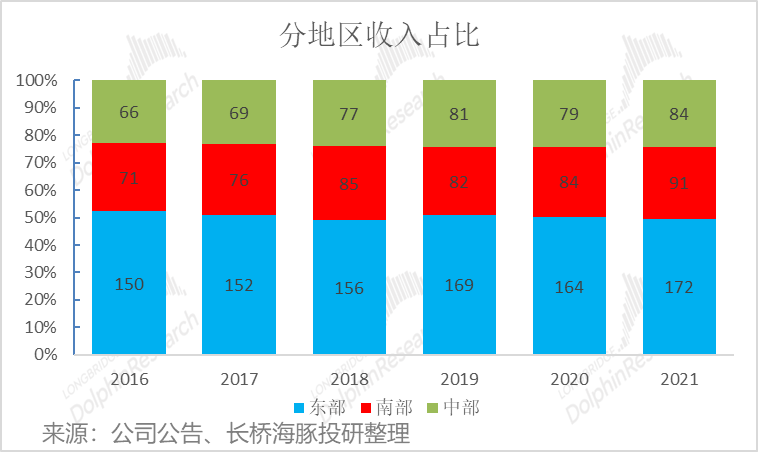

高端化拉动吨价高位数提升。超级勇闯全年销量增长超50%,喜力增长20%-30%,纯生及马尔斯绿实现双位数增长,黑狮白啤高速增长,勇闯在疫情及提价等因素影响下,预计销量持平或小幅下滑,部分低端及主流产品在高端化战略下亦有所下滑。 公司销售费用率稳中有升,下半年公司较上半年提升明显,主要与冬奥会相关费用投放有关,下半年公司产能优化、组织效率提升带来继续带来管理费用率下降。 公司东区的涵盖范围较为广泛,因而收入占比最高,始终贡献一半左右营收,在相对弱势的南区、中部地区有望通过喜力这把利剑实现市占率的突破。 综述:高端化战略逐步清晰 公司在2021年雪花渠道伙伴大会上表示要打好几场“大仗”。 1)高端增长方面强调“抢+扩”,针对大高档容量小、但雪花份额高的(如辽宁、安徽、四川、贵州等)推进大高档扩容,针对雪花份额不高、但高端容量较大的(北上广等)提升大高档销量,对中间市场采取大高档和总量增长双策略。 2)在主力品种方面,坚持推进“1+1”、“4+4”产品组合,推动纯生向百万大单品冲刺,同时推进轻骑兵等多元品类。 3)加强全国连锁、夜场、商圈等制高点掌控。主力产品动销方面,加强广告推广、渠道营销活动落地,同时推进新客开拓、提升现有客户的高端销售能力。 展望2022年,长桥海豚君认为公司短期看提价催化,中期看疫情恢复和成本下行。短期来看,公司21Q3提价效应有望在22Q1后全面体现,旺季到来前不排除进一步提价催化的可能。中期来看,疫情和成本压制公司短期盈利,疫情影响消退后,销量有望恢复,同时高端化进程有望加速,若成本下半年开始下行,业绩亦有望加速释放。 本文来源于“长桥海豚投研”微信公众号;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP