新股前瞻丨中湘美好:湖南物业服务公司,客户供应商重叠应收账款高企

1981年,国内第一家物业管理公司在深圳经济特区成立,此后,物管行业如雨后春笋般发展壮大。中指院数据显示,2021年,中国物业管理行业按在管建筑面积计的市场规模达到274亿平方米。

需要注意的是,中国物管行业以“亿”计数的另一面,是行业比较分散,竞争激烈。2021年,行业内有约200,000家参与者。同年,按在管建筑面积计,中国物业服务百强企业约占中国物业管理市场市场份额的52.3%。

在分散的竞争环境下,一家物管企业若想在资本市场“亮相”,一大先决条件是这家公司的业务规模做到区域市场的头部。

智通财经APP注意到,6月10日,港交所主板迎来一家区域头部城市运营服务公司——中湘美好城市运营服务股份有限公司(下称“中湘美好”)递交上市申请,中金公司为独家保荐人。

湖南第二大物业服务公司

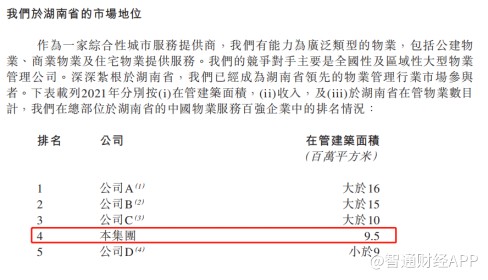

招股书显示,中湘美好是一家位于湖南省的领先综合城市运营服务供应商。中指院资料显示,于2021年按在管公建物业建筑面积计,中湘美好于总部位于湖南省的中国物业服务百强企业中排名首位。

按湖南省的在管物业数量及城市运营服务收入计,2021年,该公司于总部位于湖南省的中国物业服务百强企业中排名第二。此外,根据中指院的研究资料,就综合实力而言,2022年,中湘美好城市运营服务在中国物业服务百强企业中排名第52位。

中湘美好的主要业务为管理各种公建、商业及住宅物业。截至2021年,公司管理在管总建筑面积约950万平方米的132项物业,其中大多数物业位于湖南省不同城市。

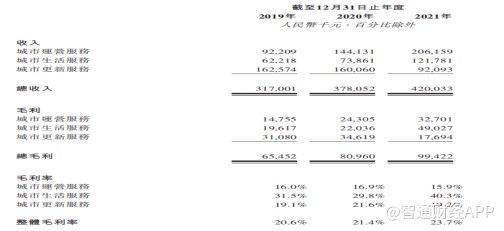

于往绩记录期间,中湘美好主要从三个业务分部产生收入,包括:城市运营服务;城市生活服务;城市更新服务。

城市运营服务主要包括为政府机关大楼、学校、医院、公共场馆及市政基础设施等公建物业提供的管理运营服务和增值服务。城市生活服务主要包括为写字楼、商业综合体、文旅街区、酒店及食堂等商业、住宅物业提供的管理服务及增值服务。城市更新服务主要包括物业、社区的修缮、升级以及电梯销售、安装及维修。

业绩方面,2019年至2021年,中湘美好实现总收入分别为3.17亿元(人民币,下同)、3.78亿元和4.2亿元;毛利率分别达到20.6%、21.4%和23.7%;同期净利润分别达到0.24亿元、0.3亿元和0.37亿元。

中湘美好过去三年业绩增长,主要由城市运营服务和城市生活服务两大业务驱动,其中城市运营服务收入由2019年的0.92亿元增长至2021年的2.06亿元;城市生活服务同期收入由0.62亿元增长至1.22亿元;城市更新服务同期收入由1.63亿元,下降至0.92亿元。

湖南省物业管理行业稳定成长

据智通财经APP了解,中湘美好过往业绩实现稳定增长,一大外部因素是湖南省经济的发展及城镇化的升级驱动了该省物业管理行业的发展。

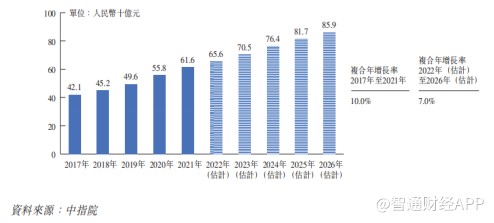

以湖南省城市运营服务行业为例,根据中指院的研究资料,湖南省的城市运营服务市场规模由2017年的约421亿元增加至2021年的616亿元。2026年,城市运营服务行业的市场规模预计将达到约859亿元。2022年至2026年复合年增长率预计达到7%。

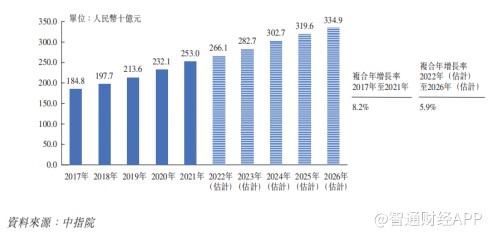

城市生活服务市场方面,湖南省的市场规模由 2017年的约1,848亿元增加至2021年的2,530亿元。2026年,预计城市生活 服务行业的市场规模将达到约3,349亿元。2022年至2026年复合年增长率预计达到5.9%。

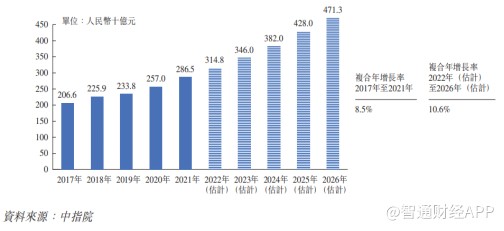

湖南省城市更新服务行业的市场规模已自2017年的约2,066亿元增加至2021年的2,865亿元,且预计于2026年将达至约4,713亿元。2022年至2026年复合年增长率预计达到10.6%。

在可预见的未来,湖南省物业管理行业保持稳定成长,为中湘美好提供了良好的发展土壤。不过,据智通财经APP观察,公司要提升业绩质量还需要继续降低对母公司的依赖,以及提升对外“话语权”。

客户供应商重叠,对外话语权待加强

招股书显示,中湘美好的客户基础主要包括中国地方政府、公共事业单位、物业开发商、业主及居 民。2019年至2021年,公司来自五大客户的收入分别约为2.28亿元、2.69亿元及2.43亿元,分别占相应期间总收入的约72.0%、71.2%及57.9%。同期,公司最大客户母公司集团(建工控股及其附属公司,不包括中湘美好)的收入分别约为1.41亿元、1.87亿元及1.41亿元,分别约占相应期间总收入的44.5%、49.5%及33.7%。

智通财经APP注意到,母公司集团对中湘美好的收入贡献在2021年出现明显下滑,但中湘美好业务对母集团的依赖并未根本扭转。

从供应端来看,2019年至2021年,中湘美好供应商主要为位于中国的分包商及设备、设施及材料供应商。期内,公司向五大供应商作出的总采购额分别约为5060万元、6450万元及5240万元,分别约占相应期间总采购额的26.5%、29.2%及22.0%。

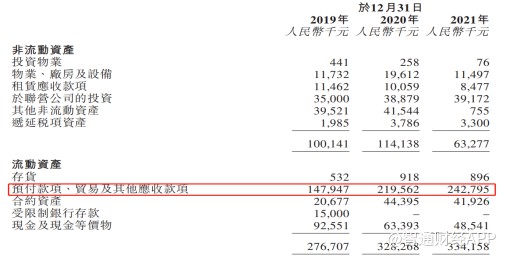

财报显示,2019年至2021年,中湘美好预付款项、贸易及其他应收款项金额分别达到1.48亿元、2.2亿元和2.43亿元,呈大幅增长趋势。由于预付款和应收账款快速增长,公司上述三年的期末现金及现金等价物分别为0.93亿元、0.63亿元和0.49亿元,呈快速下滑趋势。

细分来看,以贸易应收款项为例,中湘美好2019年至2021年的贸易应收款项分别达到0.38亿元、0.88亿元和0.98亿元,其中来自第三方的毛利应收款项为0.2亿元、0.39亿元和0.44亿元。同期公司贸易应收款项的周转天数为41天61天和81天。

综合来看,过去几年中湘美好取得良好的业绩增长势头,但对外话语权仍旧较弱,因此此次若能上市成功,或许能改善公司第三方物业管理方面的业绩。一方面,上市融资,为其现有业务及未来扩张提供资金;上市以后,中湘美好也能进一步扩大声誉、增强公司形象,从而提高吸引战略投资者的能力。

扫码下载智通APP

扫码下载智通APP