新股前瞻|亮点与不足同样明显,CDP集团作为HCM SaaS+第一平台或难有高估值

作为竞争对手,CDP集团与北森控股在上市进程上也高度趋同。

年初时,二者向港交所递交招股书的时间前后仅差一个月,半年之后,双方再次递表。继7月11日北森控股二次递表后,CDP集团也于8月31日再次递交招股书。

事实上,CDP集团的上市路极为曲折。早在2008年时,公司CEO王炜便曾公开表态称,将在2008年实现盈亏平衡,在2009年盈利超过亿元人民币后计划在两年内赴香港或美国上市,但金融危机的爆发阻挡了当时CDP集团的上市步伐。

至2019年11月15日,CDP集团向美国SEC递交招股书,欲在纽交所上市,最高筹集资金1.25亿美元,但再次以失败告终。

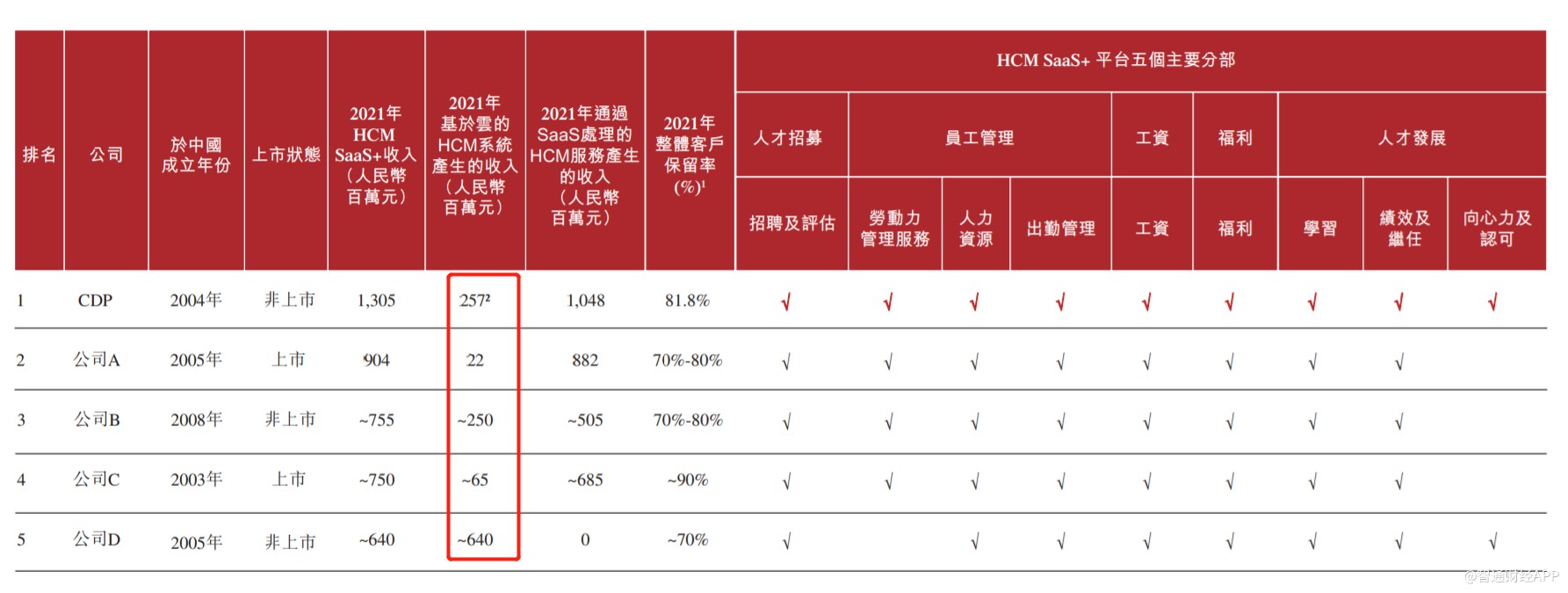

而在今年的上市征程中,CDP集团已有了“充足”准备。据灼识咨询数据显示,CDP集团是中国排名第一的HCM SaaS+平台,也是中国排名第一的跨国HCM SaaS+服务提供商。且公司2019至2021年的收入分别为8.18亿、10.18亿、13.05亿元,实现了稳步增长。

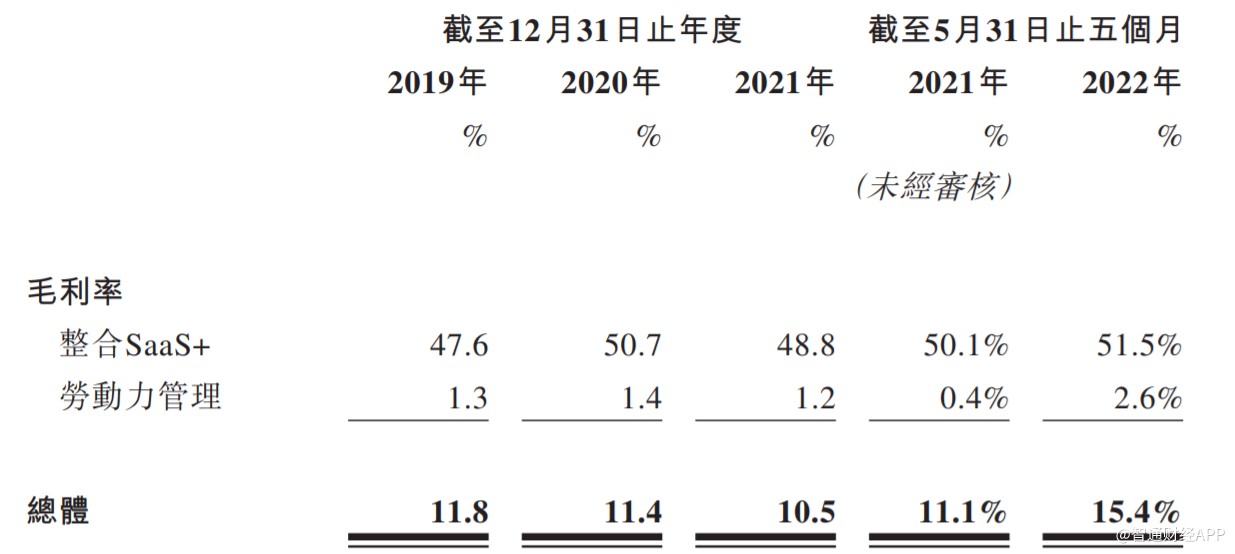

但在行业领先与亮眼的收入下,CDP集团的问题也十分明显。首先,公司收入的绝大部分由毛利率不足2%的劳动力管理业务所贡献,2021年时,劳动力管理业务的收入占比高达80%;其次,公司目前仍持续亏损,2019至2021年非国际会计准则下经调整的净亏损(未包含上市编篡开支)分别为8154.4万、9261.6万、1.46亿元。

在优点与不足同样明显的情况下该如何给CDP集团估值?这是本文即将探讨的核心问题。

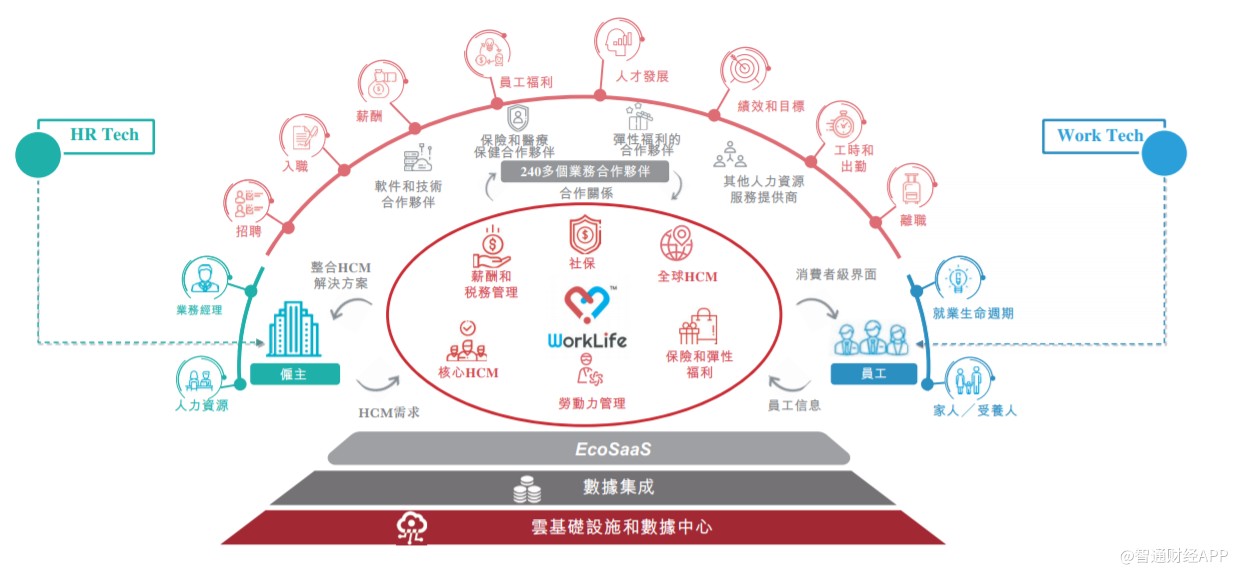

揭开劳动力管理业务面纱

CDP集团于2004年以BPO一站式服务起家,至2008年时发布了HR SaaS平台EasyHRO,这标志着公司正式向SaaS业务转型。截至目前,CDP集团已形成了基于云的整合SaaS平台,可为客户提供最全面的HCM SaaS+服务,该服务又由整合SaaS+、劳动力管理两大部分构成。

其中,整合SaaS+指的是CDP集团提供的劳动力管理以外的所有HCM SaaS+服务,包括了核心HCM、薪酬和税务管理、社保管理、全球HCM、保险和弹性福利等。CDP集团会向整合SaaS+客户收取一次性的启用费,然后收取订阅费。

劳动力管理作为HCM SaaS+服务组合的一个子类别,客户可单独订购或与其他服务一并订购。数据显示,截至2022年5月31日,约33.8%的劳动力管理客户亦订购了CDP集团的整合SaaS+业务的其他服务。显然,劳动力管理业务与其他整合SaaS+产品有一定的协同性,可实现交叉销售。

但值得注意的是,劳动力管理作为一个子类别,却在CDP集团的收入中占据了绝大部分。2019至2021年,该业务的占比分别为77.4%、79.8%、80.3%,居高不下。2022年前5个月下降至73.8%主要是因为疫情的反复影响了线下商业活动,使劳动力管理业务收入同比下滑14.7%所致。

从业务划分来看,CDP集团将劳动力管理业务归入HCM SaaS+服务无可厚非,但从二级市场的视角来看,投资者或许并不买账,因为该业务与整合SaaS+业务有本质的区别。

CDP集团也在招股书中表示,由于整合SaaS+服务与劳动力管理业务性质的不同,它们的成本结构及利润率存在显著差异。数据显示,2019至2021年,整合SaaS+业务的毛利率分别为47.6%、50.7%、48.8%,符合SaaS业务高毛利的特征。但同期的劳动力管理业务的毛利率分别为1.3%、1.4%、1.2%,处于较低水平;2022年前5个月该业务的毛利率升至2.6%主要是因为疫情影响下业务发展受限成本支出减少。

基于业务模式以及盈利能力的巨大差异,因此劳动力管理业务虽纳入了HCM SaaS+服务的范畴,但该业务并不属于真正意义上的SaaS服务。若以纯正的HCM SaaS服务做比较,CDP集团并非排名第一位,行业内的另一家非上市公司基于云的HCM系统的收入为6.4亿元,是CDP集团的2倍多,而这家公司并不经营劳动力管理服务,而是专注于云服务,它就是北森控股。

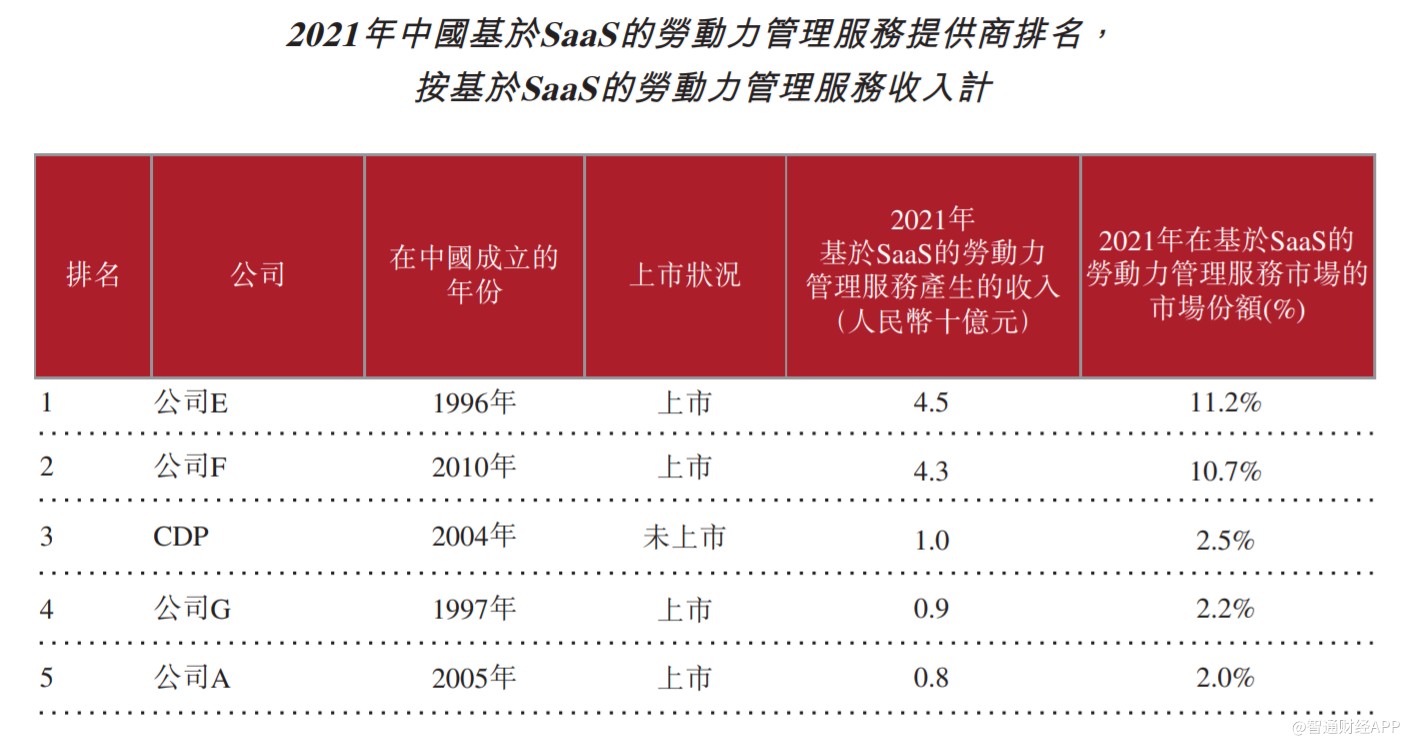

若以基于SaaS的劳动力管理服务做排名,CDP集团2021年以10亿劳动力管理收入的成绩位列第三位,市场份额为2.5%;排名第一的是A股上市公司科锐国际(300662.SZ),其2021年的劳动力管理收入为45亿,市场份额11.2%;排名第二的是港股上市企业,其2021年的劳动力管理收入为43亿,市场份额10.7%。与它们相比,CDP集团在市场份额上有明显差距。

难获高估值

在过去的五年中,HCM行业经历了稳健增长。据灼识咨询报告显示,得益于中国经济的持续发展以及新经济公司对劳动力的旺盛需求等因素,中国HCM行业的市场规模从2016年的3077亿元增至2020年的5651亿元,年复合增长率为16.4%。

HCM行业虽已是千亿规模,但市场竞争较为剧烈,各类玩家争相抢夺市场。其中不乏纯粹的软件行业玩家,比如金蝶、用友等,该类企业的产品和业务均已覆盖HCM领域,形成了较强的产品矩阵,实力、品牌均处于行业前列。另一类玩家则是从劳动力管理或其他业务起家,后抓住云服务崛起的时代趋势,迅速采取了数字化转型,成功插上了云服务的翅膀。

但值得注意的是,从劳动力管理或其他业务向云服务转型的企业也演化出了不同的发展模式,其中一类便是近似于CDP集团的模式,即不放弃劳动力管理业务,在此基础上依托业务协同性发展SaaS服务覆盖HCM的所有环节,实现横向发展。该发展模式的缺点是低盈利水平的劳动力管理业务在一定程度上耗费了公司的资源和现金流,拉低了整体的ROE。

而另一类是不参与劳动力管理业务,向云服务纵深发展,同时布局SaaS、PaaS打造核心竞争力;比如北森控股便是如此,其以人才测评业务起家,推出SaaS服务后,再于2015年搭建PaaS平台,从而形成一体化的HCM云端解决方案。此种模式产品整体竞争力较强,但投入成本较大,短期亏损严重,长期发展向好。

据灼识咨询报告显示,从2019至2021年,我国HCM SaaS+的市场规模从1078亿增至1580亿元,年复合增速21.24%。这期间,CDP集团的收入增速为26.5%,高于行业增速;但若拆分来看,整合SaaS+业务的收入增速为18.32%。显然,劳动力管理业务的增速明显高于整合SaaS+业务,这样的增速在过往两年企业因疫情影响加速数字化转型的大浪潮下也只能算是中规中矩。

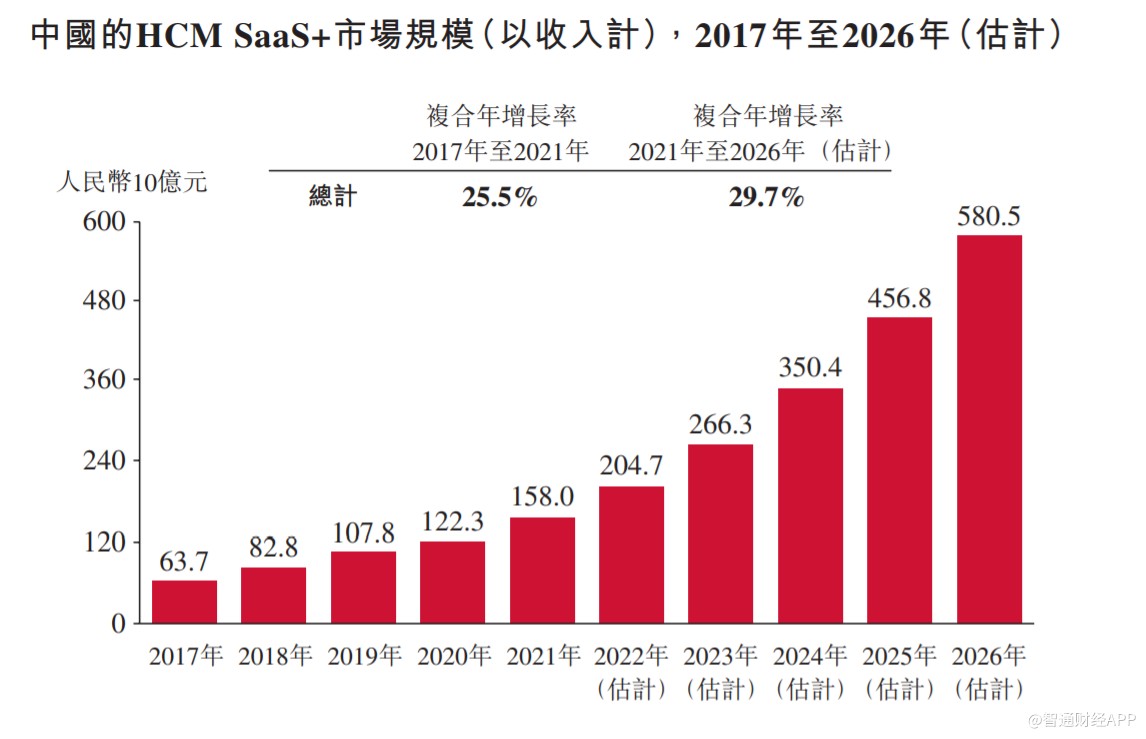

灼识咨询表示,基于HCM SaaS+技术的独特优势,企业数字化转型的迫切需求、云计算技术的日益成熟以及客户需求的多元化,中国HCM SaaS的市场规模有望从2021年的1580亿元增至2026年的5805万元,年复合增速29.7%,CDP集团仍将持续受益于行业成长,但如何在竞争剧烈的市场中保持核心竞争力而实现快速成长是CDP集团需要解决的主要问题。

纵观已上市的SaaS企业,亏损是常态,资本市场接受程度已较高,但凡是获得高估值的SaaS企业,都有一个共同特征,即收入可持续的高速增长。就CDP集团而言,其目前的整合SaaS+业务增速已相对平缓,处于稳增长阶段,这将使公司的估值水平大打折扣。

且市场中对SaaS企业的估值方式主要采用PS估值法,但从商业模式的本质来看,对CDP集团进行PS估值法时只能用整合SaaS+业务的收入来计算,而不应该包括劳动力管理业务在内的收入。这就意味着,即使CDP集团有“中国排名第一的HCM SaaS+平台”的头衔,亦难获得高估值。

扫码下载智通APP

扫码下载智通APP