任天堂(NTDOY.US)Q2净利润同比增加41.0%约至1115亿日元

任天堂(NTDOY.US)于11月8日发布2023财年第二季度财报,综合财报及交流会议信息,总结要点如下:

1、22CQ3 营收不及市场预期而净利润超市场预期,得益于日元贬值贡献。

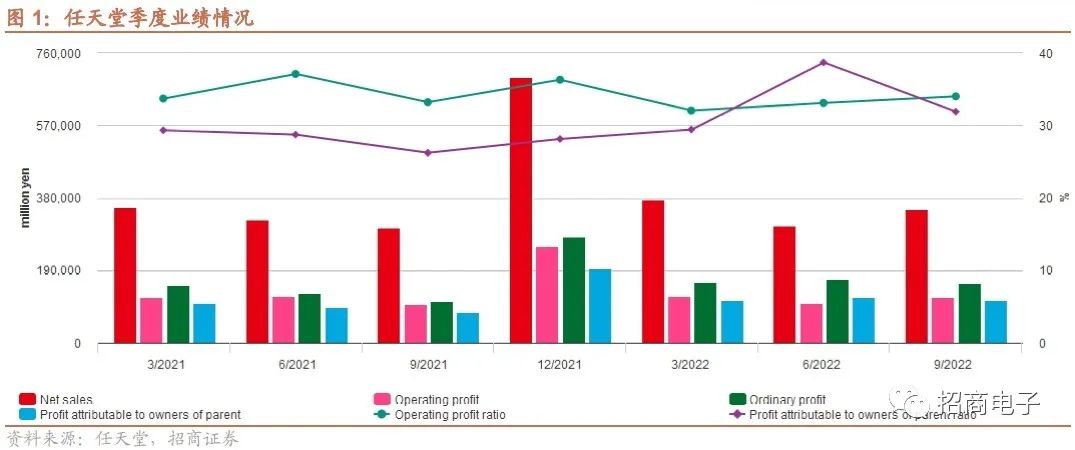

任天堂创立于1889年,以生产花牌起家,上世纪70年代进入电子游戏产业,现今是一家从事开发电子游戏软硬件的日本公司,世界电子游戏业三巨头之一,总部位于日本京都。公司业务分为专业电子游戏平台、移动及IP、花牌三部分,CQ3实现营收3495亿日元同比+15.9%/环比+13.7%,不及市场预期3540亿日元;毛利为2071亿日元同比+15.1%/环比+12.2%,营业利润为1187亿日元同比+18.5%/环比+16.8%,毛利率为59.3%同比持平,主要源于在硬件产品矩阵中加入了毛利率低于其他型号的Switch-OLED以及半导体等零部件短缺导致的组件成本增加。公司净利润实现1115亿日元同比+41.0%/环比-6.2%,超出市场预期950.5亿日元,净利润率为31.9%同比+5.7pcts环比-6.8pcts,得益于日元贬值贡献。

2、专业电子游戏平台与花牌业务表现亮眼,海外地区收入占比同比降低。

从业务类型看,专业电子游戏平台、移动及IP、花牌业务,22CQ3收入分别为3358/126/11亿日元,同比分别+16.4%/+1.6%/+37.5%。

1)其中专业电子游戏平台业务主要包括硬件、软件产品,硬件主要为任天堂Switch系列产品,软件为各类电子游戏产品。

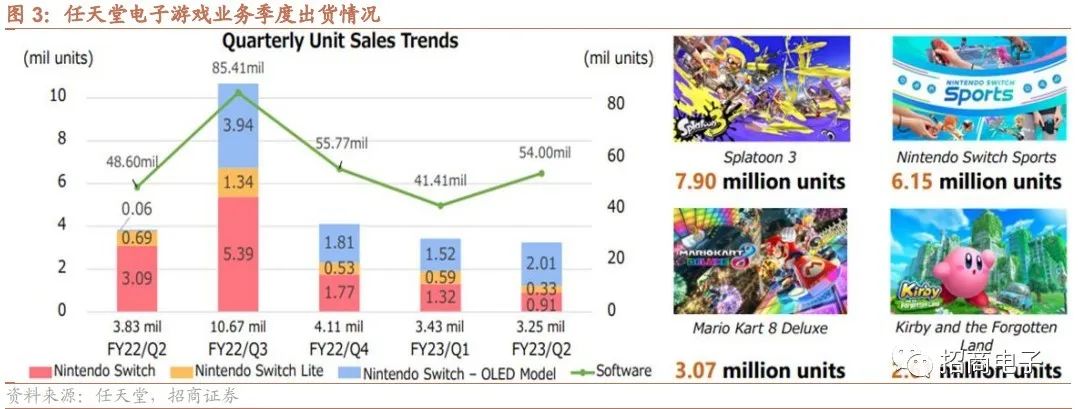

①硬件(包括配件)收入1336亿日元同比+2.5%/环比+3.2%,主要系日元持续贬值。各型号Switch总计销量325万台同比-15.1%/环比-5.2%,主要源于半导体短缺、软件销售等原因,但仍受到《Splatoon3》等新游戏以及这一时期的长青游戏所推动;

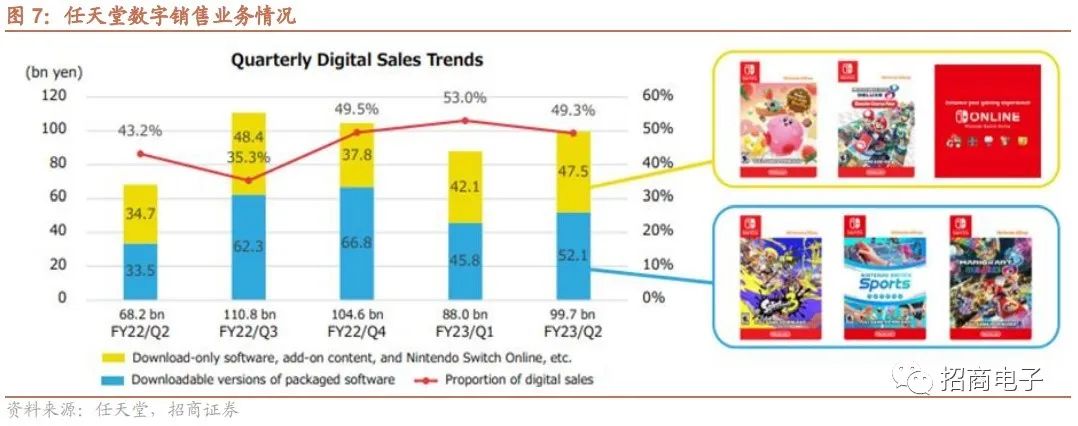

②软件收入2022亿日元同比+27.9%/环比+21.7%,游戏软件销量5400万部同比+11.1%/+30.4%,这主要源于在前一财年发布的游戏以及其他软件发行商的游戏表现不俗的基础上本财年发布的《Splatoon3》和《NintendoSwitchSports》等游戏的销量持续稳步增长,在软件业务中数字销售业务本季度实现营收998亿日元同比+46.1%/环比+13.4%;

2)公司移动及IP收入126亿日元同比+1.6%/环比+15.6%;3)花牌业务营收11亿日元同比+37.5%/环比+37.5%。业务构成按地区看,占比依次为美洲、欧洲、日本及其他地区,比重分别为43.2%/20.3%/27.6%/9%,海外地区总占比达72.4%同比-6.3pcts。

费用方面,本季度公司销售、一般及管理费用整体为883亿日元同比+10.9%/环比+6.5%,主要系日元贬值增加了海外子公司上报的广告费用等成本。研发费用276亿日元同比+16.0%/环比+16.5%。广告费用196亿日元同比-2.0%/环比+1.0%。

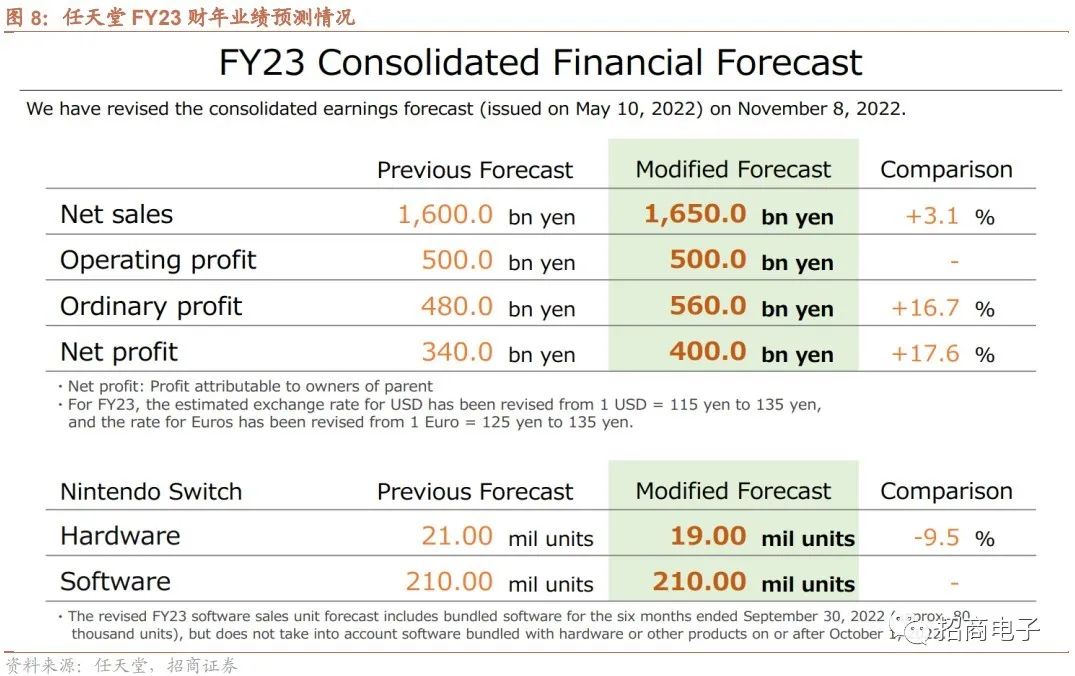

3、受半导体等零部件供应改善以及汇率影响,公司上调全年业绩预期。

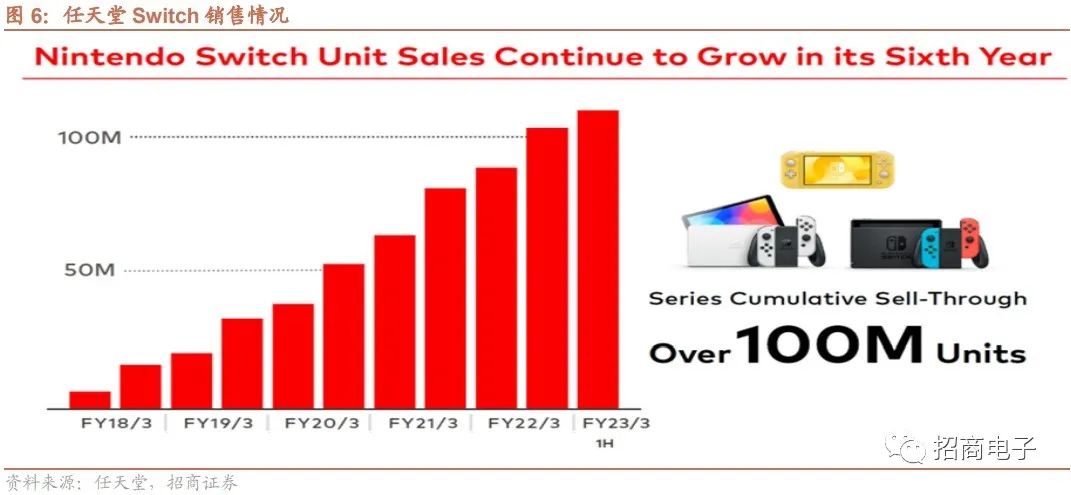

本季度公司对FY23全年业绩预期有所上调,公司预计23财年全年营收1.65万亿日元,此前预期1.6万亿日元,营业利润5000亿日元与此前预期持平,净利润4000亿日元,此前预期3400亿日元。这主要源于目前半导体等零部件的供应正在逐步改善,硬件生产也有复苏趋势,公司通过持续地提前生产和选择适当的运输方式为假期需求做了较充分的备货,此外汇率波动亦是重要因素之一。产品方面,公司考虑到目前为止Switch硬件的生产及销售情况,更新全财年Switch系列和软件产品销量预期分别至1900万台/2.1亿部(此前指引2100万台/2.1亿部),销量分别同比-17.6%/-10.7%。

本文选自微信公众号:“招商电子”作者:鄢凡团队,智通财经编辑:吴佩森。

扫码下载智通APP

扫码下载智通APP