阅文(00772)、易鑫、众安、搜狗同属“T”字辈:一文读懂腾讯(00700)的投资帝国

近日港股最大的焦点莫过于刚上市的阅文集团(00772),两个交易日过后,阅文浑身布满了标签:一手中签率7.72%、冻结资金5265亿元、公开发售超购624.95倍、暗盘大涨63%……在坐稳活跃度头把交椅之余,公司市值已逼近千亿,眼看一支具有划时代意义的明星股冉冉升起。

众安后面是阅文,阅文后面是易鑫,在港股本轮造星运动的背后,腾讯(00700)功不可没。阅文之后,即将上市的易鑫集团(02858)势必遭到类似的疯抢,“股东之一是腾讯”已成为部分投资者最好的抢筹理由。

不放回过头来看看腾讯,就像阿里之于软银,造富运动背后的最大受益者,肯定是大股东们。再加上搜狗将于美国时间11月9日登陆纳斯达克,相信腾讯的股权投资已闻到了丰收的麦香。

腾讯确实也没闲着。9日盘中,腾讯最高曾见398.6港元,创下历史新高,总市值一度达到4817亿美元,超越阿里巴巴再度登顶亚洲一哥。在此高位下,投资者患有恐高症在所难免,这一波投资收益确实有些出乎意料。

买入腾讯的理由说起来也简单,安全边际非常大,价值似乎看不到尽头。以流量数据来说,2016年,微信月活跃8.893亿户,QQ月活跃用户8.685亿户,而收费增值服务注册用户仅1.102亿,流量可开发的空间巨大。目前腾讯的主要收入来自于游戏业务,这部分业务收入占比总收入50%以上的份额。

不过,以往对腾讯的分析主要集中在其业务增长潜力上,包括微信用户、QQ用户以及游戏爆款业务带来的收入增量,但却忽略了该公司还有一个非常强大的收益来源——投资收益,旗下公司接连IPO,想必市场对腾讯将有新的认识。

高超的私募投资能力

腾讯可谓私募股权投资专家,以今年已经上市的众安在线和阅文以及即将上市的易鑫和搜狗为例,我们来看看腾讯的私募投资获利到底有多疯狂。

众安在线:2013年三马(马化腾、马明哲和马云)成立众安在线保险公司,其中腾讯出资1.5亿元,上市前持股比例12.09%,2017年9月27日众安登陆港股市场,截止上一个交易日腾讯持股市值达138.25亿港元,以0.85的汇率兑换人民币为117.5亿元,腾讯投资赚了77倍,平均每年赚超19倍。

阅文集团:2014年腾讯以50亿元收购盛大文学,上市前持股比例65.4%,2017年11月8日阅文登陆港股市场,截止上一个交易日腾讯持股市值达616.53亿港元,兑换成人民币为524亿元,腾讯投资赚了9.5倍,平均每年赚超3倍。

易鑫集团和搜狗:腾讯通过易鑫2015年的A轮、2016年的B轮以及2017年的C轮共投入3.5亿美元,上市前持股比例为33%,易鑫将在2017年11月16日上市,目前IPO的公开发售部分超过160倍超额认购,而2013年腾讯向搜狗投资4.48亿美元,上市前腾讯持股43.7%,搜狗将在美国时间11月9日在纽交所挂牌交易。

实际上,腾讯在投资易鑫和搜狗的收益上,虽然不能够具体量化,但大概还是可以测算的,比如市场认可易鑫估值为50亿美元,搜狗为60亿美元,不过上市后具体市值将不止这个数,若以50%的估值溢价算,腾讯在上述两家公司赚均超25倍。

那么腾讯这些投资对该公司的财务状况以及业绩到底有多大影响呢?

可供出售资产收益或将翻倍

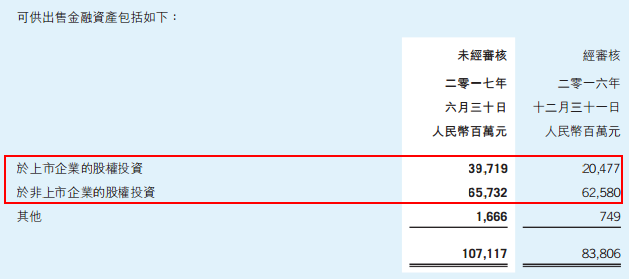

2017年腾讯投资了很多家公司,包括再次投资游戏业务的Supercell,合计86亿美元,股权上升至84.3%,再次入股特斯拉,合计17.78亿美元,股权上升至5%等。在2016年度腾讯的上市股权和非上市股权投资合计183.34亿元,其中非上市股权投资达110.57亿元,主要投资于美国和中国的非上市企业,大部分分布在A及B轮的融资。

图片来源:腾讯控股2017年中报

值得注意的是,不管是上市股权投资还是非上市股权投资,均列入可供出售的资产项目,智通财经APP了解到,2017年上半年,腾讯的可供出售资产价值为1071.17亿元,同比增长27.8%,其中上市企业的股权投资为397.19亿元,同比增长达94%,特斯拉的贡献可不小。

实际上,腾讯的可供出售资产上市股权部分的增值主要由于第一级资产的增长,该第一级资产为流动性非常强的可看到价格的上市企业,第二级为看不到价格,利用估值工具估值的非上市企业,第三级为不可观察的非上市企业。

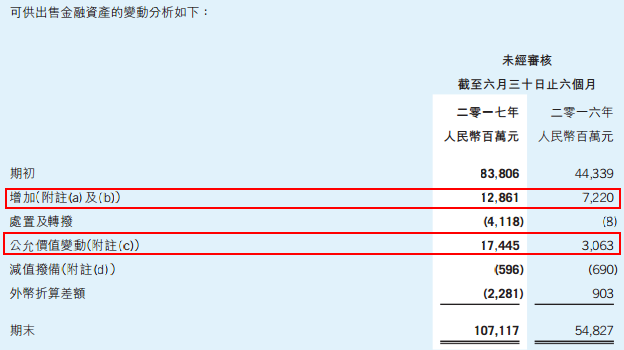

2017年上半年,腾讯的可供出售资产部分增加的投资为128.61亿元,增加的投资同比增长78%,其中投资于美国和中国的上市和非上市企业共46.7亿元。腾讯的可供出售项目收益为174.16亿元,同比增长423.6%,该收益占比腾讯收益总额达39.8%,是股东净利润的53.2%。

图片来源:腾讯控股2017年中报

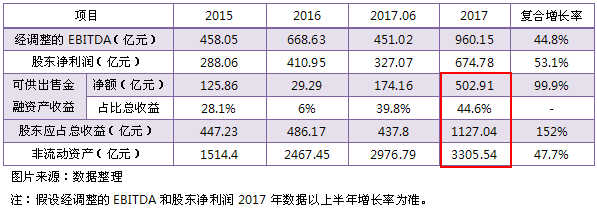

可测算的综合收益增长达152%

在上述可供出售资产收益中并不包括众安在线、阅文以及即将上市的搜狗和易鑫公允价值变动的投资收益,而上述四家公司的溢价收益将透露在2017年度财务账上,到那时腾讯的收益会是怎样的呢?

我们做出了这样的一个表格,实际上,除了上述四家相继上市的企业发生估值巨大变动外,非上市股权项目以及其他上市股权项目变化并不大。若以上市后的涨幅测算市值收益,截止上一个交易日众安在线涨幅30.3%,阅文涨幅89%,易鑫和搜狗以50%涨幅测算,可供出售资产项目将增加328.75亿元,加上上半年的合计收益测算为502.91亿元。

股东收益总额测算为,以股东净利润增长率测算2017年为798.3亿元,加上可供出售资产变动收益328.75亿元,合计为1127.04亿元,可供出售资产收益占比44.6%。腾讯的可供出售资产纳入非流动资产范围,因此在可供出售资产溢价需反应在非流动资产项目上。

综上内容,腾讯不仅拥有创收非常强的,且前景看不见顶部的各项业务部门,同时具备非常强的投资能力,其PE及VC投资收益在国内算是排的上数一数二的了,随着众安、阅文、易鑫以及搜狗相继上市,对该公司的总收益将产生巨大影响,测算2017年极有可能超过千亿元的收益,复合增长率将达到152%。

腾讯的非上市股权投资区域主要在中国地区和美国地区,集中在A、B轮融资的企业,未来这些非上市股权项目的投资不排除有上市的可能,从而带动该公司投资收益的高增长。如此一来,你认为腾讯的估值现在还高吗?

扫码下载智通APP

扫码下载智通APP