招银国际:港股或调整至年底,投资者可趁低吸纳领袖股

本文来自招银国际研报,作者苏沛丰。

恒指于11 月底冲破3 万点,但未能企稳,现已由高位回调1000 点,主要原因包括香港银行同业拆息大幅上升,及北水南下预期减弱,因有报道指内地暂缓审批投资于港股的基金。

A股风险多,H股受拖累。A股接连受多个负面消息打击,包括大量限售股即将解禁、官媒批评贵州茅台股价升幅过急、规管网络贷款/现金贷、十年期国债孳息升破4 厘、忧虑年底出现钱荒等等。综合而言,主要是担忧市场资金变得紧张。A股疲弱, H股亦可能受拖累而跑输恒指。

成交未亢奋,恒指未见顶。港股近日的下跌,相信是健康调整。成交量为其中一个参考指标。每次牛市见顶,成交必定大升。今年以来,港股成交额稳步趋升,由第一季日均732 亿港元,升至11 月份之1192 亿,但无论从成交额(远低于2015 年4 月见顶时之1981 亿)或环比增幅(11 月较10 月只增加25%)看,只反映投资者是日益乐观,却远远未到亢奋地步。

制造业胜预期,新旧经济板块轮动。港股这轮回调,以科网等新经济股跌幅较深,旧经济股抗跌力却较强,预料未来一两周此趋势持续,因为中国11 月官方制造业PMI 胜预期,加上美国科网股转弱,料市场部份资金从今年累积庞大升幅的新经济股转投落后的旧经济股。

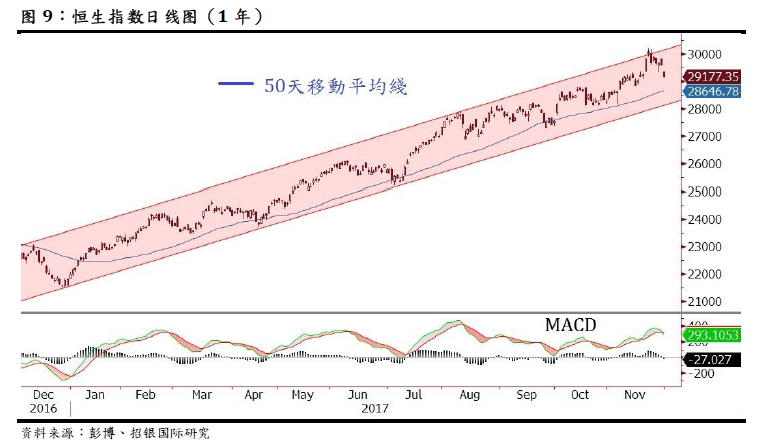

技术分析:恒指下试28800。恒指今年于上升通道运行,早前升穿3 万点,同时升穿通道顶部,明显超买,现已回调1000 点,但MACD 线刚刚跌穿讯号线,发出沽出讯号,料短线未见底,须下试10月中高位及50天平均线约28800。中线只要守住上升通道底部约28200,便可延续升势。

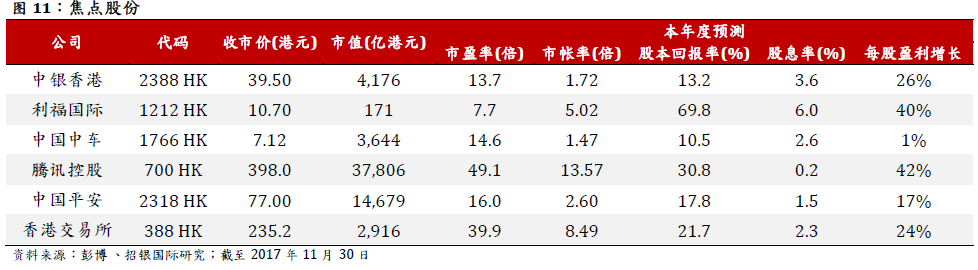

投资策略:港股的调整料延续至12月初,但相信是健康调整,投资者将把握机会趁低吸纳,待月中联储局议息后,港元拆息有机会回落,届时港股可望重拾上升动力。鉴于港元拆息上升,现时策略除了提高现金水平外,亦可买入香港大型银行股。圣诞节消费旺季临近,适逢今年本港零售业复苏,亦看好香港零售股。中资股方面,板块轮动或持续,旧经济股如铁路基建看高一线。若恒指如预期回落至28800甚至28200的支持位,可吸纳今年强势的增长股腾讯(00700)、中国平安(02318),及受惠成交上升的港交所(00388)。

以下为研报原文:

港元拆息上升,港股健康调整

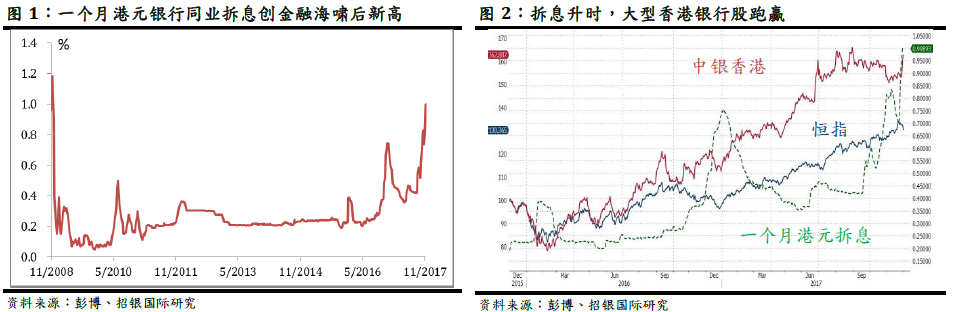

恒指于11 月底冲破3 万点,但未能企稳,现已由高位回调1000

点,原因之一是香港银行同业拆息(HIBOR)大幅上升,一个月拆息于近两个月由0.52%升至1.0%(图1),创2008

年金融海啸后以来新高,惹起香港市场流动资金减少的忧虑。港元拆息上升,与美国加息预期有关。联储局公开市场委员会将于12 月12-13

日议息,几乎肯定加息四分一厘。

港元拆息急升时,港股通常表现较弱,须防联储局议息前,拆息继续向上,拖累港股。不过,香港银行料最快明年才会上调最优惠利率(prime rate),当本月中美国加息后,预期兑现,港元拆息或反而回落。另外值得一提的是,香港大型银行股如中银香港(02388)的股价于拆息上升时倾向跑赢恒指(图2),因为大银行为同业间拆借资金外出的一方,拆息上升可提升相关利息收入。

北水南下预期减弱

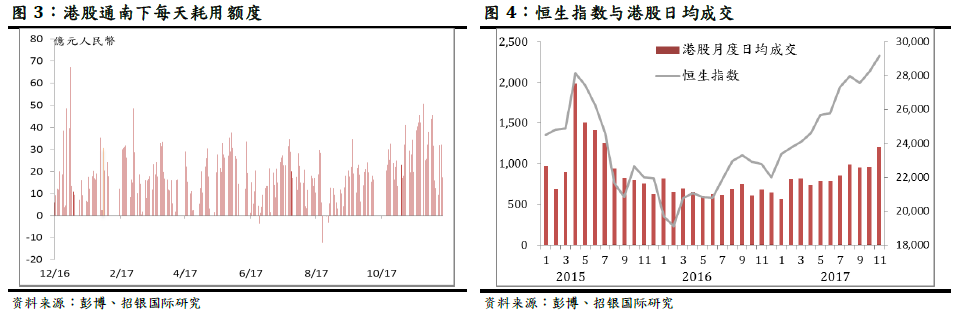

另一个令港股回调的因素,是北水南下预期减弱。11 月26 日,有媒体报道,内地监管机构对

“投资于港股比例不低于非现金资产80%的基金暂时延缓审批”。消息传出后,恒指连跌四日,累跌689

点,而通过港股通南下的资金亦有回落之势,该四天日均耗用额度22.7 亿元人民币,较之前一个月的日均32.7

亿元减少(图3)。多只有较多内地投资者持货的港股(参考通过港股通持股占已发行股份百分比)过去几日急跌,相信是受到北水沽货拖累,预期此类港股通持股比率较高的股份,短期内股价会趋向波动。

港股于11 月底的下跌,是健康调整抑或牛市已见顶?我们相信是前者。成交量为其中一个参考指标。恒指今年累涨逾三成,若由2016 年初低位计,更累升逾六成,无疑是处于牛市,而每次牛市见顶,成交必定大幅上升。港股最近一次见顶,是2015 年4 月,当月大市日均成交达1,981 亿港元,较3 月份飙升1.2 倍。恒指同月于28,589 见顶,其后十个月最多跌一万点。今年以来,港股成交额稳步趋升,由第一季日均732 亿港元,升至11 月份之1,192 亿(图4),但无论从成交额(远低于2015 年4 月水准)或环比增幅(11 月较10 月增加25%)看,只反映投资者是日益乐观,却远远未到亢奋地步。

A股风险多,H股受拖累

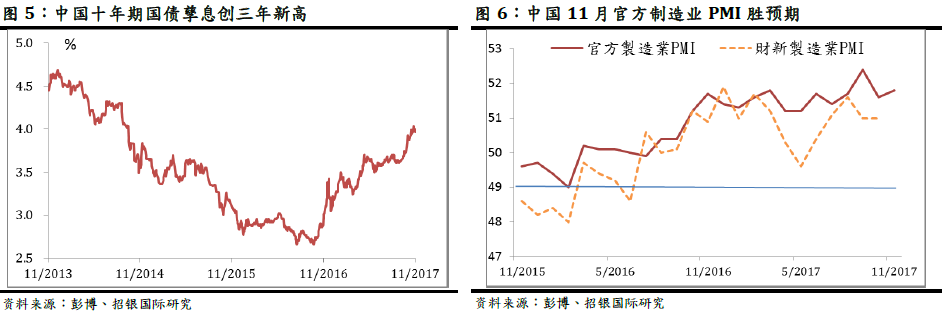

港股健康调整之际,A股表现更弱,接连受多个负面消息打击,包括大量限售股即将解禁、官媒批评贵州茅台股价升幅过急、规管网络贷款/现金贷、十年期国债孳息升破4

厘、忧虑年底出现钱荒等等。综合而言,主要是担忧市场资金变得紧张,这反映于国债孳息上升。其实国债孳息率过去一年反复上升,由2.68 厘起步,近期升势转急,并升穿4

厘心理关口,创三年新高(图5),触发部份投资者忧虑,并引起金融去杠杆加快或货币政策偏紧的猜测。短期而言,A 股仍将受种种负面因素影响,H

股亦可能受拖累而跑输恒指。

中国制造业胜预期,新旧经济板块轮动

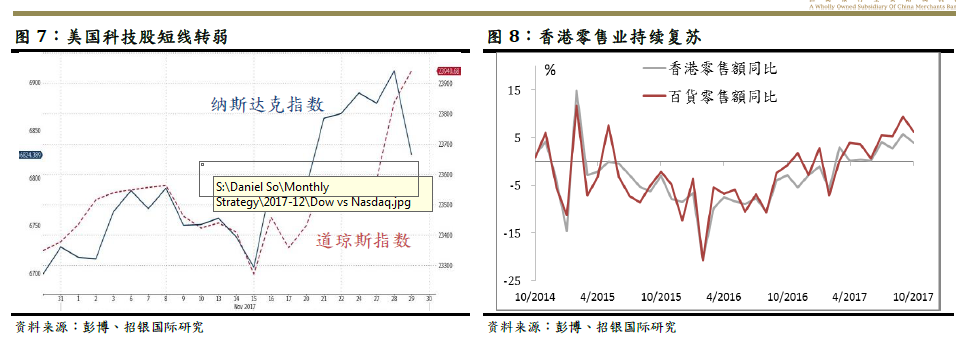

港股这轮回调,以科网等新经济股跌幅较深,旧经济股抗跌力却较强,水泥、钢铁股更逆市上升,预料未来一两周此趋势持续,因为

1)美国科网股转弱,当金融股带领道琼斯工业平均指数创新高,纳斯达克指数却下挫(图7),2) 中国11 月官方制造业PMI 胜预期,同比升0.2

点至51.8,市场原预期跌至51.4(图6),料会令市场部份资金从今年累积庞大升幅的新经济股转投落后的旧经济股。

香港零售复苏加快

香港零售业经过2015 及2016

年的低潮后,今年明显复苏,零售销售金额同比重回正轨,且增速加快,主要受内地访港旅客回升及人民币兑港元升值推动,而本港失业率低及股市上升,造成财富效应,亦有利消费回升。最新公布的10

月份总体零售额同比升3.9%,其中百货业零售额同比升6.2%。

恒指下试28800

恒生指数今年于上升通道运行,早前升穿3 万点,同时升穿通道顶部,明显超买,现已回调1000 点,但MACD

线刚刚跌穿讯号线,发出沽出讯号,料短线未见底,须下试10 月中高位及50 天平均线约28,800。今年曾有三次较深回调,都于50

天平均线获支持。中线只要守住通道底部约28200,便可延续升势。

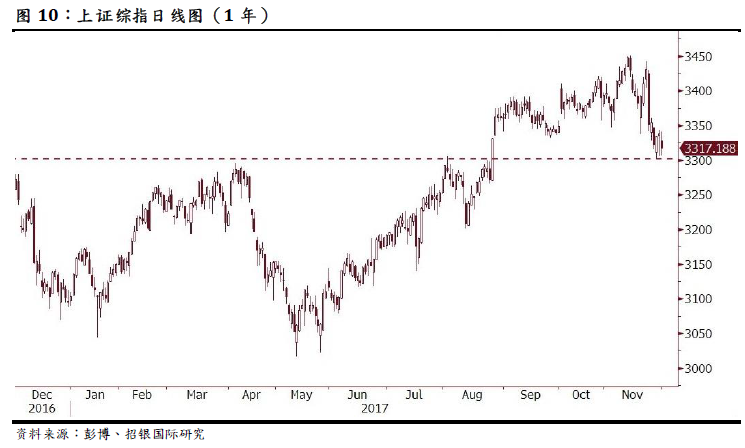

上证3300争持

上证综指今年落后恒生指数、国企指数及沪深300 指数,下半年已见升势加快,但11 月中高见3,450

后回调,后抽至前浪顶3,300,此水平为重要支持。

投资策略及焦点股份

12月料先跌后升

港股于11 月底的调整,料延续至12 月初,但相信是健康调整,投资者将把握机会趁低吸纳,待月中联储局议息后,港元拆息有机会回落,届时港股可望重拾上升动力。鉴于港元拆息上升,现时策略除了提高现金水平外,亦可买入香港大型银行股。另外,圣诞节消费旺季临近,适逢今年本港零售业复苏,亦看好香港零售股。中资股方面,板块轮动或持续,旧经济股如铁路基建看高一线。

若恒指如预期回落至28,800 甚至28,200 的支持位,可吸纳今年强势的增长股腾讯(00700)及中国平安(02318)。估计恒指中线维持反复向上,此两大强势蓝筹势将带领恒指向上。另外,港股大市成交于11 月明显上升,最直接受惠的港交所(388 HK)亦值得趁低吸纳。

焦点板块

香港银行:香港大型银行为同业间拆借资金外出的一方,受惠近期港元拆息上升。中银香港(2388 HK)经港股通被持股占已发行股份百分比仅0.33%,无惧北水流走令股价急跌。

香港零售:香港零售业今年复苏,其中百货零售同比增长更胜整体零售增幅,加上12 月为圣诞消费旺季,有利百货股之气氛。利福国际(1212 HK)主要在香港经营两间“SOGO 崇光” 品牌百货公司,分别位于铜锣湾的自有物业及于尖沙咀的喜来登酒店以租约方式经营。铜锣湾崇光包括超市的数个楼层之翻新工程已大致完成,下半年可带动人流及消费。市场预料公司全年盈利增长近40%,预测市盈率7.7 倍,股息率6.0%。

铁路基建:2011 年的温州动车事故,令 2011 至 2013 年的年度铁路固定资产投资额下降,直至2014 年起才回复至事故前的水平。由于铁路项目建设一般需要五年或以上,2011 年开始的投资下滑导致 2016-2017 年的新线投运大幅下降。低潮过后,投产新线预期将于未来三年加速释放,相信有利处于中至后周期的设备供应商将,包括中国中车(1766 HK)。

强势大蓝筹:科网股短期出现获利回吐,但盈利前景仍然强劲,股价回调将是买入机会。行业特色及发展趋势令强者愈强,首选龙头腾讯(00700)。内险企业的投资组合主要投放于定息产品,中线受惠内地国债孳息。内险股投资受益受惠国债孳息上升,其中中国平安(02318)为互联网金融的先行者之一,未来亦有分拆子公司独立上司的憧憬,增长概念胜同业。港交所(00388)股价今年首十个月跑输恒指,但11 月大市成交明显上升,港交所有条件追落后。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP