2024的风向,隐藏在这个“时代大贝塔”里

每每到季末的重大时间节点,公募基金的重大持仓又会被拎出来翻来覆去的炒。

虽然基金经理的选股能力一直被各种调侃,但不可否认的是,公募基金的动向,代表的是机构们在这个市场的选美标准。

或者说,你可以质疑他们的操守,但真的不能说他们菜,尤其是这么一个群体的选择出奇的一致的时候。

单独的个人,甚至于一整个群体,在面对时代大浪时,其实是很渺小的。这么说很宏大叙事,但是每个人都不是生活在真空里的。

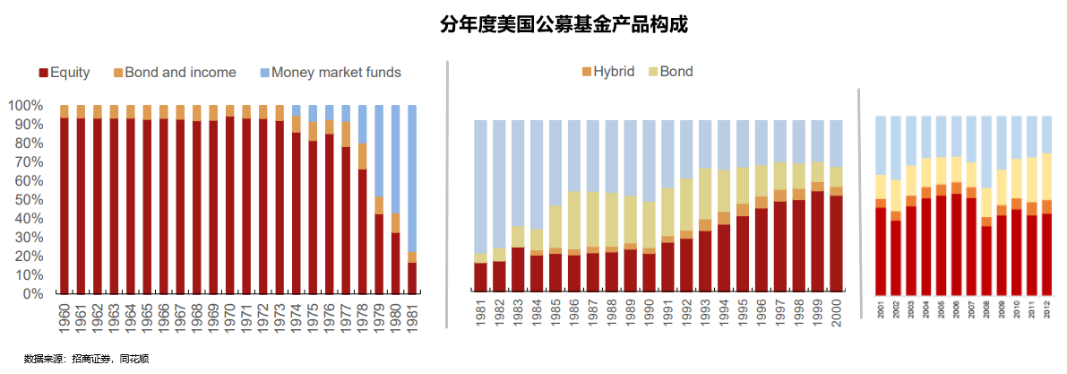

这张图是从招商证券《鉴往知来:中美公募基金市场发展对比》这篇报告中摘下来的,顶部浅色的是货币型基金,底部深红色的是股票型基金。

从美国市场的情况看,上个世纪70年代以前,公募基金市场股票是绝对的主流,占到90%以上,从1974年开始,货币基金的占比逐年提升,一直到1981年见顶,占比接近80%,随后股票型基金逐渐收复失地,这个趋势持续到2000年,再往后各类产品占比基本稳定,一直到2015年,股票型基金占比接近50%。跟我们的现在的情况很像。

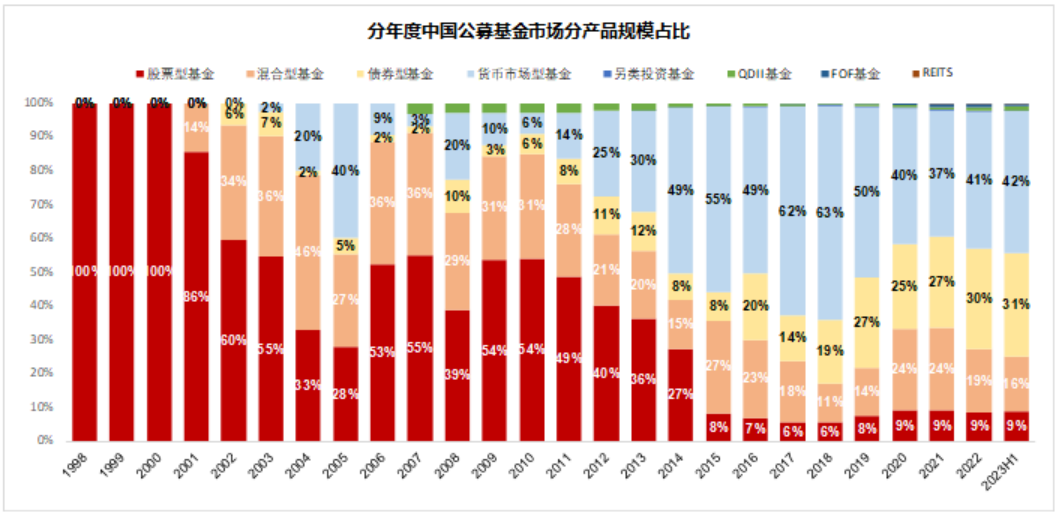

你看,我们也是一开始股票型基金是绝对主流,从2008年开始,货币型基金占比逐年提升,2018年最高到了63%,最近几年股票型基金占比被压缩到了不到10%,下一步就该复制美国的经验,股票型占比要提升了。举一反一,照猫画虎谁都会,难的是知其所以然,我们也只能尽可能的复原当时的环境。

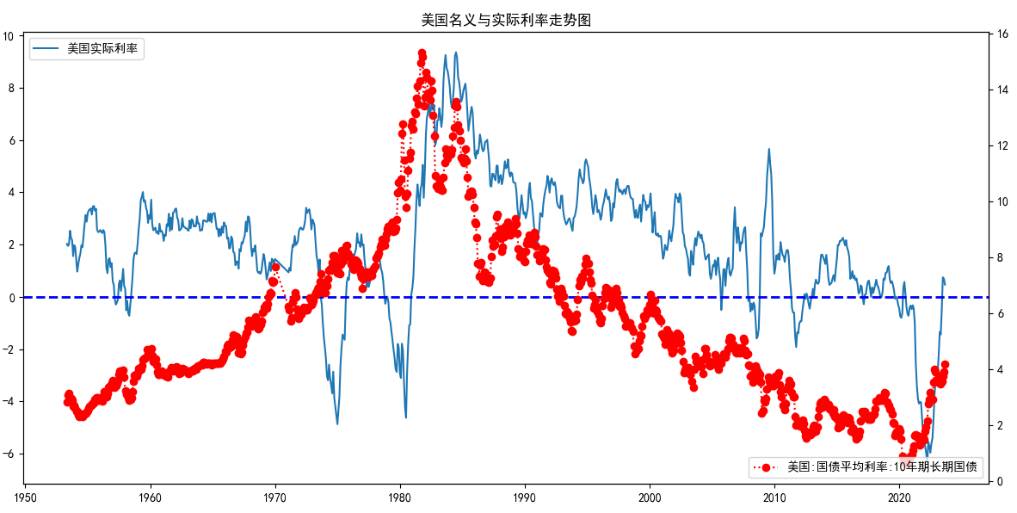

上个世纪70年代,美国货币基金大跃进,有自身产品的原因,但更多的是跟美国国债利率大幅提升有关。整个70年代,美国10年期国债利率高点的时候接近16%,这个利率的结果就是寸草不生,整个六七十年代这20年,美国股市基本没怎么涨,这也是我们常说的通胀无牛市的经典历史案例。在这种情况下,权益确实很难跑赢作为流动性工具的货币基金。

但是从1981年开始,美国股市一下子开启了持续20年的牛市,道琼斯工业指数从不到1000点飙到接近10000点,自然股票型基金占比也逐年提升,从2000年开始,美国股市又是连续10年的横盘,所以股票型基金占比基本稳定。所以你看,哪有什么阿尔法,岁月静好的原因都源自于时代的大贝塔。如果你研究公募市场,股票型基金占比想要提升的前提只有一个,那就是上证指数至少不能老去打3000点保卫战。

二 公募基金的江湖

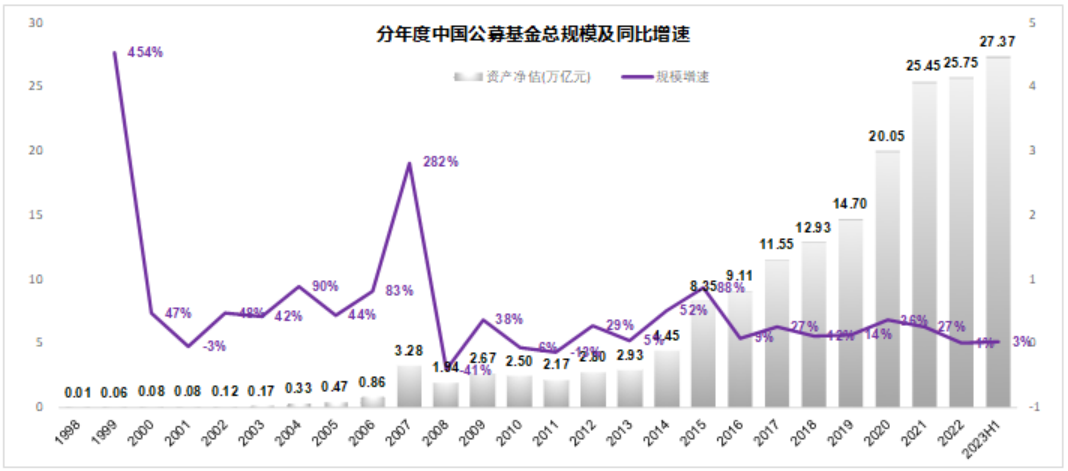

2023上半年,中国公募管理资产净值达到27.37万亿,超过银行理财子公司成为市场第一大资管机构。原因我们看现在的大环境就知道了,不是公募增长太快,而是银行理财掉队了。

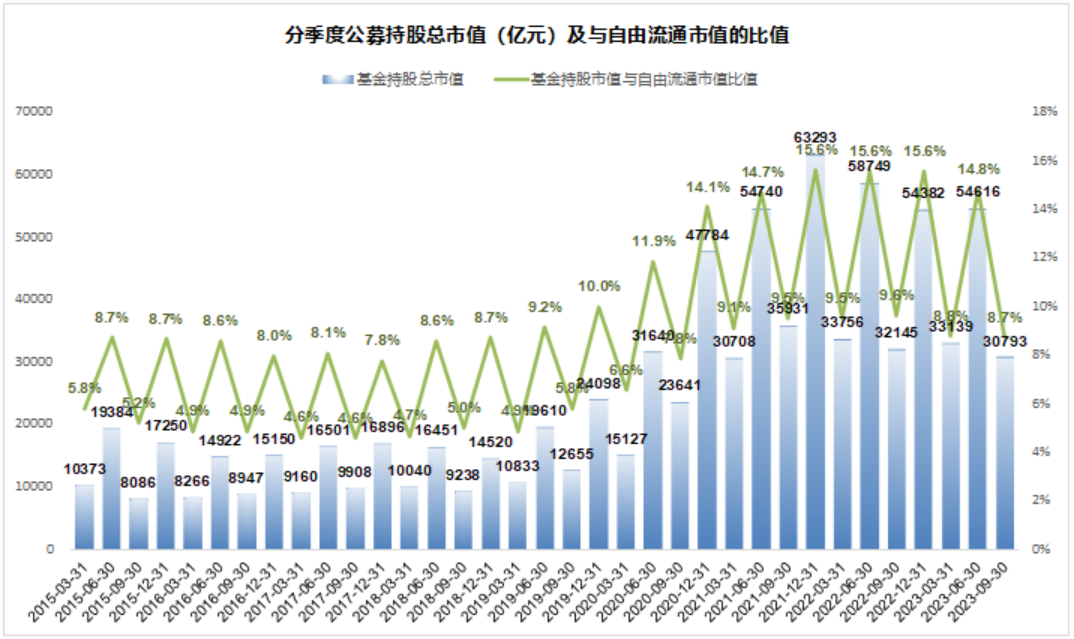

求仁得仁,A股市场一直希望的机构化,其实是一直在缓慢推进的。从2015年一直到2018年,公募基金持仓占全部A股自由流通市值的比值,一直都在8%左右。从2018年开始,占比逐年提升,目前基本维持在15%上下。如果市场没有特别大的改变,这个比例可能会一直稳定下去。补充一点,如上图,我们的数据呈现锯齿状,这是由于公募基金的披露问题造成的。

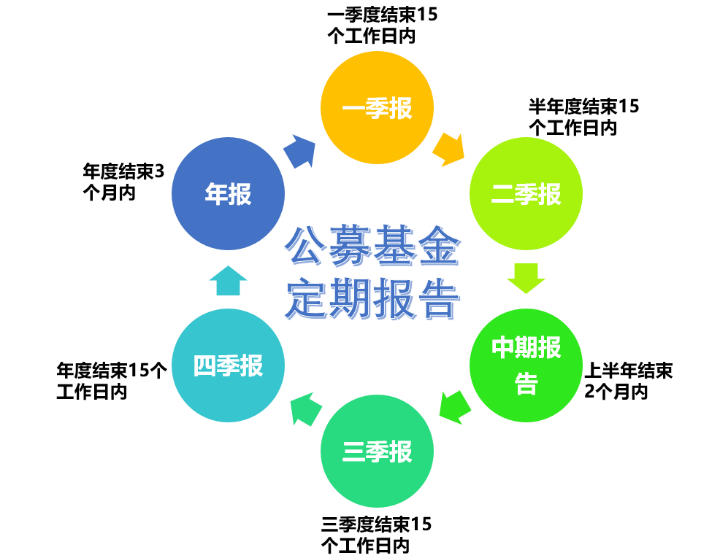

公募基金跟上市公司一样,都有定期报告。与上市公司相比,公募多出来一个二季报和四季报。根据证监会第158号令《公开募集证券投资基金信息披露管理办法》,季度报告在季度结束后的15个工作日内提供,中期报告也就是我们常说的中报在上半年结束之后2个月内提供,年报则在年度结束3个月内提供。对于我们研究数据来说,定期报告之间最大的区别就在于,季度报告只公布季度末前10大持仓,而中期报告和年度报告,则会公布期末时点的所有持仓,所以就出现了一季报和三季报持仓数额的悬崖式下降,因为统计的口径不同。公募基金行业其实是一个非常独特的大资管品类。每当市场大涨大跌,基金经理们都会被拉出来游街,或被鞭尸,要么就是被带上小红花,一日看尽长安花。在整个金融行业中,公募算是被监管最严的品类了,没有之一。并不是因为最重要,而是这个行业根本就不属于典型的金融。

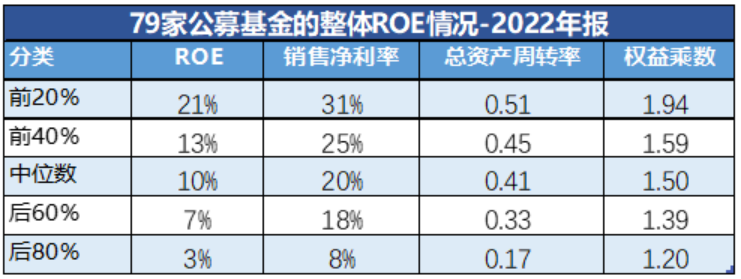

我们现在总共有160多家持牌的公募基金,根据已经公开的79家公司的财报看,公募基金更像制造业,跟金融行业差别很大。

资管这个行业,核心是高杠杆,简单的理解就是拿别人的钱干自己的事,中间收一道手续费。比如中信证券2022年报权益乘数为5.60,总资产周转率仅为0.05,工商银行这两个数字分别为11.07和0.02,中国人保6.55和0.43。这三家公司分别是证券公司、银行和保险公司的代表,他们共同的特征就是高权益乘数,也就是高杠杆。公募基金的权益乘数不高,中位数只有1.5,总资产周转率0.41,这两个指标跟A股制造业情况基本一致,公募基金比制造业好的一点是销售净利率略高,中位数都有20%,而A股制造业销售净利率超过20%的企业不到10%。金融行业执业需要牌照,拥有牌照就可以合理合法的放杠杆,这是牌照价值的来源。虽然公募基金目前数量也不多,但公募基金牌照大概是最不值钱的,因为从财务指标上看,这行业卷的跟制造业一样。当然,公募牌照不值钱跟从业人员的收入分布,是两码事。任何行业都存在二八现象,20%的人拿到了行业80%的收入,公募基金行业可能更加极端,比如兰兰、坤坤、蔡狗们。

三 公募行业配置的变迁

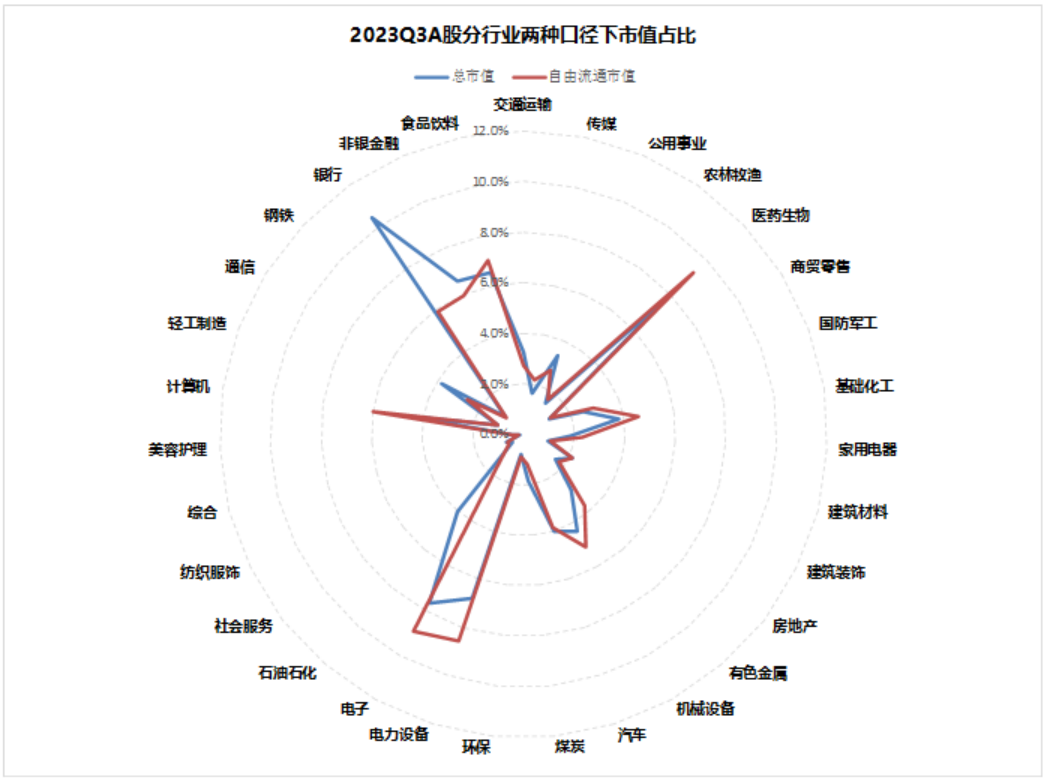

宁折不弯,不做墙头草,是古典文化中对做人的要求,研究公募持仓则不然,就是专业研究墙头草。公募持仓,就是墙头草,风往哪个方向吹,草就往哪个方向倒。草现在倒的方向,并不意味着风还会继续沿着这个方向吹下去,他只是告诉你现在风的方向。行业配置是公募持仓的核心。因为规模所限,而不得不坚持长期价值投资的代表,公募持仓的长期收益来源,就是行业配置。行业配置其实是有很大迷惑性的,因为A股的市值、自由流通市值,还有公募的持仓市值,是完全不同的三个概念。我举一个简单的例子你就明白了。宇宙第一大行工商银行,截至11月24日收盘价是4.80元,总股本3564亿,这两个数一乘,得到的市值是17107亿,这是总市值的概念。问题就是,在这些总股本里面,绝大部分都是不会在市场上交易的,比如中央汇金,持有1237亿股,财政部持有1110亿股。市场上能够流通的股本数,就只有339亿股,占到总股本的10%不到,这就意味着,工商银行虽然总市值超过1.7万亿,但实际在市场上流通的市值,只有1600亿出头。不仅仅是这一点,这个市场上最有影响力的指数,都是以自由流通市值为基础设立的,比如沪深300、中证1000、深圳成指、创业板指等等。唯一比较特殊的可能是上证指数,它是以总市值加权为基础的。截至11月24日的数据,A股总市值口径的全部市值是89.27万亿,自由流通市值则是35.69万亿。

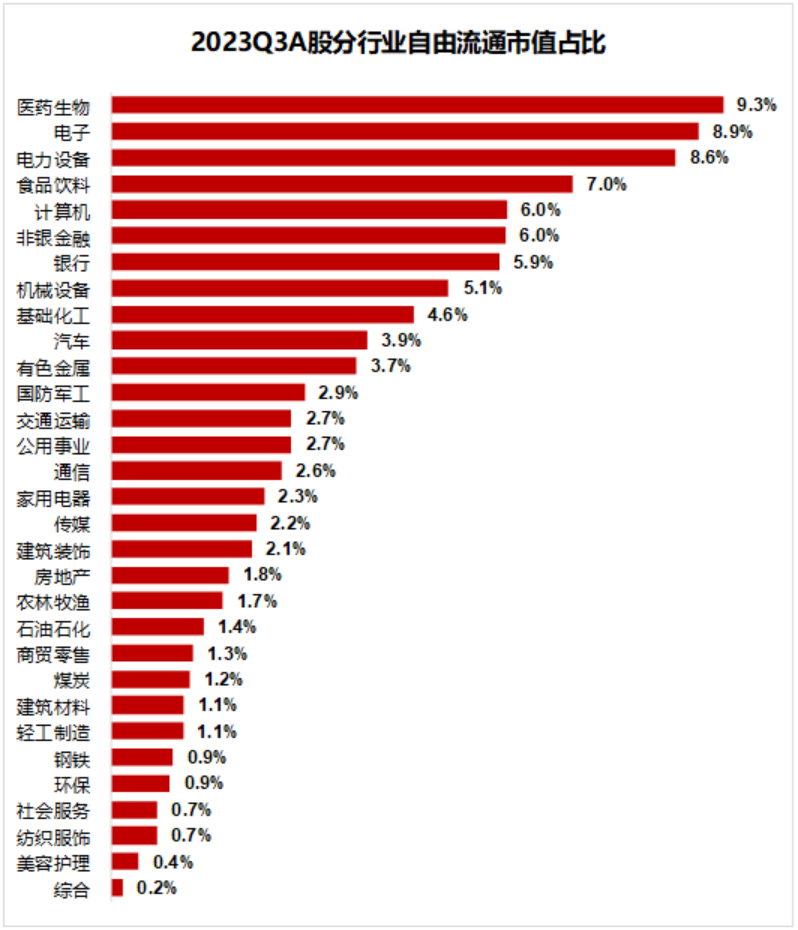

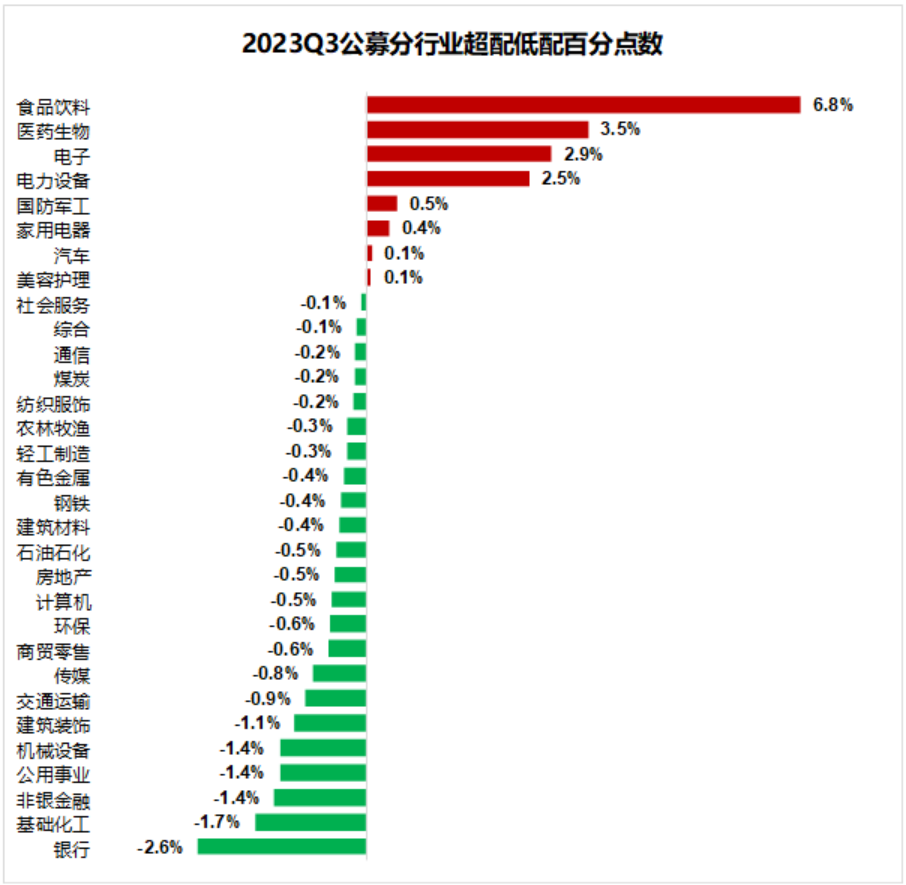

不同的加权方式,影响最大的就是银行业。从2023年3季度末的数据看,全部31个申万行业中,总市值口径下银行占到10.5%,自由流通市值口径下只有5.9%,就是上图左上角那根突兀的刺。

我们用的口径,是自由流通口径,毕竟总市值看上去好,但跟交易关系不大。

从自由流通市值的角度,各个行业之间占比差距并没有想象的那么大,超过8%的有三个行业,医药生物、电子和电力设备,5%-8%的共有5个行业,食品饮料、计算机、非银金融、银行和机械设备。

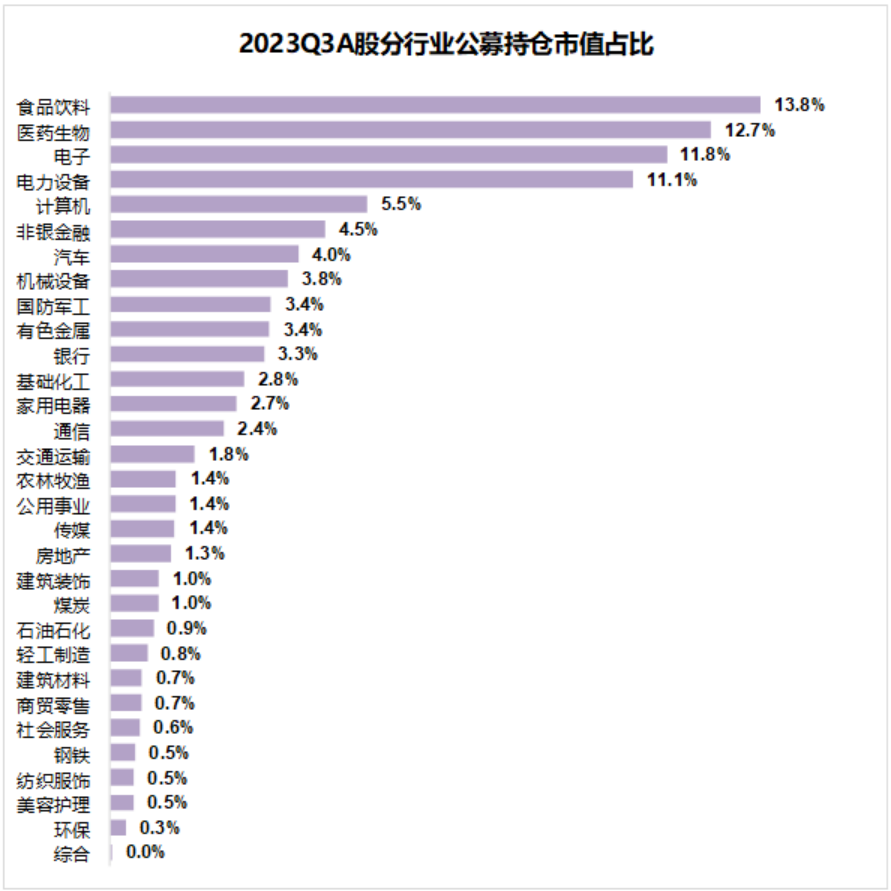

但公募持仓的行业分布显然就非常集中了。食品饮料、医药生物、电子和电力设备,俗称四大显学,每一个行业的持仓都在10%以上,四个行业合计持仓接近50%。

老话说的好,男怕入错行,女怕嫁错郎。现在男女平等了,大家都怕入错行。根据证券业协会的数据,2023年券商分析师的数量已经超过4000,对于排名靠后的这些行业,入行的结果可能就是路越走越窄,因为买方的佣金主要是跟着行业来的。公募的行业配置,简单的说可以用两条原则来总结。一个是巴菲特最推崇的ROE指标,长期来看,股票的收益率基本上等同于长期的ROE。这是大消费投资的基础,因为食品饮料,主要是白酒,还有医药生物行业,都是高ROE行业。

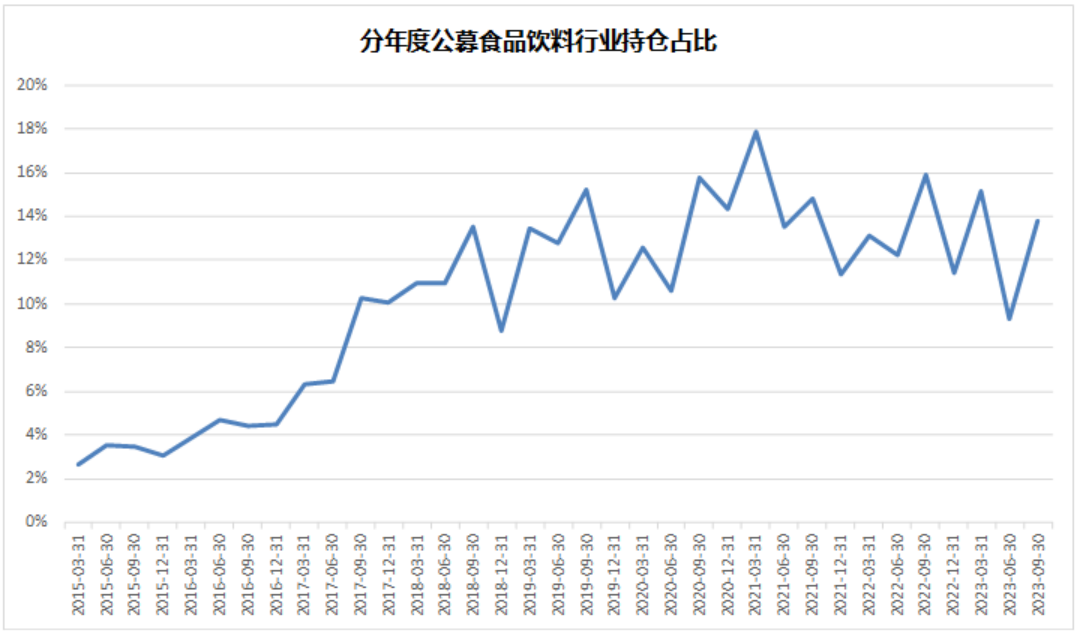

从2017年3季度开始,食品饮料行业在公募持仓中的占比,绝大部分时间都维持在10%以上,最高的时候在2021年1季度接近18%。

白酒之外的食品饮料行业高ROE的来源是渠道,这个行业的渠道需要长期持续的投入,一旦建成之后就有了很强的规模效应,虽然销售净利率水平一般,但资产周转率通常都在1以上,是一般上市公司的一倍以上,综合下来,ROE水平就会比一般企业要高。比如伊利股份、桃李面包都是这么一个路数。作为A股价头之王的白酒,高ROE靠的是销售净利率,比如贵州茅台的销售净利率就接近50个点,五粮液35个点,在A股真的是鹤立鸡群了。如果巴菲特在中国,贵州茅台也会像可口可乐一样,成为他压箱底的重仓股。食品饮料这个行业,看似成长优先,但确实担得起低调奢华有内涵三个词,农夫山泉的钟睒睒,在胡润的百富榜中,已经是第三次中国首富了。

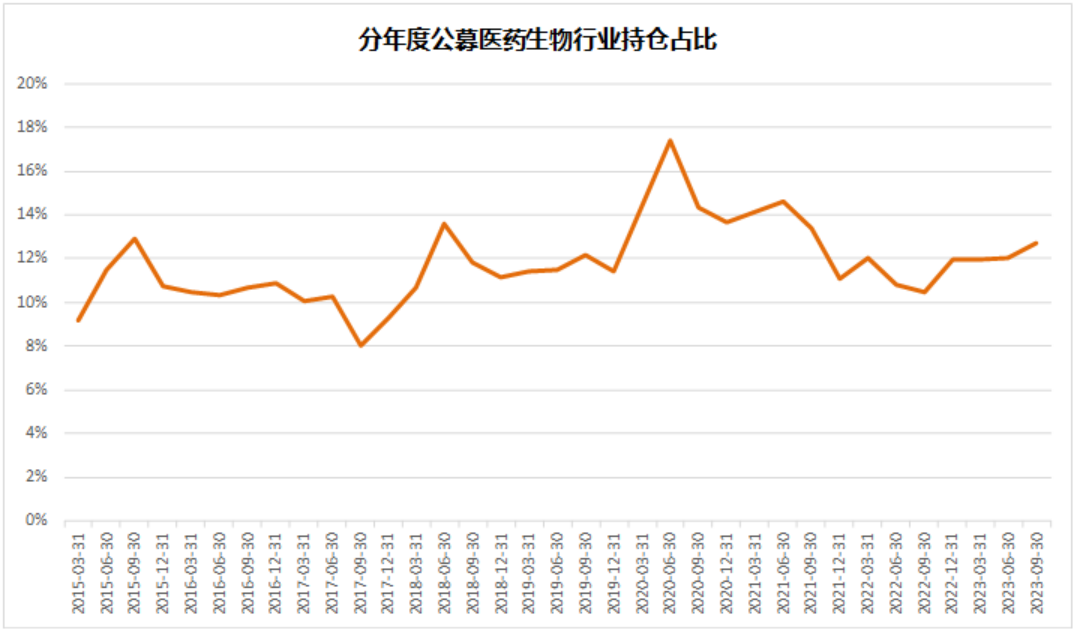

医药生物同样是高ROE行业,跟食品饮料不同的是,这个行业从一开始就是公募的重仓股,哪怕行业有波动,兜兜转转,占比也没有怎么掉到10%以下。

医药生物和食品饮料行业公募占比有一个共同的规律,那就是16%现象,每当行业某个季度的占比超过16%之后,就预示着高点的到来。比如医药生物行业的2020年2季度,食品饮料行业的2021年1季度,都是公募长期配置的高点。医药生物作为公募配置的常青树,其高ROE的来源本质上也是渠道。下游医院就是这个行业独有的渠道,同时也带来了较高的销售净利率。查理·芒格在他的《穷查理宝典》提出了这么一个要求:“举几个例子,说明要是想提高销量,正确的做法是提高价格”。芒格给出了四类答案,其中芒格最喜欢的答案是第四个“提高价格,把额外的利润以非法或者不道德的方式来促进销售,比如说通过贿赂交易经纪人,或者其他对终端消费者有害的做法——例如开放式基金的销售回扣”。在研究周期的那一本《资本回报》书中,也提到了一个“双重代理”的问题,即:“当消费者缺乏了解而主要依赖于中介时,供应商、中介和消费者之间的正常联系会被扭曲。在很多情况下,中介和产品提供者之间的联系发展到了一定程度,在他们之间形成了一种默契的联盟,以利用消费者的无知”。作者对这一种现象给出的总结是:“商业世界中的利益冲突有时对投资者是有利的”。公募行业配置的第二条原则就是追逐成长。这个原则可以用指数基金之父约翰·伯格的理论来总结,股票的长期收益率可以拆分成三个部分:股息率、盈利增长率和市盈率增长率。如果维度再拉长一些,市盈率增长率也会消失,股票的长期收益率就剩下了两个部分,股息率和盈利增长率。大消费终极的追求是股息率,而对于成长股来说,股息可有可无,投资股票就是为了成长。A股典型的成长性行业,就是电子、电力设备,再往前追溯一下,还要加上计算机。大消费的高地上白酒和医药屹立不倒,可成长的阵地上一直是人来人往。

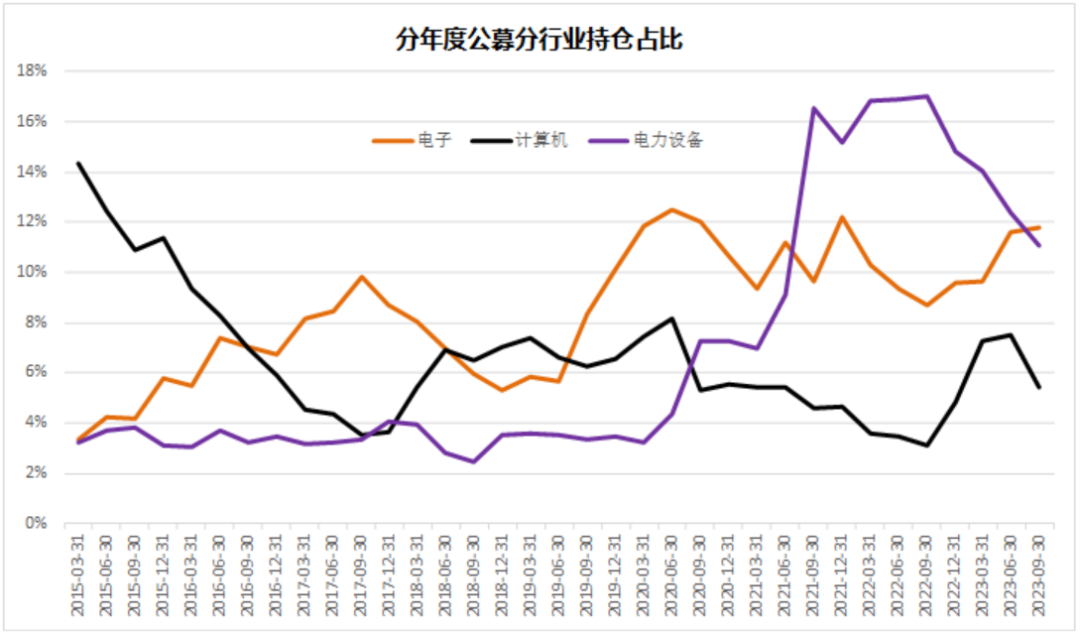

真正的成长一直是非常稀缺的,否则电力设备行业的配置也不会从2020年2季度的4%,仅仅用了一年时间,就拉到了2021年3季度的16%。让我们怀念的2015年大牛市,重点当然是TMT,主要是计算机。当计算机的成长逻辑被证伪的时候,就开始了一路下行,最低点是2017年的下半年,配置占比不到4%。下一次低点出现在2022年的前3个季度,也是掉到了4%以下。计算机这个行业,估值很高,市场热度一直居高不下的原因就是,这行业的饼容易画得又大又圆。这当然不是缺陷,按照梅特卡夫定律,一个网络的价值等于该网络内的节点数的平方,而且该网络的价值与联网的用户数的平方成正比,正是这个定律为计算机行业的估值打开了天花板。2015年以来,虽然公募对计算机行业的配置快速下降,但不可否认的是,在这些年里,关于计算机的新概念此起彼伏,每一个都像要带来一场革命的样子,从元宇宙、区块链、一直到今年的AI。2023年,整个机构圈普遍反思的首要问题就是,为什么错过了年初的AI行情。为此,一些券商比如浙商的策略还专门出了个美股映射跟踪系列,出发点就是看美股现在炒什么,正推A股下一步什么会是热点。从筹码上来看,确实2022年前3个季度,计算机的公募配置占比掉到了4%以下,有反弹的需求。电力设备行业的股票目前处在煎熬中。从2021年3季度开始,连续5个季度,电力设备行业的公募配比基本都横在16%以上,但还是扛不住这个16%的天花板,到了今年3季度,占比已经掉到了11.1%。从基本面的角度看,锂电行业的国际需求就在眼前,光伏行业发电效率还远远没到天花板,氢能刚露个头,这些都是实实在在的东西,问题只是什么时候见底。至于电子,拉长看,电子行业整体的配置比例是提升的,只是从2017年到2019年经历了一个大幅的回撤,由10%掉到了6%以下。2023年3季度的配置占比接近12%,后面继续提升的空间可能不会太大。

跟自由流通市值行业占比相比,公募行业的超配低配比例如上图。四大显学食品饮料、医药生物、电子和电力设备比较突出,剩下的基本都是绿的,连最近几年火爆的汽车,也不过超配了0.1%。从2015年以来公募行业配比的历史看,超过10%的行业,长期很难有超额收益,我们经历了食品饮料和电力设备的大牛市,因为这两个行业都是从不到4%的配置占比,最高冲到了16%以上。电子虽然也经历了公募配置占比的快速提升,但最高占比只超过了12%,至于医药生物,大部分年份配置占比都在10%以上,本身已经很高了,就很难有行业阿尔法,只有指数的大贝塔收益。想要跑赢市场,就必须要在配置占比还不高的行业中寻找,比如汽车、机械设备、基础化工这些上市公司数量众多,但占比却很低的行业。

四 公募配置的重点个股

公募重点配置的个股,是基金经理们选美的结果,他可能不符合你的口味,但却反应这个市场最大多数的人的审美。

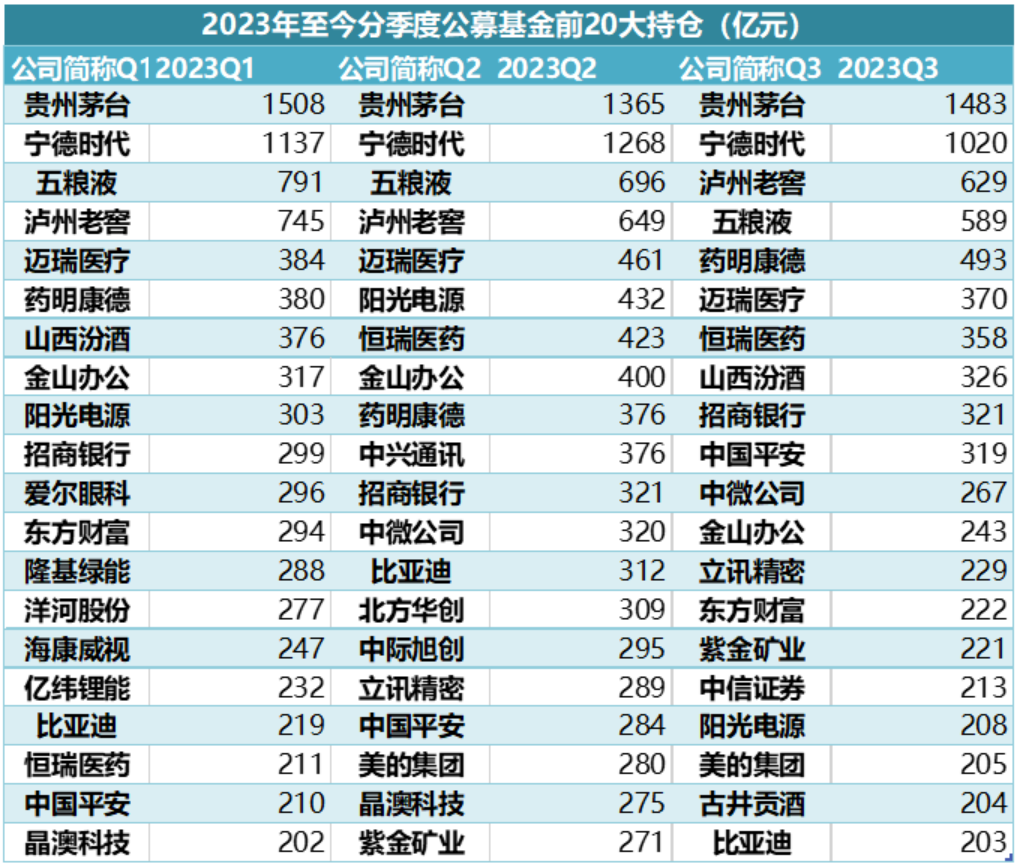

上面这张表,就是年初以来每个季度的公募前20大持仓。在机构投资者的眼里,显然只有喝酒吃药,才能长长久久。前五大持仓中,不变的是茅五泸。

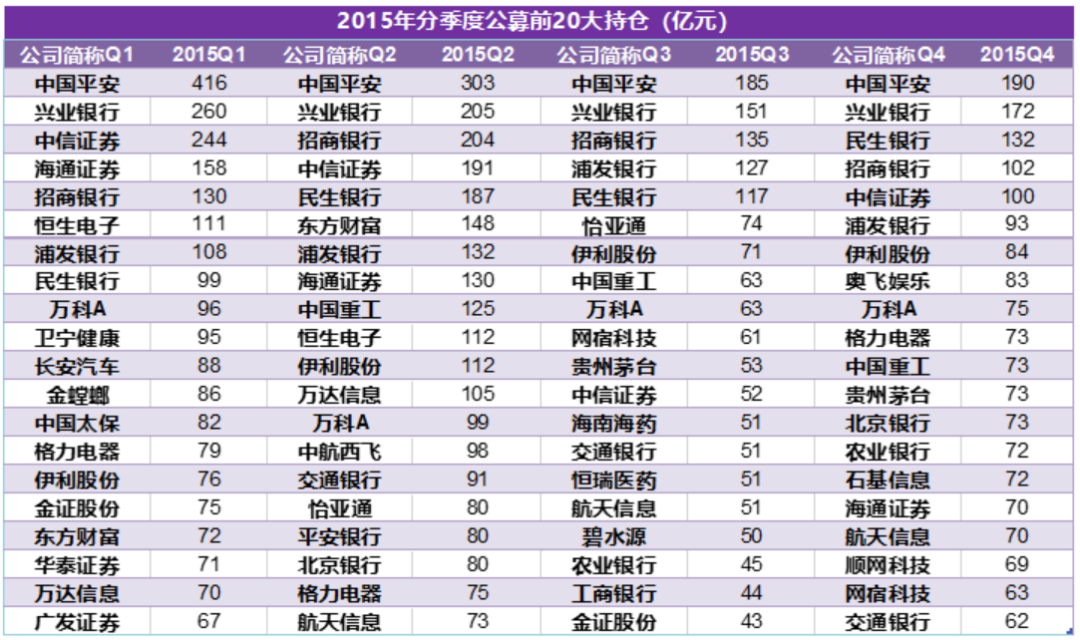

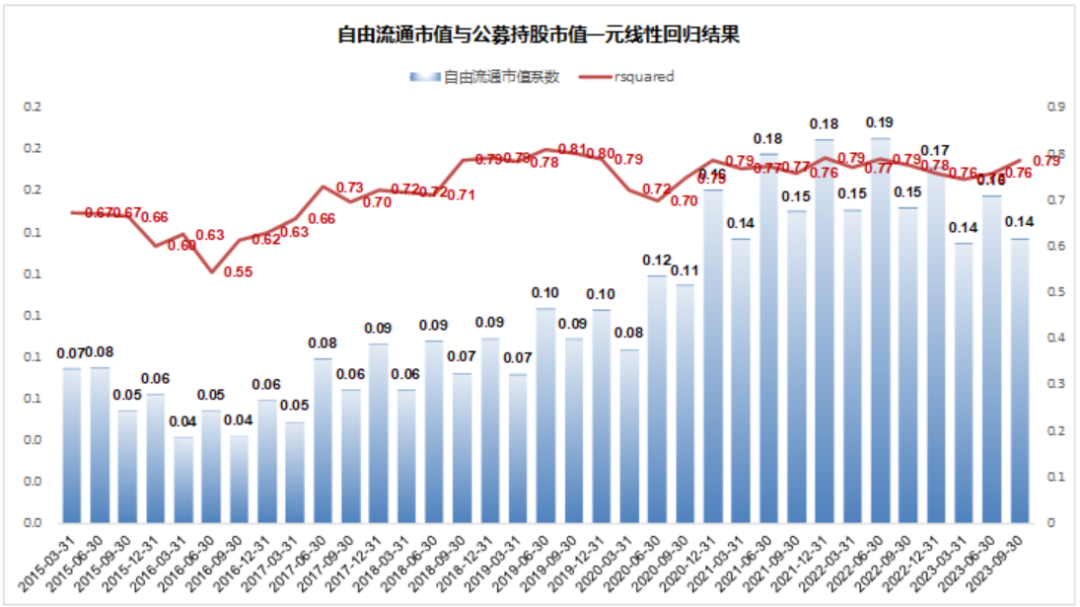

如果我们把2015年公募分季度持仓拉出来跟现在对比一下,那真的是天翻地覆。当时公募的重点持仓,主要是大金融还有计算机,这些重点持仓中的大部分公司,今天都已经走下神坛,泯然众人。我们也有理由相信,再过10年,公募持仓前20大持仓,还是会有颠覆性的变化。没有什么是永恒不变的,唯一不变的是变化本身。一般来说,上市公司的自由流通市值越高,公募的持仓越多,为此我们把2015年至今的季度数据用简单的线性回归做了一个拟合,得到的结果如下图:

从2015年至今,总共有35个季度的数据,我们得出了35个线性回归的方程,从R2的数据来看,基本都在0.6以上,说明回归方程的解释力是足够的。从自由流通市值的系数看,也是呈现逐年提升的趋势,最近的全口径中报和年报数据是在0.15-0.2之间。这个数值代表的意义是,上市公司的自由流通市值每增加100亿,公募配置增加15-20亿元。以往我们看公募季度持仓的时候,非常重要的点是看哪些股票公募超配或者低配的多,判断哪些是白月光,哪些又成了蚊子血。这往往需要我们在Excel上拉一张图,一点一点的找,但是统计学里面已经有比较成熟的算法,这种高配低配的个股,在统计学上被称为极端值,也叫离群点,只要我们把标准化残差大于或者小于4倍标准差的股票找出来就行了。

上面这张表格就是我们拉出来的,3季度公募超配的上市公司清单。公募最爱的,是泸州老窖,1554亿的自由流通市值,公募足足拿了629亿,还有宁德时代,将近5000亿的自由流通市值,其中有1000亿是公募配的。

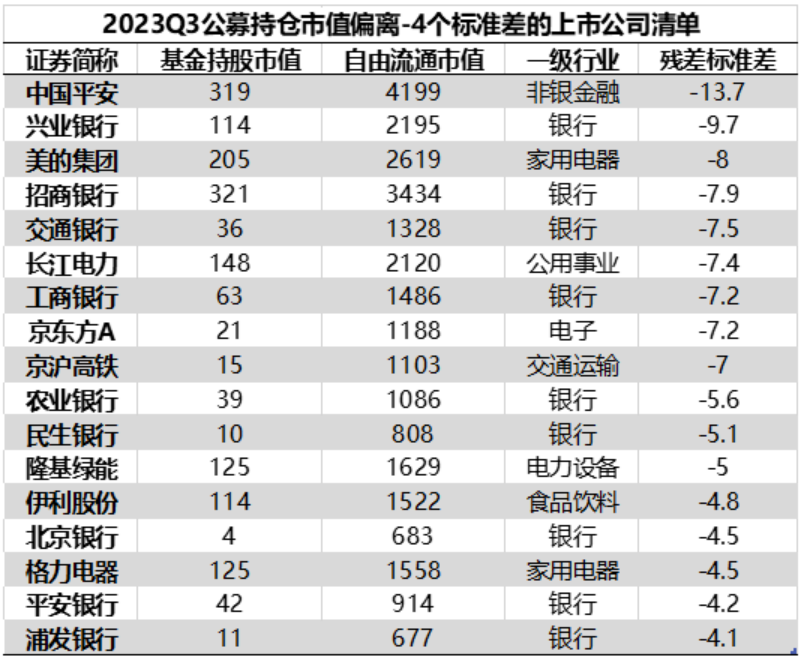

说完公募的白月光,自然就有蚊子血,下面这些,是公募低配的。

如果你想做困境反转,那上面的这些公司是妥妥的备选。比如京东方,1000多亿的自由流通市值,公募持仓只有21亿,隆基绿能稍好,1600亿的自由流通市值,125亿的公募持仓,还有伊利股份,这个食品饮料龙头,其实也到了配置的低点。

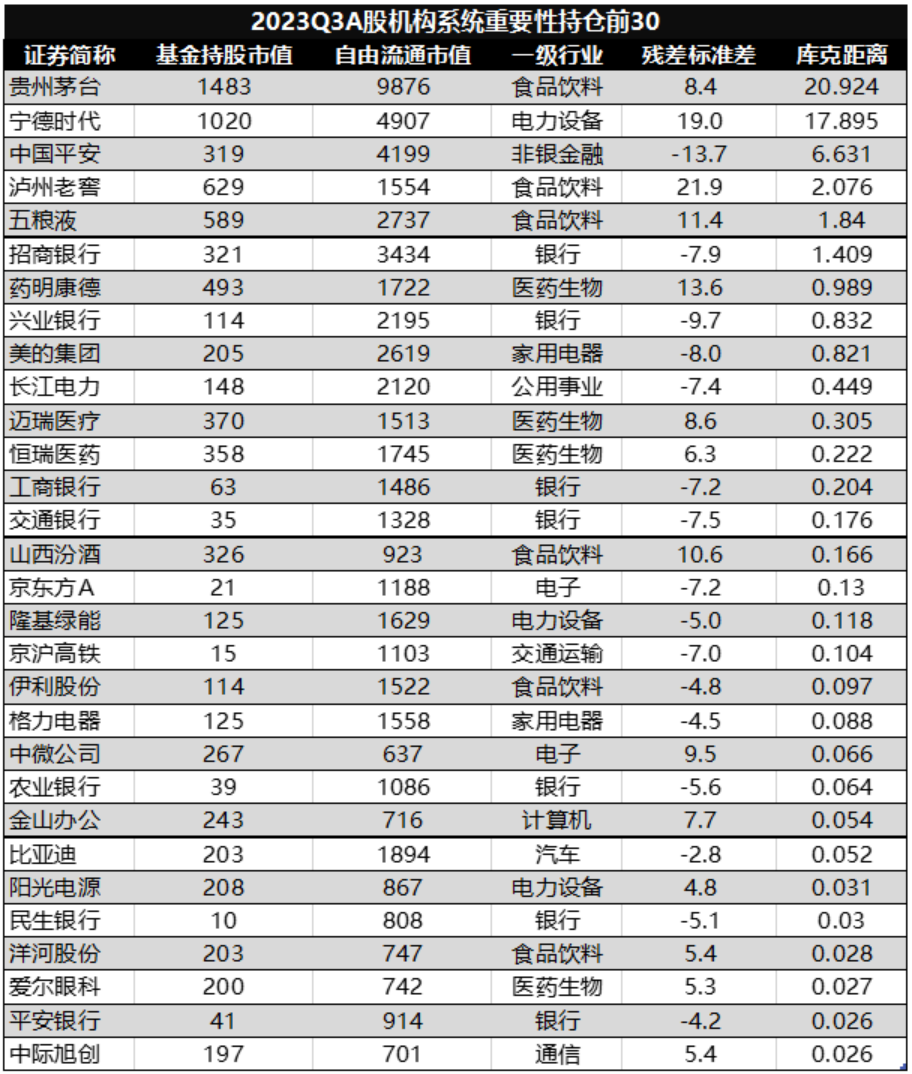

研究员其实大部分都是被圈定行业的,条条框框比较多,但有些公司,无论你被分到哪些行业,都需要有了解,线性回归里面也有一个指标衡量个股的重要性,这就是库克距离,也翻译成柯克距离(Cook distance),反应的是线性回归中的强影响点,也就是重要性高的那些上市公司,好比银行业的系统重要性名单。

上图是我们在库克距离大于临界值(4/(n-p-1))的100多家上市公司中挑出来的前30家,既包括公募持仓较多的,也包括市值很大但持仓很少的,总之都是对A股影响很大的公司,如果你是专业从事股市研究的,建议大家放自选。你可以不投,但这些公司自身的动向对整个A股的影响是很难忽视的。

五 抄作业的规律

抄作业是门技术活。我们很多人读书的时候听老师默写都会错,何况下单的时候抄基金经理的作业。从风格上说,公募必然是价值风格的,因为大中型公募,市值小于50亿的公司可能都很难进入股票池,而没入股票池的股票连被翻牌子的资格都没有。在抄作业之前,我们首先要判断的是,这市场是不是价值风格。如果不是,那就是抄了个寂寞。在A股判断市场风格这个事,说起来就是个上嘴皮碰下嘴皮的活,但是难度至少不比国足世界杯夺冠要容易。你要能搞定,不提公募了,社保基金不请你去做首席投资官,都算他们有眼不识泰山 。此外,还有一个绝对收益和相对收益的问题。作为投资者,你要的是绝对收益,但公募,做的是相对收益。如果市场跌20%,但是公募只跌了19.9%,那公募就算考核优秀,但你要的是赚钱。炒股不决问量化。我们用聚宽的平台做了一下回测,代码克隆自“柱子嗨翻天”,取每季度的公募前10大持仓,得出了下面的结果。

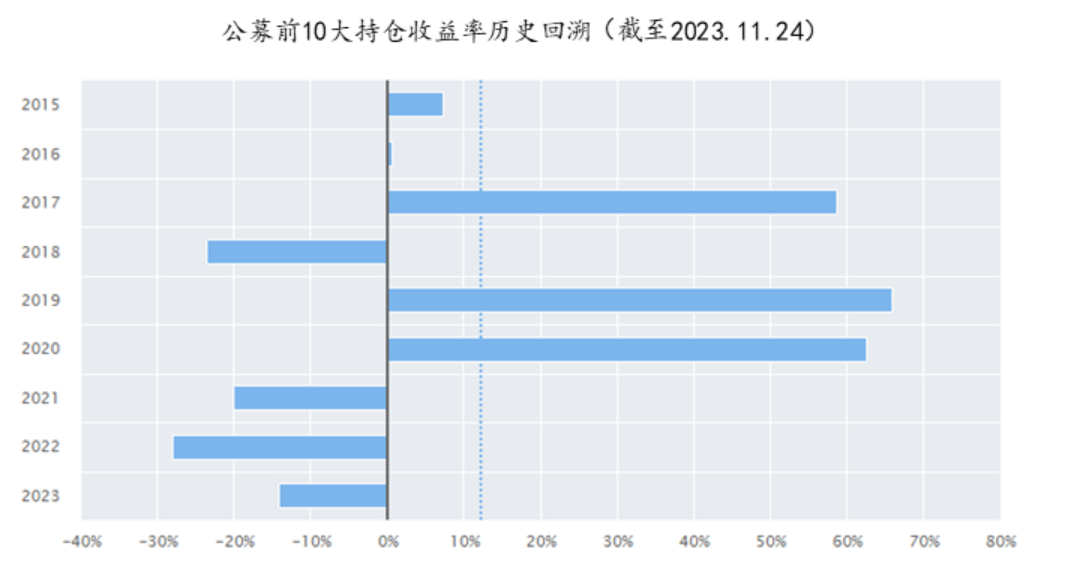

从2015年至今(2023.11.24),总体的收益率是74.61%,年化6.65%,将近9年的时间,这个收益率不能说高,但至少没亏钱,我们看看每年的情况。

公募重仓股的表现,各个年份之间波动非常大。要么是非常好,比如2017、2019、2020这3年,每年的收益率接近60%。要么就是不小幅度的亏损,比如2018、2021和2022年,收益率-20%上下。当然如果你能在2020年底见好就收,这个组合的收益率会接近300%。

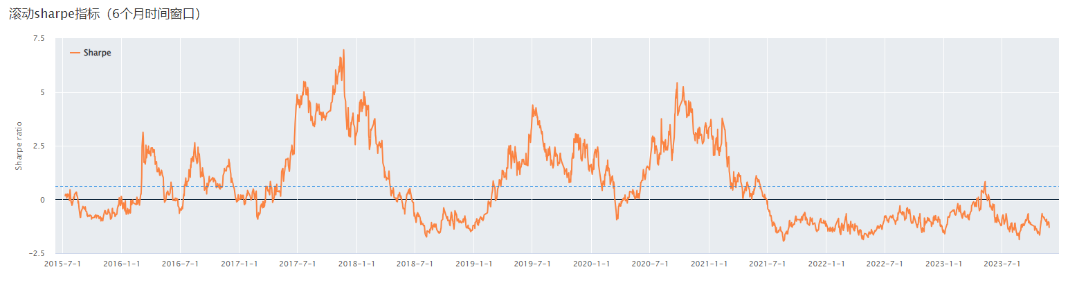

我们把分析基金常用的夏普指数拉出来看,从2021年开始,夏普指数就在0线以下,这代表着组合贡献的收益率这一段时间一直是负的。今年的表现也一般,截至11月24日,亏损幅度超过10%。我们常说,再一再二不能再三再四,如果2023年以这个收益率结束,那2024年会不会好?你看,公募重仓已经连亏三年了,夏普指数也长时间处在0线下,是不是该反转了?

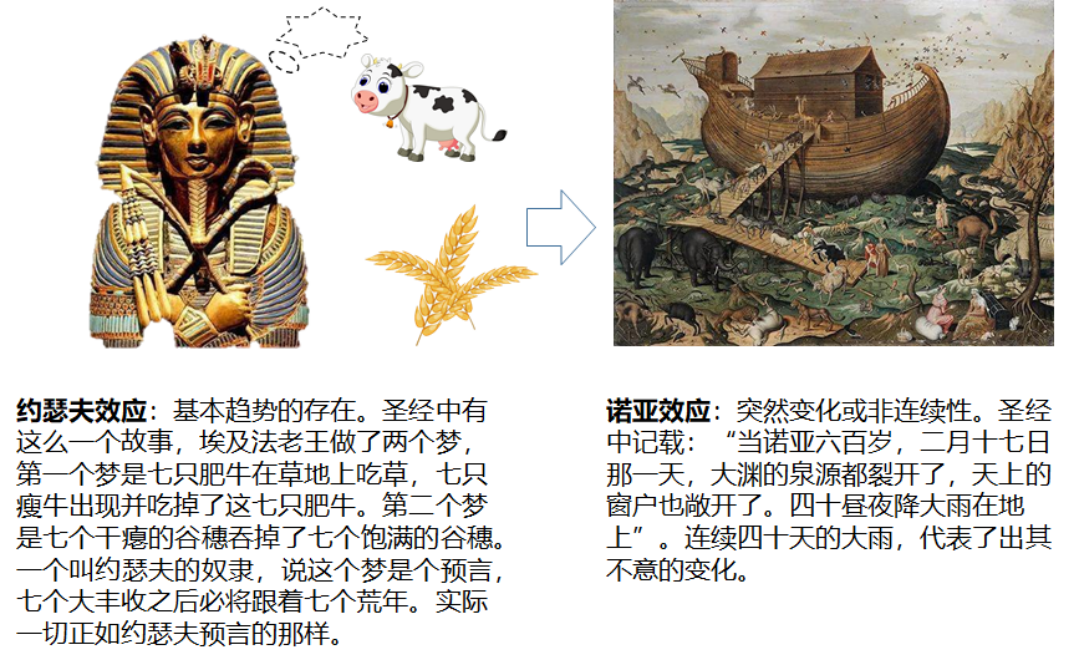

曼德尔布罗特的《市场的(错误)行为》这本书里,提到了股市的诺亚效应和约瑟夫效应,简单总结说就是,股市维持某种状态的时间,可能会超出你的预期。就如凯恩斯所说的,“市场保持非理性的时间,比你保持不破产的时间更长。”你看我们白活了这么久,净扯犊子了,什么结论都没有。其实不然,我们至少得出了一个结论,2024年公募重仓也不一定会让你赚钱。我们每个人有时间都可以回顾下自己在A股的心路历程。如果你曾经暴富,并且还保住了暴富的成果,那你千万别听其他人的炒股经验,你什么都不用变,保持原来的状态就行。可如果你一直在不停的亏钱,那就说明,你在A股的思路绝大部分都是错的。聚宽里面有一个因子看板,下面是亏损率最高的因子。

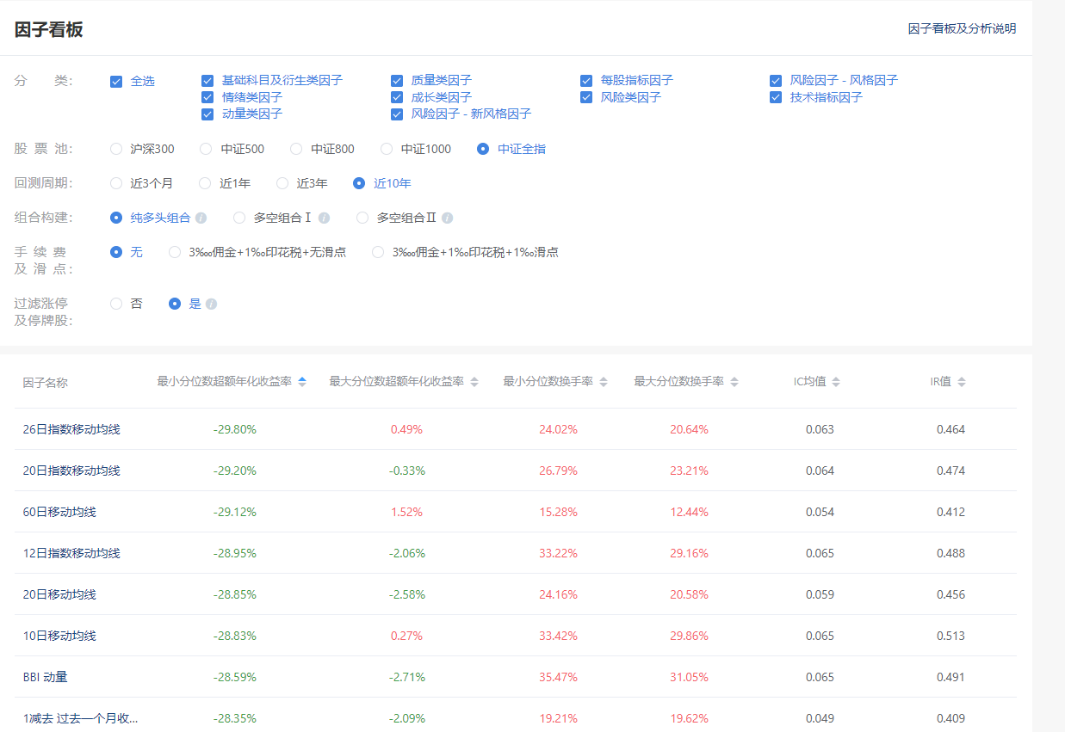

用过去10年的数据去回测,亏损率最高的一眼看上去都是技术分析。26日、20日、60日、12日、10日移动平均,BBI动量,再往下翻还有布林线,都是大家常用的看线指标。亏损最大的指标是26日指数移动平均线,每年亏30%,10年下来亏95%。那么哪些指标长期能赚钱呢?

基本就是两个,小市值和低换手率。小市值没问题,低换手率有些违背大家的常识。在很多人的印象中,地量的换手率代表机会不大,行情的启动的前提必须是放量。但过去10年的概率告诉你,低换手率买入,高换手率卖出,就是财富密码,而不是反过来。

最后,虽然我也不认为,因为过去3年市场表现不好,2024年市场好的概率更大一些,但总体看牛市可能离我们确实不远了。

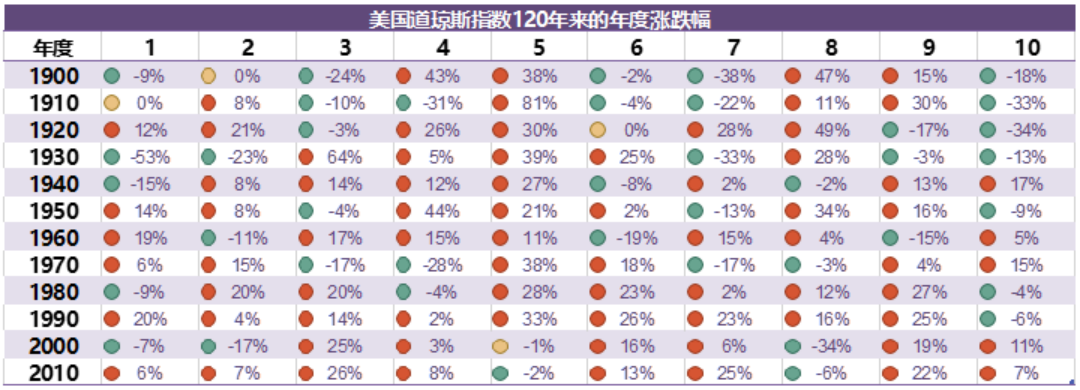

上图是美国道琼斯最近120年来的年度涨跌幅。红代表涨,绿代表跌,黄色代表涨跌在1%以内。这张图最突出的的特征就是,上个世纪的100年里,末尾逢5的年份,都是涨的。但是可惜的是,进入21世纪,这个规律就失效了。

21世纪的这20年发生了什么?我们认为一个比较合理的解释是,美股的走势,开始跟经济基本面的周期脱节了。我们虽然不好说逢5年份必涨是对的,但整个20世纪的100年都是这个结果,那背后自然有他合理的逻辑。事实就是,从2000年开始,美国的经济开始向信息技术互联网转型。道琼斯指数的核心股票从原来的大消费变成了微软、英特尔这些信息技术的公司。最近的信息也表明,占美国总市值接近一半的苹果、微软、Alphabet、亚马逊、英伟达、Meta Platforms和特斯拉这科技七巨头,空头头寸已经降到了总市值的1%左右。美股也不是一直涨,至少在上个世纪70年代和这个世纪头一个10年,美股曾有过长期横盘。同样在东方,也有个大国的股市最近也是一直涨,那就是印度。这两个国家都有一个共同点,那就是长期的货物贸易逆差。我们的沪深300指数信息技术的占比还不到16%,所以我们的股市可能更像上个世纪的美股,而不是现在的。那就有可能2024年筑底空翻多,2025年鸡犬升天。

本文来源于海豚投研微信公众号;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP