屈庆:猪肉至少还有50%上涨空间 将推高CPI

本文来自“华尔街见闻”,作者:屈庆。

一、历史猪周期驱动因素的转变——从季节性疫情到环保政策

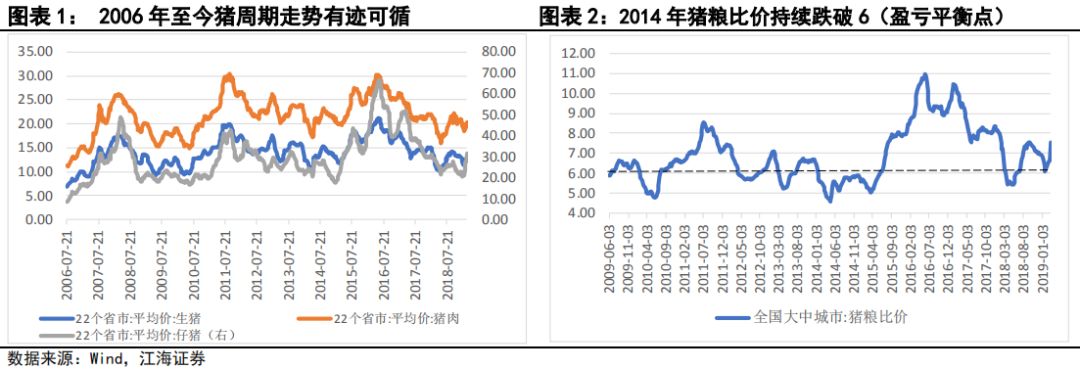

第一,传统猪周期下,季节性疫情推动猪周期上行拐点的出现,上行周期持续至疫情结束后9-10个月。从历史周期来看,前两轮猪周期分别在2006年下半年-2010年4月、2010年5月-2015年3月。前两轮周期存在一个明显的共性特征是,夏季是猪类疾病的高发期,疫情导致猪周期上行拐点的出现。

第二,2010年以后,环保政策成为影响猪周期的重要变量,养猪场进行整合或关停,大型养殖企业快速扩张,中小养殖户被动去产能,行业集中度不断提升。一方面规模化的养殖模式一定程度上提升了存栏母猪的产能;另一方面猪周期拉长。由此开始,下行周期要远比上行期长。

第三,上一轮新周期呈现出的新特点,猪价回升并未带动母猪补栏,而仔猪价格涨幅创新高。

二、生猪供给收缩将是今年猪价上行周期的主要支撑点

从上行周期角度看,一方面,上行阶段并非一蹴而就,仔猪价格领先于生猪价格上涨,而当前生猪与仔猪价格均已进入新一轮上涨行情。另一方面历史规律表明,猪周期的下行周期通常会持续2年左右,而上行周期至少延续1年(12-16个月左右)。从2016年6月开始,本轮猪价已经经历了超过2年的下行周期,生猪存栏量持续创新低,产能出清或已见底。

从疫病的角度看,本轮非洲猪瘟从2018年8月爆发,今年2月我国部分省份已经解除封锁禁运。从农业部2月3日的官方解读来看, 疫情仍然呈点状发生,解除封锁后的空栏时间较长(1.5个月或6个月),病毒污染面短期仍难以根本改变。因此1月解禁后造成养殖户恐慌性出栏,导致短期供给增加,1月猪价出现回调,但从中长期来看,疫情尚未结束,北方严重疫区的养殖户心态难以恢复,年内需求旺季可能供给不足,推动年内猪价的持续上行。

从供给角度看,首先2018年以来生猪与能繁母猪存栏不断创新低,能繁母猪同比降幅扩大至2012年以来的历史低位,由于母猪是最易受感染的种类,因此能繁母猪加速去化,将拖累10个月后的生猪供应情况,长期来看猪价将有较大的上行空间。其次仔猪方面,目前仔猪价格高涨,仔猪的盈利3月以来逐渐回升,但仔猪补栏的意愿却不强。因此母猪被动加速去库存,叠加补栏意愿低,未来猪肉供给不足将推升猪价上涨。

从饲料的角度看,豆粕作为猪饲料的重要组成部分,豆粕价格1月份以来不断下降,当前处于历史低位,而受到疫情影响,豆粕库存直线降至底部,2月开始回暖。未来随着下游需求的逐渐回升,饲料价格的上涨也将对猪价上涨形成支撑。

三、我们认为2019年猪价上涨将拉动CPI同比上行1.13个百分点。

回顾前两轮猪周期,2011年和2016年的猪肉价格高点均在30元/公斤附近。由于本轮非洲猪瘟影响持续较长,叠加此前猪价上行并未带动母猪补栏,养殖户加速去产能,导致猪肉供给收缩幅度更大,猪肉上涨高点可能会超过历史周期高点。因此,我们假设本轮猪价上涨周期的高点将达到30-35元/公斤,按照当前20元左右的价格计算,有50%-75%的上涨空间。

考虑到猪肉价格在CPI的权重在2.5%左右,30%-45%的猪价涨幅对应着CPI同比上升大约0.75-1.13个百分点,叠加我们之前提到的猪肉价格的外溢效应,我们认为2019年猪价上涨将拉动CPI同比上行1.13个百分点。具体来看,我们判断CPI同比在2月下行至1.5%的年内低点之后将开始稳步回升,3月将回到2%上方,在年中达到2.5%-3%的阶段性高点,然后开始小幅回落并保持在2%上方,然后在第四季度开始上升,高点有望接近3%。全年CPI同比将呈现先升后降再回升的“N”字形走势,高点有望在年中或第四季度出现。

今年年初,猪价经历了近两个月的下跌行情,但步入3月,生猪价格出现快速回涨,引发了市场的普遍关注。由于猪价具有很强的周期性,判断猪周期对于猪价走势预测意义重大。同时作为CPI重要的组成部分,猪价的波动又将直接影响通胀。那么未来猪价怎么变动,对CPI又将产生多大的影响,是当前市场关注的焦点。下文就将从猪周期及猪价影响因素出发,分析其传导效应,并总结未来猪价走势以及对CPI的影响。

以下为正文全文:

一、历史猪周期驱动因素的转变——从季节性疫情到环保政策

一般情况下,生猪养殖会经历以下的流程:养殖户根据上一期的生猪市场价格和预期收益,决定当期的后备母猪是否需要补栏以及补栏数量,经过3个月后备母猪成为能繁母猪存栏,能繁母猪经过4个月后,仔猪出生,仔猪生长6个月后,生猪出栏。因此,本期的能繁母猪存栏规模决定了下一期的生猪供应规模,且生猪供应滞后母猪存栏10个月左右,生猪供应过程形成了生猪价格的周期性变动,由此形成了猪周期。猪周期的影响因素包括供需、产能、疫情以及饲料等方面,传统猪周期的循环规律为: 猪价上涨——后备母猪补栏,能繁母猪存栏增加——生猪供应增加——猪价下跌——补栏减少或大量淘汰母猪——生猪供应减少——猪价上涨。回顾历史上的三轮猪周期,可以总结出以下特点:

1、传统猪周期下,季节性疫情推动猪周期上行拐点的出现,上行周期持续至疫情结束后9-10个月

从历史周期来看,前两轮猪周期分别在2006年下半年-2010年4月、2010年5月-2015年3月。前两轮周期存在一个明显的共性特征是,夏季是猪类疾病的高发期,疫情导致猪周期上行拐点的出现。

对两次上行周期进行复盘:(1)2006年夏季,我国南方部分地区发生高致病性猪蓝耳病疫情,一方面直接导致猪肉供应量减少,猪肉价格上涨,另一方面、去产能过程中能繁母猪存栏减少,虽然疫情持续蔓延到2007年8月才得以结束,但生猪价格上涨一直延后了9个月。在整个上行阶段,生猪价格从6.96元/千克升至14.24元/千克,价格翻番,仔猪价格从8.6元/千克上涨至29.48元/千克,涨幅达到220%。(2)2010年2、3月广州、甘肃等地发生生猪口蹄溃烂,猪价阶段性上涨,但前期补栏导致生猪供过于求,同时地区性疾病尚未扩散至全国,因此3月后猪价依然下行。随后进入7月猪瘟、蓝耳病高发季,猪肉供应急速减少,促使猪价上涨。综合来看,全国性疫情导致上行拐点的出现,上行周期与疫情持续时间有直接的关系,再加上生猪生长周期(9-10个月),即为上行周期的时间跨度。

2、2010年以后,环保政策导致生猪行业结构性调整,促使猪价下行周期远远长于上行期

2010年以后影响猪周期的因素除了季节性疫情以外,环保政策成为影响生猪行业的新变量。2010年以前生猪行业以散养为主,但随着2013年《畜禽规模养殖污染防治条例》等系列环保政策的推动,养猪场进行整合或关停,大型养殖企业快速扩张,中小养殖户被动去产能,行业集中度不断提升。一方面规模化的养殖模式一定程度上提升了存栏母猪的产能,养殖企业在复杂外部环境中调节生产的能力加强,从而平滑了猪价波动的幅度;另一方面猪周期拉长。因此在前两轮的猪周期中,下行周期要远比上行期长。

对前两轮下行周期的复盘:(1)生猪价格持续上涨一段时间后,待疫情得到控制,养殖户出于增收的考虑进行母猪补栏,在经过12-13个月后,生猪出栏导致供应量大幅增长,供过于求,2011年8月生猪价格开始下跌,开启了长达将近2年的下行周期。之后除了季节性疫情因素导致的猪价反弹,2014年养殖企业面临亏损严重,猪粮比价持续跌至6以下,叠加猪肉消费疲软,导致近24个月生猪价格跌幅扩大至40%。(2)上一轮猪周期启动在2015年二季度,2016年6月达到历史高点,之后持续下跌,除了年初由于春节因素反弹外,跌幅扩大,一直到2018年5月达到周期底部,5月环比下跌2.9%,同比下跌12.8%。

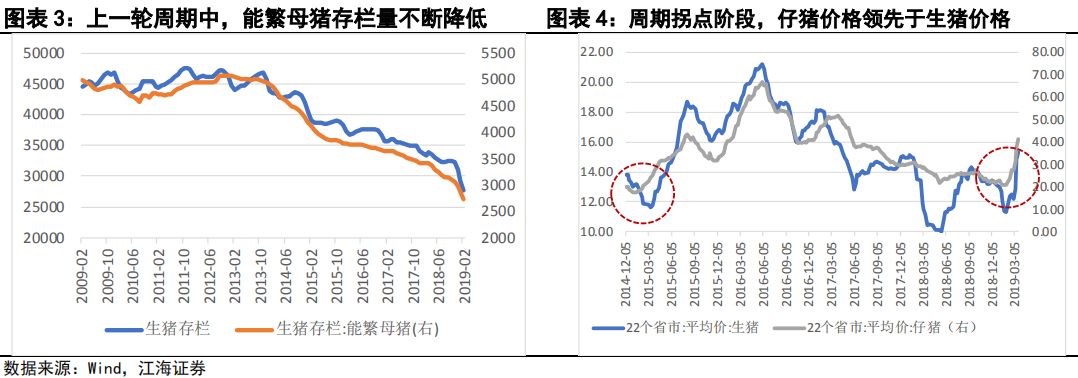

3、上一轮新周期中,猪价回升并未带动母猪补栏,而仔猪价格涨幅创新高

上一轮猪周期正式开始于2015年二季度,高点在2016年6月,生猪价格超过20元/千克,之后猪价开始进入下跌阶段。此轮猪周期区别于之前的两次周期,一是能繁母猪存栏量并未伴随着猪价的大幅上涨而出现补栏,而是进一步下滑。主要原因在于,环保政策调整了生猪行业格局,养猪场拆迁、关停直接缩减了生猪和能繁母猪的存栏总量。在此环境下,母猪补栏并非扩大产能的唯一途径,由于生猪行业的规模化养殖模式提升了母猪产能和生猪出栏速度,使得能繁母猪存栏以及生猪存栏量下降的同时,供给并未显著收缩。

二是仔猪价格的涨幅远远超过生猪涨幅,仔猪价格从17.55上涨至61.19元/千克。历史数据表明,仔猪涨幅始终比生猪价格大,仔猪价格变动幅度一定程度上反映了去产能程度。首先,按照我们此前提到的养殖流程,能繁母猪-仔猪-生猪-猪肉之间存在价格联动,按此顺序,仔猪价格是生猪和猪肉价格的领先指标,从上一轮数据来看,仔猪价格从2015年2月上涨,领先生猪价格1个月。其次,仔猪的养猪路径包括育肥出栏(成长为生猪)和出售。如果是育肥出栏则仔猪价格传导至生猪至少需要6个月成长周期,因此仔猪销售对其价格波动的影响也很大。在上行周期,生猪价格上涨,生猪和能繁母猪存栏下滑意味着补栏意愿不强,那么此时仔猪价格涨,养殖户更愿意出售,反映市场在增加产能;当市场上仔猪供过于求时,仔猪价格下跌,进入下行周期中,企业本身对生猪市场投入情绪较弱,仔猪出售价格下降直至亏损,则直接导致母猪淘汰,反映去产能程度提高。

二、生猪供给收缩将是今年猪价上行周期的主要支撑点

在经过前一轮周期长期亏损,以及环保减产后,养殖户被动去产能,导致生猪产能明显下降,生猪和能繁母猪存栏量大幅下降,2019年2月猪价开始上涨,在不到两个月的时间内,生猪价格从11.32元/千克涨至12.87元/千克,仔猪价格从20.93元/千克涨至31.45元/千克,涨幅达到50%。我们认为猪周期上行拐点或已到来,年内具备上涨空间。主要原因有以下几点:

从上行周期角度看,一方面,上行阶段并非一蹴而就,仔猪价格领先于生猪价格上涨,而当前生猪与仔猪价格均已进入新一轮上涨行情。另一方面历史规律表明,猪周期的下行周期通常会持续2年左右,而上行周期至少延续1年(12-16个月左右)。从2016年6月开始,本轮猪价已经经历了超过2年的下行周期,生猪存栏量持续创新低,产能出清或已见底。

从疫病的角度看,本轮非洲猪瘟从2018年8月爆发,今年2月我国部分省份已经解除封锁禁运。从农业部2月3日的官方解读来看, 疫情仍然呈点状发生,解除封锁后的空栏时间较长(1.5个月或6个月),病毒污染面短期仍难以根本改变。因此1月解禁后造成养殖户恐慌性出栏,导致短期供给增加,1月猪价出现回调,但从中长期来看,疫情尚未结束,北方严重疫区的养殖户心态难以恢复,年内需求旺季可能供给不足,推动年内猪价的持续上行。

从供需的角度看,首先从能繁母猪看长期供给,2018年以来生猪与能繁母猪存栏不断创新低,能繁母猪同比降幅扩大至2012年以来的历史低位,由于母猪是最易受感染的种类,因此能繁母猪加速去化,将拖累10个月后的生猪供应情况,长期来看猪价将有较大的上行空间。其次仔猪方面,目前仔猪价格高涨,仔猪的盈利今年3月以来逐渐回升,但仔猪补栏的意愿却不强,一方面散养户对疫情下的补栏仍保持避而远之的态度,另一方面,禁养期过后复养再感染的例子不在少数,大型养殖企业考虑到自身的疫情防护条件更好,外购仔猪补栏的性价比不高。母猪被动加速去库存,叠加补栏意愿低,未来猪肉供给不足推升猪价上涨,将是推动猪价进入上行周期的最主要因素。

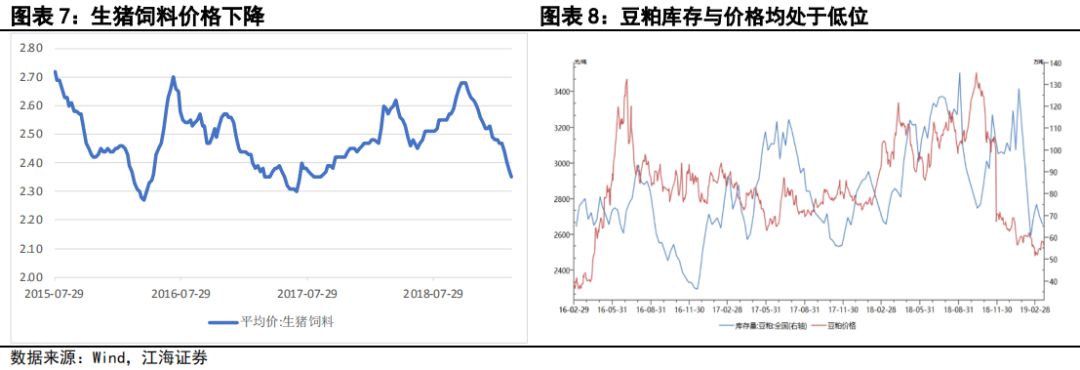

从饲料的角度看,2018年下半年以来生猪饲料价格持续下滑,饲料生产企业盈利面临缩减压力,主要原因在于生猪养殖的加速去产能,下游需求疲软。而豆粕作为猪饲料的重要组成部分,豆粕价格1月份以来不断下降,当前处于历史低位,而受到疫情影响,豆粕库存直线降至底部,2月开始回暖。未来随着下游需求的逐渐回升,饲料价格的上涨也将对猪价上涨形成支撑。

三、猪价对CPI影响几何

猪价对于CPI的影响存在着多条路径,我们接下来从直接效应和溢出效应两方面对猪价影响CPI的逻辑进行梳理。

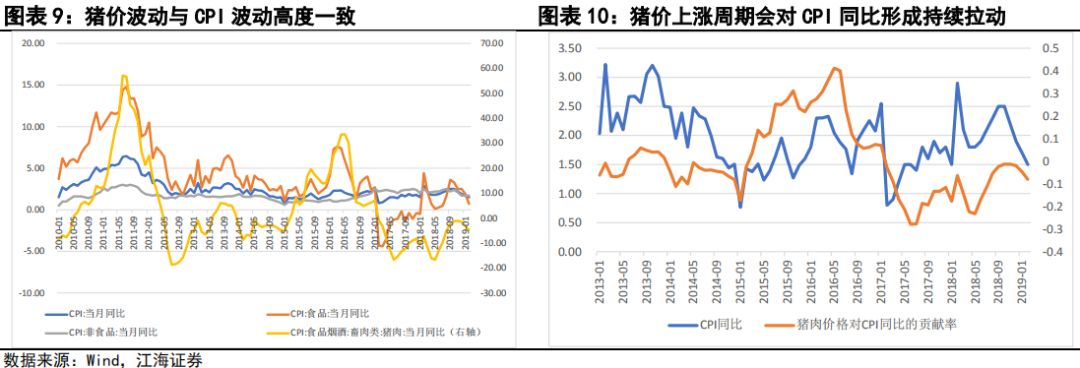

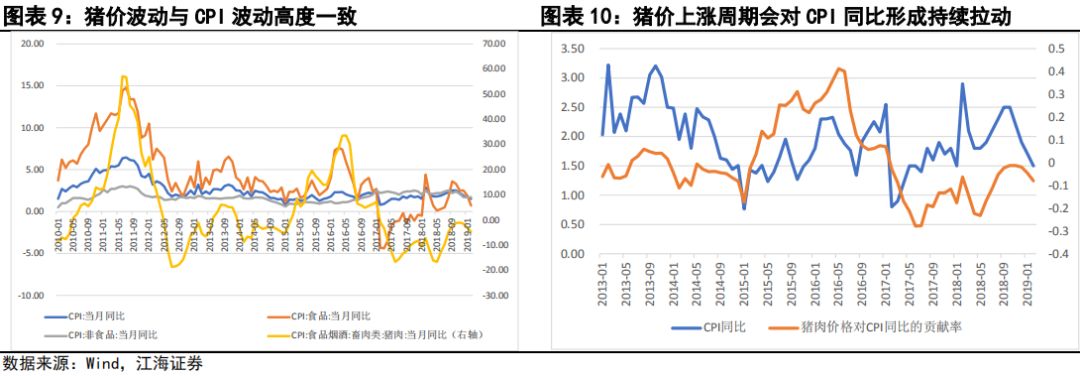

1.直接效应:猪肉作为CPI组成中最重要的分项,其价格波动会直接传导至CPI

从CPI各细分项的比重可以看出,猪肉在我国居民的肉类消费中占比最高,猪肉价格在畜肉类分项中权重超过了50%,在食品消费中权重也较高,在CPI整体中的比重约为2.5%,是CPI中最重要的分项之一,猪肉价格每上涨10%将带动CPI同比上升0.25个百分点。从CPI分项的波动可以看出,猪肉分项的波动对整体CPI的波动有着很强的解释力,原因在于,一方面非食品CPI的波动幅度较小,对CPI的波动解释有限;另一方面也因为猪肉价格具有较强的周期性,且价格弹性相较于牛、羊肉更高,所以其价格的涨跌对CPI的影响也更大。

从对CPI同比的贡献率看,猪价对CPI同比的贡献率跟随猪周期的涨落走势,一旦进入猪价上行周期,猪价将对CPI同比形成持续的拉动,这一比例在上一个猪周期最高达到40%;同样地,当猪价进入下行周期,猪价下跌会成为拖累CPI同比的主因。

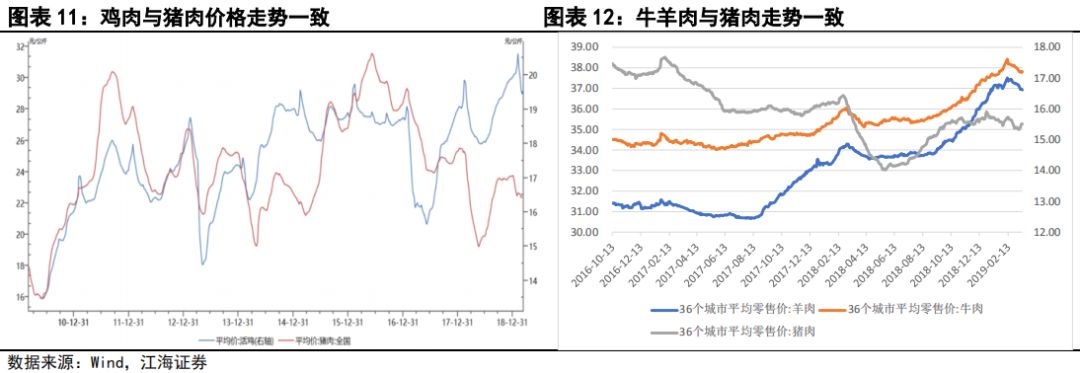

2.溢出效应:猪肉作为重要的消费品,其价格变化会外溢至其他农副食品

若猪价上涨,首先影响的是以猪肉作为原材料的猪肉食品或消费品,其次人们会将需求转向其替代品,包括鸡肉、牛肉、羊肉等,从而使得这些替代品的价格也出现一定程度的上涨,所以从价格走势上看,猪肉价格与鸡牛羊肉价格呈现出较强的一致性。更进一步地说,猪价的上涨会产生一定的溢出效应,从而推动CPI畜肉类整体上涨。

此外,溢出效应的另一种表现形式在于,猪价推动消费品价格的上涨会通过工资的中介效应形成一个正向反馈的循环机制。具体来看,猪价推动消费品价格上涨之后,带来居民生活成本的上升,进而使得工人要求提高工资,对企业产生压力,这种情况下物价压力会进一步传导到工资,带来工资水平的提高,工资水平的提高会刺激消费需求,最终推动CPI进一步提高。

3、2019年猪价上涨将拉动CPI同比上行1.13个百分点

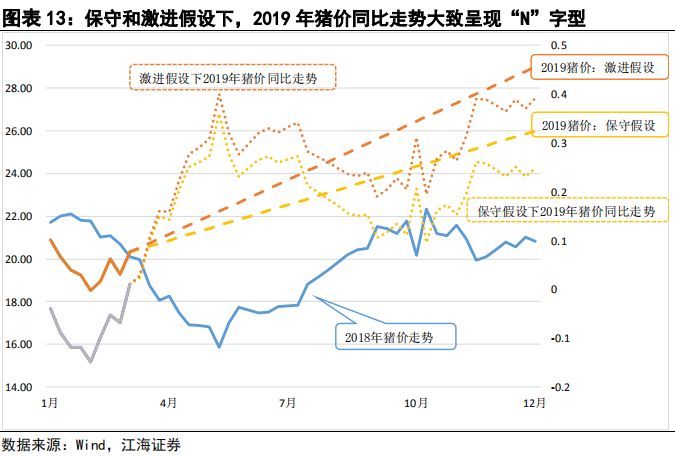

对于猪价上涨对CPI同比的影响幅度,我们可以做出以下推演。回顾前两轮猪周期,2011年和2016年的猪肉价格高点均在30元/公斤附近。由于本轮非洲猪瘟影响持续较长,叠加此前猪价上行并未带动母猪补栏,养殖户加速去产能,导致猪肉供给收缩幅度更大,猪肉上涨高点可能会超过历史周期高点。因此,我们假设本轮猪价上涨周期的高点将达到30-35元/公斤,按照当前20元左右的价格计算,有50%-75%的上涨空间。(后续测算,我们将上涨周期高点的30元/千克和35元/千克分别作为保守假设和激进假设的基础。)

关于猪价上涨的持续时间,结合前几轮猪周期的经验,一般上涨时间持续15个月左右,当前猪价已经开始出现上涨迹象,我们预计本轮猪价上涨周期可能持续到明年二季度。我们假设猪价按照线性的趋势一路走高,则今年的猪价高点将出现在四季度,价格达到26-29元,较去年底上涨30%-45%。

为了计算猪价同比变化,还需要考虑去年的基数情况。分阶段来看,18年猪价从年初开始下降,在5月份达到低点,随后一路上涨至10月份,之后开始下降至20元左右。具体而言:(1)按照线性增长的假设,我们预计今年5月份的猪价在22-23元左右,结合18年同期的基数,我们预计2019年CPI中猪肉价格同比会在年中出现阶段性高点,同比涨幅在40%左右;(2)此后猪价同比开始下行,一路降至10月份的20%左右;(3)进入四季度后猪价同比回升,在年底达到我们估算的同比30%-45%的涨幅。

考虑到猪肉价格在CPI的权重在2.5%左右,30%-45%的猪价涨幅对应着CPI同比上升大约0.75-1.13个百分点,叠加我们之前提到的猪肉价格的外溢效应,我们认为2019年猪价上涨将拉动CPI同比上行1.13个百分点。具体来看,我们判断CPI同比在2月下行至1.5%的年内低点之后将开始稳步回升,3月将回到2%上方,在年中达到2.5%-3%的阶段性高点,然后开始小幅回落并保持在2%上方,然后在第四季度开始上升,高点有望接近3%。全年CPI同比将呈现先升后降再回升的“N”字形走势,高点有望在年中或第四季度出现。

(编辑:闵钏)

扫码下载智通APP

扫码下载智通APP