海通证券:中国太平(00966)业务节奏变化致NBV、价值率均下滑,下半年有望改善

本文来自微信公众号“海通非银金融团队”,作者:孙婷、李芳洲。文中观点不代表智通财经观点。

投资要点

2019年上半年公司归母净利润同比+29.5%。受业务节奏影响,新单保费和价值率同比有所下滑,NBV同比-9.5%。预计下半年随着更多产品的推出,业务结构将有所调整,价值率和新单增速均有望改善,全年NBV增速仍有望转正。估值0.4x 2019E PEV,历史低位。

2019年中报:1)归母净利润67亿港元,同比+29.5%(其中2018年税收调减转回21亿港元);税前利润同比-10%。寿险/境内产险/再保险/资管/境外财险等,分别同比+46%/+49%/-45%/-20%/+29%。2)净资产764亿港元,较年初+16.3%。3)人民币口径NBV同比-9.5%、EV同比+12.6%(港币口径NBV-13%、EV+12.2%)。4)NBV margin26.4%,同比-3.5ppt。

寿险:受业务节奏影响,新单和价值率同比下滑。1)个险新单期缴同比-10%,其中长期保障型同比-26%。2)个险渠道价值率同比-2.4ppt至31.6%,,我们预计主要是由于18年一季度销售的险种中,不包含价值率较低的福禄康瑞,而19年前5个月福禄康瑞重疾险以即将停售为卖点,保单销售成绩较好,拉低了整体价值率水平。3)代理人由年初的51万降至47万,同比-8%;活动人力月人均期缴保费同比+27%至 1.82万元。4)银保首年期交同比+24%,我们预计增幅优于同业,NBVmargin -2.8ppt至4.9%。我们预计下半年公司有望推出更多类型的保障型险种及服务型产品,减少代理人对单一险种的依赖度;同时,2018年下半年福禄康瑞的销售致价值率基数较低,我们认为下半年公司价值率和新单增速均有望改善,全年NBV仍有望实现正增长。

投资:投资收益率小幅提升。1)净投资收益率+0.3ppt至4.5%;总投资收益率+0.27ppt至4.73%。2)投资资产6969亿港元,较年初+15%,增速高于行业。3)固收\权益\长期股权投资\投资性物业\现金及等价物占比分别为80%\14%\2%\3%\2%,同比-2ppt\+1.2ppt\-0.2ppt\-0.2ppt\+1.1ppt。

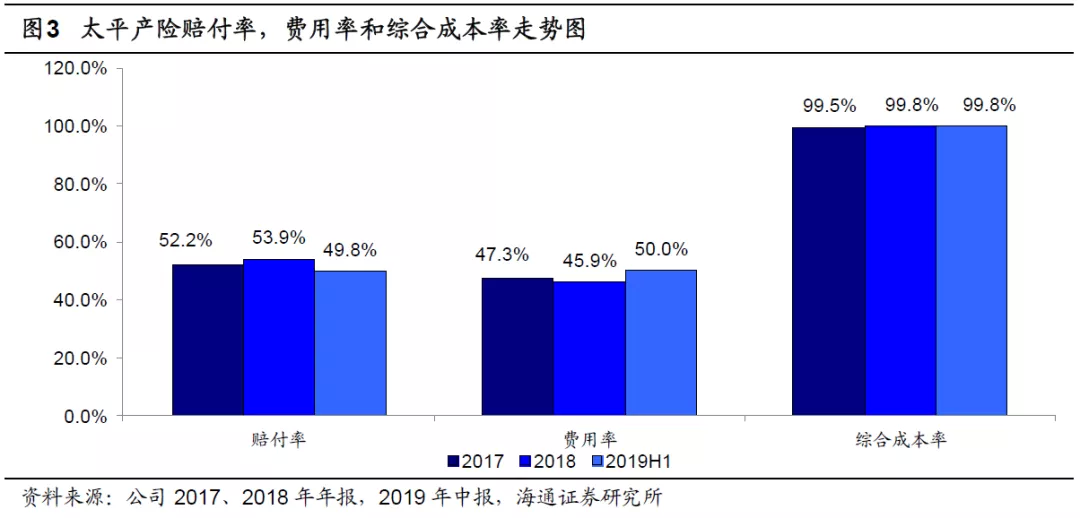

产险:综合成本率基本持平,车险增速承压。1)综合成本率同比+0.3ppt至99.8%,费用率+3.5ppt、赔付率-3.2ppt。2)保费同比+9.5%,其中车险-3%,非车险+26.9%。境内财险的税前、税后净利润分别同比-71.9%、+48.8%。我们预计随着“报行合一“的推进,产险手续费率有望降低,并将作用于所得税规模的减少,叠加手续费及佣金税前列支比例提升,公司产险利润增速有望改善。

目前股价对应2019E PEV仅0.4x,估值极低。我们给予0.7-0.9倍2019E PEV,对应合理价值区间32.12-41.29港元,“优于大市”评级。

风险提示:1)利率趋势性下行;2)股票市场大跌;3)保障型增长不及预期。

扫码下载智通APP

扫码下载智通APP