中金:与年初对比 除非政策加大力度 否则风险资产反弹可能会低于一季度水平

本文来自“中金策略”,作者为王汉锋、李求索,本文观点不代表智通财经观点。

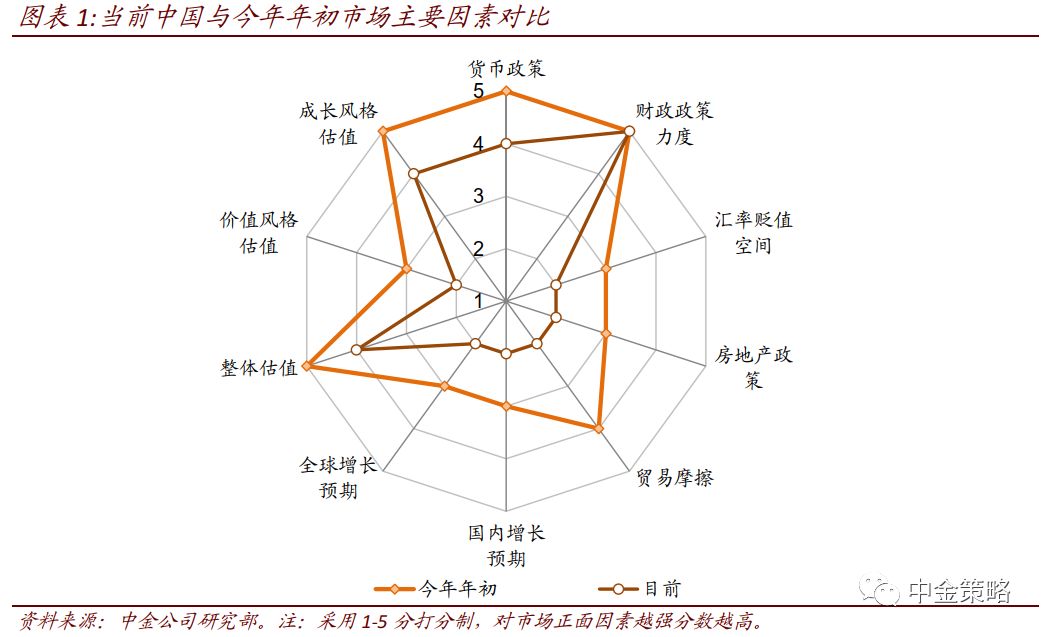

近期随着中国、欧洲等经济体进一步加大政策宽松稳增长的力度,全球主要经济体再次均进入政策宽松周期,不少投资者认为当前情况与年初类似,从而对风险资产的表现有一定的期待。在本篇报告中,我们系统对比当前与年初市场环境的异同。

总体来看,我们认为目前政策宽松的落地有助于短期周期风格占优,但考虑到当前增长压力更为明显、估值相对略高,除非政策稳增长更大力度发力,整体风险资产反弹空间可能会低于年初一季度实现的水平。

政策对比:目前虽然政策稳增长在逐步落地,但政策潜在空间可能暂时要小于年初。

(1)货币政策:目前外围主要市场利率指标(如美国十年期国债收益率)在前期大幅下行、近期有所反弹后依然大幅低于年初水平,全球负利率对应的资产规模已经大幅上升至历史最高水平。

相比之下,中国十年期国债收益率则在前期上升、近期回落后,再次回到跟年初相仿的水平。相比年初存款准备金率已经有下调,市场目前预期利率水平可能有下调的空间。但总体上,除非增长大幅低于预期,未来3-6个月内货币信贷宽松的空间可能会小于年初的规模。

(2)财政政策:年初至今减税降费、专项债发行等财政政策正在逐步落地,未来财政政策可能依然是稳增长的主要工具;

(3)汇率:受经贸摩擦升级等因素综合影响,目前人民币兑美元的水平略低于年初,未来人民币汇率可能主要受经贸摩擦、中国的整体增长等因素影响,继续贬值的空间可能不大。

(4)房地产政策也是影响中国增长的重要因素,我们将在下面单独分析房地产政策的情况。

房地产市场状况:当前的房地产政策相比年初基本是同等偏紧,或略有进一步的紧缩。

当前的房地产政策相比年初基本是同等偏紧,或略有进一步的紧缩。目前限购政策、房贷利率的水平、房地产商融资等政策,相比年初至少是维持相仿或者有进一步的边际收紧。目前房地产市场销量在进一步的下滑,房地产开工与投资可能也面临一定压力。

增长预期对比:当前从宏观经济、盈利增长预期等维度看,中国及外围增长均明显低于年初的水平。

年初至今,中国2019年/2020年的增长被IMF等机构下调,中金宏观组的GDP预测也由年初的6.4%/6.3%下调至6.2%/6.0%。全球情况也类似,如美国2019/2020年GDP预测也由年初的2.5%/2.3%下调至目前的2.3%/1.9%。

从盈利角度来看,MSCI中国指数及沪深300非金融2019年的市场一致盈利预期年初至今分别被下调7/10个百分点。

经贸摩擦:从关税水平、科技限制等角度看经贸摩擦情况。

去年年底中美双方领导人会晤完毕之后,市场开始预期在今年五月份之前中美之间可能会有某种程度的协议,关税生效的范围和水平相对不大。

但经历五月份以来的波折后,目前中国出口到美国的商品中,2500/剩余约3000亿美元商品已经分别被征收25%/(10%,部分15%)的关税,未来关税税率可能分别提升至30%/15%。

目前中美双方可能会在十月份再次会谈,但会谈前景依然具有较大不确定性。

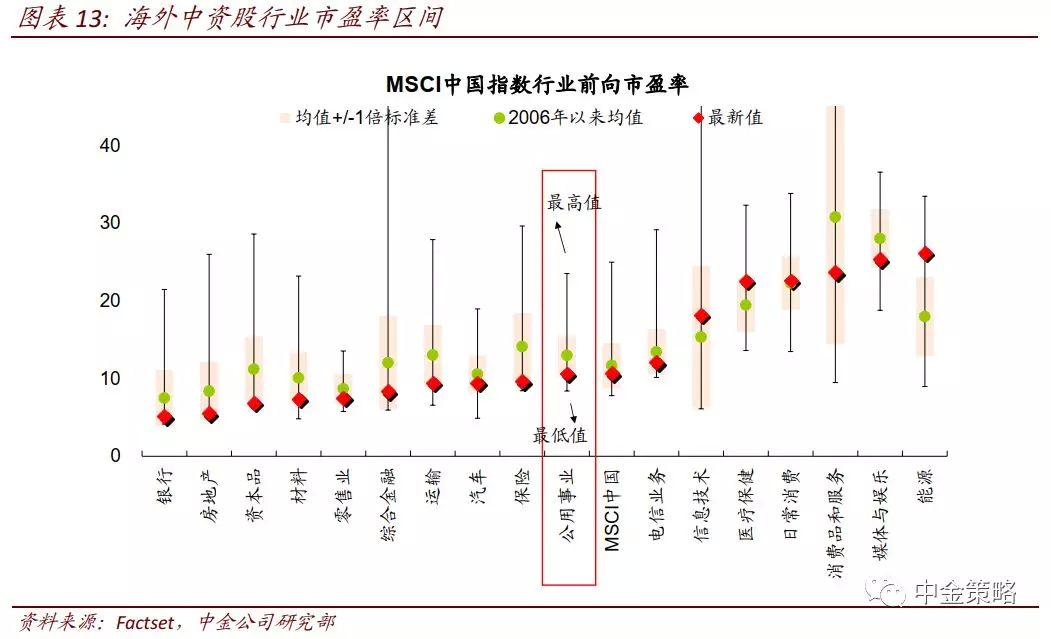

市场估值:整体估值略高于年初,且消费、科技、医药等成长类风格明显高于年初,周期性板块(与价值风格有重叠,如地产、金融、原材料、能源等)与年初水平类似。

无论是外围市场估值(如代表性的标普500指数),还是MSCI中国及沪深300指数,其估值均高于年初的水平(沪深300指数前向市盈率年初9.2x vs.目前11.8x,MSCI中国指数前向市盈率年初9.7x vs.目前11.6x)。

分局部来看,消费、医药及科技等偏成长类风格估值明显高于年初水平,其板块中龙头公司的整体估值再度处于历史均值向上一倍标准差位置;而地产、金融、原材料、能源等偏周期价值类风格估值目前与年初水平相近或略低。

综合来看,我们认为:

1)当前整体市场并不高估,政策宽松可能会使得市场反弹仍有空间,但除非增长下行导致政策力度超预期,否则市场未来三个月反弹的空间可能会明显小于今年一季度;

2)政策宽松的落实和进一步的预期可能会支持部分周期性板块短期占优,如非银金融、地产和部分原材料,以及部分偏周期的消费;

3)而相比之下年初至今持续占优的消费成长龙头,如港股的消费、医药等,可能受制于已经不算低估的估值、偏高的预期等因素,短线可能会略跑输。但是我们对这些代表中国消费升级与产业升级趋势的优质龙头标的中期表现并不悲观,建议逢低吸纳。

4)港股指数如恒生国企指数周期性板块占比略高、且整体估值更低,短期反弹空间可能比A股指数略大。后续我们将持续跟踪中国增长情况包括房地产市场进展、中国及外围政策应对来判断市场中期走势及板块动态。

扫码下载智通APP

扫码下载智通APP