中信证券:保险股已从成长股逻辑走向价值股逻辑,首选友邦保险(01299)

本文来自微信公众号“非银观点”,作者:童成墩。

核心观点

保险股已从成长股逻辑走向价值股逻辑,重点关注友邦保险(01299)、中国平安(02318)、中国太保(02601)、中国财险(02328),首选友邦保险。重点个股凭借优秀的盈利和现金回报水平,未来三年或有望取得年化超过15%的绝对回报,维持行业“强于大市”评级。

从成长股逻辑走向价值股逻辑。卫生事件全球爆发后,预计未来较长时间维持零利率状态;中国虽然仍保持全球领先的利率水平,但市场很难对保险公司利差给出长期永续的估值假设。以中性角度看,即便中国经济和利率有中长期下滑趋势,但也将会维持至少五年或者十年以上的较长过程;在这个过程中,预计保险公司凭借资金跨周期优势可以平滑阶段性低利率影响,同时也可以继续发展高价值业务、并降低保单保证利率和打平收益率以保证较长时间的盈利实现能力。因此,我们认为保险股的投资逻辑正在发生新的变化,预计未来将很难回到高估值阶段,但却可以通过内生盈利、并积极现金回馈股东等方式带来稳定的股东回报。

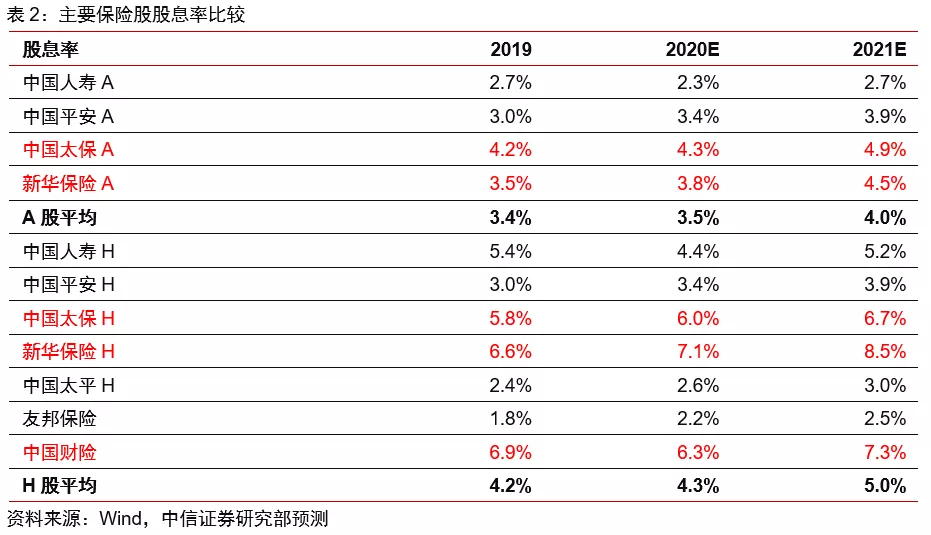

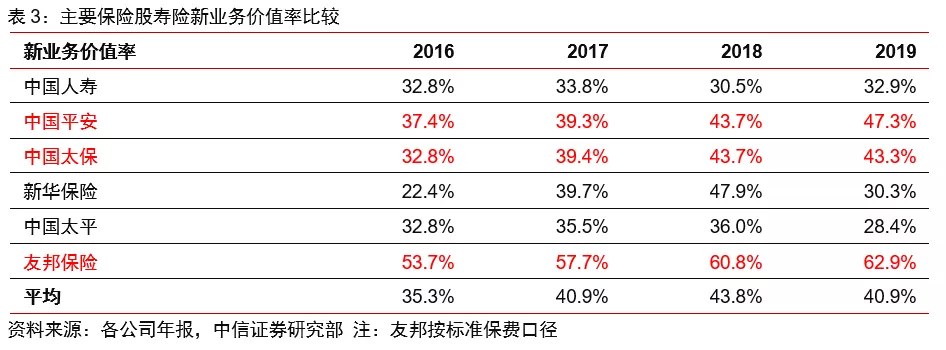

价值股驱动因素:价值率重于成长性、现金回报带来估值底限。作为资本消耗型业务,在估值无法显著提升和外部溢价融资的情况下,长期可持续性在于内生盈利能力快于业务发展速度。目前主要保险公司面临价值率和增长的矛盾,高价值率业务面临低增长阶段,规模可以较快增长的业务面临低价值率。从价值股角度看,优先保证价值率的稳定,有助于实现较高的ROE和长期轻资本,预计对应公司将有实力较大比例现金回馈资本市场。同时,重视财务股东现金回报的公司治理机制是前提,建立长期可持续的盈利分享机制的公司值得优先重视。

重塑成长股逻辑尚需时间,保险公司新一轮改革刚刚开始。全球低利率国家看,能够实现较高估值的保险公司凤毛麟角,转型思路包括:延伸服务产业链,构建养老、医疗健康闭环;发展资产管理,从利差模式走向管理费模式;专注重疾等细分市场,发挥风险定价能力,实现超强的承保盈利能力;跨区域经营,包括资产端和负债端实现地域多元化,持续布局更好发展阶段的新兴市场。目前中国保险公司纷纷推进转型,在服务端重视医疗、养老的布局,在科技端重视效率提升、降低渠道成本,在客户端重视客户风险管理、提升为客户价值创造能力,在投资端重视资产管理能力。我们将自上而下深入跟踪,重塑成长股逻辑尚需较长时间。

风险因素:股市下跌、利率大幅下行、保单销售压力。

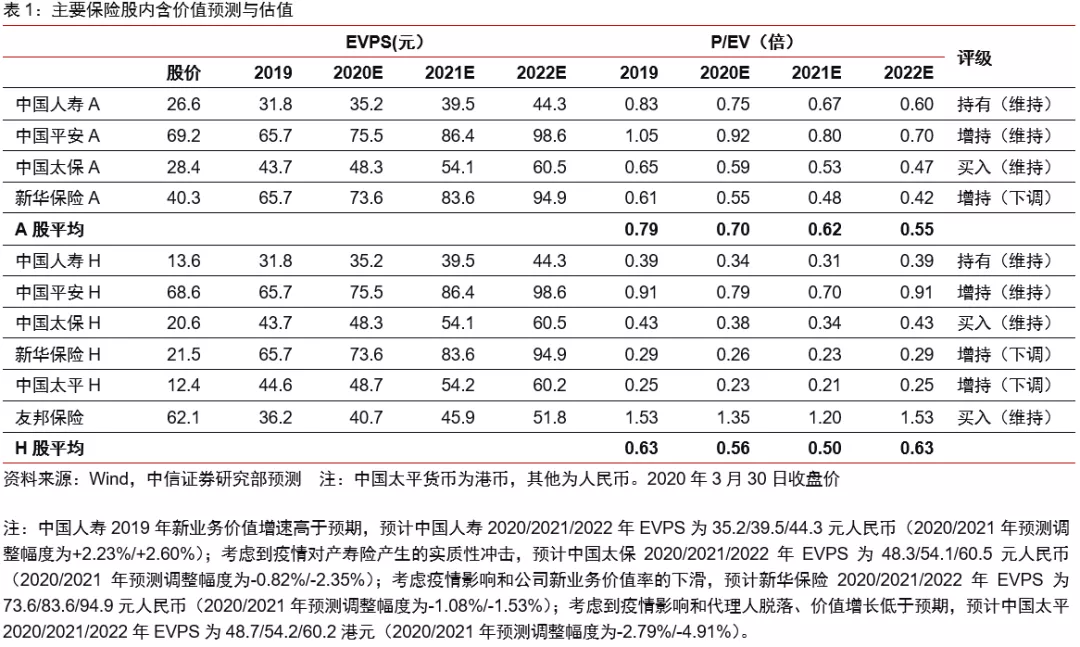

投资策略:从价值股逻辑选择保险股,重点关注友邦保险、中国平安、中国太保、中国财险。从价值率角度看,友邦保险、中国平安、中国太保保持领先优势,战略方向毫不动摇;从盈利能力可持续性和现金回报角度看,中国财险、中国太保、新华保险、中国平安具有较大吸引力。作为价值股,即便利率有所下行、保单增速较低,在已显著超跌的情况下,预计这些因素对股价负面影响将逐步钝化;维持友邦保险、中国太保(A+H)、中国财险“买入”评级,维持中国平安(A+H)“增持”评级,首选友邦保险。

考虑到公司战略方向转向和价值率大幅下滑,调降新华保险(A+H)至“增持”评级;考虑到公司保单价值率较低,分红比例较低,调降中国太平(H)至“增持”评级,维持中国人寿“持有”评级。即便是价值股逻辑,我们重点关注的保险股凭借优秀的盈利能力和现金回报水平,未来三年或有望取得年化超过15%的绝对回报,维持保险行业“强于大市”评级。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP