剔除科技股,近12年全球其他公司EPS增长率为0%

本文来自“万得资讯”。

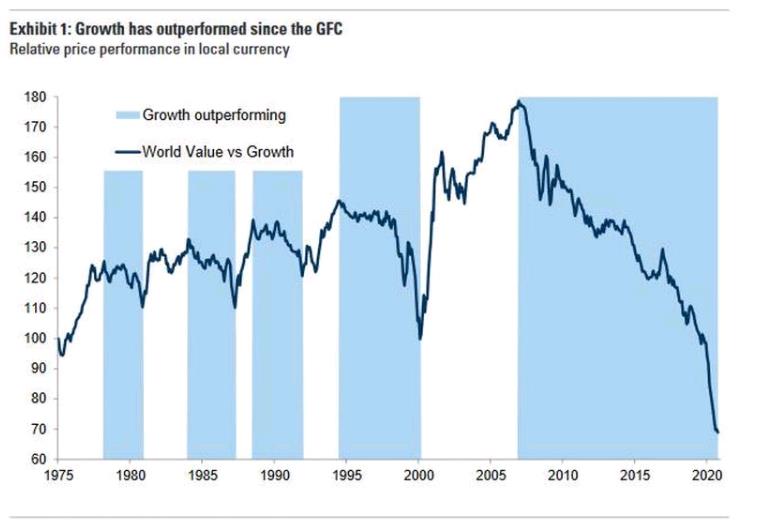

在美股市场上,无论是有数十年投资经验的市场老兵,还是新进市场的小萌新,都知道以科技为主的成长股市场表现完全碾压价值股。什么原因造成了这种现象,在什么条件下会出现反转?

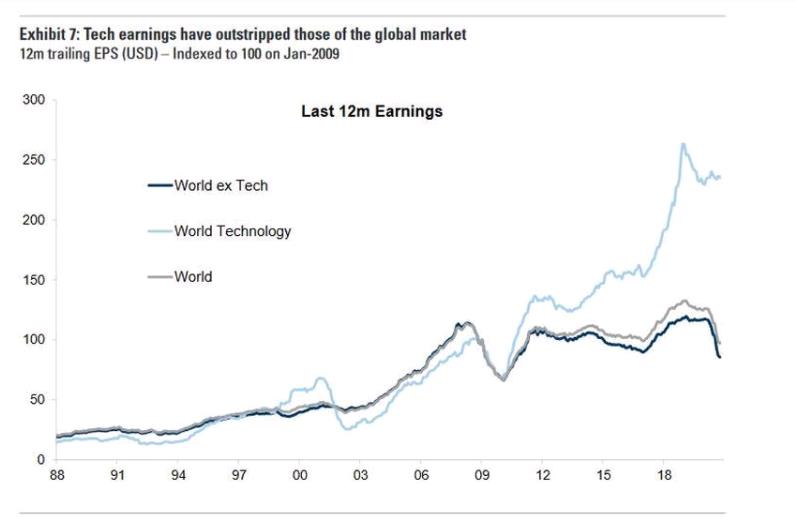

(图表来自高盛研报)

华尔街认为,主要有两个因素造成目前科技股独大的局面。

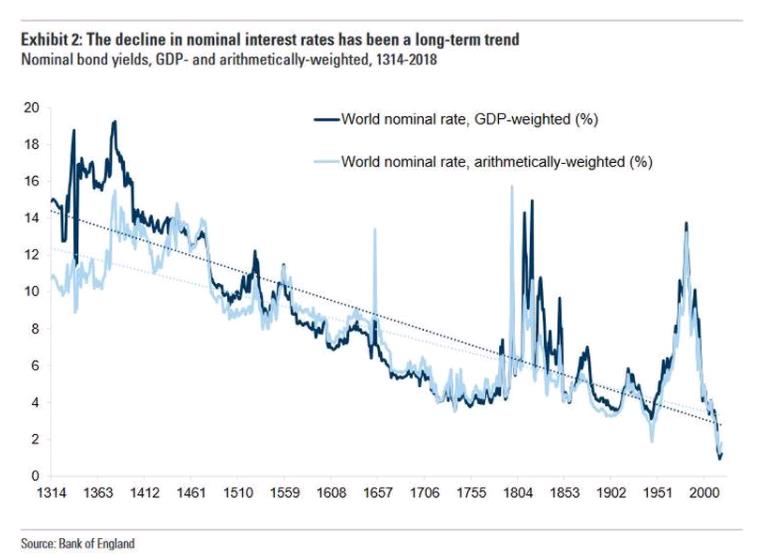

首先,债券收益率和通胀在长期来看,预期都是下跌的,因此推高了成长型公司的价值。同时打击了容易陷入通货紧缩的价值股。

高盛分析师Peter Oppenheimer 称,全球债券收益率下跌始于上个世纪80年代通胀达到峰值之后,那之后债券投资获得较好的回报。然而,本世纪之初,在科技泡沫之后的债券收益率下跌,或者更加确切明显的是在2008年之后,美联储实行接近于0%的利率政策和大规模QE,债券收益率有了实质性的下坠,对股市产生了重大影响。

在2008年金融危机前夕,10年期美债和德国国债收益率大约在4%左右,在现在难以想象的,但当时还有很多人认为,4%左右的收益率实在是太低了。但是随后发生的事情是,德国国债收益率最低跌至-0.9%,全球25%的债券收益率为负。

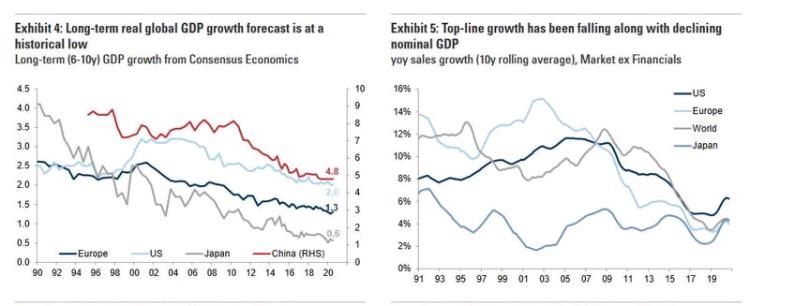

二、伴随经济增长的巨大不确定性,长期增长预期降低。

长期增长预期,包括GDP增长和企业利润增长,在2008年金融危机后就已经崩塌了。市场对所有地区在未来6-10年的GDP增长预期共识,一直是呈现走低状态的。在低通胀环境下,美国和欧洲地区的盈利增长大幅放缓,接近于日本近几十年的增长率。增长放缓意味着,那些被认为能够实现增长的公司在投资者眼里更有价值,尤其是在无风险利率大幅下跌的背景下。

(图表来自高盛研报)

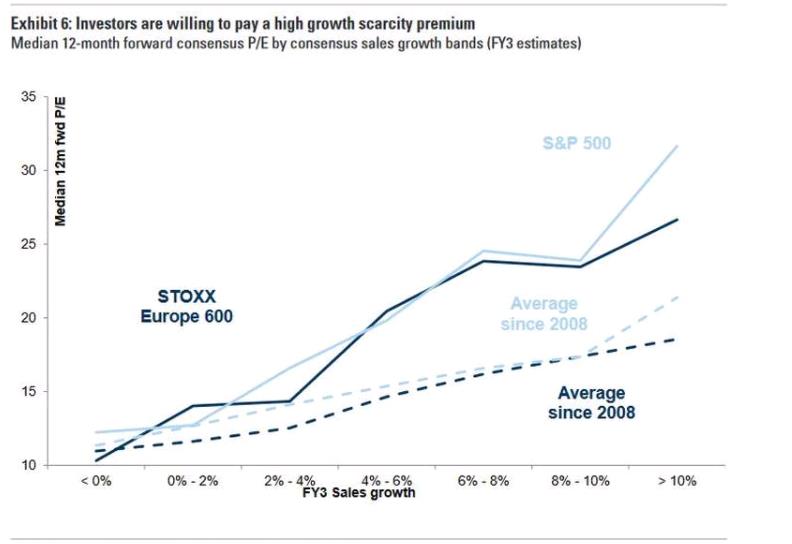

投资者对更高的增长率支付更高的资产价格。如高盛研报所言,增长的稀缺性,让投资者为少数几个能够提供稳定增长的公司或者行业支付高额溢价。

(图表来自高盛研报)

近年来,美联储等央行政策实现大转变,造成创纪录的低利率和逐渐日本化的增长率以及通胀环境,对价值股的打击几乎是毁灭性的。因此,科技股表现远远好于价值股的原因也变得非常简单,即盈利增长的天差地别。

回溯过去几十年,可以清晰的发现,自从金融危机之后,科技股的ROE与EPS 和其他行业之间的差距变得越来越大。如果投资者剔除掉全球科技公司,非科技公司在2008年之后的盈利增长为零。

(图表来自高盛研报)

另个一个令人震惊的事实是,自从2008年金融危机以来,标普指数2000点的上涨完全依赖科技股。

这一切什么时候会发生改变?当通胀报复性回归之时。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP