新股前瞻 | 世纪金源服务:二代掌权后,“世纪金源系”的首个二级市场资本化尝试

经历了2019、2020两年热潮后,物管公司赴港上市的接力棒继续传到了2021年。继年初新希望服务和德信服务递表后,一向低调的世纪金源系也正式出手。

1月20日,由福州起家的世纪金源系旗下物业板块世纪金源服务正式向港交所递交上市申请。由此,世纪金源服务也成为世纪金源系首个推入资本市场的板块。

在酒店、零售、文旅行业于2020年经历疫情大考后,世纪金源选择此时让大物业板块赴港融资,一方面有助于公司融资抵御行业冲击。另一方面,若世纪金源其他板块日后选择上市,世纪金源服务也将为公司探明道路。

80%以上收入依靠母企

智通财经APP了解到,世纪金源集团由黄如论创立,低调神秘、大隐隐于市是世纪金源系一直以来的色彩之一。自黄如论三年前退出公司经营后,如今集团经营由第二代掌权。

截至目前,黄如论之子黄涛和黄世荧分别持有世纪金源投资集团60%、40%股份。在第二代的掌权下,世纪金源版图仍在持续扩张。目前,世纪金源集团旗下拥有房地产开发、酒店文旅、大型购物中心、物业生活服务、医养大健康等支柱产业,并涉及儿童、教育、消费互联网以及金融投资等经营业态。

作为此次赴港上市的物业板块,经过29年的发展,截至2020年9月30日,世纪金源服务的物管服务已覆盖16个省份、直辖市和自治区,并遍布50个主要城市。

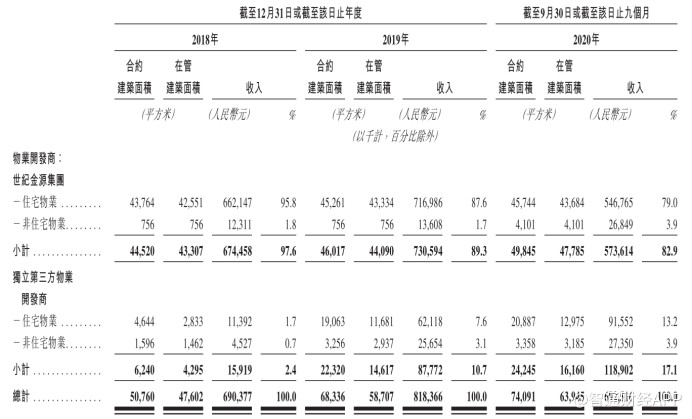

截至2018、2019年度及2020年9月30日,公司在管总建筑面积分别达4760万、6830万、7410万平方米,合约建筑面积分别达5080万、6830万、7410万平方米,在已上市物管公司中处于中游水平。

其中,世纪金源服务主要以大盘管理为较突出优势。以北京世纪城商圈为例,据公司招股书显示,按建筑面积计算,北京世纪金源购物中心为国内最大的单体购物中心,北京世纪城在管总建筑面积超过240万平方米,住户超1.4万。

然而,世纪金源服务也和大部分物管公司一样,增长主要依赖母企“输血”。截至2020年9月30日,世纪金源集团开发的12个世纪城项目均输送给了世纪金源服务,在管总建筑面积约4440万平方米,而平均在管建筑面积约370万平方米,其中五个项目的在管建筑面积逾400万平方米。

2018年以来,公司依赖世纪金源集团形成的收入占比均在80%以上。不过这一现象呈逐渐改善趋势,公司2018年来自独立第三方开发商的收入占比仅为2.4%,截至2020年9个月则达到17.1%。

增长稳健性有待观察

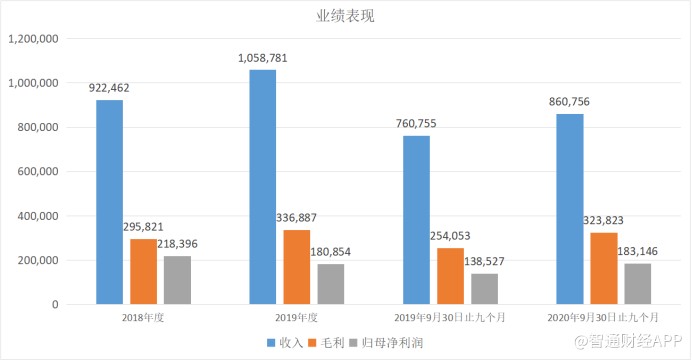

智通财经APP了解到,2018、2019年度及截至2019、2020年9月30日止九个月,世纪金源服务分别实现收入9.23亿、10.59亿、7.61亿、8.61亿元人民币,收入规模实现稳定增长。

其中,受益于大盘项目管理运营的规模效应,世纪金源服务的盈利能力也处于行业较前列水平。据中物研协数据显示,2018、2019年,中国百强物业服务企业中前十大公司的平均毛利润率分别为23.4%和22.2%。同期,世纪金源服务的毛利率则分别为32.1%和31.8%。

然而,在盈利能力方面,公司于2018、2019年度及2020年9月30日止九个月期间则表现出波动。其中,2019年毛利率较2018年下降0.25个百分点,归母净利率更是下降了6.59个百分点。

据智通财经APP了解到,公司盈利能力于2019年的下降,主要与人工成本的提升有关。物管行业为劳工密集型行业,2018、2019年度及2020年9月30日止九个月,世纪金源服务人工成本占收比分别达到34.1%、35.8%和31.5%;同期外包成本占收比也分别达到13.2%、14.1%和15.1%。

人工及外包成本成为世纪金源服务成本的一大重头,成为影响公司盈利能力的重要因素之一。其中,公司人工成本于2020年9月30日止九个月较上年同期有所减少,则主要是受到地方政府应对疫情所出台的扶持性政策影响。

除此之外,公司物管服务收入几乎均通过包干制产生,2018、2019年度及2020年9月30日止九个月,世纪金源服务自包干制在管项目产生的亏损分别为370万、240万、180万元人民币,物管合同续约率也有所下降,分别达100.0%、99.6%和98.5%。在人工成本刚性增长的趋势下,公司能否在未来持续维持盈利能力提升,仍需进一步观察。

扫码下载智通APP

扫码下载智通APP