大宗商品涨价能持续么?

本文转自微信公众号“分析师谢鸿鹤”。

其实,春节期间的价格上涨在2月初已经初现端倪,最直接的催化便是“超预期”的美国1.9万亿财政刺激政策;特别是,油价的持续上涨,市场对于通胀的担忧也在不断增加,通胀对冲交易被广泛讨论,这进一步激发了大宗商品市场的投资热情,大宗品开启第三波上涨。

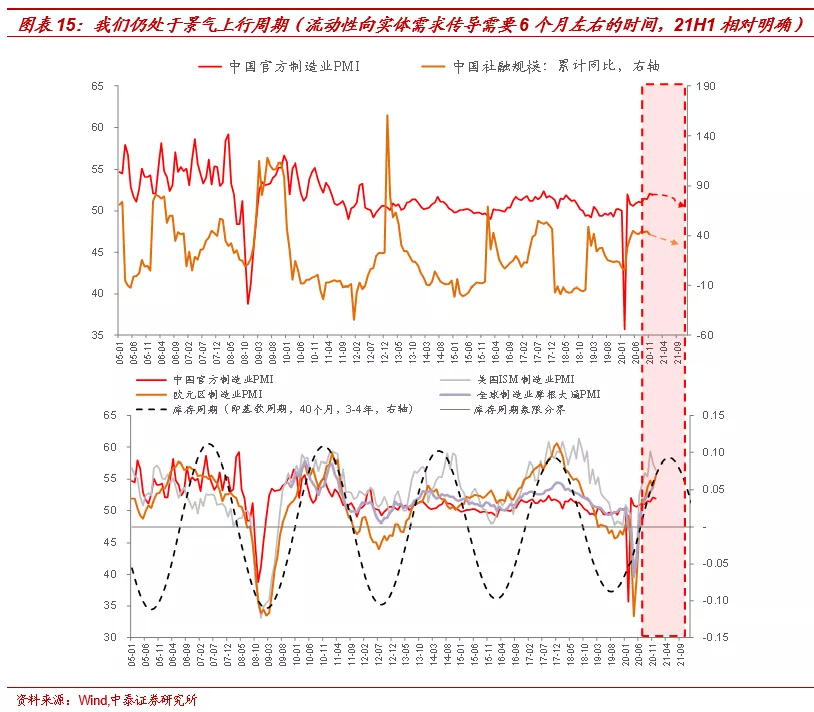

在商品价格脱离成本后,由于供给变动的相对迟缓,流动性和实体需求是决定价格的核心;直到流动性拐点和实体需求拐点相继出现才会真正进入一轮价格周期的“均值回归”。而目前我们并没有看到上述两个变量拐点的出现。

美国1.9万亿纾困法案增强市场预期

春节期间,布伦特原油价格突破60美元/桶,为疫情以来的新高;LME铜突破8000美元/吨,录得13年以来的新高。加之港股资源股表现强势,市场对大宗品的讨论也极具升温。

如何看待春节期间的“涨价”?其实,春节期间的价格上涨在2月初已经初现端倪,最直接的催化便是“超预期”的美国1.9万亿财政刺激政策:这使得市场再一次修正对经济复苏的预期——油、铜等大宗品这一波上涨便起始于此。

2021年2月5日美国参议院通过Budget Reconciliation的立法程序,将可以使民主党在不经过共和党投票支持的情况下直接通过1.9万亿纾困法案,市场对未来财政刺激进一步加码预期增强,此后大宗与股市齐涨,债券收益率整体抬升,而国内春节假期的市场行情也延续了这一趋势。

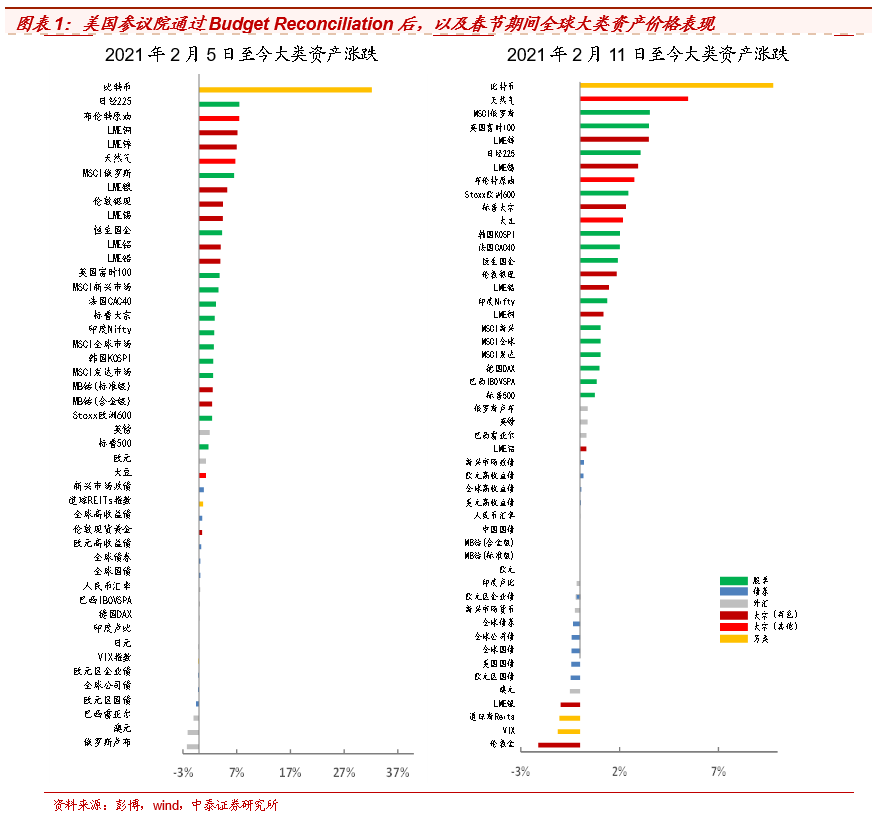

如图表1所示,国内春节期间,主要大类资产价格表现为大宗>股市>债市、外汇,2021年2月5日美国参议院通过Budget Reconciliation后,主要大类资产价格表现相同,尤其原油、基本金属(原油、铜、锌等)表现突出,具体来看:

1、大宗商品整体表现最好。2020年2月5日至今大宗商品涨跌表现为:原油>铜>锌>天然气>镍>白银>锡>铝铅,其中布伦特原油、LME铜、LME锌、LME镍、伦敦银涨幅居前,分别上涨7.48%、7.15%、7.01%、5.22%、4.45%。特别是,油价的持续上涨,市场对于通胀的担忧也在不断增加,通胀对冲交易被广泛讨论,这进一步激发了大宗商品市场的投资热情。

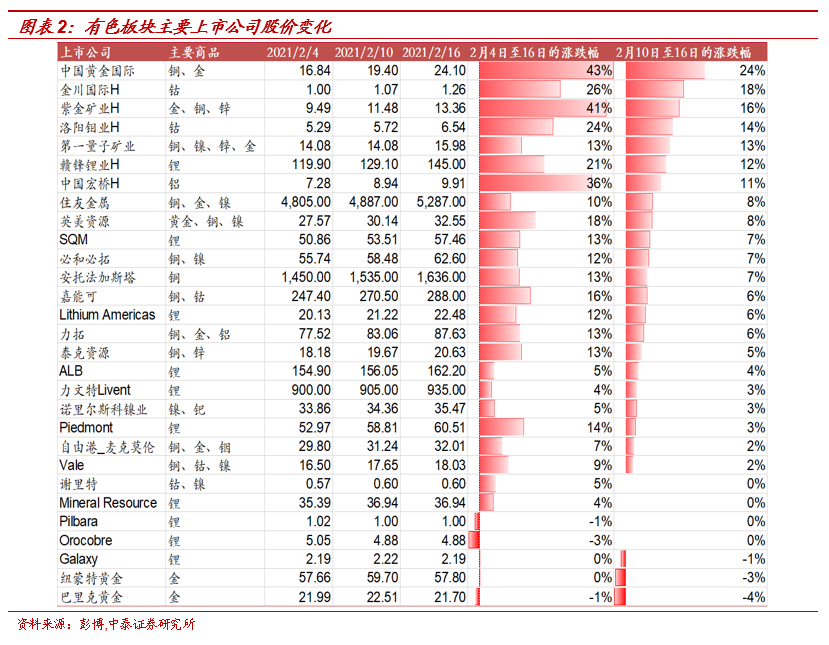

2、股票市场表现次之,基本金属板块表现亮眼。其中日经225、MSCI俄罗斯、恒生国企指数及MSCI新兴市场涨幅居前,分别上涨7.50%、6.53%、4.28%、3.61%,有色金属行业中基本金属相关公司表现最为亮眼,其中中国黄金国际(02099)、紫金矿业(02899)、中国宏桥(01378)等涨幅均在30%以上;

更大的宏观背景出发,大宗品上涨具备持续性:“传统+新兴需求”共振上行+整体充裕的流动性在商品价格脱离成本后,由于供给变动的相对迟缓,流动性和实体需求是决定价格的核心;直到流动性拐点和实体需求拐点相继出现才会真正进入一轮价格周期的“均值回归”。

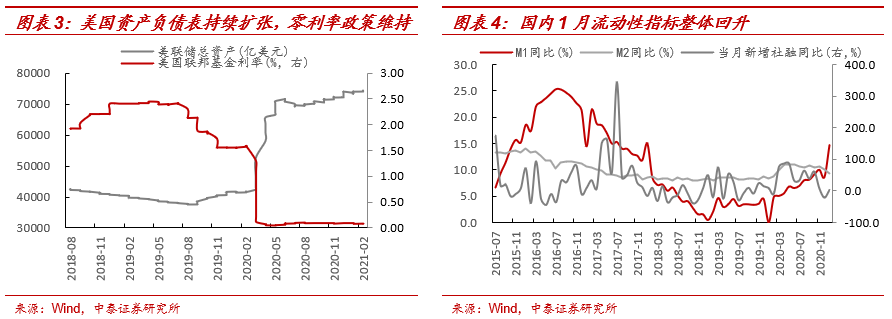

而目前我们并没有看到上述两个变量拐点的出现:1.一方面,国内外流动性整体或仍维持宽松,尤其是海外。美国联邦基金利率目前仍维持在零利率水平,根据美联储经济预测报告,预计在2022年底前零利率仍将持续保持;而当前美联储每月仍至少购买800亿美元美国国债以及400亿美元的MBS,使美联储资产负债表仍保持扩张趋势。

根据美联储官员表态,预计今年上半年美联储仍将保持当前的购债速度。国内方面,需要注意的是,社融存量增速已连续回落,广义流动性拐点或已经出现,但央行表态稳字当头,不急转弯——1月份国内新增社融同比转升,M2同比虽延续回落趋势,M1同比明显回升,整体流动性超预期。我们倾向于认为,整体流动性将保持“充裕”。

2.实体需求方面,首先是疫苗接种不断推进。在疫情和疫苗的竟跑中,目前进展顺利:根据OurWorld In Data数据,截止2021年2月16日最新全球接种疫苗数达17794万剂,其中美国、中国、英国、以色列等接种剂量较为领先,从接种率数据来看英国美国快速提升,截止到2021年2月14日,主发达经济体中英国、美国、法国、德国接种率分别达到22.54%、11.45%、3.33%、3.27%。

随着疫苗接种率的持续提升,全球新增新冠确诊人数持续回落,根据wind数据,2021年2月15日全球新增新冠确诊人数29.6万例,相比高点回落56.3万例,美国新增确诊人数5.6万例,相比高点回落26.9万例。

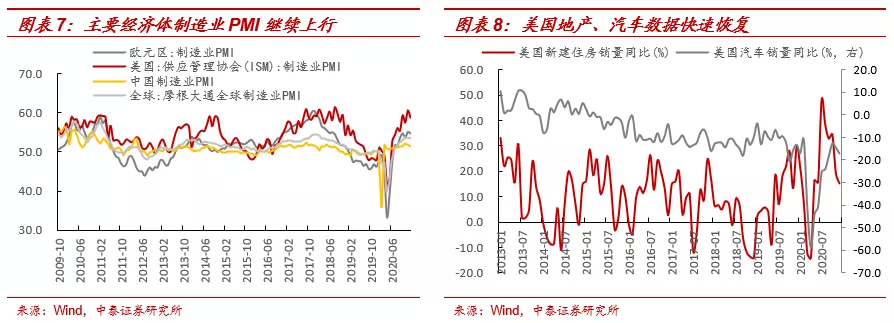

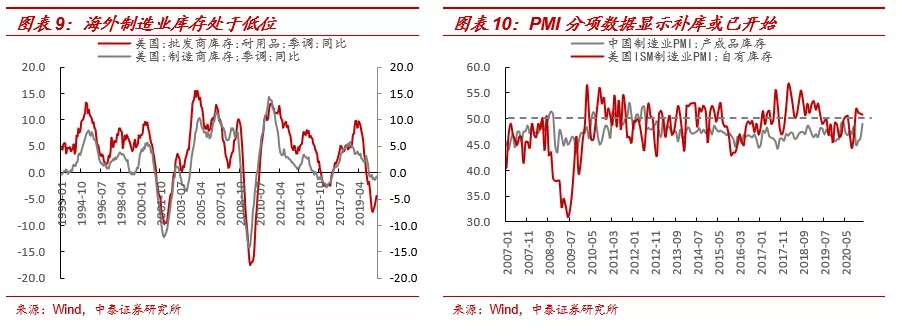

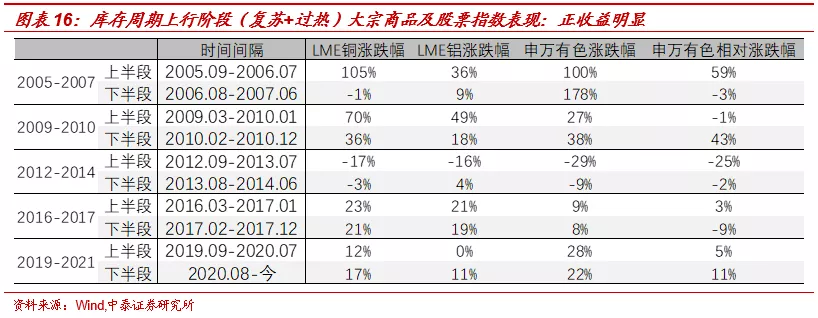

3.其次,传统需求仍处于恢复上行阶段。如图表7所示,我们重点跟踪的全球制造业PMI指标均指向景气扩张位置,房地产、汽车、家电等微观数据也对应了需求的持续恢复。同时我们观测到实体主动补库已经在2020年的三四季度渐次开始,按照一般历史经验(一年左右的补库周期),主动补库仍将在今年上半年是实体需求的又一拉动力。

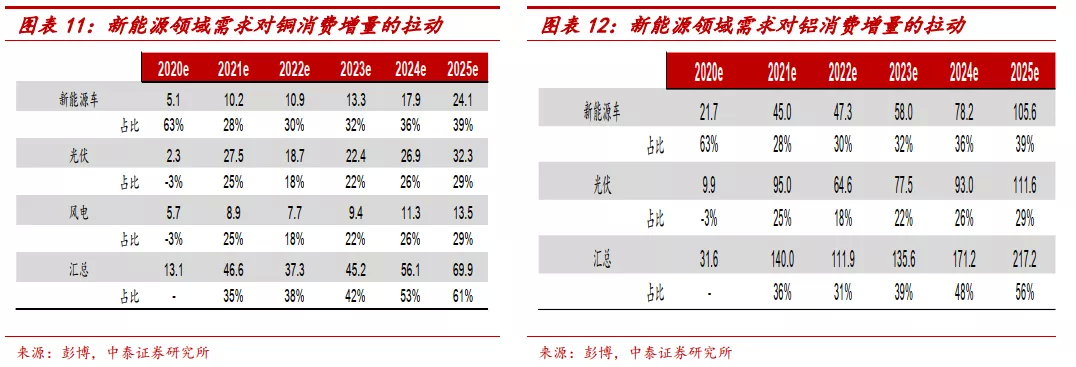

4.新兴需求持续高歌猛进,对大宗品的拉动也越发明显——“无新能源无有色大宗”的说法,并不十分夸张。国内与欧洲电动车市场共振,其中国内电动车市场进入平价时代,完成从“政策驱动”向“内生增长”的转变。

欧洲碳排放目标进一步趋严同时新能源补贴政策不断加码,新能源车产业链将延续高增趋势,我们预计2021-2023年新能源车销量分别为452/616/818万辆,分别同比增长53%/36%/33%;光伏行业自身成本降低效果明显。

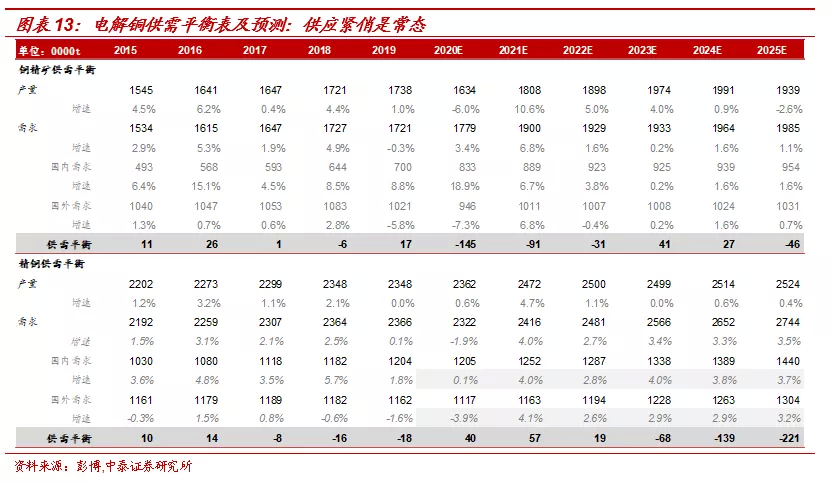

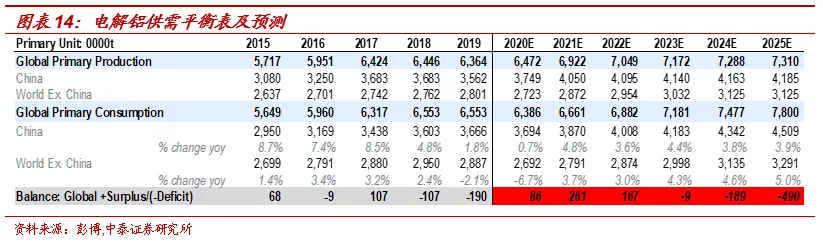

硅料、非硅成本持续降低,电池效率不断提升,而当下能源转型已经成为全球共识,随着光伏平价时代来临行业驱动力向内生增长转变,光伏装机将保持快速增长,我们预计2021-2025年全球光伏装机分别为170/ 204/ 244.8/ 293.8和352.5GW。未来新能源汽车及光伏、风电等新能源领域将对铜、铝等新增需求贡献度将达到40%左右,占了近半壁江山。尤其是铜,供应紧俏是常态。

(具体测算内容详见我们的2021年投资策略报告《上下两个半场》)

综上所述,我们认为:

春节期间的大宗商品上涨是美国超预期的1.9万亿财政刺激政策催化下的持续演绎,当然还有一些偶发事件的推动(如美国严寒天气带来的油价跳涨)。更重要的是,“传统需求和新兴需求”共振上行,以及流动性的整体充裕将支持这一行情的持续,尤其是上半年,我们认为我们面临更多的是上行风险,目前仍是做多的窗口期。

风险提示

宏观经济波动、进口及环保等政策波动风险,新能源汽车销量不及预期风险,行业供需测算的前提假设不及预期风险等。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP