新股研报丨海伦司:年轻定位+高性价比,快速扩张的小酒馆龙头

核心摘要

公司精准定位年轻客群,凭借自由平等的社交空间和物美价廉的产品组合形成强客户粘性。公司通过直营强管控来保证高度标准化运营,同时能够通过规模化采购和自有产品的销售保证公司的成本优势,形成了不断加强的性价比闭环,单店模型优于其他直营连锁,实现了自融资下快速开店扩张。根据招股书指引,公司未来三年有望进入快速开店的高速增长期,建议投资者积极关注。

报告摘要

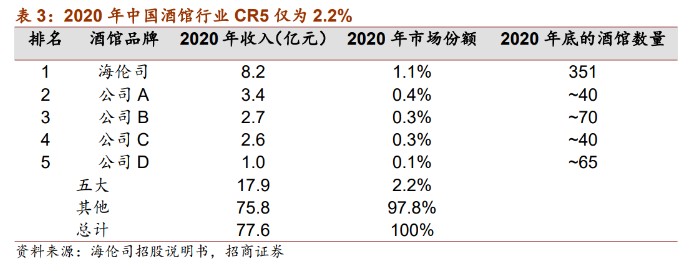

酒馆行业规模千亿高成长,海伦司行业龙头一马当先。小酒馆兼具酒饮+社交娱乐属性,行业高速成长,当前市场集中度较低,龙头公司空间巨大。2019年小酒馆行业市场规模已近千亿元,受益于中国夜间经济增长及二三线城市的城市化发展,预计2020~2025年小酒馆行业CAGR为15%+,其中,三线及以下城市CAGR达到25%+,下沉市场潜力巨大。酒馆行业的竞争格局高度分散,海伦司2020年市场份额排名第一。

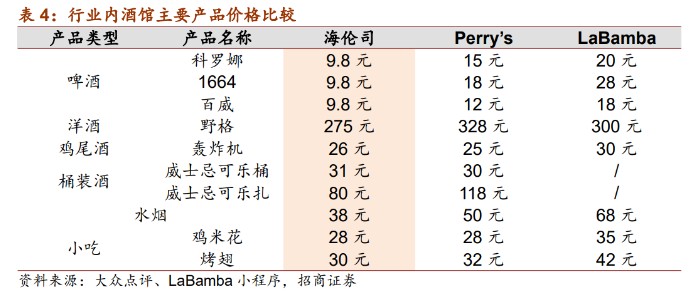

海伦司精准定位青年群体,打造物美价廉的社交空间。海伦司主打优质且具有极致性价比的酒水和小吃的产品组合,以自有产品为主,外部产品为辅。以年轻人为主要目标群体,通过独具特色的装潢风格和潮流音乐打造年轻客户的社交空间,产品价格低于同行约35%-67%。海伦司凭借精准的定位吸引客单价和用户数稳步提升,驱动单店及同店销售额快速增长。

标准化管理实现快速扩张,规模化采购保证成本优势。海伦司直营模式强管控,实现了高度标准化的运营模式和业务流程,选址拓店上建立了成熟的评价体系,人才储备上建立了可持续的培养体系,原材料采购上搭建了集约化的供应链体系,并以数字化智能系统提升运营效率。海伦司通过规模化采购保证对上游议价能力,采购成本稳中有降,进一步巩固了产品的价格优势。

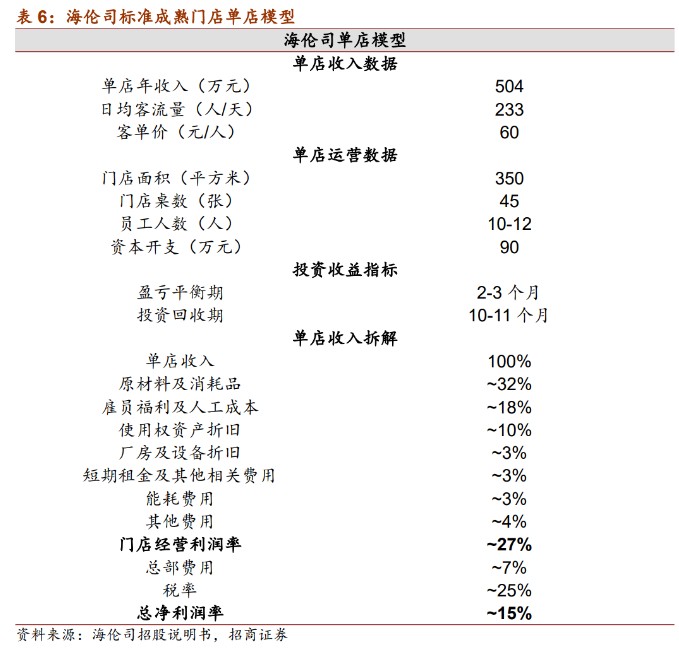

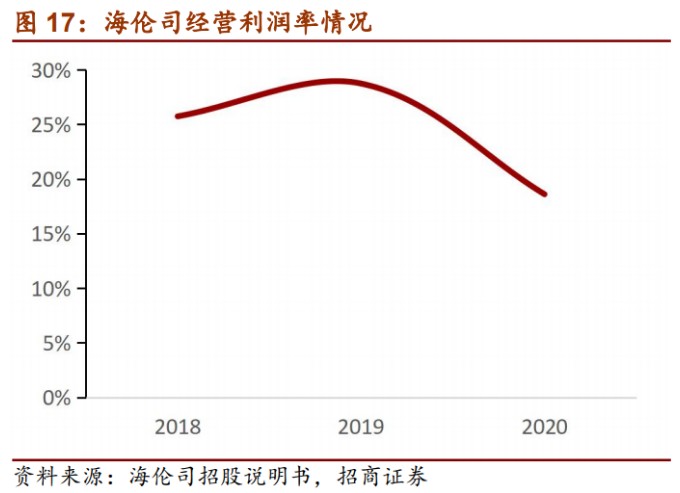

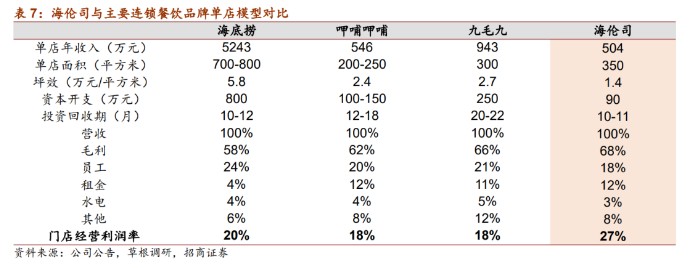

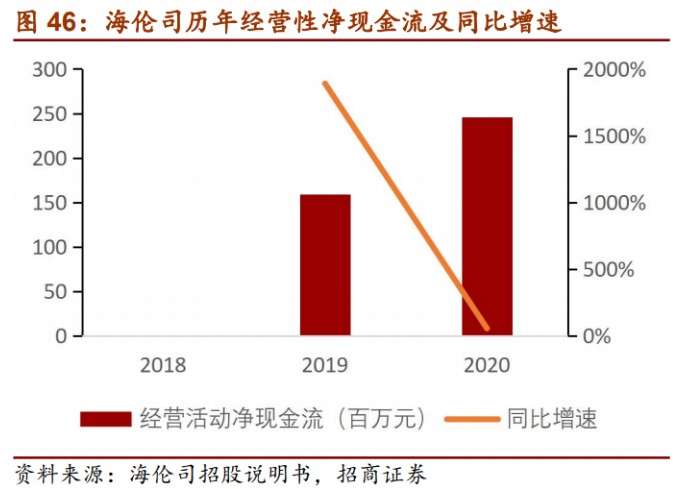

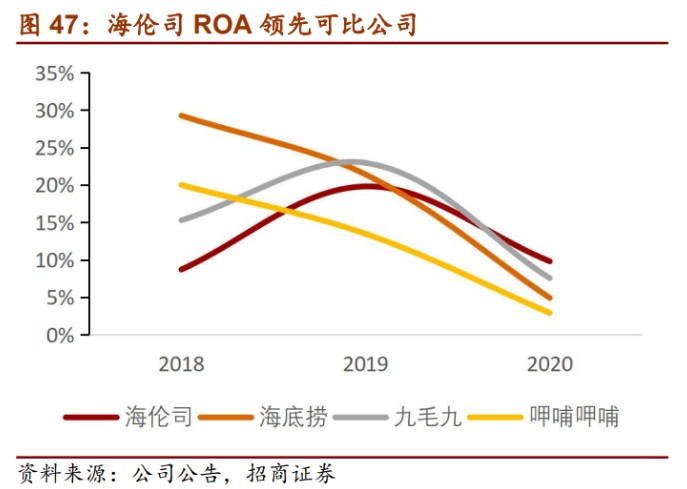

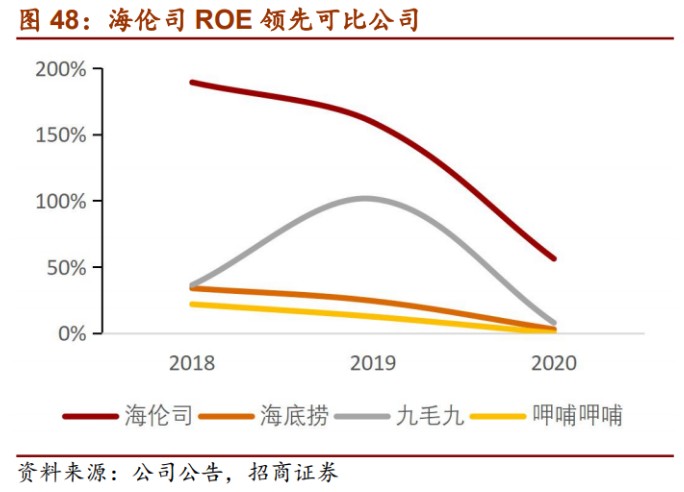

收入利润高速增长,盈利能力优秀。2018-2019年,海伦司营业收入(+392%)、净利润(+630%)、经营活动净现金流(+1891%)均实现了大幅增长,2020年新冠疫情对海伦司的表观业绩影响不大,表现出优秀的盈利能力和韧性。对比其他业态,海伦司单店初始投入小,单店经营利润率约为27%,显著高于主要餐饮连锁品牌。海伦司2018-2020年ROE平均为135%,领先餐饮同业。

投资建议:公司未来三年有望进入快速开店的高速增长期,建议投资者积极关注。公司精准定位年轻客群,凭借自由平等的社交空间和物美价廉的产品组合形成强客户粘性。公司通过直营强管控来保证高度标准化运营,同时能够通过规模化采购和自有产品的销售保证公司的成本优势,形成了不断加强的性价比闭环,单店模型优于其他直营连锁,实现了自融资下快速开店扩张。截至2020年底,公司门店数351家,根据公司招股书指引,预计2021年全年开店400家,2023年底增加至约2200家,按此测算公司2021~2023年门店数CAGR有望高达80%+,建议投资者积极关注。

风险提示:公司展店速度不及预期;行业竞争加剧致使行业盈利能力下降。

报告正文

酒馆行业高速成长,低线城市潜力巨大

1.1 酒饮+社交娱乐属性,定位青年消费群体

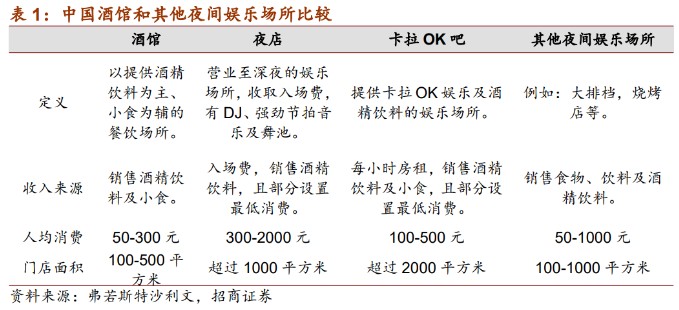

轻量化夜间娱乐场所,兼具酒饮+社交娱乐属性。国内小酒馆不仅提供酒饮小食,更是一种社交娱乐场所。我国酒馆提供的服务种类多样,除提供酒精饮料、小食外,有的酒馆也提供现场助唱、台球、飞镖等娱乐设施,满足顾客的社交娱乐需求。相比于其他夜生活娱乐场所,酒馆更加轻量化,主要收入来源为酒精饮料及小食的销售收入,人均消费约为50~300元。与之相对的夜店、卡拉OK吧设有入场费、房租以及最低消费门槛,人均消费分别为300~2000元、100~500元。普通酒馆的门店面积较小,一般为100~500平方米,而夜店、卡拉OK吧的门店面积较大,均超过1000平方米。

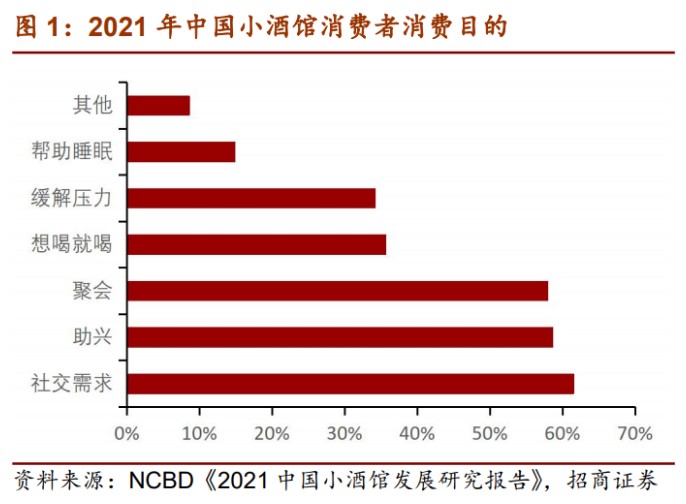

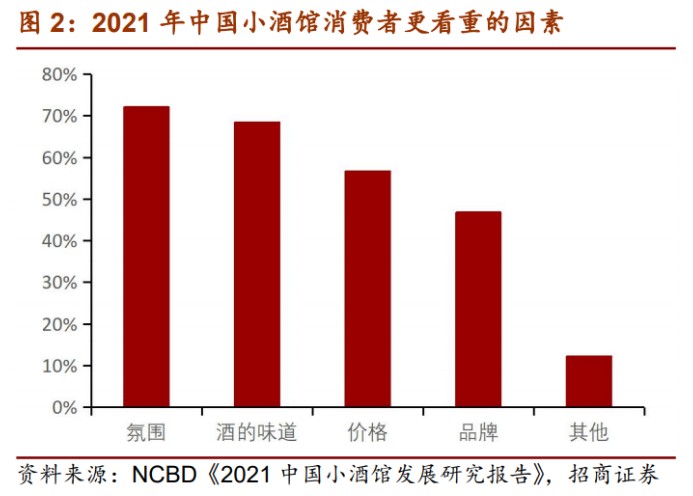

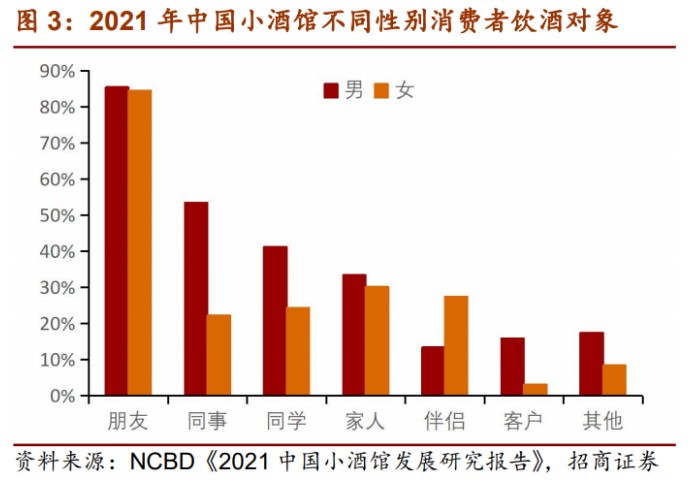

定位青年消费群体,以满足社交需求为主。小酒馆的消费对象主要是集中在20~30岁的青年群体。据NCBD发布的《2021中国小酒馆发展研究报告》,中国小酒馆消费者的消费目的以满足社交、助兴和聚会需求为主,饮酒对象主要为朋友,消费者对小酒馆氛围及酒的品质有较高要求。调研中61.5%的消费者消费目的为满足社交需求,72.1%的消费者更看重小酒馆氛围,68.5%的消费者更看重酒的味道。不同性别消费者的饮酒偏好有所差异,女性消费者偏好低度酒,男性消费者偏好白酒与啤酒。

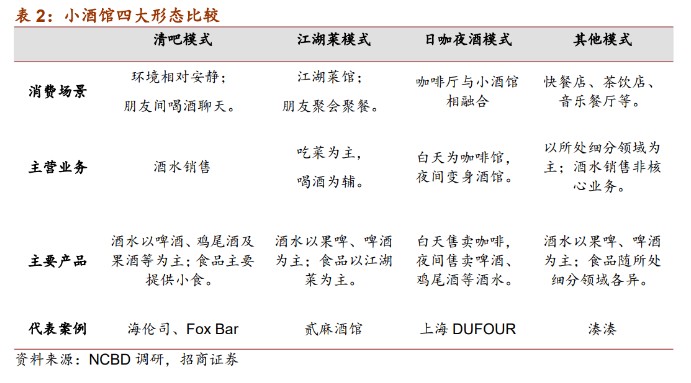

小酒馆四大形态并存,消费场景及主营产品各异。小酒馆目前主要有四种形态,包括清吧模式、江湖菜模式、日咖夜酒模式以及其他模式。

清吧模式:又称休闲酒吧。背景音乐以轻音乐为主,环境较安静不喧闹,装修风格相对雅致,适合朋友间喝酒聊天、沟通感情。酒水类型以啤酒、鸡尾酒以及果酒等为主,食品方面以小食为主。

江湖菜模式:消费场景主要为江湖菜馆,适合朋友间聚会聚餐。以吃菜为主、喝酒为辅。酒水类型以果啤、啤酒为主。食品主打江湖菜,菜品以川菜为主。

日咖夜酒模式:白天为咖啡馆,夜间变身小酒馆。白天主要售卖咖啡,夜间则售卖啤酒、鸡尾酒等酒水。通过两种业态的融合为消费者提供新颖社交空间。

其他模式:包括快餐模式、茶饮模式、音乐餐厅模式、烧烤店模式以及火锅模式等。主营业务以所处细分领域为主,酒水销售非核心业务。旨在通过增加夜间消费场景,扩宽行业边界。

1.2 酒馆市场规模近千亿,低线城市增长强劲

夜间经济快速发展,驱动酒馆行业高速增长。自2015年至2019年,中国夜间经济的市场总量由由约10.9万亿元增长至人民币16.8万亿元,CAGR达到11.4%,预计在2025年进一步增长至28.2万亿元,CAGR达到10.9%,夜间经济的快速发展,驱动酒馆行业高成长。

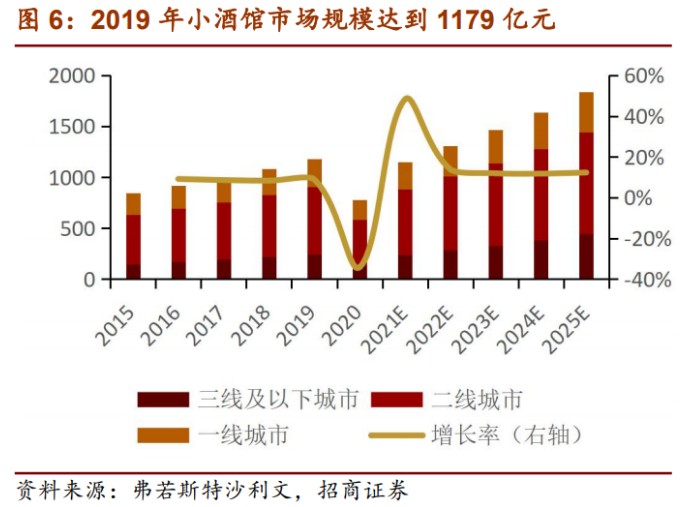

小酒馆当前市场规模近千亿,未来行业增长中枢约10%。我国酒馆行业的整体规模由2015年的844亿元增长至2019年的1179亿元,复合年化增长为8.7%,2020年受疫情影响略有波动。以2020年数据来看,一/二/三线及以下城市市场占比分别为25%/58%/17%。三线及以下城市市场增速较高,由2015年的146亿元增长至2019年的245亿元,复合年化增长为13.8%。预计2020年至2025年,我国酒馆行业规模CAGR约为18.8%,并在2025年市场规模达到1839亿元;其中,三线及以下城市预计CAGR为26.7%。

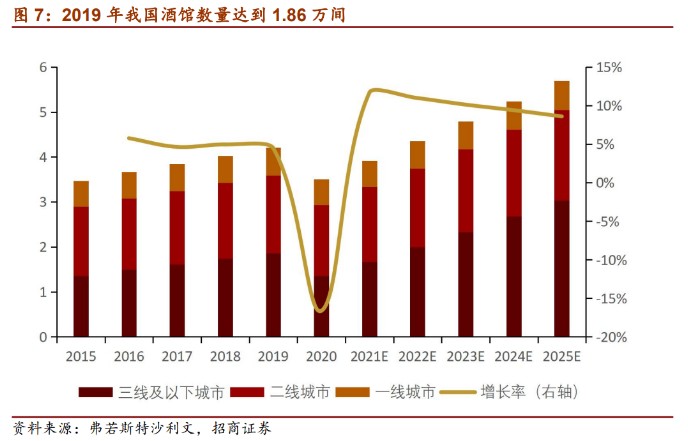

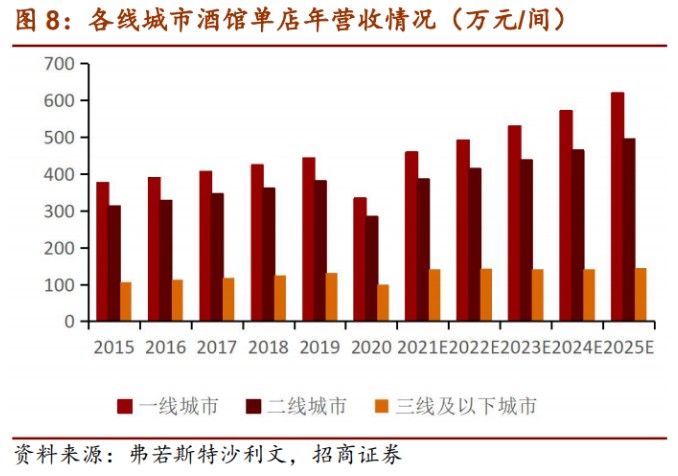

单店收入/门店数量双轮驱动。我国酒馆数量由2015年的3.47万间增长至2019年的4.21万间,复合年化增长为5.0%。其中,三线及以下城市中的酒馆数量由2015年的1.36万间增长至2019年的1.86万间,复合年化增长为8.1%。行业单店营业额与行业基本水平受地区经济发展水平差异影响,一二线城市酒馆单店年营业收入远高于三线及以下城市水平。

1.3 行业高度分散,海伦司作为行业龙头一马当先

行业高度分散有大量独立酒馆,海伦司作为行业连锁龙头一马当先。截至2020年末,中国的3.5万家酒馆中约有95%以上为少于3间场所的独立酒馆。按照2020年的收入进行排行,中国酒馆行业CR5约为2.2%,酒馆行业的竞争格局高度分散。其中,海伦司在2020年酒馆行业市场份额中为首位,收入为8.2亿元,市场份额为1.1%;酒馆数量为351家,其余酒馆行业前五大品牌的酒馆数量均小于100家。

海伦司:打造线下社交空间且物美价廉的连锁酒馆

海伦司Helen’s成立于2009年,是中国最大的线下连锁酒馆。海伦司作为中国酒馆行业的龙头公司,主打优质的性价比,主打优质且具有极致性价比的保真酒水和美味小吃产品组合,通过独具特色的装潢风格和潮流音乐打造年轻客户的社交空间。目前在北京、上海、广州、深圳、武汉、成都等80+城市,拥有直营门店370+家。

2.1 全方位打造社交空间,提升客户粘性

多举措吸引年轻客群,品牌宣传增强客户粘性。海伦司的目标客户群主要为20~30岁的大学生和工薪阶层群体,主打高性价比产品,符合年轻客户消费能力,并通过酒馆布局、营销措施、酒馆运营等多方面举措吸引年轻客群,建立与顾客间的情感链接以增强目标客户的粘性。

酒馆选址充分考虑年轻群体的相关因素。海伦司大部分酒馆位于城市内年轻人聚集的区域,公司会在潜在地点选址过程中考察区域内年轻群体的数量因素,并会在年轻客户集中的优质商业地区内同时运营多家酒馆以充分刺激和满足客户需求。

积极赞助高校校园活动吸引年轻客户群。海伦司已赞助超过100所高校的大型活动,累计赞助超150万元,赞助的活动包含新生手册、百团招新、新生军训、歌手比赛、迎新晚会等多种形式。

积极利用社交媒体进行宣传。海伦司官方微信、抖音及微博官方账号累计粉丝已超过570万,Helen’s可乐桶在抖音相关话题视频累计播放量超过10亿次。

举办酒馆活动提升客户忠诚度。公司会在年轻客户喜欢的节日举办丰富多元的酒馆活动,例如万圣节举办“鬼混派对”并开展捉小鬼、拆彩蛋等活动强化门店社交属性及店内消费趣味性,提升目标客户群对海伦司的归属感和忠诚度。

借助年轻员工建立与顾客的情感链接。酒馆员工的平均年龄约为22岁,旨在通过年轻的酒馆员工实现与年轻顾客更为有效的互动、加深与顾客的情感链接。

建立微信部落群吸引顾客二次消费。海伦司为每个门店建立了“官方部落”粉丝微信群,定期在群内发布优惠活动、与群内粉丝互动、并提供了群内顾客社交及拼桌消费的平台,有助于提升顾客留存率、吸引顾客二次消费。

独特装修风格营造轻松社交氛围。海伦司直营酒馆的建筑面积一般介于300至500平方米,每家酒馆一般有36-50桌,每桌平均可容纳四至六人,适合年轻人交流活动聚会。酒馆统一采用木质桌椅及暖色调装修材料,并选取了具有东南亚艺术元素和中国少数民族风格的装潢和内饰,通过具有温暖度的视觉与触觉体验,在酒馆内营造更加舒适放松的饮酒和社交氛围。

2.2 高性价比的产品组合满足目标客群需求

追求极致性价比贴合年轻客群消费能力。海伦司产品追求最大化性价比以贴合年轻客群的消费需求和能力。公司没有开台费,也没有最低消费,所有瓶装啤酒产品的售价均在10元以下,Helen’s啤酒价格合理同时注重品质,酵母、麦芽、啤酒花在内的数种原料均为国外进口,每种酒使用不同种类艾尔酵母以使啤酒香气更为浓厚,只开发原麦汁浓度10度以上的啤酒。

海伦司产品售价相比同行具备竞争优势。公司售价比行业平均水平低约35%-67%。更加符合目标客群年轻顾客的消费水平。对比海伦司和行业内其他酒馆如Perry’s、LaBamba的同类型产品价格数据,海伦司的产品售价均低于同行,以275ml百威啤酒为例,公司售价为9.8元/瓶,行业平均售价为15~30元/瓶。

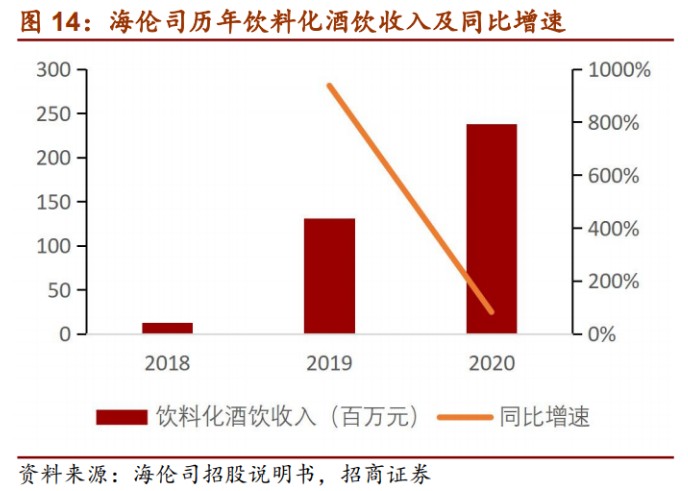

自有产品切合消费者需求,销售额迅速增长。海伦司通过分析消费者需求与习惯、跟踪市场趋势,不断创新自有产品,开发可能受顾客欢迎的各种口味及风味的新型酒精饮料。根据年轻顾客对酒精浓度低且口味多元化的啤酒的偏好,先后推出了白桃味、葡萄味、草莓味、果啤等一系列饮料化酒饮,并逐渐形成了Helen’s特色的果啤系列。20年公司自有产品收入为5.95亿元,占总收入比例达73.53%。

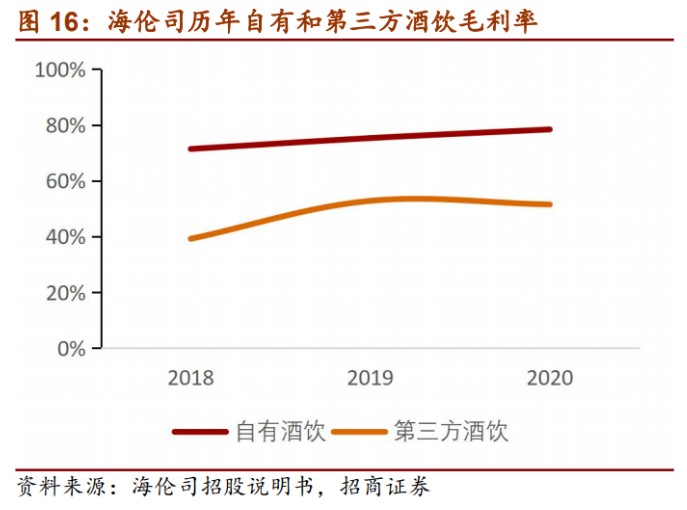

自有酒饮盈利能力强于第三方品牌。公司自有酒饮18-20年平均毛利率为75.0%,显著高于第三方品牌酒饮的47.8%,主要由于自有产品去除了多个中间商环节,在维持极具竞争性的售价时亦能实现更高的盈利能力。

2.3 单店模型优质,下线城市表现更佳

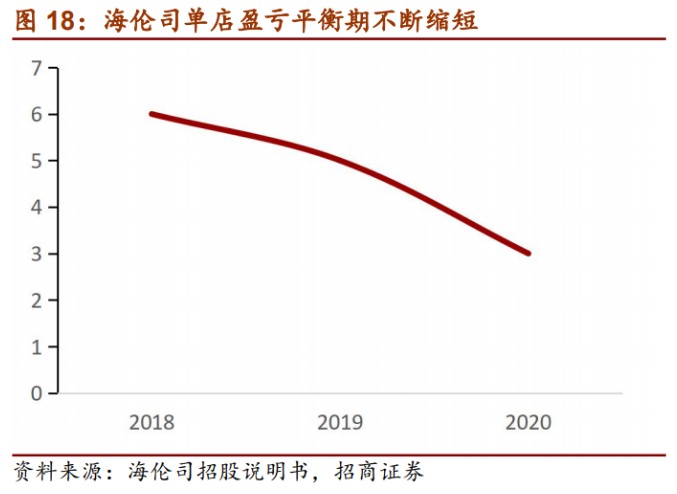

单店盈利能力强,回收期较短。以标准成熟门店的单店模型看,海伦司单店年收入为504万元,盈亏平衡期为2-3个月,投资回收期控制在10-11个月内。2018~2020年单店的盈亏平衡期不断缩短。对单店收入进行拆解,材料成本/员工成本/租金成本分别占收入比例为32/18/12%,门店经营利润率约为27%。

海伦司以较少的资本开支撬动更高的利润率。对比海伦司和其他直营连锁餐饮品牌海底捞(06862)、呷哺呷哺(00520)、九毛九(09922)的单店模型,海伦司单店资本开支为90万元,显著少于其他三家餐饮公司,同时海伦司单店实现了68%的毛利率和27%的经营利润率,盈利能力较其他三家品牌更为优秀。

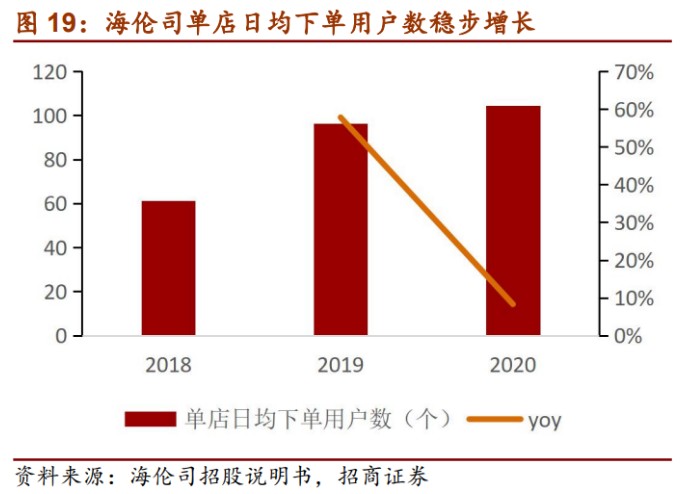

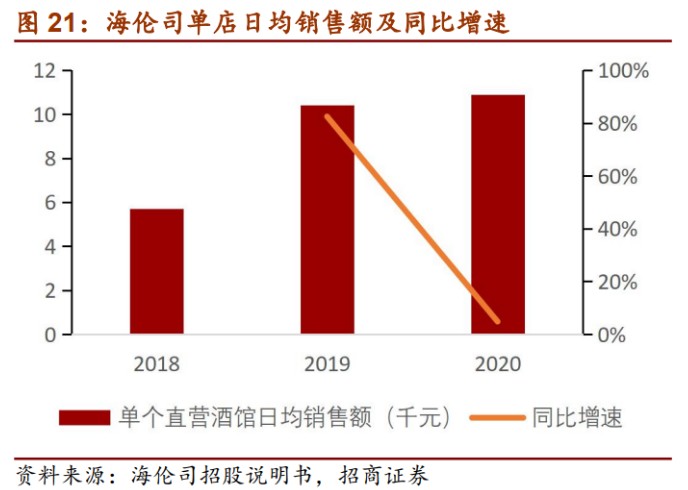

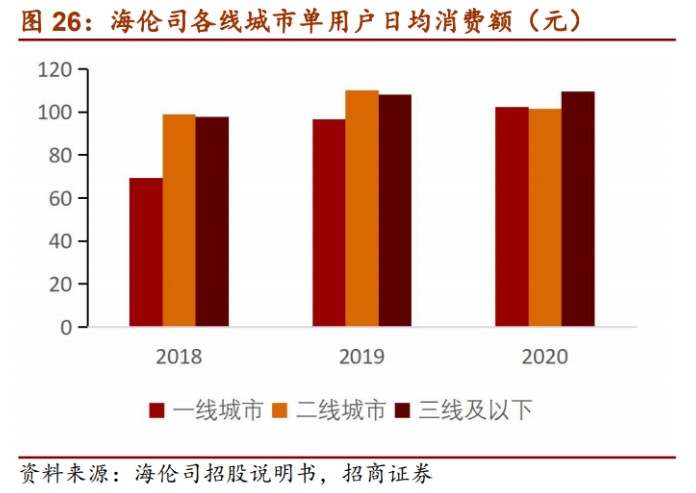

客单价/单店用户数稳步增长,共同推动单店/同店销售额快速增长。2020年疫情影响下,公司门店的客单价和单店用户数仍实现了稳步增长,2020年单店下单用户数为104.4人/天,相比2019年增长8.3%,2020年的下单用户日均消费金额为109.6元/人,同比增长1.39%。用户数和客单价的不断提升驱动公司单店销售额快速增长,公司2020年的单店日均销售额为1.09万元,同比增长4.8%。从同店销售额看,20年受新冠疫情影响41家同店创造销售额1.46亿元,较19年略降0.6%,体现出较强的韧性。

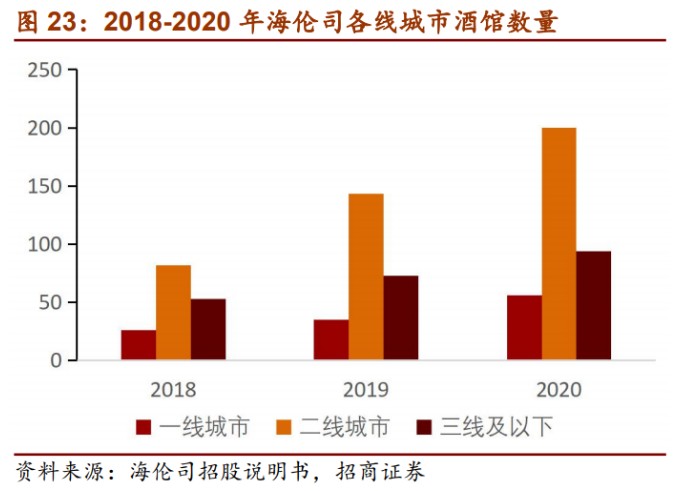

二线城市门店占比较高,扩张速度较快。公司的高性价比定位与二线及以下城市的消费需求更加契合,二线及以下城市的开店空间更大。截止2020年12月31日,公司一线城市酒馆数56家,二线城市200家,三线及以下城市94家,二线城市门店数量占比达到57.14%。二线城市新开门店数量也高于同期其他线城市水平,2019及2020年二线城市净增加门店61家、57家,同期一线城市新开9家、21家;三线及以下城市新开20家、21家。

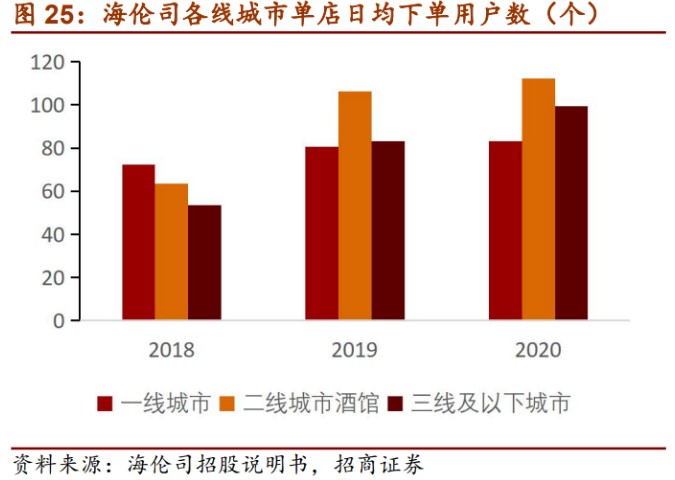

低线城市单店下单用户数与客单价表现更佳。分城市层级看,2020年一线/二线/三线及以下城市单店日均下单用户数分别为83.1/112.2/99.5个,2020年一线/二线/三线及以下城市单用户日均消费额分别为102.3/101.6/109.5元,公司二三线城市的用户数及客单价表现更佳。公司2020年一线/二线/三线及以下城市单个直营酒馆日均销售额分别为0.85/1.14/1.09万元,精准定位下,海伦司二三线城市的用户数及客单价数据好于一线城市,导致二三线城市的单店日均销售额高过一线城市。

标准化管理实现快速扩张,规模化采购保证成本优势

3.1 直营模式保证运营标准高度统一

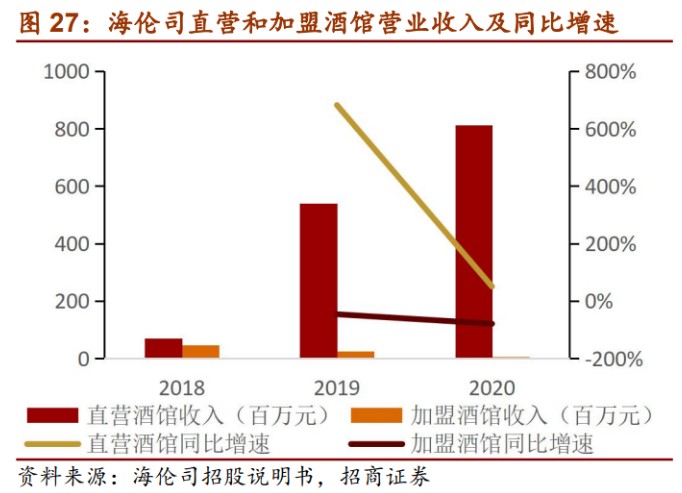

直营模式实现更有效的控制。海伦司最初以加盟酒馆方式进行运营,向加盟酒馆收取一次性的加盟费及管理服务费,后为保证快速及高质量发展,能够对产品、运营、服务和供应链等方面进行更有效的控制和监督,使品牌、服务及运营标准高度统一并具有更好的商业扩展性,持续成立新的直营酒馆,并通过整合的方式将加盟酒馆逐渐变为直营酒馆。2018~2020年,公司加盟酒馆数量从78家减少至14家,直营酒馆数量从84家增至337家。截止2021年3月22日,公司旗下酒馆均为直营酒馆。公司2020年直营酒馆营业收入达8.13亿元,同比增长50.45%,占总收入比例上升至99.38%。

3.2 成熟的高标准化拓店模式获取充足稳定客流量

成熟的选址策略以客流量为核心目标。基于“年轻人社交平台”的定位,海伦司大部分酒馆都位于城市内年轻人聚集的区域,并依靠年轻人的口碑宣传能力及客户活跃度获得充足稳定的客流量,同时保证海伦司能在性价比较高的地段租赁店面,实现低成本高效率的经营。具体而言,海伦司构建了一套成熟的选址地点评价体系:

1.周边商场的数量、位置、等级

2.交通便利性

3.类似业态的数量

4.周边商城可供出租的潜在地点面积和租期

5.附近的小区数量、居民人数、商业活跃度

6.潜在地点年轻群体的数量

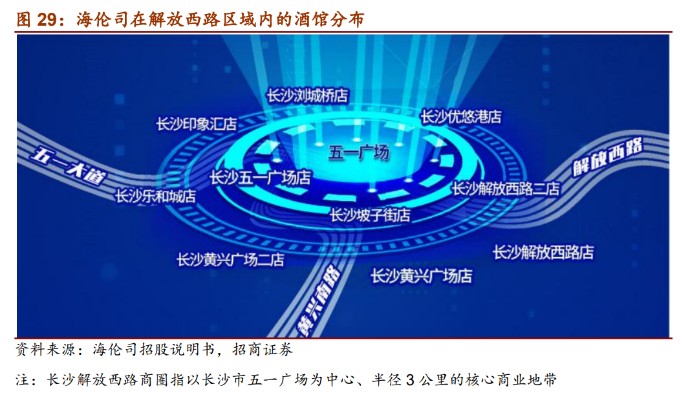

通过上述选址策略,海伦司在年轻客户集中的优质商业地区内同时运营多家酒馆,充分刺激和满足客户需求,以长沙解放西路商圈为例,截至2020年底,海伦司在商圈内同时运营10家酒馆,获取充足稳定的客流量。

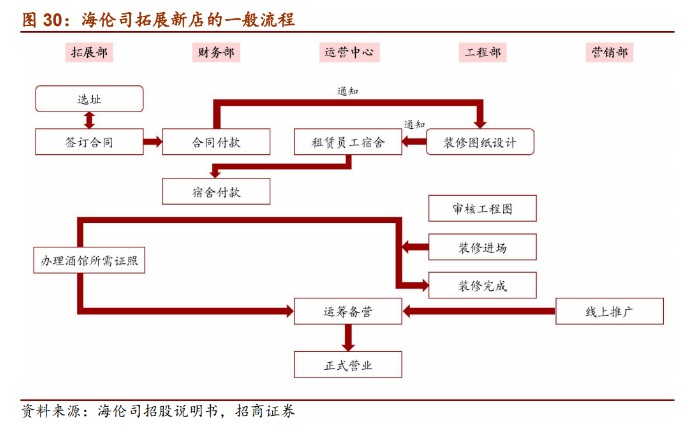

拓店流程细化分解到各个部门,拓店效率较高。海伦司新酒馆一般需要大约2-3个月的时间完成从选址到具备开业条件的整体流程,直营模式下海伦司将拓店流程中各个任务分配到公司不同部门,拓展部负责选址和签订合同,财务部负责支付款项,运营中心负责筹备支持,工程部负责装修设计,营销部负责线上推广,各个部门各司其职,通力协作,提升了拓店效率。

3.3 完善的店长培训体系+合理的员工成本管控,提高门店的可复制性

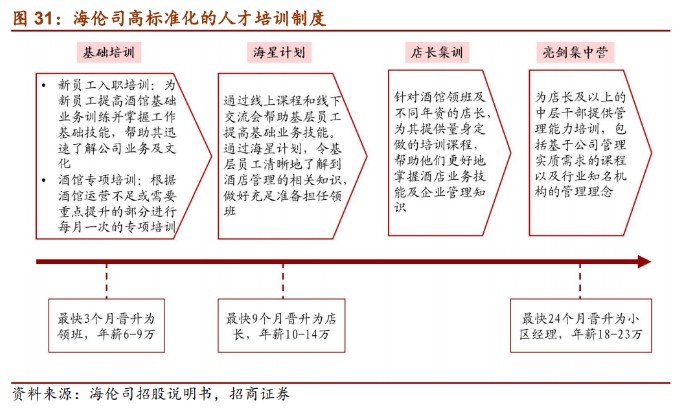

高标准化的培训制度保证人才供给。公司针对不同层级的员工制定了基础培训、海星计划、店长集训、亮剑集中营等培训课程,通过集训、带训、轮岗制度培养酒馆店长,并形成可持续的人才培养体系。公司依托高标准化的培训制度及清晰简洁的流程指引体系,培养一名新店长通常仅需9个月。截至最后实际可行日期,公司店长人数为420人,后备店长为267人,为酒馆网络的持续扩张奠定了坚实基础。

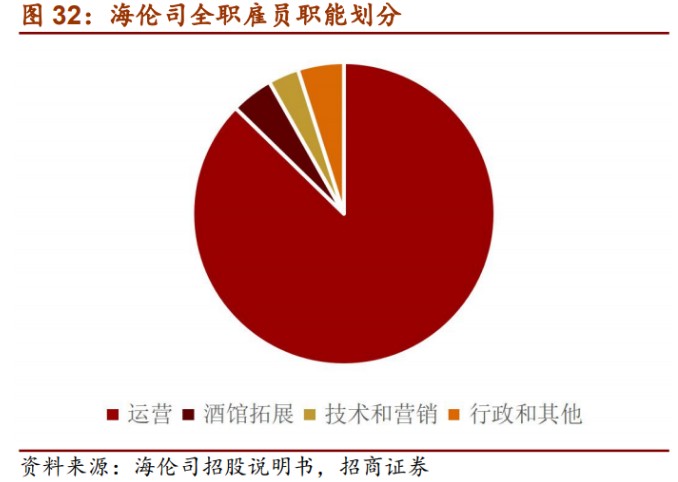

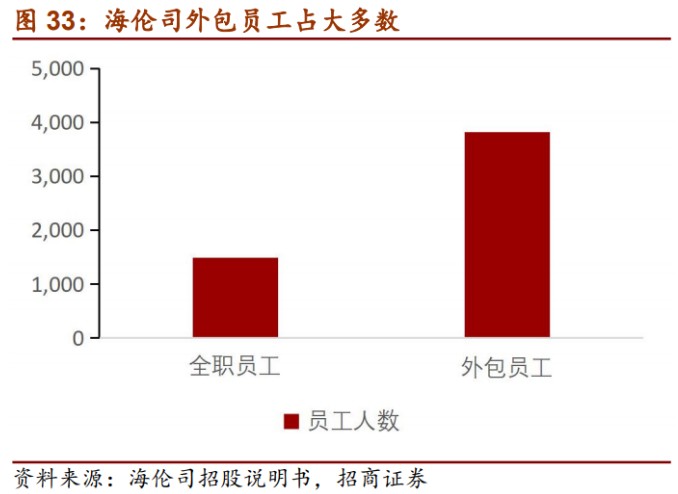

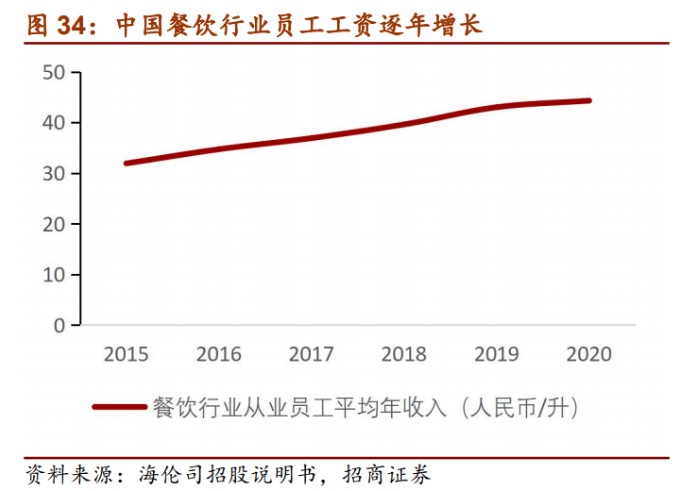

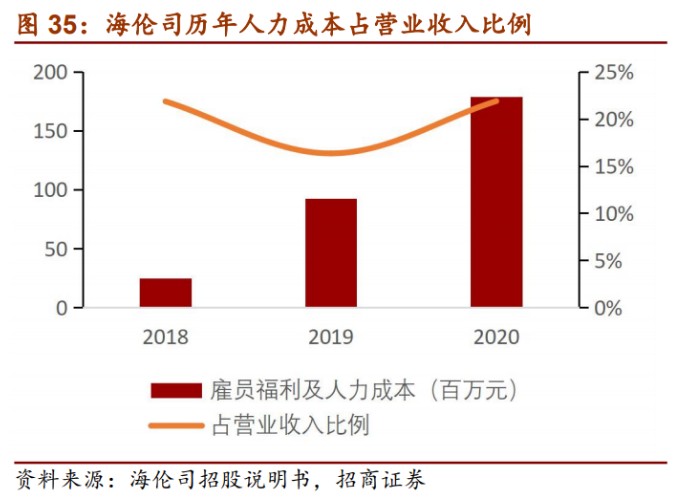

劳务外包降低总体人力成本,人力成本占收入比例保持平稳。公司通过劳务外包一定程度上降低了员工成本。截至2021年3月,公司共雇佣了1489名全职员工和3819名外包员工。2020年雇员福利及人力成本达1.79亿元,由于向第三方劳务公司雇佣外包员工产生的人力服务开支达0.39亿元。受宏观经济增长、通货膨胀等因素驱动,2015-2020年餐饮行业从业员工平均年收入不断增长,基于高标准化的人才培养体系,公司人力成本占比基本平稳。

3.4 数字化革新全面提升运营效率

海伦司开发了自有的商业智能系统Future BI系统为公司运营提供了数据支持。通过对数据的综合运用,Future BI系统可帮助公司提升在产品研发、管理、运营等多方面的运营效果。

公司利用Future BI系统关注新品在全国范围内的销售情况,对于销量增长迅猛的产品,公司基于Future BI系统分析该产品流行的原因,并迅速制定后续的市场营销策略。

员工根据各自的不同职能、层级,可以获得不同级别的数据访问,并可通过手机直接进入系统,操作较为便捷。

ERP前端系统整合了酒馆运营、产品销售及营销活动的自动化及智能化管理相关的关键数据及功能。基于ERP系统收集的运营数据(如每位顾客的消费产品、光顾次数和到店时间),公司使用云服务中心对酒馆运营收集的数据进行二次加工计算,ERP系统的各项功能帮助公司提高了精准营销、自动化存货管理、内部财务管理等方面的运营效果。

CRM前端系统可根据顾客喜好,通过线上手段向其推送灵活多样的精准营销信息,并随后根据用户线下消费行为分析复盘以实施精准化营销。

3.5 规模化采购对上游议价能力较强,集约化平台搭建提升经营效率

海伦司依托对产业链上游的议价能力,构建供应商遴选机制。公司对原材料供应商具有较强的议价能力,并在此基础上构建了一套完整的供应商遴选流程,主要包括资质审批、质量检测、定期考核等:

1)资质审批:公司与供应商订立合作关系前会对供应商的营业执照、生产许可证及食品经营许可证进行资质审查,并通过公开信息检索的方式对供应商进行背景调查。

2)质量检测:根据合作协议,供应商须提供符合行业质量标准以及公司要求的产品,例如,酒饮和小食现有保质期不得少于产品有效期的1/4到1/3,公司若发现采购产品存在质量问题,可采取退货、要求赔偿损失或终止合同等措施。

3)定期考核:公司会审核供应商KPI及采购情况,对供应商进行半年期考核。

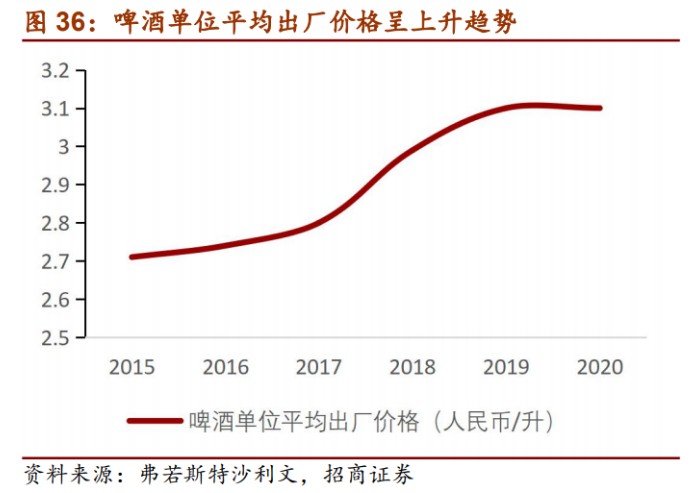

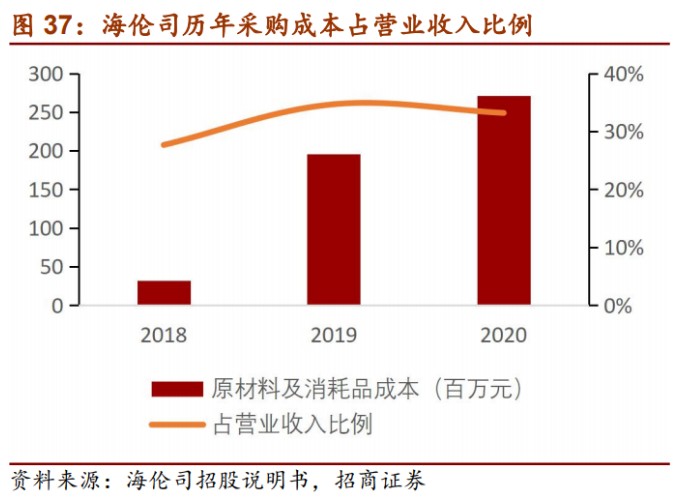

采购成本占收入比例稳中有降。据弗若斯特沙利文数据,受酿酒原料及劳动力成本上升影响,啤酒单位平均出厂价格2015-2020年呈上升趋势,高效的供应链管理和对上游的议价能力使公司能够维持稳定的采购成本占比。截至2020年,公司原材料及消耗品成本达2.71亿元,占营业收入比例为33.18%,较上年同期下降1.5pct,彰显了公司强大的供应链管理能力。

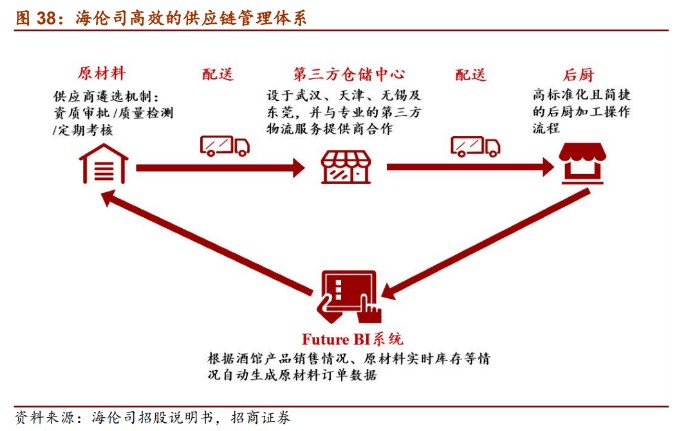

供应链管理渐趋一体化、集约化、自动化。公司通过内部的物控中心对酒馆的采购进行一体化管理,并以集约化为导向,达到降低成本、提高效率的目的。具体而言,公司基于供应商遴选机制保证原材料的质量和新鲜度,借助第三方物流服务实现高效的物流配送,并制定了高标准化且便捷的后厨加工操作流程,此外,Future BI系统的自动化流程能够提供实时的数据分析,根据酒馆需求将采购计划下发给相关供应商。供应链管理体系中各个环节相互支撑,有效提升了公司的经营效率。

3.6门店全国布局,未来进入加速开店期

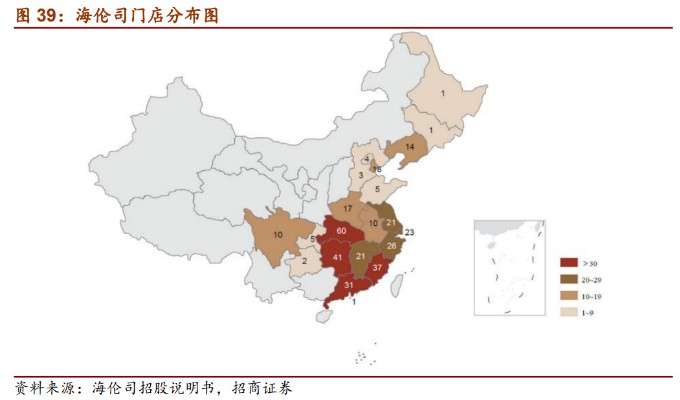

酒馆数量领先行业,预计到2023年开至2200家。据弗若斯特沙利文,2018至2020年公司酒馆数量在中国酒馆行业中连续三年保持规模最大,是中国市场中唯一酒馆数量超过100家的连锁酒馆,酒馆数量超过第二名的4倍以上。截止2020年12月31日,海伦司在中国大陆共有371家直营酒馆,覆盖22个省级行政区及83个城市,另有1家直营酒馆位于中国香港。公司酒馆总数通过一体化的管理和经营模式实现高速增长,从2018年的162家增至2020年的351家。公司预计于2021年全年实现新开酒馆约400家,至2023年底将酒馆总数增加至约2200家。

对比同行,海伦司扩张区域更广。相比之下,凭借极具性价比的产品组合和高标准化的运营模式,海伦司可以向华中、华南地区以及全国广大的二三线城市渗透,覆盖地域更加广阔。胡桃里定位相对高端,人均消费更高,门店主要集中在江浙和广东等较发达地区;贰麻酒馆主打成都特色的江湖菜酒馆,门店扩张时主要向东部沿海地区拓展。

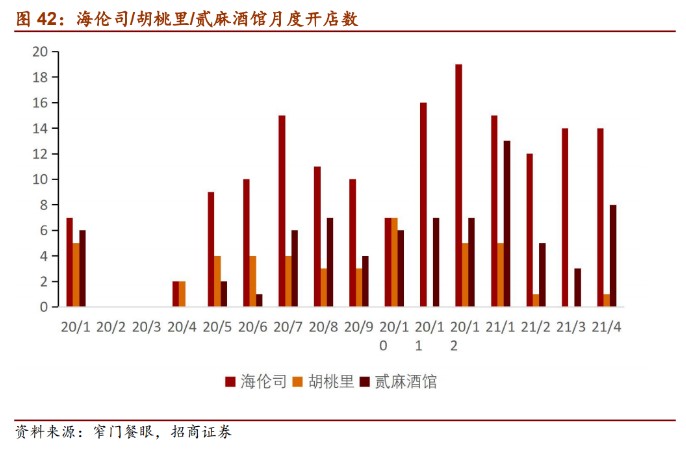

海伦司门店扩张速度更快。对比海伦司、胡桃里、贰麻酒馆三家连锁酒馆品牌2020年1月至2021年4月的月度开店数,直营模式下海伦司管理能力显著增强,每个月的开店数量都高于胡桃里和贰麻酒馆,海伦司有望在连锁酒馆行业中快速提升市场份额。

收入利润高速增长,盈利能力优秀

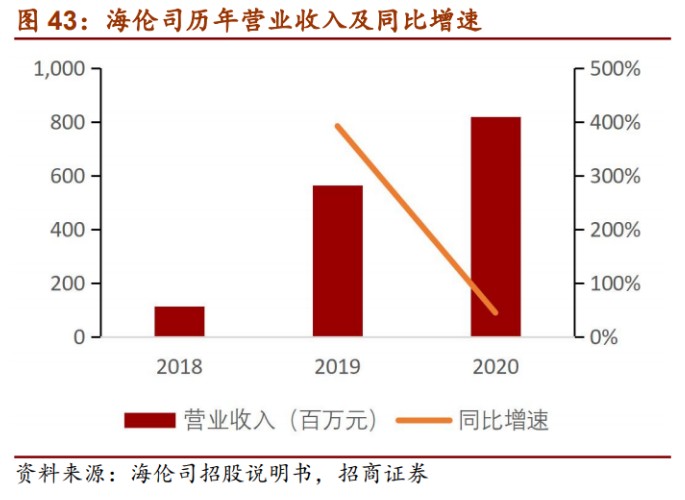

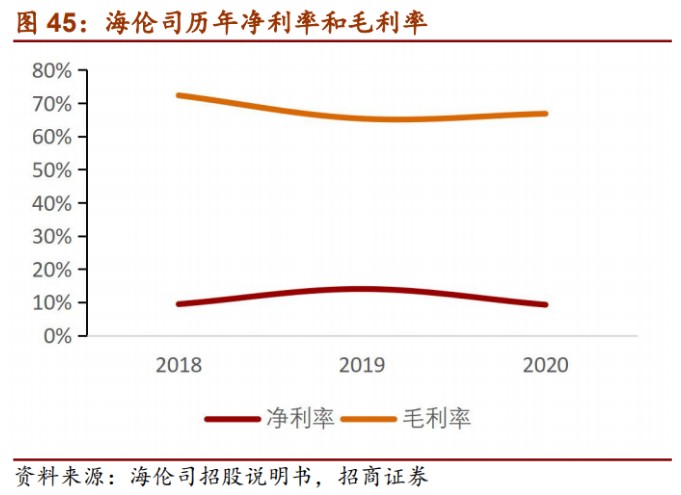

收入利润快速增长,盈利能力优秀。2019年,公司实现营业收入5.65亿元,同比增长391.95%,实现经调整净利润0.79亿元,同比增长630.44%,收入和利润均呈大幅增长。2020年疫情及相关防控措施对公司业务开展造成了一定影响,但随着疫情受到控制后,公司业务迅速恢复,月度收入从2020年4月的0.36亿元增长至12月的1.40亿元,2020年全年营业收入为8.18亿元,同比增长44.82%,经调整净利润为0.76亿元,同比略下降4.28%,体现除了较强的单店盈利稳定性。公司2020年毛利率达66.82%,净利率达9.26%,在直营连锁业态中盈利能力优秀。

经营性净现金流高速增长。公司2019年经营活动产生的现金流量净额为1.59亿元,同比大幅增长1890.77%,2020年公司业务开展虽然受疫情不利影响,经营性净现金流为2.46亿元,同比增长54.60%。

海伦司ROE领先餐饮同业。对比海伦司和餐饮行业可比公司海底捞、九毛九、呷哺呷哺的盈利能力指标,2018-2020年海伦司股本回报率平均为134.87%,显著高于餐饮行业可比公司。2020年餐饮行业受疫情冲击,海伦司受益于单店的面积较小,单店盈利稳定性更强,2020年资产回报率/股本回报率分别为9.8/56.2%,居可比公司首位,盈利能力表现出一定韧性。

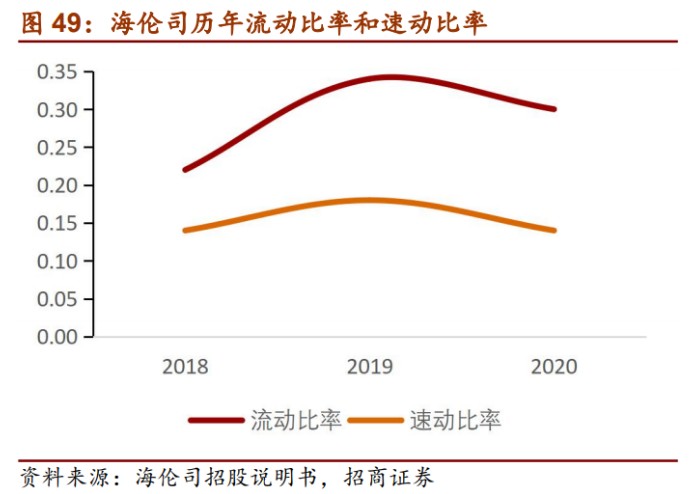

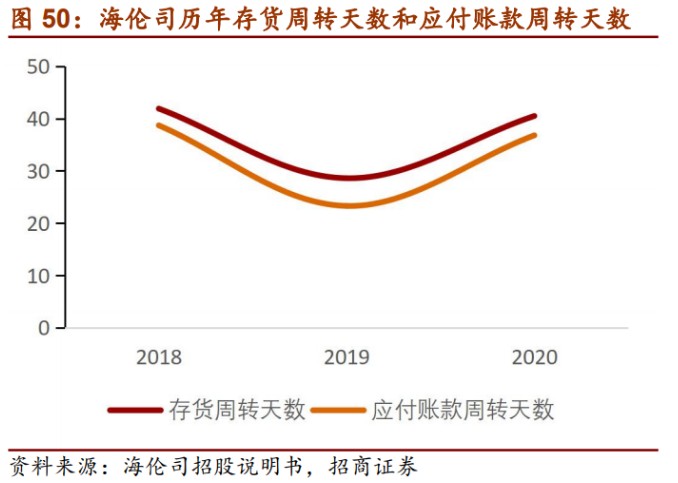

偿债能力/营运能力逐渐提高,疫情阶段性扰动。疫情前,海伦司流动/速动比率分别从2018年的0.22/0/14提升至2019年的0.34/0.18,偿债能力逐步增强。海伦司存货周转天数由2018年的41.9天下降至2019年的28.6天,主要由于公司在酒馆扩张中更加有效地管理存货;应付账款周转天数由2018年的38.7天下降至2019年的23.3天,主要由于公司供应链体系逐渐完善,运营效率得到提高。2020年疫情期间客户需求阶段性减少,导致公司原材料消耗变慢,各项指标有所恶化,随着客户需求恢复,海伦司营运能力将逐步改善。

投资建议

未来三年有望进入高速增长期,建议积极关注。公司精准定位年轻客群,凭借自由平等的社交空间和物美价廉的产品组合形成强客户粘性。公司通过直营强管控来保证高度标准化运营,同时能够通过规模化采购和自有产品的销售保证公司的成本优势,形成了不断加强的性价比闭环,单店模型优于其他直营连锁,实现了自融资下快速开店扩张。截至2020年底,公司门店数337家,根据公司招股书指引,预计2021年全年开店400家,2023年底增加至约2200家,按此测算2021~2023年门店复合增速80%+,收入/利润CAGR有望达100%+,建议投资者积极关注。

风险提示

1)公司展店速度不及预期。2)行业竞争加剧致使行业盈利能力下降。

本文选编自微信公众号“零售思享+”,作者:丁浙川、李秀敏、徐锡联;智通财经编辑:赵锦彬。

扫码下载智通APP

扫码下载智通APP