复盘7大成长赛道 在当前科技产业周期下如何配置“硬科技”

摘要

核心结论:

1、在2010年以来,国内经历了几轮比较显著科技产业周期:

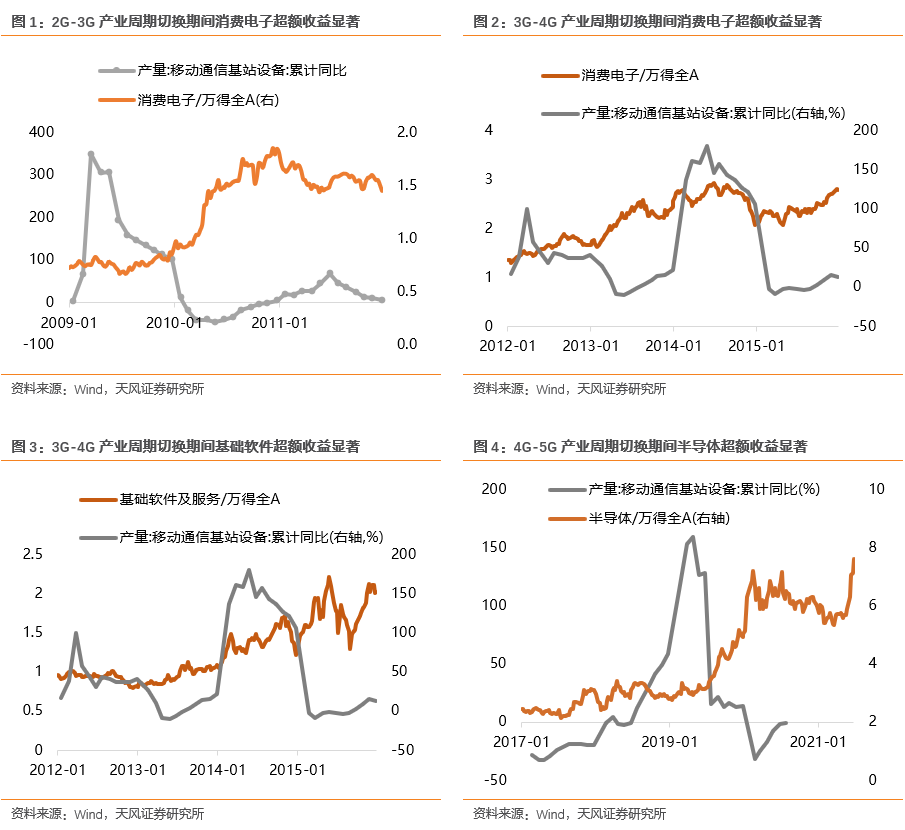

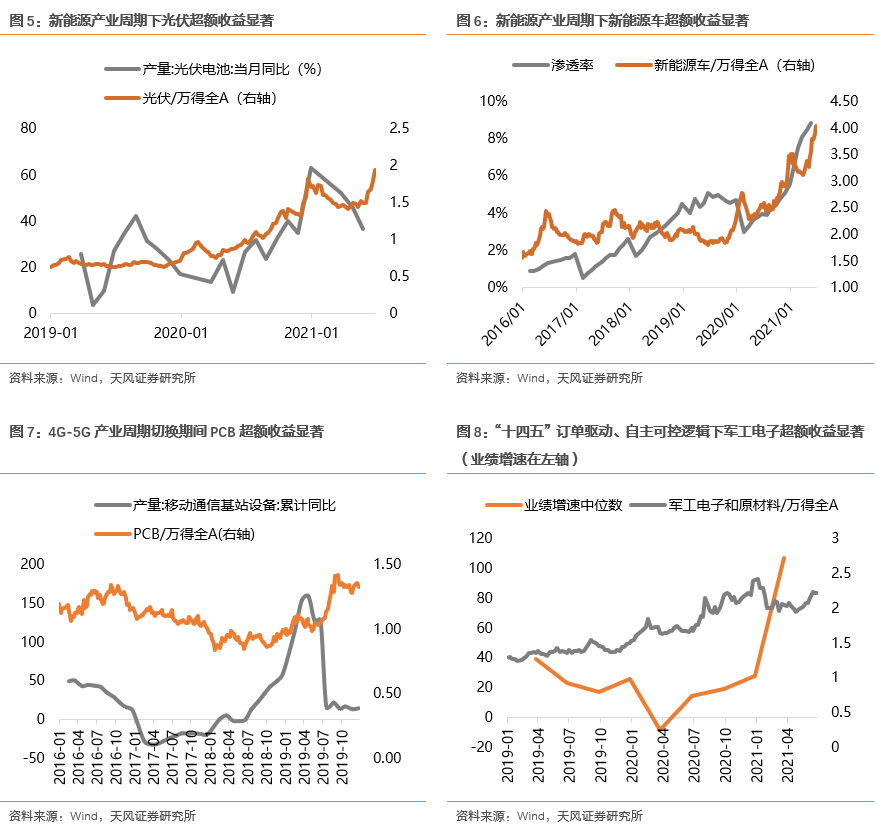

第一条是围绕智能手机主线的2G-3G-4G-5G产业周期,代表性的板块就是09-10年的消费电子,12-15年的消费电子、基础软件,19年以来的半导体、PCB;第二条是围绕能源结构转换的新能源产业周期,代表性板块是2019年以来的光伏和新能源汽车;第三条是“十四五”订单驱动、有自主可控逻辑支撑的军工电子强周期。在上述科技产业周期的支撑下,上述成长板块均在区间内获得显著的绝对收益和超额收益。

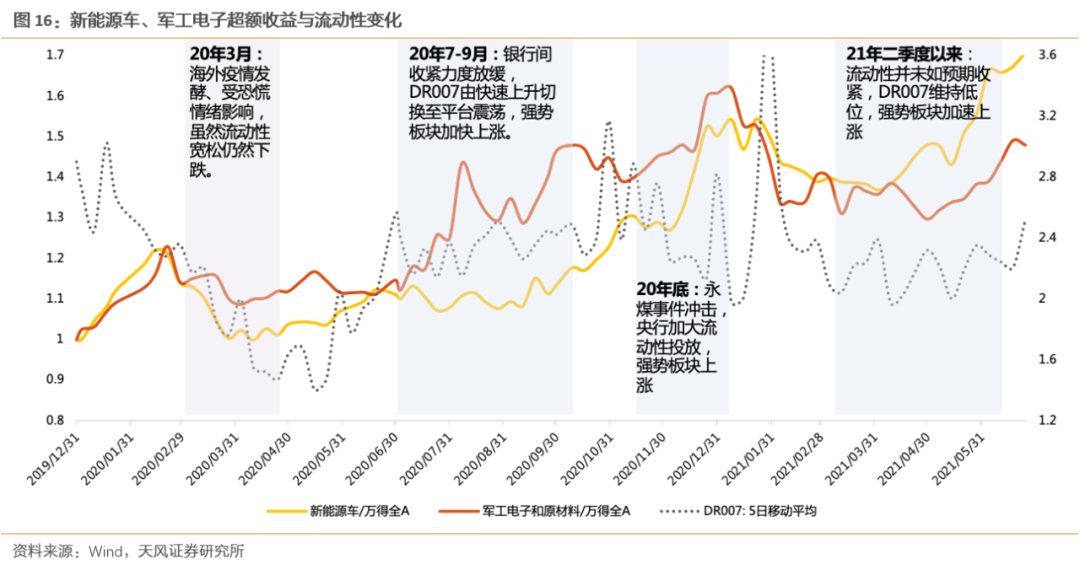

2、对于处在产业周期景气向上的行业,对其股价的干扰主要来自于三个方面:业绩端——景气度向上过程中的波动、估值端——流动性收紧与事件冲击带来的风险偏好承压。

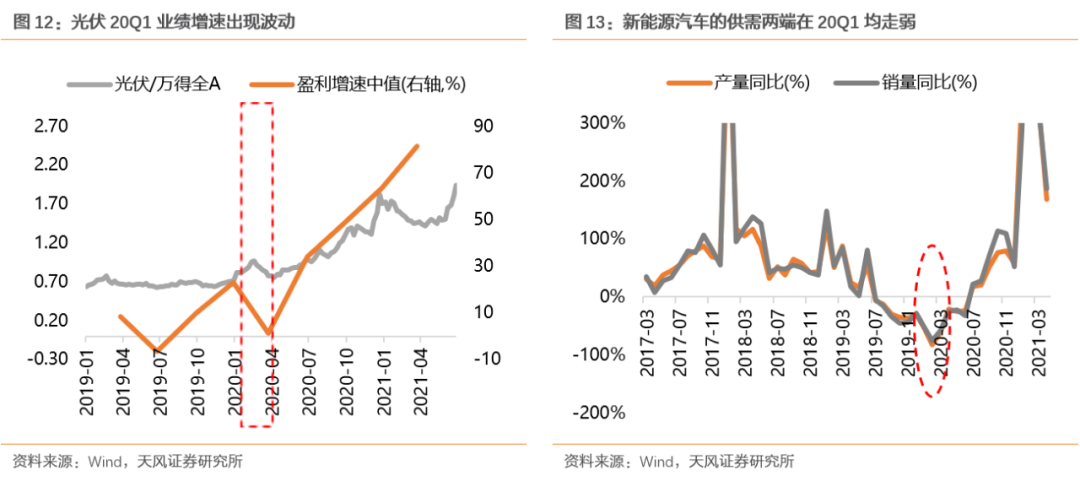

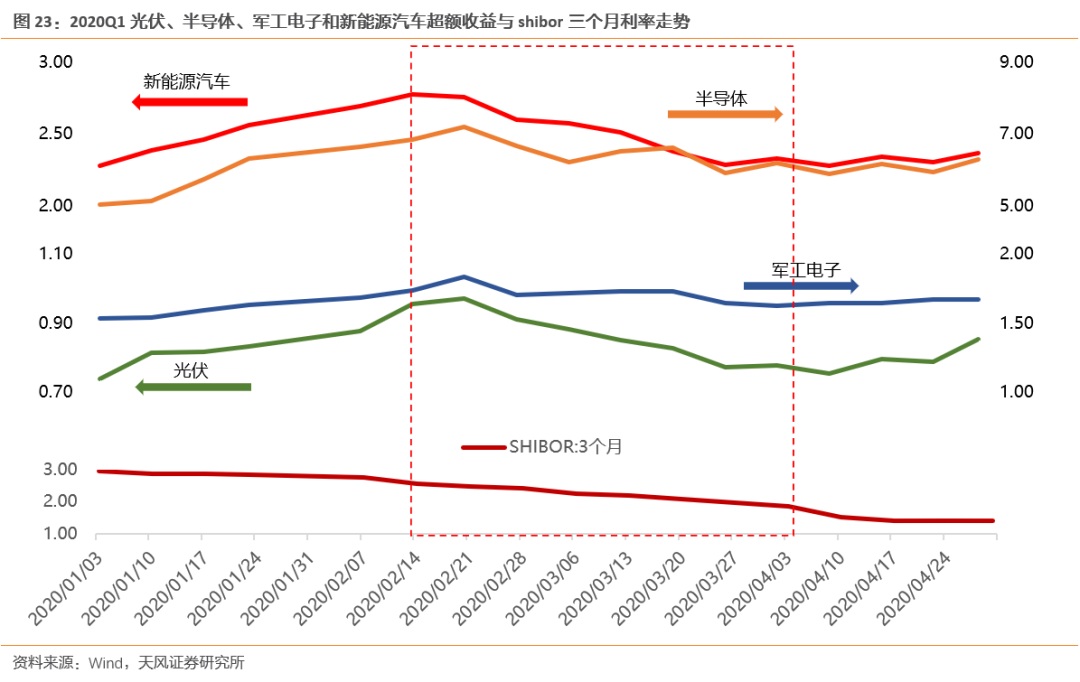

(1)基本面扰动:疫情冲击下20Q1新能源车、军工电子、光伏景气度阶段性支撑走弱;21Q1上游原材料硅料价格上涨引发光伏中下需求走弱担忧

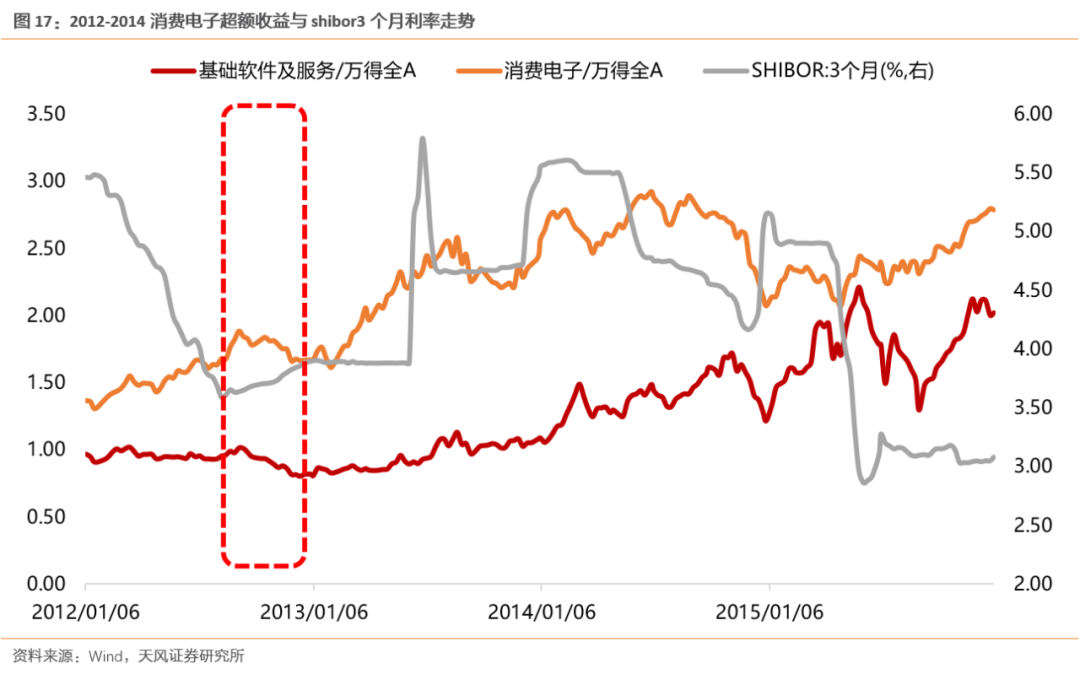

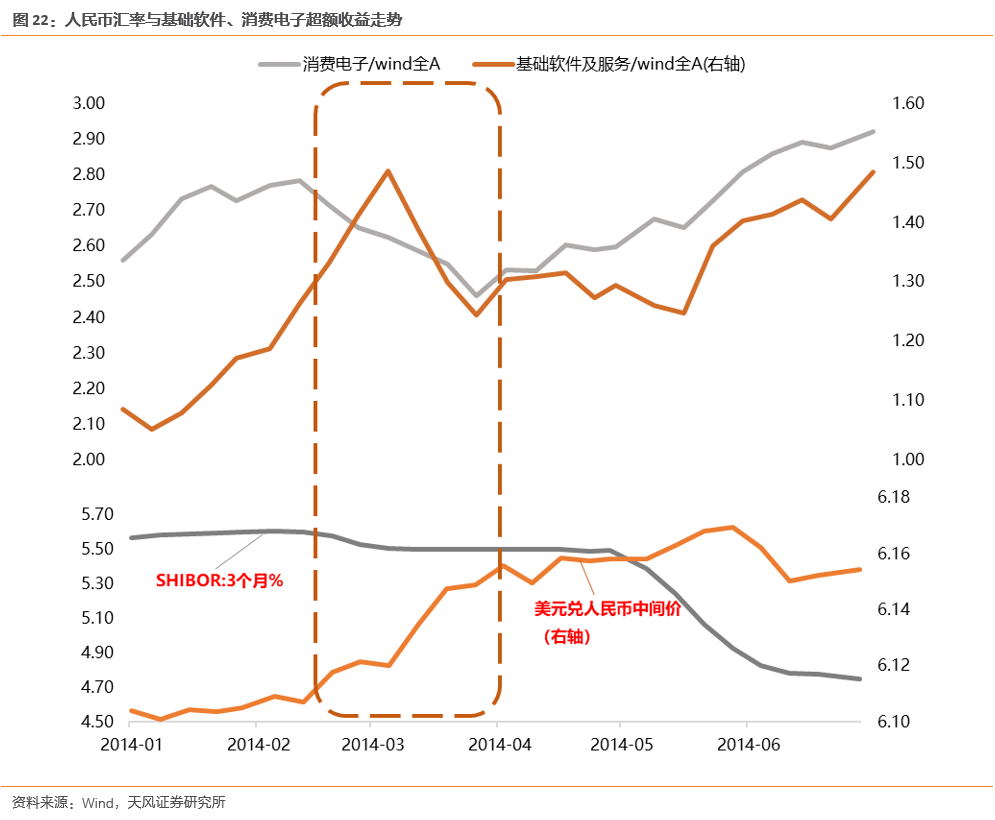

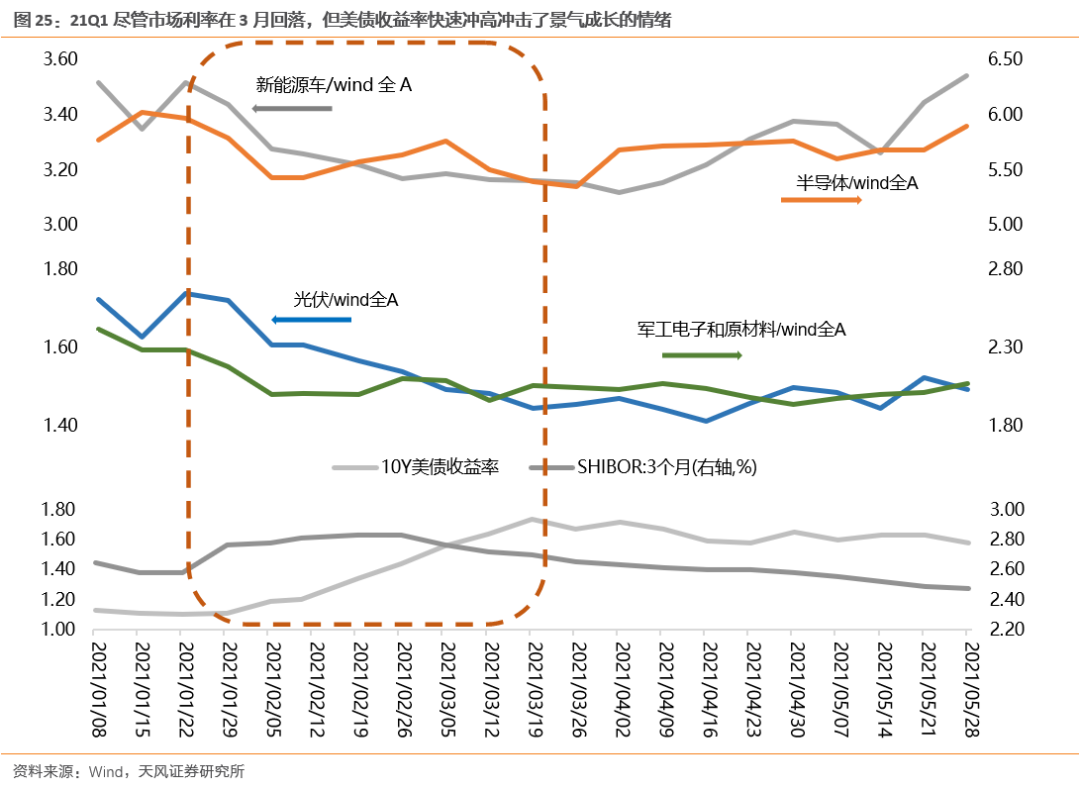

(2)国内流动性环境变化:2014年年底利率上行引发的基础软件跑输市场;20Q3-Q4市场利率上行半导体承压;2021Q1银行间利率上行引发光伏、新能源车、军工电子、半导体调整

(3)事件冲击风险偏好:2014Q1人民币汇率大幅贬值下成长板块风险偏好受到压制;20Q1美国流动性危机对军工电子、新能源汽车、光伏和半导体的情绪冲击;21年2月底-4月初美债收益率快速上行使得成长板块调整时间拉长3、归纳来看,在短期扰动因素中,基本面扰动最终会被证伪,这也是支撑景气成长在后续可以继续获得超额收益的重要原因。阶段性景气度情况、扰动因素多少是影响调整幅度和时间的重要因素。而从调整时间和幅度来看,往往调整时间在2-3个月左右,区间跌幅往往在15%-20%左右,区间超额收益往往在-10%--20%之间。相比之下,景气度有改善的成长板块在出现短期调整的时候,平均调整幅度及跑输程度要小于阶段性景气度弱化的板块。而随着影响因素的增多,可能会延长调整的时间。

4、短期内来看,换手率这个数据可以在一定程度上辅助我们衡量板块及热门赛道的交易情绪。以创业板综指为例,2018年以来,创业板综指换手率共有3次超过5%,而每当创业板综指换手率突破5%后,往往创业板综会阶段性见顶回落。而对于主流赛道而言,景气成长中的新能源车与半导体、国防军工及医药相对换手率阈值指引意义更大,在短期突破阈值后都会阶段性见顶。其中,当前新能源汽车换手率为3.13%,连续5个交易日在3%之上,半导体、国防军工及医药生物均在阈值之下。

5、总结来说,在产业趋势良好、基本面没有扰动、流动性环境相对稳定的背景下,当前景气成长板块的压力来自于潜在的外部冲击以及交易层面。但考虑到高景气板块并没有出现景气度的波动,虽然存在短期冲击,但不影响中期趋势,在有科技周期支撑的方向,未来仍将获得显著的超额收益。中期维度,继续把握“硬科技的盛宴”。核心配置:新能源、半导体、军工电子和军工材料(目前基本面预期差仍然较大,建议下半年重点关注)。卫星关注:AR/VR、智能汽车、物联网。

一、2009年以来的主要科技产业周期

在2009年以来,国内经历了几轮比较显著科技产业周期:第一条是围绕智能手机主线的2G-3G-4G-5G产业周期,代表性的板块就是09-10年的消费电子,12-15年的消费电子、基础软件,19年以来的半导体、PCB;第二条是围绕能源结构转换的新能源产业周期,代表性板块是2019年以来的光伏和新能源汽车;第三条是“十四五”订单驱动、有自主可控逻辑支撑的军工电子强周期。在上述科技产业周期的支撑下,上述成长板块均在区间内获得显著的绝对收益和超额收益。

二、引起景气成长阶段性扰动的因素有哪些?

对于处在产业周期景气向上的行业,对其股价的干扰主要来自于三个方面:业绩端——景气度向上过程中的波动、估值端——流动性收紧与事件冲击带来的风险偏好承压。我们选取了半导体、军工电子、基础软件、消费电子、PCB、光伏、新能源车等7个典型的有产业周期支撑的景气成长行业进行观察。

2.1. 产业周期方向确定中的景气度波动

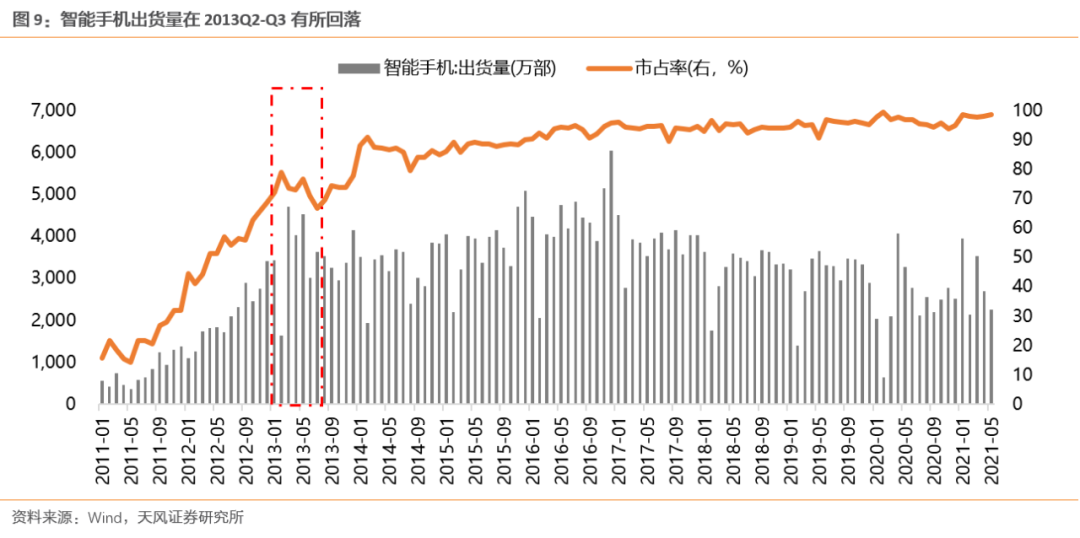

尽管产业周期趋势明确下成长板块的景气度持续性较强,但在其中可能会出现阶段性的波动使得市场对行业的基本面存在一定的担忧,但在产业周期的支撑下,这种波动引发的担忧很快会被证伪。(1)智能手机出货量波动下消费电子基本面支撑走弱2013年Q2-Q3智能手机出货量有所回落,智能手机市占率也下滑至66%附近,对应消费电子业绩增速从Q1的22%下滑至Q3的3%附近。但随着智能手机出货量与市占率在Q3重新反弹,消费电子的业绩增速在2013Q4重新回归18%附近,消费电子景气度的扰动被最终证伪。

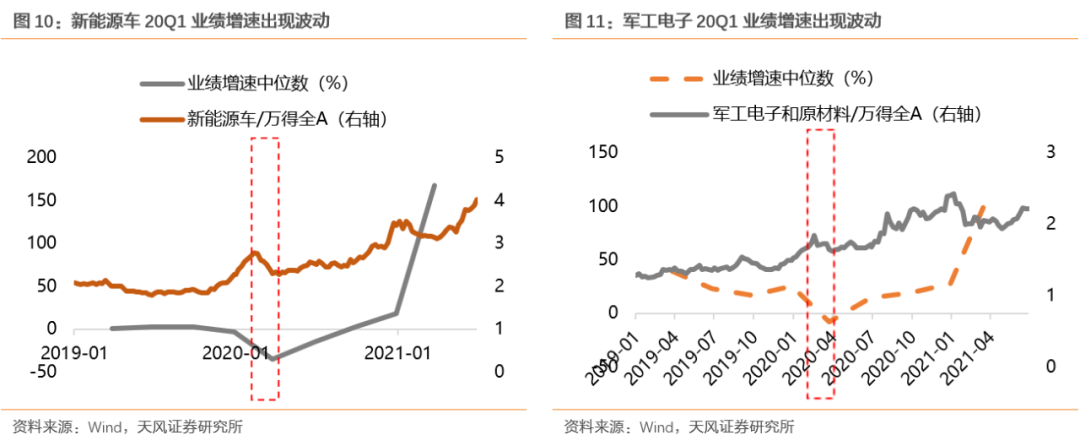

(1)疫情冲击下20Q1新能源车、军工电子、光伏景气度阶段性支撑走弱

在疫情冲击下,军工电子、新能源车等景气板块业绩增速显著回落,这也成为了诱发成长板块调整的重要原因之一。以新能源车为例,在疫情冲击下Q1供需双降,对应业绩增速也大幅回落,基本面的波动成为股价波动的因素之一,但随着疫情消退生产恢复,供需两端重新走强,新能源车业绩增速也在Q2重新回归上升通道,这也验证了产业方向并未因为短期波动而改变。

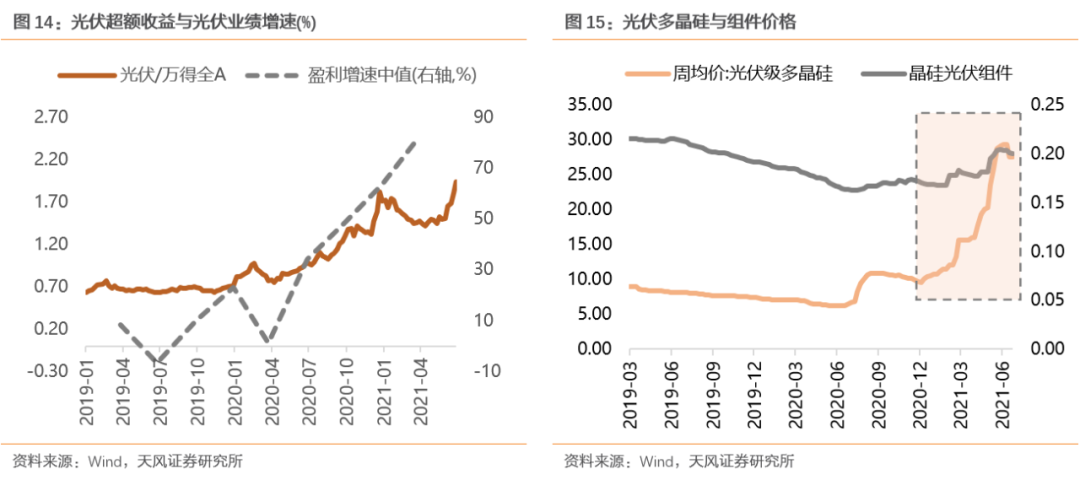

(2)21Q1上游原材料硅料价格上涨引发光伏中下游需求走弱担忧

随着光伏上游原材料硅料价格的暴涨,对下游需求反噬的担忧使得光伏企业在主要景气成长板块中率先跑输市场。自2020年12月以来,上游硅料价格进入加速上涨期,多晶硅现货价格由12月初的10元以下,一路飙升至25元以上,提升至原来的3倍,而同期晶硅光伏组件价格仅上涨17.64%,因此,市场担忧上游价格的快速上涨最终会导致下游需求被侵蚀。最终,一季报延续的高增速验证了下游需求仍然较为旺盛,光伏上游原材料价格的上涨并未改变新能源产业周期的景气方向,最终光伏板块的超额收益也重新在4月触底回升。

2.2. 流动性环境收紧引发的扰动

尽管从年度为单位来看,成长风格板块基本上跟随着产业周期的情况而变化,但在短期内,流动性环境的变化的确会引发成长板块的波动,流动性的收紧往往会对前期涨幅较大的景气成长板块形成压制。

(1)2012年底市场利率上行引发消费电子跑输市场

在2012年前三个季度连续的降准降息后,市场利率在8月开始触底回升,shibor三个月利率从2012年8月的3.6%以下上升至2013年年初的3.9%附近,导致前期表现较好的消费电子阶段性跑输市场。

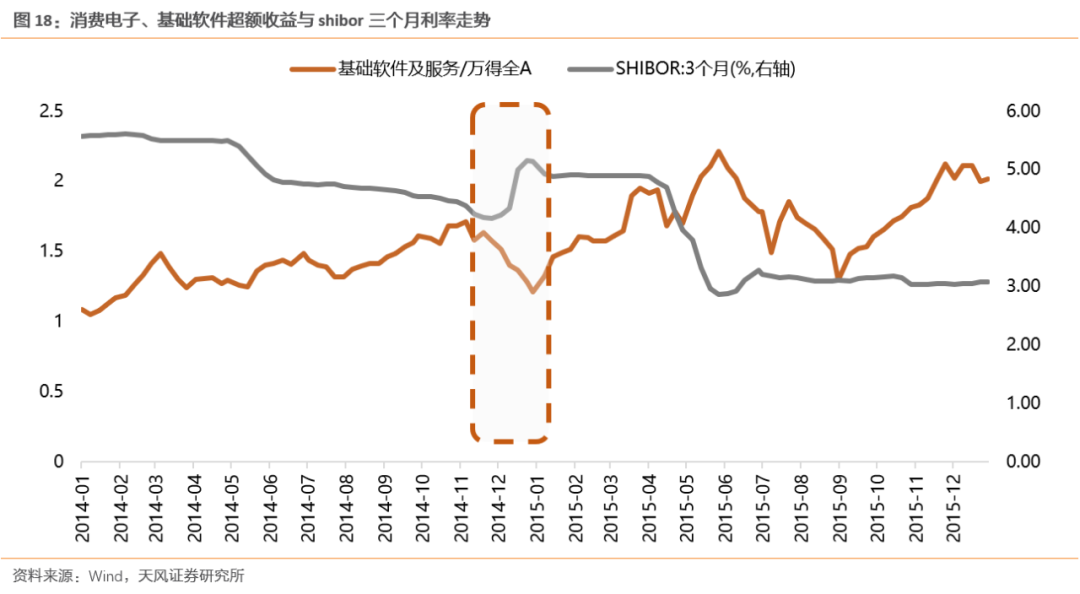

(2)2014年年底利率上行引发的基础软件跑输市场

在全年走低后,市场利率水平在2014年年底快速上行并持续到2015Q1,对应基础软件涨跌幅为负,并大幅跑输市场。以shibor三个月利率衡量宏观流动性,可以看到市场利率从2014年11月的4.18%上升至年底的5.14%,并且在2015Q1稳定在4.9%附近,整体流动性环境显著从紧。而随着2015Q2流动性环境再度改善,基础软件的超额收益重新上行。

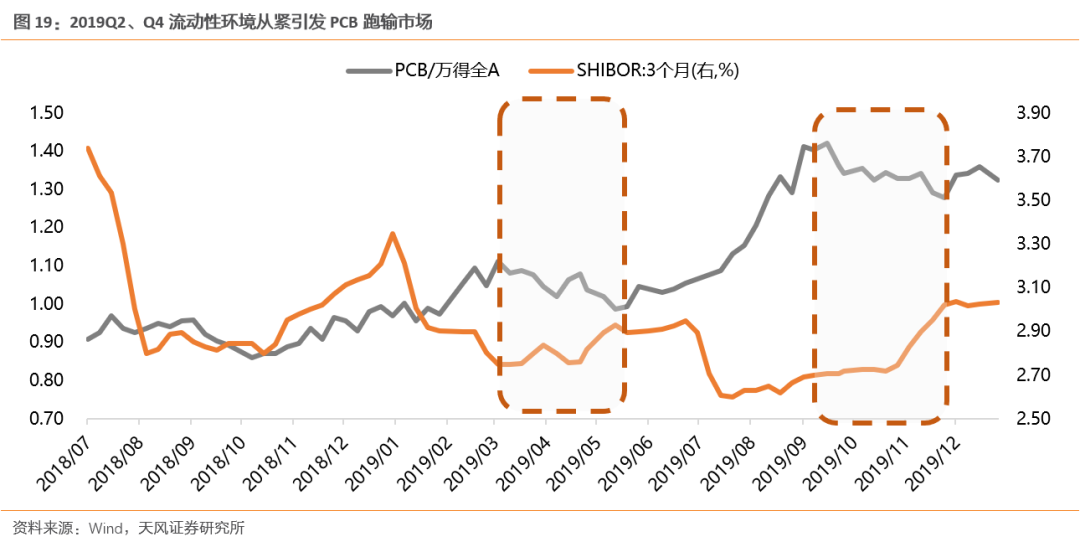

(3)2019Q2和2019Q4利率上行引发PCB跑输市场

随着2019Q1经济数据好转,2019Q2货币政策转紧;而在Q3流动性环境宽松后,Q4再度从紧。而在对应的流动性收紧区间,PCB都阶段性跑输市场。

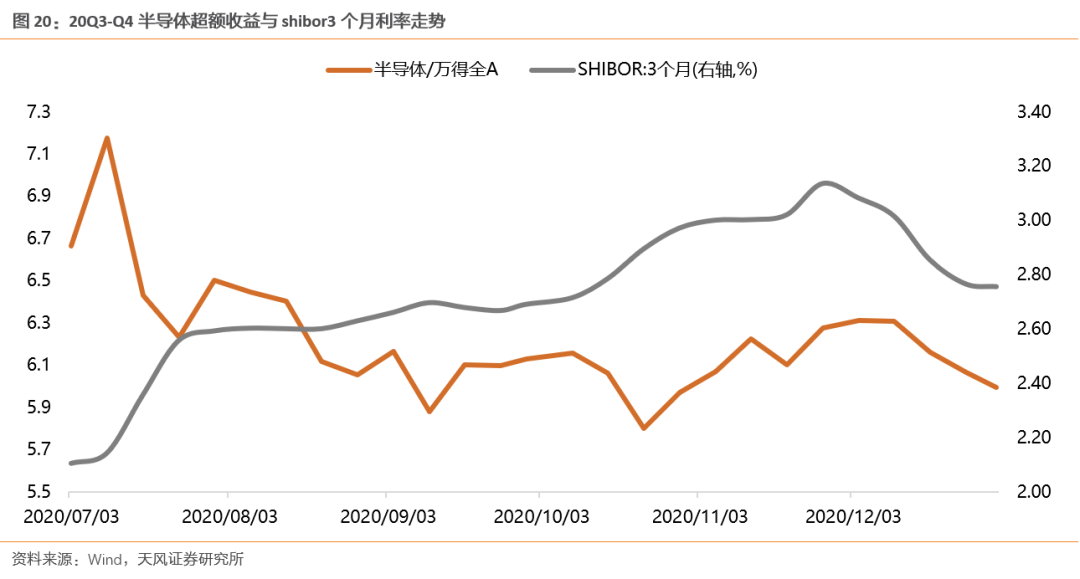

(4)2020Q3流动性环境转紧下前期强势的半导体跑输市场

20Q3伴随着经济复苏以及货币政策边际上的收紧,流动性环境相较于Q2有所收紧,对前期强势的半导体板块形成压制。自七月中旬开始,市场利率进入到快速上行期,尽管8月以后市场利率上行斜率放缓,但整体的流动性环境较Q2体现为明显的边际收紧,这也使得在6月表现较好的半导体,在景气度继续改善的情况下(20Q2、Q3业绩增速中位数都在30%以上),进入到3个月左右的调整期,区间下跌21%,超额收益为-19%,直到年底永煤事件引发央行大量投放流动性,流动性环境重新改善,半导体的阶段性跑输才结束。

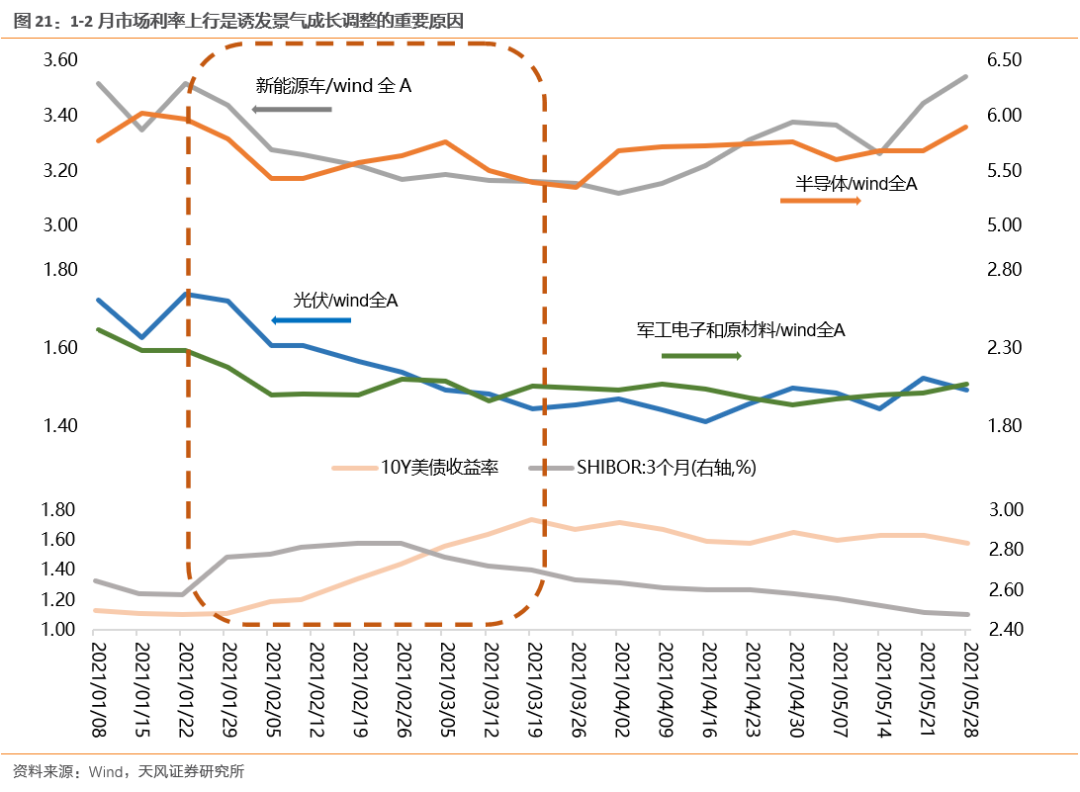

(5)2021Q1银行间利率上行引发光伏、新能源车、军工电子、半导体调整

2021年1-2月,随着央行持续净回笼资金,市场利率快速上行,光伏、新能源车、军工电子、半导体等景气成长板块出现回调,大幅跑输市场。一方面,从景气度来看,21Q1光伏、新能源车、军工、半导体景气度均延续了景气度改善的趋势,业绩增速都不低(除了光伏因为20年年底上游原材料的上涨引发了对景气度不能持续的担忧);另一方面,在永煤事件后,央行大量投放的流动性造成了银行间流动性的泛滥,因此,在1-2月央行开始通过缩减公开市场投放来回收流动性,这也使得shibor3个月利率从1月中旬的2.6%以下上升至2月的2.8%以上,光伏、新能源、军工电子、半导体也进入到调整区间。

2.3. 事件冲击引发的风险偏好下行

(1)2014Q1人民币汇率大幅贬值下成长板块风险偏好受到压制

2014年一季度人民币汇率出现了大幅贬值,改变了近九年以来单边升值的情况,这也对市场情绪造成一定的冲击。自2014年1月初以来,美元兑人民币汇率从6.09附近上升至6.18附近中枢。尽管流动性环境仍然较为宽松,但随着人民币汇率的突然贬值,此前涨幅较大的基础软件和消费电子板块在风险偏好下降的情况下分别自高点跌了20%和17%。

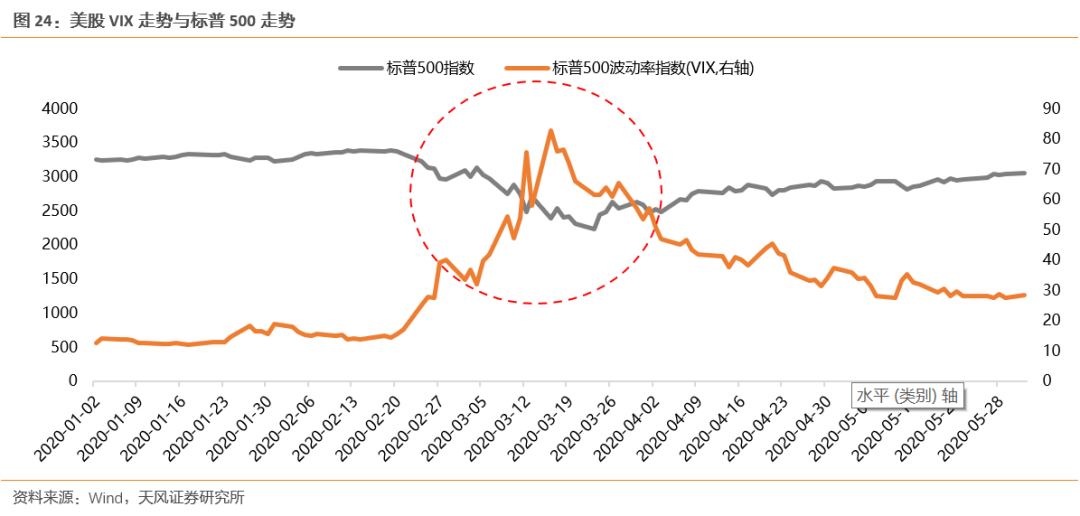

(2)20Q1美国流动性危机对军工电子、新能源汽车、光伏和半导体的情绪冲击

在20年2月下旬,随着美国疫情的爆发,美国资本市场在重挫中出现流动性危机,引发全球风险偏好的快速下行,进而对军工电子、新能源汽车、光伏和半导体形成较大冲击。随着去年2月下旬美国新增确诊人数快速上行,在流动性危机的冲击下,美股恐慌指数大幅攀升,带动全球风险偏好下行,半导体、光伏、军工电子和新能源汽车分别自高点下跌17.57%、21.4%、21.1%和25.8%,均跑输市场10个百分点以上。

从行业基本面来看,在疫情冲击下,军工电子、光伏与新能源汽车均出现业绩增速的回落,但是疫情并未阻断产业周期的推进,而在随后的Q2,军工电子和新能源汽车板块业绩增速中位数均再度进入回升通道;而半导体业绩增速并未受到疫情影响,较19Q4进一步改善。因此,景气度的波动并不是板块波动的主因。

从流动性环境来看,为了对冲疫情的不利冲击,货币政策趋于宽松,市场利率持续走低,整体流动性环境相比比较有利。

总结来看,疫情冲击导致国际资本市场大幅波动,引发市场风险偏好降低,叠加疫情引起的景气度层面波动,造成在流动性环境良好的情况下,军工电子、新能源汽车和半导体大幅跑输市场。一个比较好的证明是,随着美股在3月末四月初企稳,军工电子、新能源汽车和半导体也在同一时间点企稳。

(3)21年2月底-4月初美债收益率快速上行使得成长板块调整时间拉长

尽管在21年3月份开始国内市场利率重新下行,但在10年期美债收益率快速上行的背景下,国内核心资产估值端面临巨大的压力,这也使得整个市场风险偏好继续维持在低位,也延续了上述景气成长板块的调整时间和幅度。21年1-2月随着央行回收流动性,国内流动性环境的收紧造成景气成长板块出现波动,尽管3月银行间流动性重新下行,但美债10年期收益率的快速上行,从2月中旬的1.2%以下一路上升至4月初的1.7%以上,对国内核心资产估值端形成较大的压力,而在市场风险偏好的共振下,景气成长板块的调整幅度和调整时间被进一步拉长。

2.5. 总结

1、在扰动因素中,基本面扰动最终会被证伪,这也是支撑景气成长在后续可以继续获得超额收益的重要原因。对具有产业周期支撑、在1-2年区间内获得显著超额收益的景气成长板块而言,短期内可能会因为基本面扰动、流动性变化、事件风险偏好冲击等三个方面因素影响而出现调整,但基本面扰动最终会被证伪,主要来源于较强的产业周期支撑,这也是景气成长后续可以继续获得超额收益的来源。

2、阶段性景气度情况、扰动因素多少是影响调整幅度和时间的重要因素。从调整时间和幅度来看,往往调整时间在2-3个月左右,区间跌幅往往在15%-20%左右,区间超额收益往往在-10%--20%之间。相比之下,景气度有改善的成长板块在出现短期调整的时候,平均调整幅度及跑输程度要小于阶段性景气度弱化的板块。

而随着影响因素的增多,可能会延长调整的时间,比如2021Q1的光伏,在上游大幅涨价、国内流动性环境较紧、美债收益率上行冲击的三重影响下,调整的时间远远长于新能源车和军工电子。

三、交易维度,交易情绪过热后 板块也同样存在一定的压力

短期内来看,换手率这个数据可以在一定程度上衡量板块及热门赛道的交易情绪。以创业板综指为例,每当创业板综指换手率突破5%后,往往创业板综会阶段性见顶回落。

2018年以来,创业板综指换手率共有3次超过5%,当前创业板综换手率为3.5%:

1)2019/2/25-2019/3/13,区间含13个交易日,换手率维持在5%左右,创业板综指最大涨幅15.4%,随后创业板指进入顶部区域;

2)2020/2/18-2020/3/5,区间含13个交易日,换手率维持在5%左右,创业板综指最大涨幅6.9%,随后创业板指进入顶部区域;

3)2020/7/7-2020/7/15,区间含7个交易日,换手率维持在5%左右,创业板综指最大涨幅10.5%,随后创业板指进入顶部区域。

对于主流赛道而言,景气成长中的新能源车、半导体、国防军工、医药生物相对换手率阈值指引意义较为显著。由于行业换手率波动较大,因此我们采用5日移动平均值进行观察。

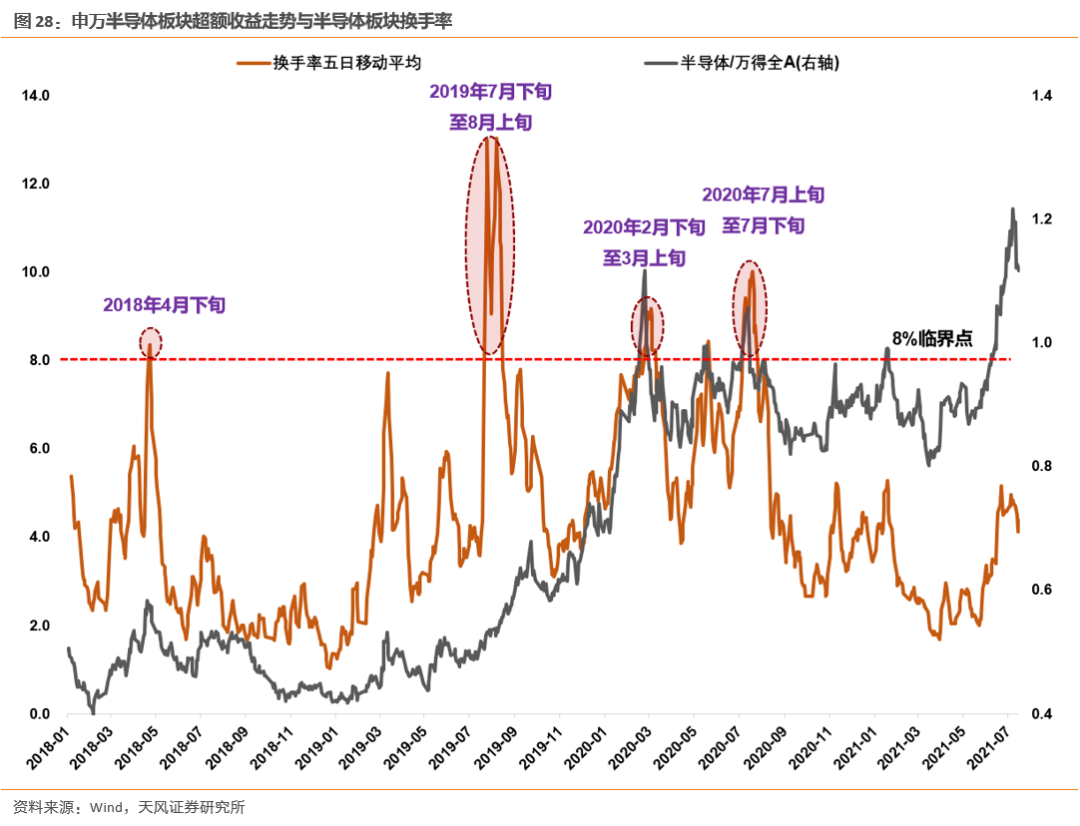

(1)2018年以来,半导体板块换手率共有4次超过8%,当前换手率为4.02%:

1)2018/4/23-2018/4/24,区间含2个交易日,换手率维持在8%左右,半导体指数最大涨幅3.3%,随后半导体板块进入顶部区域;

2)2019/7/23-2019/8/15,区间含18个交易日,换手率维持在8%左右,创业板指最大涨幅7.7%,随后半导体板块进一步上行见顶;

3)2020/2/19-2020/3/10,区间含15个交易日,换手率维持在8%左右,半导体板块最大涨幅14.3%,随后半导体板块见顶回落;

4)2020/7/7-2020/7/24,区间含14个交易日,换手率维持在8%左右,半导体板块最大涨幅11.4%,随后半导体板块见顶回落。

(2)2018年以来,新能源车换手率共有3次超过3%,当前为3.13%,连续5个交易日在3%之上:

1)2020/2/5-2020/3/2,区间含19个交易日,换手率维持在3%左右,新能源车板块最大涨幅14.2%,随后新能源车板块见顶回落;

2)2020/7/8-2020/7/17,区间含8个交易日,换手率维持在3%左右,新能源车板块最大涨幅7.9%,随后新能源车板块进入顶部区域;

3)2021/1/8-2020/1/15,区间含6个交易日,换手率维持在3%左右,新能源车板块最大涨幅2.6%,随后新能源车板块进入顶部区域。

(3)2018年以来,申万国防军工指数换手率共有5次超过3%,当前申万国防军工换手率为1.7%:

1)2019/3/8-2019/3/14,区间含5个交易日,换手率维持在3%左右,申万国防军工指数最大涨幅7.5%,随后申万国防军工指数进入顶部区域;

2)2019/3/29-2019/4/9,区间含7个交易日,换手率维持在3%左右,申万国防军工指数最大涨幅7.5%,随后申万国防军工指数见顶回落;

3)2020/2/21-2020/3/2,区间含7个交易日,换手率维持在4%左右,申万国防军工指数最大涨幅3.6%,随后申万国防军工指数见顶回落;

4)2020/7/8-2020/8/21,区间含33个交易日,换手率维持在3%左右,申万国防军工指数最大涨幅28.8%,随后申万国防军工指数见顶回落;

5)2021/1/6-2021/1/18,区间含9个交易日,换手率维持在3%左右,申万国防军工指数最大涨幅4.0%,随后申万国防军工指数见顶回落。

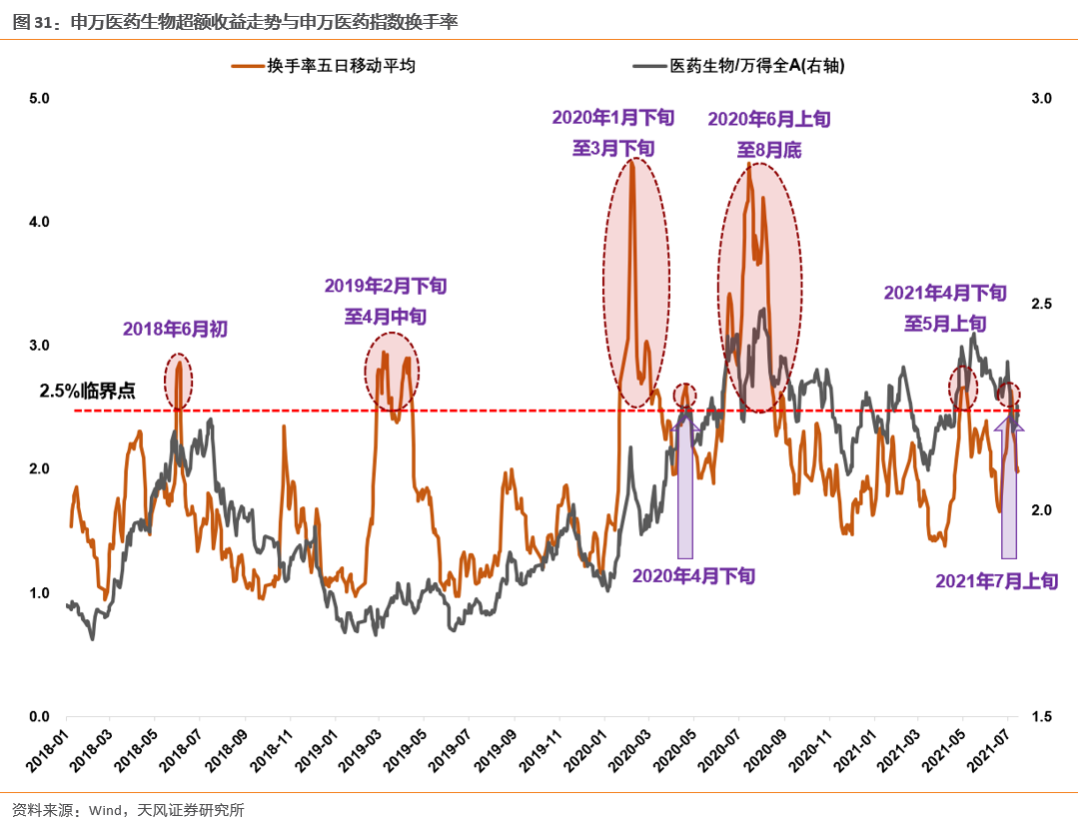

(4)2018年以来,医药板块换手率共有7次超过2.5%,当前为1.99%:

1)2018/5/31-2018/6/5,区间含4个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅2.9%,随后医药生物指数进入顶部区域;

2)2019/2/27-2019/4/15,区间含33个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅20.9%,随后医药生物指数进入顶部区域;

3)2020/1/23-2020/3/18,区间含34个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅13.9%,随后医药生物指数进入顶部区域;

4)2020/4/16-2020/4/24,区间含7个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅2.2%,随后医药生物指数进入顶部区域;

5)2020/6/12-2020/8/31,区间含55个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅30.0%,随后医药生物指数进入顶部区域;

6)2021/4/29-2021/5/7,区间含4个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅1.6%,随后医药生物指数进入顶部区域;

7)2021/7/6-2021/7/7,区间含2个交易日,换手率维持在2.5%左右,医药生物指数最大涨幅2.0%,随后医药生物指数进入顶部区域。

四、当前成长板块阶段性调整风险来 自于潜在外部冲击和交易过热,Q3冲击之后仍是买入机会

对于当前的成长板块而言,调整需求主要来潜在外部冲击和交易过热。一方面,美元流动性方面,预计于Q3开始减弱,8月是观察窗口期,包括TGA释放流动性的拐点(银行间流动性减弱)、全球央行年会鲍威尔表态(Taper预期发酵),这可能会对风险偏好形成潜在的外部冲击。第一,对于TGA,美国财政部5月初估计:7月底债务上限豁免到期时,TGA将降至4500亿美元;之后,随着债务发行,9月升到7500亿美元(假定债务限额暂停或增加),将带来3000亿美元的流动性紧缩。因此,预计8月之后将见到TGA释放流动性的拐点。

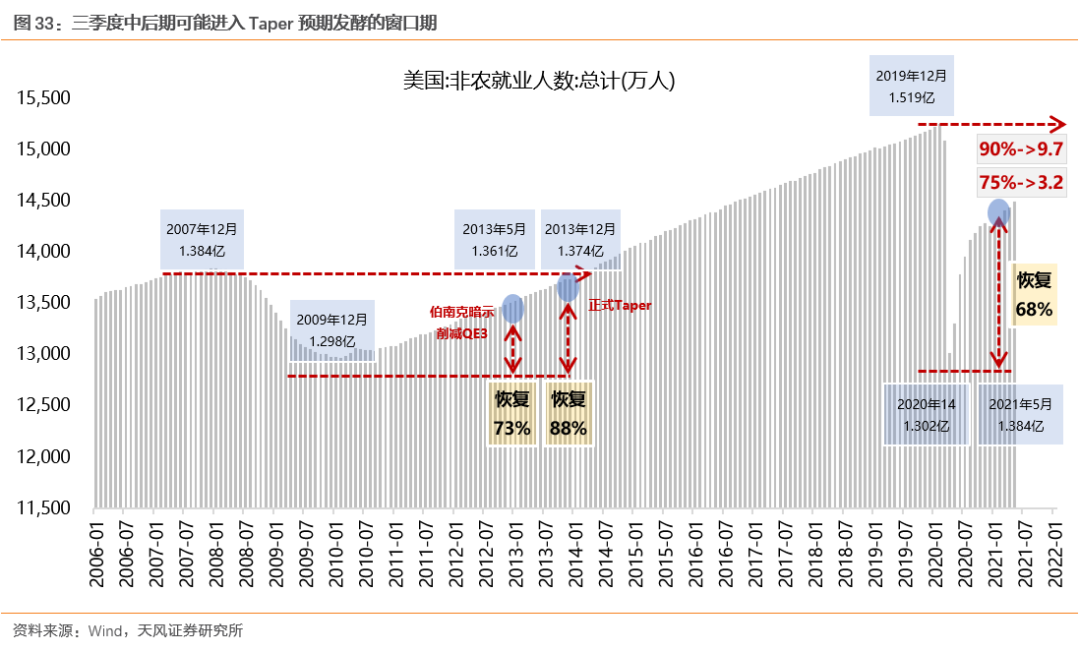

第二,以上一轮(2013年)缩量QE与就业恢复的节奏来看:2013年5月22日伯南克首次暗示削减QE3(对应非农就业约恢复了73%)、2013年12月18日正式Taper (对应非农就业约恢复了88%)。截至5月,本轮疫情冲击后非农就业约恢复了68%,若以今年月均50万的新增非农推算,则:3.2个月可恢复75%(2021年8-9月,释放缩量信号)、9.7个月可恢复90% (2022年2-3月,可能正式缩量)。三季度中后期可能进入Taper预期发酵的窗口期(关注8月全球央行年会鲍威尔表态),市场对非农数据的变化也会更敏感。

另一方面,从交易的角度,以换手率进行衡量,部分景气成长板块存在交易过热的情况,这在一定程度上也构成调整压力。

因此,总结来说,在产业趋势良好、基本面没有扰动、流动性环境相对稳定的背景下,当前景气成长板块的压力来自于潜在的外部冲击以及交易层面。但考虑到高景气板块并没有出现景气度的波动,虽然存在短期冲击,但不影响中期趋势,在有科技周期支撑的方向,未来仍将获得显著的超额收益。

中期维度,继续把握“硬科技的盛宴”。核心配置:新能源、半导体、军工电子和军工材料(目前基本面预期差仍然较大,建议下半年重点关注)。卫星关注:AR/VR、智能汽车、物联网。

五、核心结论

1、在2009年以来,国内经历了几轮比较显著科技产业周期:

第一条是围绕智能手机主线的2G-3G-4G-5G产业周期,代表性的板块就是09-10年的消费电子,12-15年的消费电子、基础软件,19年以来的半导体、PCB;第二条是围绕能源结构转换的新能源产业周期,代表性板块是2019年以来的光伏和新能源汽车;第三条是“十四五”订单驱动、有自主可控逻辑支撑的军工电子强周期。在上述科技产业周期的支撑下,上述成长板块均在区间内获得显著的绝对收益和超额收益。

2、对于处在产业周期景气向上的行业,对其股价的干扰主要来自于三个方面:

业绩端——景气度向上过程中的波动、估值端——流动性收紧与事件冲击带来的风险偏好承压。

(1)基本面扰动:2013Q2-Q3智能手机市占率阶段性下滑导致消费电子业绩增速回落;疫情冲击下20Q1新能源车、军工电子、光伏景气度阶段性支撑走弱;21Q1上游原材料硅料价格上涨引发光伏中下需求走弱担忧

(2)国内流动性环境变化:2012年年底利率上行导致消费电子跑输市场;2014年年底利率上行引发的基础软件跑输市场;20Q3-Q4市场利率上行半导体承压;2019Q2和Q4市场利率上行导致PCB调整;2021Q1银行间利率上行引发光伏、新能源车、军工电子、半导体调整

(3)事件冲击风险偏好:2014Q1人民币汇率大幅贬值下成长板块风险偏好受到压制;20Q1美国流动性危机对军工电子、新能源汽车、光伏和半导体的情绪冲击;21年2月底-4月初美债收益率快速上行使得成长板块调整时间拉长

3、归纳来看,在短期扰动因素中,基本面扰动最终会被证伪,这也是支撑景气成长在后续可以继续获得超额收益的重要原因。阶段性景气度情况、扰动因素多少是影响调整幅度和时间的重要因素。而从调整时间和幅度来看,往往调整时间在2-3个月左右,区间跌幅往往在15%-20%左右,区间超额收益往往在-10%--20%之间;相比之下,景气度有改善的成长板块在出现短期调整的时候,平均调整幅度及跑输程度要小于阶段性景气度弱化的板块。而随着影响因素的增多,可能会延长调整的时间。

4、短期内来看,换手率这个数据可以在一定程度上辅助我们衡量板块及热门赛道的交易情绪。以创业板综指为例,2018年以来,创业板综指换手率共有3次超过5%,而每当创业板综指换手率突破5%后,往往创业板综会阶段性见顶回落。而对于主流赛道而言,景气成长中的新能源车与半导体、国防军工及医药相对换手率阈值指引意义更大,在短期突破阈值后都会阶段性见顶。其中,当前新能源汽车换手率为3.13%,连续5个交易日在3%之上,半导体、国防军工及医药生物均在阈值之下。

5、总结来说,在产业趋势良好、基本面没有扰动、流动性环境相对稳定的背景下,当前景气成长板块的压力来自于潜在的外部冲击以及交易层面。但考虑到高景气板块并没有出现景气度的波动,虽然存在短期冲击,但不影响中期趋势,在有科技周期支撑的方向,未来仍将获得显著的超额收益。

中期维度,继续把握“硬科技的盛宴”。核心配置:新能源、半导体、军工电子和军工材料(目前基本面预期差仍然较大,建议下半年重点关注)。卫星关注:AR/VR、智能汽车、物联网。

风险提示:宏观经济风险,政策风险,公司业绩不及预期风险。

本文选编自微信公众号“ 分析师徐彪”;作者:天风策略,智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP